Как написать заявление в банк на отсрочку по кредиту

Отсрочка платежа по кредиту: требования к заемщику, способы оформления

Оформляя кредит, каждый заемщик рассчитывает исправно погашать задолженность, а при возможности – расторгнуть договор с банком, досрочно выплатив всю сумму долга. Естественно, не всем планам суждено сбыться: в жизни нередко возникают форс-мажорные ситуации, которые делают своевременную оплату кредита невозможной. Многие заемщики сразу же обращаются в банк в надежде получить отсрочку по кредиту. Так ли это легко и насколько эффективным может быть такой вид банковской «помощи»? Попробуем ответить на эти вопросы.

Виды отсрочек платежа по кредитному договору

Отсрочку платежей по кредиту еще называют кредитными каникулами. В практике различают следующие их виды:

Если погашать кредит не получается, даже каникулы «по телу» могут стать спасительным решением для заемщика, но, к сожалению, банки предоставляют такую возможность далеко не каждому клиенту.

Требования к заемщику или кто может получить отсрочку по кредиту

Рассчитывать на кредитные каникулы могут следующие категории заемщиков:

- граждане, временно лишившиеся источника доходов;

- женщины, находящиеся в отпуске по беременности и родам или в отпуске по уходу за ребенком до достижения им 1,5 лет;

- заемщики, которые по медицинским показаниям нуждаются в длительном лечении;

- лица, лишившиеся кормильца или вынужденные оплачивать лечение близкого родственника;

- заемщики, планирующие переезд (или переехавшие в другой город);

- клиенты, которые испытывают материальные трудности в силу независящих от них причин (например, если у заемщика сгорела квартира, угнали автомобиль и т.д.).

Отметим, что во всех вышеперечисленных случаях придется готовить подтверждающие документы и справки. Если вы потеряли работу, банк, вероятнее всего, потребует справку о постановке на учет в центре занятости, чтобы исключить вариант мошенничества (заемщик может трудоустроиться неофициально). Кроме того, будьте готовы к требованию привлечь поручителей: если кредитор усомнится в вашей дальнейшей платежеспособности, в качестве подстраховки он попросит ваших родственников выступить в роли гарантов погашения ссуды.

С большой долей вероятности банки откажут в предоставлении отсрочки следующим категориям клиентов:

- заемщикам, допускающим просрочки (в т. ч. и имеющим непогашенную задолженность) и людям с испорченной кредитной историей;

- лицам, которые пользуются кредитом менее 3-х месяцев, или тем заемщикам, срок действия кредитного договора которых закончится через 3 месяца;

- наемным работникам, уволившимся по собственному желанию (если соответствующая запись есть в трудовой книжке);

- клиентам, в отношении которых у банка возникает подозрение о мошенничестве.

Если вы понимаете, что можете рассчитывать на отсрочку, не откладывая, обращайтесь с письменным заявлением в то отделение банка, где вы оформляли ссуду. Дальнейший исход будет зависеть от правил работы и кредитной политики финансового учреждения.

Как оформляется отсрочка платежей по кредиту

К оформлению отсрочки по кредиту каждый банк подходит по-разному.

Перечень банков, предоставляющих кредитные каникулы

На данный момент отсрочки платежей предоставляют такие банки, как Банк Москвы, Промсвязьбанк, Хоум Кредит Банк (только в виде одной из программ реструктуризации), Связной Банк, DeltaCredit, Восточный Экспресс Банк, БыстроБанк и т. д.

Например, Восточный Экспресс позволяет заемщикам в течение 1-3 месяцев выплачивать только проценты, при этом срок кредитного договора увеличивается на время ваших кредитных каникул. Предложение актуально не для всех заемщиков, а только для клиентов, обслуживающихся в определенных тарифных планах. Каникулы можно оформлять не ранее чем через 3 месяца после получения ссуды и не более чем 2 раза за весь срок кредита (интервал между каникулами должен составлять минимум 6 месяцев).

Банк Москвы предлагает клиентам, испытывающим финансовые трудности и не имеющим просрочек, отсрочку погашения части ежемесячного планового платежа на период от 1 до 12 месяцев. Клиенты обязуются выплачивать только проценты или половину начисленных процентов. Возможна пролонгация кредита на срок кредитных каникул. Данная программа реструктуризации действует для клиентов, оформивших потребительские кредиты, «экспресс кредиты», автокредиты и ипотеку.

Промсвязьбанк предлагает клиентам «отложить» 2 полных плановых платежа или 2 платежа по телу кредита с выплатой начисленных процентов. Предложение действует для клиентов, оформивших кредиты после 05.09.2011 года. При этом срок кредитного договора продлевается на срок кредитных каникул.

Банк DeltaCredit предлагает отсрочку по оплате тела кредита заемщикам, оформившим кредит «Ипотека молодым»: условия реструктуризации оговариваются индивидуально после рассмотрения заявления.

Связной Банк предоставляет каникулы по телу не более чем на 1 месяц и не чаще, чем 1 раз в год. Эта услуга доступна для клиентов, у которых нет просрочек, которые пользуются кредитом более 3-х месяцев, при условии, что до окончания срока кредитного договора осталось более 2-х месяцев.

Каникулы в рамках всевозможных акционных программ клиентам предлагает также банк Траст, однако у этого кредитора данная услуга платная, поэтому заемщикам нужно быть осторожными.

Подводя итоги, отметим, что обращение в банк с аргументированным заявлением о предоставлении отсрочки – не только попытка сохранить свою положительную кредитную историю, но и способ защиты. Даже если кредитор вам откажет, у вас возникнет просрочка, и дело дойдет до суда, копия вашего заявления может стать доказательством того, что вы пытались решить проблему цивилизованным путем.

Как отсрочить платёж по кредиту?

Как отсрочить платёж по кредиту? – актуальный вопрос для человека, попавшего в непростую жизненную ситуацию.

Получение отсрочки по кредиту в части погашения периодических платежей многими заемщиками рассматривается как единственная возможность решения временных финансовых трудностей без наложения банком штрафных санкций за просрочку и начала процедуры принудительного взыскания.

Стандартные виды и условия отсрочки по кредиту

Учитывая частое возникновение у заемщиков проблем с надлежащим погашением обязательств по кредитам, практически у каждого банка есть собственные правила, касающиеся порядка и условий предоставления отсрочек. Как правило, под отсрочкой подразумеваются так называемые кредитные каникулы, причем в виде условия или опции они могут быть сразу же предусмотрены в рамках конкретного кредитного продукта либо предоставляться за дополнительную плату.

Учитывая частое возникновение у заемщиков проблем с надлежащим погашением обязательств по кредитам, практически у каждого банка есть собственные правила, касающиеся порядка и условий предоставления отсрочек. Как правило, под отсрочкой подразумеваются так называемые кредитные каникулы, причем в виде условия или опции они могут быть сразу же предусмотрены в рамках конкретного кредитного продукта либо предоставляться за дополнительную плату.

Стандартными видами кредитных каникул в зависимости от условий их предоставления являются:

- Отсрочка в части внесения платежей, относящихся к телу кредита, то есть к основному долгу, без процентов. Это самый распространенной на практике вариант, поскольку он наиболее выгоден для банков. Выгода для заемщика заключается лишь только в том, что уменьшается ежемесячная сумма платежа. Многое зависит и от структуры платежей. Чем больше будет в платеже доля тела кредита, тем меньше будет размер ежемесячного платежа при введении отсрочки. Учитывая банковскую практику сначала направлять поступающие платежи на погашение процентов, а уже в дальнейшем – увеличивать размер сумм, направляемых на погашение тела кредита, отсрочка в части погашения тела кредита становится выгоднее по мере приближения срока окончания действия кредитного договора.

- Отсрочка в части внесения процентов. Этот случай можно назвать своеобразной противоположностью отсрочки по телу кредита. Вариант не выгоден банкам, но выгоден заемщикам, правда, в связи с этим в идеальном виде практически не используется.

- Комбинированный вариант – отсрочка по всем платежам. Это вариант используется обычно строго индивидуально, после изучения банком причин и условий неспособности заемщика нести свои обязательства по кредиту. Применяется такая отсрочка нечасто, но, если удастся согласовать вопрос с банком, можно претендовать на 1-3 месяца полной «кредитной свободы», иногда даже на срок до полугода.

В зависимости от условий конкретной отсрочки предусматриваются:

- период длительности кредитного договора, после которого заемщик получает право претендовать на отсрочку;

- требования к заемщику в части основания получения отсрочки, то есть в части конкретной причины, которая мешает ему исполнять условия кредитного договора;

- частота предоставления отсрочки в рамках одного кредитного продукта;

- срок действия отсрочки – обычно от одного месяца до года;

- стоимость предоставления отсрочки, если она рассматривается как дополнительная услуга банка;

- пересмотр графика платежей, их структуры, размеров, а также, возможно, увеличение срока действия кредита.

Случаи предоставления отсрочки и требования к заемщику

Если возникли финансовые проблемы, то о том, как отсрочить платеж по кредиту – заемщик может узнать в банке. Обращение в банк обязательно не только для того, чтобы получить исчерпывающую и актуальную информацию по отсрочке, но и для того, чтобы не допустить штрафных санкций, даже минимальных.

С большой долей вероятности, исходя из предлагаемых сегодня банками решений, отсрочку могут получить следующие заемщики:

- Лица, уволенные с работы или временно лишившиеся основного источника дохода.

- Женщины, оформившие отпуск по беременности, родам или по уходу за ребенком до исполнения ему полуторагодовалого возраста.

- Лица, временно утратившие трудоспособность, в том числе в связи с необходимостью прохождения длительного курса лечения (реабилитации).

- Заемщики, у которых в силу форс-мажорных обстоятельств возникли финансовые трудности, например, по причине пожара, стихийного бедствия и т.п.

- Лица, у которых по независящим от них обстоятельствам временно возникли иные семейные, личные проблемы, мешающие надлежащим образом исполнять условия кредитного договора.

Нельзя исключить и такого варианта, что отсрочка потребует пересмотра условий кредитного договора, особенно если речь пойдет о существенном увеличении срока кредитования или размере ежемесячного платежа. В этом случае банк может попросить предоставить обеспечение, например, поручительство или залог. Такие случаи встречаются редко, но надо быть готовым к этому.

С высокой долей вероятности банк потребует обеспечения или откажет в отсрочке заемщикам:

- уволившимся по личному желанию, по соглашению сторон или по дискредитирующим основаниям (нарушение дисциплины, правонарушение и т.п.);

- имеющим несколько кредитов, не обязательно с просрочками, или имеющим плохую кредитную историю;

- с небольшим сроком кредитования или, напротив, со скорым сроком истечения договора – обычно при оценке этих периодов ориентируются на 3-месячный срок;

- представившим ложные или вызывающие подозрения сведения.

С просьбой о предоставлении отсрочки лучше поторопиться. Пока рассматривается заявление, пока вы собираете необходимые документы, может образоваться просрочка, и будет начислена неустойка.

Как оформить отсрочку

По поводу предоставления отсрочки необходимо подготовить соответствующее заявление. Иногда его бывает достаточно сделать в устной форме, придя лично в банк, после чего заявление оформляется уже менеджером.

Образец отсрочки платежа по кредиту (заявления) можно найти либо на официальном сайте банка, либо непосредственно в банке. Можно поступить и проще – написать его в свободной форме на имя руководителя отделения банка, где был оформлен кредит. Учитывая необходимость оперативного решения вопроса, заявление следует представить лично. Заодно можно будет уточнить и согласовать все важные детали.

Среди стандартных вариантов оформления отсрочки по итогам рассмотрения заявления:

- В соответствии с порядком, изложенным в кредитном договоре, если условие об отсрочке было сразу в нем оговорено или предусмотрено в качестве опции. В этом случае отсрочка, как правило, рассматривается в качестве дополнительной услуги и часто предусматривает оплату. Оформляет такую отсрочку менеджер банка после проверки всех представленных заемщиком документов.

- В индивидуальном порядке – согласно общим правилам банка о предоставлении отсрочки по кредитам или персонально по конкретному заявлению с его рассмотрением практически в таком же порядке, как и выдача кредита.

В зависимости от порядка и условий предоставления отсрочки оформление предусматривает заключение отдельного соглашения (договора), перезаключение кредитного договора на новых условиях или подписание дополнительного к нему соглашения. В любом случае пересматривается график платежей.

Варианты получения отсрочки платежей по кредитам

Заёмщик, обслуживающий кредит, гораздо выгодней должника. Именно поэтому финансовые учреждения в большинстве случаев идут навстречу своим клиентам, стараясь найти компромисс при возникновении сложностей в период погашения кредитного займа. Но в данном случае очень важно обратиться в банк вовремя, не запуская ситуацию.

Отсрочка платежа по кредиту в банке

Когда следует обратиться в банк для получения отсрочки?

Если заёмщик понимает, что денег на очередной платёж по кредиту систематически не хватает, это является тревожным сигналом того, что следует срочно обратиться в банк за помощью в получении отсрочки. Даже в том случае, если просрочка не наступает, но собственных денег всё равно не хватает или приходится одалживать на каждую оплату платежа, лучшим вариантом будет консультация специалиста банка и помощь в решении данной проблемы. Грамотный анализ сотрудника кредитного учреждения и возможные варианты помощи в сложившейся ситуации гарантируют скорейшую помощь с погашением кредита без образования задолженностей.

При обращении в банк с заявлением об отсрочке платежа по кредиту, у заёмщика есть возможность получить не только отсрочку по имеющемуся продукту, но также и иные виды реструктуризации кредита (в частности, продление периода действия кредитного договора, изменение его графика и т.д.).

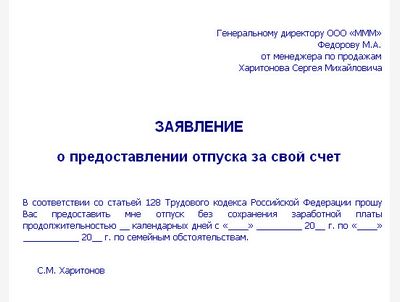

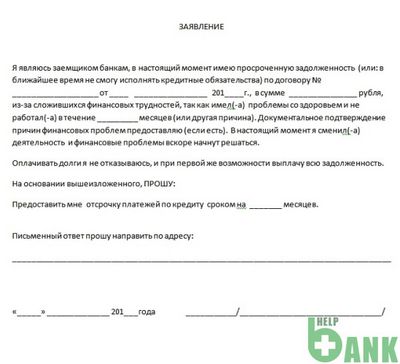

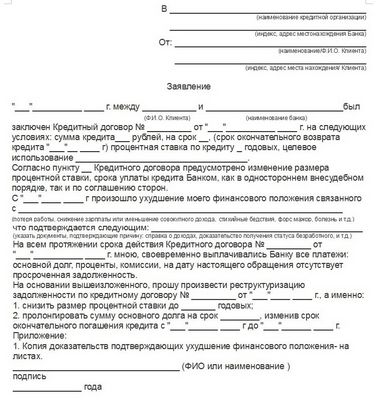

Образец заявления об отсрочке кредита

Помимо заявления об отсрочке, заёмщику необходимо предоставить документы, основываясь на которые он подтверждает невозможность исполнения своих обязательств, указанных в договоре о кредите (займе). К примеру, это может быть уведомление из военкомата о призыве в армию или справка о снижении уровня заработной платы.

Заявление об отсрочке платежа по кредиту

Виды и программы отсрочек по кредиту

На сегодняшний день банки предлагают несколько вариантов, которые помогут на время решить проблему с кредитной задолженностью:

1. Рефинансирование имеющейся задолженности.

В данном случае заключается договор о предоставлении транша (кредита) на рефинансирование имеющейся кредитной задолженности (в сумму транша входит основная сумма долга, комиссия и начисленные проценты).

2. Уменьшение размера комиссии по кредиту.

Данный вид реструктуризации носит временный характер, то есть снижение процентной ставки по кредиту происходит не на весь срок выплат, а лишь на некоторое время.

3. Частичная отсрочка кредитного платежа.

В данном случае реструктуризация кредитной задолженности представляет собой частичную отсрочку комиссий по кредиту, имеющую возможность одновременного применения с полной отсрочкой погашения платежей по основному долгу. График прочих платежей по данному кредиту имеет следующую схему: заёмщик в течение полного периода выплаты отсроченных процентов выплачивает каждый месяц кредитный платёж вместе с суммой текущих процентов и частью суммы отсроченных процентов.

4. Отсрочка суммы долга по основному платежу.

Одним из наиболее выгодных для заёмщика вариантов является частичная или полная отсрочка кредитных платежей на период до 12 месяцев. Такой вид отсрочки по кредиту называется «Кредитные каникулы«. Так, в соответствии с дополнением к кредитному договору, осуществляется оплата комиссии (процентов) по займу, а оплата основного долга начнётся после отсрочки.

5. Изменение конечного периода погашения кредита.

В соответствии с данным вариантом реструктуризации, кредитная нагрузка уменьшается посредством увеличения периода действия договора, согласно которому распределение платежей осуществляется пропорционально новому времени действия договора.

6. Пересмотр графика платежей по кредиту.

Согласно данному варианту, реструктуризация кредита происходит благодаря пересмотру графика назначенных банком платежей – их дата максимально приравнивается к дате получения заёмщиков основных средств для погашения кредита.

Как бы то ни было, любые варианты реструктуризации напрямую зависят от составленного договора на кредит. Необходимо учитывать тот факт, что лишь заёмщики, не имевшие ранее просрочек по кредитам, имеют возможность рассчитывать на реструктуризацию.

Важно осознавать, что даже спасительная отсрочка по выплате основного долга по кредиту возможна лишь максимум на 6 месяцев (в исключительных случаях она может достигать 1 года). Но комиссии и ежемесячные проценты при этом следует оплачивать полностью.

Но бывают случаи, когда у заёмщика нет возможности оплатить даже комиссии и проценты по кредиту. Тогда он должен обратиться с заявлением в банк об отсрочке основного платежа и одновременном снижении комиссий или процентной ставки за кредит.

Но, согласно многолетнему опыту, банки с большой неохотой соглашаются на данные действия. Несмотря на то, что многим заёмщикам удаётся получить положительное решение банка по данному вопросу, оно всегда будет временным явлением. Так, снижение процентной ставки по кредиту возможно на период не более полугода, что потребует дополнительных расходов от заёмщика, к примеру, в виде переоформления нотариального залога (ипотеки).

Квалифицированный банковский сотрудник поможет грамотно и на выгодных условиях оформить реструктуризацию долга перед банком, пообщается с клиентом относительно выбора варианта реструктуризации.

После того, как все договорённости достигнуты, их необходимо утвердить на банковском коллегиальном заседании, после чего сторонами подписываются соответствующие документы об изменении порядка погашения займа.

Как получить отсрочку платежа по кредиту в банке

Оформляя кредит в банке, заёмщик обязуется вносить ежемесячные выплаты и оплатить всю сумму в будущем. Но бывает так, что в силу сложившейся ситуации должник не способен погасить задолженность, и нужно оформить отсрочку на определённый период. Можно ли взять отсрочку по кредиту, и что для этого потребуется?

Можно ли отсрочить платёж по кредиту

Чтобы не навлечь риски (столкновение с коллекторами или потеря имущества, выданного банку в качестве залога) и не создавать трудности кредитным менеджерам, заёмщик может официально попросить займодателя перенести срок оплаты по договору займа.

Согласно законодательству, любой гражданин, взявший кредит в банке, имеет право просить об отсрочке один раз в году.

Возможные варианты предоставления отсрочки

Отсрочка платежа по кредиту в банке является определённым временным промежутком, при котором лицо может не оплачивать конкретную часть или весь займ целиком. Она даётся в вариантах:

Когда период отсрочки истёк, заёмщик должен возобновить платежи. Несмотря на тяжесть ситуации, выбранный вид переноса платежей по кредиту и предоставленные подтверждения, решение об отсрочке будет принимать займодатель.

В большинстве случаев сумма долга пересчитывается, и должник платит банку ещё больше. Если это вынужденная мера, позволяющая избежать суда или признания банкротства, придётся ею воспользоваться.

Встречаются ситуации, когда клиенту разрешили изменить условия оплаты по задолженности, сохранив обязанность платить уменьшенную ежемесячную сумму. Тогда заёмщик должен полностью выплачивать по установленному размеру платежей. В противном случае банк может отменить отсрочку. Эта возможность указывается в допсоглашении, заключённом на срок пересмотра программы платежей.

Как получить отсрочку по кредиту

Клиент готовит заявление на отсрочку оплаты по кредиту. Посмотреть образец заявления в банк об отсрочке платежа по кредиту можно ниже:

Единого подхода в выдаче кредитных каникул нет. Перенос платежей по ссуде, прежде всего, зависит от подхода банка:

Реструктуризация обычно даётся лицам с особо сложной ситуацией, которая не исправится в ближайшее время. Часто банк пересматривает условия кредитования и увеличивает срок выплат, повышая процентную ставку. Иногда банки дают право клиентам взять кредитные каникулы, которые предоставляются в результате акции и не предусмотренные в договоре займа (обычно – за определённую сумму). Помимо заявления, клиент должен предоставить следующий набор документов:

- копию паспорта;

- документ от Пенсионного фонда (на случай если должник является пенсионером, и размер получаемых денег не позволяет платить);

- справку о доходе с прежнего/нынешнего места работы (форма 2-НДФЛ) или о регистрации на бирже труда. Возможно, потребуется справка о заработке поручителей, членов семьи и родственников заёмщика;

- трудовая книжка (если заёмщика уволили, в ней должна быть сделана соответствующая отметка);

- справка из медучреждения (если потеря достатка связана с проблемами со здоровьем).

Отсрочка потребительского кредита предоставляется следующим категориям должников:

- Людям, которые (согласно медзаключению) страдают от тяжёлой болезни, не могут заниматься трудовой деятельностью и/или нуждаются в длительное лечение.

- Тем, кто на время лишился заработка (в т. ч. матерям, которые взяли отпуск по беременности или по уходу за малышом младше 1,5 лет) и был зарегистрирован в службе занятости, а также лицам, у которых имеются проблемы с финансами, независящие от них напрямую (скажем, сгорела недвижимость, автомобиль и т. п.).

- Заёмщики, уехавшие на постоянное место жительства в другой населённый пункт (или планирующие сделать это).

- Граждане, которые потеряли кормильца либо взявшиеся оплачивать лечение родственника.

- Лицам с форс-мажорными обстоятельствами (потерявшим родных и близких, ставшим жертвами природных катастроф и т. п.).

При задержке заработной платы заёмщику нужно предоставить банку справку с места работы, в которой указаны примерные сроки начисления выплат. Снижение з/п клиента тоже является весомым основанием. А вот увольнение по личной инициативе должника не является уважительной причиной для предоставления отсрочки. Банки также отказывают тем, кто:

- Ранее допускал просрочки и не предупредил кредитора о возникших проблемах своевременно.

- Умышленно игнорировал запросы и попытки связаться со стороны сотрудников банка.

- Не смог обосновать отказ от выполнения финансовых обязательств, а также был замечен в мошенничестве.

- Уже нарушил условия кредитного соглашения.

- Взял ссуду меньше 3 месяцев назад, но уже пытается оформить отсрочку.

По какому бы основанию заёмщик не просил об отсрочке, банк потребует предоставить подтверждающую документацию. Так, при потере места работы нужно представить документ, свидетельствующий о причине лишения трудового места (ликвидация организации, увольнение по решению работодателя, взаимному согласию и т. д.).

На решение кредитора повлияет причина и период временной неплатежеспособности клиента. Займодателю невыгодно вести судебное разбирательство из-за непродолжительной задержки оплаты и терять человека. Лучше заранее узнать, когда можно обращаться к кредитору за ответом по запросу. Возможно, он захочет перестраховаться, и должнику потребуется найти поручителей. Если банк не будет уверен, что в дальнейшем он сможет погасить долг, то может потребовать привлечь тех, кто сможет гарантировать выплату по ссуде.

Невыгоден и пересмотр основного срока договора кредита. Так, если вы взяли займ на 5 лет, а затем оформили отсрочку на 1 год, на полное погашение кредита вам будет дано уже 4 года. Следовательно, помесячные выплаты будут повышены.

Как получить отсрочку по кредиту на короткий срок? Чаще всего банк и так даёт небольшое время на задержку по выплатам. Скажем, без последствий можно сделать платёж на 5 дней позже установленного срока. Должника наверняка уведомят о неуплате, но вы можете пообещать внести оплату в ближайшие дни. При маленькой просрочке не нужно обязательно оповещать кредитора, и это никак не отразится в кредитной истории.

Если клиент получили отказ в отсрочке, у него ещё остаётся какое-то время. Как правило, кредитор подаёт заявление о неуплате по долгу, в суд спустя год-полгода с даты последнего взноса. Это несёт определённые риски, но даёт возможность поправить ситуацию и не брать новые ссуды на оплату по старым долгам.

Итак, отсрочка платежа по кредиту является удобным инструментом, позволяющим банковским учреждениям не терять действующих клиентов и привлекать новых. Во всех банках действуют свои условия предоставления кредитных каникул. Узнать о возможности перенести оплату по займу можно в договоре ссуды или обратившись к займодателю с заявлением и подтверждающими документами. Если возникает вопрос о том, можно ли отсрочить платеж по кредиту, а принципы работы организации позволяют взять отсрочку и проверка выявила, что клиент имеет весомые основания, заявку одобрят.

Оформление отсрочки платежа по кредиту

Ситуация когда у человека имеется два и более займов, но отсутствуют возможности уложиться в срок по их погашению, требует вмешательства каких-либо дополнительных механизмов.

Одним из таких способов официально разрешить сложную ситуацию – это оформить отсрочку погашения долга перед банком. Причины неплатежа, при этом, правда, должны быть объективными.

И если уж дело дойдет до суда, когда банк подал в суд на клиента за неуплату долга, то должник имеет право через суд просить отсрочки оплаты денежных долгов, присужденных решением судопроизводства (ст. 434 ГПК РФ).

Кто имеет право на отсрочку

Этот метод регулирования ситуации с потенциальным неплательщиком долгов перед финансовой организацией еще называется – реструктуризацией кредита. Способы решения осуществляются на основе договоренностей, достигнутых между клиентом и банком.

Вообще, практика реструктуризации долга в финансовых организациях осуществляется в двух случаях:

- Первый – это когда банк сам предлагает бонусную программу клиентам, которую называют «кредитными каникулами». Такие программы позволяют на какое-то время в массовом порядке всем клиентам немного, скажем так, отдохнуть от регулярных платежей по долгам перед заимодавцем.

- Второй случай – это когда заемщик непосредственно сам, в частном порядке, подает заявление в банк на предмет оформления отсрочки по платежу. В этом случае банковским учреждением будут рассматриваться все обстоятельства, сложившиеся у клиента и определяться уважительные причины, по которым будет дано такое право – переоформить договор с более мягкими условиями по срокам выплат.

Можно отметить наиболее часто встречающиеся причины, когда банки не отказывают своим заемщикам:

- Увольнение с работы по объективным причинам, часто не зависящим от клиента (к примеру, сокращение штатов).

- Изменения работодателем величины заработной платы клиента банка, взявшего ссуду.

- Непредвиденное заболевание, травма и прочее ухудшение самочувствия, которое повлияло или длительно может повлиять на стабильность дохода клиента и его трудоспособность.

- Появление ребенка в семье и пребывание в отпуске по уходу за малышом до достижения им полутора годовалого возраста.

- Чрезвычайные происшествия в городе, регионе, стране – к примеру, природные катастрофы или боевые действия.

Банку самому невыгодно терять клиента, особенно, если в прошлом по его кредитной истории не было замечено никаких нарушений.

Поэтому добросовестным заемщикам он всегда пойдет на встречу. Однако, при этом, сам клиент обязан подготовить все необходимые документы для переоформления кредитного соглашения.

Если нужна будет отсрочка платежа по кредиту при увольнении, тогда клиенту нужно будет предъявить кредитору весомое доказательство того, что увольнение произошло не по собственному желанию.

Хотя, если для этого были объективные причины, то даже при таком прекращении трудовой деятельности вероятно оформление отсрочки. Самым важным критерием для банкиров в этом деле всегда будет служить временный характер неплатежа заемщика.

Такой фактор желательно для клиента документально подтвердить, а не просто на словах уверять и давать общения. Отказывают зачастую тем клиентам, у которых уже есть просроченные платежи по другим кредитам, или накопленные долги по настоящему займу.

На какой срок переносится оплата

Следует заметить, что с каждой отсрочкой будут меняться процентные ставки, а значит, изменятся и условия договора кредитования (статья 450 и ст. 451 ГК РФ). Поэтому при смене не только сроков, но и ставок по кредиту, что требует специального пересчета, понадобиться перезаключение договора с банком. Способы разрешения банком такой ситуации по новому договору могут сложиться по-разному.

Кредитная организация может:

- предоставить клиенту возможность какое-то время оплачивать лишь проценты;

- разрешить платить дольше, обговорив все возможности с клиентом;

- предложить включиться в действующую программу «кредитных каникул»;

- полностью заморозить долг.

Максимум, на какой срок банк решится помочь клиенту с передышкой в оплате ссуды – это 12 месяцев.

Однако за это время клиента все равно могут обязать оплачивать процентные ставки по договору ссуды. Чаще всего такое условие относится к реализации на практике программы по «кредитным каникулам». Правда, можно еще обратить внимание на изначальные договорные условия.

Если клиент все это время, до наступления финансовых проблем, оплачивал кредит равными частями, и период, за который долг был погашен, оказался уже больше половины, тогда вполне возможно, что банк назначит небольшие проценты.

Поэтому в этом вопросе играет существенную роль не только будущий срок для возврата долга, но также и прошлый.

Как оформить отсрочку по кредиту

Для оформления отсрочки по трудно выплачеваемым банковским ссудам клиенту необходимо изначально побеспокоиться о подаче заявления. Причем, здесь играет ключевую роль своевременность.

Чем, раньше вы подадите заявление в банк и таким способом уведомите его о надвигающихся проблемах, тем будет лучше. Просто благодаря решительности и своевременности заемщика могут не возникнуть первые просрочки, что весьма нежелательно для банка.

Оформление происходит по следующему алгоритму:

Договор может, как перезаключаться полностью, так и иметь в качестве приложения дополнительное соглашение.

Такая формальность уже будет зависеть непосредственно от решения банка и от тех условий кредитования, которые складываются при внесенных изменениях.

Кроме того, в случае тех ссуд, которые имели обеспечение залогом или кредитом, присутствие поручителя или наличие документов на залоговое имущество – обязательны.

Какие понадобятся документы

В первую очередь требуется обратить внимание на документацию, подтверждающую неплатежеспособность заемщика, которая должна послужить уважительной причиной.

Если таковых документов не будет, банк может заподозрить, что человек просто какое-то время не хочет оплачивать кредит в угоду своим личным прихотям. Поэтому всегда следует все свои действия подкреплять документально.

Если вы утратили рабочее место, тогда вам понадобиться предъявить банковскому специалисту:

- паспорт;

- трудовую книжку;

- справку о НДФЛ, если увольнение повлекло за собой снижение размера выходного пособия;

- справка о том, что вы стали на учет в центр занятости.

Документ из службы занятости всегда характеризует ситуацию как временную, а потому он является одной из основных бумаг в случае увольнения с работы. Если же вам на работе просто снизили заработную плату, тогда главным документом будет форма 2-НДФЛ.

Кроме этого всегда нужно быть готовым предъявить банку любые другие документы, какие он может запросить. Ну и, конечно же, потребуется написать соответствующее заявление, где указывается ваша просьба отсрочить платежи по займу.

И так по каждому случаю – все подкрепляется документальными сведениями:

- наступление заболевания – медицинскими показаниями;

- граждане-опекуны – справками из опекунского совета;

- сгорела квартира – документами из пожарной службы;

- при наступлении чрезвычайного происшествия – документы из МЧС;

- ограбили дом – выписка из уголовного дела из МВД и т.д.

Но бывают такие случаи, которые подтверждать документально не требуется. Например, если в стране или регионе произошли очевидные всем явления – природный катаклизм, террористический акт, повлиявший непосредственно на предприятие клиента, где он работал, его дом и т.д., или ведение боевых действий.

В случае, когда вы не успели обратиться в банк с соответствующим заявлением с просьбой, изменить договорные условия по срокам выплат долга, банк может обратиться в суд с иском по вашему делу.

При таких обстоятельствах гражданским процессуальным Кодексом дается право должнику просить отсрочки через суд (434 ГПК РФ).

Вся процедура переиндексации долга судом будет уже производиться на основании статей 203 или 208 ГПК РФ. Конечно же, при этом потребуется перезаключить и сам договор по ссуде или составить дополнительное соглашение.

При этом действия банка могут быть разными и зависеть от ряда факторов:

- Если в условиях кредитного соглашения уже были прописаны какие-то регламенты в отношении отсрочек, тогда банк будет следовать неукоснительно согласно им.

- Если же в договоре ничего не сказано о возможности отодвигать сроки погашения задолженностей, тогда банки будет к решению вопроса подходить сугубо индивидуально.

- Для некоторых клиентов сразу может быть предложена уже готовая схема по перерасчету займа.

Прежде чем соглашаться с теми или иными условиями изменения договора, заемщику нужно все тщательно изучить, взвесить свои возможности. Несмотря на форс-мажорные обстоятельства, нужно подходить к перезаключению кредитного соглашения обстоятельно.

Куда платить кредит, если у банка забрали лицензию, читайте здесь.

Если что-то вас не устраивает, лучше справиться у сотрудников банка о наличии других возможностей отсрочки и т.д.

Заявление составляется в произвольной письменной форме или же заполняется клиентом на уже готовом бланке, которые на сегодня имеет почти каждый банк в своем делопроизводственном арсенале.

- В «шапке» документа, как обычно указывается наименование финансово-кредитной организации, иногда может указываться должность и фамилия руководителя банка.

- Затем пишется фамилия и имя заемщика, а также его паспортные данные.

- После этого в содержании заявления обязательно нужно указывать сложившиеся обстоятельства, повлекшие за собой неуплату по ссуде.

- В просительной части не стоит забывать указывать срок, на который вам нужно оформить отсрочку и адреса, по которому вы будете ожидать ответа из банка.

Как получить отсрочку платежа по ипотеке

Главная особенность оформления реструктуризации долга по ипотеке перед заимодавцем – это личное присутствие поручителя или поручителей, а также предоставления полного пакета документов по залоговому имуществу – недвижимости, которая в кредите.

При ипотеке возможны следующие варианты отсрочек по долговым платежам клиента:

- Сокращение общего срока платежа.

- Снижение размера платежа, приходящегося на каждый месяц по графику, за счет увеличения срока.

- По принципу рассрочки.

- Изменение графика платежей.

Если клиент брал ипотечную ссуду на 25 лет, то при отсрочке, возможно оформление за счет одного года общего кредитования. Это означает, что при внесенных изменениях в соглашение, клиент уже взял кредит не на 25 лет, а на 24.

Таким образом, увеличивается ежемесячный платеж, даже если на год заемщику разрешили отдохнуть от платежей.

Если же отсрочку производят за счет увеличения общего срока по займу, тогда есть большая вероятность увеличения процентных ставок.

Потому как в связи с отсрочкой увеличился и срок погашения – изначально клиента брал ссуду, допустим, на 5 лет, а придется ему теперь по измененным условиям взять ее на 6 лет, при этом с увеличенными процентами. При рассрочке просто продлевается срок, таким образом, чтобы растянулись объемы платежей.

При таком механизме каждый ежемесячный платеж становится намного меньшим по размеру, что существенно облегчает клиенту его погашение. При этом никаких процентов некоторые банки могут не начислять. Хотя чаще всего делается, как раз, наоборот.

Банки при рассрочке делают перерасчет процентных ставок в сторону увеличения, пользуясь форс-мажором клиента.

При изменении графика по платежам просто могут отодвигаться некоторые дни, пропускаться месяцы, смена режимов – с ежемесячных – на ежеквартальные. Величины ежемесячных сумм, при этом, не изменяются.

Условия отсрочки в некоторых банках

У каждого кредитора имеются свои условия переоформления договора по займу в отношении проведения отсрочки. И эти условия могут существенно отличаться у одного банка от другого.

Поэтому нужно знать, хотя приблизительно, что предлагают те или иные финансовые организации в таких случаях. Например, если вы не знаете, как оформить отсрочку платежа по кредиту в Сбербанке, но являетесь его клиентом, тогда вам заранее стоит изучить условия предоставления такой услуги.

Таблица. Условия отсрочек по займам в некоторых банковских организациях России.

Источники:

mir-procentov.ru , law03.ru , hbon.ru , znatokdeneg.ru , pravopark.ru ,Следующие статьи:

- Как написать заявление в банк о банкротство

- Как написать заявление в банк о возврате страховки по кредиту образец

Комментариев пока нет!

Поделитесь своим мнением