Как правильно написать пояснительную записку в налоговую на 6 ндфл

Заполняем пояснение в налоговую по 6-НДФЛ - образец

Пояснение в налоговую по 6-НДФЛ - образец его оформления есть в нашей статье. Оно не является обязательным документом, но может избавить лицо, не сдающее этот отчет из-за отсутствия данных, от возможных нежелательных последствий.

Когда понадобятся пояснения к 6-НДФЛ

Пояснение в налоговую по 6-НДФЛ желательно подавать в ситуации, когда у работодателя нет оснований для представления этого отчета. Не представлять его можно при отсутствии работников, которым на протяжении соответствующего отчетного периода (квартал, полугодие, 9 месяцев, год) производились выплаты доходов.

НК РФ (п. 2 ст. 230) прямо закрепляет обязанность подачи формы 6-НДФЛ за работодателем, исчисляющим и удерживающим налог на доходы физлиц. Поэтому отсутствие данных для заполнения этой формы автоматически снимает обязательность ее представления. Однако об этом обстоятельстве во избежание недоразумений лучше проинформировать налоговые органы, поскольку получить такую информацию им больше негде.

Если по данным ИФНС выплаты доходов могли иметь место, то для работодателя появится не только риск привлечения к ответственности за непредставление отчета 6-НДФЛ (п. 1.2 ст. 126 НК РФ), но и опасность блокирования расчетного счета (п. 3.2 ст. 76 НК РФ).

При этом отсутствие данных для включения в отчет может быть вполне обоснованным для лиц:

- не начавших деятельности;

- прекративших деятельность в году, предшествующем отчетному;

- осуществляющих сезонные работы, приходящиеся на середину отчетного года.

Но в каждом конкретном случае лучше совершить упреждающие действия (сдать нулевую отчетность или дать письменные пояснения по сложившейся ситуации), чем создавать ту неопределенность, которая вызовет вопросы у налоговой и может привести к нежелательной ее реакции.

Подача отчета с нулевыми показателями, от принятия которого ИФНС отказаться не вправе (письмо ФНС России от 04.05.2016 № БС-4-11/7928), может оказаться полезной в случае, когда существует вероятность возникновения необходимости представления за этот период уточненной отчетности, содержащей данные по выплате дохода. Представленный в срок нулевой отчет можно будет просто уточнить, и это даст возможность избежать штрафа за непредставление отчетности, который неизбежно возникнет, если подачи отчета по сроку не было, а отчет с данными по доходу позже установленного срока будет подан как первичный.

Как оформляется пояснительная записка к 6-НДФЛ

Пояснительную записку оформляют на бланке письма работодателя, содержащем основные сведения о нем:

Письмо адресуется соответствующему налоговому органу, регистрируется с присвоением исходящего номера и даты, подписывается руководителем работодателя и заверяется печатью.

В текстовой части письма в произвольной форме излагаются обстоятельства, в силу которых обязанность представления отчета 6-НДФЛ за указанный отчетный период у работодателя отсутствует.

Вариант образца пояснения по 6-НДФЛ можно увидеть на нашем сайте.

Подать такое письмо в ИФНС можно любым доступным способом:

- по ТКС, предварительно отсканировав его;

- через почту, оставив себе копию письма;

- лично, принеся с собой 2 экземпляра документа с тем, чтобы на втором получить отметку о его принятии.

Пояснительную записку, содержащую информацию о причинах непредставления отчетности по форме 6-НДФЛ, рекомендуется подавать в ИФНС при отсутствии основания для подачи такого отчета. Это поможет избежать лишних вопросов со стороны налоговой и избавит от возможных недоразумений.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Пояснительная записка по форме 6-НДФЛ

Ежеквартальные отчеты по выплатам подоходного налога, представляемые в ИФНЛ, нередко нуждаются в пояснениях. Поводы для подобных пояснительных писем могут быть различными. Рассмотрим, какие ситуации, связанные с новой формой отчетности, введенной в 2016 г., повлекут за собой обращение в налоговую инспекцию.

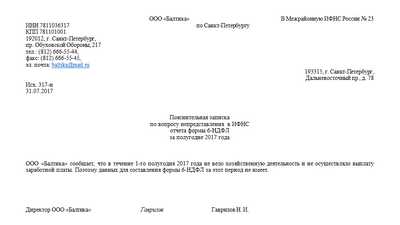

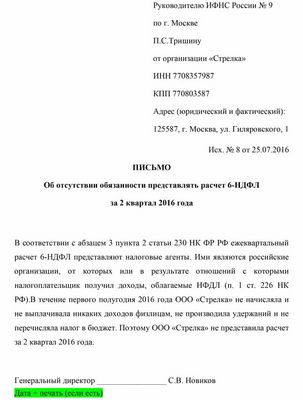

Пояснительная записка по нулевому 6-НДФЛ

Отчетность по налогу на доходы физических лиц становится необязательной, если заработная плата не начислялась и не выплачивалась за текущий отчетный период. Ведь НК РФ (согласно п.2 ст. 230) обязывает подачу соответственных сведений работодателем, который исчисляет и удерживает налог на доходы своих работников.

Отсутствие данных для исчисления налога и, следовательно, для заполнения расчета 6-НДФЛ вполне понятно и оправданно, если за отчетный период:

- не началась трудовая деятельность;

- деятельность прекращена в году, предшествующему отчетному;

- организация исполняет сезонные работы, время для которых еще не наступило;

- в штате организации числится только директор, работающий без вознаграждения;

Об этих и подобных обстоятельствах необходимо своевременно уведомить ИФНС: выслать пояснительную записку или сдать форму нулевой отчетности, чтобы не вызывать лишних вопросов и не подвергнуться штрафному наказанию.

Для оформления пояснительной записки нужен фирменный бланк организации с указанием ее главных реквизитов: полное наименование, почтовый адрес, номера телефонов, электронная почта, ИНН. Обязательны регистрационный номер, дата, подпись руководителя, печать предприятия. Текст записки кратко излагает причины, по которым организация свободна от обязанности предоставления отчета 6-НДФЛ за отчетный период.

Пояснение может выглядеть так, как представлено на образце по ссылке ниже. Также по ссылке ниже можно ознакомиться с другими образцами составления пояснений.

Случаи подачи отчётности с нулевыми показателями

В течении года могут возникнуть ситуации, когда при нулевых квартальных данных нельзя ограничиться подачей пояснительной записки по 6-НДФЛ, необходим именно отчет. Понятно, что если организация налог исчислила, но в отчетном периоде не выплатила (не был выплачен реальный доход работников), то расчет по налогу нулевым уже не будет. В этом случае отчитываемся перед контролирующим органом в обязательном порядке.

В течении года могут возникнуть ситуации, когда при нулевых квартальных данных нельзя ограничиться подачей пояснительной записки по 6-НДФЛ, необходим именно отчет. Понятно, что если организация налог исчислила, но в отчетном периоде не выплатила (не был выплачен реальный доход работников), то расчет по налогу нулевым уже не будет. В этом случае отчитываемся перед контролирующим органом в обязательном порядке.

Как выполнить квартальный расчет по налогу, если заработная плата начислялась и выплачивалась один раз в течение всего года?

- если выплаты производились только в 1 квартале, отчеты представляются ежеквартально.

- выплаты имели место во 2 квартале, значит, вместо отчета за первые 3 месяца в налоговую отправляется пояснительная записка, а за полугодие, 9 месяцев и за год — отчет.

- выплаты возникли в 3 квартале, следовательно, за 1квартал и полугодие нужен не отчет, а пояснительное письмо. А за следующие отчетные периоды необходимо представить отчеты.

- появление доходов и соответственных выплат только в 4 квартале освобождает от квартальных отчетов, (но не от пояснительных записок в налоговую), обязательным будет годовой отчет.

Тонкость заключается в том, что подача отчета с нулевыми данными иногда может оказаться уместной, если есть вероятность подготовки за этот период обновленной отчетности, содержащей сведения по выплате дохода. Тогда своевременно отправленный нулевой отчет можно будет дополнить уточненным, и он будет представлен как первичный. А это позволит уклониться от неизбежных штрафных санкций за непредставление отчета.

Многие считают не лишним застраховаться от возможной блокировки расчетного счета, отправляя в налоговую нулевые отчеты. Дело в том, что программа ИФНС не определяет причину непредставления отчета и блокирует счета автоматически.

Пояснительная записка в связи с ошибочным отчетом

Если налоговая инспекция обнаружила какие-либо несоответствия или противоречия в полученном отчете 6-НДФЛ, она потребует пояснений или внесения исправлений в расчетную форму. Необходимо будет представить исправленный отчет в течение 5 дней.

Если налогоплательщик промедлил с объяснительным письмом более 5 дней, то его ожидает наказание в размере 5000 руб. Эта мера введена с 01.01.2017 г. ( ст. 129.01 НК). Проигнорировали повторный запрос налоговой – сумма может вырасти до 20000 руб.

Когда проверка производится автоматически и формально, у налоговой инспекции могут возникнуть различные вопросы к налогоплательщику, если в результате обнаружилось, что:

- суммы начисленного, удержанного и перечисленного налога не совпадают;

- доход сотрудника значительно снизился по сравнению с предыдущим периодом

- расходятся показатели в форме 6-НДФЛ и 2-НДФЛ;

- произведенные вычеты необоснованны.

Причины для направления пояснительного письма

Назовем три наиболее распространенных повода для возникновения запросов со стороны налоговой инспекции, которые потребуют направления пояснительного письма:

- Расхождение между суммами уплаченного и начисленного налога. Оно может возникнуть в результате ошибки в платежке или в самом расчете.

- Неправильно указано КПП или ОКТМО в отчетном документе. Это зачастую происходит, когда подразделение ошибочно проставляет коды головной организации на своей отчетности.

- Противоречия в датах расчета 6-НДФЛ (строки 100, 110,120).

Кроме того, камеральная проверка может обратить внимание на несоответствие между отчетностью предприятия (2-НДФЛ и 6-НДФЛ) и декларацией о доходах, предоставляемой самим работником – 3-НДФЛ.

Самостоятельное уточнение и исправление допущенных неточностей и технических ошибок до того, как они будут обнаружены инспектором, следовало бы взять за правило. В соответствии с Письмом ФНС от 12.08.2016 это оградит вас от штрафных санкций. Не медлите с пояснениями!

Что только не случается в практике предоставления отчетности. Рассмотрим возможные конкретные случаи. Например, форма 6-НДФЛ составлена безукоризненно и вовремя сдана. При этом, как указывают Контрольные соотношения для проверки этой формы, исчисленный налог (строка 070), уменьшенная на сумму возвращенного налога (строка 090), не должен превышать сумму уплаченного налога, показанного в Карточке расчетов с бюджетом. Если ваша отчетность показывает обратное, инспектор будет иметь основания считать, что удержанная сумма лишь частично поступила в бюджет.

Что только не случается в практике предоставления отчетности. Рассмотрим возможные конкретные случаи. Например, форма 6-НДФЛ составлена безукоризненно и вовремя сдана. При этом, как указывают Контрольные соотношения для проверки этой формы, исчисленный налог (строка 070), уменьшенная на сумму возвращенного налога (строка 090), не должен превышать сумму уплаченного налога, показанного в Карточке расчетов с бюджетом. Если ваша отчетность показывает обратное, инспектор будет иметь основания считать, что удержанная сумма лишь частично поступила в бюджет.

Еще одна допустимая ситуация: при уплате налога в платежном поручении неверно проставлен код ОКТМО. В результате автоматическая проверка обнаружила недоимку. Тут возникает необходимость пояснительной записки в ИФНС.

При ее составлении необходимо указать реквизиты платежного поручения, точное и полное наименование получателя и цифровой код, сообщить, что предприятие отправило заявление на уточнение платежа, сославшись на соответственную статью НК. Указать, что состоявшийся платеж должен быть учтен в Карточке расчетов налогоплательщика с бюджетом. Обязательно надо подчеркнуть, что номер счета Федерального казначейства и реквизиты банка были верно внесены в платежку. Следовательно, платеж фактически осуществлен, что исключает необходимость внесения исправлений в Расчет НДФЛ.

Вспомним, какие же нарушения установленных правил рассматриваются налоговой как непредставление отчета?

- сдача отчета позже установленного срока в отсутствие непреодолимых к тому препятствий;

- включение в отчет ошибочных, недостоверных данных в том случае, если отчитывающаяся организация не исправила ошибку до ее обнаружения налоговой инспекцией;

- ненадлежащий способ предоставления отчета на бумажном носителе, если число работников организации превышает 25.

Во всех этих случаях штрафные санкции, введенные с 01.01.2016, составят до 1 тыс. руб. за каждый месяц, считая от последней даты сдачи. Но если период просрочки составил более 10 дней, уже возможно применение такой меры как блокировка расчетного счета предприятия (согласно НК РФ ст.76 п.3.2). Кроме того, должностные лица также могут быть подвергнуты административному наказанию: штраф составит от 300 до 500 руб. на человека. С начала 2017 года нарушители могут понести еще более значительные убытки.

Обращение в ИФНС с пояснительной запиской может быть вызвано запросом инспектора, или быть самостоятельным решением исполнителя отчетности. Своевременная подача такого документа исключает осложнения в отношениях с налоговым органом и позволит целиком сосредоточиться на текущей работе.

Образец пояснения в налоговую по 6-НДФЛ

Работодатель, согласно п. 2 ст. 230 НК РФ, обязан подавать отчет по форме 6-НДФЛ в ИФНС. Если, по каким-либо причинам, работодатель не предоставил в налоговую инспекцию расчет по форме 6-НДФЛ или были выявлены ошибки в расчете, то ему необходимо предоставить пояснение в налоговую.

В каких случаях составляются пояснения в налоговую по 6-НДФЛ

В пояснении, необходимо указать разъяснение о причине непредставления отчетности или о допущенных ошибках в предоставленном расчете 6-НДФЛ. Иначе, работодателя могут привлечь к ответственности за непредставление данного отчета (п. 1.2 ст. 126 НК РФ) или наложить арест на расчетные счета (п. 3.2 ст. 76 НК РФ).

От подачи отчета по форме 6-НДФЛ освобождаются работодатели, которые, по каким-либо причинам, не начали деятельность или прекратили свою деятельность в году, предшествующей отчетному периоду. У таких работодателей, нет данных для заполнения формы, но им лучше предоставить пояснения в налоговую инспекцию, чтобы избежать штрафных санкций.

Пояснительная записка адресуется руководителю налоговой инспекции. Строгой формы оформления пояснительной записки к форме 6-НДФЛ нет. Текст пояснительной записки составляется произвольно, в котором отражена причина, по которой работодатель не представил отчет по форме 6-НДФЛ за отчетный период или разъяснения о выявленных ошибках в отчете.

Получите 267 видеоуроков по 1С бесплатно:

Далее, пояснительная оформляется на фирменном бланке, где отражены основные данные (полное наименование, ИНН, юридический адрес, контактная информация), регистрируется, подписывается руководителем организации и заверяется печатью.

Подавать пояснительную записку в налоговую инспекцию можно разными способами, например:

- в электронном виде по телекоммуникационным каналам связи (ТКС);

- по почте (желательно оставить себе копию пояснительной записки);

- отнести в налоговую инспекцию нарочно или через курьера.

Наиболее распространенными ситуациями, когда работодателю необходимо предоставить пояснительную записку считаются:

- неизбежный документ;

- пояснения к нулевому отчету;

- пояснения по выявленным ошибкам в отчете;

- несоответствие в показателях;

- несоответствие дат указанных в строках 100, 110 и 120;

- срок подачи отчета и так далее.

В случае выявления ошибки в отчете налоговым инспектором, работодатель может подать корректирующую отчетность в течение пяти рабочих дней, согласно, п. 3 ст. 88 НК РФ, следовательно, работодатель не обязан предъявлять пояснительную записку. Если работодатель не представил корректирующий отчет или пояснительную записку в указанный срок, то его могут оштрафовать на 5 000,00 руб., согласно ст. 129.01 НК РФ.

В случае с нулевым отчетом, налоговая инспекция обязана принять такой отчет на основании письма ФНС России от 04.05.2016 № БС-4-11/7928.

Образец пояснений по 6-НДФЛ для налоговой

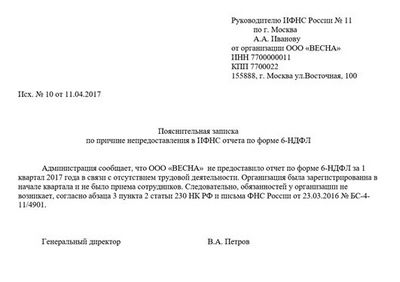

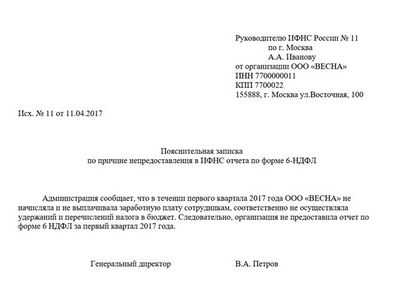

Рассмотрим подробнее наиболее распространенные случаи пояснений в налоговую инспекцию по расчету 6-НДФЛ с образцами заполнения:

- в отчетном периоде не начавшие деятельность организации:

- обнаружение ошибок показателей в расчете 6-НДФЛ:

Пояснение в налоговую по 6-НДФЛ: образец

Актуально на: 24 августа 2016 г.

Обязанность налоговых агентов представлять ежеквартально Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ ) (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@) установлена с 01.01.2016.

Пояснение по нулевому отчету

Мы рассказывали в отдельной консультации, что нулевой Расчет 6-НДФЛ в налоговую инспекцию не сдается. Однако налоговая может попросить объяснить причину непредставления формы 6-НДФЛ. Мы приводили пример пояснения в налоговую в связи с непредставлением Расчета.

Пояснение по ошибочному отчету

Налоговый агент может получить от своей инспекции требование представить пояснения или внести исправления в форму 6-НДФЛ в связи с выявленными ошибками, противоречиями или несоответствиями. Если налоговый агент обнаружил, что в сданном Расчете действительно содержатся ошибки, в течение 5 рабочих дней он должен сдать уточненный Расчет (п. 3 ст. 88 НК РФ). Дополнительные пояснения в налоговую инспекцию при этом представлять не обязательно.

Пояснение по другим причинам

Возможна ситуация, что форма 6-НДФЛ составлена без ошибок, но по результатам камеральной налоговой проверки инспекция выявила какие-либо несоответствия. К примеру, в соответствии с Контрольными соотношениями для проверки формы 6-НДФЛ сумма удержанного налога (строка 070 Расчета), уменьшенная на сумму налога, возвращенную налоговым агентом (строка 090 Расчета), не должна быть больше суммы уплаченного налога, отраженного в Карточке расчетов с бюджетом налогового агента. Иначе налоговая инспекция посчитает, что удержанный НДФЛ был не полностью уплачен в бюджет.

Но возможна ситуация, когда налоговый агент, к примеру, в платежном поручении неверно указал ОКТМО и автоматическая проверка своевременности уплаты налога налоговым агентом выявила недоимку. В этом случае пояснение в налоговую инспекцию может выглядеть следующим образом:

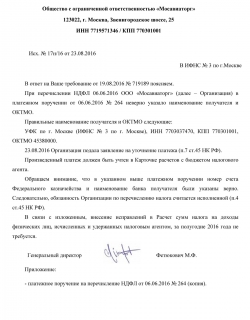

Общество с ограниченной ответственностью «Мосавиаторг»

123022, г. Москва, Звенигородское шоссе, 25

ИНН 7719571346 / КПП 770301001

Исх. № 17н/16 от 23.08.2016

В ИФНС № 3 по г.Москве

В ответ на Ваше требование от 19.08.2016 № 719189 поясняем.

При перечислении НДФЛ 06.06.2016 ООО «Мосавиаторг» (далее – Организация) в платежном поручении от 06.06.2016 № 264 неверно указало наименование получателя и ОКТМО.

Правильные наименование получателя и ОКТМО следующие:

УФК по г. Москве (ИФНС № 3 по г. Москве), ИНН 7703037470, КПП 770301001, ОКТМО 45380000.

23.08.2016 Организация подала заявление на уточнение платежа (п. 7 ст. 45 НК РФ).

Произведенный платеж должен быть учтен в Карточке расчетов с бюджетом налогового агента.

Обращаем внимание, что в указанном выше платежном поручении номер счета Федерального казначейства и наименование банка получателя были указаны верно.

Следовательно, обязанность Организации по перечислению налога считается исполненной (п. 4 ст. 45 НК РФ).

В связи с изложенным, внесение исправлений в Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, за полугодие 2016 года не требуется.

Генеральный директор ____________ Фетюкович М.Ф.

— платежное поручение на перечисление НДФЛ от 06.06.2016 № 264 (копия).

Пояснение в налоговую по 6-НДФЛ — образцы и примеры

В ходе любой хозяйственной деятельности у компании возникает ряд вопросов, касающихся заполнения отчетности, нюансов при заполнении и др. Возможно, в вашей организации возникла спорная ситуация, и теперь требуется объясняться с налоговыми инспекторами.

Приведем пример и образец пояснения в налоговую по 6-НДФЛ.

При каких обстоятельствах требуется объяснение

При заполнении формы 6-НДФЛ и отправки её в налоговую инспекцию происходит сверка данных. На основании сверяемых данных налоговики определяют, когда организация платила налог, происходило это на законном основании или с опозданием.

В первую очередь, обращают внимание на строки 070 и 120. В одной указывается сумма подоходного налога, в другой, 120, дата уплаты в государственную казну.

Вся информация сверяется в автоматическом режиме. В каком случае налоговики потребуют объяснений?

- Если удержанный налог больше уплаченного в бюджет.

- Подоходный налог не был уплачен.

Найдя расхождения, налоговики требуют разъяснений. Для этого организации нужно написать пояснительную в свободной форме.

Как писать пояснительную в налоговую

Пишется пояснительная в произвольной форме с обязательным с указанием всех реквизитов. Приведем пример №1, в котором начисление не соответствует удержанному с него подоходному налогу.

Общество с Ограниченной Ответственностью «Телепад»

Руководитель Ященко Валерий Александрович

В ответ на ваше требование о предоставлении пояснительного письма от 08.11.16 ООО «Телепад» готово дать пояснения.

В вашем требовании указано, что в строчке 070 ведомости 6-НДФЛ за полгода указана сумма 10 000 рублей. И сумма расходится с НДФЛ, перечисленной компанией на 30.06.2016 года.

Данные расхождения возникли по двум причинам:

Подпись руководителя компании: ________

Дата составления объяснительной: ________

Рассмотрим вариант, когда были сделаны удержания подоходного налога до выплаты заработанной платы. При хозяйственной деятельности компании может возникнуть путаница, когда отражать подоходный налог в строке 070. Если в строку 070 внести сразу весь удержанный налог, то она совпадет со строкой 040 исчисленного налога. После уточнения налоговиков, что в строчке 070 нужно заполнять только ту сумму, которая была удержана с работников, сведения исправляются.

Удержание должно отражаться в последний день месяца (БС-4-11/9194). При исправлении в отчете 6-НДФЛ сумм строки 070 и 040 перестанут сходиться.

И теперь ФНС стала требовать пояснения, почему это произошло. Значит, в пояснительной записке налоговикам нужно будет указать, что неточностей нет. Сами же суммы в строках 070 и 040 совпадать не могут. В строку 070 были внесены суммы, которые были удержаны с сотрудников после начисления заработной платы.

В пояснительной в налоговый орган нужно будет конкретно расписать, почему эти суммы должны расходиться. Если будет сделана запись, что ошибок нет, налоговый инспектор потребует повторного объяснения.

Оформить пояснительную в этом случае можно, как в примере выше, обязательно указав реквизиты компании и фамилию руководителя. Чем больше будет представлено документальных подтверждений, тем лучше.

Смотрите также общие моменты про пояснительные в инспекцию в этом интересном видео:

Почему налоговая просит пояснительные?

Требование налоговых органов давать пояснительные по заполнению 6-НДФЛ возможно в разных ситуациях. Это могут быть:

- Ошибки в реквизитах при заполнении отчетности.

- Арифметические ошибки при вычислении зарплаты и налога.

- Неправильность в КПП или ОКМО.

- Неверный КБК при уплате подоходного налога.

- Неверные даты во втором разделе формы 6-НДФЛ.

В любом случае пояснительную в налоговую давать придется. Важно грамотно составить объяснительную, прилагая все необходимы документы. Это частично убережет компанию от дополнительных штрафных санкций и пени.

Любая ошибка при заполнении отчетных документов создаст массу вопросов к компании. Даже простая орфографическая ошибка может не только потребовать написания объяснений, но и спровоцировать штраф 500 рублей. Поэтому внимательность и аккуратность при заполнении документов является важным фактором.

Источники:

nalog-nalog.ru , znaybiz.ru , buhspravka46.ru , glavkniga.ru , saldovka.com ,Следующие статьи:

- Как правильно написать профессиональное резюме

- Как правильно написать расписку если занимаешь деньги

Комментариев пока нет!

Поделитесь своим мнением