Как написать заявление на усн при регистрации ип

Заявление на упрощенку при регистрации ИП

Сегодня для использования специального налогового режима «Упрощенная система налогообложения» необходимо делать соответствующую пометку в документах при регистрации.

Заявление должно быть оформлено соответствующим образом. На данный момент чаще всего используют «упрощенку» именно индивидуальные предприниматели.

Сегодня ведение бизнеса имеет свои особенности и в некоторых случаях затруднено именно в связи с достаточно высокими налогами.

Но существует большое количество различных способов снизить величину выплат, обязательных при ведении экономической деятельности индивидуального предпринимателя.

К наиболее простым и доступным способам относится изменение налогового режима. Или же выбор определенного специального прямо во время регистрации ИП в специальном государственном органе.

На данный момент упрощенная система налогообложения имеет большое количество различных достоинств перед остальными налоговыми режимами.

Основное её назначение – снижение налоговой нагрузки на мелкие коммерческие предприятия, ИП. Таким образом осуществляется стимулирование развития бизнеса на государственном уровне.

В первую очередь применение упрощенной системы налогообложения требуется по следующим причинам:

При этом существуют также некоторые недостатки у рассматриваемого налогового режима. Но суммарное их количество существенно меньше, чем достоинств.

В то же время следует помнить, что использование рассмотренного выше налогового режима будет целесообразно только в случае наличия некоторых моментов.

- наличие определенных доходов, которые влияют на размер налогооблагаемой базы в случае выбора «доходы-расходы»;

- имеет место сотрудничество с контрагентами, которые не претендуют на возмещение налога на добавочную стоимость из бюджета – в случае использования УСН получить возврат НДС будет невозможно;

- в дальнейшем расширение уже имеющегося штата работником не предполагается;

- значительный рост доходов не предвидится.

Использование упрощенной системы налогообложения выгодно, но только лишь в определенных условиях.

Именно поэтому прежде, чем сделать соответствующую отметку о желании использовать именно его, индивидуальному предпринимателю следует учесть все важные моменты. В противном случае велика вероятность возникновения множество сложностей.

Когда подавать заявление на УСН при регистрации ИП

Процесс регистрации индивидуального предпринимателя на упрощенной системе налогообложения должен осуществляться в соответствии с установленным на законодательном уровне порядком.

Для проведения подобной процедуры потребуется собрать следующие документы:

- заявление для осуществления государственной регистрации – составляется по установленной на законодательном уровне форме Р21001;

- квитанция, которая подтверждает факт оплаты государственной пошлины;

- ксерокопия паспорта с пропиской;

- специальное заявление о переводе на упрощенную систему налогообложения – составляется по форме 26.2-1.

На данный момент заявление о переводе на упрощенку лучше всего подавать непосредственно при регистрации самого индивидуального предпринимателя.

При этом требуется сразу в заявлении указать базу для начисления соответствующих налоговых сборов. Данный момент отражается в действующих законодательных нормах.

Ранее для указания выбранного налогового режима (УСН) требовалось прилагать специальное дополнительное заявление по форме 26.2-1.

В 2018 году это делать не обязательно. Достаточно будет указать выбранный для исчисления налогообложения режим в специальной справке Р21001.

Если же по каким-то причинам сразу при регистрации ИП упрощенка выбрана не была, возможно перейти на неё в дальнейшем.

Требуется лишь заблаговременно уведомить об этом налоговый орган. Причем сам переход может быть осуществлен только лишь со следующего года. Соответственно, заявление должно быть подано до 31 декабря текущего года.

Образец доверенности на регистрацию ИП вы можете найти в этой статье.

Заявление для перехода индивидуального предпринимателя на упрощенную систему налогообложения возможно осуществить в течение 30 дней с момента подачи всех документов для проведения регистрации.

При отсутствии опыта составления подобного рода заявлений необходимо будет внимательно ознакомиться с правильно составленным образцом. Скачать его проще всего в интернете. Необходимо использовать авторитетные источники.

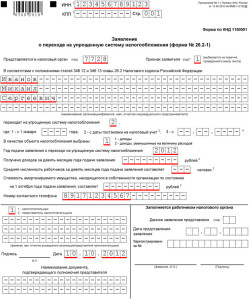

Сегодня заявление по форме №26.2-1 включает в себя следующие основные данные:

- индивидуальный налоговый номер;

- КПП;

- наименование самого документа;

- представленный налоговый период;

- признак заявления;

- указывается полное наименование организации, а также фамилия/имя/отчество;

- проставляется отметка о желании перейти на упрощенную систему налогообложения;

- указывается год подачи заявления о переходе на упрощенную систему налогообложения;

- обозначается средняя численность работников за 9 месяцев;

- указывается стоимость амортизируемого имущества;

- указывается контактный номер телефона;

- указывается в нижней части документа Ф.И.О. руководителя предприятия;

- проставляется отметка – кто именно осуществляет сдачу всех необходимых документов.

Проще всего будет скачать в интернете бланк и внести в него все необходимые данные. Сделать это возможно будет как при помощи обычной ручки, так и на персональном компьютере.

Важно лишь помнить о необходимости использовать черную гелиевую ручку. Выполнение данного условия строго обязательно.

В формате документа данного вида имеется специальный раздел, который должен заполнять сотрудник налоговой службы.

Какие-либо данные заноситься в него нет необходимости. Важно помнить о невозможности изменить выбранную ранее систему налогообложения в любой момент.

Но при этом имеется возможность определиться с ней в течение 30 дней с момента подачи документов на регистрацию ИП.

Если по какой-то причине индивидуальный предприниматель пешим выбрать УСН в течение обозначенного выше периода, ему необходимо будет подать документ в обозначенной выше форме.

Сколько нужно экземпляров

Для перехода на упрощенную систему налогообложения необходимо будет в обязательном порядке собрать определенного типа документы. Непосредственно само заявление требуется всего в одном экземпляре.

Но при этом в нем должны полностью отсутствовать какие-либо ошибки. Налоговые органы внимательно относятся к правильности заполнения подобного рода документов. В случае обнаружения ошибок, недочетов в переходе будет попросту отказано.

Если в приеме заявления будет отказано на основании наличия ошибок – стоит максимально быстро составить новое заявление с учетом замечаний налоговых органов.

Важно помнить, что налоговики оповещают иногда не сразу в случае отказа по заявлению. Именно поэтому по возможности необходимо заблаговременно подавать необходимые документы для перехода на упрощенку. Так возможно будет избежать задержек.

Важно помнить, что законодательство постоянно претерпевает изменения. Потому следует заблаговременно ознакамливаться со всеми актуальными нововведениями. Это позволит избежать большого количества затруднений.

Что делать, если ИП не успел подать заявление при регистрации

Сегодня сроки подачи заявления для смены или же установления налогового режима жестко закреплены в законодательных нормах:

- 30 дней с момента регистрации ИП;

- до 31 декабря – если по какой-то причине необходимо сменить налоговый режим уже работающему предприятию.

Если же по какой-то причине индивидуальный предприниматель попросту не смог уложиться в отведенное для выполнения данной процедуры время, то сменить налоговый режим будет невозможно. Необходимо будет ожидать целый год до момента, когда станет допустим переход.

Причем само заявление на переход с 1 января следующего года на другой налоговый режим возможно будет осуществить в любой удобный момент времени. Важно лишь соответствующим образом заполнить специальное заявление.

Сама процедура регистрации индивидуального предпринимателя имеет очень большое количество самых разных особенностей и нюансов.

Именно поэтому необходимо будет заблаговременно ознакомиться с правилами составления соответствующих документов, а также большим количеством различных иных нюансов. Это позволит свести вероятность возникновения различных затруднений к самому минимуму.

Про уведомление ФСС о регистрации ООО рассказывается тут.

Как зарегистрировать КФХ по месту нахождения земли, узнайте на этой странице.

Видео: Бесплатная онлайн регистрация ИП на сайте ФНС

Как подать заявление на упрощенку при регистрации ИП?

Число закрывшихся предприятий малого и среднего бизнеса в РФ растет с каждым годом. Как говорят сами бывшие индивидуальные предприниматели, основной причиной для закрытия является большой налог в пользу государства. В основном это связано с тем, что многие бизнесмены просто не знают, что при регистрации ИП они могут самостоятельно выбрать подходящую для них систему налогообложения и вместо этого автоматически платят общий налог.

На сегодняшний день для малого и среднего бизнеса наиболее подходящей является упрощенная система налогообложения, при которой сумма налога является фиксированной, а отчеты для налоговых органов составляются проще. Как перейти на УСН и в какие сроки предприниматель должен подать заявление в налоговую службу, чтобы не попасть под общую систему, а также возможно ли перейти на упрощенную систему после регистрации своего предприятия?

Виды налогообложения для ИП

На сегодняшний день в России, индивидуальный предприниматель вправе самостоятельно выбирать подходящий вид налогообложения для его бизнеса. Сейчас в нашей стране пять совершенно разных систем сбора налога и у каждой из них есть свои преимущества для определенного рода деятельности. В любом случае налог придется выплачивать, но какой именно выбор предоставлен самим предпринимателям.

Общая система налогообложения

Для того чтобы предпринимателю стать налогоплательщиком по общей системе налогообложения никаких дополнительных действий совершать не нужно. Если при регистрации ИП в течение 30 суток Вы не подали заявление на какой-либо специальный вид налогообложения, платить Вы будете по общей системе. При выборе данной системы предприниматель платит сразу несколько налогов:

- налог на прибыль предприятия, 13%;

- 18 % НДС, связан с реализацией товаров и услуг;

- налог на имущество предпринимателя, которое необходимо для ведения деятельности ИП (от 0,1-2%).

Стоит отметить, что если Вы выбираете данную систему налогообложения, то для ведения отчетности Вам необходим квалифицированный бухгалтер, так как при грамотном учете расходов и доходов предприятия, данные налоги можно значительно минимизировать.

Единый налог на вмененый доход

Данную систему налогообложения в основном используют уже те предприниматели, бизнес у которых стоит на ногах. Основным преимуществом данной системы является отсутствие каких-либо отчетных документов для налоговых органов. Сбор средство в пользу государства исходит от начислений вмененного, то есть предполагаемого дохода, а не фактического. Ставка по Единому налогу в 2017 году составляет 15%, в 2018 останется неизменной. Также кроме самого налога предприниматель платит страховые взносы за себя, а также за сотрудников предприятия, если они имеются.

Патентная система налогообложения

ПСН является единственной системой налогообложения, для которой не нужны отчетные документы и декларации в налоговую службу. Налог рассчитывается сразу после приобретения патента. Данная система отлично подойдет для освоения какой-либо деятельности, для проверки выгодности бизнеса. Приобрести патент можно сроком от 1 до 12 месяцев. Приобрести таких патентов можно несколько и даже в разных регионах. Список разрешенных видов деятельности для патента указан в статье 346.43 HK РФ. Так патентная система не требует отчетности от предпринимателя, она имеет ряд недостатков, таких как:

- ограниченный список видов деятельности;

- максимальное количество сотрудников предприятия 15 человек;

- максимальная площадь зала при розничной торговле или общепита – 50 кв.м.

Единый сельскохозяйственный налог

Данный вид налога создан специально для предпринимателей, чья деятельность связана с производством сельскохозяйственной продукции. Следовательно, платить налоги по этой системе могут ограниченное количество индивидуальных предпринимателей. Ставка по налогу в данной системе составляет 6% с разницы между доходами и расходами. На данную систему могут также перейти предприниматели, чьи доходы от сельскохозяйственной деятельности составляют более 70%.

Упрощенная система налогообложения

Данная система налогообложения подходит для предпринимателей, которые только начали вести свою коммерческую деятельность. Система значительно сокращает как сам размер налога, так и отчетную деятельность.

Преимущества и недостатки УСН

Малая налоговая нагрузка и простота ведения отчетности, сделали упрощенную систему налогообложения самой выгодной для использования среди представителей малого и среднего бизнеса. По данным статистики Федеральной Налоговой Службы РФ именно эту систему налогообложения выбрали более 3 миллионов индивидуальных предпринимателей. К основным преимуществам данной системы относятся:

К сожалению, упрощенную систему могут использовать не все предприниматели. Законом утвержден список ограничений, который не позволяет всем желающим перейти на УСН:

- Число сотрудников, трудящихся на предприятии не должно превышать 100 человек.

- Доходы Вашего предприятия не должны превышать 150 миллионов рублей за год.

- Предприятие не должно заниматься производством подакцизных товаров. А также добычей полезных ископаемых.

Как и любая другая система, УСН имеет ряд незначительных недостатков, которые в основном связаны с возможной потерей числа клиентов. Связано это с тем, что у УСН отсутствует НДС, и Ваши клиенты не смогут рассчитывать на возмещенные выплаты из бюджета. Также при ведении деятельности Вам будет необходим кассовый аппарат, для ведения операций с наличными. Несмотря на имеющиеся недостатки, упрощенная система является самой популярной среди предпринимателей малого и среднего бизнеса и у многих возникает вопрос, как перейти на эту систему?

Заявление на УСН при регистрации ИП

Порядок заполнения заявления

- Если у Вас нет ИНН, графу заполнять не нужно, ИНН Вам присвоят автоматически при регистрации ИП.

- Следующим шагом нужно заполнить код налогового органа, данный код Вы также можете узнать на официальном портале ФНС, либо у самих сотрудников при подаче заявления.

- Дальше необходимо заполнить Ваши контактные данные, а также код признака налогоплательщика и время перехода на УСН. Все пояснения к этим полям Вы найдете внизу страницы.

- Выбираете объект налогообложения и ставите необходимую цифру. 1 – доходы, ставка равна 6%. 2 – доходы минус расходы. Ставка равна 15%.

- В графе о полученном доходе за прошедший год остаточную стоимость необходимо поставить прочерки.

- Дальше необходимо проставить цифру, кто подает заявление, сам предприниматель или его доверенное лицо.

- Последним шагом вписывается контактный телефон и дата заполнения.

Как уже говорилось выше заявление лучше подавать вместе со всеми документами во время регистрации предприятия. Данное заявление заполняется двумя экземплярами. Одно Вы сдаете, а другое со штампом от налоговой службы остается у Вас на руках. Если при регистрации Вы не решили, какую именно систему налогообложения выберете, то по закону у Вас есть 30 суток с момента постановки предприятия на учет. Стоит отметить, что если в течение 30 суток Вы не выбрали для себя подходящую систему налогообложения, потом перейти на УСН Вы сможете не сразу.

Незнание систем налогообложения вашей деятельности, может принести значительные убытки при ее ведении. Так как в нашей стране существуют разные формы налогообложения, следует заранее их изучить и выбрать подходящую систему для своего бизнеса. Упрощенная система налогообложения не просто заслужила признание большинства отечественных представителей малого и среднего бизнеса. Именно УСН дает предпринимателям возможность заниматься именно своим бизнесом, а не вечным подсчетом налогов. Переходить на эту систему как уже говорилось выше лучше сразу, в момент регистрации своего предприятия, чтобы за год не переплачивать лишних налогов. Сделать это не сложно, достаточно лишь заполнить заявление и подать в соответствующий налоговый орган.

Заявление на упрощенную систему налогообложения для ИП в 2018 году

Еще в 2002 году, во время расцвета предпринимательства в России, когда оно перешагнуло период становления, государством было принято решение упростить налогообложение юр. лиц и предоставить им право выбора новой системы налогообложения (УСН). Такая система позволила бы значительно снизить затраты фирмы. Любой индивидуальный предприниматель к тому моменту уже мог использовать этот способ уплаты налогов шесть лет — с 1996 года.

На данный момент как ИП, так и юр. лица имеют возможность выбора налогообложения — либо общая, либо упрощенная система. Регистрировать переход на один из них достаточно легко – надо подать уведомление, правила заполнения которого можно изучить в образце заявления на УСН для создаваемого ИП в 2018 году.

Переход на УСН — преимущества и недостатки

УСНО – налоговый режим, в первую очередь предназначенный для вновь созданных предприятий, при котором налогоплательщик может считать и оплачивать фиксированный налог в 6% с общего получаемого дохода. Также есть возможность выбрать систему «Доходы минус расходы» — тогда ставка будет равна 15%, а считаться налог будет с дохода, сниженного на размер расхода. По региональным законам могут назначаться дифференцированные ставки от 5% до 15%.

Скачать бланк заявления на УСН при регистрации ИП в 2018 году можно по ссылке.

Применение УСНО дало многим предпринимателям испытать следующие преимущества:

- Бухгалтерский отчет сдается раз в год как декларация;

- Не нужно создавать целый отдел бухгалтеров – достаточно одного профессионала;

- Все виды учета заметно упрощаются;

- Вместо трех разных налогов выплачивается один;

- Доходы от деятельности ИП не облагаются НДФЛ.

Несмотря на все плюсы УСН, необходимо учесть следующие недостатки:

- Круг лиц, которым позволено использовать УСН, ограничен видами деятельности, полный перечень которых указывается в п.3 ст. 346.12 НК РФ. Можно указать не один пример — банки и страховые компании, нотариусы, инвестиционные фонды и др.;

- Нельзя создавать филиалы компании, работающей по упрощенке;

- УСН не может использоваться при превышении получении доходов больше 60 млн. р. в год. В таком случае обязателен к применению бухучет и общий порядок оплаты;

- Список расходов, уменьшающих размер выплат режима «Доходы минус расходы», ограничен;

- В базу вносятся абсолютно все виды дохода, получаемые по кассе и счету предприятия — даже ошибочные платежи;

- Для ликвидации предприятия придется составлять бухгалтерскую отчетность.

Для использования УСН требуется соблюдение нижеперечисленных условий:

- Максимальное число работников фирмы — 100 человек;

- Максимальный доход фирмы — 60 млн. р.;

- Максимальная остаточная стоимость — 100 млн. р.

Дополнительные критерии для организации:

- Максимальная доля в ней других фирм составляет 25%;

- Организация не может иметь или создавать новые филиалы;

- В девяти месяцах года, в течение которого подается заявления, доходы организации должны составлять максимум 45 млн. р. (по 2 ст. 346.12 НК РФ).

Большинство ИП такой расклад должен удовлетворять, тем более регистрационный процесс перехода на новую систему довольно прост – надо заполнить форму уведомления по примеру и прийти с ней в ИФНС.

Срок подачи заявления на УСН при регистрации ИП в 2018 году

Для работы в рамках УНС необходимо заполнить бланк заявления на упрощенную систему налогообложения в 2018 году для ИП. Подача этого документа производится в ИНФС. На срок, выделяемый для перехода, влияет то, каким образом он происходит: при регистрации субъекта, т.е. это вновь созданное ИП, или переход осуществляется уже действующим ИП.

Заявление о применении УСН при регистрации ИП

По умолчанию ИП — налогоплательщик с общей системой оплаты налогов. Большинство представителей малого бизнеса выбирают работу в упрощенном режиме с момента самого открытия. В таком случае уведомление на УСН для ИП при регистрации подается в налоговую вместе с документами, необходимыми для создания ИП.

Заявление нужно заполнять по всем правилам. Рекомендуется сначала скачать образец заполнения бланка заявления на переход на УСН при регистрации в 2018 году для ИП, чтобы ваша заявка была принята без лишних проблем и вопросов.

Если вы не подали заявление на упрощенку при регистрации ИП, то следует учитывать, что срок выбора УСН для недавно открывшегося ИП составляет 30 дней, начиная с даты регистрации. Необходимо скачать бланк заявления на УСН при регистрации ИП в 2018 году, заполнять который нужно по образцу, и отнести его в налоговую службу в течение этого времени. Использовать упрощенку разрешается с начала деятельности предприятия.

Переход с нового года

В случае, если у ИП не было возможности осуществить переход с 2018 года, необходимо подавать уведомление для 2019 года.

Зарегистрировать переход с 2019 г. можно до конца 2018 г. Данное требование не ново – оно действует больше 10 лет. По закону, когда последний день, выделенный на какие-нибудь регистрации или сдачи отчетов — выходной, то конкретная дата переносится на следующий будний день. Регистрироваться в системе поможет пример заполнения уведомления о переходе на УСН в 2018 году для ИП.

В образце заявления на УСНО для вновь регистрирующегося ИП, который доступен для скачивания в сети интернет, продемонстрированы основные правила его заполнения. Регистрироваться на переход нужно в ИФНС. Подписать его может как руководитель ИП, так и его представитель.

Видео: заполнение уведомления о переходе на УСН

Оформление заявления на УСН при регистрации ИП

В законодательстве Российской Федерации определено несколько различных типов налогового режима.

Одним из самых наиболее востребованных в сфере малого бизнеса является упрощенное налогообложение. УСН позволяет облегчить деятельность предпринимателей за счет упрощения процедуры оформления бухгалтерской и налоговой отчетности.

Для новичка в бизнесе такой выбор является самым оптимальным. Он помогает достичь определенных этапов развития без отвлечения на налоги. Но стоит учитывать, что каждая система обладает рядом преимуществ и недостатков, знание которых необходимо.

Сегодня упрощенка имеет множество различных преимуществ перед остальными система налогообложения.

Основная ее цель заключается в снижении налоговой нагрузки на представителей малого предпринимательства. Подобный механизм позволяет стимулировать рост необходимых структур на государственном уровне.

Кроме того, применение рассматриваемой системы является предпочтительным по следующим причинам:

Перед тем, как выбрать упрощенную систему налогообложения, необходимо определить соответствие своей деятельности предписываемым условиям

Список документов для регистрация ИП в ФСС в качестве работодателя обязательно включает паспорт, справку о присвоении ИНН и трудовую книжку работника.

Подробно о процедуре регистрации ИП через МФЦ читайте по ссылке.

Условия для применения

Переход на упрощенку возможен только при соблюдении определенных требований:

- Доход юридического лица или индивидуального предпринимателя не превышает 60 миллионов рублей. Или же доход должен быть менее 45 миллионов рублей за 9 месяцев года, в котором было подано заявление о смене налогового режима.

- Суммарное количество работников – не более 100 человек.

- Нет филиалов или представительств.

- Сторонняя организация может принимать участие, но ее доля не должна превышать 25%.

- Кроме того, Налоговый кодекс Российской Федерации отражает ряд определенных видов деятельности для ИП и организаций, при ведении которых запрещается переход на УСН, даже если все условия были соблюдены.

По желанию можно вернуться к старой системе налогообложения в следующем отчетном периоде.

Выбор системы налогообложения

Перед выбором какого-либо определенного налогового режима стоит учитывать все их разнообразие в Российском законодательстве:

ИП или юридическое лицо могут выбрать любую систему налогообложения, если при этом они соблюдают выполнение предписываемых условий

Упрощенная система пользуется популярностью среди представителей малого бизнеса.

Такая ситуация объясняется преимуществами данного налогового режима:

- Подавать налоговую декларацию нужно лишь один раз в год.

- Отсутствует необходимость в предоставлении бухгалтерской отчетности органам ФНС.

- Можно самостоятельно выбрать объект налогообложения, от которого зависит и ставка налога: если «доходы», то 6% к уплате, если «доходы минус расходы», то 15%.

- Размер налоговой базы на основные средства снижается с момента их использования. Это работает и с нематериальными активами.

- Происходит замена трех налогов одним.

- ИП освобождаются от уплаты НДФЛ, если доходы были присвоены в процессе предпринимательской деятельности.

Образец заявления на УСН при регистрации ИП

Данные плюсы обеспечивают упрощение всей системы налогообложения, позволяя юридическим лицам и ИП более эффективно вести свою деятельность.

Порядок подачи заявления на УСН при регистрации ИП

Заявление на УСН при регистрации ИП необходимо заполнять по бланку установленной формы. Его и консультации к нему можно получить в фискальной службе по месту регистрации.

Также все предписываемые требования могут быть отражены в отделении налоговой инспекции на стенде для образцов.

При заполнении формы необходимо учитывать предписываемый порядок заполнения:

Обращение о переходе на упрощенный режим налогообложения заполняется в двух экземплярах. Один остается у предпринимателя, другой предоставляется в органы налоговой инспекции.

При обращении в органы ФНС о смене налогового режима необходимо предоставить заявку. Процесс ее заполнения сопровождается определенными нюансами.

В некоторых случаях их знание может иметь решающее значение:

Также стоит понимать, что невозможно изменить выбранный налоговой режим в любой момент времени. Но существует возможность выбрать предпочитаемую систему налогообложения в течение месяца с момента предоставления необходимого пакета документов для регистрации индивидуального предпринимателя.

Знание нюансов заполнения бланка о переходе на УСН позволяет избежать сэкономить время, силы и нервы.

Подтверждения и отказы

Подтверждением использования индивидуальным предпринимателем упрощенной системы налогообложения является специальное заявление, которое предоставляется самим бизнесменом или его доверенным лицом в ФНС при регистрации предприятия или же после этой процедуры.

На основании представленного документа сотрудники налоговой службы выносят решение о возможности применения данным субъектом упрощенного режима.

Законодательством определено, что любой ИП или любое юридическое лицо имеет право подать заявление на получение права о переходе на УСН. При этом налоговая инспекция обязана уведомить заявителя о возможности или невозможности использования упрощенки.

Что касается отказа в предоставлении права перехода на другую систему налогообложения, то можно выделить лишь две причины: несоблюдение налогоплательщиком установленных требований и выданное ранее ошибочное подтверждение возможности применения.

В первом случае возможно исключения для частных предпринимателей, которые только начали вести свою деятельность.

Также ИП может утратить право использовать упрощенную систему налогообложения, если его доход превысил 60 миллионов рублей или если он стал участником договора товарищества. Тогда происходит возврат к стандартной схеме налогообложения.

УСН является наиболее популярным налоговым режимом в 2018 году, так как имеет ряд внушительных преимуществ. Для перехода на эту систему необходимо учитывать перечень условий, нюансов и особенностей процедуры. В случае их несоблюдения исключается возможность использования упрощенки.

Без налоговой регистрации ИП предпринимательскую деятельность нельзя считать законной — такое нарушение карается законодательством РФ.

О юридических аспектах осуществления предпринимательской деятельности без регистрации ИП можно узнать здесь.

Как заполнить заявление на регистрацию ИП, поможет разобраться эта статья.

Заявление о применении УСН при регистрации ИП

Обновление: 6 июля 2017 г.

Налоговое планирование является важнейшим разделом финансового и подразумевает под собой оценку налоговой нагрузки на вид деятельности с учетом объемов развития бизнеса, имеющихся рисков и издержек. Для вновь регистрирующихся индивидуальных предпринимателей существует возможность выбора из нескольких систем налогообложения, позволяющих оптимизировать налоговую нагрузку. Разумным решением на стартовом этапе будет выбрать упрощенную систему налогообложения (УСН), которая учитывает уровень полученных предпринимателем доходов. Чтобы применять эту систему с самого начала ведения бизнеса, нужно оформить заявление о применении УСН при регистрации ИП в налоговой инспекции.

Подача заявления на УСН вместе с документами на регистрацию ИП

Если предпринимателем принято решение о целесообразности применения упрощенной системы налогообложения с начала ведения бизнеса, то одновременно с подачей документов в налоговую службу на регистрацию в качестве ИП разрешается сразу же оформить заявление на УСН при регистрации ИП. Для уведомления налогового органа о переходе на УСН применяется стандартизированная рекомендуемая форма 26.2-1 .

Также в течение 30 дней с момента постановки на учет предоставляется возможность принять решение и подать заявление на упрощенку для ИП, при этом будет считаться, что упрощенный режим налогообложения действует с даты регистрации в качестве ИП.

Заявление может быть подано предпринимателем как самостоятельно, так и через уполномоченного на это нотариальной доверенностью исполнителя.

До подачи заявления на упрощенку при регистрации ИП предпринимателю необходимо также определиться с выбором объекта налогообложения:

Если применяется налогообложение с дохода, то ставка налога на УСН составляет 6%, если выбран вариант «доходы за вычетом расходов», ставка налога составит 15%.

Перейти на иную систему налогообложения, а также поменять тип объекта налогообложения на один из двух вариантов УСН можно будет только в следующем налоговом периоде, то есть в следующем году, подав заявление об этом в налоговую инспекцию до 31 декабря текущего года.

Как заполнить заявление на УСН для ИП

Уведомление о переходе на упрощенную систему налогообложения может заполняться предпринимателем как вручную, так и в электронном виде. Исправления в документе не допускаются.

Правила заполнения полей в рекомендуемой форме заявления на УСН для ИП N 26.2.-1 при подаче документов самим индивидуальным предпринимателем

Источники:

finbox.ru , inmoney.biz , ip-vopros.ru , calculator-ipoteki.ru , glavkniga.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением