Социальные вычеты на обучение как написать заявление

Как оформить налоговый вычет за обучение?

Законодательство позволяет вернуть определенную часть потраченных на учебу средств в виде налогового вычета из сумм, которые ранее были уплачены в госбюджет в качестве налогов. Допускается возвращение денег, израсходованных персонально на себя, на своих детей или братьев с сестрами.

Право на налоговый вычет за обучение получают лица, которые:

- имеют российское гражданство;

- получали в течение периода, за который производилась оплата обучения, доход, облагаемый по 13-процентной ставке;

- лично осуществляли оплату;

- имеют на руках документы, подтверждающие факт обучения.

Компенсироваться может часть средств, потраченных на получение образования в любом учебном заведении, обладающем государственной аккредитацией.

Законодательная база

Под налоговым вычетом законодательство подразумевает часть облагаемого налогом дохода официально работающего гражданина. Право на него закреплено во 2-м пункте 219-й статьи Налогового кодекса РФ.

В соответствии с законом «Об образовании» от 10 июля 1992 года, налоговой вычет можно получить за учебу как в муниципальных, так и частных образовательных учреждениях, однако в любом случае оно должно быть аккредитовано государством.

В 78-й статье Налогового кодекса прописано, что право на получение вычета сохраняется на протяжении трехлетнего периода с момента уплаты налога.

Налоговый вычет за обучение

Социальный вычет в размере понесенных расходов на личное обучения или образование родственников применяется по отношению к налоговой базе по НДФЛ – доходов, которые были получены на протяжении календарного периода.

Средства возвращаются с учетом размера удержанного налога и установленных законодательством лимитов.

Вычет может осуществляться неоднократно. Подавать заявление на получение льготы разрешается ежегодно в границах лимитов по сумме или размерам расходов. При назначении вычета ориентируются на меньшую сумму.

Размер компенсации за средства, потраченные на персональное обучение, определяется несколькими факторами. Основное правило заключается в том, что вернуть сумму, превышающую по размеру уплаченный в казну налог, не получится ни при каких обстоятельствах.

Верхняя граница суммы, потраченной на собственную учебу, с которой может быть сделан налоговый вычет, находится на уровне 120 тысяч рублей. Государство же от этой суммы может вернуть 13 процентов, то есть 15,6 тысячи рублей.

Получить вычет за собственную учебу можно независимо от того, в какой форме протекает обучение.

Получение вычета на обучение ребенка возможно при соблюдении следующих условий:

- обучение проходит исключительно на дневной форме;

- возраст обучающегося не превышает 24 лет;

- договор на обучение оформлен на налогоплательщика или его супруга;

- оплата производилась одним из родителей ребенка, что подтверждается квитанциями.

Предельный размер средств, которые можно вернуть в качестве вычета, составляет 6,5 тысячи рублей (13 процентов от 50 тысяч).

Какие документы нужны для получения налогового вычета? Полный перечень здесь.

Условия получения налогового вычета за оплату обучения своих братьев или сестер аналогичны тем, которые выдвигаются при желании вернуть часть средств за учебу ребенка.

Однако в данном случае максимальный размер налогооблагаемой базы составляет 120 тысяч рублей, то есть компенсации подлежит не более 15,6 тысячи рублей.

Вернуть часть потраченных на учебу в ВУЗе денег можно при условии, что возраст обучающегося составляет менее 24 лет.

В том случае, если студентом является непосредственно сам налогоплательщик, то форма обучения не важна, если же учатся его дети, братья или сестры, то льготы остаются в силе лишь при дневном обучении.

Теряется право на получение вычета также в том случае, если оплата учебы производится за счет материнских средств.

Иностранцы, обучающиеся в российских ВУЗах, не могут рассчитывать на данный вид льгот.

Законодательством предусмотрена возможность, наряду с прочими учебными заведениями, получать вычет за оплату посещения автошколы. При этом главным условием является наличие у данной организации лицензии от государства на предоставление такого рода услуг.

Данные лицензии должны быть внесены в договор, в противном случае потребуется предоставление копии этой лицензии.

В 2018 году предельный размер налогового вычета за оплату собственной учебы или обучения брата/сестры, составляет 120 тысяч рублей, а своих детей – 50 тысяч рублей. Из этих сумм возвращено налогоплательщику будет 13 процентов, то есть 15,6 и 6,5 тысячи соответственно.

Для того, чтобы получить данный социальный вычет, необходимо в первую очередь обратиться в ФНС, предоставив 3-НДФЛ и другую требуемую документацию вместе с заявлением, в котором должна содержаться просьба о возврате переплаченного налога.

После этого инспекцией проводиться проверка, и в том случае, если она оказывается успешной, по завершении налогового периода предоставляется вычет.

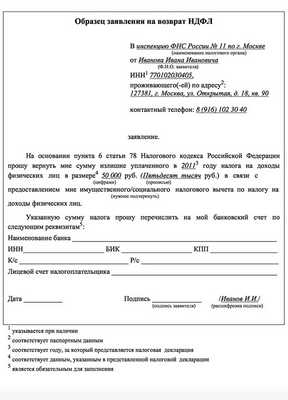

Составление заявления должно производиться в письменном виде в соответствии с установленным ФНС образцом.

В теле документа требуется указание таких данных:

- ФИО налогоплательщика;

- тип возмещения;

- сумма;

- название банковской организации, данные счета;

- реквизиты удостоверения личности;

- информация относительно места жительства.

Также в бланке заявления содержится специальное поле в виде небольшого квадрата, куда дублируется персональная информация и заверяется подписью.

Образец заявления на получение налогового вычета за обучение здесь.

Подготовка декларации

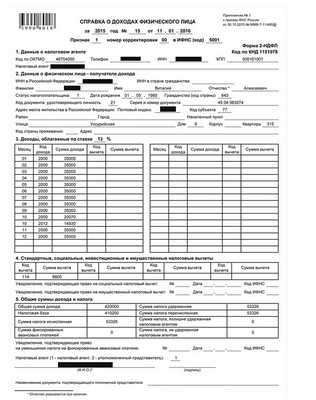

Обязательным условием получения налогового вычета за учебу является предоставление заполненной по форме 3-НДФЛ декларации.

Данный документ включает в себя несколько листов, содержащих общую информацию, а также данные касательно размеров и источника получаемых доходов. Заполнение осуществляется печатными буквами. Каждый лист должен быть лично завизирован плательщиком.

Для облегчения процедуры заполнения можно воспользоваться специальной программой, расположенной на сайте ФНС.

Важно полностью собрать все необходимые документы для налогового вычета за обучение. К их числу относятся:

- заявление;

- справка о доходах 2-НДФЛ;

- отчетность 3-НДФЛ;

- договор на получение образовательных услуг;

- квитанции, подтверждающие осуществление платежей;

- документы, позволяющие установить наличие родства с обучающимися (если вычет планируется в связи с их учебой).

В случае получения образования за границей, обязательно необходимо предоставлять заверенные в нотариальном порядке переводы документов.

Вернуть часть уплаченного налога можно лишь за три года, которые предшествовали обращению за вычетом. Время обучения значения не имеет.

Сроки рассмотрения заявления зависят от того, куда оно подается: если в ФНС, то ждать решения можно до трех месяцев, если по месту работы – до месяца. Непосредственно перечисление средств должно быть осуществлено на протяжении 30-дневного срока с момента принятия решения.

Как получить налоговый вычет с ипотеки? Информация здесь.

Как рассчитать налоговый вычет на ребенка? Подробности в этой статье.

Вычет может быть получен через налоговую либо по месту работы.

В первом случае процесс выглядит следующим образом:

- сбор нужной документации;

- написание заявление на получение вычета и заполнение декларации 3-НДФЛ;

- подача комплекта документов в отделение ФНС по месту проживания;

- получение решения и последующее зачисление средств, если оно положительное.

Чтобы получить вычет по месту работы, следует придерживаться такого алгоритма:

- сбор документации (в данном случае декларация и справка о доходах не понадобится);

- подача документов в департамент ФНС;

- получение решения и предоставление его в бухгалтерию по месту работы.

На видео о налоговом вычете за обучение

Заявление на возврат налога по вычету на обучение: форма и бланк, которые можно скачать, образец заполнения, порядок отправки в налоговую. Документ оформляют, если вы получаете налоговый вычет по расходам на ваше обучение или обучение ваших детей. Подробнее о том как получить вычет за обучение смотрите по ссылке.

Потратив деньги на свое обучение (или обучение своих детей) вы вправе вернуть из бюджета 13 процентов от общей суммы подобных расходов (получить налоговый вычет на обучение). Из этого правила есть исключения и сумма расходов на обучение, по которой можно претендовать на возврат ограничена законом. Все подробности по ссылке выше. А здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel) и ПДФ (PDF), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию. Другие образцы заявлений даны здесь:

Заявление по вычету на обучение: порядок оформления

По закону заявление на возврат налога в связи с вычетом на обучение может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или составить заявление на возврат налога так как вы хотите. Отказать вам в возврате налога лишь по тому основанию, что ваша форма не соответствует образцу налоговая служба не вправе. Но лучше, во избежание не нужных споров, это сделать по официальной форме.

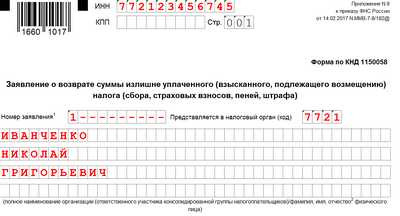

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

На нашем сайте есть:

- Образец заполненной формы заявления на возврат налога в связи с обучением. Строки, которые вы должны оформить, заполнены красным шрифтом.

- Шаблон заявления на возврат налога в формате Эксель (Excel) и ПДФ (PDF) (см. прикрепленные файлы). Вы можете его скачать, заполнить ориентируясь на наш образец и указав собственные данные.

О том, в какие сроки инспекция обязана вернуть налог смотрите по ссылке. Сейчас о том, как заявление заполняют.

Заявление состоит из трех листов. Заполнить нужно каждый. В титульном листе указывают ваши данные и другую информацию о возвращаемом налоге (в вашем случае это налог на доходы физических лиц). На второй лист вписывают ваши банковские реквизиты на которые будут возвращены деньги. Третий лист посвящен индивидуальным сведениям о вас: паспортные данные и место регистрации (прописки).

Заявление можно заполнить от руки печатными буквами, а можно и на компьютере. Но подпись на заявлении обязательно должна быть "живая" (то есть нанесенная от руки). Ее проставляют только на титульном листе.

Титульный лист заявления на возврат

1. Укажите свой ИНН. Если он вам не известен, то вы можете узнать его через наш сервис "Узнать свой ИНН" . Строку КПП заполнять не нужно. Она предназначена исключительно для организаций.

2. Укажите номер заявления в формате "1 - - - - - ". Если вы одном и том же году подаете второе заявление, то его номер будет "2 - - - - - " и т. д. Несколько заявлений потребуется если:

- вы возвращаете налог сразу за несколько лет. На каждый год нужно составить свое заявление;

- вы допустили ошибку в первом заявлении и подаете исправленный документ повторно.

3. Напишите код налоговой инспекции в которую вы подаете заявление. Узнать код своей налоговой инспекции вы можете на сайте налоговой службы по ссылке.

4. Укажите свои фамилию, имя и отчество печатными буквами в каждой строке заявления.

Заполненные строки будут выглядеть так:

5. Далее укажите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это статья 78 Налогового кодекса

6. Затем укажите код причины переплаты. Если вы заплатили (или с вас удержали) лишнее - 1, если с вас взыскали сумму принудительно (например, судебные приставы) - 2, показатель - 3 касается только организаций. При возврате налога за обучение здесь будет - "1".

7. Далее укажите код платежа, который вы возвращаете. Если налог - 1, если сбор - 2, если страховой взнос - 3, если пени - 4, если штраф - 5. У вас здесь будет стоять "1".

8. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже).

Сумма налога к возврату должна совпадать с аналогичным показателем, указанным в декларации по налогу (форма 3-НДФЛ). Сумма к возврату по заявлению должна совпадать с цифрами, вписанными в строку 050 "Сумма налога, подлежащая возврату из бюджета" Раздела 1 (если таких разделов в вашей декларации несколько, то сумме этих строк по всем разделам) и строке 130 "Сумма налога, подлежащая возврату из бюджета" Раздела 2.

9. Далее укажите код налогового периода: две буквы, две цифры и год, за который возвращается налог. Вы возвращаете налог на доходы физических лиц. Он годовой. Поэтому здесь пишут "ГД". Годовой платеж имеет кода "00". Далее укажите год за который вы возвращаете переплату. Например, вы обучались в 2018 году и возвращаете переплату налога на доходы за 2018 год. Тогда эта строка будет заполнена так: "ГД.00.2018"

10. Укажите код ОКТМО (общероссийский классификатор территорий муниципальных образований). ОКТМО - это код региона по вашему месту жительства (прописке). Узнать ОКТМО можно по этой ссылке.

11. Следующая строка КБК - это код бюджетной классификации доходов бюджета, который состоит из 20 цифр. У каждого налога свой КБК. Узнать этот код вы можете если у вас есть квитанция по налогу, который вы планируете вернуть, ранее полученная от налоговой инспекции (этот код есть в квитанции). Если квитанции нет ищите его в Интернете. Пример запроса: "КБК по транспортному налогу", "КБК по налогу на имущество", "КБК по НДФЛ". Например, КБК для налога на доходы - 182 1 01 02010 01 1000 110. Его и нужно вписать.

12. Далее укажите количество страниц в заявлении - "003" и количество листов документов, которые вы прилагаете к этому заявлению. Если один лист - "001", если два - "002", если три - "003" и т. д.

При возврате налога на доходы за 2018 год заполненные строки будут выглядеть так:

Если вы сдаете заявление лично в последнем блоке титульного листа "Достоверность и полноту сведений, указанных . " укажите "3", номер своего телефона, текущую дату и поставьте "живую" подпись. Если декларацию сдает за вас представитель по доверенности впишите цифру "2", его ФИО и данные доверенности, заверенной нотариусом (серию и номер). В блоке "Заполняется работником налогового органа" ничего писать не нужно.

Если вы сдаете заявление самостоятельно (без представителя), этот блок может быть заполнен так:

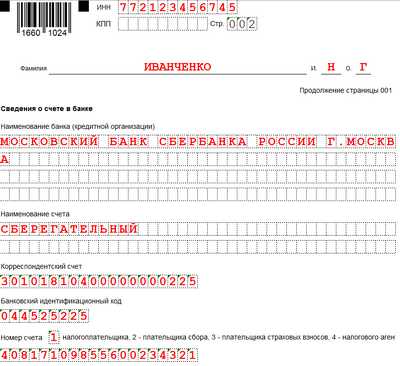

Второй лист заявления - банковские реквизиты и личные данные

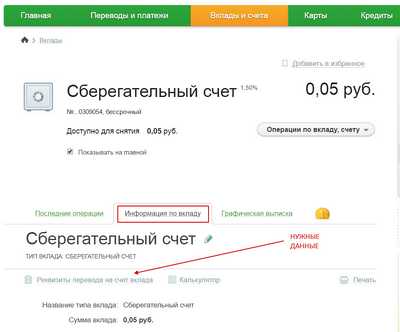

На этом листе укажите повторно свой ИНН, фамилию и впишите инициалы. Далее впишите все банковские реквизиты по которым должен быть возвращен налог. Банковские реквизиты для зачисления денег возьмите в том банке, где у вас открыта карта или счет. По вашей просьбе вам дадут распечатку где все реквизиты будут указаны. Тикже вы можете их взять из личного кабинета того банка, в котором открыт счет (если вы оформляли доступ в личный кабинет). В Сбербанке Он-лайн нужно зайти в данные своей карты или счета кликнув на него, зайти во вкладку "Информация по вкладу" и кликнуть ссылку "Реквизиты перевода на счет вклада".

Для возврата налога вы должны указать на этом листе и свои данные: ФИО и реквизиты паспорта.

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят. Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру).

Заполняют нужные реквизиты так:

1. Наименование банка - полностью в точном соответствии с данными, полученными из банка.

2. Банковские реквизиты в точном соответствии с данными, полученными из банка.

3. Цифру "1" и номер счета.

Нужные данные могут быть вписаны в заявление на возврат так:

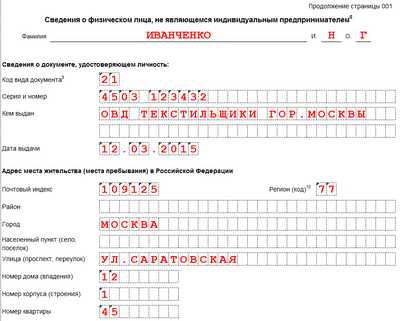

Далее впишите в заявление свои личные данные (ФИО и реквизиты документа, удостоверяющего личность). Тут же надо отразить и код документа. У каждого документа, удостоверяющего личность, свой код. В частности:

- 03 - свидетельство о рождении;

- 07 - военный билет;

- 10 - паспорт иностранного гражданина.

Полный перечень документов с кодами есть в Приложении 2 к Приказу ФНС России от 24.12.2014 № ММВ-7-11/671@. Все перечисленные данные могут быть заполнены так:

Третий лист заявления - личные данные

Здесь все совсем просто. На этом листе отражаем:

- фамилию и инициалы;

- код вида документа, удостоверяющего личность и его реквизиты;

- адрес регистрации по паспорту или другому документу, удостоверяющему личность.

Если вы указали свой ИНН на первом и втором листе заявления, то третий лист можно не заполнять вообще.

Необходимые данные могут быть заполнены так:

Как сдать в инспекцию заявление на возврат налога по обучению

Заявление может быть сдано вами в инспекцию лично (например, при подаче декларации 3-НДФЛ в которой указана сумма вычета за обучение и сумма налога к возврату) или отправлено по почте. При отправке почтой днем подачи заявления считается дата его передачи почтовому отделению для отправки.

Прежде всего вам нужно сдать декларацию по налогу (форма 3-НДФЛ) за тот год, в котором было оплачено обучение с указанием в ней суммы налогового вычета за обучение. Второе – приложить к нему заявление на получение вычета и возврат налога. К декларации прилагают документы, которые подтверждают ваши расходы на обучение и наличие детей, опекаемых, сестры, брата (если вы получаете вычет на их образование).

Перечень документов, которые подтверждают ваше право на налоговый вычет за обучение, установлен письмом Федеральной налоговой службы от 22 ноября 2012 г. № ЕД-4-3/19630 (указанное письмо обязательно для применения всеми налоговыми инспекциями России). Данный перчень является исчерпывающим и расширительному толкованию не подлежит. Это значит, что налоговики не вправе требовать дополнительные документы, которые в данном перечне не указаны.

В состав необходимых документов включают:

- копию договора на обучение, все приложения и дополнительные соглашения к нему;

- копию документов, подтверждающих оплату обучения (чеки, контрольно-кассовой машины, квитанции к приходно-кассовым ордерам, платежные поручения).

При оплате очного обучения своих детей, родственников (брата или сестры) или подопечных дополнительно предоставляются:

- копия документа, подтверждающего очную форму обучения (например, справку учебного заведения);

- копия документа, подтверждающего степень родства, факт опеки или попечительства и возраст обучающегося (например, свидетельство о рождении).

В первом случае (при передаче заявления лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй - останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Во-втором случае (при отправке почтой) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Оценка письма - 1 руб. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление о вручении (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию (квитанция об отправке) и факт его получения инспекцией (уведомление о вручении). Отследить ваше письмо можно по номеру, указанному в квитанции (почтовый идентификатор). Это 14 цифр. Сервис почты России по отслеживанию писем смотрите по ссылке. Там вы узнаете когда это письмо было вручено налоговой инспекции.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему-то в налоговых инспекциях считают, что других банков в России нет. Как мы уже сказали банковские реквизиты счета, которые нужны для возврата налога, вам дадут в отделении где у вас открыт счет. Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат налога в связи с обучением это данные:

- о вас (ФИО, адрес и т. д.). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Остальные данные не очень нужны. Поэтому их отсутствие - не критично.

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления. Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата. Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Образец заполнения заявления на возврат налога по обучению

Все страницы заявление на возврат налога в связи с обучением могут быть заполнены так:

НЕ РАЗМЕЩАЙТЕ СВОИ ВОПРОСЫ В РАЗДЕЛЕ "КОММЕНТИРОВАТЬ". ОН ПРЕДНАЗНАЧЕН ИСКЛЮЧИТЕЛЬНО ДЛЯ ОБСУЖДЕНИЯ ДАННОГО МАТЕРИАЛА. ДЛЯ ВОПРОСОВ ЕСТЬ ГЛАВНАЯ СТРАНИЦА САЙТА!

ВОПРОСЫ, ЗАДАННЫЕ ЗДЕСЬ, БУДУТ БЕСПОЩАДНО УДАЛЯТЬСЯ! НАДЕЕМСЯ НА ВАШЕ ПОНИМАНИЕ.

Экономия для студентов и их родителей: как получить налоговый вычет за обучение

Если вы посещаете вуз, автошколу или детский сад (или водите туда своего ребенка), вот вам проверенный способ возмещения налогового вычета за обучение.

Этот способ возврата денег будет полезен тем, кто находится в стесненных условиях или просто знает цену своим деньгам.

За какой срок можно получить налоговый вычет за обучение

Как правило, подавать заявление для расчета налогового вычета можно раз в год. Но если вы уже проучились три года (например, поступили в 2015 и решили подать в 2017 году), то можете писать заявление на три года – 2015, 2016 и 2017.

Какие документы для предоставления налогового вычета за обучение вам понадобятся в этом случае:

- Заявление;

- Документы из вуза;

- Справка с работы (если вы уже работаете);

- Налоговая декларация на вычет за обучение;

- Еще пара заявлений.

Кому предоставляется налоговый вычет за обучение

Получить налоговый вычет за платное обучение ребенка в колледже, вузе, автошколе, аспирантуре, в университете (очной или заочной формы) могут все граждане, ктоыре уплачивают налог со своего дохода.

Сколько составляет налоговый вычет за обучение

При официальном трудоустройстве и получении зарплаты налоговый вычет за обучение ребенка в 2017 году составит 13%.

Вычет получают граждане с налогооблагаемым доходом. Если вы работаете официально и получаете зарплату, то уплачиваете с нее налог на доходы — 13%.

Почему именно столько?

Дело в том, что на выплаты с нашей зарплаты уходят на полезные для государства дела. И если мы сами тратим деньги о своего кармана на эти самые полезные дела, то государство возвращает нам некую сумму денег – то есть часть того налога, который мы выплачиваем с зарплаты.

А вот неработающая категория граждан (студенты, пенсионеры, домохозяйки) сделать возврат налогового вычета за обучение (в вузе, на права и т.д.) не сможет, так как они не получают зарплату и не платят с нее налоги. К тому же получение налогового вычета за обучение невозможно для ИП (индивидуальных предпринимателей), которые работают по упрощенной системе налогообложение или используют единый налог на вмененный доход и патентную систему. Не предусмотрен возврат социального налогового вычета за обучение, если вы оплачивали обучение за счет выплаченного материнского капитала.

Кому предоставляется/полагается налоговый вычет за обучение? Его выплатят самому заявителю или же близким родственникам заявителя – братьям, сестрам, которым еще не исполнилось 24 года и которым вы оплачивали обучение.

Но здесь есть одно НО: они должны учится на дневном отделении, а не на заочной форме. Если вы платите сами за себя, то не важно, очно или заочно вы учитесь – форма обучения может быть любой.

За какое обучение можно получить налоговый вычет

Налоговый вычет за платное обучение можно получить на обучение в университете, школе, детском саду, автошколе (на права) или в центре по изучению иностранного языка.

Учреждение образование, в котором вы проходили обучение, должно имеет лицензию на осуществление образовательной деятельности. Частная или государственная форма – не имеет значения.

Сумма налогового вычета за обучение: сколько денег вы получите

Максимально допустимая сумма расходов, с которой моно вернуть социальный налоговый вычет по расходам на обучение ребенка – 120 000 рублей ежегодно и 50 000 рублей при оплате обучения ребенка.

Если вы платили за получение образование и за себя, и за своего ребенка, то можно претендовать на двухразовые выплаты налогового вычета за обучение. Правда, если вы потратили на обучение больше 120 000 рублей на двоих, все равно вернут только максимум 22 100.

Совет : если вы проходили дорогостоящее обучение, рекомендуем вам осуществлять возврат поэтапно, а не сразу всю сумму за несколько лет.

Кстати ! Для наших читателей сейчас действует скидка 10% на любые виды работ

Как рассчитать сумму налогового вычета за обучение

Допустим, студента Аня на работе получает 80 000 рублей в месяц. За год сумма составляет 960 000 рублей. После всех вычетов на руки Аня получила 835 200. 13% подоходного налога из этой суммы составит 124 800 рублей – именно столько работодатель платит за Аню.

Аня учится на платной основе и за каждый семестр отдает 20 000 рублей. Аня услышала про получение налогового вычета на обучение студента (через работодателя) и тут же подала заявление.

Сразу после подачи заявления налоговая служба занимается вычетом из доходов расходов, понесенных на образование. Подсчитав сумму НДФЛ за год, получает по следующей формуле сумму:

(960 000 − 40 000) × 0,13 = 119 600

119 600 – это и есть та сумма, которую Аня должна была заплатить. Но в действительности ей пришлось заплатить 124 800рублей. После подачи всех документов для получения налогового вычета за обучение налоговая вернет ту сумму, которую Аня переплатила:

124 800 − 119 600 = 5200

На заметку! При получении вычета роль играет дата внесения оплаты за семестр, а не дата, когда семестр начался. Допустим, вы внесли оплату за семестр 12 декабря 2015 года, а сам семестр начался 7 января 2016 года. Чек оплаты прикрепляется к заявлению, при этом дата на заявлении будет стоять 2015 года, а не 2016.

Как получить налоговый вычет за обучение

Проще всего подавать документы для социального налогового вычета за обучение (ребенка или свое) по месту работы. Тогда вы просто довозите в бухгалтерию или соответствующий отдел уведомление из налоговой службы о том, что вы имеете право на вычет. Всем остальным тети в бухгалтерии займутся за вас.

Если вы уже уволились или еще по какой-то причине не сможете оформить их через работу, несложно заняться этим и самостоятельно. На сайте налоговой службы есть личный кабинет. Чтобы подать заявление, нужно зарегистрироваться на сайте и подать заявление через него. Доступ к кабинету вы сможете получить, лично обратившись в ближайшую налоговую службу.

Какие подавать документы, необходимые для налогового вычета за обучение

Чтобы получить налоговый вычет за обучение, нужно четко знать, какие документы нужны:

- Документы из учреждения образования, подтверждающие реальность учебного заведения (копия договора, заверенная копия лицензии вуза, чеки, подтверждающие оплату);

- Справка 2- НДФЛ, которая подтверждает, что заявитель получал зарплату и выплачивал з нее НДФЛ (ее можно получить по месту работы за период, за который вы запрашиваете вычет);

- Декларации 3- НДФЛ по каждому году учебы, подтверждающие, что вы имеете намерения совершить возврат вычетов (заполняется собственноручно на бланке или на сайте);

- Собственно заявления о возврате части НДФЛ (это документ, по которому налоговые службы будут делать выплаты);

- Паспорт и копия (держите их на всякий случай всегда при себе).

То, как составляется декларация на социальный налоговый вычет на обучение, хорошо показано здесь.

Подача документов в налоговую

Весь собранный пакет документов отвезите в налоговую и ждите дальнейших указаний. Как правило, сотрудники этого заведения уведомляют вас о принятом решении спустя 3 месяца (или раньше). Если были найдены какие-то ошибки, инспектор моет отказать в налоговых вычетах. В этом случае не переживайте – просто исправьте ошибки и подавайте документы заново. При повторной подаче укажите, что эта декларация корректирующая.

- Для получения налогового вычета на оплату обучения студента, обязательно сохраняйте все квитанции, чеки и другие документы из учреждения образования.

- У налогового вычета на обучение ребенка есть срок давности. Срок подачи декларации – до трех лет с момента поступления оплаты обучения.

- Увольняясь с работы, лучше сразу возьмите все нужные справки НДФЛ. Тогда вам не придется лишний раз ездить к бывшему работодателю.

Вот и все, теперь можете спокойно учиться дальше. А если и там есть трудности, наши авторы с радостью помогут вам справиться с ними.

Наташа – контент-маркетолог и блоггер, но все это не мешает ей оставаться адекватным человеком. Верит во все цвета радуги и не верит в теорию всемирного заговора. Увлекается «нейро-хиромантией» и тайно мечтает воссоздать дома Александрийскую библиотеку.

Порядок и правила предоставления налогового вычета за обучение в 2017 году

Применение вычета за обучение снижает налоговую базу по НДФЛ лица, имеющего облагаемые налогом доходы.

Воспользоваться льготой можно при обращении в ИФНС с заявлением, декларацией 3-НДФЛ и документами, подтверждающими право.

Возврат налога осуществляется Инспекцией или работодателем.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Что собой представляет данный социальный вычет

Вычет в сумме произведенных расходов применяется к налоговой базе по НДФЛ – доходов, полученных в календарном периоде. Возврат производится с учетом ограничения удержанного налога и предела вычета.

Особенности налогового вычета:

- Применение осуществляется многократно. Заявить льготу допускается ежегодно, в пределах установленного ограничения по сумме или величине расходов. Вычет предоставляется в размере меньшей из сумм.

- В случае превышения суммы платежа за учебу установленного лимита остаток не переносится на будущие периоды. В пределах календарного года можно использовать только часть, ограниченную НК РФ.

Размер льготы зависит от категории лиц, оплата обучения которых произведена налогоплательщиком. Порядок предоставления вычета, категории лиц, обучение которых льготируется, документооборот установлен ст. 219 НК РФ. Законодательством не установлено ограничение в отношении учебных заведений. Допускается заявлять вычеты по обучению, полученному в государственных или коммерческих учреждениях.

Кто может претендовать

Возможность получить льготу имеется при соблюдении условий:

- Принадлежность к гражданству РФ.

- Наличия в периоде оплаты обучения дохода, облагаемого по ставке 13%.

- Предоставления в ИФНС документов, подтверждающих факт обучения.

- Осуществления оплаты лицом, заявляющим льготу.

- Наличия у учебного заведения государственной аккредитации. Данные лицензии на право предоставления услуг указываются в договоре. При отсутствии сведений к договору необходимо приложить копию лицензии.

Возврат налога не производится по вычетам расходов, компенсированных предприятием (работодателем налогоплательщика), социальным фондом, материнским капиталом или иной структурой. Вычет предоставляется только физическому лицу, понесшему траты.

Возврат налога производится по затратам, понесенным:

Например, если обращение в ИФНС производится в 2016 году, вычет можно заявить за 2013-2015 годы обучения. Подача декларации производится в течение календарного года, следующего за годом осуществления расходов. Срок давности установлен в ГК РФ и равен 3 годам. По истечении периода исковой давности вычет не предоставляется.

Для получения вычета время обучения не имеет значения. Не влияет на возврат налога и то, что обучаемый находится в академическом отпуске. При определении срока исковой давности подсчет периода заявления вычета учитывается год произведения оплаты. В качестве платежных документов принимаются стандартные формы – выписка на перевод с расчетного счета, квитанция на взнос наличностью и прочие.

Сумма и правила расчета

Размер социального вычета, предоставляемого за обучение, имеет предельное ограничение, установленное в ст.219 НК РФ. Оплата обучения самого налогоплательщика ограничена размером 120 тысяч рублей ежегодно. Величина вычета по расходам обучения родственников установлена в 50 тысяч рублей, предоставляемого на каждого из лиц.

Особенность предоставления социального вычета состоит в наличии общего ограничения по всем видам вычетов. Применить полную сумму льготы в размере 120 тысяч рублей, потраченных на обучение, можно лишь в случае отсутствия других заявленных вычетов социальной категории – лечения, приобретения лекарств, участия в негосударственном пенсионном страховании. При наличии нескольких видов вычетов в налоговом году у лица имеется право выбора.

Рассмотрим случай с возвратом налога при оплате обучения детей.

Гражданин Конев А.А. имеет доход по обычному виду деятельности в качестве наемного работника. В 2015 году Конев А.А получил доход в размере 300 тысяч рублей. Лицо имеет троих детей и оплатил их обучение в 2015 году в сумме 130 000 (50 000+40 000+40 000) рублей.

Допустим, работник не использовал право на стандартный вычет и применяет только социальный вычет. Величина налога к уплате до применения льготы: 300 000х13%= 39 000 рублей. После проверки ИФНС документов гражданину был предоставлен вычет в полном размере оплаченного обучения детей. Сумма налога к уплате работника в 2015 году снизилась и составила (300 000-130 000)х13%= 22100 рублей. Гражданин Конев А.А. имеет право вернуть налог в размере 16 900 рублей.

Подготовка пакета документов

Для получения льготы в виде вычета с последующим возвратом переплаченного налога потребуется предоставить декларацию 3-НДФЛ с приложением подтверждающих документов.

В состав приложений при получении вычета за обучение самого налогоплательщика входят:

- Документ, подтверждающий личность.

- Справка, подтверждающая доходы. Документ выдается работодателем по форме 2-НДФЛ. При наличии нескольких мест трудоустройства справки предоставляются со всех предприятий.

- Договор, заключенный с учебным заведением. К учреждениям относятся курсы повышения квалификации, ВУЗы, заведения профессионального среднего образования, детские сады и иные образования коммерческого или некоммерческого профиля.

- Лицензия учебного заведения при отсутствии данных в договоре.

- Документы, подтверждающие произведенную оплату.

Перечень документов может быть расширен на усмотрение территориальной Инспекции ФНС. Так, некоторые органы обязывают предоставить акт приема-передачи услуг, дополнительные ежегодные соглашения к договору и иные формы. Основной перечень документов Инспекции публикуют на официальном сайте или информационных стендах. В ряде случаев представление уточняющих документов может истребовать проверяющий камерально право на льготу инспектор.

При соискании вычета за обучение родственников дополнительно к основному списку бумаг представляются:

- Для лиц, оплачивающих обучение детей – свидетельство рождения.

- Для лиц, оплачивающих учебу братьев и сестер – документ, свидетельствующий о наличии родства. В большинстве случаев предоставляется свидетельство о рождении заявителя.

- Паспорт или свидетельство о рождении родственника, обучение которого оплачивалось.

- Для опекунов потребуется приложить справку об опеке или решение суда.

- Официальную бумагу из учебного заведения, подтверждающую очную форму. В случае наличия информации об очном обучении в договоре необходимость в справке отсутствует.

Если в платежных документах обучения родственников случайно был указан не плательщик, потребуется предоставить нотариальную доверенность на право внесения конкретной суммы в указанную дату по договору. Мнения ИФНС по вопросу реквизитов оплаты расходятся, что создает предпосылки для отказа при внесении сумм третьими лицами. В случае оформления платежного документа на супруга заявителя льготы необходимо приложить свидетельство о браке.

Контроль за налогообложением физических лиц и предоставлением льгот производится территориальными ИФНС.

Для получения вычета потребуется:

- Обратиться в Инспекцию с пакетом документов, декларацией 3-НДФЛ и заявлением, содержащем просьбу о возврате переплаченного налога. После проведения камеральной проверки и положительном результате заявитель получит сумму на указанный плательщиком расчетный счет. Вычет предоставляется по истечении налогового календарного периода.

- Предоставить в Инспекцию документы для проверки права на получение льготы и получить положенную сумму налога у работодателя. Вычет предоставляется на основании извещения, выданного ИФНС в текущем году уплаты НДФЛ. Возможность использовать льготу в году оплаты является нововведением 2016 года.

Подача документов на льготу осуществляется лично, почтой или через доверенное лицо. Налогоплательщик может воспользоваться правом на подачу документов через личный кабинет, открытый на официальном сайте Инспекции. Использование личного кабинета позволяет экономить время и предоставляет возможность проследить момент окончания проверки.

Составление заявления

Возврат сумм излишне уплаченного налога производится в безналичной форме.

После окончания камеральной проверки сумма переплаты учитывается на лицевом счете налогоплательщика, имеющего разбивку по видам налогов. Перевод средств на расчетный счет лица осуществляется на основании заявления и по данные, предоставленным в документе. При отсутствии счета его потребуется открыть в любом отделении банка.

Заявление составляется лицом в письменной форме по образцу, предоставленном ИФНС.

Применяет форма составления заявления:

- Вступительная часть или шапка. В правом верхнем углу документа указывают ИФНС, в адрес которой направляется заявление и данные налогоплательщика, заявляющего льготу. Сведения включают фамилию, имя, отчество в полном написании, данные паспорта, адрес регистрации. В обязательном порядке указывается контактный телефон, необходимый для связи в период проверки.

- Название документа.

- Текст, содержащий просьбу вернуть переплаченный налог, полученный после предоставления вычета, на расчетный счет. В документе требуется указать полные реквизиты банка, открывшего счет лицу.

Документ подписывается налогоплательщиком лично с расшифровкой данных ФИО и даты составления заявления. Имеется возможность подать заявление на перевод суммы в более позднее время. Получить положенную сумму можно в пределах 3-х лет с даты окончания камеральной проверки. По истечении срока сумма остается на лицевом счете налогоплательщика, но использовать ее (зачесть, вернуть) не представляется возможным.

Порядок оформления налоговой льготы на лечения, изложен в данной статье.

О том, что такое имущественный вычет при покупке квартиры, рассказано в этом материале.

Некоторые особенности

Вычет за обучение ребенка предоставляется только при оплате очной формы, что предполагает посещение в заведении постоянных и регулярных занятий. При очной или вечерней форме учеба производится в нерегулярном режиме и применяется в ВУЗах или учреждениях средне-специального профиля.

Курсы, учебу в автошколе, секции или кружки по интересам не могут иметь варианты предоставления в вечерней или заочной формах. Обучение проводится в регулярном режиме, что позволяет отнести обучение к очной форме. Для подтверждения факта регулярной учебы необходимо предоставить справку или иметь сноску в договоре.

В состав расходов, заявляемых для получения вычета, включаются только платежи за произведенное обучение. Льгота по сопутствующим суммам не предоставляется. Например, если в стоимость курсов иностранного языка входит оплата ланча, сумма должна быть исключена из затрат. Для получения точной суммы расходов, не относящихся к обучению, потребуется дополнительно предоставить смету затрат учреждения по конкретному обучаемому.

О данном виде социального налогового вычета смотрите в следующем видеосюжете:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Как получить налоговый вычет за обучение: Личный опыт

В текущем году я планирую получить от налоговой 31 200 рублей эта сумма будет являться моим налоговым вычетом за обучение, что является социальной поддержкой государства.

Краткая предыстория: Я поступил в ВУЗ в 2012 году на заочное отделение на платной основе. На тот момент я уже имел постоянное место работы и мог оплачивать учебу. В январе 2017 года, один мой знакомы, у которого уже был личный опыт, посоветовал мне получить налоговый вычет, так сказать «бери пока дают». Учтите, что заявление на налоговый вычет можно подать только раз в год. В моем случае я решил подать сразу за 3 года: 2016, 2015 и 2014.

Друг сказал мне что в первую очередь будут нужны, документы из ВУЗа, справка о зарплате от работодателя, налоговая декларация и несколько заявлений. Так как на момент получения вычета я работал основной пакет документов мне подготовила бухгалтерия, но в нашей статье мы будем рассматривать этот вопрос с позиции уволенного гражданина где все шаги нужно выполнить самостоятельно.

Кто имеет право на получение налогового вычета

Вычет имеет право получить любой гражданин РФ, имеющий постоянное место работы. Если у вас есть работа и вы получаете на ней «белую» зарплату, то с вас удерживается подоходный налог равный 13%.

Когда вы тратите денежные средства на дела, которые государство считает полезными, государство в соответствии со своей социальной политикой возвращает часть этого налога.

Студентам и пенсионерам, у которых нет работы, и соответственно нет зарплаты, для уплаты налога на доходы, поэтому в соответствии со ст.219 НК данный вычет недоступен. Также вычет не полагается индивидуальным предпринимателям, уплачивающим налоги по УСН, ЕНВД и на патентной системе налогообложения. Если учеба оплачивалась при помощи материнского капитала, то можно также не рассчитывать на вычет ( подп. 2, п. 1, ст. 219 НК ).

Социальный вычет по оплате за обучение можно получить не только за себя, но и за своих детей и близких родственников которым на момент подачи заявления должно быть не больше 24 лет. Важно учитывать, что их обучение должно проходить в очной форме, данное правило не относиться к самому заявителю.

Вычет получают с расходов на обучение на повышение квалификации, институте, дошкольных учреждениях, автошколах и иных учреждениях. Главным требованиям является наличие лицензии на осуществление образовательной деятельности у такого учреждения. Не имеет значение, частное это заведение или государственное.

Какой максимальный размер вычета можно получить

Максимальный размер расходов, из которого можно сделать налоговый вычет, составляет 120 000 рублей в год и 50 000 рублей за расходы на обучение детей. Государственный налоговый орган может вернуть 13% от потраченной суммы, но не больше 22 100 рублей в год. Можно оформить данный вычет два раза за год: один раз за себя и один раз за вашего ребенка.

Налоговый вычет: пример расчета

Представим, что трудоустроенный студент Владимир имеет доход 60 000 руб. в месяц. За год его заработок составил 720 000 рублей. Из этой суммы бухгалтерия ему начислила 626 400 рублей зарплаты на руки. 13% составил подоходный налог, удержанный работодателем – 93 600 руб.

Владимир платил за обучение по 15 000 руб. за семестр, итого вышло 30 000 руб. за год. Он подал заявление в налоговую на вычет.

После проверки всех документов сотрудник налогового органа, вычтет расходы на обучение из доходов Владимира за год и произведет перерасчет ее НДФЛ:

(720 000 – 30 000) * 0,13 = 89 700 руб.

После расчет мы видим, что Владимир должен был заплатить 89 700 руб., но по факту заплатил 93 600 руб. Налоговая вернет ему разницу:

93 600 – 89 700 = 3 900 руб.

Такой социальный вычет можно получить за 3 прошедших года. Например, в 2017 году можно оформить вычет за 2014, 2015 и 2016 годы.

При оформлении вычета, важно обратить внимание на дату оплаты семестра, а не дату его начала. Допустим, Владимир оплатил семестр в ноябре 2016 года, а начался он в Феврале 2017 года. Поэтому квитанцию нужно прикреплять к заявлению за 2016 год, а не за 2017.

Как оформить налоговый вычет

Проще всего обратиться к работодателю и передать все необходимые документы ему, за исключением уведомления из налоговой о праве, на вычет которое нужно получить самостоятельно, все остальные шаги выполнит ваша бухгалтерия ( п. 2 ст. 219 НК РФ ). Но так как наш герой уволился с работы ему этот вариант не подходит.

Нашему герою не подошел ни один из способов, поэтому он решил подать документы при личном посещении.

Какие документы нужны и как их собрать

Для соц. вычета необходим следующий пакет документов:

- Документ подтверждающий статус образовательного учреждения (лицензия), договор с ним, и платежные документы.

- Справка из бухгалтерии 2-НДФЛ, подтверждающая, что вы являетесь плательщиком подоходного налога.

- Документ подтверждающий ваши требования на вычет за каждый учебный год (Декларация 3-НДФЛ).

- Заявление установленной формы, который является основанием для оплаты у налоговиков.

- Ксерокопия паспорта – сделайте на всякий случай.

Документы из образовательного учреждения. Как написано выше, вам нужна ксерокопия договора и лицензия института с синей печатью, а также документы об оплате (например, платежное поручение если оплата производиться по безналу).

Если ваше обучение уже закончено, то договор можно предоставить в оригинале. Копия лицензии ВУЗа должна быть заверена нотариусом либо самим учебным заведением.

В случае если оригиналы платежных документов утеряны, их можно восстановить в самом общеобразовательном заведении, либо если оплата проходила через ваш расчетный счет сделать запрос в банк. У меня было утеряно две квитанции, для этого я обратился в бухгалтерию ВУЗа, где мне сделали их копии за 300 руб. (по 150 руб.

Если семестровый платеж повышался, то это необходимо подтвердить документально.

Справка 2-НДФЛ. Она выдается в бухгалтерии организации, где вы работаете или работали. В случае если за период, на который вы оформляете возврат, вы сменили несколько рабочих мест, то нужно посетить бывших работодателей и запросить данный документ у каждого из них. В справке должна быть прописана общая сумма вашего заработка и сколько с вас удержано подоходного налога.

Рекомендую, перед тем как ехать забирать заказанную справку, позвонить в бухгалтерию и уточнить готова ли она.

Декларация 3-НДФЛ за каждый год. Данный документ можно заполнить самостоятельно с помощью ручки предварительно скачав и распечатав бланк. Либо воспользоваться специализированным сервисом, например, https://www.nalogia.ru/ . Также на официально сайте ФНС имеется специальная программа, упрощающая процедуру ( https://www.nalog.ru/rn77/program//5961249/ ). Я воспользовался первым вариантом.

Данные которые нужно указать в 3-НДФЛ следующие:

- Паспортные данные;

- Платежные документы для высчитывания суммы налогового вычета;

- Данные из справки 2-НДФЛ (реквизиты работодателя, коды и ваши доходы).

Инструкция как заполнить декларацию есть на сайте налоговой .

Заявление о возврате НДФЛ. Есть также два способа заполнения, от руки или с помощью программы Microsoft Word. В заявления внесите ваши реквизиты расчетного счета, на который и будет в дальнейшем зачислены денежные средства от государства.

В заявление можно внести всю сумму вычета за три года.

Бланк заявления о возврате можете скачать с нашего сайта.

Документ удостоверяющий личность. Обычно это паспорт и его ксерокопия. Если вы получаете возврат за обучение своего ребенка, сестры или брата, нужно иметь с собой документы доказывающие ваше родство с ними (например, свидетельство о рождении).

Как передать заявление в ФНС

Подготовив полный пакет документов, я отправился в налоговую. Рассчитывал потратить на это весь день, но не все так печально.

По приезду нужно подойти к терминалу и взять талон (занять электронную очередь). Спустя время меня вызвали к двум окошкам. В одном сдаете все документы, за исключением заявления. Заявление передается во второе окно. На все про все у меня ушло 20 минут.

Налоговая может изучать ваши документы сроком до 90 дней. Должностное лицо может найти ошибки и вынести решение об отказе на вычет – в этом случае исправляете неточности и подаете все заново. Не забудьте поставить отметку, что подается исправленная декларация.

В нашем случае с документами был полный порядок. И уже через 35 дней мне пришла смс о том что на мой счет поступили денежные средства.

- Для возврата средств нужно хранить все чеки, квитанции об оплате и документы из образовательной организации.

- Не забывать, что налоговый вычет можно получить только за последние три года с даты оплаты.

- При личном посещении налогового органа, нужно учитывать его территориальное расположение, в соответствии с пропиской. Все документы может оформить за вас бухгалтерия вашего работодателя.

- Если вы часто меняете место работы, то желательно перед увольнением запрашивать справку 2-НДФЛ и сохранить ее.

Копирайтер портала «РукаЗакона.ру». Пишу статьи, ищу интересную информацию и предлагаю способы ее практического применения гражданами РФ в тех или иных правовых вопросах.

Источники:

realtyurist.ru , vashnal.ru , zaochnik.ru , posobie-help.ru , rukazakona.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением