Как написать заявление на налоговые каникулы

Налоговые каникулы для ИП

Ни для кого не секрет, что открытие своего дела требует от индивидуального предпринимателя не только решимости, но и огромного вложения сил, времени и денег. Даже при наличии определенного начального капитала первые шаги даются непросто, особенно в периоды нестабильной экономической ситуации.

Именно поэтому государство разработало специальную программу для поддержки начинающих бизнесменов, одной из важнейших составляющих которой являются налоговые каникулы.

Что такое налоговые каникулы: основные моменты

Если говорить коротко, то суть налоговых каникул заключается в том, что в течение определенного промежутка времени человек, зарегистрировавшийся как ИП, имеет право не платить налоги в государственный бюджет. Однако применение этого послабления возможно только при соблюдении определенных условий.

- Индивидуальный предприниматель должен быть впервые официально зарегистрирован в органах государственной власти и контроля;

- Воспользоваться временным освобождением от налогов возможно только при применении упрощенного режима налогообложения и патентной системы. Никакие другие налоговые схемы этого права не дают;

- Не меньше, чем 70% от общей прибыли ИП должно происходить от продажи товаров, выполнения работ и оказания услуг, на которые распространяется нулевая налоговая ставка (см. следующий пункт);

- ИП должен заниматься либо производственными, либо социальными, либо научными проектами, причем, конкретные виды деятельности, в отношении которых возможно применение льготного периода, отданы на откуп местным властям.

Муниципальные законы имеют право ввести дополнительные ограничения для ИП, которым полагаются налоговые каникулы, по одной или нескольким из следующих позиций:

- количество зарегистрированного персонала;

- предельная сумма дохода в течение года;

- по определенным кодам ОКВЭД.

ВАЖНО! Налоговая льгота положена предпринимателю, только если он стал таковым впервые после принятия соответствующего регионального закона.

Если ИП, имеющий право на получение налоговых каникул, случайно нарушает хотя бы один из этих пунктов, он обязан сообщить об этом в территориальную налоговую службу для перерасчета ставок по налогам. В случае добровольного и своевременного информирования ИФНС он будет освобожден от административной ответственности, которая наступает, если налоговики сами обнаружат несоответствие ИП предъявляемым требованиям.

Важно! Иногда индивидуальные предприниматели применяют две налоговые системы одновременно, например ЕНВД и УСН. В этом случае они должны вести по ним раздельный налоговый учет для того, чтобы было четкое понимание, соответствует ли ИП параметрам, которые предъявляет закон для применения нулевой ставки (например, по уровню доходов).

Внимание! Если индивидуальный предприниматель сразу не определился с налоговым режимом и автоматически перешел на ОСНО, на которой применение нулевой ставки по налогу невозможно, то в дальнейшем он имеет право поменять ее на УСН или ПНС. Сделать это необходимо в течение двухлетнего периода, поскольку именно столько времени действуют налоговые каникулы.

Повторное открытие ИП для получения права на налоговые каникулы

Многие индивидуальные предприниматели, давно ведущие свою коммерческую деятельность, ломают голову над тем, как бы оптимизировать размер налоговых выплат. В связи с появлением налоговых каникул у некоторых возник закономерный вопрос: а можно ли закрыть ИП, а потом снова открыть и таким образом получить право на применение нулевой налоговой ставки?

Соблазн, конечно, велик, однако закон четко говорит о том, что если человек был ранее зарегистрирован в качестве ИП, то воспользоваться нулевой ставкой у него уже не получится. Все сведения об индивидуальных предпринимателях, в том числе и бывших, хранятся в специальной базе, поэтому проверить прошлое любого физического лица, встающего на государственный учет в качестве ИП, для налоговиков проще простого.

Нюансы налоговых каникул

В тех случаях, если ИП получил возможность воспользоваться налоговыми каникулами, он должен помнить про следующие тонкости:

- нулевая ставка по налогу УСН и ПНС не освобождает от остальных налоговых выплат (например, земельного или транспортного налога, сбора за патент, страховых выплат и т.д.);

- даже если ИП на каникулах по налогам, ему все рано необходимо платить социальные взносы в Пенсионный фонд и ФФОмс за свой персонал, ведь эти взносы не относятся к налогам, а значит, каникулы к ним не относятся;

- обычная отчетность обязательна к сдаче, даже если она нулевая;

- налоговые каникулы действуют максимально два года. То есть если ИП не сразу перешел на «упрощенку» или патент, то прошедшее время с момента регистрации будет утрачено для льготного применения.

Важно! Каждый регион самостоятельно определяет некоторые особенности применения налоговых каникул, в том числе максимальный период и некоторые другие условия. Подробности по ним необходимо уточнять в местных налоговых органах.

Особенности действия закона о налоговых каникулах в конкретном регионе можно выяснить, обратившись в налоговую по месту прописки ИП. Будьте внимательны: именно по месту регистрации предпринимателя, а не месту ведения им деятельности! Можно позвонить по телефону горячей линии в ФНС, где уполномочены проконсультировать людей по этому вопросу.

Виды деятельности в Москве, попадающие под налоговые каникулы

Как оформить налоговые каникулы

Алгоритм получения права на применение нулевой ставки по налогам довольно прост:

- Нужно зарегистрироваться в качестве индивидуального предпринимателя и при соблюдении требуемой сферы деятельности, сразу подать уведомление о переходе на «упрощенку» или ПНС;

- Подать пакет определенных документов в ИФНС;

- В течение действия льготного периода нужно подавать отчетность на УСН с нулевыми ставками;

- Используя патентную систему, в отчетах следует указывать нулевую стоимость патента.

Кто осуществляет контроль за применением налоговых каникул

Право на предоставление налоговых каникул закреплено за регионами Российской федерации. Как уже упоминалось выше, они имеют право вносить свои коррективы по применению нулевой налоговой ставки, в том силе изменять ее условия, период и определять конкретные виды деятельности, подпадающие под такую возможность.

Лимиты по доходам и числу работников

По закону, максимальный размер доходов, при котором возможно применение налоговых каникул ограничен 60 миллионами рублей. Если прибыль индивидуального предпринимателя выше этой цифры, то воспользоваться нулевой ставкой он уже не сможет. Ровно также обстоит дело с наемными сотрудниками — по общему правилу, их число не должны быть выше 100 человек.

Важно помнить, что данные показатели могут меняться, в зависимости от желания региональных законодателей, но не более чем в 10 раз в сторону уменьшения.

Внимание. При нарушении каких-либо условий налоговых каникул, неважно, федеральных или региональных, ИП теряет право на их применение.

Страховые взносы для ИП на налоговых каникулах

Если индивидуальный предприниматель получил право на применение нулевой налоговой ставки, это еще не значит, что он полностью освобождается от других выплат. Например, оплачивать все страховые взносы в существующие внебюджетные фонды, такие как Пенсионный фонд, ФОМС, ФСС придется в стопроцентном размере, причем как за себя, так и за своих сотрудников. Ранее мы рассказывали подробно о страховых взносах ИП в отдельном материале.

Точно также придется оплачивать любые другие налоги, не умеющие отношения к упрощенной системе налогообложения или патенту.

Сроки действия налоговых каникул

Последние налоговые каникулы были введены в 2015 году в связи со сложностями в экономической сфере РФ. Их действие будет актуально до 2020 года. Это значит, что предприниматели, которые впервые зарегистрируются в нынешнем года, имеют на них право еще в течение двух лет, то есть как раз положенных законом двух налоговых периодов – максимального «каникулярного» промежутка.

Возможно, каникулы для предпринимателей будут продлены после 2020 года, если к этому возникнут значимые предпосылки.

Исходя из вышеприведенных сведений, можно сделать вывод о том, что налоговые каникулы вполне возможны к применению только что вставшими на государственный учет ИП. Однако, чтобы получить на них право, нужно соблюсти ряд необходимых условий, причем нарушение хотя бы одного из них сразу лишает права применения нулевой налоговой ставки. Тем не менее, эта льгота является очень важной частью государственной программы по поддержке малого и среднего бизнеса и, без сомнения, в ближайшие годы она окажется весьма востребованной у молодых предпринимателей, задействованных в этих сферах.

Налоговые каникулы для ИП

Обновление: 20 июля 2017 г.

С 2015 года в налоговом законодательстве для ИП, применяющих упрощенную систему налогообложения (УСН) или патентную систему налогообложения (ПСН), введена нулевая ставка, т. е. предоставлена возможность не платить налоги.

Введены так называемые «налоговые каникулы для ИП».

При этом не следует забывать, что данная норма действует только до 1 января 2021 года.

В чем же суть этого нововведения?

Согласно принятым федеральным нормам начиная с 1 января 2015 года законодатели субъектов РФ могут устанавливать нулевую ставку для впервые зарегистрированных ИП, выбравших систему налогообложения либо УСН, либо ПСН и осуществляющих свою деятельность в таких сферах, как:

- производственная;

- социальная;

- научная;

- оказание бытовых услуг населению.

При этом виды предпринимательской деятельности, которые будут относиться к перечисленным выше сферам деятельности, устанавливаются соответствующими законами субъектов РФ. И если Ваши региональные власти не приняли решения о введении нулевой ставки, то, значит, и налоговых каникул для ИП в Вашем регионе не будет.

Более того, «налоговые каникулы для ИП» вводятся с момента регистрации и действуют только в течение двух лет, если деятельность ИП не прерывалась. Здесь важно не забывать, что регистрация в качестве ИП должна быть действительно первой, а не повторной, как думают многие физические лица, бывшие ранее ИП.

Если Вы были предпринимателем раньше

Если Вы осуществляли предпринимательскую деятельность когда-то давно, потом ее прекращали, а теперь вновь хотите зарегистрироваться как ИП, то на Вас «налоговые каникулы» распространяться не будут.

Более того, если Вы зарегистрировались впервые после 1 января 2015 года, но региональный закон о введении «налоговых каникул для ИП» еще не был принят, то Вы также не сможете воспользоваться правом на освобождение от уплаты налогов.

Например, вы впервые зарегистрировались в качестве ИП в марте 2017 года и планируете заняться оказанием бытовых услуг населению. Если на момент Вашей регистрации в качестве ИП субъектом РФ не был принят закон о введении «нулевой ставки», то Вы не сможете применять «налоговые каникулы» в 2017 году, да и позже тоже.

Как заранее определить, относится ли предпринимательская деятельность ИП к бытовым услугам населения или нет

Если Вы — начинающий ИП и пытаетесь определиться с видом деятельности, который хотите осуществлять, и попасть под «налоговые каникулы» для ИП в 2017 году, то Вам необходимо:

Например, вы хотите заняться ремонтом обуви. Тогда по указанному выше Классификатору можно установить, что код этого вида деятельности будет 95.23 «Ремонт обуви и прочих изделий из кожи». И этот вид деятельности включен в раздел «S. Предоставление прочих видов услуг» в:

- класс 95 «Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения»;

- подкласс 95.2 «Ремонт предметов личного потребления и хозяйственно-бытового назначения;

- группу 95.23 «Ремонт обуви и прочих изделий из кожи».

Более того, можно увидеть расшифровку искомого вида деятельности, т. е. что в себя включает группировка. Например, группа, в которую вошел найденный нами вид деятельности, включает в себя:

- ремонт обуви и кожаных изделий: ботинок, туфель, чемоданов и прочих подобных изделий;

- набойку каблуков;

- окраску обуви.

Таким образом, используя Классификатор, Вы сможете более точно определить вид деятельности, который планируете осуществлять, и выяснить, распространяются на данный вид деятельности «налоговые каникулы» или нет.

Какие условия устанавливаются для ИП на «налоговых каникулах»?

Как правило, вводя новую норму, которая облегчает нагрузку на плательщика, законодатели всегда выставляют какие-либо условия или ограничения. При введении «налоговых каникул» для ИП тоже не обошлось без сопровождающих данную норму ограничений:

- по итогам налогового периода доля доходов, полученных при осуществлении деятельности в указанных выше сферах (т. е. на которые распространяется нулевая ставка), должна быть не менее 70 % от общего дохода, полученного ИП. Это основное условие, которое должны соблюдать ИП, применяющие и УСН, и ПСН в течение 2 лет. Особенно актуально это для тех ИП, которые совмещают режимы. Например, если ИП впервые зарегистрировался, но помимо деятельности на УСН с нулевой ставкой он применяет еще и ЕНВД;

- региональными властями могут быть установлены ограничения по численности и доходу.

Что будет, если ИП во время «налоговых каникул» прекратит свою деятельность?

Если ИП на «налоговых каникулах» прекратит свою деятельность до истечения второго года применения нулевой ставки или нарушит иные ограничения, установленные региональными законами, ИП будет обязан уплатить налог по реальным ставкам за тот год (налоговый период), в котором нарушены указанные ограничения.

"Налоговые каникулы" ИП

ИП без налогов – это мечта! И для кого-то она может стать реальностью.

Кто может получить от государства такой подарок – читайте в нашей статье.

Налоговые каникулы введены законом № 477-ФЗ от 29.12.2014 «О внесении изменений в часть вторую Налогового кодекса РФ». В нем прописана возможность ввести нулевую ставку по налогам для некоторых предпринимателей, впервые зарегистрированных после вступления в силу закона.

Почему только «возможность»? Потому что все зависит от щедрости местных властей – окончательное решение должны принять они. Если они пропишут нулевую ставку в законе субъекта РФ – налоговым каникулам для ИП в регионе быть.

Освобождение налогов действует при применении УСН - упрощенной системы налогообложения, и ПСН – патентной системы. При этом бизнесмены, претендующие на нулевую ставку, должны заниматься:

Можно параллельно заниматься и чем-то другим, но доля доходов предпринимателей в указанных сферах должна составлять не менее 70% от общего объема.

Но даже при соблюдении всех этих условий льгота дается не навсегда, а на срок до двух налоговых периодов.

Конкретные виды деятельности с кодами ОКВЭД, для которых действуют налоговые каникулы, и сроки предоставления льготы определяются законодательным органом региона, в котором зарегистрирован ИП. Этим законом местные власти могут дополнительно ввести ограничения на:

- среднее число работников в течение года;

- предельную сумму годового дохода.

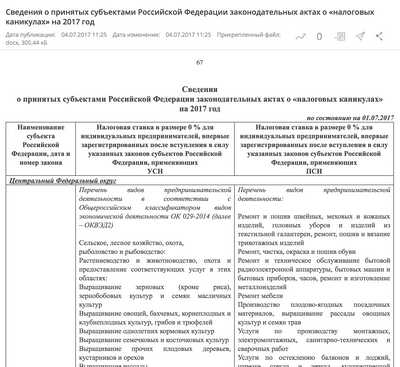

Где найти информацию по своему региону на 2017 год? Все есть на сайте Минфина. Там собрана и регулярно обновляется информация о принятых регионами законах о налоговых каникулах. Обратите внимание на дату их принятия – ИП, который хочет воспользоваться льготой, должен быть зарегистрирован позже.

Кроме налоговых каникул для малого бизнеса, регионы могут прописать и пониженные ставки налогов. Например:

- для УСН «доходы» в размере от 1 до 6%;

- для УСН «доходы минус расходы» - от 5 до 15%.

Легко и быстро зарегистрировать ИП можно с помощью сервиса подготовки документов «Мое дело». Просто введите свои данные, и система сформирует вам полный пакет документов, необходимый для регистрации, а также квитанцию для оплаты госпошлины. После регистрации сервис бухгалтерии «Мое дело» станет надежным помощником в бизнесе. Вы сможете готовить отчеты, производить расчеты с бюджетом, формировать первичные документы, взаимодействовать с налоговыми и другими органами. Узнайте больше о возможностях сервиса в течение бесплатного пробного периода.

Как написать заявление на налоговые каникулы

Я планирую подать документы на оформление ИП индивидуальная образовательная деятельность, курсы и репетиторство, какие коды лучше указать в заявлении, чтобы шире использовать свою деятельность в дальнейшем,и каким образом указать о налоговых каникулах, т.к. я начинающий ИП. Когда это заявление подается? С пакетом документов на ИП? Спасибо за ваши ответы.

Налоговым кодексом не предусмотрена подача какого-то специального заявления для перехода на налоговые каникулы. Просто если вы удовлетворяете всем условиям, установленным местным законом, то исчисляете налог по нулевой ставке.

Статья 346.50. Налоговая ставка

3. Законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0 процентов для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанных законов и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению.

Индивидуальные предприниматели, указанные в абзаце первом настоящего пункта, вправе применять налоговую ставку в размере 0 процентов со дня их государственной регистрации в качестве индивидуального предпринимателя непрерывно не более двух налоговых периодов в пределах двух календарных лет.

Основным вашим кодом в данном случае является — 80.42 (Образование для взрослых и прочие виды образования). Можете при регистрации добавить еще какие-либо виды деятельности, которыми вы потенциально можете заняться в будущем. Например, консультационные или информационные услуги.

Спасибо за ответ!

15 Июля 2016, 09:05

Есть вопрос к юристу?

В соответствии со статьей 5.2.1 Закона Новосибирской области от 16.10.2003 N 142-ОЗ «О налогах и особенностях налогообложения отдельных категорий налогоплательщиков в Новосибирской области» «налоговые каникулы» могут быть использованы для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после 1 июля 2015 года и осуществляющих виды предпринимательской деятельности, включенные в следующие классификационные группировки:

образование дополнительное детей и взрослых (ОКВЭД 2) код 85.41

Спасибо! Я правильно поняла, подаю пакет документов для регистрации ИП (заявление, паспорт, ИНН,справка об отсутствии судимости), и только когда получу статус ИП, только тогда нужно в налоговую писать заявление о нулевом вычете, или они сами об этом мне сообщат. Извините за юридическую неграмотность, не хватает второго юридического образования.

15 Июля 2016, 09:11

заявление, паспорт, ИНН, справка об отсутствии судимости

Справку о судимости вам подавать не нужно. ИФНС самостоятельно запрашивает эти данные в ОВД.

только тогда нужно в налоговую писать заявление о нулевом вычете, или они сами об этом мне сообщат.

Налоговая вам не сообщит, так как применение льготной ставки является добровольным. В уведомлении о переходе на УСН укажите объект обложения «доходы». Уведомление вы можете подать сразу с регистрационными документами на открытие ИП или в течение 30 календарных дней после открытия ИП. Льготная ставка 0% у вас будет отражена только в годовой декларации по УСН, которую вы подадите за 2016 г. до 30 апреля 2017 г.

Евгения, добрый день! Как отметил коллега, какого либо специального заявления для возможности применения нулевой налоговой ставки не требуется — общий пакет для регистрации ИП и соотвествие видов осуществляемой деятельности тем, в отношении которым законом субъекта РФ предусмотрено применение нулевой ставки. Пример разъяснений Минфина, Ну и в качестве ИП вы должны быть именно впервые зарегистрированы, т.е. если ранее было ИП и оно закрыто то для вновь открытого вами же ИП нулевая ставка уже не может применяться

Письмо Минфина России от 26.12.2014 N 03-11-11/67731

Департамент налоговой и таможенно-тарифной политики в связи с письмом рассмотрел обращение по вопросу о введении налоговых каникул для вновь зарегистрированных индивидуальных предпринимателей и сообщает следующее.

Государственной Думой Федерального Собрания Российской Федерации 16 декабря 2014 года принят Федеральный закон «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (проект N 634370-6) (далее — закон).

Указанным законом предлагается предоставить право субъектам Российской Федерации вводить налоговые каникулы в виде нулевой налоговой ставки на два года для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов Российской Федерации и перешедших на упрощенную или патентную системы налогообложения.

Налоговые каникулы могут предоставляться в отношении предпринимательской деятельности в производственной, социальной и (или) научной сферах.

Для того чтобы получить право на применение налоговых каникул по соответствующему специальному налоговому режиму, доля доходов налогоплательщика от указанных видов предпринимательской деятельности в общем объеме доходов должна составлять не менее 70 процентов.

Также законом предлагается предоставить субъектам Российской Федерации право устанавливать ограничения на применение нулевой налоговой ставки для индивидуальных предпринимателей по средней численности работников и предельного размера доходов от реализации по льготируемым видам деятельности (но не более чем в 10 раз) для тех, кто применяет налоговые каникулы.

В случае принятия соответствующего закона субъектам Российской Федерации будет предоставлено право принимать законы об установлении налоговых каникул начиная с текущего года, с тем чтобы соответствующие законы вступили в силу с 2015 года.

Законодательные нормы о возможности предоставления субъектами Федерации налоговых каникул будут действовать по 2020 год включительно.

Таким образом, в случае принятия соответствующего закона, по вопросам, связанным с возможностью и порядком предоставления налоговых каникул на территории Ставропольского края индивидуальным предпринимателям, осуществляющим деятельность в производственной, социальной и (или) научной сферах, следует обращаться в представительные органы Ставропольского края.

В соответствии с пунктом 4 статьи 346.20 Налогового кодекса РФ вы вправе применять налоговую ставку в размере 0 процентов со дня государственной регистрации в качестве индивидуального предпринимателя непрерывно в течение двух налоговых периодов.

Никаких заявлений писать не надо.

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Налоговые каникулы для ИП

Кто может уйти на каникулы и как это сделать

С 2015 года в России действует программа налоговых каникул для ИП .

Налоговые каникулы — время, когда предприниматель может не платить налоги. ИП разрешили уходить на каникулы в 2015 году. Программа действует до 2020 года, если что-то изменится — напишем.

Сейчас максимальный срок налоговых каникул — два налоговых периода. Продолжительность периода зависит от того, какая у ИП система налогообложения.

Для упрощенной системы налогообложения ( УСН ) налоговый период — 1 год. Для патентной системы налогообложения ( ПСН ) — срок действия патента, а он может длиться от 1 до 12 месяцев.

Кто может уйти на каникулы

Чтобы выйти на каникулы, ИП должен соответствовать нескольким критериям.

Новизна. ИП должен быть новым. То есть зарегистрированным как ИП впервые после принятия закона в вашем регионе.

Если раньше вы работали как индивидуальный предприниматель, потом закрылись, а потом снова зарегистрировали ИП — каникулы вам не положены. По ИНН сразу видно — впервые регистрируется предприниматель или повторно. Дело в том, что у ИП сохраняется ИНН физлица, а этот ИНН в свою очередь не меняется на протяжении всей жизни.

Предприниматель вправе применить льготную ставку 0% со дня его госрегистрации непрерывно в течение двух налоговых периодов.

Вид деятельности. ИП должен работать в производственной, социальной, научной сферах или в сфере бытовых услуг населению. Доходы от льготного вида деятельности должны составлять не менее 70% от вашего общего дохода.

Торговля к льготным видам деятельности не относится.

Налоги. ИП должен числиться как плательщик УСН или ПСН .

Регион. ИП должен быть зарегистрированным в регионе, который поддерживает программу налоговых каникул.

Есть ли льгота в вашем регионе

Каждый регион устанавливает свой список льготных видов деятельности. Список закреплен в местном законодательстве. На сайте Минфина собраны все актуальные региональные законы о налоговых каникулах.

Если такого закона нет для вашего региона, то нет и каникул.

Субъекты РФ самостоятельно вводят налоговые каникулы для отдельных категорий

Субъекты РФ самостоятельно вводят налоговые каникулы для отдельных категорий

Например, в Саратовской области сейчас на каникулы могут уйти предприниматели на УСН , которые занимаются:

- сбором и заготовкой дикорастущих грибов;

- разведением свиней;

- охотой, отловом и отстрелом диких животных, включая предоставление услуг в этих областях;

- научными исследованиями и разработками в области естественных и технических наук;

- дошкольным образованием;

- малярными и стекольными работами.

Почему список именно такой — мы не знаем.

Сколько длятся каникулы

Каникулы действуют два налоговых периода — это два года для УСН или два периода действия патента для ПСН . Год регистрации ИП считается первым налоговым периодом.

Допустим, вы зарегистрировали ИП на УСН в августе 2017 года и попали по всем критериям под налоговые каникулы. Первый налоговый период для вас закончится в декабре 2017 года. Вторым налоговым периодом для вас станет весь 2018 год.

Если зарегистрировали ИП на УСН в октябре 2017 года, то первый налоговый период для вас все равно закончится в декабре 2017 года. Примите к сведению: в конце года регистрировать ИП на УСН для ухода на каникулы невыгодно.

Для ИП на ПСН налоговые каникулы могут оказаться короче. Один налоговый период равен сроку действия патента. Патент же могут выдать на срок от 1 до 12 месяцев в пределах календарного года.

Если ИП два раза подряд получил патент на 6 месяцев для изготовления изделий народных художественных промыслов, то его каникулы закончатся через один календарный год.

Если получил патент сначала на 3 месяца, а потом на 6 месяцев — каникулы продлятся 9 месяцев и на этом закончатся, потому что ИП израсходует оба налоговых периода. Уже следующий патент — на любой срок — нужно будет оплатить.

Как уйти на каникулы

Шаг 1.На сайте Минфина откройте раздел «Сведения о принятых субъектами Российской Федерации законодательных актах о „налоговых каникулах“ на 2017 год» от 01.07.2017 и найдите свой регион. Посмотрите, попадает ли ваш вид деятельности под льготу.

Например, для Москвы не указаны конкретные коды ОКВЭД , но есть информация о том, что на льготу могут претендовать ИП на УСН , которые занимаются:

- научными исследованиями и разработками;

- производством офисной техники и оборудования;

- производством компьютеров и периферийного оборудования;

- производством текстильных изделий и одежды;

- выделкой и крашением меха;

- производством кожи и изделий из кожи и так далее.

Если есть сомнения, позвоните в районную ИФНС и уточните, попадают ли ваши ОКВЭД ы в категорию, указанную в перечне льгот. Вдруг вы программируете станки на ассемблере, а для ИФНС это попадает в категорию «производство компьютеров и периферийного оборудования». Короче, нужно разбираться в каждом конкретном случае.

Если вы занимаетесь, допустим, принтами на футболках — каникул не будет. Но если разрабатываете новую технологию принтов, то, вероятно, будут.

Шаг 2. Сообщать в ИФНС о выходе на каникулы не нужно, налоговый кодекс не предусматривает для предпринимателя такой обязанности.

Если вы только открываетесь, просто подайте уведомление о применении УСН по форме 26.2−1. Когда будете сдавать декларацию по УСН , укажите ставку 0%.

Если же вы открываетесь и собираетесь применять ПСН , всё немного сложнее: нужно подать заявление на получение патента по форме 26.5−1. В нем нужно указать применяемую налоговую ставку и сослаться на региональный закон.

Шаг 3. Когда будете сдавать годовую декларацию по УСН , укажите в ней ставку 0%. По ПСН не нужно ни оплачивать патент, ни отчитываться в ФНС .

Дополнительные ограничения

Чтобы ИП мог уйти на каникулы, «льготный» вид деятельности должен приносить бизнесу не менее 70% от всего дохода. Если меньше, то на льготу претендовать вы не можете.

В отдельных регионах могут быть ограничения по количеству сотрудников. На УСН допускается не более 100 работников, а на ПСН не более 15, но и это количество может быть снижено в регионе. Например, вводя налоговые каникулы, Москва ограничила для ИП возможность нанимать более 15 человек даже на упрощенке.

Еще есть ограничения по предельному максимальному размеру доходов в год или по отдельным кодам ОКВЭД . Субъекты РФ , вводя налоговые каникулы, могут установить свою величину предельного дохода для льготного вида бизнеса.

Посмотреть это можно в региональном законе — его дата и номер указаны в той же таблице на сайте Минфина.

Если вы нарушаете эти ограничения — например принимаете больше сотрудников, чем можно, — вы утрачиваете право на льготу. Это значит, что нужно будет заплатить налоги за весь период, когда ставка 0% перестала для вас действовать.

Не забудьте про фиксированные взносы

Каникулы не освобождают от уплаты фиксированных взносов ИП за себя, страховых взносов и НДФЛ за его сотрудников, а также от других необходимых налогов и сборов — например земельного и транспортного налога при наличии по ним объектов налогообложения.

Источники:

assistentus.ru , glavkniga.ru , www.moedelo.org , pravoved.ru , journal.tinkoff.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением