Как написать заявление на обжалование решения суда по кредиту

Как оспорить решение суда по кредиту

Обжаловать (оспорить) решение суда по кредиту – право стороны, проигравшей процесс, в случае несогласия с позицией суда полностью или в части. Как правило, такой стороной является заемщик-должник.

Обжаловать (оспорить) решение суда по кредиту – право стороны, проигравшей процесс, в случае несогласия с позицией суда полностью или в части. Как правило, такой стороной является заемщик-должник.

К сожалению, в кредитных правоотношениях и законодательство, и судебная практика – на стороне банков, по крайней мере по ключевым требованиям. А основным нарушителем условий кредитного договора практически всегда выступает заемщик, который прекращает расчеты по кредиту, допускает серьезные просрочки или вовсе отказывается погашать свои обязательства. Несмотря на то, что обычно такое поведение должника имеет под собой весомые причины (потеря работы, снижение доходов, сложная семейная ситуация и т.п.), это не дает оснований для освобождения от обязанности своевременно и в полном объеме вносить платежи по кредиту.

Неплатежеспособность заемщика – главный повод для обращения банков в суд. Соответственно, и основной категорией судебных дел является рассмотрение заявлений о выдаче судебного приказа или исков о взыскании задолженности.

Наиболее часто заемщики обжалуют:

- Решения судов первой инстанции по искам банков. Поводом для обжалования обычно становится удовлетворение судом всех заявленных банком требований, включая основной долг, проценты по кредиту и неустойку. Заемщики, в свою очередь, путем обжалования пытаются сократить сумму, подлежащую взысканию, как правило, за счет уменьшения размера неустойки.

- Решение мирового судьи о выдаче судебного приказа. В этом случае речь идет об отмене приказа, что является безусловным правом заемщика.

- Заочное решение суда первой инстанции, вынесенное по итогам рассмотрения дела без участия ответчика. Такое решение, как и приказ, можно отменить, а если не получится или вышли сроки – обжаловать.

Общие положения об обжаловании судебных решений

Обжалование судебных решений по кредиту ничем не отличается от аналогичных действий по другим спорам и делам. Порядок единый. В зависимости от ситуации, необходимо будет обратиться с апелляционной или кассационной жалобой.

Как готовить и подавать апелляцию

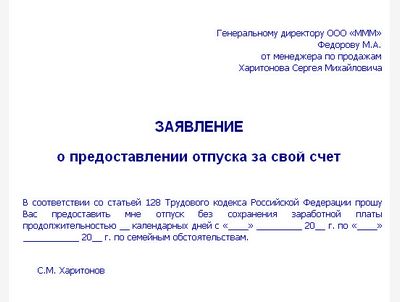

Апелляция – первая инстанция для обжалования. Жалоба подается в районные суды на решения мировых судей, в суды субъектов РФ – на решения районных судов, и т.д. Обращение может быть составлено в свободной форме при соблюдении основных процессуальных требований к содержанию:

- наименование суда;

- данные лица, подающего жалобу;

- сведения об обжалуемом решении;

- требования заявителя (они не могут выходить за пределы требований, которые заявлялись ранее при рассмотрении дела по существу);

- основания, по которым заявитель решил обжаловать судебное решение и считает его неправильным;

- доказательства наличия основания для обжалования и необходимости удовлетворения жалобы (нельзя ссылаться на доказательства, которые не были представлены и исследованы судом ранее, либо необходимо убедительно аргументировать свою невозможность представить такие дополнительные доказательства в ходе судебного процесса);

- перечень документов-приложений.

Жалоба и пакет документов-приложений готовятся в нескольких копиях по числу участников процесса. Все документы необходимо направить в суд, принявший обжалуемое решение.

Как оспорить решение суда по кредиту?

Оформить заявку и получить ответ из банка всего за 30 минут→

В последнее время рассмотрение судебных споров по финансовым вопросам должников является одним из самых распространенных категорий гражданских дел. Сегодня мы предлагаем вам поговорить о том, как можно оспорить решение суда, есть для этого специальная процедура, и как выглядит образец для соответствующего заявления.

Оформить заявку и получить ответ из банка всего за 30 минут →

Итак, на данный момент процесс кредитования сделан максимально упрощенным для того, чтобы банки могли привлечь большое количество клиентов. Потребители же, видя предложения, которые можно оформить по одному лишь паспорту всего за 15-20 минут, бездумно набирают кредиты для удовлетворения своих сиюминутных прихотей.

Уже после этого приходит осознание того, что вы не просчитали все возможности, не учли свои финансовые возможности. Даже если вы скрупулезно рассчитали свои доходы, и они позволяют вам без труда оплачивать долги, то никто не застрахован от потери работы, тяжелой болезни, снижения заработка и т.д., что не самым лучшим образом сказывается на финансовом положении.

Банки и иные финансовые организации при выдаче кредита рассчитывают на ответственность и добросовестность заемщика, т.е. на то, что он будет вовремя и в полном объеме вносить необходимые платежи. Однако, с каждым годом количество тех, кто по каким-либо причинам не может исполнять свои обязательства неуклонно растет.

Если должник при наступлении такой ситуации сразу же обратится в банк для решения своей проблемы, ему наверняка пойдут на встречу, и предложат реструктуризацию долга или же отсрочку по выплатам.

А вот если заемщик скрывается от банковских представителей, и при этом его просрочка действует 2-3 месяца и более, то банк может обратиться в суд с требованием досрочного погашения кредита.

Далее возможны два варианта:

- Банк обращается к мировому судье для взыскания задолженности. При этом судебное заседание не проводится, стороны на слушание не вызываются, решение принимается исключительно судьей на основании заявления от банка. В 95% случае оно принимается, т.е. суд встает на сторону кредитора. В течение 5-ти дней решение будет передано исполнительным приставам, стороны будут оповещены,

- Если сумма большая, то здесь уже в ход идет обращение в районный суд, где происходит полноценное рассмотрение дела, куда приглашают истца и ответчика. Именно этот вариант наиболее выгоден должнику, т.к. он позволяет существенно снизить сумму долга, пересмотреть или вовсе отменить штрафы и пени, получить отсрочку.

В том случае, если вы не согласны с судебным решением, вы можете подать апелляцию в вышестоящие судебные инстанции для его отмены. Здесь важно соблюдать сроки: на такое действие законом отведено 10 дней с момента получения копии приказа. Заявление нужно подавать в тот суд или тому мировому судье, который выдал документ.

Бывают ситуации, когда должник сменил место жительства и не уведомил об этом банковских работников. Логично предположить, что в данном случае он не получит вовремя нужные бумаги, т.к. высылаться они будут по последнему известному месту проживания ответчика.

Если вы узнали о вступившем в законную силу приказе уже от судебных приставов, или нашли такую информацию на специализированном сайте, то порядок действий будет сходим. Правда, здесь будет несколько нюансов:

- в заявлении на отмену приказа следует указать, что вы не получили вовремя копию документа по судебному решению,

- на время рассмотрения жалобы можно попросить мирового-районного судью приостановить принудительное исполнение документа приставами.

Чтобы грамотно обжаловать судебное решение по кредиту, мы рекомендуем вам обращаться к квалифицированным специалистам, т.е. юристам.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Как оспорить решение суда по кредиту

Имеют ли право проводить судебное заседание, где ответчиком выступает должник, без присутствия последнего?

- Приказное решение. В данном случае суд проводит рассмотрение заявления единолично, без проведения заседания и приглашения участников конфликта. Судебный приказ выносится в пользу заявителя и является документом, подлежащим к принудительному исполнению.

- Исковое. Кредитор подает в суд исковое заявление с требованием о взыскании задолженности, итоговое решение выносится судом по окончании судебного разбирательства. Уведомление с вызовом сторон на судебное заседание является обязательным условием судебной процедуры. Однако, при этом, в случае неявки ответчика-должника, суд вправе вынести решение по данному делу без его присутствия, то есть в заочном порядке.

В какие сроки можно оспорить решение суда по кредиту?

- апелляционная жалоба в вышестоящую судебную инстанцию - в течение 1 месяца после вынесения постановления;

- заявление на вынесение судебного решения заочно подается в суд, который его вынес, в течение 7 дней с того момента, как должник получил копию решения на руки.

Как оспорить решение суда по кредиту?

- апелляционную – которая подается до вступления решения в законную силу в срок, не позднее 1 месяца с момента принятия решения;

- кассационную – подается на действующее судебное решение или приказ, в срок не позднее 6 месяцев со дня вступления в законную силу.

В каком порядке подается апелляционная жалоба на решение суда по кредиту

- наименование судебной инстанции;

- сведения о лице, подающем жалобу;

- сведения об обжалуемом решении;

- обоснованные требования, который выставляет заявитель в отношении кредитора;

- основания, являющиеся причиной подачи апелляционной жалобы на судебное решение;

- доказательная база, указывающая на наличие оснований для обжалования решения и необходимости удовлетворения жалобы;

- список прилагаемых документов и копий.

Подача кассационной жалобы на решение суда по кредиту

- сведения обо всех участниках процесса;

- сведения обо всех судах, ранее рассматривавших дело, в том числе при обжаловании принятых судебных решений;

- информация, доказывающая, по мнению заявителя, нарушение правовых норм, которые существенно повлияли на принятие решения.

Как оспорить судебное решение о взыскании долга по кредиту?

В настоящее время судебные дела по финансовым спорам являются одними из самых частых категорий гражданских дел. Ознакомившись с текущей статьей вы узнаете порядок действий и основания для того, чтобы оспорить решение о взыскании долга по кредиту, а также в какой срок можно аннулировать иск.

Дела о судебных взысканиях задолженностей по кредиту регламентируются гражданско — процессуальным законодательством. Согласно данному правовому акту, банк вправе направить исковое заявление мировому судье или в районный суд. Чтобы оспорить обращение, гражданин направляет обращение в апелляционную инстанцию.

Оспорить судебное решение о взыскании долга по займу вправе каждая из сторон дела. Практика показывает, что суд чаще становится на сторону банка в таких делах. Ответчик в этом деле — должник, который многократно нарушал требования договора по кредиту.

Причина, на основании которой банковское учреждение подает в суд — несвоевременная оплата или отказ от уплаты долга. Стоит отметить, что перед тем как направить исковое заявление в суд, конфликт решается досудебным способом.

Должник обращается в суд, чтобы оспорить решение:

- О сумме взыскания. Заемщик требует ее сокращение;

- О приговоре судьи. Должник вправе требовать отмены судебного постановления;

- О заочном приказе. Если заемщик не присутствовал на судебном заседании и вердикт был вынесен без его участия;

- Порядок подачи обращения, связанного с вердиктом суда о взыскании долга по кредиту аналогичен с другими судебным делами. Жалоба оформляется и подается в судебное учреждение до истечения периода исковой давности.

В зависимости от обстоятельств, должник вправе оформить и направить в надлежащий орган одну из жалоб:

- Апелляционную — направляется до вступления приказа в законную силу. Срок, на протяжении которого можно подать обращение — 1 месяц;

- Кассационную — предоставляется, если решение суда вступило в силу. Срок равен 6 месяцам.

Приказы, которые рассматриваются в упрощенном порядке, вступают в законную силу через 15 дней, с момента принятия.

Основания для подачи жалобы

Основания, при наличии которых суд может пересмотреть решение о взыскании долга по кредиту:

- Должника не оповестили о рассмотрении дела;

- Судебное разбирательство проходило не по месту регистрации должника;

- Суд некорректно рассмотрел материалы дела, оправдывающие заемщика. Это послужило вынесению невыгодного для гражданина вердикта;

- Приказ был вынесен в отсутствии заемщика;

- Банк не руководствовался законом при подаче искового заявления.

Апелляционное обращение по оспариванию решения о взыскании долга по кредиту оформляется в свободной форме, однако необходимо соблюдать определенные требования.

- Название судебного учреждения;

- Личные и контактные данные заявителя;

- Сведения оспариваемого приказа;

- Основания для подачи жалобы;

- Список документов — подтверждающие слова гражданина, а также их копии;

- Подпись заявителя.

Обращение по оспариванию решения о взыскании долга по кредиту подается в суд вместе со всем пакетом документов в нескольких копиях.

Положения российского законодательства позволяют заемщику оспорить судебное постановление по кредиту. Чтобы оспорить его, ему необходимо направить в судебную инстанцию жалобу.

Срок направления апелляционной жалобы по оспариванию судебного постановления о взыскании долга по кредиту в вышестоящую инстанцию составляет один месяц с момента вынесения приказа.

Если решение суда уже вступило в силу

Если решение суда о взыскании долга по кредиту уже вступило в силу, его необходимо оспорить в кассационной форме. Если апелляционная жалоба не дала желаемого результата, также следует оформить кассационное обращение.

Данное обращение не имеет унифицированной формы, принятой законодательством.

Помимо данных, указанных в апелляционной жалобе, обращение должно содержать:

- Личные и контактные данные обо всех сторонах процесса;

- Информация о всех судебных инстанциях, ранее рассматривавших дело;

- Документы, указывающие, что права заявителя были нарушены. Вследствие этого было принято неверное решение о взыскании долга по кредиту.

Кассационное обращение и все копии ранее принятых решений подаются в кассационную инстанцию. Гражданин вправе в это время направить ходатайство о прекращении судебного постановления по кредиту на определенный период.

Чтобы заемщику оспорить решение суда о взыскании долга по кредиту, ему необходимо предварительно проконсультироваться у юриста. Ведь судиться придется с представителями банка. Для консультации можно обратиться к нашим юристам. Для этого следует оставить заявку.

Как оспорить (обжаловать) решение суда по кредиту?

В последнее время рассмотрение судебных споров по искам банков ко своим должникам одна из самых распространенных категорий гражданских дел. Многие граждане не умеют, и не хотят жить по средствам, берут кредиты, не просчитывая наперед хватит ли у них финансовых возможностей расплачиваться по ним. Есть граждане, всё вроде бы просчитавшие, но не предвидевшие того, что их внезапно уволят с работы, или им резко понизят заработную плату, или что они попадут на долгое время в больницу в результате болезни или несчастного случая. Есть не очень внимательные граждане, забывающие дату внесения очередного платежа, в результате чего их долг перед банком растёт из-за начисления штрафных санкций.

Банки и другие кредитные учреждения, выдавая потребительские кредиты гражданам, рассчитывают на добросовестность заемщиков, то есть на своевременный возврат полученных ими денежных средств. Но количество тех, кто платить не отказывается, но не платит - увеличивается каждый день. У каждого неплательщика есть свои причины, поводы и объяснения своему поведению. Да, бывают у каждого человека чрезвычайные обстоятельства, но при этом добросовестные граждане обращаются к своим кредиторам, которые почти всегда идут таким людям навстречу, предоставляя или кредитные каникулы, или реструктуризацию долга, снижая тем самым кредитное бремя заемщика.

Важно! Если вы сами разбираете свой случай, связанный с обжалованием решения суда по кредиту, то вам следует помнить, что:

- Все случаи уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Но не меньшую часть должников составляют граждане, которые просто уклоняются от общения с представителями кредитных отделов банков, не реагируют ни на телефонные звонки, ни на письменные претензии. И тогда банк обращается в суд с требованием досрочного погашения кредита.

При рассмотрении дел этой категории суды прежде всего руководствуются тем, что обязательства должны исполняться.

Важно! То есть рассчитывать на уменьшение суммы долга злостным должникам рассчитывать не приходится, особенно если они уклоняются и от явки в суд.

Получив судебное решение, должник редко бывает с ним согласен, и почти всегда готов его опротестовать в вышестоящую инстанцию. Одним из безусловных оснований для отмены решения суда рассмотрение дела при отсутствии в материалах дела доказательств надлежащего извещения ответчика должника. Но радость от отмены решения длится недолго, так как суд апелляционной инстанции принимает своё решение по делу, которым, как правило, иск банка удовлетворяет в том же объёме, что и суд, рассматривающий дело по первой инстанции.

Такая же недолгая радость ожидает должника и в том случае, когда банку выдан вынесенный судом по его требованию судебный приказ. По возражению должника суд обязан судебный приказ отменить. На этом и заканчивается моральное удовлетворение должника, потому что банк обращается со своими требованиями в порядке искового производства. При этом размер государственной пошлины, взыскиваемой при удовлетворении иска с ответчика (должника) увеличивается вдвое, потому что при приказном производстве пошлина уплачивается банком в размере 50% от пошлины, которую должен оплатить банк-истец при подаче иска.

Оспорить решение в части начисленной суммы не очень просто. Сумма основного долга обычно вопросов не вызывает, как и размер начисленных договорных процентов за пользование заемными средствами. Основное поле битвы - это сумма начисленных штрафных санкций: пени (неустойки) за просрочку исполнения денежного обязательства.

В этой части можно побороться за их снижение (и существенное снижение). Дело в том, что законодатель даёт право суду уменьшить сумму этих самых штрафов, но только при одновременном наличии следующих условий:

- просрочка исполнения вызвана уважительными причинами, связанными с личностью должника (его тяжелая болезнь, например, или объективная невозможность быстрого трудоустройства при неожиданном увольнении);

- подлежащая взысканию неустойка явно несоразмерна последствиям нарушения обязательства (например, сумма неустойки значительно превышает сумму основного долга).

Всё вышеизложенное свидетельствует о том, что если гражданин уже стал должником перед банком то следует быть должником добросовестным. Своевременное исполнение обязательств позволит сэкономить деньги, время и нервы.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует - напишите в форме ниже.

Источники:

law03.ru , kreditorpro.ru , pravovedus.ru , classomsk.com , dolgi-net.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением