Как написать заявление в налоговую на льготу на автомобиль

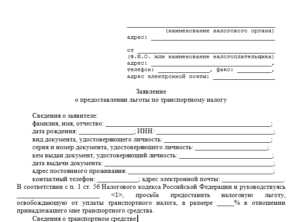

Заявление на льготу по имущественным налогам для физлиц: образец заполнения

В некоторых случаях гражданам, имеющим право на льготы по имущественным налогам, необходимо заполнить заявление о предоставлении таких льгот.

Это необходимо сделать, например, если получена инвалидность, дающая право на льготу, или имеется несколько объектов налогообложения, а льгота дается только по одному из них. А индивидуальным предпринимателям может понадобиться такое заявление при наличии грузовой машины и уплаты в систему «Платон».

Скачайте образец заявления на льготу по имущественным налогам.

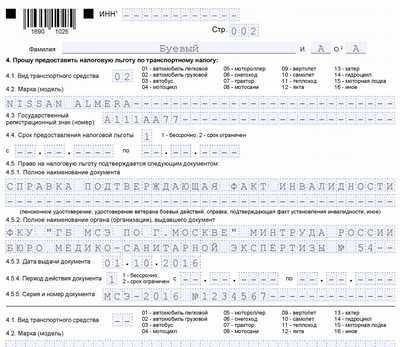

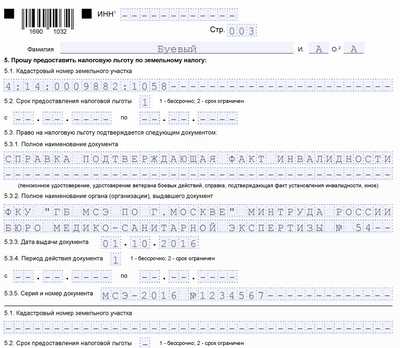

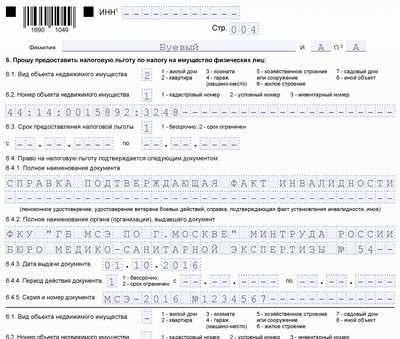

Предлагаем вам образец заполнения заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц по форме КНД-1150063.

Бланк и порядок заполнения заявления можно найти тут.

Вы не обязаны прилагать документы, подтверждающие право на льготу, если в заявлении указаны реквизиты таких документов. Налоговики сами направят запрос туда, где эти документы были выданы.

Если льгота по транспортному налогу заявляется в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн и зарегистрированного в системе «Платон», то в поле 4.5.1 указывается не название документа, а «Запись в Реестре взимания платы». Поле 4.5.5. при этом не заполняется.

Образец заявления на льготу по имущественным налогам

Другие образцы заявлений и деклараций мы собираем в специальном разделе.

эксперт по налогообложению и бухгалтерскому учету ИА "Клерк.Ру" (Над.К)

Как написать заявление о предоставлении льготы на транспортный налог?

Отдельные категории водителей обладают привилегиями, снижающими ставку по начислению налогового сбора за использование автомобиля. С целью подтверждения своих прав на субсидию, гражданину требуется подготовить заявление о предоставлении льготы по транспортному налогу и передать документ в ближайшее подразделение. Ключевым моментом считается грамотное составление обращения.

Содержание заявления

Стандартизированный образец заявления на получение субсидии по транспортному налогу на федеральном уровне не предусмотрен. Заинтересованное лицо вправе заполнить запрос в произвольной форме. Однако лучше воспользоваться типовым бланком, рекомендованным региональными налоговыми органами. Получить формуляр можно в любом из подразделений службы.

Стандартизированный образец заявления на получение субсидии по транспортному налогу на федеральном уровне не предусмотрен. Заинтересованное лицо вправе заполнить запрос в произвольной форме. Однако лучше воспользоваться типовым бланком, рекомендованным региональными налоговыми органами. Получить формуляр можно в любом из подразделений службы.

Чтобы понимать, как написать заявление на получение льготы, необходимо рассмотреть, какие данные следует отразить. В документе потребуется обозначить информацию по пунктам:

Заполненный бланк заверяется подписью подателя и подкрепляется ее расшифровкой. Если заявитель получил форму в отделении налоговой, потребуется вносить информацию в соответствующие графы – формуляр обладает заранее предусмотренной разметкой. Заполнять образец следует в 2-х экземплярах, один из которых остается на руках подателя бумаги.

ВАЖНО! Вносить сведения можно как от руки, используя формат печатных букв, так и при помощи компьютера. Необходимо исключить любые исправления – официальный документ не допускает помарок в своем содержании.

Способы подачи заявления

Подготовленный бланк передается в руки должностного лица в налоговый орган по месту собственной регистрации автовладельца либо в МФЦ. При отсутствии такой возможности допустимо обратиться в иное подразделение службы.

Помимо личного визита в офис налоговой, допускается передача заявления и бумаг одним из следующих способов:

- через представителя при наличии доверенности;

- пересылка бланка и документов заказным письмом с описью вложенных материалов и уведомлением о получении.

Кроме того, запрос можно подать через интернет, поэтапно осуществив шаги:

- получить в любом из подразделений ФНС регистрационную карту, где будет указан логин и пароль от персонального кабинета;

- в специализированном центре запросить квалификационную подпись в электронном варианте;

- зайти на сайт ФНС и открыть личный кабинет, используя идентификационные данные, полученные в налоговой;

- выбрать соответствующий бланк в персональном кабинете;

- заполнить форму и заверить обращение цифровой подписью;

- переслать запрос администраторам ФНС.

Рассмотрение электронной заявки осуществляется в течение 7-10 дней после отправки.

На видео о налоговых льготах

Правильно оформленное заявление на предоставление льгот по налогу на транспорт считается гарантией быстрого прохождения процедуры перерасчета. Формуляр заполняется заявителем в свободной форме либо по образцу, предложенному сотрудником ФНС. Последний вариант считается оптимальным, поскольку исключает возможность появления неточностей и отсутствие каких-либо сведений. Заполнять бланк следует разборчиво, не допуская исправлений.

Заявление на льготу по транспортному налогу

С каждым годом разрабатываются новые законы и акты, предусматривающие введение льгот и скидок для отдельных категорий граждан при уплате налогов. Некоторые могут рассчитывать на послабление при обязательных платежах за имеющийся транспорт. Но прежде необходимо правильно заполнить заявление о предоставлении льгот по транспортному налогу.

Законодательная база

Основным законодательным документом для предоставления льгот при уплате налоговых обязательств является Налоговый Кодекс. В нем прописана общая схема налогообложения и способы регуляции уплаты. В дополнение следует указывать нормативные акты, утверждаемые на местном уровне (административный центр, регион).

Налоговые платежи за имеющийся транспорт принадлежат к категории региональных поступлений, что предполагает установку уровня льгот местными властями. Местные органы власти при определении условий предоставления льгот касательно транспортного налога руководствуются не только утвержденными законами, но и нормативными актами, направленными на поддержку незащищенных слоев населения.

Установленные принципы предоставления льгот:

- учитываются лица, которые имеют право на освобождение от налоговых обязательств в полной мере;

- существуют случаи, когда налогоплательщик получает скидку или для него снижается ставка;

- при расчете величины льготы во внимание берется нуждаемость плательщика и социальная привилегированность;

- процедура оформления должна выполняться в соответствии с утвержденными правилами.

Если статус налогоплательщика отвечает всем требования, то требуется заполнить определенную форму заявления.

Кому предоставляются льготы?

Существует перечень людей, который схож во многих субъектах России. Льготные условия при возложении налоговых обязательств по транспортному налогу распространяются на:

Существует перечень людей, который схож во многих субъектах России. Льготные условия при возложении налоговых обязательств по транспортному налогу распространяются на:

- людей, кому присвоен статус Героя Соцтруда, СССР, РФ;

- имеющим награды – Орден Ленина, Орден славы 3 степеней;

- ветеранов ВОВ или боевых действий;

- инвалидов всех групп, а также родителя (опекуна, родственника) инвалида;

- участников ликвидации последствий аварии на Чернобыльской АЭС;

- многодетных родителей;

- людей, находящихся на пенсии, при владении автомобилем российского изготовления с мощностью 100-150 л.с.

В некоторых регионах к данному списку могут добавляться вдовы военнослужащих, работники, занятые на зонах радиоактивной опасности или ответственные за ликвидацию последствий аварий на атомных объектах.

Важно! Если гражданин относится к льготной категории граждан, то он имеет право не вносить налоговые платежи за транспорт с мощностью менее 100 л.с.

Список необходимых документов

Расчет скидки или полное освобождение от транспортного налога оформляется при подаче пакета документации:

Документ, подтверждающий «льготный» статус:

Документ, подтверждающий «льготный» статус: - заключение врачебной комиссии о присуждении группы инвалидности самому налогоплательщику или иному лицу, ухаживающему за инвалидом;

- удостоверение инвалида, орденоносца, участника ВОВ или боевых действий;

- удостоверение многодетной семьи;

- справка или другой документ, свидетельствующий о праве получения льгот.

- Паспорт ТС.

- ИНН.

- Паспорт.

- СНИЛС.

- Заявление.

Каждый претендент на льготное налогообложение может ознакомиться со списком документации в отделении ИФНС или на онлайн-порталах местной администрации. Там же указаны все условия, которые учитывается при льготировании отдельных категорий населения.

Как написать заявление?

ИФНС не регламентирует стандартизированную форму заявления. Но есть ведомственное письмо ФНС, в котором предложен образец. Человек сам выбирает способ заполнения: от руки или напечатанный на ПК. Сотрудники инспекции обязаны принять заявку, если в ней написаны все требуемые данные.

ИФНС не регламентирует стандартизированную форму заявления. Но есть ведомственное письмо ФНС, в котором предложен образец. Человек сам выбирает способ заполнения: от руки или напечатанный на ПК. Сотрудники инспекции обязаны принять заявку, если в ней написаны все требуемые данные.

Порядок и вид информации, указываемой в заявлении:

- В правом углу в первых строках пишется наименование и код подразделения налоговой инспекции.

- Следующие строки после наименования организации отражают личную информацию о заявителе – ФИО, паспортные данные, адрес прописки, номер налогоплательщика, телефонный номер.

- После слова «заявление» следует раскрыть просьбу заявителя применительно к скидке на транспортный налог.

- В следующих строках описывается основание для предоставления льготы (наличие инвалидности, участие в боевых действиях, присуждение статуса многодетной семьи и т.д).

- После описания сути заявления написать данные об автомобиле – номер, серия свидетельства о регистрации, марка, модель, VIN.

- Указать на прилагаемые к заявлению документы.

- Поставить дату, подпись с расшифровкой.

При желании напечатать заявление на компьютере можно скачать бланк с сайта ФНС или другой страницы.

При отсутствии возможности выхода в сеть бланк заявления можно получить в налоговой инспекции, где есть заполненные примерные формы.

Куда подавать документы?

Пакет документации подается в отделение ФНС по месту постоянной прописки. Это можно сделать при личном посещении или отправкой почтового письма. А также существует способ подачи заявки посредством регистрации на сайте налогового органа.

При наличии временной прописки следует обращаться в инспекцию по месту проживания. Если у человека нет постоянной и временно регистрации, допускается постановка на учет в отделении по месту регистрации транспорта.

При подаче напрямую в инспекцию следует оформить два бланка заявления. Сотрудник инспекции на бланке заявителя поставит дату приема и печать. Это удобно при оспаривании решения в суде.

При подаче напрямую в инспекцию следует оформить два бланка заявления. Сотрудник инспекции на бланке заявителя поставит дату приема и печать. Это удобно при оспаривании решения в суде.

Через личный кабинет на сайте ФНС

В 2018 году упростилась процедура заполнения подачи заявок в ФНС через интернет. В созданном личном кабинете пользователь выбирает необходимый бланк электронного заявления, которое заполняется с подсказками системы. Это способствует снижению написания ненужных данных и появлению ошибок.

Инструкция по пользованию ЛК:

- Запросить в ближайшем отделении НС регистрационный логин и пароль для посещения Личного кабинета.

- Посетить на интернет-страницу ФНС и активировать полученные данные.

- Пройти регистрацию, указав достоверные сведения.

Для успешной отправки заявок и претензионных направлений по поводу расчета налогов в онлайн-режиме требуется получить электронную подпись. В собственном аккаунте расписано, как это сделать.

Если человек имеет право на участие в «льготировании» транспортного налога, то следует собрать документы и оформить заявление. Заполнение документа подразумевает точное указание цели и основания для снижения суммы налога или полное его исключение. Следует сделать копии паспорта, ИНН, СНИЛС, документов на машину. При отдаче документации в налоговую инспекцию сотрудник проверяет документы и ставит печать. После чего следует ждать прихода письма из налоговой службы, где будет сделан перерасчет с учетом льгот.

Если человек имеет право на участие в «льготировании» транспортного налога, то следует собрать документы и оформить заявление. Заполнение документа подразумевает точное указание цели и основания для снижения суммы налога или полное его исключение. Следует сделать копии паспорта, ИНН, СНИЛС, документов на машину. При отдаче документации в налоговую инспекцию сотрудник проверяет документы и ставит печать. После чего следует ждать прихода письма из налоговой службы, где будет сделан перерасчет с учетом льгот.

Важно! При заполнении анкеты на сайте прикладываются сканкопии всех документов.

Согласно федеральному налоговому законодательству предусмотрены послабления при расчете транспортного налога для собственников тяжеловесных колесных машин — масса транспорта больше 12 тонн. Правило распространено на каждое транспортное средство.

Согласно федеральному налоговому законодательству предусмотрены послабления при расчете транспортного налога для собственников тяжеловесных колесных машин — масса транспорта больше 12 тонн. Правило распространено на каждое транспортное средство.

Заявление о предоставлении льгот по транспортному налогу подается от собственника. Требуется приложить документы, в которых прописаны данные о платежах за вред дорожному покрытию (специальный реестр «О внесении платы за вред федеральным дорогам»). А также берется сводная выписка из реестра учета «Об АМТС с разрешенной максимальной массой свыше 12 тонн».

Для пользователей системы «Платон» предусмотрены образцы заявлений, которые можно скачать с портала. Если насчитанная сумма выше уплаченных платежей по системе Платон, то потребуется доплатить разницу.

Восстановление пропущенных периодов

В случае неиспользованных положенных поблажек гражданин может претендовать на восстановление пропущенных периодов посредством перерасчета.

В случае неиспользованных положенных поблажек гражданин может претендовать на восстановление пропущенных периодов посредством перерасчета.

Важно! Возврат излишне уплаченного налога осуществляется за последние 3 года.

Пересчитанные средства поступят в течение 30 дней с даты подачи заявки. Но существует вариант снижения транспортного налога в следующие периоды за счет этих средств.

Зная все нюансы оформления льгот для транспортного налога, каждый граждан может правильно написать заявление и обратиться в налоговые органы за перерасчетом базовой ставки. Стоит лишь узнать о причислении к определенной категории, которым полагается послабление.

Льготы по налогам пенсионерам - порядок предоставления и образец заявления

Льготы по налогам для пенсионеров

Льготы пенсионерам по:

земельному налогу

Льготы по налогам для пенсионеров - что надо знать

Достаточно часто нам задают вопрос: на какие льготы по уплате налогов имеют право пенсионеры и какой порядок оформления льгот?

Для ответа на этот вопрос надо знать, что согласно Налоговому кодексу РФ (далее - НК):

земельный налог является местным налогом (статья 15 НК);

налог на доходы физических лиц является федеральным налогом (статья 13 НК);

налог на имущество физических лиц является местным налогом (статья 15 НК);

транспортный налог является региональным налогом (статья 14 НК).

Практически это означает, что льготы и порядок их применения (а также ставки налога) по:

федеральным налогам вправе устанавливать только федеральные органы власти путем принятия федеральных законов;

региональным налогам вправе устанавливать как федеральные, так и региональные органы власти;

местным налогам вправе устанавливать как федеральные и региональные органы власти, так и органы местного самоуправления (муниципальные образования, на территории которого находится земельный участок, дом, квартира, другая недвижимость), а для городов федерального значения Москвы, Санкт-Петербурга и Севастополя - законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

По этим причинам в каждом регионе (для транспортного налога - часть 3 статьи 357 НК) и муниципальном образовании (для земельного налога (пункт 2 статьи 387 НК) и налога на имущество физических лиц (и статья 407 НК (с 01.01.2015)) могут быть установлен свой круг льготников.

Порядок предоставления пенсионерам льгот по налогам и необходимые документы

Законодательством установлен заявительный порядок предоставления пенсионерам льгот по налогам (хотя, на мой взгляд, это противоречит подп. 2 п. 1 статьи 7 Закона № 210-ФЗ "Об организации предоставления государственных и муниципальных услуг" - ведь эти документы имеются в других государственных органах). Это означает, что для получения льготы по каждому налогу пенсионеру необходимо обратиться в любую налоговую инспекцию (если это не затруднительно, то рекомендуем обращаться в ФНС по месту своего жительства (а по налогу на имущество и земельному налогу - по месту их нахождения)) и заявить о своем желании воспользоваться льготам (хотя это странно - ведь вряд ли кто-то откажется от получения льготы, а все необходимые данные ФНС сама может получить в Пенсионном фонде РФ).

В своем Письме от 28.08.2015 ФНС России проинформировала, что:

для того чтобы воспользоваться льготой по НДФЛ в 2016 году, налогоплательщик должен предоставить соответствующее уведомление в налоговые органы до 1 ноября 2015 года;

если ранее налогоплательщик не имел льгот по НДФЛ, к уведомлению прилагается соответствующее заявление, а также документы, подтверждающие право на налоговую льготу;

льгота предоставляется в отношении одного объекта следующих видов недвижимого имущества:

- квартира или комната;

- жилой дом;

- творческая мастерская, ателье, студия и т.п.;

- хозяйственное строение или сооружение не более 50 кв. м, расположенные на садовых и дачных участках;

- гараж или машино-место;

в уведомлении необходимо указать один объект налогообложения каждого вида по выбору налогоплательщика, в отношении которого налогоплательщик желает применить льготу. Если налогоплательщик владеет недвижимостью разных видов (например, жилой дом и гараж), он имеет право заявить о льготном налогообложении и того, и другого объекта. При наличии в собственности нескольких объектов недвижимости одного вида можно выбрать тот объект, в отношении которого будет применяться льгота;

в случае непредставления уведомления до 1 ноября 2015 года, его можно будет предоставить в следующем году для того, чтобы воспользоваться льготой при расчете налога в 2017 году. При этом за 2015 год льгота будет предоставлена в отношении объекта с максимальной суммой налога. Направлять уведомления ежегодно не требуется;

представление уточненного уведомления с изменением объекта налогообложения после 1 ноября года не допускается.

Для получения (оформления) льготы, лицу, имеющему право на льготы, необходимо обратиться в налоговую инспекцию лично или через Личный кабинет налогоплательщика и предоставить:

документы, подтверждающие право собственности пенсионера на землю, жилье, другую недвижимость, транспортное средство.

Все документы (кроме заявления) необходимо предоставить в виде оригинала и копии, которую (при предъявлении оригинала) инспектор ФНС может заверить сам.

При этом необходимо знать, что:

по каждому налогу оформляется отдельный комплект документов;

перечень документов может различаться в зависимости от условий, определенных в конкретном регионе или муниципальном образовании;

нормативные документы, устанавливающие льготы по региональным и местным налогам найти не так легко, поэтому лучше всего запросить их у "первоисточника" - в своем муниципальном образовании, сайте районной налоговой инспекции, нашем сайте (по транспортным средствам, зарегистрированным в Москве, Санкт-Петербурге, а также в Ленинградской, Нижегородской областях) или у налоговых консультантов Вашего региона, так как полученная у них информация будет наиболее точной;

если гражданин имеет право на льготу по нескольким основаниям, скидки не суммируются, поэтому необходимо выбрать одну из нескольких возможных льгот, исходя из того, какая более выгодна;

если пенсионер обращается в налоговые органы для получения льгот несвоевременно (т.е.

Перерасчет и возврат излишне уплаченного налога может быть произведен за предыдущие 3 года на основании статей 78, 79 НК, что подтверждают Минфин (к примеру, разъяснения Минфина РФ, данные в Письме от 18.12.2009 № 03-05-06-01/367) и налоговая служба (например, разъяснения УФНС РФ по г. Москве, данные в Письме от 08.07.2011 № 20-14/066365);

если лицо стало пенсионером не с начала календарного года, то налоговая инспекция (при обращении пенсионера) также должна сделать перерасчет налога и исчислить его до месяца, в котором человек стал льготником;

если пенсионер является владельцем долевой собственности, а другие владельцы не являются пенсионерами (другими льготниками), то льгота предоставляется только на долю недвижимости пенсионера. Остальные должны будут уплачивать налог на свою долю в полном размере.

Образец заявления о предоставлении льготы по налогу

С заявлением необходимо обращаться в районную налоговую инспекцию:

по месту нахождения земельного участка, дома, квартиры, нежилого помещения (для оформления льгот по земельному налогу и налогу на имущество);

по месту своего жительства (для оформления льгот по НДФЛ и транспортному налогу).

При этом надо иметь в виду, что льгота по налогу на имущество предоставляется только в отношении одного объекта каждого вида по выбору налогоплательщика. Уведомление о выбранном объекте должно подаваться по форме, установленной ФНС России.

Примечание № 1: Приказом ФНС от 14 ноября 2017 г. № ММВ-7-21/897@ утверждена новая форма заявления о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физлиц ( применяется с 01.01.2018 ). Это связано с тем, что с 01.01.2018 представлять документы, подтверждающие право на льготу по данным налогам, - право, а не обязанность физлица. Реквизиты таких документов указываются в заявлении.

В новом заявлении у налогоплательщика есть выбор: представить документы, подтверждающие право на льготу, или только сообщить реквизиты таких документов. В последнем случае налоговики сами направят запрос туда, где выдавали указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Заявление можно подать через:

Примечаие № 2: Письмом ФНС от 16 ноября 2015 г. № БС-4-11/19976@ "О направлении рекомендуемой формы заявления о представлении льготы по имущественным налогам" утверждена новая форма заявления, которая дополнена следующим:

налогоплательщик должен дополнительно указать, с какого месяца и года и на какой срок он просит предоставить льготу;

предусмотрены графы для заполнения должностным лицом налогового органа (номер регистрации заявления);

к заявлению должно прилагаться уведомление о выбранных объектах налогообложения, в отношении которых предоставляется льгота (утв.

Исходя из информационного Письма ФНС России от 28.08.2015 данная форма зявления направляется в ФНС один раз для заявления льготы по налогу, а дополнительно (для применения льготы по налогу на имущество физ лиц) ежегодно в ФНС направляется уведомление о выбранных объектах налогообложения (утв. Приказом ФНС России от 13.07.2015 № ММВ-7-11/280@), в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц).

Поскольку утвержденная ФНС форма является рекомендуемой, можно использовать любую другую форму заявления. Образец заполнения такого заявления может выглядеть так:

В инспекцию ФНС России № 11 по г. Москве

от Иванова Ивана Ивановича

проживающего(-ей) по адресу 2 : 127381, г. Москва, ул. Открытая, д. 18, кв. 90

контактный телефон: +7 (916) 102 30 40

На основании пункта 1 статьи 56 Налогового кодекса Российской Федерации и ______________________ (наименование региональнго или местного нормативного акта, предусматривающего льготу) прошу предоставить мне - пенсионеру по возрасту налоговую льготу в виде освобождения от уплаты __________ (наименование налога) в отношении принадлежащего мне __________ (наименование имущества).

Сведения об имуществе:

Вариант № 1 (для оформления льготы по транспортному налогу):

марка, модель: _______________________________________;

государственный регистрационный знак: ___________________;

год выпуска: _________; мощность двигателя (л.с./кВт): ____________.

Вариант № 2 (для оформления льготы по земельному налогу):

категория земель/вид разрешенного использования: ________________________

кадастровый номер: ______________________________________________________

местонахождение (адрес): ________________________________________________

площадь (кв. м): ________________________________________________________

реквизиты правоустанавливающего документа: ______________________________

О результатах рассмотрения настоящего заявления прошу сообщить почтовым отправлением по адресу: _____________________.

Копия пенсионного удостоверения.

Копия ПТС (свидетельства о регистрации права собственности _______ (указать объект недвижимости)).

Дата ____________ Подпись ________________ /Иванов И.И./

(подпись заявителя, расшифровка подписи)

1 - Указывается при наличии

2 - Соответствует паспортным данным

3 - Соответствует году, за который представляется налоговая декларация

Льготы пенсионерам по налогу на доходы физических лиц (НДФЛ)

Кроме переноса остатка имущественного налогового вычета по НДФЛ на предыдущие налоговые периоды, пенсионер имеет право на освобождение части доходов от налогообложения НДФЛ. Так, не облагаются НДФЛ получаемые пенсионером:

суммы пенсии по государственному пенсионному обеспечению и трудовые пенсии, назначенные в соответствии с законодательством РФ, а также социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством РФ и региональным законодательством (пункт 2 статьи 217 НК);

суммы оплаты за счет собственных средств организации стоимости санаторно-курортных путевок, а также стоимости лечения и медицинского обслуживания бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости (пункты 9, 10 статьи 217 НК);

суммы материальной помощи, не превышающей 4 000 рублей за год, оказываемой работодателями бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (пункт 28 статьи 217 НК).

Статья написана и размещена 23.11.2014. Дополнена - 27.07.2015, 31.08.2015, 18.04.2017, 26.10.2017

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Образец заявления в ИФНС на льготу по налогу на имущество пенсионерам

Для того чтобы просьба пенсионера по поводу применения налоговой льготы была официально рассмотрена, следует правильно составить заявление определенной формы.

В заявлении следует четко определить суть озвучиваемой просьбы заявителя (пенсионера), и сведения о:

- паспортных данных лица-заявителя;

- персональном ИНН пенсионера;

- фамилии/имени/отчестве руководителя и официально утвержденном наименовании того подразделения налоговой службы, куда направляется заявление;

- наименовании льготы по обязательному налоговому платежу, на получение которой рассчитывает заявитель. Также необходим документ, с помощью которого можно подтвердить право оформления льготы на оплату определенного вида налога (таким документом может выступать удостоверение пенсионера, к примеру);

- в дополнение следует определить конкретный избранный способ уведомления пенсионера по поводу принятого решения (это может быть заказное письмо или же адрес электронной почты).

Персональное обращение в налоговую службу, в данном случае, не является обязательным. Все копии требуемых документов можно передать через заказное письмо, с уведомлением о его вручении.

Однако каждая страница предъявляемой копии документа должна иметь проставленную личную подпись заявителя для удостоверения. В противном случае, специалисты налогового органа могут принять решение о возвращении присланной им документации отправителю.

Для направления копии необходимых документов, удостоверять их через нотариуса необходимости нет, поскольку вся необходимая информация, касающаяся лица-заявителя, уже внесена в налоговую базу.

В налоговой службе должны зарегистрировать принятое обращение с выдачей заявителю соответствующего извещения о принятии его документов и передаче их на рассмотрение.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

Санкт-Петербург, Ленинградская область

Федеральный номер ( звонок бесплатный для всех регионов России )!

Источники:

www.klerk.ru , auto-lawyer.org , prolgoty.com , yuridicheskaya-konsultaciya.ru , o-nedvizhke.ru ,Следующие статьи:

- Как написать заявление в налоговую об освобождении от налога на имущество

- Как написать заявление в органы опеки на неблагополучную семью

Комментариев пока нет!

Поделитесь своим мнением