Как написать заявление на возврат налога на детей

Зачем писать заявление на вычет на ребенка?

Когда слышишь словосочетание «налоговый вычет», сразу хочется прижать свои кровные к груди и не допустить, чтобы из них еще что-нибудь вычитали. Не нужно бояться! Наоборот, налоговый вычет позволяет увеличить доход налогоплательщика. Один из распространенных видов налогового вычета в нашей стране – на ребенка. Что нужно знать родителям, чтобы им воспользоваться, как писать заявление на вычет на ребенка?

Виды налоговых вычетов

Гражданин России, получающий прибыль, которая облагается налоговой ставкой 13%, вправе претендовать на налоговый вычет. Законодательством предусмотрено пять видов налогового вычета:

- Стандартный. Сюда относятся: вычет на налогоплательщика (ветераны ВОВ, Афганистана, ликвидаторы Чернобыльской аварии и другие) и вычет на ребенка (детей).

- Социальные. На эти налоговые льготы могут претендовать люди, которые часть средств переводят на благотворительность, или проходили дорогостоящее лечение за свой счет, или оплачивают свое обучение сами, или перечисляют часть от доходов на накопительную часть пенсии.

- Инвестиционные.

- Имущественные.

- Профессиональные.

Дети – это не только огромное счастье, но и большие денежные вложения. Поэтому правительство позаботилось о родителях и установило налоговую льготу на облагаемую НДФЛ часть дохода для семей, в которых воспитываются дети. При этом сумма, которая остается в бюджете семьи увеличивается с количеством детей в ней. Начать получать его можно с момента, как у вас появился ребёнок. Но запомните, что действие налоговой льготы распространяется только на доходы, с которых уплачивается НДФЛ в пользу государства. Индивидуальные предприниматели, использующие упрощенную систему налогообложения или ЕНВД, претендовать на вычет не могут, так как процент отдаваемый государству с прибыли меньше 13.

Резюмируя, можно составить список требований, которые позволяют получить государственную преференцию:

- Наличие одного и более детей в семье в возрасте от 0 до 18 лет. При этом налоговая льгота действует вплоть до 24-летия отпрыска, если он обучается очно в образовательном учреждении.

- Гражданин должен имеет доход, с которого удерживается НДФЛ.

- Ребенок или дети должны полностью обеспечиваться родителями.

Правительство установило лимит дохода в 350 000 рублей в год, по достижению которого воспользоваться налоговой льготой невозможно. Например, если месячная зарплата родителя составляет 70 000 рублей, то в течение 5 месяцев будет предоставляться возможность налогового вычета. Когда доход с нарастающим итогом перевалит за 350 000 рублей, то вычет более на детей не производится.

От того сколько детей в семье, относятся ли они к группам людей с ограниченными возможностями, зависит размер вычета :

- Если в семье один ребенок – 1,4 тысячи рублей.

- На второго ребенка – 1,4 тысячи рублей.

- На третьего ребенка – 3 тысячи рублей.

- На ребенка-инвалида – 12 тысяч рублей.

- Для опекунов ребенка инвалида – 6 тысяч рублей.

Налоговым кодексом предусмотрена возможность удвоения налогового вычета в случае если:

- Один из родителей отказался в письменной форме от получения налоговой льготы.

- Ребенок или дети воспитываются только одним родителем по причине смерти второго или пропажи его без вести.

В 2015 году в статью 2018 Налогового кодекса РФ были внесены изменения. Они коснулись родителей детей с ограниченными возможностями. Теперь позволено к стандартному вычету на ребенка-инвалида прибавлять вычет, зависящий от порядка рождения этого ребенка.

Существует два способа получить налоговую льготу. Первый – самый простой. Необходимо обратиться с заявлением на вычет на ребенка к работодателю. Помимо письменно оформленной просьбы потребуется стандартный пакет документов:

- Свидетельство о рождении ребенка или об усыновлении (копия).

- Паспорт гражданина РФ со штампом на странице семейное положение или свидетельство о браке.

- Для родителей в разводе потребуется представить справку, в которой будет указано, что второй родитель финансово обеспечивает ребенка.

- Для детей старше 18 лет необходима справка о том, что он обучается в учебном заведении на дневной форме.

Для родителей и опекунов детей с ограниченными возможностями к заявлению на вычет на ребенка-инвалида и перечисленному выше перечню документов потребуется предоставить справку об инвалидности чада.

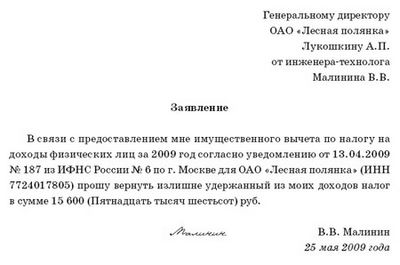

Второй способ – обращение в налоговую службу. К нему стоит прибегать в том случае, если на основном месте работы начальство не предоставило вычет или рассчитало некорректно. В таком случае потребуется собрать следующее:

- Заявление на налоговый вычет на детей.

- Паспорт.

- Свидетельство о рождении.

- Свидетельство о браке.

- Справка о перечислении алиментов (при разводе родителей).

- Справка об инвалидности ребенка (при необходимости).

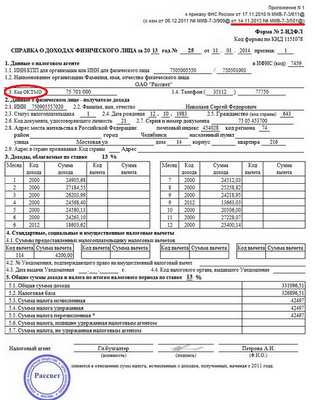

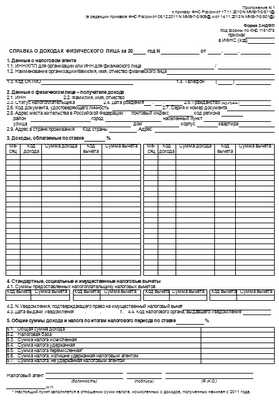

- Декларацию 3-НДФЛ, в которой будет отражено: предоставлялся ли вам налоговый вычет, корректно ли был он рассчитан.

- Справка о доходах за предыдущий период по форме 2 НДФЛ.

Возможно ли вернуть вычет за прошлые периоды?

Бывает, что работодатель не сообщает своим подчиненным о возможности воспользоваться налоговыми льготами. И при уплате налогов на доходы работника не учитывается вычет на ребенка. В таком случае служащий имеет полное право обратиться в налоговую, где напишет заявление на вычет на ребенка за прошлый период. Эта возможность распространяется только на три предшествующих года, за более поздние периоды вычет не возвращается.

Как писать заявление на вычет на ребенка?

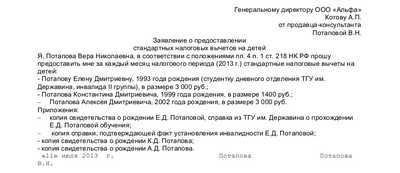

Если налоговая льгота предоставляется на основном месте работы, то заявление оформляется на имя директора организации. В нем пишется просьба о применении вычета по НДФЛ на детей, и перечисляются все дети (заявление на вычет 2, 3 ребенка не пишется отдельно) с указанием даты рождения и размером вычета. В приложении обязательно укажите документы, подтверждающие право на уменьшение облагаемой НДФЛ части дохода.

Как написать заявление на налоговый вычет на ребенка в 2018 году

Государство старается предоставить дополнительные льготы людям, у которых имеются дети.

Они могут получить вычет из налога на доходы физических лиц, который платит каждый работающий человек.

Для этого нужно подготовить и подать в бухгалтерию работодателя заявление на предоставление вычета на ребенка.

Но обязательно этот документ следует составить с учетом всех требований законодательства.

Российское законодательство не облагает некоторые виды доходов или их часть налогом на доход физических лиц.

За предусмотренные суммы налоговых вычет работодателю не нужно удерживать и перечислять в бюджет 13% НДФЛ.

Эти деньги могут быть выплачены сотруднику. Но только при условии, что он подаст соответствующее заявление.

Таким образом, налоговый вычет — это сумма, установленная законом, с которой не будет взиматься 13% НДФЛ.

Вопросы налогообложения как физических, так и юридических лиц в России регулируются Налоговым кодексом.

Он же устанавливает различные льготы для отдельных категорий граждан и вычеты по налогам.

Непосредственно возможность получения налогового вычета (уменьшения налогооблагаемой базы) по налогу на доходы физических лиц при наличии детей предусматривается п. 4 ст. 218 НК РФ.

В ней же описывается размеры предоставляемых законом вычетов и возможность получения двойного вычета в определенных ситуациях.

Налоговый вычет, при условии подачи соответствующего заявления, предоставляется родителям, опекунам, попечителям.

Можно получать вычеты на каждого ребенка, который еще не достиг возраста 18 лет.

Также допускается получение налогового вычета на детей старше 18, но младше 24 лет. Но только если ребенок обучается, причем по программам очной формы обучения. В увеличенном размере предоставляются вычеты на детей-инвалидов.

Для получения вычета неважно обучается ребенок в возрасте до 24 лет в российском или иностранном учебном заведении.

Но в любом случае нужно будет ежегодно предоставлять работодателю справку из образовательной организации, которая будет служить подтверждением права на получение соответствующей льготы.

Размер налогового вычета устанавливается различным для первого и второго ребенка и для всех последующих детей заявителя.

На ребенка-инвалида предоставляемая сумма налогового вычета, также будет увеличена.

Предоставляется налоговый вычет стандартно каждому из родителей. Но мать-одиночка имеет право на получение двойного вычета.

Существует также возможность получения одним родителем двойного. В этом случае работодатель должен получить от второго отказ.

Придется также каждый месяц предоставлять справку 2 НДФЛ родителя, который от вычета отказался.

Налоговый вычет — это не та сумма, которая будет возвращена человеку. На этот размер будет уменьшена налогооблагаемая база, а лишь затем посчитан подоходный налог.

Например, за первого и второго ребенка налоговая нагрузка упадет на 182 рубля за каждого.

Приведем в таблице информацию о размере налогового вычета:

Нюансы получения льгот

Предоставляется налоговый вычет только до месяца, в котором доход конкретного получателя его превысит 350 тысяч рублей.

Считается он нарастающим итогом с начала года или с момента рождения. В конце года работодателем сдается соответствующая отчетность и нарастающий итог начинает считаться заново.

Определяется первый, второй, третий и т.д. ребенок по старшинству при его рождении. Неважно даже если старшие дети уже достигли совершеннолетнего возраста.

Не меняется порядковый номер ребенка, полученный при рождении, и в случае смерти одного (нескольких) детей.

Законодательство не дает однозначного ответа на вопрос о том, нужно ли писать заявление на вычет на детей каждый год.

Необходимость его приводится в НК РФ, но периодичность там не указана. Некоторые бухгалтера перестраховываются и просят родителя каждый год писать новое заявление.

Но целесообразней, если работодатель предупреждает сотрудника о том, что при утрате права на льготу проинформировать работодателя – это его обязанность. Сделать это, естественно, следует под роспись.

Видео: оформление налогового вычета на ребенка

Заявление на налоговый вычет на детей

Составить заявление на налоговый вычет достаточно просто. Его можно подготовить как по готовому образцу, так и полностью самостоятельно.

Документ оформляется в простой письменной форме без использования специальных бланков.

Специалисты условно разделяют его на три основные части:

Готовое заявление следует передать в бухгалтерию или секретарю. Часто такие документы пишутся в 1 экземпляре.

Но если есть сомнения в том, что его не потеряют, то можно получить отметку на копии с входящим номером.

Допускается также отправить этот документ по обычной почте. Но это может потребоваться лишь в исключительных ситуациях, например, когда сотрудник работает в удаленном от головного офиса подразделении.

Бухгалтерия работодателя на основании полученного заявления должна внести необходимую информацию в программы учета и учитывать в дальнейшем соответствующие изменения.

Стоит сразу уточнить у бухгалтера необходимость писать заявление ежегодно. Обычно это требуют очень редко, но знать особенности конкретной организации лучше заранее, чтобы не терять свои деньги.

Отказать в просьбе о предоставлении вычета, если к заявлению приложены все нужные бумаги, работодатель не может.

Да, и желания такого у него не возникнет, так как дополнительных расходов на оплату он не несет, а бухгалтеру не составляет большого труда поставить отметку в бухгалтерской программе, уменьшив тем самым отчисления по НДФЛ для конкретного сотрудника.

Даже если работодатель знает о наличии детей, самостоятельно оформить вычет без заявления он не сможет.

Требование к оформлению

Законодательство не устанавливает специальных требований к оформлению документа и не предусматривает для него специализированных форм или бланков.

Фактически работник может писать его в свободной форме от руки или оформить на компьютере и затем распечатать.

Соблюдать нужно только общие требования для официальных обращений к работодателю.

Лишь некоторые работодатели локальными нормативными актами устанавливают необходимость использовать для подобных документов определенные формы или бланки.

Делается это с единственной целью — стандартизировать внутренний документооборот и упростить работникам подготовку стандартных документов, сократив время.

Независимо от того составлен документ в печатном виде или написан от руки сотрудник должен поставить под ним личную подпись.

Даже зная все требования к оформлению документа и правила его составления не всегда легко оформить собственное заявление на получение вычета.

Многие бухгалтера специально для этого имеют под руками готовые бланки или образцы написания таких документов.

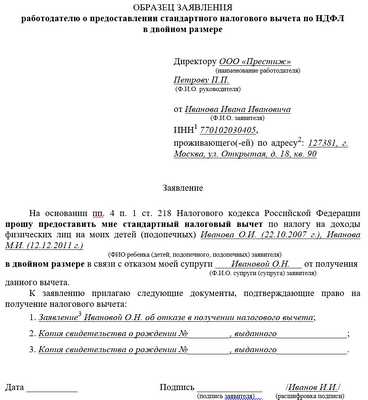

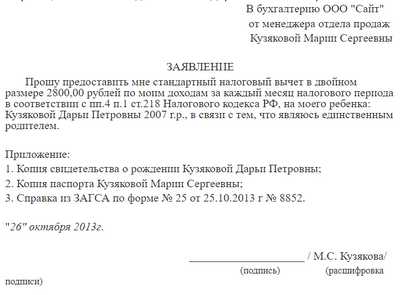

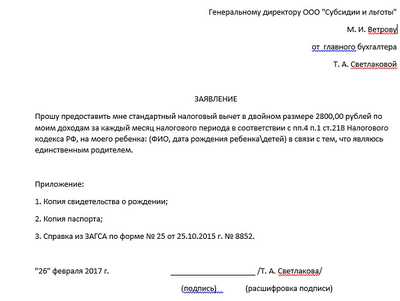

Скачать образец документа можно здесь:

Использование образца позволяет не задумываться лишний раз над оформлением документа, а лишь подставить в готовый шаблон необходимые данные. Это существенно ускоряет процесс подготовки документа.

Какие документы нужно приложить

Недостаточно просто написать заявление и указать в нем всю необходимую информацию.

Потребуется приложить к нему также пакет документов. Он может несколько меняться в зависимости от возраста детей, а также вида налогового вычета.

Подавая заявление на стандартный налоговый вычет на детей к нему потребуется приложить:

- Свидетельства о рождении всех детей.

- Копию паспортов детей, которым уже исполнилось 14 лет.

- Справку об обучении на очной форме (если ребенку больше 18, но меньше 24 лет).

- Справку 2НДФЛ с предыдущего места работы.

Если родитель оформляет двойной налоговый вычет, то придется приложить также и основания на его получение.

Это может быть справка из ЗАГСа по форме 25, свидетельство о смерти одного из родителей детей, а также письменный отказ от налогового вычета второго родителя.

В последнем случае потребуется приложить и справку 2 НДФЛ второго родителя. Причем ее надо будет представлять ежемесячно.

Заявление на получение налогового вычета составить несложно. В большинстве случаев бухгалтерия имеет уже готовые бланки. Заполнить заявление можно буквально за несколько минут.

Экономия на налогах будет относительно небольшой каждый месяц, но за год набегает не такая и маленькая сумма.

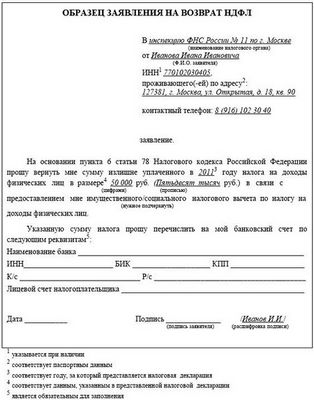

Как написать заявление на возврат налога на детей

Оформить налоговый вычет в двойном размере может один родитель, неважно выступает в роли заявителя женщина-мать или мужчина-отец. Главное, чтобы заявитель имел право на получение данной компенсации.

Расскажем, как правильно оформить заявление на двойной вычет НДФЛ единственному родителю на ребенка или детей, и приведем примеры правильно написанный документов.

Правила написания и оформления заявления на предоставление налогового вычета

Для того, чтобы оформить двойной налоговый вычет по подоходному налогу, физическое лицо, выступающее в качестве матери, отца - или родителя ребенка/детей, должен собрать документационный пакет и написать личное заявление.

При оформлении учтите, что заявление подразделяется на три части:

- Вступительную. В ней, как правило, указывается наименование организации, в которую подаются документы, а также информация о заявителе.

- Содержательную. В этой части обычно указывают причину обращения. В нашем случае, мать-одиночка или отец-одиночка должен прописать свою просьбу (предоставить стандартный налоговый вычет в двойном размере) и основания для ее выполнения (прописывается, что вы являетесь единственным родителем и указывается статья 218 НК РФ, согласно которой должны предоставить вычет).

- Заключительную. В ней перечисляется список документов, которые прилагаются к заявлению, проставляется дата обращения и подпись заявителя.

Следуйте таким правилам при написании заявления о предоставлении двойного вычета НДФЛ единственному родителю:

- «Шапку» документа оформляйте справой сторону, в верхней части документа.

- Пишите без ошибок, опечаток, исправлений. Если имеется ошибка, зачеркивание, стоит переписать заявление.

- Наименование документа – Заявление – обязательно. Прописывается обычно название без кавычек, с большой буквы. Точка в конце слова не ставится.

- Инициалы ребенка или детей должны быть прописаны так, как в свидетельстве о рождении.

- Укажите не только ФИО ребенка, но и дату рождения. Как правило, число и год прописываются цифрами, а месяц – буквами.

- Перечень документов должен быть оформлен как в образце. Каждый документ с большой буквы. В каждой строчке в конце ставится точка, никак ни точка с запятой или запятая.

- Грамматических ошибок в заявлении не должно быть.

- Не забудьте указать дату, когда подаете документ, поставить свою подпись и расшифровать ее.

Готовый бланк и образец заявления на двойной налоговый вычет на ребенка или детей – примеры заявлений на двойной вычет НДФЛ

Заявление на двойной вычет НДФЛ на ребенка или детей оформляется по такому образцу:

Готовый бланк заявления на двойной вычет можно бесплатно скачать здесь в формате WORD

Образец заполнения аявления на двойной налоговый вычет:

Примеры заявления на двойной налоговый вычет на ребенка или детей:

Следуйте этим образцам, они помогут при написании и оформлении документа.

Если необходимо получить стандартный налоговый вычет, не в двойном размере - можно воспользоваться этим же образцом и бланком. Только в этом случае не стоит прописывать слова, где вы требуете предоставить вычет в двойном размере. Правила написания будут такими же.

Как и куда жаловаться на нотариуса – порядок подачи жалобы на нотариуса в нотариальную палату, Минюст, суд

Граждане, осуществляющие нотариальные действия, могут быть привлечены к ответственности. Разрешить конфликт, возникший с нотариусом, и устранить нарушения можно в досудебном и судебном порядке. Рассмотрим, каков порядок обжалования решения нотариуса - и расскажем, как и в какие контролирующие инстанции направить жалобу.

Можно ли в России ездить на нерастаможенном авто – как это делать законно?

Вопрос растаможки автомобилей актуален. Многие автомобилисты-россияне, приобретающие транспорт за границей, должны знать, как проходит эта процедура, как ввозятся машины в Россию, по каким правилам. Расскажем об этих и других нюансах в нашей статье.

Порядок взыскания неустойки по алиментам – как рассчитать сумму неустойки?

Выплачивать алименты на детей родители обязаны ежемесячно. В случае нарушения обязательств, второй родитель вправе потребовать неустойку с алиментщика через судебную инстанцию. Рассмотрим, как взыскать неустойку по алиментам, как ее рассчитать, за какой период, а также узнаем, что будет нарушителю за невыполнение алиментных обязательств.

Правила и порядок оформления заявления на возврат НДФЛ в 2017 году

Все физические лица в нашем государстве обязаны платить специальные сборы в местные бюджеты со своих доходов.

Все физические лица в нашем государстве обязаны платить специальные сборы в местные бюджеты со своих доходов.Данный сбор называется НДФЛ (налог на доход физического лица). Но государством предусмотрены некоторые льготы, которые получили название налогового вычета.

Под ним понимается возврат части уплаченных денежных средств человеку, который их внес в бюджет, в виде обязательного платежа.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Законодательная база по данному вопросу

В эту категорию относятся также и индивидуальные предприниматели, которые имеют двойственный юридический статус. С одной стороны это субъекты, которые ведут хозяйственную деятельность, с другой – физические лица.

В эту категорию относятся также и индивидуальные предприниматели, которые имеют двойственный юридический статус. С одной стороны это субъекты, которые ведут хозяйственную деятельность, с другой – физические лица.

Так как НДФЛ относится в налогам, то регулируется он исключительно Налоговым кодексом, а также разъяснительными письмами и приказами, которые издаются Государственной налоговой инспекцией и Министерством финансов.

Также к нормативным актам, которые используются для определения порядка уплаты и вычета НДФЛ можно отнести разъяснения, которые даются Конституционным Судом. Они являются обязательными к исполнению на всей территории нашего государства.

Подведя итог, следует выделить следующую категорию нормативных актов (законодательной базы по возврату НДФЛ):

- налоговый кодекс РФ, который устанавливает перечень налогов и других обязательных платежей, обязательных к уплате;

- письма и разъяснения Министерства финансов, а также государственной налоговой службы, которые имеют разъяснительную функцию и прописывают, как поступать налоговой службе в тех или иных случаях, и являются обязательными к исполнению;

- решения Конституционного Суда РФ, которые носят обязательные разъяснения того или иного нормативного акта.

Важно знать, что высшую юридическую силу имеет Налоговый кодекс, а также решения суда. Если налоговая инспекция применяет к вопросу налогового вычета письма и приказы, то такие действия являются незаконными, и их можно оспаривать в судебных органах.

В каких случаях оформляется возврат НДФЛ

Так как уплата НДФЛ носит обязательный характер и касается всех лиц, которые получают доход (даже тех которые не имеют гражданства нашего государства), то существуют и налоговые вычеты.

Под налоговыми вычетами подразумевается возврат части (либо всей суммы) денежных средств, которые были уплачены на счет бюджета человеком.

Порядок вычета четко регламентирован налоговым кодексом, поэтому если определенное действие налогоплательщика, не подпадают под вышеуказанный перечень, то никакого вычета ожидать не стоит.

Основания для возврата НДФЛ следующие:

Данный перечень является исчерпывающим, а внесение и дополнение в него могут производиться только федеральными законами.

Важно знать, что лица, которые являются безработными, и получают другие социальные пособия от государства, но не подпадающие под вышеуказанные категории, не имеют официальных доходов, поэтому им не нужно платить НДФЛ, и они не могут получать соответствующие вычеты.

Назначение заявления

Процесс возврата НДФЛ имеет некоторые особенности, о которых нужно знать.

Процесс возврата НДФЛ имеет некоторые особенности, о которых нужно знать.На основании этих документов происходит уплата данного сбора. То есть платиться 13 процентов от доходов.

После того, как деньги уплачены, а человек подпадает под категорию тех, кто имеет право на налоговый вычет, он должен приступить ко второму шагу.

В налоговой инспекции берется образец заявления по налоговому вычету, которое заполняется лицом. К нему должны быть приложены документы, которые будут подтверждать право на вычет. Без них заявление не будет рассмотрено, и придет отказ в вычете.

Когда заявление заполнено, документы приложены, то налоговым органом в течение 5 дней принимается решение о возмещении (вычете) определенной суммы, которая поступает из бюджета на банковские реквизиты заявителя.

Никакой сложности в этом нет, просто необходимо правильно и своевременно подать заявление и приложения к нему (подтверждающие бумаги).

Правила, форма и содержание в различных ситуациях

Несмотря на то, что процесс возврата части уплаченных денежных средств является одинаковым, по разным ситуациям имеются свои особенности подачи заявлений.

Заявление заполняется следующим образом.

Заявление заполняется следующим образом.

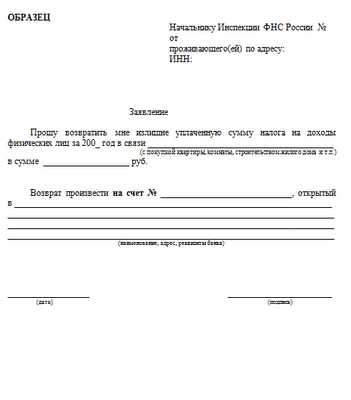

Сначала пишется «шапка». В ней указываются следующие данные:

- название налогового органа (начальнику районной ФНС), которая имеет право налогового вычета и обслуживает физическое лицо;

- далее следуют анкетные данные человека, который обращается с заявлением (полностью фамилия, имя и отчество);

- следующая строка его место регистрации и жительства (если они, по каким-либо причинам не совпадают);

- последняя строка – цифры ИНН, а также контактные телефоны.

Следующие элемент это слово «Заявление», которое пишется по центру листа, сразу под «шапкой».

Далее следует фраза с большой буквы, «На основании статьи налогового кодекса прошу Вас произвести мне возврат суммы НДФЛ, которая была излишне уплачена мной в …..году, в сумме …… рублей, в связи с «указывается причина».

В следующем абзаце, нужно указать следующее «Прошу перечислить денежные средства в сумме…… на мои реквизиты …. (указываются реквизиты, куда должны быть перечислены деньги)».

Далее пишется слово «приложение» и указываются документы (их название), которые прилагаются к заявлению.

После этого текста ставится дата, затем следует подпись, ФИО лица, которое написало заявление.

Нормы налогового кодекса, позволяющие проводить возврат денег, будут указаны ниже.

Лицо, которое покупает жилье и не имеет больше другой жилой недвижимости, имеет право на получение налогового вычета.

Лицо, которое покупает жилье и не имеет больше другой жилой недвижимости, имеет право на получение налогового вычета.

Некоторые зададут вопрос, а какой налог платится при покупке жилья, ведь все деньги даются продавцу, но нужно помнить, что переданная сумма, в обязательном порядке указывается в декларации. Следующий момент состоит в том, что из суммы, которая платится продавцу, высчитывается 13 процентов налога, поэтому жилье автоматически дорожает на 13 процентов.

Максимальная сумма налогового вычета при покупке жилья не будет превышать 120 тысяч рублей, даже если квартира будет обходиться в несколько десятков миллионов.

Документы необходимые для вычета следующие:

- договор купли продажи;

- справка о регистрации имущества на лицо;

- справка о том, что у человека нет другого жилья.

В заявлении на возврат денег указывается ст. 220 Налогового кодекса.

Если человек потратил некоторую сумму на свое лечение или оплатил ее своему близкому родственнику или ребенку, он в обязательном порядке должен показать ее в доходной декларации.

Если человек потратил некоторую сумму на свое лечение или оплатил ее своему близкому родственнику или ребенку, он в обязательном порядке должен показать ее в доходной декларации.

После этого, лицу нужно собрать все документы (квитанции, справки, счета), и прикрепить их к написанному заявлению (о проведении налогового вычета). Все это подается в районную налоговую инспекцию.

Максимальная сумма компенсации не превысит 120 тысяч рублей, даже если было потрачено больше.

Тут важно знать, что получить компенсацию можно в том случае, когда медицинское учреждение имеет соответствующую лицензию, а также за те услуги, которые имеются в специальном перечне, утвержденном приказом Правительства.

Во всех остальных случаях вычета не произойдет.

В заявлении на возврат денег указывается ст. 220 Налогового кодекса.

Если человек, или его дети проходят обучение, то лицо, которое производит оплату, имеет право на получение налогового вычета. Сразу стоит отметить, что максимальная сумма компенсации не будет больше 120 тысяч рублей.

После оплаты, человек показывает сумму в своей декларации, а затем обращается с соответствующим заявлением в налоговый орган.

К заявлению прилаживается контракт, в котором фигурирует конкретная сумма, что должна быть уплачена за обучение и квитанция подтверждающая уплату.

Если учебное заведение не имеет лицензии министерства образования, то ни о каком вычете речи быть не может. Об этом нужно знать, и всегда уточнять данный момент у руководства учебного заведения.

В заявлении на возврат денег указывается ст. 220 Налогового кодекса.

Если у лица есть дети, которые не достигли 18 лет, оно имеет право на получение налогового вычета.

Если у лица есть дети, которые не достигли 18 лет, оно имеет право на получение налогового вычета.

На первого ребенка она составляет 1400 рублей, за второго также 1400 рублей, а за третьего и последующего 3000 рублей. Это касается и тех детей, которые находятся под опекой, или на иждивении. Но если доход человека за год превышает 260 тысяч рублей, то никаких вычетов не полагается.

Подтверждающими документами будут свидетельства о рождении, а также бумаги специальных органов подтверждающих опекунство.

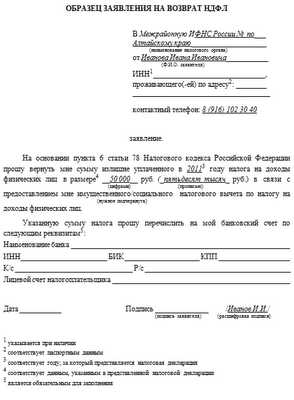

В заявлении на возврат денег указывается ст. 218, п. 1.4 Налогового кодекса.

При излишне удержанном НДФЛ

Если человек допустит ошибку в своей декларации, и укажет в доходах суммы, которые к ним не относятся, тогда он имеет полное право обратится в налоговую с заявлением на возврат излишне выплаченных или удержанных сумм.

Этот процесс требует специальных знаний, так как к заявлению нужно подкладывать документы, которые подтверждают, что сумма НДФЛа насчитана не правильно. Это часто бывает с предпринимателями.

После того, как налоговая установит данный факт, деньги будут возвращены. Сумма в данном случае не ограничена, и возвращено будет все, что переплачено.

В заявлении на возврат денег указывается ст. 78 п. 6 Налогового кодекса.

Вычет у работодателя

Лица, которые осуществляют свою трудовую деятельность и получают доходы в виде заработной платы и других платежей, должны отображать заработок в декларации. За них налоги платит работодатель. Если произошло двойное налогообложение, то есть заплатил работодатель и человек, последний может обратиться в налоговую с соответствующим заявлением, в котором попросить возместить ему уплаченный НДФЛ.

Лица, которые осуществляют свою трудовую деятельность и получают доходы в виде заработной платы и других платежей, должны отображать заработок в декларации. За них налоги платит работодатель. Если произошло двойное налогообложение, то есть заплатил работодатель и человек, последний может обратиться в налоговую с соответствующим заявлением, в котором попросить возместить ему уплаченный НДФЛ.

Для этого нужно написать заявление и подкрепить к нему документы, подтверждающие уплату НДФЛ работодателем (бухгалтерские справки). Сумма в данном случае не ограничена.

В заявлении на возврат денег указывается ст. 220 п. 3 Налогового кодекса.

Срок рассмотрения документа в налоговой инспекции

После того, как гражданин получает право на налоговый вычет и подает необходимые документы, его интересует вопрос, в течение какого времени, деньги вернутся.

После того, как гражданин получает право на налоговый вычет и подает необходимые документы, его интересует вопрос, в течение какого времени, деньги вернутся.

Тут есть два важных момента. Первый состоит в том, что у налоговой инспекции есть ровно один календарный месяц для проверки поданного заявления и документов к нему. В течение этого месяца налоговая проверяет основания для возврата. Если решение положительное, лицо об этом уведомляется. После этого у государства есть календарный месяц, в течение которого деньги должны быть перечислены на счет заявителя.

Из этого следует, что весь процесс возмещения составляет два календарных месяца.

Физические лица имеют право на возврат НДФЛ или его части только в случаях установленных действующим законодательством. Он возмещается в течение двух месяцев с дня подачи заявления.

Пример оформления заявления на имущественный налоговый вычет смотрите в следующем видеосюжете:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Возврат НДФЛ 2018: как получить максимально возможную сумму?

Возврат НДФЛ, позволяет получить определенную сумму, за уже уплаченный налог на доходы физических лиц. В статье вы найдете некоторые законодательные нюансы 2018 года, узнаете перечень оснований для совершения возврата и получите образец заявления в ИФНС на возврат НДФЛ в 2018 году.

НДФЛ 2018 — обязательный налоговый платеж с доходов физических лиц, который затрагивает абсолютно все категории работающих граждан. Согласно налоговому законодательству 2018, установлен перечень оснований, который дает право плательщикам на возмещение части подоходного налога. Для этого в ИФНС необходимо написать заявление по образцу, и заполнить декларацию установленной формы на получение налоговых вычетов.

Бланк заявления на возврат НДФЛ в 2018 г: категории налоговых вычетов

Налоговым Кодексом РФ установлено несколько типов вычетов.

Примеры, когда возможно получить имущественное возмещение:

- при продаже жилья (части или целой квартиры, дома);

- в связи с изъятием участков для государственных целей;

- во время покупки квартир, комнат, долей, участков для нового строительства;

- в связи с погашением выплат по кредитам, которые были оформлены для строительства, приобретения объектов.

Вместо получения имущественного вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

Размер данного типа вычетов определяется в связи с фактически произведенными затратами на строительство или покупку готовых объектов и не превышает 2000000 рублей.

В случае покупки земельных участков для дальнейшего строительства, возврат части подоходного налога предоставляется непосредственно после оформления права собственности на объект.

Документы, которые дают право вернуть часть НДФЛ:

- Договор купли-продажи, долевого участия.

- Свидетельство о праве собственности.

- Разрешительные документы органов опеки, полученные лично или письмом (в случае покупки объектов для своих подопечных, возрастом до 18 лет).

- Свидетельство о рождении ребенка (при покупке имущества на несовершеннолетних детей).

- Документы по расходам (квитанции, приходно-расходные ордеры, пр.).

В течение месяца после подачи письменного заявления на возврат НДФЛ при покупке квартиры или другого жилья налогоплательщик может получить возмещение подоходного налога.

Данный тип вычетов имеют право получить следующие категории физических лиц:

- перенесшие лучевую болезнь;

- инвалиды после аварии в городе Чернобыль на АЭС;

- принимавшие участие в устранении аварии в данном районе;

- военнослужащие, которые были привлечены для устранения последствий катастрофы;

- инвалиды ВОВ;

- лица с ребенком на обеспечении (родным или приемным);

- другие категории.

Правильный размер денежных средств, которые подлежат к возмещению, определяется категорией граждан и варьируется от 500 до 3000 рублей за период. Возврат НДФЛ осуществляется налоговым агентом в размере, установленном ст. 218 НК. Если налогоплательщику обязаны вернуть по нескольким пунктам налоговый вычет, тогда выделяется максимальный из предназначающихся.

Чтобы правильно заполнить заявление на возврат НДФЛ бланк 2018 года, необходимо скачать образец —  скачать

скачать

Образец бланка, как написать заявление на возврат подоходного налога —  скачать

скачать

Возврат НДФЛ осуществляется в случае:

- наличия денежных расходов на благотворительность;

- оплаты за обучение, лечение родных детей;

- в связи с расходами на обучение подопечных во время их учебы в ВУЗах;

- наличия расходов на лечение членов семьи;

- внесения пенсионных, а также страховых взносов в фонды негосударственного пенсионного обеспечения.

Возмещение подоходного налога за обучение, осуществление лечения и др. осуществляется в связи с предоставлением налогоплательщиком заявления в ИФНС, заполнения декларации по форме 3-НДФЛ, предоставления подтверждающих правильных документов об оплате данных расходов (за обучение, медицинское обслуживание, оплату страховки).

Форма 2 НДФЛ в 2018 году образец —  скачать

скачать

Бесплатный бланк (форма) 2 НДФЛ —  скачать

скачать

Сумма денег может составлять до 120000 рублей за налоговый период.

Исчисляются на основании доходов от предпринимательства, трудовой деятельности по договору, авторских вознаграждений.

Вычеты предоставляются плательщикам, в т.ч., иностранцам, которые имеют налоговый статус не менее 12 месяцев, после заполнения в ИФНС заявления по установленной форме и декларации.

При подтверждении доходов может понадобиться пояснительная записка к бухгалтерскому балансу 2018, образец которой возможно скачать  скачать

скачать

Заявление о возврате НДФЛ: как правильно заполнять?

Образец заявления в налоговую на возврат подоходного налога при покупке квартиры, на вычет НДФЛ на ребенка, возврат НДФЛ за обучение 2018 —

Заявление может быть подано в местный ИФНС в течение 3 лет со дня уплаты налога. Заполнение документа основано на свободной форме, с образцом которой возможно предварительно ознакомиться. В заявлении следует указать, кроме персональных данных и оснований для получения возмещения, реквизиты счета для перечисления средств.

Также в ИФНС подается заполненная форма (бланк) налоговой декларации 3-НДФЛ 2018 года .

Если у налогоплательщика существуют какие-либо обязательства по налогам, возврат вычетов будет произведен только после их полного погашения.

Источники:

businessman.ru , yurday.ru , pravo812.ru , posobie-help.ru , yconsult.ru ,Следующие статьи:

- Как написать заявление на возврат подоходного налога при покупке квартиры

- Как написать заявление на выдачу премии

Комментариев пока нет!

Поделитесь своим мнением