Как написать заявление 2 ндфл образец

Справка 2 НДФЛ — образец заполнения

В нашей статье мы рассмотрим ситуации, когда нужна справка 2 НДФЛ, правила ее заполнения и где ее можно получить.

Когда может потребоваться справка 2 НДФЛ?

Чтобы ответить на этот вопрос, прежде всего, необходимо понять, какая информация будет отображена в документе. Так, в справке будет информация о доходах, который получил налогоплательщик за определенный период и сумма удержанного с этого дохода налога.

Пример справки 2 НДФЛ

Чаще всего такая справка требуется, когда человеку нужно подтвердить свои доходы. К примеру, при получении кредитов, займов, для оформления пособия или иных видов социальной помощи, при подаче документов для налогового вычета.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Данная справка оформляется:

- При предоставлении в налоговую службу.

- Для выдачи физлицу по его требованию (нужно написать заявление).

Давайте рассмотрим каждый из вариантов в подробностях.

Для налоговой инспекции

Справка 2 НДФЛ может потребоваться для налоговой в таких случаях, как:

- Налоговый агент получил доходы, с которых нужно выплатить отчисления согласно статье 230 НК РФ.

- Налоговый агент получил доходы, с которых нет возможности выплатить отчисления в бюджет. В этом случае налоговый агент должен подать в налоговую службу заявление не позднее двух месяцев о невозможности провести налоговые отчисления.

Для физического лица

Если физлицо обращается за получением данной справки, то она, скорее всего, нужна ему в таких случаях, как:

- Для передачи на новое рабочее место, что позволит получить стандартный налоговый вычет, поскольку для его предоставления учитываются даже доходы от прошлых работодателей согласно статье 218 НК РФ.

- Для составления справки 3 НДФЛ, которая составляется на основе документа 2 НДФЛ.

- Для предоставления в банк или иное место, где нужна информация о доходах и уплаченных налогах.

Какие изменения были введены в 2016 году?

В 2016 году вступили в силу несколько изменений, из-за чего процесс заполнения справки немного поменялся. Так, изменения коснулись следующего:

- Появилось поле «Номер корректировки». Тут все просто: тут нужно написать, в какой раз человек собирается делать справку 2 НДФЛ. Например, если это первый раз, проставляется «00», если в третий, то «002» и т.д.

- Добавились некоторые коды. Кроме уже привычных кодов про резидентов и нерезидентов, высококвалифицированных специалистов, появились коды для беженцев, переселенцев, проживающих за пределами России, иностранцев, которые работают в РФ по патентной системе.

- Также появилось поле для социального вычета. Ее должен заполнить работодатель, записав номер уведомления на получения вычета, код учреждения, выдавшего документ.

Кроме того, иностранцы, которые работают на патентной основе, будут указывать авансы в поле «Фиксированные авансовые платежи». Кроме того, изменились и сроки подачи документа – не позднее 1 апреля за отчетным годом.

Справка 2 НДФЛ – образец заполнения

Давайте подробно рассмотрим, как правильно заполнить этот документ, чтобы в нем не было ошибок. Инструкция следующая:

Сначала заполняем поле «Признак». Здесь ставим двойку только в случае, если физлицо не может удерживать свои доходы и отчислять налоги. Например, такая ситуация может возникнуть при получении средств при участии в рекламной акции, ведь в этом случае налог не взимается. Во всех остальных случаях ставится единица.

Сначала заполняем поле «Признак». Здесь ставим двойку только в случае, если физлицо не может удерживать свои доходы и отчислять налоги. Например, такая ситуация может возникнуть при получении средств при участии в рекламной акции, ведь в этом случае налог не взимается. Во всех остальных случаях ставится единица.- Далее заполняется поле «Номер корректировки». Затем указывается код ИФНС по месту регистрации. Если вы его не знаете, то можете зайти на официальный сайт налоговой – там будет такая информация. Также стоит заполнить поле, где нужно указать код ОКТМО.

- Если в роли работодателя выступает организация, ей нужно вписать в поле «Налоговый агент» свое название, заполнив поля с ИНН и КПП. Если речь идет об ИП, то туда записывают ФИО предпринимателя и ИНН.

- Записывается ФИО работника. Если он иностранец, то фамилию нужно записывать на латиницу максимально приближенно к оригиналу.

- Далее заполняем поле «Статус налогоплательщика».

- В поле «Гражданство» вписываем код страны (например, для РФ это 643).

- Заполняем поле, где нужно указать информацию о документе, удостоверяющем личность и указываем код (21 – для паспорта, остальные коды можно изучить в специализированном справочнике).

- Далее прописываем адрес места жительства, указывая код страны для иностранцев.

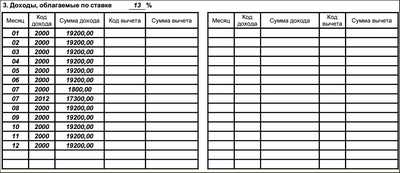

- Заполняем таблицу с доходами. Обязательно проставляем ставку налога (13 % — для резидентов и 30 % для нерезидентов РФ). При этом для каждого вида дохода стоит заполнить поле с кодом.

- Точно также же заполняем строки по налоговому вычету. Переписываем те же коды, также не меняется принцип заполнения справки.

- Для заполнения следующей таблички нужно суммировать доходы, вычеты. Тут стоит обратить свое внимание на налоговую базу (разница между доходами и вычетами), сумму исчислений (налоговая база * ставку).

- Поле, касающееся авансовых платежей, заполняется только для иностранных граждан.

- Также стоит заполнить поля для сумм налога. Их два: перечисленные (на средства, которые переведены в налоговую службу), удержанные (сумма средств, которые нужно будет перечислить).

В справке 2-НДФЛ также есть и другие графы, но сделаны они так, что заполнить их сможет любой человек.

Несколько нюансов по заполнению справки

Заполнив все поля, налоговый агент (это может быть ИП или бухгалтер компании) должен проставить под ним свою подпись. Кроме того, напротив «Налоговый агент» нужно проставить единицу, если подпись ставит не уполномоченный на это человек. В остальных случаях нужно проставить двойку.

Какие ошибки можно допустить при заполнении справки 2-НДФЛ?

Какие ошибки чаще всего встречаются при заполнении документа? Прежде всего, это опоздание со сроками. Естественно, это становится причиной штрафов в отношении «опоздавших». Кроме того, если ваш документ по каким-либо причинам не приняли, а вы не успели его откорректировать до нужной даты, то и в этом случае справка будет считаться предоставленной не в срок, а значит, ждет штраф.

Кроме того, многие, заполняя справку 2 НДФЛ, просто совершают грамматические или фактические ошибки. К примеру:

- В фамилии пропустили букву.

- Указала ИНН иного сотрудника.

- Указали старое название улицы, которая была переименована в прошлом году.

- Ошибки при округлении и т.д.

Принятая справка подвергается второй проверке, во время которых специалисты сверяют информацию в документе с базами данных, что позволяет находить неточности и нарушения. И если ранее данный документ просто передавали обратно для исправления, то с 2016 года при выявлении ошибок стоимость штрафа составила 500 рублей за каждую справку.

Приведем простой пример: в программе компании неверно настроено округление, при том в штате – 25 сотрудников, на каждого из которых нужно написать справку. В результате штраф из-за такой ошибки составит 12500 рублей.

В этой статье мы рассмотрим, где получить справку об отсутствии судимости и для чего она нужна.

Здесь вы узнаете, на какие налоговые вычеты по НДФЛ можно рассчитывать.

Как составить справку о заработной плате и кто ее выдает? Мы расскажем об этом тут.

Как можно избежать ошибок при заполнении документов?

Что нужно делать при внесении данных с ошибками? Если вы отправили данные, то вы можете дополнительно отправить уточняющую справку, которые могут быть двух видов:

Корректирующая справка

Как следует из названия, в этой справке нужно указать поля, где ранее была совершена ошибка. Тут важно вписать в поле «Номер корректировки» цифр от единицы до 98тв зависимости от того, какое исправление будет по счету. Номер справки будет тем же, а вот дата проставляется другая.

Аннулирующая справка

Данная справка отменяет поданную ранее. В поле «Номер» нужно проставить цифру 99, заполнить раздел о налогом агенте и физическом лице (кто получает налог), все остальные разделы остаются пустыми.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Правильно составить 2 ндфл

Как написать заявление на справку 2 НДФЛ образец?

Как написать заявление на справку 2 НДФЛ образец – данная фраза непременно поможет вам узнать, на основании чего выдается справка и как правильно составить заявление, чтобы ее получить. Справка 2 НДФЛ представляет собой официальный документ, отображающий заработную плату одного сотрудника на определенном предприятии. Форма документа устанавливается законодателем, как впрочем, и ее содержание.

Законодатель не определяет срок давности справки, так как она отображает уже свершившийся факт, то есть, получение заработной платы сотрудником. Эти данные уже не подлежат изменению и корректировке.

Чтобы получить справку, нужно составить определенное заявление с просьбой о ее выдаче.

Как написать заявление на справку 2 НДФЛ: образец

Итак, вам потребовалась справка на оформление субсидии, визы, вида на жительство или же кредита, тогда вам нужно правильно обратиться за ее выдачей. Законом установлено, что каждый человек, работающий на определенном предприятии, имеет право получить данный документ. Основанием для его выдачи выступает заявление. Работодатель не вправе отказать вам в выдаче справки. Кроме всего прочего, количество выданных справок не ограничено. То есть, за один отчетный период времени, вы можете оформить такое количество справок, которое вам необходимо.

Образец состоит из трех разделов:

• В шапке обязательно указывается название компании, личные данные заявителя, его лицевой счет, занимаемая должность, адрес проживания и адрес регистрации, контактный телефон;

• В центре пишем – заявление. После чего, суть - прошу выдать мне справку за такой-то период времени;

• Внизу листа указывается дата, а также подпись с расшифровкой.

Нужно отметить, что в некоторых организациях устанавливается четкая форма заявления. Вам нужно данный вопрос уточнить в бухгалтерии. В некоторых компаниях и вовсе достаточно устной просьбы.

Заметьте, что по закону, после оформления заявления и его сдачи в бухгалтерию, в течение трех дней вам должны предоставить справку.

Если справка не предоставляется, вам нужно снова написать заявление и отправить его руководителю письмом, с описанием вложений. После чего, вы можете обратиться в трудовую инспекцию на основании статьи 62 Трудового кодекса, за нарушение прав и интересов работника.

Чаще всего никаких проблем с выдачей справки не возникает. В тоже время, вы должны проверить ее содержимое при выдаче, иначе у вас могут впоследствии возникнуть проблемы. В справке должна содержаться информация о компании, работнике и доходах работника, а также его отчислениях в налоговые инстанции. Обязательным атрибутом справки считается оформление в четко определенной форме, также на документе ставиться печать организации, подпись руководителя и бухгалтера.

P.S. Справка 2 НДФЛ нужна для получения ипотечного кредита и покупки комплекса апартаментов или другой недвижимости.

В ПРОДОЛЖЕНИЕ СТАТЬИ:

2 НДФЛ нулевая образец

2 НДФЛ нулевая образец

В случае необходимости подтверждения физическим лицом своей платежеспособности работодателем лица выдается справка 2 НДФЛ. По общему правилу, этот документ предоставляется.

Как выглядит справка 2 НДФЛ образец?

Как выглядит справка 2 НДФЛ образец?

Как выглядит справка 2 НДФЛ образец? Такой вопрос возникает в том случае, когда требуется оформление справки для последующей сдачи данного документа в государственные или же.

Год рождения: 1984

Страна/Город: Россия / Тула

Образование: Высшее экономическое

и высшее филологическое

Семейное положение: замужем

О себе: Имею опыт работы в государственных и коммерческих структурах. В настоящее время работаю на дому: пишу статьи, консультирую людей по телефону. Работа на дому позволила мне наконец-то заняться написанием своей кандидатской диссертации.

Как правильно составить справки 2-НДФЛ

Не позднее 1 апреля компаниям предстоит сдать сведения о доходах сотрудников за 2014 год. Как избежать ошибок в справке, пояснить расхождения и при необходимости уточнить сведения — в этой статье.

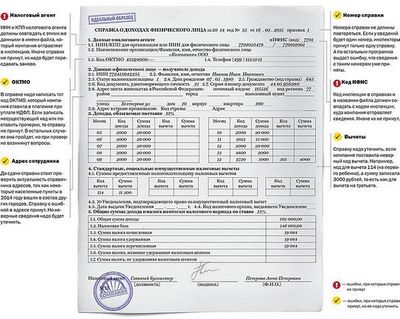

Из-за ошибок в реквизитах справки инспекция может отказать в приеме 2-НДФЛ. Поэтому перед отправкой сведений стоит проверить графы и строки справок, в которых чаще всего бывает путаница.

Справку о доходах надо сдать с признаком 1. Но «физик» мог получить только доходы, с которых не удержан налог. Компания уже сообщала об этом в инспекцию в январе, когда сдавала справки с признаком 2. Такие сведения безопаснее продублировать с признаком 1. Иначе не исключен штраф 200 рублей (ст. 126 НК РФ).

По ошибке налоговый агент сдал все справки о доходах с признаком 2. Что делать?

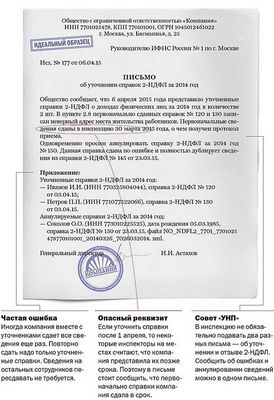

Надо уточнить справки. В них необходимо поставить тот же номер, а в самой справке поменять признак. Вместе со справками безопаснее сдать сопроводительную о допущенных ошибках (см. образец).

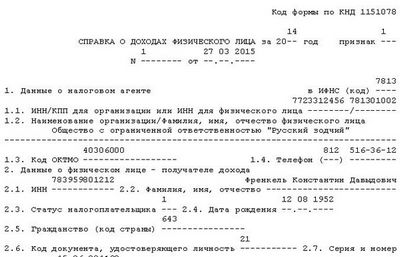

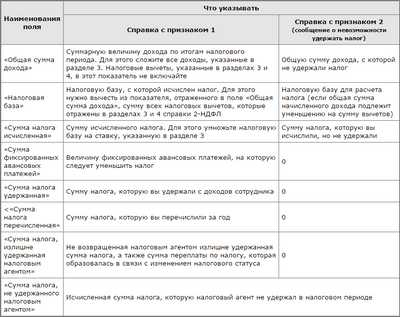

Образец заполнения справки 2-НДФЛ за 2014 год.

Компания забыла сдать справку с признаком 2, надо ли сдать справку с признаком 1?

Да, надо. Причем необходимо досдать и справку с признаком 2, хотя сроки прошли. Сообщить о неудержанном налоге нужно независимо от сдачи справки о полученных доходах (письмо ФНС России от 16.07.12 № ЕД-4-3/11637@).

Что делать, если компания сдала справку по ошибке?

Можно аннулировать ее. Для этого надо составить письмо в свободной форме (см. образец).

Сведения о работнике

В разделе 2 следует заполнить сведения о «физике», который получил доход: Ф. И. О. ИНН. статус (резидент или нерезидент), дату рождения, адрес, паспортные данные и т. д. Если изменились фамилия, паспортные данные или адрес места жительства сотрудника в 2015 году, в справку надо записать новые сведения. Но если сотрудник не сообщил об изменениях, то нужно заполнить те сведения, которые есть у компании.

Можно ли сдать справку без ИНН работника?

Да, этот реквизит можно не заполнять. Но если у «физика» есть ИНН. то его стоит выяснить и привести в справке.

Какой статус поставить в справке 1 «Резидент» или 2 «Нерезидент», если в компании работают беженцы?

Статус 1 «Резидент», даже если сотрудники находятся в России меньше 183 дней. С доходов этих работников НДФЛ удерживают по ставке 13 процентов. Если поставить статус 2, то программа не пропустит справки.

Код какой страны поставить в поле «Гражданство», если работник приехал из Крыма?

643 — Россия. С 18 марта Крым стал частью России. А работники, которые не отказались от российского гражданства, стали жителями нашей страны.

В пункте 1.3 справки необходимо поставить тот ОКТМО, который был записан в платежке на перечисление налога: головного офиса или подразделения. Для кода отведено 11 символов, если код 8-значный, то вместо последних цифр в справке надо заполнить прочерки — «12445698-».

Как заполнить ОКТМО, если «физик» работал в головном офисе и подразделении?

Надо сдать две справки 2-НДФЛ с разными кодами. Одну — в инспекцию по месту учета головного офиса, другую — по местонахождению подразделения.

Какой ОКТМО заполнить, если подразделение закрыто в 2014 году?

Нужно поставить ОКТМО закрытого подразделения. Но сдать справку надо в инспекцию головного офиса (письмо ФНС России от 07.02.12 № ЕД-4-3/1838).

Какой код ставить, если «физик» работает дистанционно?

Код по месту учета головного офиса компании. Если работник трудится удаленно, то компания не создает подразделение (письмо Минфина России от 01.12.14 № 03-04-06/61300).

В разделе 3 следует заполнить доходы, которые «физик» получил от налогового агента. Например, зарплату, отпускные, материальную помощь, подарки и прочее вместе с кодами. Необлагаемые доходы заполнять не требуется. Например, декретные и детские пособия. А вот доходы, которые облагаются только частично, надо включить в справку вместе с кодом вычета. Например, материальную помощь, если она выше 4000 рублей.

В каком месяце отражать отпускные?

Когда компания выдала их сотруднику из кассы или перечислила на карту (письмо ФНС России от 09.04.12 № ЕД-4-3/5888@).

За какой период показать доходы, если ЗАО преобразовано в ООО?

С даты, когда компания стала ООО. ЗАО само должно было отчитаться по доходам работников до реорганизации (письмо ФНС России от 26.10.11 № ЕД-4-3/17827@).

Какие доходы записать в справке, если ЗАО стало АО?

Все доходы за 2014 год. Компания сменила наименование, но налоговый агент остался прежний.

В справке 2-НДФЛ есть два раздела, где надо показать вычеты, — разделы 3 и 4. Компании иногда путаются и записывают вычеты не там, где они должны быть. В разделе 3 надо показывать вычеты по доходам, которые не полностью облагаются НДФЛ (подарки, материальная помощь и т. п.), профессиональные вычеты и др. А вот стандартные и имущественные вычеты — записать в разделе 4.

Как отразить детский вычет, если он превышает доход?

Необходимо поставить сумму, которая не превышает сумму дохода.

Какой код вычета ставить, если подарок стоит меньше 4000 рублей?

Эти доходы полностью освобождены от НДФЛ — ни доход, ни вычет по нему отражать не надо.

Уточнять ли справку, если детский вычет записан в разделе 3?

Безопаснее уточнить справку и записать детские вычеты в разделе 4.

В идеале суммы исчисленного, удержанного и перечисленного налога в справке должны совпадать. При расхождениях стоит проверить, нет ли ошибки. Если компания удерживала налог по разным ставкам (например, 13% по зарплате и 9% по дивидендам), для каждой ставки надо заполнить свои разделы 3–5 справки.

Надо ли записать в справке налог, оплаченный в 2015 году с доходов за декабрь 2014 года?

Да, если компания заплатила налог до сдачи справки.

По какой ставке рассчитать налог в справке, если «физик» в декабре стал резидентом?

По ставке 13 процентов. В пункте 5.3 надо заполнить сумму с учетом пересчета, в пункте 5.4 — фактически удержанную сумму с начала года, а в пункте 5.6 — излишне удержанный налог. Его «физик» сможет вернуть в инспекции.

Надо ли в справке заполнить излишне уплаченный за работника НДФЛ?

Нет, это не налог. Если компания по ошибке перечислила больше, чем удержала, то эти сведения не нужно показывать в справке. Чтобы вернуть переплату, налоговики рекомендуют подать заявление о возврате.

Благодарим за помощь в подготовке материала специалистов СКБ Контур

Как правильно составить годовой отчет 2-НДФЛ за 2009 г. в такой, как оказалось, непростой ситуации: в декабре 2008 года у сотрудника-иностранца сменился статус. на резидента РФ?

Вопрос: Здравствуйте. Подскажите, пожалуйста, как правильно составить годовой отчет 2-НДФЛ за 2009 г. в такой, как оказалось, непростой ситуации:

в декабре 2008 года у сотрудника-иностранца сменился статус. на резидента РФ.

Перерасчет НДФЛ с 30% на 13 % за 2008 г. и возмещение НДФЛ проведено в январе 2009 года.

Сумма НДФЛ, подлежащая возмещению по перерасчету за 2008 год, составила 10 000,00 руб.

За 2009 год сумма начисленного НДФЛ составила 2 000,00 руб.

Таким образом, при формировании справки 2-НДФЛ за 2009 год по указанному сотруднику в нее проставляются следующие значения:

1) начислено налога за 2009 год. 2 000,00 руб.

2) возмещено налога (по перерасчету за 2008 год) - 10 000,00 руб.

3) зачтено налога. 2 000,00 руб.

4) соответственно, удержано налога. 0,00 руб.

При формировании ?Реестра сведений о доходах физических лиц? общая сумма начисленного НДФЛ. 2 000,00 руб. удержанного НДФЛ. 0,00 руб. что в итоге показывает, якобы недоплату нами начисленного НДФЛ и проверочная программа выдает ошибку, а значит отчет не будет принят (сдаем через Такском).

Звонили в несколько ИФНС, ездили на консультации в ИФНС, разговаривали там с, как минимум, 30-ю работниками. никто не знает.

Ответ: Нерезидент РФ стал резидентом:

Шаг 1. Пока сотрудник не станет налоговым резидентом РФ, вы удерживаете с его дохода НДФЛ по ставке 30%. Стандартные вычеты ему не положены (Статья 218 НК РФ).

Шаг 2. При изменении статуса сотрудника вам нужно пересчитать НДФЛ по ставке 13%. Пересчет налога отражается в разд. 3 налоговой карточки по форме 1-НДФЛ (Утверждена Приказом МНС России от 31.10.2003 N БГ-3-04/583). При этом, если работник имеет право на стандартные вычеты (на себя и/или на детей), ему нужно написать заявление о предоставлении таких вычетов. Тогда рассчитывайте налог с учетом вычетов (Подпункты 3, 4 п. 1, п. 3 ст. 218 НК РФ).

Шаг 3. В бухучете на дату приобретения работником статуса резидента сделайте проводки:

- Сторно дебет счета 70 кредит счета 68, субсчет "Расчеты по НДФЛ по ставке 30%", - на сумму ранее начисленного по ставке 30% налога;

- дебет счета 70 кредит счета 68, субсчет "Расчеты по НДФЛ по ставке 13%", - на сумму начисленного по ставке 13% налога.

Если вы не учитываете раздельно НДФЛ по разным ставкам, то нужно сделать проводку по дебету счета 68, субсчет "Расчеты по НДФЛ", и кредиту счета 70 на сумму излишне удержанного с доходов работника налога.

Шаг 4. По заявлению сотрудника верните ему излишне удержанный налог (Пункт 1 ст. 231 НК РФ). Сделать это можно за счет налога, удержанного с других работников в текущем месяце (Письмо ФНС России от 19.08.2009 N 3-5-01/1289). Правда, нужно отметить, что Минфин с таким подходом не согласен. По его мнению, работодателю нужно обратиться в ИФНС с заявлением о возврате налога из бюджета и только после получения "живых денег" выплатить работнику долг (Пункт 2 Письма Минфина России от 09.06.2009 N 03-04-06-01/130; Письмо Минфина России от 28.01.2009 N 03-04-06-01/8). Но зачем же так усложнять процедуру, если даже ФНС России не возражает против возврата налога за счет других работников.

Пример. Расчет НДФЛ при изменении налогового статуса сотрудника "нерезидент" на "резидент"

Ежемесячный налогооблагаемый доход сотрудника составляет 50 000 руб.

По июль 2009 г. включительно сотрудник имел налоговый статус нерезидента РФ, а с августа 2009 г. он стал резидентом РФ. На начало года задолженности по налогу не было. Стандартные вычеты сотруднику не положены. В августе сотрудник написал заявление с просьбой о возврате ему излишне удержанного налога.

До смены статуса сотрудника в разд. 3 налоговой карточки по форме 1-НДФЛ была показана сумма налога, исчисленного по ставке 30%. После смены статуса исчисленный по ставке 13% и удержанный налог нужно отразить в карточке так.

* - НДФЛ, рассчитываемый по ставке 13%.

** - НДФЛ, рассчитываемый до августа по ставке 30% и удержанный с дохода работника.

*** - Излишне удержанная с работника сумма НДФЛ, возвращенная ему по его заявлению.

Таким образом, если у Вашего сотрудника статус изменился в декабре 2008 года, то и перерасчет НДФЛ Вы должны были сделать в декабре 2008г. и отразить перерасчет в отчете за 2008 год. Если возместить удержанный у сотрудника налог не успели в 2008 году, то его можно возместить в следующем, но при этом в справке 2-НДФЛ за 2008 год необходимо показать по строке 5.9 раздела 5 сумму налога, излишне удержанную налоговым агентом (в Вашем случае. 10 000,00 руб.). А в справке о доходах за 2009 год. показать эту же сумму в строке 5.5 ?Сумма возврата налога по перерасчету с доходов прошлых лет?.

Правильно заполненные справки 2-НДФЛ сформируют правильно заполненный реестр сведений о доходах и проблем со сдачей отчетности по электронной связи не возникнет.

Рекомендуем правильно заполнить справки и подать уточненные отчеты в ИФНС за 2008 и 2009 годы.

Сапарина Инна Валерьевна

ЗАО ?Объединенная Консалтинговая Группа?

Ответы на вопросы размещены на сайте компании ?Такском? 17.02.2010

рыночной стоимости арендованных помещений для целей выкупа. Торопитесь!

Заявление на выдачу справки 2-НДФЛ образец

Заявление на выдачу справки 2-НДФЛ, образец актуальной формы приведен ниже, составляется работником в письменном виде. Согласно стат. 230 НК РФ, а именно п. 3, работодатели обязаны предоставить физлицу сведения о его доходах и удержанных налогах. Как же правильно написать стандартное заявление? Рассмотрим основные требования к оформлению.

Заявление на выдачу справки 2-НДФЛ

2-НДФЛ формируется предприятиями и предпринимателями, выплачивающими вознаграждения наемным сотрудникам в рамках трудовых договоров. Форма заверяется налоговым агентом и представляет интерес не только для налоговых органов. Востребованность обусловлена исчерпывающей информацией о доходах, которая может понадобиться при оформлении кредитов и вычетов, получении визы, одобрении ипотеки, смене места трудоустройства, прочих ситуациях.

Получение справки без объяснения причин возможно за любой необходимый период. Отказать в выдаче работодатель не вправе. Заполнение осуществляется согласно требованиям стат. 62 ТК и глав. 23 НК. Оформление обычно занимает не более 3 рабочих дней. В обязательном порядке выдать 2-НДФЛ требуется при увольнении гражданина в день завершения трудовых взаимоотношений.

Как написать заявление на справку 2-НДФЛ

Для получения 2-НДФЛ нужно составить заявление. Особых требований к этому документу законодательство не регламентирует. Документ предоставляется работодателю лично – рекомендуется написать в 2 экземплярах и получить один обратно с отметкой о принятии ответственным сотрудником предприятия. Или же возможно отправление по почте ценным письмом – обязательно понадобится опись вложения.

Какие данные должны содержаться в заявлении:

Заявление на 2-НДФЛ: образец в бухгалтерию

В каждом предприятии действуют свои порядки кадрового делопроизводства. Один работодатель может потребовать, чтобы заявление составлялось по его форме, другой – согласится принять произвольную, а третий – вовсе не озаботится этим вопросом и сделает справку по устной просьбе. В любом случае по итогам календарного года 2-НДФЛ формируются на весь списочный состав организации. В середине периода от работника понадобится заявление на получение справки 2-НДФЛ – образец за 2016-2017 года можно скачать здесь.

Налоговое законодательство не содержит конкретных штрафов за невыдачу справки, но применить санкции в этой ситуации к работодателю все-таки можно. Для этого следует обратиться с жалобой в трудовую инспекцию по территориальному месту расположения предприятия. После проверки компании грозит административное взыскание (по стат. 5.27 КоАП) за несоблюдение норм ТК РФ в области прав работников. Юридическому лицу придется заплатить штрафы размером 30000-50000 рублей, должностным лицам – 1000-5000 рублей.

Справка 2-НДФЛ с ошибками: исправление по новым правилам

Ольга Ткач, эксперт службы Правового консалтинга ГАРАНТ

Справка 2-НДФЛ с ошибками: исправление по новым правилам

23 мая 2016 47115

В целях избежания негативных последствий налоговому агенту следует своевременно исправлять ошибки в справках 2-НДФЛ.

Ответственность в виде штрафа за недостоверные сведения будет применяться и к сведениям, представленным за 2015 год. Поэтому налоговые органы будут уделять особое внимание полноте и достоверности представления налоговыми агентами сведений по форме 2-НДФЛ за 2015 год (письмо ФНС России от 18.12.2015 № БС-4-11/22203@).

При выявлении фактов представления документов, содержащих недостоверные сведения, должностным лицом налогового органа в течение 10 дней со дня выявления указанного нарушения должен быть составлен акт по утвержденной форме (приказ ФНС России от 08.05.2015 № ММВ-7-2/189@). Акт вручается лицу, совершившему налоговое правонарушение, под расписку или передается иным способом, свидетельствующим о дате его получения (ст. 101.4 НК РФ).

Однако штрафа можно избежать, если до получения такого акта налоговый агент самостоятельно выявит ошибки в представленных им справках по форме 2-НДФЛ и представит налоговому органу уточненные сведения (п. 2 ст. 126.1 НК РФ). Поэтому так важно своевременное выявление ошибок и подача корректирующих сведений.

Ни Налоговый кодекс, ни Порядок заполнения формы сведений о доходах физического лица (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ (далее - Порядок)) не раскрывают понятия "недостоверные сведения". Помимо ошибок, влияющих на размер дохода и сумму налога, недостоверными сведениями также могут быть признаны неточности в персональных данных налогоплательщика. В частности, признаются недостоверными сведения, содержащие некорректный ИНН (присвоенный иному физическому лицу). Поэтому если нет уверенности в правильности ИНН, лучше его вообще не указывать, ведь сведения по форме 2-НДФЛ без указания ИНН считаются прошедшими форматно-логический контроль и подлежат приему (письмо ФНС России от 09.03.2016 № БС-4-11/3697@).

Можно предположить, что недостоверными сведениями признается любая информация, которая приведет к затруднению или невозможности осуществления налоговым органом контроля данных о суммах НДФЛ, исчисленных с каждого налогоплательщика, налоговых вычетах, предоставленных ему, и т.п. Поэтому в случае выявления таких недостоверных сведений налоговому агенту стоит оперативно их исправить, направив в налоговый орган соответствующую информацию, даже в том случае, если такие сведения не влияют на сумму налога.

В 2016 году налоговые агенты представляли сведения о выплаченных доходах за 2015 год по обновленной форме 2-НДФЛ (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ (далее — Справка 2-НДФЛ) и в соответствии с новым Порядком. Дополнительно были утверждены новые коды видов доходов и вычетов (приказ ФНС России от 10.09.2015 № ММВ-7-11/387@), которые используются при заполнении Справки 2-НДФЛ.

Порядок исправления ошибок в Справке 2-НДФЛ

Порядком установлены новые правила исправления ошибок, для чего в заголовке Справки 2-НДФЛ предусмотрено поле "Номер корректировки":

- при составлении первичной формы Справки 2-НДФЛ проставляется "00";

- при составлении корректирующей Справки 2-НДФЛ взамен ранее представленной указывается значение на единицу больше, чем указано в предыдущей Справке по форме 2-НДФЛ ("01", "02" и так далее);

- при составлении аннулирующей Справки 2-НДФЛ взамен ранее представленной проставляется цифра "99".

Корректирующую форму Справки 2-НДФЛ подают, чтобы исправить ошибки в первичной форме. А аннулирующую - чтобы отменить сведения, которые вообще не нужно было представлять.

В случае если после отправки Справки 2-НДФЛ по телекоммуникационным каналам она не была принята налоговым органом (получен протокол, содержащий описание ошибок форматного контроля), то необходимо подавать не корректировку, а новую справку с тем же номером, указанием в поле "Номер корректировки" значения "00", но с указанием новой даты. То есть корректирующую Справку 2-НДФЛ подавать не надо, так как по данному физическому лицу Справка 2-НДФЛ налоговой инспекцией не принята и необходимо повторно отправить данные (п. 14 приказа ФНС России от 16.09.2011 № ММВ-7-3/576@).

Корректирующая Справка 2-НДФЛ

Если обнаружены ошибки в принятой налоговым органом Справке 2-НДФЛ, необходимо подать новую Справку 2-НДФЛ с правильными данными с указанием прежнего номера ранее представленной Справки 2-НДФЛ, но даты составления корректирующей. При этом если налоговый агент впервые уточняет сведения о доходах физического лица, то в поле "Номер корректировки" корректирующей Справки 2-НДФЛ необходимо поставить значение "01", если подается вторая корректирующая Справка 2-НДФЛ по этому же физическому лицу - "02" и т.д.

Количество корректирующих Справок 2-НДФЛ практически не ограничено - номер уточнения (корректировки) Справки по форме 2-НДФЛ может принимать значения от 01 до 98.

Налоговый агент подал сведения о доходах физического лица, являющегося высококвалифицированным специалистом (Федеральный закон от 25.07.2002 № 115-ФЗ), не имеющего на 31.12.2015 статуса резидента РФ, ошибочно указав в поле "Статус налогоплательщика" код "1", который применяется при подаче сведений о доходах, выплаченных физическим лицам - налоговым резидентам РФ. Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Рис. 1. Ошибочное указание неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Рис. 2. Корректирующая спрака при ошибочном указании неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Важно верно указывать статус налогоплательщика в поле "Статус налогоплательщика" даже в том случае, если к доходам различных категорий физических лиц применяется одинаковая ставка и на первый взгляд указание неверного кода статуса налогоплательщика (например, "1" вместо "3") не влияет на результат налогообложения.

Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов (п. 1 ст. 224 НК РФ)), в отношении таких доходов нормами главы 23 Налогового кодекса установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

- только к доходам, полученным резидентами и облагаемым по ставке 13 процентов (кроме доходов от долевого участия), могут применяться налоговые вычеты (ст. 218-221, п. 3 ст. 210 НК РФ);

- ставка 13 процентов применяется только к доходам от осуществления трудовой деятельности лиц, признаваемых высококвалифицированными специалистами, участниками Госпрограммы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом и иных лиц, указанных в абзацах 4-7 пункта 3 статьи 224 Налогового кодекса, не являющихся налоговыми резидентами РФ.

Уточненная Справка 2-НДФЛ о доходах физического лица, которому налоговым агентом был произведен перерасчет НДФЛ за предшествующие налоговые периоды (например, за 2014 год), представляется по форме, действовавшей в том налоговом периоде, за который вносятся соответствующие изменения (п. 5 приказа ФНС России от 16.09.2011 № ММВ-7-3/576@).

В апреле 2016 г. после сдачи сведений по форме 2-НДФЛ за 2015 г. была выявлена ошибка по исчисленному налогу у одного из сотрудников, связанная с неотражением суммы подарка стоимостью 5000 руб., полученного им от организации на юбилей в ноябре 2015 г. Бухгалтерией стоимость подарка уменьшена на 4000 руб. (п. 28 ст. 217 НК РФ) и осуществлено доначисление налога.

Поскольку доначисление налога произошло после подачи сведений за отчетный период, налоговому агенту помимо подачи корректирующей Справки 2-НДФЛ необходимо также проинформировать налоговый орган (и самого налогоплательщика) о сумме дохода и о невозможности удержать НДФЛ.

Заполненные корректирующая Справка 2-НДФЛ и сообщение о невозможности удержать налог для примера 2 приведены на рис. 3, 4.

Рис. 3. Корректирующая справка 2-НДФЛ

Рис. 4. Сообщение о невозможности удержать НДФЛ

Сообщить о невозможности удержать НДФЛ налоговый агент обязан, даже если был пропущен установленный для этого срок (п. 5 ст. 226 НК РФ) - 1 марта года, следующего за годом, в котором был выплачен доход.

При этом непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных Налоговым кодексом, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Аннулирующая Справка 2-НДФЛ

В форме аннулирующей справки 2-НДФЛ заполняются заголовок, все показатели раздела 1 "Данные о налоговом агенте" и раздела 2 "Данные о физическом лице - получателе дохода", указанные в представленной ранее Справке 2-НДФЛ. Остальные разделы (3, 4 и 5) Справки не заполняются.

Сведения о доходах сотрудника обособленного подразделения, выплаченных ему за 2015 г., поданы по месту учета головной организации, что явилось нарушением (п. 2 ст. 230 НК РФ).

Для исправления ошибки необходимо подать Справку по форме 2-НДФЛ по месту учета обособленного подразделения и аннулировать Справку 2-НДФЛ, поданную по месту учета головной организации (см. рис. 5, 6).

Рис. 5. Аннулирующая справка 2-НДФЛ по месту учета головной организации

Рис. 6. Верная справка 2-НДФЛ, поданная по месту учета обособленного подразделения

Справка 2-НДФЛ с 2016 года: образец заполнения

Ежегодно налоговые агенты подают сведения о полученных физическими лицами доходах и исчисленных и удержанных с них сумм налога на доходы (НДФЛ) за прошедший период. Так за 2015 год данные необходимо предоставить до 1 апреля 2016 года по тем сотрудникам, с дохода которых можно удержать налог и до 1 марта по тем лицам, по которым нельзя удержать налог. Также обращаем ваше внимание, то с 2016 года необходимо применять новую справку 2-НДФЛ, которая была утверждена Приказом ФНС РФ N ММВ-7-11/485@ от 30 октября 2015 года.

Изменения в форме 2-НДФЛ с 2016 года

Заголовок — добавлено поле корректировки:

- 00 — в случает заполнения справки первично.

- 01, 02… — номер корректировки.

- 99 — код указывается при необходимости предоставить аннулирующую справку.

Раздел 2, появилась возможность указывать ИНН сотрудников-иностранцев, так введены дополнительные коды к ранее действующим:

- 4 — Если сотрудник является участником гос. программы добровольного переселения соотечественников, которые проживают за рубежом.

- 5 — Если сотрудник-иностранец получил временное убежище в РФ или является беженцем.

- 6 — для иностранных сотрудников, работающих на основе патента.

Внесли дополнение для иностранных работников — теперь в поле Адреса места его жительства в РФ указывается адрес места регистрации или его местопребывания.

Раздел 4 по вычетам внесены следующие изменения:

- Предусмотрели поле для указания реквизитов уведомления на получение социальных вычетов.

- В разделе теперь отражаются и инвестиционные вычеты, а не только социальные и имущественные вычеты.

Раздел 5 теперь может отражать информацию о фиксированных авансовых платежах, а также присутствует поле для указания реквизитов уведомления, которое подтверждает право уменьшить налог на сумму фиксированных платежей.

В справочнике коды документов вместо кода 18 будет указываться код 19 для свидетельства о предоставлении временного убежища.

В кодах регионов теперь внесен Севастополь (92) и Крым (91).

При исчислении и выплате доходов физическому лицу доходов, которые облагаются по разным ставкам, по каждому из них необходимо заполнять разделы 3-5. Т.е. все виды доходов должны быть в одной справке и разделы 3-5 заполняются по разным ставкам.

С 1 января 2016 год в соответствии с НК РФ ст. 226 п.6 НДФЛ, который был удержан с отпускных и больничных перечисляется в бюджет не позже дня месяца их выплаты.

Примечание: Допускается указываться латинскими буквами ФИО иностранных граждан.

Срок сдачи 2-НДФЛ и порядок предоставления формы. Скачать бланк.

Налоговый агент по прошествии года должен предоставить сведения о полученных доходах и произведенных по ним выплат, предоставив справку 2-НДФЛ в следующие сроки:

- Если справка заполняется с признаком «1», в случае исчисления общей суммы дохода, указанием налоговой базы и исчисленным подоходным налогом по физическому лицу, срок подачи справки — не позже 1 апреля.

- При заполнении справки с признаком «2», если налог удержать с физического лица не возможно (например, если гражданам, которые не являются сотрудниками были вручены подарки стоимостью более 4 тыс. рублей, в соответствии с НК РФ ст.226, п.5) — срок подачи — не позже 1 марта.

Если численность сотрудников в организации не превышает 25 человек, то отчетность можно предоставить в соответствующую ФНС на бумажном носителе, если более, то ее необходимо предоставлять только в электронном виде (НК РФ ст. 230, п.2, абз.2).

Что означает признак «1»и «2» в справке

- Признак 1 в справке 2 НДФЛ необходимо ставить во всех справках, в случае предоставления отчета по полученному и исчисленному налогу по сотруднику за прошедший год.

- Признак 2 в справке 2 НДФЛ ставится лишь в тех случаях, когда налоговый агент не может удержать подоходный налог. И главное не перепутать при составлении формы.

Обращаем внимание, что если вы ошибочно укажите признак «2», хотя должен быть указан признак «1», в таком случае инспекция может посчитать, то вы не предоставили справки в установленные сроки, поскольку при «1» срок предоставления до 1 апреля, а при «2»-ке — до 1 марта.

Порядок заполнения справки 2-НДФЛ в 2017 году

Для каждой справки необходимо указать период, за который предоставляются сведения в графе «За___» год, и ее порядковый номер, исчисляемый в хронологическом порядке в текущем году. Далее необходимо указать дату формирования справки, в формате число, месяц и год.

Если вы предоставляете аннулирующую справку (код 99) или корректирующую (код 01,02,03 и т.д.), то в графе номера ставится номер ранее предоставленной справки, а в графе даты ставится дата составления нового документа.

Код ИФНС состоит из 4- цифр, где первые две цифры являются кодом региона, а вторые 2 — номером налогового органа. Код своей ИФНС можно узнать на официальном сайте по ссылке.

Раздел №1 (данные о налоговом агенте)

В соответствующем поле необходимо указать код ОКТМО в соответствии с классификатором, если вы забыли его или не знаете, в статье по ссылке описано, как его узнать. Далее указывается контактный номер телефона налогового агента (или бухгалтерии), ИНН организации. Если отчет заполняется организацией, то необходимо далее в поле заполнить КПП, в соответствии с документами о регистрации, в случае заполнения формы индивидуальным предпринимателем поле остается пустым, так как КПП у него отсутствует.

Далее указывается сокращенное наименование налогового агента, если таковое отсутствует, то полное наименование в соответствии с учредительными документами, например, ООО «Информатика».

Раздел №2 (Данные о получателе дохода)

В поле ИНН для РФ заполняется идентификационный номер плательщика для граждан РФ, если номер у него отсутствует, то поле не заполняется. Для иностранного гражданина при наличии информации указывается ИНН в стране гражданство в соответствующем поле, если он неизвестен, то поле не заполняется.

Важно! В данный момент налоговики подправили программу, которая не позволяла сдать данные без указания ИНН, поэтому данное поле может быть не заполнено.

Далее в соответствующих полях указывается полностью без сокращений фамилия, имя и отчество налогоплательщика (физического лица) в соответствии с удостоверяющими его личность документами, как правило, таковым является паспорт гражданина РФ. Если отчества нет, то графа остается пустой. Для иностранцев допускается заполнение данных полей буквами латинского алфавита.

Далее ставится статус плательщика:

- «1», если гражданин является резидентом РФ (указывается в большинстве случаев).

- «2» — гражданин не является резидентом РФ.

- «3», если налогоплательщик не является налоговым резидентом РФ, при этом он высококвалифицированный специалист.

- «4» — не является налоговым резидентом, при этом он участвует в Гос. программы добровольного переселения соотечественников в РФ, которые проживают за рубежом.

- «5» для иностранных лиц, не являющихся налоговыми резидентами, при этом получивших статус беженца и получивших временное убежище в РФ.

- «6», для иностранных граждан, которые осуществляют свою трудовую деятельность на основании патента.

Далее указывается число, месяц и год рождения налогоплательщика, после код страны гражданства, для граждан РФ — это «643», для остальных можно посмотреть здесь или по общероссийскому классификатору ОКСМ. Далее необходимо указать код документа, который удостоверяет личность, в соответствии со справочником, указанном в Приложении №1, посмотреть его можно в конце статьи.

После заполняется данные документа — серия и номер, при этом знак номера «№» не проставляется. После указывается адрес его места жительства, как записано в документе удостоверяющем личность. Для иностранцев указывается адрес по месту пребывания или по месту жительства. Допускается, если отсутствует какой-либо элемент адреса.

В полях указывается почтовый индекс — номер почтового отделения которое относится к указанному адресу в справке. Далее вносится код субъекта в соответствии с приложением №2, посмотреть его можно в конце статьи. При указании дома могут применяться знак «/» или буквы, например, 5/3 или 5А. В поле «Корпус» указывается номер строение, если есть такие данные.

Раздел №3 (Данные о доходах)

В данном разделе указываются данные о ежемесячном доходе налогоплательщика. В начале необходимо указать данные о налоговой ставке:

- Для резидентов РФ указывается 13%.

- Для не резидентов РФ — 30%.

Если в течение года доход был получен по разным ставкам у одного и того же гражданина, то раздел 3 необходимо заполнять по каждой ставке в отдельности.

Сумма дохода по каждому месяцу должна отображаться в соответствии с Кодом доходов, указанных в Приложении № 1, а вычеты в соответствии с Приложением №2 к приказу ФНС № ММВ-7-11/387 от 10 сентября 2015 года, ознакомиться с ними можно перейдя по указанным ссылкам.

Наиболее часто применяются следующие коды:

- 2000 — доход полученный в виде зарплаты.

- 2010 — доход полученный по договору гражданско-правового характера.

- 2012 — отпускные.

- 2400 — доход от сдачи в аренду транспортных средств, для другого имущества 1400.

- 2300 — пособия по временной нетрудоспособности.

Также в данном разделе напротив доходов необходимо отразить профессиональные налоговые вычеты (в соответствии с НК РФ ст. 221), в размерах в соответствии со ст. 217 НК РФ, а также суммы, которые уменьшают налоговую базу на основании статей НК РФ — 213, 214.1, 214.

Не зарплатные доходы и отпускные

Если сотрудник уехал в отпуск в декабре, вернулся уже 2016 году в январе, то в состав доходов за декабрь необходимо включить расчет отпускных, так как фактически доход от них возник в день их получения. При этом данная сумма не распределяется между январем и декабрем, как и сам отпуск. Любой другой доход будет считаться полученным в день его выдачи. Если сотрудник был отозван из отпуска, а его отпускные пересчитали и удержали, то эти суммы в справку не включаются.

Как уже сказали, каждому доходу сотрудника должен соответствовать свой код, например отпускные учитываются по коду 2012, а зарплата, по коду 2000 и т.п. Причем некоторые доходы не имеют своего отдельного кода, например, к ним относится компенсация за неиспользованный отпуск, которая может быть начислена как при увольнении, так и без него. Ее указывают по коду 4800, однако указав код 2000 серьезной ошибки не возникнет.

Премии к юбилеям и праздникам необходимо отражать в качестве иных доходов. Порой довольно сложно определить принадлежность из к какому-то определенному коду. Руководствоваться следует следующим принципом: если премия полагается по результатам труда, то ее приписывать следует к коду 2000, а если это юбилей, то к коду 4800.

Раздел №4 (Имущественные, социальные, стандартные и инвестиционные вычеты)

В разделе необходимо заполнять лишь те вычеты, которые были фактически предоставлены сотруднику налоговым агентом. Указываются следующие вычеты:

- Социальные (НК РФ ст. 219).

- Стандартные (НК РФ ст. 218).

- Имущественные вычеты (НК РФ ст. 220 п.1, п.п. 2).

При отражении данных вычетов в разделе 3 произойдет раздвоение и итоговые суммы будут рассчитаны не верно. Код вычета берется из Приложения №2. Для стандартных вычетов необходимо применять следующие коды Приложения — 104,105, 114-125. Если коды в приложении не указаны, то следует писать код 620, применяемый для иных сумм, которые уменьшаю налоговую базу. В графе сведений об уведомлении необходимо указать его дату, номер и код инспекции.

Раздел №5 (Итоговые суммы доходов и исчисленного налога)

Данный раздел отражает общую сумму начисленного дохода и фактически полученного, а также величину удержанного подоходного налога и перечисленного в бюджет РФ по указанной в заголовке 3-го Раздела ставке. В случае выплаты физическому лицу доходов облагаемых по разным ставкам, то раздела 3-5 заполняются для каждой из этих ставок.

Необходимо учитывать особенности, которые могут возникнуть при уплате налога в последнем месяце года. Если начисление заработной платы было в декабре, а выплата в январе, то эти суммы необходимо включить в перечисленную сумму налога справки 2-НДФЛ. При начислении и выплате зарплаты после того, как сведения были уже предоставлены в ФНС, необходимо предоставить корректирующие справки.

Заключительные моменты

Суммы показателей в справке отражаются в рублях и копейках (кроме суммы НДФЛ). Сумму налога необходимо показывать в полных рублях, при этом суммы в 50 копеек и больше округляются в большую сторону, а меньше 50 копеек отбрасываются.

При наличии печати на заполненную справку необходимо поставить печать организации, документ подписывает руководитель.

Если справка не помещается на 1-й странице, то следует заполнять требуемое количество страниц, при этом вверху на последующей странице указывается ее порядковый номер, а также дублирующий заголовок: «Справка о доходах… за___год,» с указанием номера и даты составления. Поле налоговый агент заполняется на каждой странице справки.

Скачать образец заполнения формы 2-НДФЛ

Источники:

vesbiz.ru , www.kak-delat-pravilno.ru , domelochei.com , actbuh.ru , infportal.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением