Как написать заявление на имущественный вычет на работе

Налоговый вычет через работодателя: документы, заявление, нюансы

В статье представлена информация: как получить налоговый вычет у работодателя, образец, заявления, документы в налоговую, вычет у нескольких работодателей.

Российские компании-работодатели в рамках предусмотренных законом механизмов могут оказывать содействие своим сотрудникам в получении налоговых вычетов. Каким конкретно образом? Что нужно сделать работнику, чтобы оформить вычет у работодателя?

Что представляет собой вычет от работодателя?

Налоговый вычет — это гарантированная законодательством РФ привилегия гражданина, которая может быть представлена:

- возможностью осуществить возврат из бюджета страны уплаченного подоходного налога или НДФЛ — в размере 13%;

- возможностью на законных основаниях не уплачивать соответствующий налог.

Частный случай второго варианта соответствующей привилегии — вычет, оформленный у работодателя.

Гражданин, осуществляя трудовую деятельность по договору, каждый месяц уплачивает подоходный налог со своей зарплаты. Точнее, это делает не сам работник, а бухгалтерия фирмы: она в установленном порядке удерживает с зарплаты человека налог и перечисляет в бюджет государства. В случае с применением вычета данное удержание не осуществляется, в результате чего человек получает на руки не только зарплату, но и сумму сверх нее — не перечисленный на законных основаниях налог.

Главное преимущество получения вычета от работодателя — возможность тратить больший объем заработанных денежных средств, не дожидаясь, пока их обесценит инфляция. В свою очередь, подобный риск есть при первом варианте оформления вычета: возврат уплаченного налога из бюджета осуществляется по окончании года, в течение которого покупательная способность денежных средств может значительно уменьшиться.

Обязательно, чтобы гражданин работал в фирме, в которой он собирается получать вычет, по трудовому договору. Если он будет осуществлять деятельность по гражданско-правовому соглашению, то рассматриваемый механизм реализации права на вычет задействовать не получится.

Отметим, что не имеет значения то, какова продолжительность рабочего дня человека: тот факт, что он работает, к примеру, на полставки, не отменяет его права на оформление вычета у работодателя.

Самое, возможно, распространенное основание для получения налоговых вычетов в России — совершение расходов на покупку жилой недвижимости. Оно дает право на получение вычета как по первой схеме — когда уплаченный подоходный налог возвращается из бюджета, так и по второй схеме — через работодателя. Никаких разрешений гражданину при этом получать не нужно, главное — сделать выбор. После — осуществить ряд практических действий.

Рассмотрим их и ответим на вопрос: как получить налоговый вычет у работодателя при покупке квартиры.

Оформление вычета при покупке жилья через работодателя: основные документы

Прежде всего, нужно будет собрать документы для вычета. Таковые будут представлены, прежде всего:

Прежде всего, нужно будет собрать документы для вычета. Таковые будут представлены, прежде всего:

- заявлением в Федеральную налоговую службу по установленной форме;

- договором купли-продажи квартиры;

- банковскими квитанциями, подтверждающими факт перечисления денежных средств за квартиру продавцу;

- свидетельством о собственности или актом приема-передачи квартиры.

Если для покупки квартиры был оформлен ипотечный кредит, то вычет можно получить и с него. Для этого потребуются такие документы как:

- кредитный договор;

- справка о размере уплаченных банку процентов.

Стоит отметить, что при оформлении вычета через работодателя не нужны:

- декларация по форме 3-НДФЛ;

- справка о зарплате по форме 2-НДФЛ.

В свою очередь, они требуются при первой схеме получения вычета — посредством возврата уплаченного налога из бюджета.

Оформление вычета: обращение в налоговую

Следующий шаг в оформлении вычета — передача всех указанных документов в налоговую по месту прописки. При этом, предварительно следует уточнить у специалистов ФНС, какие из соответствующих документов нужны в оригинале, а какие — в виде копии (возможно, нотариально заверенной).

В течение 30 дней после приема документов ФНС обязана предоставить гражданину специальное уведомление, которое удостоверяет право налогоплательщика на получение вычета через работодателя.

То, каким образом данное уведомление будет передано, лучше, опять же, уточнить в ФНС. Здесь 2 основных варианта: по почте или посредством личного вручения в налоговой инспекции.

Оформление вычета: обращение в бухгалтерию работодателя

Получив уведомление, необходимо будет передать его в бухгалтерию работодателя, дополнив заявлением на предоставление вычета. Форму соответствующего заявления нужно будет попросить непосредственно у бухгалтеров или же у специалистов кадровой службы.

Начиная с месяца, в котором уведомление из ФНС, а также заявление переданы в бухгалтерию, подоходный налог с зарплаты гражданина платиться не будет. На руки человек сможет получать, таким образом, доход, который на 13% больше его обычной зарплаты.

Получение соответствующих выплат может продолжаться:

- до момента исчерпания вычета;

- до конца календарного года.

Теоретически, оба сценария могут произойти и одновременно. Во втором случае для продолжения получения выплат нужно вновь произвести все указанные выше действия.

В какой же момент вычет за квартиру, оформленный у работодателя, может быть исчерпан? Для того чтобы понять это, рассмотрим небольшой пример.

Вычет у работодателя: пример расчета

Допустим, гражданин Иванов купил в декабре 2014 года квартиру. В сентябре 2015 года он решил получить налоговый вычет — на основании соответствующих расходов на покупку жилья, у своего работодателя.

Условимся, что стоимость квартиры гражданина Иванова — 2 000 000 рублей без привлечения ипотеки. Ежемесячная зарплата по окладу — 150 000 рублей.

Подсчитываем, что величина ежемесячного подоходного налога с зарплаты Иванова составляет 19 500 рублей (13% от 150 000 рублей).

Также подсчитываем, что величина налогового вычета с расходов на покупку жилья Ивановым составляет 260 000 рублей (13% от 2 000 000 рублей).

Таким образом, в 2015 году Иванов будет получать вычет до конца календарного года, поскольку сумма исчисленных с его зарплаты налогов составит 78 000 рублей (19 500 рублей x 4 месяца), что, очевидно, меньше 260 000 рублей вычета.

В феврале 2016 года Иванов вновь продолжил получать вычет у работодателя. Сумма исчисленных с его зарплаты налогов до конца года составит 214 500 рублей (19 500 x 11 месяцев).

Сумма исчисленного налога за 4 месяца 2015 года и 11 месяцев 2016 года с зарплаты Иванова составляет 292 000 рублей. Это больше, чем сумма вычета.

Поэтому, нам нужно определить, в каком месяце произойдет исчерпание вычета за квартиру Иванова. Для этого последовательно вычитаем из 292 000 рублей исчисленный ежемесячный НДФЛ с его зарплаты.

292 000 — 19 500 = 273 000. Сумма — больше 260 000, и это значит, что вычет будет исчерпан еще до декабря.

273 000 — 19500 = 253 500. Сумма — меньше 260 000, и это значит, что вычет будет исчерпан конкретно в ноябре.

Таким образом, фактически Иванов получает вычет (при сохранении своего оклада):

- с сентября по декабрь 2015 года;

- с февраля по ноябрь 2016 года.

Примечательно, что получение имущественного вычета у работодателя не исключает возможностей гражданина оформить также вычет в виде возврата подоходного налога из бюджета — но только за месяцы, предшествующие тому, в котором в бухгалтерию были поданы рассмотренные нами выше документы. «Возвратный» вычет — как если бы он подавался в обычном порядке (безотносительно факта оформления «зарплатного» вычета), оформляется по окончании календарного года.

Полезно будет рассмотреть еще один вопрос, который волнует многих налогоплательщиков: как получить налоговый вычет через работодателя, если произошла смена места работы?

Вычет у работодателя при смене места работы: нюансы

Прежде всего, отметим, что в соответствии с нормами налогового законодательства, российские налогоплательщики имеют право получать рассматриваемый вид налогового вычета не у одного, а у нескольких работодателей. При этом, на стадии взаимодействия с ФНС при оформлении вычета необходимо сообщить налоговикам — какая часть из суммы вычета будет получаться у одного работодателя, и какая — у второго, третьего и т. д. Специалисты ФНС, приняв от налогоплательщика данную информацию, составляют, таким образом, 2 (или больше — по количеству работодателей) отдельных уведомления, что удостоверяют право гражданина на получение вычета у каждого из его работодателей.

Указанный правовой механизм позволяет налогоплательщику без проблем оформить вычет сначала у одного работодателя, а в случае увольнения — и у другого. Правда, для того, чтобы воспользоваться рассматриваемой привилегией у другого работодателя, гражданину нужно будет вновь предоставить документы в ФНС и получить от налоговиков уведомление о праве получения вычета.

Разумеется, во всех фирмах человек должен работать официально — по трудовому договору, а не по гражданско-правовому.

Можно ли оформить вычет за квартиру в виде возможности законной неуплаты НДФЛ?

Да, это вполне обычный правовой механизм, предусмотренный Налоговым Кодексом и другими нормативными актами. Никто не вправе отказать гражданину в желании получать вычет по соответствующей схеме.

Можно ли оформить вычет сначала у одного работодателя, а затем у другого?

Безусловно. Более того, при желании можно оформить вычет у нескольких работодателей одновременно — при условии, что сумма вычета будет распределена гражданином между отдельными фирмами, в которых он трудится.

Как долго выплачивается вычет за квартиру, оформленный у работодателя?

Вычет, представленный исчисленным и не уплаченным на законных основаниях подоходным налогом, перечисляется гражданину вместе с зарплатой до тех пор, пока сумма вычета не исчерпается или же до конца календарного года.

Налоговый вычет при покупке недвижимости в 2017 году - получение у работодателя

Порядок получения налоговых вычетов при покупке недвижимости предусмотрен статьей 220 Налогового кодекса Российской Федерации. В налоговое законодательство постоянно вносятся изменения, поэтому необходимо ежегодно изучать действующие законы. Рассмотрим порядок получения налогового вычета в 2017 году у работодателя.

О видах и порядке получения налоговых льгот можно прочитать в статье по ссылке.

Налоговый вычет при продаже недвижимости у работодателя – это налоговая льгота, выраженная в виде освобождения от уплаты налога (НДФЛ) с заработной платы.

Налоговым законодательством установлено право на получение вычета по уплате налога на доходы физических лиц (НДФЛ) в следующих случаях:

- по расходам на новое строительство. Об особенностях получения вычета при покупке строящегося жилья можно прочитать в статье по ссылке;

- по расходам на приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них;

- по расходам на приобретение земельных участков или доли (долей) в них, предоставленных для ИЖС, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них;

- по расходам на погашение процентов по целевым займам (кредитам), фактически израсходованным на строительство или приобретение указанных объектов, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) данных кредитов.

Получить указанные имущественные вычеты можно либо в налоговой инспекции по месту прописки (регистрации) либо у работодателя.

Преимущества получения имущественного вычета у работодателя

Получение налогового вычета у работодателя имеет свои плюсы:

2. Сокращенный срок получения вычета. Работодатель перестает удерживать налог с момента поступления заявления, а при получении налогового вычета в налоговом органе и возврате уплаченного налога, придется подождать завершения камеральной проверки, которая длится 3 месяца, и срока рассмотрения заявления о возврате налога (еще 1 месяц).

3. Упрощенный порядок. Получить уведомление о подтверждении права на имущественный вычет проще, чем получить излишне уплаченный НДФЛ в налоговом органе. Для получения вычета у работодателя отсутствует необходимость в заполнении декларации по форме 3-НДФЛ.

Важно. Если у работника в отчетном периоде имелись доходы, подлежащие декларированию, все равно необходимо подавать декларацию в налоговый орган в срок не позднее 30 апреля года, следующего за налоговым периодом.

Недостатки получения имущественного вычета у работодателя

- Для получения вычета у работодателя необходимо получение подтверждения в налоговом органе. Поскольку уведомление действует только в течение одного года, указанного в уведомлении и оформляется на одного конкретного работодателя, для получения вычета по месту работы необходимо ежегодно обращаться в налоговый орган.

- Получение вычета только за текущий календарный год. В тех случаях, если налогоплательщик не успел оформить право на вычет по месту работы в текущем году, необходимо обращаться в налоговый орган до конца следующего года. Исключением являются только пенсионеры, они могут получить налоговый вычет за три предшествующих налоговых периода.О правилах получения налогового вычета пенсионерами можно прочитать в статье по ссылке.

Сумма налогового вычета

Размер налогового вычета при покупке жилья составляет 2 миллиона рублей. То есть при покупке квартиры налогоплательщик освобождается от уплаты налога на сумму 260 000 рублей.

При этом правом на получение налогового вычета можно воспользоваться не только на приобретение одного объекта недвижимости. В случае, если стоимость объекта недвижимости меньше 2 миллионов рублей, можно получить налоговый вычет и при приобретении недвижимости в дальнейшем.

Пример. Гражданин М. в 2017 г. приобрел коммунальную квартиру стоимостью 1,2 миллиона рублей. Таким образом, он приобрел право на налоговый вычет по налогу в размере 156 тысяч рублей. В связи с тем, что гр. М. не израсходовал предельный размер налогового вычета при покупке жилья (2 млн. рублей), у него осталось право на налоговый вычет в сумме 800 тысяч рублей. И теперь, при покупке в 2018 году квартиры стоимостью более 800 тысяч рублей, он снова может вернуть 104 тысячи рублей (налог с суммы 800 тысяч рублей, поскольку ранее он уже получил вычет с суммы 1,2 миллиона рублей.

Действующим законодательством предусмотрено право получить налоговый вычет не только по итогам одного налогового периода, но и неоднократно, до тех пор, пока общая сумма налога составит 260 000 рублей. То есть, если гражданин приобрел квартиру в 2017 году и за этот год он в качестве НДФЛ уплатил 180 000 рублей, то он может вернуть эти деньги, а неполученную часть вычета (260 000 - 180 000 = 80 000 рублей) можно получить в последующие годы – в 2019 году или 2020 году и т.д.

Необходимые документы

Для получения налогового вычета на работе необходимо предварительно получить в налоговом органе по месту жительства уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты, по месту жительства.

Работодателю представляются следующие документы:

- заявление о налоговом вычете

- уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты (выдается в налоговом органе).

Уведомление из налоговой являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

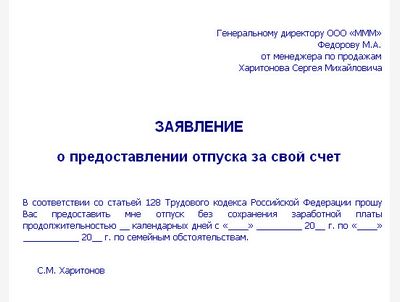

Руководителю ООО «ПР» Петрову А.В.

сотрудника правового управления Иващенко В.Г.

Заявление о предоставлении налогового вычета

В соответствии с положениями подп. 3 п. 1, п. 8 ст. 220 Налогового кодекса РФ прошу предоставить мне имущественный налоговый вычет по налогу на доходы физических лиц в 2017 год.

Приложение: уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты от 01.02.2017.

Подавать и заполнять декларацию по форме 3-НДФЛ для получения вычета на работе – не надо.

Получение уведомления о праве на вычет в налоговом органе

Для получения уведомления необходимо обратиться в налоговый орган с письменным заявлением о подтверждении права на получение налогового вычета по налогу на доходы физических лиц. ФНС России разработала рекомендованную форму заявления (скачать можно по ссылке).

Одновременно с заявлением необходимо представить документы:

При приобретении имущества в общую совместную собственность дополнительно представляются:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами.

Уведомление о праве на получение имущественных налоговых вычетов выдается налоговым органом в срок, не превышающий 30 календарных дней со дня подачи заявления налогоплательщика и документов, подтверждающих право на получение вычетов.

Налогоплательщик имеет право на получение имущественных налоговых вычетов у одного или нескольких работодателей по своему выбору.

Если в налоговом периоде налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования в рамках максимальной суммы вычета.

Особенности получения вычета у нескольких работодателей

Необходимость обращения за предоставлением имущественных налоговых вычетов к нескольким работодателям может возникнуть в следующих ситуациях:

- трудовые отношения с несколькими работодателями;

- изменение места работы в течение календарного года.

Для получения вычета у нескольких работодателей необходимо получить в налоговом органе уведомление подтверждающих право на имущественный налоговый вычет, выданное на каждого работодателя.

После этого нужно обратиться к каждому из работодателей с заявлением о предоставлении имущественного налогового вычета и выданным в адрес этого работодателя уведомлением.

В случае смены места работы необходимо получить новое подтверждение в налоговом органе на нового работодателя. В этом случае оригинал уведомления останется у указанного в нем работодателя, то есть при увольнении его не возвращают. В то же время в случае, если этот работодатель будет производить какие-либо начисления (например, премии) в вашу пользу после расторжения трудового договора, он будет исчислять и удерживать НДФЛ, так как действие уведомления прекращается со дня, следующего за днем увольнения.

Получение имущественного вычета через работодателя

Имущественный вычет у работодателя в 2018 году может получить абсолютно каждый сотрудник, ставший владельцем недвижимости, который систематически отдает 13% со своей заработной платы на НДФЛ.

Кто, как и когда может получить вычет у работодателя в 2018 году

Такой термин как, имущественный налоговый вычет, означает предоставление некой налоговой скидки для физического лица, которое стало обладателем какого-либо имущества и получило на него право собственности.

Другими словами, владелец недвижимого объекта может сократить размер своей налогооблагаемой базы либо просто вернуть себе часть денег, потраченных на покупку несколько ранее.

Следует отметить, что в группу имущественных объектов входят не только квартиры и дома, но и дачи, коттеджи, отдельные комнаты и даже участки земли. Также вычет подобного рода начисляется и для налогоплательщиков, которые потратились на ремонт недвижимого объекта.

Кто же имеет право на налоговую скидку за имущество

Многие физические лица считают, что если они стали владельцем какого-либо имущества, то они автоматически получили право на возврат подоходного налога.

Однако это мнение ошибочное. Оформить и получить налоговую скидку через работодателя могут только лица, соответствующие всем трем следующим критериям:

Как вернуть подоходный налог за имущественный объект

Реализовать возврат НДФЛ в случае покупки имущества можно либо через налоговую службу, либо через работодателя. Однако последний вариант значительно легче и проходит в три основных этапа:

- Сотруднику нужно подготовить необходимый пакет документации, передать его на рассмотрение в налоговую службу, и дождаться пока пройдет камеральная проверка всех отданных бумаг;

- После этого в случае успешного исхода данной процедуры, налоговой инспектор отправит налогоплательщику уведомление, свидетельствующее о согласии в предоставлении денежной компенсации;

- Затем претенденту на вычет останется только написать заявление, отдать все остальные бумаги работодателю и ждать пока он выполнит все необходимые действия для того, чтобы деньги поступили на банковский счет работника.

Когда можно воспользоваться сокращением налогооблагаемой базы

Перед тем как обратиться к начальнику с просьбой предоставления имущественного вычета, сотруднику, прежде всего, стоит понимать, на каком этапе времени это стоит делать.

В соответствии с налоговым законодательством Российской Федерации, вернуть НДФЛ можно только в следующем году, который наступает после года, послужившим датой оформления права на собственность.

Например, если физическое лицо стало собственником дачи в 2018 году, то воспользоваться уменьшением базы налогообложения оно сможет только в 2018 году.

[WARNING]ВАЖНО! Все остальные особенности, касающиеся порядка начисления, размеров, а также некоторых других деталей имущественной налоговой скидки, можно прочитать в статье номер 220, расположенной в Налоговом Кодексе.[/WARNING]

Уведомление на имущественный вычет у работодателя

Уведомление на имущественный вычет – это основной вид документа, который выдается налоговой службой собственнику имущества и служит доказательством для работодателя того, что налогоплательщику по закону действительно положен возврат подоходного налога.

Что нужно сделать для получения уведомления

Для того чтобы владельцу имущества налоговая инспекция выписала такой вид документа, как уведомление, данному органу нужно предоставить целый ряд следующих бумаг:

[WARNING]Обращаем внимание на то, что если физическое лицо когда-то уже уменьшало размер своей налогооблагаемой базы в связи с покупкой недвижимости, то оформить налоговый вычет через работодателя, но уже на новый имущественный объект, больше не получится.[/WARNING]

Образец заявления 2016 года на имущественный вычет через работодателя

Чтобы налоговый инспектор сразу же принял заявление, содержащее просьбу о получении налоговой скидки через работодателя, настоятельно рекомендуем использовать образец документа 2016 года.

Согласно данному образцу в заявление обязательно нужно вписать следующую информацию:

Как получить имущественный вычет у работодателя?

Процедура получения имущественного вычета в налоговой инспекции осуществляется многими гражданами и хорошо известна. Для получения требуется подать декларацию за прошедший год и предоставить документы на покупку или услугу.

Чаще всего речь идет об имущественном вычете, когда оформляется возврат налоговых отчислений, связанных с приобретением или строительством недвижимости. Но существует второй способ для налогового вычета, когда средства возвращаются непосредственно на рабочем месте, при обращении к работодателю.

Условия возврата НДФЛ на работе

Возврат налоговой льготы осуществляется двумя способами: через налоговую инстанцию или на работе, что указано в ст.220.3 НК РФ. Оба установленных законом способа имеют свои плюсы и минусы, право выбирать оптимальный для гражданина вариант предоставляется добровольно.

К значительным преимуществам получения налогового вычета у работодателя относятся:

- не требуется подавать годовую декларацию по ф.3-НДФЛ;

- средства возвращаются до окончания календарного года.

Такой возврат особенно удобен, если речь идет о значительных суммах, которые могут облегчить материальное положение плательщика.

К очевидным минусам можно отнести следующие моменты:

- средства возвращаются по всем местам занятости, работодатели являются налоговыми агентами, то есть посредниками между налоговыми органами и получателем, что увеличивает сбор справок;

- суммы выдаются ежемесячно, если у гражданина нет потребности в средствах, то крупное отчисление через налоговую предпочтительней и ощутимей;

- налоговый вычет на предприятии возможет при условии заключения официального трудового договора.

Возможность отчислений предоставлена законом не только работодателям, являющимися юридическими лицами, но и индивидуальным предпринимателям.

Работник самостоятельно решает, по какому месту, если он трудоустроен в нескольких, он желает получить налоговый вычет. Это нововведение позволяет быстрее получить имущественный вычет тем, кто работает по совместительству и официально оформлен.

Схема получения вычета на работе

Для заявления своего требования работодателю потребуется в первую очередь оформить право в налоговой инспекции. Для этого пишется заявление в налоговый орган по месту жительства.

Справка с места занятости должна включать в себя информацию о работодателе: ИНН, место регистрации предприятия и личный адрес налогового агента, которым становится руководитель предприятия. Заявка рассматривается в течение месяца, наличие вопросов к получателю по налоговым платежам не может служить основанием отказа. Полученное разрешение содержит указание на размер вычета, срок получения его на предприятии, а также устанавливающие данные на работодателя и получателя платежей.

Последним пунктом является письменное обращение на имя работодателя с просьбой производить отчисления согласно полученного налогового постановления. Без предоставленного разрешения из налоговой, вычет получать не разрешается. Месяц подачи заявления на предприятии становится первым, в который перестают удерживать 13% от заработка. Соглашение действует до конца года или до окончания срока получения вычета.

Налоговое уведомление касается заработка за текущий год. Если работник в установленный период получает средства за прошлый календарный год, то к этим суммам разрешение по вычету не относится. По окончании года гражданин вновь самостоятельно определяет, какой формой расчета ему желательно воспользоваться.

Для получения остаточных средств по имущественному вычету на предприятии налогоплательщику потребуется вновь обратиться в налоговый орган. Если гражданин не сменил место занятости и информация о работодателе осталась прежней, то предоставлять справку с работу не потребуется. Сотрудниками будет рассчитан остаток возвращаемых средств и выдано новое налоговое уведомление для администрации организации.

Если работник трудоустроен на нескольких местах, то при подаче налогового заявления ему потребуется указать, какую часть имущественного вычета он предполагает получить по каждому рабочему месту. В данном случае заявитель получит несколько налоговых уведомлений с конкретными суммами для каждого места возврата.

При увольнении в течение календарного года, возможность получения имущественного вычета у работодателя теряется, новые налоговые обращения возможны по концу календарного года. Потребуется подтверждение, какая сумма получена по месту работы, с которой уволился налогоплательщик.

Налоговый вычет у работодателя: просто и быстро

всегда в курсе событий

Оформляем имущественный налоговый вычет правильно

Документы для имущественного налогового вычета

Налоговый вычет предоставляется при подаче плательщиком декларации в инспекцию. Она подается по окончании налогового периода (п. 7 ст. 220 НК РФ).

Гражданин также обязан принести в налоговый орган пакет документов. А именно:

· договор о приобретении жилого дома (квартиры, комнаты) или доли в нем (в ней);

· документы, подтверждающие право собственности налогоплательщика на жилой дом (квартиру, комнату, землю) или доли в нем (в ней);

· договор участия в долевом строительстве и передаточный акт или иной документ о приеме-передаче объекта долевого строительства, подписанный сторонами (при приобретении прав по ДДУ);

· свидетельство о рождении ребенка (при приобретении объектов недвижимости в собственность детей до 18 лет);

· решение органа опеки и попечительства об установлении опеки или попечительства (при приобретении объектов недвижимости в собственность подопечных до 18 лет);

· подтверждающие документы на произведенные налогоплательщиком расходы.

Соответствующие затраты можно подтвердить, в частности, квитанциями к приходным ордерам, банковскими выписками, товарными и кассовыми чеками, актами о закупке материалов у физических лиц с указанием в последних адресных и паспортных данных продавца. Список обосновывающих документов в этом случае является открытым, поэтому не исключено использование и других форм (подп. 6 и подп. 7 п. 3 ст. 220 НК РФ).

Обратите внимание: в налоговую инспекцию желательно предоставлять копии указанных выше документов. Но в любом случае при себе следует иметь и оригиналы, так как инспекторы имеют полное право их затребовать.

Помимо этого, следует приложить полученную на работе форму 2-НДФЛ (если вы работаете) и заявление о возврате суммы налога. Последнее может быть подано и потом – после камеральной проверки декларации.

Порядок получения имущественного налогового вычета

Существует два варианта реализации своего права на получение имущественного налогового вычета.

По первому из них налогоплательщик получает вычет в конце налогового периода. Для этого он подает в свою инспекцию заполненную декларацию по форме 3-НДФЛ и пакет документов, о котором мы писали выше.

Второй вариант – получение льготы непосредственно у своего работодателя. Причем если человек работает и получает заработную плату сразу в нескольких организациях, то он имеет право получить вычет у любого из них или у нескольких сразу. Такая возможность появилась у налогоплательщиков в 2014 году.

Преимущество альтернативного метода заключается в том, что денежные средства можно получить еще до окончания налогового периода, в котором была приобретена жилая недвижимость.

Чтобы получить вычет через работодателя, гражданину необходимо предварительно получить в своей налоговой инспекции уведомление о подтверждении у него соответствующего права. Для этого плательщик предоставляет туда сформированный пакет документов, о котором говорилось выше. Налоговый орган должен выдать уведомление в течение 30 дней с момента обращения, а срок действия документа составляет один год. Форма уведомления установлена приказом ФНС России от 25 декабря 2009 г. № ММ-7-3/714.

Получается, что, если гражданин избрал второй путь «налоговой оптимизации», то он должен подать в бухгалтерию своей организации (или организаций):

· уведомление по форме, установленной приказом ФНС России от 25 декабря 2009 г. № ММ-7-3/714;

· заявление о возврате (неудержании из заработка) сумм НДФЛ.

Если все сделано правильно, то, начиная с месяца подачи заявления, работодатель перестает удерживать НДФЛ у работника.

Обратите внимание: пересчет и возврат налога с начала года до момента предоставления работодателю документов (уведомления и заявления) компаниями не производится.

При этом по итогам налогового периода у плательщика может возникнуть неиспользованный остаток. В этом случае гражданин имеет право, как продолжать получать вычет у работодателя, так и получить остаток через инспекцию, на основании налоговой декларации (т.е., по сути, скомбинировать оба варианта). Причем в инспекцию достаточно будет предоставить только заявление и справку по форме 2-НДФЛ – письмо Минфина России от 24 мая 2013 г. № 03-04-05/18792.

Поясним вышеизложенное на примере.

Гражданин А.А. Морозов приобрел в 2014 году квартиру. Рассмотрим два алгоритма получения им имущественного налогового вычета.

Налогоплательщик имеет право в 2015-м и последующих годах представить в свою налоговую инспекцию декларацию по НДФЛ с приложением копий необходимых документов. Помимо этого, А.А. Морозов может сразу написать и подать заявление на возврат НДФЛ. В заявлении необходимо указать реквизиты банковского счета, на который будут переведены денежные средства из бюджета.

Налоговым органом в течение трех месяцев проводится камеральная проверка. По ее итогам выносится решение о подтверждении или отказе в предоставлении налогового вычета.

НДФЛ возвратят в течение одного месяца с момента представления заявления на возврат, но не ранее окончания проверочных мероприятий.

А.А. Морозов обращается в налоговый орган с заявлением, в котором просит подтвердить право на получение имущественного вычета у налогового агента – своего работодателя. К заявлению он прикладывает копии подтверждающих документов.

Налоговики подтверждают или не подтверждают право на получение вычета в течение 30 дней с момента подачи гражданином заявления.

А.А. Морозов предоставляет полученное в налоговом органе уведомление в бухгалтерию своей компании (или нескольких компаний – работодателей). К нему он также прилагает заявление на возврат (неудержание) НДФЛ.

У налогового агента (работодателя) возникает при этом обязанность по неудержанию у работника соответствующих сумм НДФЛ. Если в течение налогового периода работодатель не сможет предоставить налоговый вычет в полном объеме, то А.А. Морозов имеет право обратиться в налоговую инспекцию за получением неиспользованного остатка по Варианту № 1, либо продолжить получать вычет у работодателя по заново оформленному уведомлению.

На этом мы заканчиваем публикацию статей в рамках тематики имущественного налогового вычета. Обращаем внимание, что на нашем сайте есть удобный калькулятор, позволяющий рассчитать размер льготы и содержащий много полезной справочной информации и инструкций.

2. К налоговой декларации должен быть приложен соответствующий пакет документов. Аналогичный комплект необходим и для получения уведомления, предоставляемого на работу, при использовании альтернативного варианта реализации права на вычет.

Источники:

law03.ru , personright.ru , grazhdaninu.com , alljus.ru , consultantpuls.ru ,Следующие статьи:

- Как написать заявление на имя министра

- Как написать заявление на моральный ущерб в суд на работодателя

Комментариев пока нет!

Поделитесь своим мнением