Как правильно написать заявление на исправление кредитной истории

Как исправить ошибки в кредитной истории?

Оформить заявку и получить ответ из банка всего за 30 минут→

Расплатившись по кредиту, добросовестный заемщик уверен, что заработал хорошую кредитную историю. И никогда не проверяет ее, при этом имеет право на бесплатное предоставление данной информации ежегодно 1 раз.

Оформить заявку и получить ответ из банка всего за 30 минут →

Однако при следующем обращении в банк может получить отказ в получении займа без объяснения причин. Виной такого ответа, в большинстве случаев, является ошибка в кредитной истории, которую клиенту придется исправлять самому. По каким причинам могут происходить подобные недоразумения, и что делать заемщику, объясняется в статье.

Условно ошибки можно поделить на несколько видов:

- неточные данные о клиенте. Это могут быть обычные описки и неточности в дате рождения или месте проживания, перепутанные буквы в имени или фамилии и т.д. Все эти ошибки считаются техническими и их возникновение, обычно, списывают на человеческий фактор;

Запросите свою кредитную историю, чтобы узнать ее состояние. Как делать запросы, читайте на этой странице

Во всех случаях виной является, как правило, человеческий фактор. Например, банковский служащий забыл внести в базу Бюро кредитных историй (БКИ) информацию о погашении займа конкретным клиентом. Или банковский работник проявил невнимательность и отправил в Бюро ошибочные данные.

Например, информация об одном клиенте передается в личную карточку другого заемщика. Особенно часто такое происходит, если клиенты — однофамильцы, но бывают случаи и с разными фамилиями.

Более редкий случай, если в программном обеспечении банка произошел сбой в тот момент, когда служащий передавал информацию в БКИ. Также бывает, что само Бюро дает банку неправильные данные о клиенте.

Например, БКИ может перепутать его с однофамильцем. В этом случае проявляется невнимательность (халатность) работника Бюро. Закон РФ предусматривает ответственность служащего БКИ за предоставление ошибочной информации. Это — штраф в сумме 1000-2500 руб. Также он взимается непосредственно с Бюро (20 тыс.-50 тыс. руб.).

Как исправить ошибку в КИ?

Исправление неправильной информации в кредитной истории — забота самого заемщика. Он должен подать в Бюро соответствующее заявление, а БКИ обязано проверить и исправить данные в течение 30 дней.

При этом банк, который передал недостоверные сведения, также может быть оштрафован. Назначать штраф уполномочен Банк России, его величина может достигать 0,1% уставного капитала провинившегося учреждения.

Если же БКИ самостоятельно не может решить проблему, например, в случае с просроченными платежами или непогашенными кредитами, вам придется обратиться в банк, где вы оформляли заем. В банке вам выдадут справку о наличии или отсутствии просрочек или непогашенного займа.

Ее следует заверить у нотариуса и предоставить в БКИ, после чего неточности в вашей кредитной истории также устраняются и вам отсылается письменное заключение об этом. Согласно законодательству на рассмотрение и устранение ошибок Бюро имеет в своем распоряжении один месяц.

Если ответ вас не удовлетворит или бюро вовсе откажется с вами сотрудничать, лучше всего обращаться в такой ситуации в суд. Вам нужно предоставить суду все свои платежные документы и ждать решения.

Если суд установит факт нарушения или необоснованный отказ в сотрудничестве с вами, сотрудники могут быть привлечены к административной ответственности. Также штраф может быть наложен и на кредитное учреждение, если выяснится, что оно передало недостоверные сведения о клиенте.

В таком случае вы можете взыскать с банка определенную сумму, так сказать за ущерб, вам причиненный. Ведь за период всех разбирательств, и судебных в том числе, вы можете упустить время или сорвать важную для вас сделку из-за неполученного кредита.

Если все вопросы с банком вам не удается решить «полюбовно», вы можете обратиться в Ростпотребнадзор. Также эта организация окажет содействие и в «разборках» с Бюро, если ими не проводились все соответствующие изменения в вашей кредитной истории своевременно.

Чтобы избежать всех этих разбирательств, которые отнимают много времени, энергии и даже средств, нужно проводить систематическую проверку собственной кредитной истории, тем более что абсолютно без лишних затрат это можно сделать один раз в году.

Обязанности БКИ и права клиента

После запроса заемщика Бюро обязано проверить сведения, касающиеся его КИ. Следует отметить, что БКИ не имеет права отказывать в проверке информации. За это предусмотрена административная ответственность. Сотрудник Бюро будет оштрафован на сумму 1 тыс.-2,5 тыс. руб., а на само БКИ налагается штраф 10 тыс.-20 тыс. руб.

Однако для того, чтобы Бюро понесло наказание, если оно не отреагирует на просьбу исправить ошибку в КИ, сам заемщик должен подать на учреждение в суд. Так же заемщик может поступить, если Бюро отвечает, что ошибки нет, а он уверен, что есть.

Во всех случаях важно предъявлять все платежные документы по кредиту и справку о погашении займа. При этом лучше отдавать копии, а оригиналы оставлять себе. Следует отметить, что заемщик не может исправить в КИ негативную, но правдивую информацию о себе. Это возможно лишь в случае, если допущена техническая ошибка.

Полезно знать, что не обязательно заниматься данным вопросом самостоятельно. Заемщик может нанять кредитного брокера, который, по роду своей деятельности, является посредником между банком и заемщиком. Имеет право запрашивать информацию в финучреждении и в БКИ, и, в случае обнаружения ошибки в КИ, кредитный брокер уполномочен действовать от имени клиента.

Обратите внимание на то, что КИ можно исправить, даже если у вас действительно были штрафы и просрочки. Детальнее о таких методах читайте на этой странице

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Как исправить плохую историю кредитов

Финансовую «карму» гражданину портят не только просроченные платежи по кредитам. Существуют иные причины: ожесточившаяся политика банка, технические ошибки и путаница с клиентами-тезками, неполная информация по какому-либо займу.

Что такое кредитная история

Это досье на заемщика с накопившейся информацией об исполнении обязательств перед финансовыми организациями. Составляется с первого банковского кредита, хранится 15 лет. Человек может и не помнить, что сам давал на это согласие, подписывая договор с банком. Содержимое такого досье и порядок для внесения в него изменений оговариваются федеральным законом. Сведения о заемщиках поступают в бюро кредитных историй. Работу этих КБИ контролирует Центробанк. Информация из разных бюро стекается в Центральный каталог кредитных историй.

В досье вносят персональные сведения о заемщике (включая паспортные данные, место фактического проживания), расписывают ретроспективу погашения кредитов, отмечают размеры заемных сумм, информацию по текущему займу, просроченные платежи. Предъявляемые судебные иски, отказы в займах документ тоже отражает. Дополнительно приводятся данные о кредиторах.

Важно! Получите кредит онлайн!

Займер - Моментальные онлайн займы! Одобрение заявки за несколько секунд! Денежные средства мгновенно переводятся на банковскую карту!

Займи Просто - Без комиссий! Без справок! Без посещения офиса Без поручителей!

Документ сравним со сводной таблицей или отчетом, как его нередко и называют. Структура кредитной истории зрительно делится на 3 части. Титульный раздел содержит личные данные с фамилией, именем, отчеством заемщика, кодом ИНН и СНИЛС, семейным положением, уровнем образования, местом работы. Основной блок дает информацию о заключенных с банками договорах, соблюдении сроков предыдущих и текущих кредитов, выплаченных суммах. Закрытый раздел, доступный лишь заявителю, представляет собой сведения о других организациях, запрашивающих его кредитную историю.

Типичный отчет по благонадежному заемщику содержит сведения о выплате заемных сумм с процентами без малейшего нарушения сроков. Например, Петр Иванович Сидоров обращался за потребительским кредитом в 2011 и 2014 годах. Напротив них указаны даты финальных платежей, отсутствие задолженностей. Графа об очередном кредите со статусом «активный» обозначена нулевой просрочкой. Подраздел ниже все вносимые платежи помечает как своевременные.

Такой отчет, например, по Сидору Петровичу Иванову, содержит записи о долгах по недавно открытому кредиту. В графе о текущем наихудшем статусе платежа стоит просрочка: 3 месяца. Сумма задолженности, включающая пеню и проценты, суммарный размер ежемесячного взноса поражают немалым размером. Обозначен исторически наихудший статус платежа: просрочка 5 месяцев, касающаяся займа 2015 года, оставшегося незавершенным.

Исправление вашей кредитной истории: избавляемся от плохой репутации заемщика

Кредитная история – информация об исполнении заемщиком обязательств по займам и кредитам.

КИ – важнейший фактор, проанализировав который банковская организация принимает решение о предоставлении займа клиенту. Неблагоприятная кредитная история – главная причина для отказа банка. В 80% случаев, заемщик получает отрицательный ответ по кредиту именно из-за недобросовестности и халатности в прошлом.

Немногие заемщики имеют представление о том, как составляется история, где хранятся сведения о его прошлых сделках с финансовыми организациями, а также о том, как происходит ее исправление.

Формирование репутации заемщика

Процедура формирования, исправления и использования данных заемщиков о ранее предоставленных кредитах строго регламентируется Федеральным Законом №218 «О кредитных историях». Законодательный акт предписывает:

- кредитная история, или КИ – это данные о том, как клиент выполнял свою часть договора перед банками, микрофинансовыми и прочими организациями, ответственность за содержание которых берет на себя бюро кредитных историй, или БКИ. Важно учитывать, что сведения поступают в БКИ исключительно с согласия клиента;

В большинстве случаев согласие клиента, решившего воспользоваться программой кредитования – одно из условий предоставления кредита. Согласно статистическим данным на 1 января 2013 года лишь 30% заемщики были обладателями чистой «репутации», то есть не имели КИ вообще.

Причины негативной КИ

Существует несколько групп подобных причин.

- Причины, которые не зависят от заемщика или зависят косвенно:

- ошибочное оформление или передача сведений;

- ошибки, допущенные специалистами финансовых организаций;

- проблемы в программном обеспечении, оборудовании и прочие технические проблемы;

- результат мошенничества – например, в случае утери паспорта заемщика или кражи личных данных.

- Причины, за которые несет ответственность заемщик:

- просрочка по платежу больше 30 дней;

- неоднократные просрочки по кредитам и займам сроком от 5 до 30 дней;

- систематическое погашение займа до обозначенного срока.

В случае, если гражданин допускает просрочки более 35 дней или вообще игнорирует оплату кредита, БКИ относит его в категорию «неплательщиков», из-за чего получение нового займа становится практически невозможным.

Согласно закону, любой гражданин РФ имеет право оспорить и исправить сведения о прошлых взаимодействиях с финансовыми организациями. В зависимости от того, насколько сложной будет эта процедура, можно осуществить ее самостоятельно, а можно воспользоваться помощью финансовых организаций, суда, или отдельных специалистов.

Если вы не несете вины за отрицательную КИ, вам помогут:

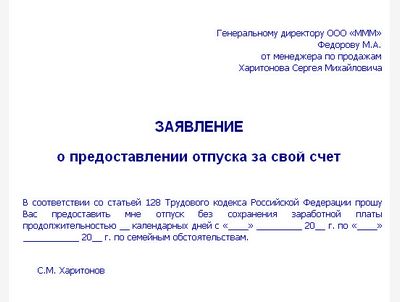

Рис. 2. Образец заявления о внесении изменений и дополнений КИ

В случае, если вы допускали просрочки в платежах, вам доступны следующие действенные методы:

К кому еще можно обратиться за помощью?

При отрицательной КИ на помощь могут прийти кредитные брокеры. Эти организации сотрудничают с теми банками, которые могут быть заинтересованы в любых клиентах. Услуга платная. В нее входит подбор оптимальной кредитной системы, а также составление рекомендаций по улучшению КИ.

Можно ли удалить КИ или исправить ее за деньги?

Сегодня можно встретить множество предложений по очистке, или удалению сведений о ранее взятых кредитах и просрочках по ним. Удалить сведения нельзя – согласно настоящему законодательству, ЦБ РФ четко контролирует деятельность БКИ, чтобы не допустить подобных действий. В случае, если вам предлагают воспользоваться подобной услугой, вы должны осознавать, что обратились к мошенникам. Тоже самое можно сказать и про организации, которые предлагают внести изменения за определенную плату.

Как узнать кредитную историю?

Получение требуемых сведений происходит посредством выписки из БКИ. Каждый гражданин РФ, согласно законодательному акту, имеет право на получение услуги бесплатно единожды в год, и за денежные средства – неограниченное количество раз. Информация не может быть предоставлена без уведомления и последующего согласия непосредственно заемщика.

Стандартная выписка содержит следующую информацию:

- ФИО;

- семейное положение;

- паспортные данные;

- сведения о полученном образовании и месте труда;

- долговые обязательства клиента, суммы кредитов, сроки выполнения, возможные задолженности, которые не погашены, начисленные проценты и прочие сведения, которые могут быть полезны;

- кредиторы, лица, ранее запрашивающие информацию.

Получить выписку можно, воспользовавшись одним из способов, представленных ниже:

- Лично обратившись в одно из БКИ. Реестр организаций представлен на официальном сайте ЦБ РФ.

- Направив заказное письмо – нотариально заверенный запрос. Ответ обязаны предоставить не позднее, чем через две недели.

- С помощью Интернет-сервиса. Потребуется зайти на официальный сайт ЦБ в раздел ЦККИ, предоставить электронные копии лицевой страницы паспорта и страницы с пропиской, а также оплатить услугу.

- В банке.

Если результаты показали, что у вас плохая кредитная история, у вас всегда есть шанс ее исправить, но для начала стоит разобраться, какие именно действия привели к ухудшению вашей репутации.

Как исправить плохую кредитную историю

Что такое кредитование, знает практически каждый человек не понаслышке. Каждый второй человек привык приобретать товары в кредит, или оформлять деньги в долг для решения финансовых проблем. Еще недавно для получения кредита смотрели только персональные документы и справку о доходах. Сегодня все намного иначе и банкам интересна кредитная история потенциального заемщика. Если вы активно пользовались кредитными продуктами и неоднократно нарушали условия договора, то исправить плохую кредитную историю будет крайне сложно.

Можно ли исправить плохую кредитную историю

Если вы оказались в сложной ситуации, а кредиторы отказывают в получение нового кредита, по причине испорченной кредитной истории, то не стоит расстраиваться. Испорченное досье можно исправить, главное, делать все правильно и придерживаться основных правил.

Важно знать, что кредитная история хранится в крупнейших бюро кредитных историй в течении 15 лет и с каждым годом вес давних просроченных кредитов по отношению к новым существенно снижается.

Ниже мы рассмотрим, какие существуют варианты исправления кредитной истории и что необходимо делать, если вы оказались в сложной ситуации.

Способы исправить кредитную историю самостоятельно

Многих заемщиков волнует вопрос, как исправить кредитную историю? Это актуально, когда необходим новый кредит, а финансовые компании отказывают. Существует несколько вариантов, благодаря которым можно быстро, и главное законно, исправить кредитное досье и попасть в список хороших заемщиков. Рассмотрим способы, которые помогут каждому заемщику исправить плохое досье и получить новый займ, на привлекательных условиях.

Сервис «Кредитный Доктор» от «Совкомбанка» как реальный способ исправить историю

Программа «Кредитный Доктор» от «Совкомбанка» — это отличный сервис для исправления кредитной истории. Главная цель сервиса — исправление, или улучшение кредитной истории, которая ухудшилась из-за просрочек, или не внесения платежей.

Воспользоваться услугой могут граждане, не моложе 20 лет и не старше 85 лет. Для оформления договора потребуется только личный паспорт и дополнительный документ, удостоверяющий личность.

Суть программы «Совкомбанк» заключается в том, что финансирования компания предоставляет небольшой займ, как правило, не более 20 тысяч рублей на срок, до одного года, под 47,7% годовых. Сумма займа и сроки устанавливаются индивидуально для каждого клиента. Поскольку займ предоставляется без гарантий и гражданам, которые попали в группу «неплатежеспособных клиентов» банк оформляет кредитный договор и не выдает деньги на руки.

Получается, по факту оформляется пакет услуг в кредит, за которые потом должны исправно платить:

- Квалифицированная консультация, по исправлению кредитной истории;

- Оформление страхового полиса. Клиенту предлагается два продукта, на выбор. В первом случае заемщик может купить полис от несчастного случая, со страховой суммой 50 тысяч рублей. Во втором случае клиент может застраховать собственное имущество, со страховой суммой 550 тысяч рублей.

- Выпуск премиальной банковской карты MasterCard Gold.

Благодаря этой программе можно исправить кредитное досье и рассчитывать на получение небольшого кредита в «Совкомбанк».

Узнать подробнее и оставить заявку на «Кредитный Доктор»

Исправление плохой кредитной истории микрозаймом

Микрофинансовые организации (МФО) — компании, которые предоставляют займы, в размере до 30 тысяч рублей, всем желающим. Для получения займа требуется только паспорт и дополнительный личный документ. Расположены МФО буквально на каждом шагу: в крупных торговых центрах, на остановках, на рыках, или иных общественных местах.

Для исправления плохой кредитной истории потребуется обратиться в микрофинансовую организацию выдающая займы онлайн. Для заполнения заявки потребуется ответить на вопросы анкеты и подождать несколько минут, пока заявка обработается. В большинстве случаев принимается положительное решение и заемщик получает деньги на карту.

Далее, останется только своевременно погасить кредит, чтобы финансовая компания внесла положительные сведения в бюро кредитных историй.

Несомненное преимущество исправления кредитного досье в микрофинансовой компании заключается в том, что внести изменить историю может каждый в минимальные сроки.

Рекомендуемые МФО, исправляющие кредитную историю:

Турбозайм — зарекомендовавшая себя компания, которая выдает микрозаймы онлайн практически без отказа. Получив деньги на карту в течении нескольких минут, и в последствии возвратив деньги обратно Вы имеете реальный шанс исправить кредитную историю.

Микрофинансовый сервис «ПрогрессКард» — специализированный сервис по исправлению плохой кредитной истории после просрочек путем выдачи микрозаймов в интернете. Средний срок исправления истории благодаря сервису составляет примерно 6 месяцев.

Оформление кредитной карты для исправления кредитной истории

Кредитная карта — современный финансовый инструмент, который позволяет быстро решить финансовые вопросы. Получить карту, с кредитным лимитом, сегодня очень просто. Существует два варианта оформления кредитной карты: через интернет, или лично в отделение банка.

Оформление карты через интернет. Этот вариант не только экономит время, но и позволяет быстро получить карту на выгодных условиях. Все что вам необходимо — это подать заявку на сайте финансовой компании и ждать ответа. Для заполнения заявки нужно указать только персональные сведения и координаты для связи. После того, как заявка будет отправлена, вам позвонит специалист банка и уточнит необходимые сведения. Важно, отвечать на все вопросы быстро и честно. После получения всех сведений специалист банка озвучит условия предоставления карты и способы ее получения.

После получения карты остается активно ей пользоваться и своевременно вносить оплату. Чем больше вы совершаете покупок и в сроки вносите оплату, тем больше положительных сведений предоставляется в бюро кредитных историй. Также стоит принимать во внимание, что многие банки по карте предоставляют льготный срок пользования кредитными средствами.

Грейс период это период, в течение которого заемщик может пользоваться заемными средствами и не платить проценты, при своевременном погашении. Льготный период бывает от 50 до 60 дней. К примеру, если вы оплатили картой покупку, в размере 3 000 рублей и в течение льготного срока, внесли эти средства на карту, то кредитор не взимает проценты за пользование средствами. Это очень выгодно, поскольку вы не только экономите, но и выгодно исправляете кредитную историю.

Взять кредитную карту с испорченной кредитной историей не так-то и легко, но наибольшие шансы при оформлении в следующих банках:

Тинькофф Платинум — благодаря гибкому рассмотрению заявок и потенциальных заемщиков, в банке можно получить выгодную кредитную карту со льготным периодом до 55 дней без справок и поручителей. Пользуясь бесплатно беспроцентным периодом и не совершая просрочек Вы уже через несколько месяцев улучшите кредитную историю и сможете вновь брать кредиты в других банках.

Карта рассрочки «Совесть» — кредитная карта Киви Банка предназначенная для совершения покупок в рассрочку без переплаты. Отлично подойдет для того, чтобы бесплатно и быстро исправить испорченную историю по кредитам.

Оформление кредита для исправления кредитной истории

Получение нового кредита, для исправления испорченного кредитного досье — хороший вариант, который поможет заемщику, который попал в сложную ситуацию. На практике, большим спросом пользуется товарное и потребительское кредитование.

Для оформления товарного кредита следует обратиться в любой магазин, выбрать нужный товар и оформить заявку на оформление товара в кредит. Сегодня в каждом большом магазине представлены кредитные специалисты от многих банков, что позволяет не только получит товар в кредит, но и выбрать самые выгодные условия для его получения. Товарные кредиты оформляются по упрощенной схеме, которая длится не более 15 минут.

Процедура оформления потребительского кредита:

- Клиент выбирает товар и подает заявку кредитному специалисту;

- Кредитный менеджер принимает заявку и отправляет на рассмотрение;

- Решение по кредиту принимает не человек, а специальная скоринговая программа, которая анализирует сведения в анкете и платежеспособность клиента.

- Оформление договора и предоставление товара клиенту.

Товарный кредит — это самый простой способ кредитования, благодаря которому каждый может исправить кредитную историю, если будет исправно вносить оплату, или закроет долг перед финансовой компанией раньше указанного срока. Начать исправлять историю можно с оформления кредита на недорогой товар, к примеру на сотовый телефон, стоимость которого не более 10 тысяч рублей.

Для получения потребительского кредита стоит обратиться в банк, который предоставляет услуги быстрого кредитования, без проверки кредитной истории. Единственный недостаток таких программ — это повышенная ставка за пользование заемными средствами. Однако, если необходимо не только получить деньги, но и исправить кредитную историю — это отличный вариант. Для получения кредита потребуются личные документы и 15 минут свободного времени.

Получается, существует много вариантов исправления кредитной истории. Главное — это исправно вносить оплату и не нарушать условия договора, поскольку получить новый займ будет сложнее или практически невозможно.

Рекомендуемые банки, где можно взять экспресс-кредит наличными с целью исправить себе историю:

Ренессанс Кредит — «Гибкий» банк, который выдает экспресс-кредиты наличными деньгами от 30 тысяч рублей. Взяв даже эту небольшую сумму и возвратив ее в течении нескольких месяцев, Вы существенно исправите свой кредитный рейтинг. Для онлайн-оформления требуется только паспорт и второй документ.

Как исправить ошибочно кредитную историю

Кредитная история – это сведения обо всех кредитах и займах заемщика за последние 15 лет, которые хранятся в бюро кредитных историй. По кредитной истории банк может принять решение, можно доверять заемщику, или нет. Поскольку в единую базу предоставляют сведения все кредитные организации, может прокрасться ошибка, которая в будущем негативно отразится на получении кредитной истории.

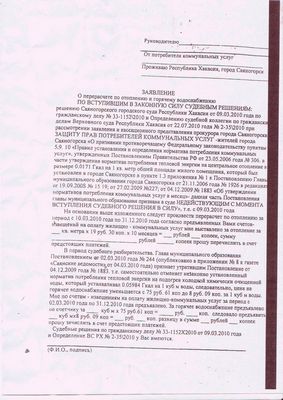

Если вы обнаружили ошибку, то существует два способа ее устранения: обратиться напрямую к кредитору, или написать заявление в бюро кредитных историй. Например, в одно из крупнейших бюро в России — Эквифакс.

Исправление кредитной истории через банк — несложный процесс, который доступен каждому заемщику. Главное, написать заявление, в котором четко описать какую ошибку допустил банк и приложить документальное подтверждение, для ее исправления.

К примеру, если вы своевременно внесли оплату, но банк, в связи с техническим сбоем, провели оплату с опозданием и в бюро кредитных историй ушла негативная информация о просрочке, необходимо приложить чеки об оплате и попросить исправить данные.

Если нет возможности обратиться в финансовую компанию, то можно написать заявление в бюро кредитных историй. В заявление потребуется все четко изложить и приложить доказательства, что ошибка возникла по вине банка. На исправление ошибки может уйти несколько месяцев.

В завершение можно отметить, что кредитная история как паспорт, документ человека, в котором собрана вся необходимая для банка информация. Если вы оказались в сложной ситуации, необходим новый кредит но кредитное досье испорчено, не стоит отчаиваться — выход есть всегда. Главное — все тщательно продумать и ответственно подойти к получению нового кредита и исправлению кредитной истории.

Испортить историю очень просто, вернуть доверие кредитной организации — сложный и долгий процесс. Не стоит допускать халатности в вопросах кредитования и тогда вы сможете оформлять кредитные продукты не только быстро, но и максимально выгодно.

Заявление на исправление кредитной истории: как составить, куда подать

Настоящее законодательство нашей страны в области кредитования предусматривает возможность исправления кредитных историй клиентов кредитных учреждений. Формальным основанием для исправления является заявление на исправление кредитной истории. Для наиболее четкого понимания вопроса обратимся к терминологии.

Так п.1 ст. 3 ФЗ №218 говорит о том, что в содержание кредитной истории (КИ) входят сведения, которые включают в себя информацию об исполнении кредитуемым лицом принятых обязательств по кредитам. Указанные сведения хранятся в соответствующем бюро кредитных историй (БКИ). БКИ представляет собой коммерческое юридическое лицо, которое оказывает коммерческие услуги по сбору, систематизации, сохранению и предоставлению сведений кредитных историй.

Для корректировки сведений, которые содержит в себе кредитная история клиента, необходимо обращаться в соответствующее бюро — бюро, которое сотрудничает с банком, обслуживающим клиента.

Однако здесь необходимо сделать оговорку на то, что исправление исправлению рознь. Подкорректировать историю можно в том случае, когда она содержит недостоверные либо в усеченной форме сведения о клиенте и его взаимоотношениях с банком, прежде всего, когда недостоверность была допущена по вине банка, его персонала. Если же говорить об исправлении кредитной истории, «подпорченной» клиентом в виде просрочек платежей или иного нарушения порядка и условий выплат, то в данном случае кредитная история в соответствии с нормами закона и правилами работы в данной сфере исправлению не подлежит.

Сейчас достаточно много распространяется информации в сети интернет и в других открытых источниках относительно возможности исправления, в том числе безнадежно испорченных кредитных историй. Хотелось бы предостеречь. Основная масса людей, стоящих за данными предложениями – мошенники. Будьте осторожны, бдительны, а также внимательны в вопросах кредитования. Решение Ваших проблем в Ваших руках.

Нужны деньги срочно? Перейдите по ссылке, и на открывшейся странице вы сможете заполнить простую форму анкеты-заявки, с помощью которой значительно повысите свои шансы на получение положительного решения.

При использовании материалов сайта активная ссылка на kredit-otziv.ru обязательна.

Прошу Вас исправить кредитную историю

Дмитрий Портнягин

Прошу,ВАС,исправить кредитную историю договор№0012682712 от 24.04.2011. Основание: Обязательства по кредитному договору,права требования по которому перешли.

Источники:

kreditorpro.ru , sovets.net , yakapitalist.ru , xn--90aennii1b.xn--p1ai , kredit-otziv.ru ,Следующие статьи:

- Как правильно написать заявление на один день отгула

- Как правильно написать заявление на отказ от кредитной карты

Комментариев пока нет!

Поделитесь своим мнением