Как написать заявление на переход на усн

Заявление о переходе на УСН в 2017 году (образец)

Заявление о переходе на УСН 2017 года, поданное в ИФНС до 31 декабря, позволит использовать упрощенный режим налогообложения в 2018 году. В статье пойдет речь о том, каков порядок написания этого обращения в налоговый орган и какая форма уведомления предусмотрена.

Когда надо писать заявление на упрощенку

Любая организация или индивидуальный предприниматель могут заявить свое право на применение УСН при соответствии требованиям НК РФ, указанным в пп. 2 и 3 ст. 346.12.

Для получения статуса налогоплательщика, использующего упрощенный режим налогообложения, предусмотрена определенная процедура, начинающаяся с подачи заявления о переходе на УСН в форме уведомления. Этот порядок изложен в п. 1 ст. 346.13 НК РФ. По нему заявление подается в налоговую инспекцию по месту постановки налогоплательщика на учет.

Оценить соответствие критериям необходимо на дату подачи уведомления. Если налоговики заметят какое-то несоответствие признакам налогоплательщика УСН, они могут отказать в применении спецрежима, направив свое решение в письменном виде по установленной форме.

Заявление на УСНО: временные рамки подачи в общих случаях

Для подачи этого документа существуют временные рамки: по общему правилу при желании перейти на УСНО со следующего года подать заявление надо не позднее 31 декабря года текущего (п. 1 ст. 346.13 НК РФ).

При этом в п. 7 ст. 6.1 НК РФ указано, что если крайний срок подачи заявления о переходе на УСНО в инспекцию приходится на выходной день, то разрешается перенести срок на рабочий день, который следует за этим выходным.

Опоздание со сроком подачи лишает налогоплательщика права применять УСН, и, чтобы сменить режим налогообложения, придется ждать еще год.

Заявление на УСН при регистрации ООО или ИП

Впрочем, у правила о том, что заявление о переходе на упрощенку надо подавать обязательно в прошлом налоговом периоде, есть исключение. Оно действует, когда регистрируется новое предприятие, в том числе ООО, или гражданин получает статус индивидуального предпринимателя.

Заявление на УСН тогда можно подать в течение месяца с даты регистрации. Налогоплательщик сразу становится «упрощенцем» с тем или иным объектом налогообложения.

Кроме того, вне установленного срока можно перейти на УСН при утрате права на ЕНВД по причине изменения местного законодательства или прекращения вида деятельности, по которому применялся вмененный налог. В этом случае также дается месяц для подачи уведомления о переходе на УСН.

Подавать заявление на УСН в 2017 году можно лично, по почте или в электронном виде. Формат такого электронного заявления определен приказом ФНС России от 16.11.2012 № ММВ-7-6/878@, а сам порядок подачи содержится в другом приказе ФНС России — от 18.01.2013 № ММВ-7-6/20.

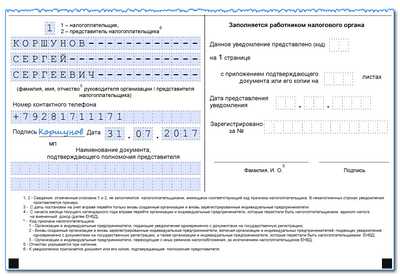

Заявление на УСН: образец заполнения

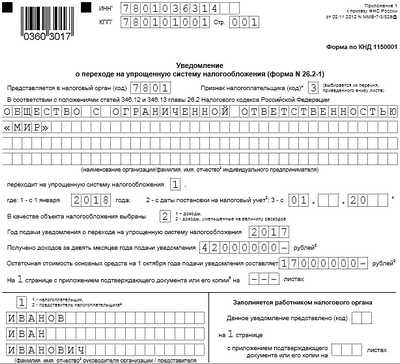

Заявление на УСН заполняется по рекомендуемой форме, утвержденной ФНС России приказом от 02.11.2012 № ММВ-7-3/829@. В связи с тем, что такое обращение подается в уведомительном порядке (если соблюдены все условия), и называется оно уведомлением.

В уведомлении должно быть отражено название организации либо фамилия, имя, отчество индивидуального предпринимателя, который подает заявление и собирается переходить на упрощенку, ИНН, КПП (при наличии) налогоплательщика. Необходимо указать дату, с которой будет применяться упрощенный режим. Кроме того, в заявлении должны быть видны контактные данные налогоплательщика.

Также при написании заявления на упрощенку в 2017 году нужно указывать:

- какой объект налогообложения выбран (абз. 2 п. 1 ст. 346.13 НК РФ);

- каков объем доходов за 9 месяцев того года, в котором пишется уведомление (налоговый орган должен убедиться, что доходы заявителя не превышают лимита, определенного в п. 2 ст. 346.12 НК РФ, в 2017 году это 112,5 млн руб.);

- какова на 1 октября остаточная стоимость принадлежащих налогоплательщику основных средств (она не должна превысить 150 млн руб.).

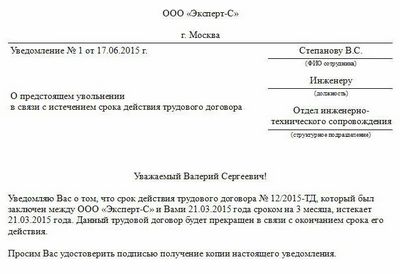

Представляем образец заявления на УСН 2017 года:

Заявление на УСНО: примечания к форме

- В незаполненных строках следует проставлять прочерк.

- Сноски 1 и 2 означают, что сведения, отмеченные ими, не заполняются теми налогоплательщиками, которые имеют соответствующий код признака налогоплательщика. Коды признака налогоплательщика имеют следующие значения:

1 — организации и ИП, подающие заявление одновременно с пакетом документов на регистрацию.

2 — только что созданные организации или зарегистрированные ИП, а также налогоплательщики, утратившие право на ЕНВД.

3 — организации и ИП, которые переходят с других режимов налогообложения. ЕНВД — исключение.

- Сноска 3 означает, что с даты, когда произошла постановка на учет, могут перейти на УСН лишь вновь созданные организации и ИП.

- Отчество указывается при наличии.

- Если интересы налогоплательщика при написании уведомления представляет иное лицо, у него должен быть документ, подтверждающий полномочия представителя.

Заявление (уведомление) о переходе на УСН представляет собой достаточно простую форму документа. Но ее необходимо подать в установленный законодательством срок для того, чтобы воспользоваться своим правом применять спецрежим.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Как подается заявление о переходе на упрощенную систему налогообложения?

Любому человеку, который планирует заниматься бизнесом, важно знать о нюансах системы налогообложения. Налогообложение – это система уплаты налогов и сборов. Сюда входят виды, суммы и порядок уплаты налогов. В РФ такая процедура регулируется законом о налогах и сборах.

Упрощённая система налогообложения (далее УСН) – это особый налоговый режим, который направлен на снижение налоговых тарифов, упрощение налогового и бухгалтерского учёта для малого и среднего бизнеса в России. Система позволяет заменять несколько видов налога единым. УСН имеет преимущества и недостатки.

- не платится НДС;

- предприятие не платит налог на прибыль (ставка 20%);

- предприятие не уплачивает налог на имущество (ставка до 2,2%);

- частный предприниматель не платит налог на доходы физ. лиц и на имущество физ. лиц;

- сдача налогового отчёта происходит в минимальном объёме;

- налоговая декларация предоставляется раз в год;

- прекратить применение УСН можно по собственному желанию;

- происходит сокращение налоговых проверок;

- предприятия официально могут более быстро списывать расходы на стоимость средств.

- опасность дробления структуры предприятия (для сохранения статуса плательщика УСН при возможном превышении предприятием максимального лимита по выручке в календарном году. Согласно последним изменениям в законодательстве, предел для предприятий установлен на уровне 68,82 млн. рублей (с учётом повышающих коэффициентов));

- усложнение управления при дроблении;

- усложнение процесса получения кредита;

- рост издержек управления;

- дополнительные налоговые риски (при предъявлении претензий о нецелесообразности УСН);

- не все расходы могут учитываться;

- ограничение видов деятельности;

- ограничение по субъектам, которые могут переходить на УСН;

- предприятиям, начиная с 2014 года, необходимо вести полный бухгалтерский учёт.

Особенности и преимущества УСН для ООО.

Особенности и преимущества УСН для ООО.

Список лучших франшиз: читайте тут.

Какие системы налогообложения доступны ИП?

На переход на УСН имеют право:

- организации, численность сотрудников которых не превышает 100 человек;

- компаний с максимальным объёмом 9-тимесячного дохода – 45 миллионов руб. (а чтобы остаться на упрощённой системе в течение года – 68,82 миллионов рублей);

- организации, не имеющие филиалов и представительств (с начала 2016 года представительства будут позволены);

- предприятия, общая стоимость всех активов которых не превышает 100 млн. рублей;

Право предоставления УСН теряется в случае, если:

- превышены рамки ограничений по доходности, количеству сотрудников, при открытии филиалов;

- если предприятие перестало заниматься деятельностью, которая подпадала под УСН или задекларировала окончание подобной деятельности до конца отчётного периода (года).

УСН не может применяться: банками, страховыми компаниями, нотариусами, ломбардами, страховщиками, инвестиционными фондами, иностранными компаниями, микро-финансовыми компаниями, адвокатами и государственными организациями.

Исключительный перечень приведён в статье 346.12 НК Российской Федерации.

Подача заявления о переходе

При переходе на упрощённую систему, подаётся уведомление в налоговую по месту регистрации. Создаваемые предприятия могут его подавать вместе с документами на регистрацию предприятия. Для этого к регистрационным бумагам прилагается бланк по форме № 26.2-1.

Чтобы правильно заполнить заявление, вам нужно:

- получить официальный бланк уведомления;

- ознакомиться с порядком и примером его заполнения;

- безошибочно заполнить бланк и скрепить его печатью предприятия и подписью директора.

- уведомление – это бланк формата А4;

- одностороннее заполнение;

- в графах, которые не заполнены, проставляются прочерки;

- вверху указывается ИИН, ОГРН организации;

- указывается код налогового органа;

- в графе «Признак плательщика» пишутся цифры 1, 2 или 3;

- в главном поле: Ф.И.О. ИП/название фирмы полностью;

- выбирается субъект налогообложения, проставляется цифра 1/2;

- указывается год подачи;

- информация о доходах (для действующих ИП);

- информация о директоре предприятия/представителе;

- внизу проставляются номер телефона, дата, подпись заявителя.

Лучше делать заявление в двух экземплярах, чтобы один, с отметкой налоговой, сохранился у налогоплательщика (во избежание утери документов).

Как зарегистрировать ИП онлайн?

Как зарегистрировать ИП онлайн?

Когда подавать заявление на переход на УСН

Если заявление о переходе не было подано одновременной с регистрационными документами, вы можете подать его в течение 30 дней с момента постановки предприятия на учёт (такой срок законодательно установлен с начала 2013 года). Подробнее об этом и других важных аспектах рассказано в видео:

Уведомление вы подаёте по месту регистрации налогоплательщика, не позднее 31 декабря (для вновь зарегистрированных предприятий – 30 дней, без привязки к фискальному периоду).

Документ содержит такие реквизиты:

- название предприятия;

- ОГРН (ОГРНИП);

- ИНН организации;

- Основания для предоставления УСН.

Документ подписывается директором предприятия и скрепляется печатью предприятия.

В том случае, если вы не успели подать уведомление в 30-тидневный срок, у вас есть варианты:

- подать уведомление с опозданием и настаивать на принятии (при судебном разбирательстве суд часто принимает сторону налогоплательщика);

- закрыть предприятие, открыть его снова и снова подать документы на переход на УСН.

Указанные варианты не единственно возможные. Кроме этого, вы можете открыть новое предприятие, а по бухгалтерии прошлого не проводить никаких оборотов вплоть до начала следующего фискального периода (01.01 – 31.12).

Как подать заявление

Переход на подобную систему сбора налогов доступен предпринимателям и предприятиям с 01.01.2013. Любая организация может подать заявление о переходе с начала налогового периода (начала года).

Для этого законодательно предусмотрено обязательное уведомление налогового органа по месту проживания/регистрации налогоплательщика.

Налоговая не выдаёт вам никакого уведомления или разрешения на начало вами деятельности с применением УСН. Следовательно, с первого дня следующего отчётного периода (1 января), вы на законных основаниях можете начинать работать на выбранной системе налогообложения.

Перед подачей, вам стоит определить базу налогообложения – либо это будет доход, либо прибыль. При первом варианте, размер оплачиваемых налогов будет равен 6% от дохода. При втором – 15% от прибыли.

Просчитать это можно быстрым способом: доход разделить на выручку. Если полученная величина ниже 40%, то объектом целесообразно избрать доходы организации. Если нет, то прибыль.

Если у вас отказываются принимать заявление на УСН, вы можете обратиться в арбитражный суд.

При применении УСН в новом налоговом периоде, если вами соблюдаются условия его применения, не нужно повторно уведомлять налоговые органы. Как мы видим из описания, УСН лучше всего подходит предприятиям малого и среднего бизнеса из-за своей простоты и экономии на налогах. Это позволяет развиваться более успешно.

Однако если организация начинает стремительно развиваться или вы запланировали рост своего предприятия в ближайшем будущем, тогда данная система налогообложения может стать подводным камнем. В этом случае предприятие придётся дробить, что усложнит бухгалтерию и понизит управляемость предприятия в целом.

Заявление о переходе на УСН 2018

Заявление о переходе на УСН 2018

На сегодня упрощенная система налогообложения (УСН) – самая популярная среди налогоплательщиков.

Заявления о переходе на УСН для ИП или юрлица достаточно, чтобы перейти на спецрежим. В то же время, будущим «упрощенцам» нужно соответствовать критериям, установленным налоговым законодательством. Наша статья расскажет об ограничениях и требованиях, соблюдение которых необходимо для перехода на УСН, о том, как подать заявление о переходе на УСН, а также в статье мы приведем образец такого заявления.

Кто может перейти на «упрощенку» с 2018 г.

Юрлица и предприниматели, желающие заявить о применении «упрощенки» с 2018 года, должны проверить, соответствуют ли они предъявляемым требованиям НК РФ на дату подачи уведомления, иначе налоговики могут отказать им в праве на УСН.

В текущем году заявление в налоговую на переход на УСН с 2018 г. могут подавать организации, у которых (ст. 346.12 НК РФ):

- доход за 9 месяцев 2017 г. не превысил планку в 112,5 млн руб.;

- на 01.01.2018 г. остаточная стоимость основных средств по бухучету не превышает 150 млн руб.,

- отсутствуют филиалы;

- в уставном капитале доля иных предприятий не превышает 25%.

Для ИП указанные «переходные» лимиты дохода и стоимости ОС не действуют. А вот остальные условия, при соблюдении которых можно подавать заявление о переходе на УСН с 2018 г., в равной мере распространяются на юрлиц и предпринимателей:

- среднегодовая численность работников не больше 100 человек;

- лицо не является плательщиком сельхозналога (ЕСХН);

- лицо не занимается добычей и продажей полезных ископаемых, кроме общераспространенных, и не производит подакцизные товары;

- лицо не является частным нотариусом, адвокатом, ломбардом, банком, микрофинансовой, иностранной, или страховой организацией, НПФ, частным агентством занятости, «бюджетником», профучастником рынка ценных бумаг, организатором игорного бизнеса, не участвует в соглашениях о разделе продукции.

Важно: заявление о переходе на УСН будет одобрено налоговиками только при одновременном соблюдении всех условий и ограничений.

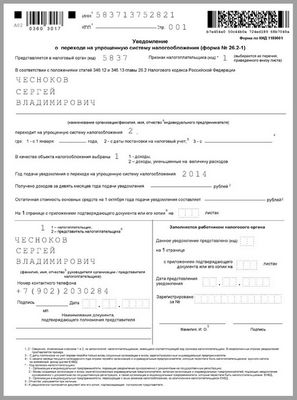

Уведомление о переходе на УСН для ИП и ООО

Фактически, единственным документом для извещения ИФНС о намерении работать на «упрощенке», является «Уведомление о переходе на УСН». Тем, кто в 2017 г. уже работает на УСН, планируя применять этот режим в 2018, никаких уведомлений подавать не надо.

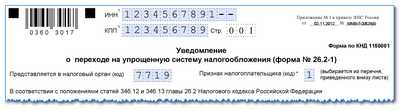

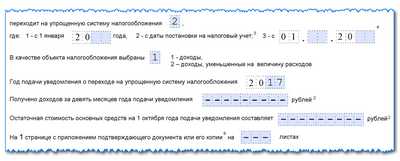

Актуальная форма заявления о переходе на УСН № 26.2-1 утверждена приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829. Этот бланк применяется юрлицами и ИП, которые решили перейти на «упрощенку» с других налоговых режимов, а также вновь созданными ИП и организациями (скачать уведомление о переходе на УСН можно в конце этой статьи).

В то же время, НК РФ не запрещает подавать уведомление в произвольной форме.

Как подается заявление на переход на УСН-2018

Даже если все необходимые требования соблюдены, право на «упрощенку» не может возникнуть без подачи «Уведомления о переходе на УСН», поскольку сам переход происходит в уведомительном порядке (пп. 19 п.3 ст. 346.12 НК РФ, письмо Минфина РФ от 13.02.2013 № 03-11-11/66).

Куда подавать «Уведомление о переходе на УСН»? В ИФНС, где налогоплательщик состоит на учете (п. 1 ст. 346.13 НК РФ). Уведомление может подаваться на бумаге или электронно, согласно формату, утвержденному приказом ФНС от 16.11.2012 № ММВ-7-6/878.

Вновь созданные ИП и фирмы могут подавать уведомление в течение 30 дней с даты регистрации, чтобы свою деятельность сразу начать на УСН. Такой же срок отведен плательщикам ЕНВД, которые решили отказаться от видов «вмененной» деятельности полностью, начав новый вид бизнеса на УСН, или перестали быть таковыми в связи с отменой местного закона о ЕНВД.

Для остальных же переход на «упрощенку» с других режимов возможен только со следующего года, при условии, что уведомление о переходе на УСН «доходы» или «доходы минус расходы» подано до 31 декабря года текущего.

Чтобы начать работу на УСН с 2018 г., уведомить налоговиков нужно не позднее 09.01.2018г. Это связано с выпадением 31 декабря 2017 г. на воскресенье и переносом срока на ближайший рабочий день.

Как заполнить уведомление о переходе на УСН

Бланк уведомления состоит всего из одного листа и его заполнение не должно вызывать никаких затруднений. Рассмотрим подробнее порядок заполнения уведомления о переходе на УСН:

Далее вы можете посмотреть образец заполнения заявления о переходе на УСН, и скачать бланк, чтобы оформить его самостоятельно.

Заявление о переходе на УСН по форме 26.2-1: инструкция по заполнению

НК РФ при определенных условиях для некоторых налогоплательщиков предусматривает возможность использования льготной системы налогообложения УСН. В настоящее время это самый популярный режим среди хозяйствующих субъектов, отнесенных к малому бизнесу. Чтобы применять его надо в ИФНС подать заявление на УСН по форме форма 26.2-1.

Порядок перехода на УСН

Законодательство устанавливает порядок перехода на упрощенную систему налогообложения и какие должны соблюдаться критерии. Переход на УСН возможен при регистрации субъекта и с других режимов. Однако, в любом случае нужно учитывать ограничения, определенные НК РФ.

При регистрации ИП или ООО

Нормы права предоставляют возможность подавать заявление на УСН вместе с регистрационными документами в момент постановки на учет налогоплательщика в ИФНС.

Если вновь организованная компания или предприниматель не предоставили заявление и в течение 30 дневного срока, то они автоматически переходят на общую систему налогообложения. При этом перейти на УСН можно будет только лишь с начала нового года.

Также необходимо учитывать, что при таком переходе на упрощенку соблюдение критериев ее применения (численность, размер выручки и стоимости основных фондов) обязательно, даже если в самом начале они и не проверялись. Как только они будут превышены, необходимо будет сразу же в установленные сроки уведомить ИФНС об этом и осуществить переход с УСН на ОСНО.

Сроки перехода, если заявление подается не при регистрации ООО или ИП

Действующие налогоплательщики имеют право сменить текущий режим налогообложения подав заявление о переходе на УСН в установленные законом временные рамки.

Таким хозяйствующим субъектам надо помнить, что они должны соблюдать критерии перехода на эту систему.

Поэтому они по состоянию на 1 октября им нужно рассчитать показатели:

- среднесписочной численности работников;

- стоимость основных средств;

- а также самый главный критерий — сумму поступившего дохода за 9 месяцев этого года.

Затем их надо обязательно сравнить с указанными в НК РФ нормативами, и только после этого подать в налоговую заявление о смене режима на упрощенную систему налогообложения.

Переход с других налоговых режимов

Спецрежимники, применяющие ЕНВД, а для предпринимателей еще и ПСН, могут совместно с этими режимами для определенных видов деятельности использовать УСН. Такое возможно, если на ЕНВД или ПСН находится несколько видов деятельности, но есть еще и другие осуществляемые предприятием направления работы.

Возможна также смена систем с ЕНВД и ПСН. Но здесь также нужно соблюдать установленные законодательством сроки. В этом случае для избежания двойного налогообложения следует своевременно подавать соответствующие заявления о применении режимов, а также вести раздельный учет показателей деятельности.

Чтобы осуществить переход на УСН налогоплательщик должен заполнить и подать либо лично, либо через систему электронного документооборота заявление установленной формы. Бланк можно приобрести в типографии, но лучше всего для его заполнения использовать специализированные программы и интернет-сервисы на различных сайтах.

Бланк и образец заполнения заявления на УСН

Скачать бланк заявления на УСН по форме 26.2-1 бесплатно в формате Excel.

Скачать бланк заявления о переходе на УСН по форме 26.2-1 бесплатно в формате PDF.

Скачать образец заполнения заявления на УСН в формате PDF.

Образец заполнения заявление о переходе на УСН

См. пример заполнения заявления для ИП.

См. пример заполнения заявления для ООО.

Рассмотрим на примере, как правильно оформить заявление форма 26.2-1.

В верхней части бланка проставляется код ИНН фирмы или предпринимателя. Для этого поле содержит 12 пустых клеток. Поскольку у компаний ИНН занимает 10 знаков, то последние две клетки, которые останутся пустыми, нужно прочеркнуть.

Далее нужно записать код КПП. Он имеется только у фирм, а предприниматели это поле прочеркивают.

На следующем шаге в поле необходимо внести код налоговой службы из четырех знаков, куда подается заявление на упрощенку.

Дальше идет поле «Признак налогоплательщика» .

Указанный в нем код показывает, в какой именно момент времени хозяйствующим субъектом производится переход:

- «1» указывается тогда, когда документ подает вместе с остальными документами на регистрацию фирмы или ИП;

- «2» проставляют компания или предприниматель, которые снова открывают деятельность после ранее выполненной ликвидации;

- Также код «2» должны ставить те, кто производит переход с вмененки на упрощенку;

- «3» записывают те субъекты, которые переходят на упрощенку с любой другой системы, кроме вмененки.

После этого в большом поле нужно записать полное наименование компании, как это сделано в учредительных документах, либо полные Ф.И.О.

Код следующего поля будет определять, в какой именно период времени происходит переход на упрощенку:

- Код «1» указывают те субъекты, которые выполняют переход с 1 января будущего года;

- Код «2» должны проставить те фирмы и предприниматели, которые подают заявление при первой регистрации субъекта, либо повторно после его ликвидации и нового открытия;

- Код «3» нужно записать тем субъектам, кто вынужден перейти с вмененки на упрощенку. В этом случае рядом также необходимо указать месяц, с которого будет выполняться такой переход.

В следующей графе проставляется код, соответствующей выбранной системе УСН:

- Код «1» указываю те, кто решил производить определение суммы налога исходя из полученного дохода;

- Код «2» записывают те субъекты, кто будет выполнять расчет налога по доходам, уменьшенным на понесенные расходы.

Далее нужно проставить год, когда заполняется заявление на переход.

В поля, которые находятся на бланке далее вносятся сведения только в том случае, если производится переход на упрощенку с других систем, и при заполнении поля «Признак налогоплательщика» был проставлен код «3».

В данные графы необходимо внести размер дохода, который субъект получил за 9 месяцев года, когда оформляется заявление, а также сумму остаточной стоимости ОС.

Если заявление в налоговую инспекцию подает уполномоченное лицо, то в графе ниже необходимо проставить количество листов, которые занимают подтверждающие его полномочия документы.

Бланк заявления в нижней части разделяется на два столбца. Податель заявления должен указывать сведения только в левом. В первую очередь, здесь необходимо проставить код лица, который подает документ в инспекцию – «1» – сам субъект бизнеса, либо «2» – его законный представитель.

После этого записывается полная информация о руководителе компании, предпринимателе либо представителе, указывается число и подпись лица, телефонный номер для контактов. Если имеется печать — то необходимо проставить и ее оттиск. Все клетки, которые останутся незаполненными после внесения информации нужно прочеркнуть.

Как правильно заполнить заявление о переходе на упрощённую систему налогообложения?

Здравствуйте, уважаемые читатели!

При регистрации ИП или ООО необходимо определиться с налоговым режимом, по которому предприятие будет работать. Это очень важный вопрос, так как выбранный режим будет оказывать влияние на всю дальнейшую отчётность и уплату налогов. Помимо основного режима ОСНО есть так называемые специальные, среди которых наибольшее распространение имеет упрощёнка.

Если вы хотите работать на УСН, то вам необходимо написать заявление о переходе на упрощённую систему налогообложения. Если этого не сделать, то вы автоматически будете переведены на режим ОСНО, а это большой геморрой.

Когда можно перейти на УСН?

Для перехода на упрощённый режим есть строго определённые сроки. Давайте рассмотрим, когда ИП или ООО могут написать заявление

Особенности заполнения

Заявление заполняется по форме 26.2-1.

Чтобы заполнить уведомление, вам нужно скачать бланк из интернета, заполнить его в электронном виде и распечатать в 2 экземплярах. Один останется в налоговой инспекции, а на втором экземпляре вам поставят отметку о приёме.

В конце есть места для подписи и даты – подписывать должен тот человек, кто собирается сдавать заявление.

Кстати, рекомендую вам полезный сервис, с помощью которого вы сможете бесплатно подготовить все документы для регистрации ИП или ООО. Подробнее об этом я написал ЗДЕСЬ.

Если у вас остались вопросы, готов ответить в комментариях.

Источники:

nalog-nalog.ru , sbsnss.ru , spmag.ru , buhproffi.ru , on-www.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением