Как написать заявление в налоговую о налоговый вычет

Как оформить заявление на имущественный вычет

Заявление на налоговый вычет — это один из видов документации, без которого сокращение налогооблагаемой базы невозможно. Зачастую физические лица, ставшие обладателями недвижимости, неправильно оформляют заявление на налоговую скидку либо не соблюдают сроки его подачи и соответственно теряют возможность получения материальной компенсации.

В связи с этим предлагаем с помощью данной статьи, ознакомится со всеми правилами оформления заявления на имущественный вычет.

Заявление в налоговую на имущественный вычет – образец 2018 года

Все физические лица, являющиеся налогоплательщиками и одновременно собственниками различных видов имущества, в соответствии с установками российского налогового законодательства обладают правом на частичный возврат денежной суммы, потраченной на имущество.

Для того чтобы это сделать налогоплательщику потребуется подготовить целый ряд документации и особое внимание уделить такому виду документа, как заявление, поскольку именно с помощью него физическое лицо сможет выразить свое желание о возврате НДФЛ.

Виды имущественных объектов

Такое понятие, как имущество, подразумевает широкий перечень различных объектов. В связи с этим Налоговым Кодексом, а именно статьей под номером 220, конкретизировано, за покупку каких именно объектов имущественного типа начисляется возврат подоходного налога:

Ситуации, в которых заявление будет считаться неправомерным

Перед тем как приступать к процедуре составления документа, содержащего просьбу о выдаче денежной компенсации за покупку недвижимости, для того чтобы не тратить время зря рекомендуем взять во внимание некоторые факторы. Заявление будет признано неправомерным и соответственно физическому лицу будет отказано в начислении вычета в следующих ситуациях:

Какие существуют образцы заявления на возврат НДФЛ

На сегодняшний день существуют два основных образца заявлений на налоговую скидку за покупку недвижимости – это бланк, оформленный на имя работодателя, и бланк, адресованный в налоговую службу.

Информация, которую нужно указывать в документе зависит от того, каким из образцов воспользуется налогоплательщик. Например, в заявлении на имя работодателя реквизиты банковского счета писать не нужно, поскольку они и так имеются у начальника.

Следует отметить, что если физическое лицо приобрело недвижимость еще, будучи сотрудником какой-либо организации, а вычет начало оформлять на пенсии, то пользоваться нужно образцом заявления, предназначенного для рассмотрения налоговым инспектором.

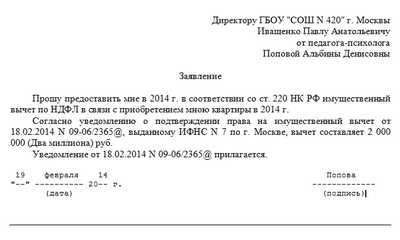

Бланк документа, вмещающего в себя просьбу об уменьшении размера налогооблагаемой базы за приобретение недвижимости, предназначенный для работодателя, помимо общей информации (наименования предприятия, должностей, фамилий, имен и отчеств руководителя и подопечного) должен содержать следующие данные:

[WARNING]ВНИМАНИЕ. Бланк заявления 2018 года на налоговый вычет на покупку квартиры помимо отметки, говорящей о наличии у заявителя уведомления, должно содержать данные касающиеся того, какой налоговой инспекцией был издан документ, адрес ее расположения, порядковый номер документа, а также дату его выдачи.[/WARNING]

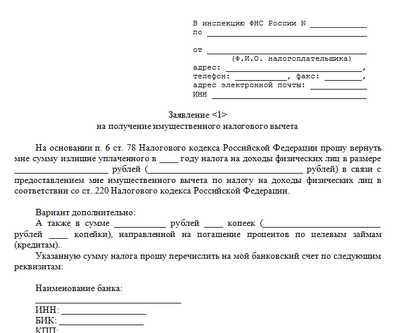

Заявление на имя руководителя физическое лицо обычно оформляет собственноручно. А образец, предназначенный для налогового инспектора, это, как правило, готовый бланк, в который остается всего лишь внести некоторые сведения.

В их число входит адрес налогового органа, контактные данные претендента на возврат НДФЛ, год, в котором заявитель понес расходы, связанные с приобретением недвижимости, сумма налоговой скидки. Дополнительно нужно написать все реквизиты банковской карты, на которую в результате будут отправлены денежные средства.

Размер вычета, который нужно обязательно указать в заявлении, прописывается как с помощью цифр, так и с помощью букв. В некоторых случаях, налогоплательщик также претендует и на возврат подоходного налога за процентные выплаты. Размер процентной налоговой скидки также прописывается в этом же заявлении, но только чуть ниже.

Как написать заявление в налоговую о налоговый вычет

Обращение в налоговую службу должно подкрепляться письменным заявлением. Если вы собираетесь требовать налоговый вычет, то следует подготовить документы заранее и написать заявление с просьбой выделить полагаемую компенсацию.

Расскажем, как правильно написать заявление по разным типам налоговых выплат.

Общая форма и правила написания заявления на налоговый вычет

Существует общая форма для заявления на возврат налогового вычета, которую можно скачать здесь в формате WORD

Вы можете воспользоваться ей - или оформить документ по-другому.

Ниже рассмотрим возможные варианты заявления в зависимости от типа налоговой компенсации.

Пример уже оформленного заявления:

Требования к документам одинаковы.

Определим, каким правилам стоит следовать при написании заявления:

- Обязательно должна быть «шапка», где указывается наименование органа, в который обращаетесь. Лучше спросить у представителя налоговой, как вписать правильней название отдела. Там же указывается информация о заявителе – ФИО, контактные данные, адрес проживания.

- Название документа. По середине строки, без кавычек и точки в конце следует написать – «Заявление на получение налогового вычета» или просто «Заявление».

- В содержательной части документа следует вписать свою просьбу, указать, какой вид компенсации вы желаете получить, какие у вас есть на это основания.

- Важно вписать номер лицевого счета и все реквизиты банковской организации, куда будут перечислять средства.

- Далее не забудьте перечислить документы, подтверждающие право на получение налогового вычета.

- Дата и подпись также обязательна в конце документа.

К нижеперечисленным примерам правила - такие же.

Образец и примеры заявления на получение стандартного налогового вычета

Такой вид налоговой компенсации может быть оформлен только на совершеннолетнее лицо, но при разных типах компенсации:

То есть, компенсация полагается именно гражданину, обращающемуся с заявлением в органы.

Пример заявления на личный налоговый вычет:

В этом случае возврат положен на ребенка гражданина, обратившегося в службу. Такой вычет получается родителями, опекунами или законными представителями ребенка.

1. Пример заявления на получение вычета на одного ребенка:

2. Пример заявления на предоставление вычета, рассчитанного на двух детей:

3. Примеры заявлений на налоговый вычет, касающийся трех и более детей:

Стандартный налоговый возврат оформляется 1 раз в год.

Конечно же, с предоставлением соответствующих документов - например, на детей должны быть поданы свидетельства о рождении, а опекуны или представители должны иметь при себе доверенность, оформленную у нотариуса.

Примеры заявления на предоставление имущественного налогового вычета

На основе этих примеров вы сможете написать свое личное заявление.

Не забывайте в конце документа ставить дату подачи заявления и свою подпись.

Образец и примеры заявления на профессиональный налоговый вычет

Налоговая компенсация может быть возвращена гражданину при нескольких условиях, а не просто за хороший труд или заслуги.

Приведем несколько примеров.

Заявление на вычет за создание научных трудов и разработок:

Заявление на возврат за создание литературных произведений:

Заявление на вычет за выполнение работ по договору подряда:

Заявление на возврат за исполнение произведений литературы и искусства:

Заявление на вычет в связи с предпринимательской деятельностью:

Другие заявления на возможные вычеты оформляются так же.

Образец и примеры заявления на получение социального налогового вычета

Бланк заявления общего образца таков:

Теперь вы сможете самостоятельно написать заявление и прийти с ним в налоговую службу.

Как правило, если заявление написано без ошибок, помарок и исправлений, то его принимают сразу.

Если же вы услышите отказ, потребуйте объяснений от специалиста и попросите переписать сразу же документ.

Обязательно, перед тем как подать документ на рассмотрение, проверяйте все вписанные данные. Особенно это касается реквизитов, ведь неправильно вписанный номер лицевого счета может привести к недоразумениям и отказу со стороны налоговой перечислять вам компенсацию.

Как и куда жаловаться на нотариуса – порядок подачи жалобы на нотариуса в нотариальную палату, Минюст, суд

Граждане, осуществляющие нотариальные действия, могут быть привлечены к ответственности. Разрешить конфликт, возникший с нотариусом, и устранить нарушения можно в досудебном и судебном порядке. Рассмотрим, каков порядок обжалования решения нотариуса - и расскажем, как и в какие контролирующие инстанции направить жалобу.

Можно ли в России ездить на нерастаможенном авто – как это делать законно?

Вопрос растаможки автомобилей актуален. Многие автомобилисты-россияне, приобретающие транспорт за границей, должны знать, как проходит эта процедура, как ввозятся машины в Россию, по каким правилам. Расскажем об этих и других нюансах в нашей статье.

Порядок взыскания неустойки по алиментам – как рассчитать сумму неустойки?

Выплачивать алименты на детей родители обязаны ежемесячно. В случае нарушения обязательств, второй родитель вправе потребовать неустойку с алиментщика через судебную инстанцию. Рассмотрим, как взыскать неустойку по алиментам, как ее рассчитать, за какой период, а также узнаем, что будет нарушителю за невыполнение алиментных обязательств.

Оформление налогового вычета через работодателя: описание процедуры

Налоговый вычет — право гражданина (налогового резидента РФ и налогоплательщика НДФЛ по ставке 13%) на уменьшение налогового бремени путем оформления возврата когда-то перечисленного в казну налога, неуплаты налога на законных основаниях. В статье расскажем про налоговый вычет через работодателя, рассмотрим этапы оформления процедуры получения.

Налоговый вычет от работодателя: что это?

За сотрудника предприятия налоговый агент (наниматель) ежемесячно делает отчисления с его заработков в счет осуществления налоговых обязательств. Если же работник имеет право на налоговый вычет, бухгалтерия работодателя не удерживает суммы НДФЛ с его заработной платы, и он получает на руки всю ее сумму целиком.

Основным преимуществом оформления налогового вычета через работодателя является возможность израсходовать больший объем заработной платы, пока уровень инфляции не возрастет, и деньги не потеряют часть покупательской способности. Однако именно здесь и кроется риск: если гражданин потребует возврата средств из бюджета страны, деньги поступят на его счет в конце года, когда деньги успеют частично обесцениться.

Какой вычет лучше: через работодателя или через налоговую

Стоит сразу заметить, что размер имущественного налогового вычета в случае оформления его через ФНС или через нанимателя будет одинаковым. Как только сотрудник предоставит работодателю заявление на вычет с уведомлением из ФНС, из зарплаты перестанет удерживаться 13% НДФЛ.

Особенности получения налогового вычета по месту работы

Особенность получения вычета по месту работы заключается в том, что сотрудник фирмы вправе использовать денежные средства сразу же, как оформит документы и отнесет их работодателю. В случае с ФНС, работнику нужно будет ждать 2-3 месяца, только потом получить средства. Зато ФНС перечисляет всю сумму целиком, а работодатель — частями, каждый месяц.

Кроме того, подать заявление через нанимателя значительно проще, так как он не потребует доп. бумаг, а налоговые органы могут их запросить, кроме того понадобится заполнять декларацию 3-НДФЛ и предоставлять справку 2-НДФЛ. Читайте также статью: → «Зачем нужна справка 2-НДФЛ».

Процедура получения налогового вычета через работодателя

Набор бумаг для различных типов вычетов:

- Имущественный: документы, доказывающие, что сделка купли-продажи имела место (платежка, бумага о праве владения).

- На ребенка: свидетельство о рождении.

- На лечение: платежки, справки, выписанные на сотрудника, подавшего заявление.

- На обучение: документ об оплате, справки.

Этап 2. Подача документов в ИФНС:

Проверка бумаг продлится месяц, затем выдается разрешение на возврат средств.

Этап 3. Подача бумаг по месту работы:

С этого дня с доходов не будут больше удерживать 13%, пока предельно возможная сумма не будет перечислена обратно работнику. Он может получить вычет с месяца, в котором он принес все бумаги. Например, если они оформлены в мае, за апрель и март возврат действовать не будет.

Если сумма вычета не будет достигнута за календарный год, на остатки можно будет просить подтверждение через ИФНС.

Документы для оформления вычета при покупке жилья от работодателя

При покупке жилья:

- заявление в ФНС по утвержденной форме;

- свидетельство о праве владения (или акт приема-передачи);

- договор купли-продажи;

- платежный документ, доказывающий факт оплаты.

Когда жилье куплено в кредит по ипотечной программе:

Пример расчета вычета у работодателя

Сотрудница Птичкина приобрела в январе 2016 года комнату за 1 550 тыс. руб, заемные средства не привлекались. В октябре она оформляет имущественный вычет через компанию, в которой трудится. Заработная плата Птичкиной составляет 230 тыс. руб в месяц.

230 000 * 13% = 29 900 руб.

1 550 000 * 13% = 201 500 руб.

- В 2016 году вычет у Птичкиной будет учитываться до окончания календарного года, сумма НДФЛ будет равна:

29 900 * 3 мес. = 89 700 руб — это меньше положенных ей 201 500 руб.

Ей придется оформлять вычет еще на новый календарный год, процедура займет месяц. А по прошествии февраля, марта и апреля 2017 года, сотруднице останется получить еще 22 100 руб. В итоге, вычет предоставляется:

- с октября по декабрь 2016г.,

- с февраля по апрель 2017г.

Вычет у работодателя при смене места работы

Под переменой рабочего места понимается:

- уход с предыдущей работы,

- реорганизация компании.

На сегодняшний день нет ограничений на получение вычета по налогу при перемене места работы в течение года. Вычет оформляется у нанимателя как обычно, а в случае увольнения документы на вычет отдаются в бухгалтерию нового работодателя. Единственное, придется заново обратиться в ИФНС и попросить составить уведомление о наличии права на вычет.

Повторное заявление в том же календарном году оставить в ФНС нельзя, нужно ждать следующего года.

Вычет на работе по совместительству

До 2014г. получить вычет по налогу от двух работодателей одновременно было нельзя, однако на сегодняшний день такая возможность предусмотрена законодательством, причем в отношении любого типа вычета. Главное условие — сотрудник должен быть официально трудоустроен, и он должен быть налогоплательщиком НДФЛ по ставке 13%.

Чтобы оформить имущественный вычет по двум местам работы, нужно при составлении заявления сделать пометку о том, в каких пропорциях распределить сумму вычета между работодателями.

Заявление о предоставлении имущественного налогового вычета

Документы для скачивания

Образец заявления на получение 1-го уведомления о праве на имущественный вычет.doc

Заявление о предоставлении имущественного налогового вычета — важная составляющая пакета документов на возврат НДФЛ по расходам на покупку жилья. Рассмотрим особенности его заполнения согласно требованиям 2015 года.

Виды имущественных вычетов

Имущественным вычетам, применяемым к доходам, облагаемым по ставке 13 %, посвящена ст. 220 НК РФ.

- возникающих в случае продажи имущества (подп. 1 п. 1);

- равных компенсации стоимости имущества, изымаемого у налогоплательщика (подп. 2 п. 1);

- в отношении затрат на обзаведение жильем (подп. 3 п. 1);

- по процентам за кредит, взятый с целью обзаведения жильем (подп. 4 п. 1).

Вопрос о подаче заявления на вычет возникает в отношении 2 последних видов.

Вычеты при покупке жилья

Вычеты, связанные с затратами на обзаведение жильем, наиболее востребованны. Они разделяются:

- на прямые расходы на покупку;

- вклады в строительство, в т. ч. покупку земли под него;

- проценты по целевым кредитам, связанным с покупкой или строительством жилья.

Размеры этих вычетов ограничены следующими суммами:

- 2 млн руб. для расходов на покупку или строительство, причем вычет может быть использован в полном объеме, а если величина затрат по одному объекту для этого недостаточна, то применительно к нескольким объектам (подп. 1 п. 3 ст. 220 НК РФ);

- 3 млн руб. по процентам за кредит (п. 4 ст. 220 НК РФ), но такой вычет применим только к 1 объекту (п. 8 ст. 220 НК РФ).

Оба вида вычетов могут быть использованы одновременно по 1 и тому же объекту и распространяются также на ситуации приобретения имущества в пользу собственников, не достигших 18 лет, их родителями или опекунами (п. 6 ст. 220 НК РФ). Но они неприменимы для расходов, оплаченных не самим налогоплательщиком, бюджетными средствами или средствами маткапитала, а также для сделок с взаимозависимыми лицами (п. 5 ст. 220 НК РФ). 2-й раз их получить нельзя (п. 11 ст. 220 НК РФ).

Приобретение возможно в долевую собственность. Это не мешает каждому из собственников воспользоваться в полной мере обоими вычетами в установленных законодательством размерах.

Расходы, учитываемые в вычете

Жилой объект (или его часть) может быть куплен уже готовым или недостроенным, построен за счет долевого участия в строительстве или своими силами. Для вычета правомерно учесть все затраты, непосредственно относящиеся к его появлению. Помимо средств, прямо уплаченных за приобретение объекта или доли в строительстве, могут быть учтены расходы:

- на проектирование и составление смет;

- стройку и достройку;

- отделку (материалы и работы);

- подключение к общим сетям или строительство локальных источников обеспечения водой, газом, теплом, электричеством, а также автономной канализации.

Затраты на достройку и отделку учитываются только в том случае, если объект куплен недостроенным или договор предусматривает передачу жилья собственнику без отделки (подп. 5 п. 3 ст. 220 НК РФ).

Документы, дающие право на вычет

Человек, претендующий на вычет, должен собрать все документы, удостоверяющие факт приобретения имущества и объем понесенных расходов по нему:

- свидетельства о собственности (на землю, дом, квартиру, комнату, долю);

- договоры покупки, долевого участия, акты приемки-передачи;

- при покупке на детей или подопечных — документы о рождении или опеке;

- договор ипотеки или целевого займа;

- платежные документы любых видов на все расходы.

Этот комплект в части объема произведенных затрат должен быть максимально полным, т. к. корректировка суммы уже заявленного по конкретному объекту вычета (кроме суммы процентов по кредиту) не предусмотрена (письмо Минфина России от 11.06.2014 № 03-04-05/28176). Исключением является ситуация оплаты жилья в рассрочку (письмо ФHC Pоссии от 12.11.2014 № БC-4-11/23354@).

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Когда встает вопрос о распределении вычета

Налогоплательщик может иметь несколько мест работы или на протяжении периода применения вычета поменять работу.

Если человек работает в нескольких местах на момент оформления уведомления о праве на вычет, можно запросить в ИФНС несколько таких уведомлений, распределив сумму вычета между всеми местами работы (п. 8 ст. 220 НК РФ).

При смене работы вычет по новому месту станет возможен только после предоставления уведомления о праве на него, адресованного новому работодателю. При этом за ИФНС оставлена возможность проверки данных по уже осуществленному возврату путем получения от налогоплательщика декларации 3-НДФЛ за год смены работы (п. 7 ст. 220 НК РФ). Сведения, отраженные в декларации, потребуется подтвердить справками 2-НДФЛ со всех мест работы за год. Через 4 месяца после подачи декларации будет возвращен излишне удержанный в году налог и предоставлено нужное уведомление.

Вопрос о распределении вычета может возникнуть также при приобретении жилья в совместную собственность, если общая сумма затрат по нему недостаточна для использования вычетов в полной сумме всеми собственниками. Они могут воспользоваться возможностью дать кому-то из них применить вычет в полной сумме, перераспределив его по заявлению в ИФНС. Другие собственники в этой ситуации используют вычет только частично или перенесут его на другие объекты.

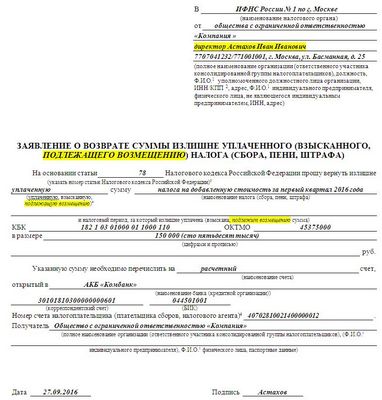

Образец заявления в налоговую инспекцию

С 12 апреля 2015 г. заявление на возврат НДФЛ подается по форме, утвержденной Приказом ФНС России от 03.03.2015 № ММВ-7-8/90@.

До этой даты заявление составлялось в свободной форме.

Установленная форма для заявлений на получение уведомления отсутствует. Они оформляются по обычным правилам:

- В правом верхнем углу документа указывается, в какую ИФНС и от кого подается заявление. В отношении подателя указываются Ф. И. О., адрес места жительства, ИНН, данные паспорта и номер телефона для связи.

- В тексте документа излагается основная просьба с указанием того, что нужно сделать (предоставить уведомление). Также необходимо указать адрес объекта и данные работодателя.

- При необходимости в тексте приводится перечень прилагаемых документов. Если уведомление на вычет будет выдаваться впервые и в год получения права на него, этот перечень обязателен.

- Документ завершают подпись подателя заявления (с расшифровкой) и дата составления.

На нашем сайте вы найдете образец оформления заявления на получение 1-го уведомления о праве на имущественный вычет.

Как написать заявление о возврате подоходного налога

Налоговые вычеты можно получать одним из двух способов: в течении финансового года непосредственно у нанимателя или по его окончании в налоговой инспекции. Поскольку первым способом получить можно далеко не каждый вычет, предлагаем вам ознакомиться с порядком подачи заявления на возврат подоходного налога через ФНС.

Когда писать заявление?

Вне зависимости от того, за каким конкретно вычетом вы хотите обратиться, заявление в налоговую о возврате уже внесенного подходного налога нужно писать строго по окончании налогового периода.

Налоговым периодом в отношении подоходного налога признается календарный год. Однако это вовсе не означает, что нужно бежать в ФНС сразу после окончания новогодних каникул. К тому же от "голого", неподкрепленного ничем заявления, толку не будет никакого.

- Во-первых, заявление на возврат не может быть подано до того, как вы напишете заявление на получение конкретного вида вычета, а налоговая не подтвердит ваше право на него.

- Во-вторых, если вы хотите именно вернуть уже уплаченный налог, а не получать его в течение года, то налоговая декларация должна отражать сумму именно к возврату из бюджета. Таким образом, подавать заявление после подачи декларации будет бессмысленно.

Лучше всего собирать и подавать все документы одновременно, при этом уложившись в сроки отведенные для подачи налоговой декларации физ.лицами, то есть до тридцатого апреля.

Также при подаче заявления помните о сроках давности по вычетам: вернуть сумму уже внесенного подоходного налога по социальным затратам (например, на лечение) можно только в течение года, после совершения таких трат.

Что писать в заявлении?

Теперь давайте поговорим о том, как написать и что перечислить в заявлении на возврат подоходного налога.

На данный момент бланк такого заявления утвержден приказом ФНС РФ №ММВ-7-8/99@от 03.03.15г. Вот как он выглядит:

Образец заявления на возврат подоходного налога вы можете взять непосредственно в налоговой инспекции или самостоятельно скачать с ее официального сайта - налог.ру.

Что приложить к заявлению?

Так как мы уже выяснили, что самостоятельно заявление на возврат НДФЛ существовать не может, его необходимо подкрепить документами, удостоверяющими ваше право на получение вычета. Такие документы можно условно разделить на виде части: общие и дополнительные.

Общие документы - это те бумаги и бланки, что вы предоставляете не зависимо от типа получаемого вычета. К общим документам относятся бланки 2 и 3-НДФЛ и удостоверение личности гражданина.

Соответственно, 2-НДФЛ вы запрашиваете по месту работы. В зависимости от ситуации на ее оформление уходит от 5 минут о двух недель, хотя вы всегда можете сослать на ст. 62 ТК РФ, согласно которой копии рабочих документов предоставляются в течение трех дней.

С 3-НДФЛ сложнее. Ее вы должны заполнить сами, указать все доходы за предыдущий год (годы), указать сумму уже уплаченного НДФЛ, исчислить сумму причитающихся вам вычетов, а также указать сумму налога к уплате или как в нашем случае - возврату из бюджета. Справиться с 3-НДФЛ совершенно бесплатно вам может помочь любой инспектор в ФНС или специальная программа с сайта налог.ру.

Идем дальше. Помимо общих документов к заявлению на возврат подоходного налога прикладываются документы, относящиеся к получению конкретного вычета.

Если это, например, покупка квартиры, то вам потребуются:

- бумаги, удостоверяющие право собственности на жилье (договора, свидетельства, акт приема/передачи);

- платежные документы (чеки, банковские поручения и кассовые ордера), а также кредитные документы (если покупка совершалась в кредит) - кредитный и ипотечный договора, платежные документы по уплате процентов и пр.

- если жилье приобреталось в долевую или обую собственность семьи, прикладываются также документы (соглашения, договора) о разделении долей в вычете, а также документы, подтверждающие родственные отношения между получателями вычета.

Полный перечень документов для представления в ФНС по каждому из вычетов, можно уточнить непосредственно в фискальном органе или на его официальном сайте.

После подачи заявления и всех сопутствующих ему документов, ФНС осуществляет проверку указанных документов и в течение 30 дней производит перевод денежных средств на счет плательщика, указанный в заявлении.

Однако, не удивляйтесь, если средства вы получите несколько позже. Нередко на проверку налоговой декларации уходит больше времени, чем изначально предполагается. С этим можно бороться или не бороться, результат, скорее всего, будет одинаковым.

Источники:

grazhdaninu.com , pravo812.ru , online-buhuchet.ru , nalog-nalog.ru , creditnyi.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением