Как написать заявление по ндфл работнику

Вычет по НДФЛ на ребенка в конце года

Как быть бухгалтеру, если работник не обратился за вычетом на ребенка? Должен ли бухгалтер применять вычет при расчете НДФЛ без заявления работника? Что нужно сделать, если работник вспомнил о заявлении только в конце года?

Доходы работника, облагаемые НДФЛ по ставке 13%, можно уменьшить на сумму налоговых вычетов (п. 3 ст. 210 НК РФ). В отношении доходов работников, как правило, применяют стандартные налоговые вычеты. Они установлены в статье 218 Налогового кодекса.

Бухгалтер предоставляет вычет на основании заявления работника и документов, подтверждающих право на вычет (п. 3 ст. 218 НК РФ). Получение вычета — право, а не обязанность плательщика НДФЛ. Без его заявления вычет не предоставляется.

На практике бывают случаи, когда работник приносит заявление на вычет не в начале, а в конце года. Нередко такое происходит с сотрудницами, которые недавно вышли из декрета.

Рассмотрим действия бухгалтера в этой ситуации на примере вычета на ребенка.

С какого момента предоставить вычет работнику

Условия предоставления вычета на ребенка установлены в подпункте 4 пункта 1 статьи 218 НК РФ.

Общие правила предоставления вычета

Вычет на ребенка предоставляют с месяца его рождения (усыновления, оформления опеки). Если на работу устроился сотрудник, уже имеющий детей, вычет предоставляют с месяца трудоустройства и в отношении доходов, полученных по новому месту работы (письмо Минфина России от 27.02.2013 № 03-04-05/8-154).

Весь год отработал, а заявление на вычет не подал

Предположим, что работник трудился в фирме с начала года, а заявление подал только в конце года. С какого момента бухгалтер должен предоставить вычет: с момента подачи заявления или с начала года?

Подобный случай рассмотрели специалисты Минфина России в письме от 18.04.2012 № 03-04-06/8-118. Они указали, что в данной ситуации вычет нужно предоставить с начала года независимо от месяца, в котором работник подал заявление.

Что написать в заявлении

Даже если работник опоздал с подачей заявления, никаких особых оговорок в нем делать не нужно:

«Прошу при налогообложении моих доходов предоставить вычет в размере 1400 руб. в месяц на моего ребенка Карамелькину Олесю Ярославовну, 15 января 2013 года рождения. Свидетельство о рождении ребенка прилагаю».

Это заявление будет действовать и в следующем году, если у работника не изменятся семейные обстоятельства.

Прежде чем делать перерасчет

Перед тем как взяться за перерасчет НДФЛ, бухгалтеру нужно проверить, положен ли вычет данному сотруднику. Дело в том, что существуют определенные ограничения для предоставления «детского» вычета.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Сумма дохода родителя

Бухгалтер предоставляет налоговый вычет на детей до месяца, в котором доход работника, облагаемый по ставке 13%, превысит 280 000 руб. (подп. 4 ст. 218 НК РФ).

Начиная с месяца, в котором указанный доход превысил предел в 280 000 руб., налоговый вычет не применяется.

Доходы, которые освобождены от налогообложения или облагаются по иным ставкам НДФЛ, в расчете лимита не участвуют (письмо ФНС России от 05.06.2006 № 04-1-04/300).

Если работник трудится в компании не с начала года, для определения суммы лимита бухгалтер учитывает сумму дохода, полученную на предыдущем месте работы. Информация о ней содержится в справке по форме 2-НДФЛ, представленной сотрудником при приеме на работу.

Сумма вычета зависит от возраста, статуса и очередности рождения детей. Зависимость размера вычета от этих обстоятельств представлена в табл. 1.

Как сделать перерасчет

Стандартный налоговый вычет на ребенка предоставляется за каждый месяц календарного года (подп. 4 п. 1 ст. 218 НК РФ). Следовательно, бухгалтеру следует вновь рассчитать НДФЛ за каждый месяц текущего года (п. 3 ст. 226 НК РФ). При перерасчете нужно иметь в виду, что НДФЛ по ставке 13% определяют нарастающим итогом с начала года с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст. 226 НК РФ).

Таблица 1 Сумма вычета на ребенка

Третий и каждый последующий

Ребенок-инвалид в возрасте до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет, если он является инвалидом I или II группы

Работник трудится в компании несколько лет

На числовом примере рассмотрим, как пересчитать НДФЛ, если заявление на вычет принес с опозданием работник, который трудится в организации несколько лет.

Пример 1. Маляр В.С. Петров работает в ЗАО «Все краски мира» с 2008 года. В январе 2013 года у него родился сын. Заявление на вычет работник подал в октябре 2013 года.

За период с января по сентябрь 2013 года ему была начислена зарплата в размере 20 000 руб. в месяц. С этой суммы удержан НДФЛ без учета вычета на ребенка в размере 23 400 руб. (20 000 руб. × 9 мес. × 13%).

Как пересчитать НДФЛ за период с января по сентябрь 2013 года?

Прежде чем сделать перерасчет, бухгалтер определил, что работнику положен вычет на ребенка в размере 1400 руб.

Вычет можно применить к доходам, полученным за период с января по сентябрь 2013 года, так как общая сумма дохода за это время составила 180 000 руб. (20 000 руб. × 9 мес.), то есть не превысила 280 000 руб.

Бухгалтер пересчитает НДФЛ за каждый месяц отдельно начиная с месяца рождения ребенка, то есть с января 2013 года. В результате вычислений сумма НДФЛ за период с января по сентябрь 2013 года составит не 23 400 руб., а 21 762 руб. [(20 000 руб. × 9 мес. – 1400 руб. × 9 мес.) × 13%].

Переплата по НДФЛ за период с января по сентябрь 2013 года составила 1638 руб. (23 400 руб. – 21 762 руб.).

Приведенный порядок перерасчета НДФЛ подходит и для случая, когда заявление с опозданием принес работник, который трудится с января текущего года.

Работник трудится в компании не с начала года

Если сотрудник устроился в организацию не с января текущего года, то для получения вычета он должен представить справку по форме 2-НДФЛ с предыдущего места работы (п. 3 ст. 218 НК РФ).

Справка нужна бухгалтеру, чтобы определить, не превышена ли сумма дохода, позволяющая предоставить вычет.

Обратите внимание: новый работодатель может предоставить работнику стандартные налоговые вычеты только по доходам, начисленным в данной компании с момента зачисления на работу. В отношении доходов, полученных в текущем календарном году, но у другого (других) работодателей, новый работодатель не вправе производить перерасчет. Об этом говорится в письмах Минфина России от 27.02.2013 № 03-04-05/8-154 и от 07.04.2011 № 03-04-06/10-81.

Пример 2. В ЗАО «Булочка» в апреле 2013 года устроился пекарем П.А. Мягков. В день трудоустройства он представил справку по форме 2-НДФЛ с предыдущего места работы за период с января по март 2013 года. В ней была указана сумма дохода, облагаемого НДФЛ по ставке 13%, — 90 000 руб.

Зарплата П.А. Мягкова в ЗАО «Булочка» — 35 000 руб. в месяц. За период с апреля по сентябрь 2013 года сотрудник заработал 210 000 руб. (35 000 руб. × 6 мес.). С этой суммы бухгалтер удержал НДФЛ — 27 300 руб. (210 000 руб. × 13%).

В октябре 2013 года П.А. Мягков принес в бухгалтерию заявление на вычет на свою дочь восьми лет.

Как бухгалтеру ЗАО «Булочка» пересчитать НДФЛ?

Прежде чем сделать перерасчет, бухгалтер определил, что работнику положен вычет на ребенка в размере 1400 руб.

Общая сумма дохода за период с января по сентябрь составляет 300 000 руб. (90 000 руб. + 35 000 руб. × 6 мес.), то есть превышает 280 000 руб.

Порядок применения стандартного налогового вычета бухгалтером ЗАО «Булочка» покажем в табл. 2.

В связи с применением вычета на ребенка сумма НДФЛ за период с апреля по сентябрь 2013 года должна составить 26 390 руб. Переплата по НДФЛ за этот период равна 910 руб. (27 300 руб. – 26 390 руб.). При расчете суммы налога за октябрь на сумму переплаты нужно уменьшить НДФЛ, подлежащий удержанию из дохода и перечислению в бюджет.

В отдельные месяцы работник не имел дохода

Бывают случаи, когда в текущем году работник в некоторые месяцы не имел дохода. Хотя до этого трудился в данной компании не один год. Например, женщина находилась в отпуске по уходу за ребенком.

Таблица 2 Пересчет стандартного налогового вычета в связи с подачей работником заявления

Месяцы 2013 года

Сумма облагаемого НДФЛ дохода

Удержан НДФЛ без применения вычета на ребенка

Предоставление стандартного налогового вычета на ребенка

НДФЛ, подлежавший удержанию с применением вычета на ребенка

нарастающим итогом с начала года

За месяцы, в которых отсутствовал доход, нужно предоставить вычет. Вычет суммируется, и работник сможет его получить, когда вновь в этом налоговом периоде получит доход, облагаемый НДФЛ по ставке 13%. Это следует из письма Минфина России от 23.07.2012 № 03-04-06/8-207.

Пример 3. Швея ЗАО «Мастерица» И.А. Иголкина в январе 2013 года родила сына. В октябре 2013 года она вышла на работу на условиях неполного рабочего времени.

В период с января по сентябрь 2013 года из выплат, облагаемых НДФЛ, она получила годовую премию в размере 10 000 руб.

На момент начисления премии работница не представила заявление с просьбой предоставить ей вычет на новорожденного ребенка, поэтому бухгалтер рассчитал НДФЛ без учета вычета. Сумма налога составила 1300 руб. (10 000 руб. × 13%).

В октябре 2013 года И.А. Иголкина принесла в бухгалтерию заявление о предоставлении вычета на ребенка.

Как рассчитать НДФЛ с зарплаты за октябрь 2013 года, если ее сумма составила 8000 руб.?

Решим пример в два этапа. Вначале определим, за какой период работнице можно предоставить вычет, далее рассчитаем сумму НДФЛ.

Период предоставления вычета и его ежемесячная сумма

Прежде чем сделать перерасчет, бухгалтер определил, что работнице положен вычет на ребенка в размере 1400 руб.

Вычет можно применить к доходам, полученным за период с января по сентябрь 2013 года, так как общая сумма дохода за это время составила 10 000 руб., то есть не превысила 280 000 руб.

Вычет работнице положен за каждый месяц начиная с месяца рождения ребенка, то есть с января 2013 года.

Расчет НДФЛ с зарплаты за октябрь 2013 года

При расчете НДФЛ с зарплаты за октябрь бухгалтеру нужно применить вычет за 10 месяцев — за период с января по октябрь 2013 года.

За октябрь сотрудница заработала 8000 руб. Следовательно, ее совокупный доход за период с января по октябрь 2013 года равен 18 000 руб. (10 000 руб. + 8000 руб.). Общая сумма вычета за этот период — 14 000 руб. (1400 руб. × 10 мес.). Совокупная сумма НДФЛ за период с января по октябрь — 520 руб. [(18 000 руб. – 14 000 руб.) × 13%].

НДФЛ за октябрь рассчитывается как разница между суммой НДФЛ, удержанной ранее, и суммой НДФЛ за период с января по октябрь 2013 года. Это следует из пункта 3 статьи 226 НК РФ.

В феврале (за период с января по февраль) удержанная сумма НДФЛ составила 1300 руб. А в октябре (за период с января по октябрь) НДФЛ в связи с применением вычета — 520 руб. То есть по налогу образовалась переплата в размере 780 руб. (1300 руб. – 520 руб.).

Обратите внимание: если выплата дохода полностью прекращена и не возобновляется до окончания года, вычет за указанные месяцы не может быть предоставлен. Об этом говорится в письме Минфина России от 06.05.2013 № 03-04-06/15669.

Специалисты финансового ведомства рассмотрели следующую ситуацию.

Работница компании с января по октябрь трудилась и получала зарплату. При расчете НДФЛ ей предоставлялся вычет на первого ребенка. В ноябре она ушла в второй отпуск по беременности и родам. И поэтому с ноября и до конца года она не получала доходы, облагаемые НДФЛ. В соответствии с логикой, приведенной в письме, вычет на первого ребенка в ноябре и декабре ей не положен.

Что делать с переплатой по НДФЛ

Излишне удержанный НДФЛ можно зачесть в счет будущих платежей налога или вернуть (п. 1 и 14 ст. 78, п. 1 ст. 231 НК РФ).

Зачет. Пока календарный год не закончен, переплату можно зачесть в счет будущих платежей. То есть учесть при расчете налога с зарплаты за ноябрь и декабрь. Нужно ли заявление работника на зачет переплаты?

НДФЛ по ставке 13% определяют нарастающим итогом с начала года с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст. 226 НК РФ). Стало быть, заявление работника на зачет НДФЛ не требуется.

Возврат. Излишне удержанную сумму НДФЛ можно вернуть. Порядок возврата НДФЛ установлен в статье 231 Налогового кодекса. Работнику следует написать заявление, в котором он укажет реквизиты своего банковского счета (банковской карточки).

Отчетность и налоговый регистр

Форма 2-НДФЛ. В справке по форме 2-НДФЛ бухгалтер отразит все вычеты, предоставленные работнику за истекший год. Даже если заявление работник задержал и принес в конце года, в справке нужно указать положенные ему вычеты.

Налоговая карточка. Бухгалтеры ведут учет доходов, выплаченных работникам, предоставленных им налоговых вычетов, а также сумм удержанного НДФЛ в самостоятельно разработанных регистрах налогового учета. Такое правило установлено в пункте 1 статьи 230 НК РФ.

Операции по начислению и удержанию налога в этом регистре отражаются в таблицах, соответствующих применяемой ставке НДФЛ. Там же нужно отразить и отменяющие записи. На практике их называют «налоговое сторно».

Если документов так и нет

Может случиться, что работник до конца года так и не донес в бухгалтерию заявление на предоставление вычета или не представил полный пакет документов, необходимых для его получения. В такой ситуации работодатель не вправе самостоятельно принять решение о перерасчете и возврате излишне удержанного НДФЛ.

Если работник желает получить вычет за истекший календарный год, ему следует подать декларацию по форме 3-НДФЛ в свою налоговую инспекцию по месту жительства. К декларации нужно приложить документы, необходимые для предоставления налогового вычета. Такой порядок установлен в пункте 4 статьи 218 Налогового кодекса.

Как вернуть работнику НДФЛ: пошаговая инструкция для налогового агента

Ранее в одной из статей мы рассказывали о решении некоторых проблем, которые возникают у налоговых агентов по НДФЛ (см. «НДФЛ: какие проблемы подстерегают налоговых агентов и как с ними справиться»). Сегодня мы подробно остановимся на ситуации с излишне удержанным налогом. Как бухгалтер должен действовать, обнаружив излишне удержанные суммы? Кому и в какие сроки следует сообщить о переплате? Как правильно вернуть работнику деньги? Давайте разбираться.

10 дней на извещение

Первым делом бухгалтер, который обнаружил факт излишнего удержания НДФЛ у сотрудников, должен известить их об этом. Статья 231 Налогового кодекса устанавливает для этого четкий срок, равный 10 рабочим дням с момента обнаружения факта «переудержания». А вот форма для такого уведомления, к сожалению, не установлена. На наш взгляд, бухгалтер может пользоваться приведенным ниже образцом.

На бланке организации ООО «Роза ветров»

27.10.2014 № 08-б/кадры Старшему инженеру отдела БВО

о факте излишнего удержания налога и сумме излишне удержанного налога

Уважаемый Петр Игоревич, в соответствии с пунктом 1 статьи 231 Налогового кодекса РФ сообщаем Вам о том, что 25 ноября 2014 г.

Одновременно сообщаем, что Вы имеете право обратиться в бухгалтерию ООО «Роза ветров» с заявлением на возврат данной суммы в порядке, предусмотренном статьей 231 Налогового кодекса РФ.

Директор Савченко И. С. Савченко

Без заявления — никуда

Направив работнику подобное извещение, работодатель больше никаких действий предпринимать не обязан. Теперь инициативу должен проявить работник. Ему следует обратиться к налоговому агенту с заявлением на возврат излишне удержанной суммы налога. Срок на составление подобного заявления Налоговый кодекс не устанавливает, но логично предположить, что тянуть более трех лет, установленных статьей 78 НК РФ в качестве общего срока для возврата налога, не стоит. Да, наверное, на практике подобных проволочек со стороны работника и не бывает.

Что должно быть указано в заявлении? Во-первых, ФИО и должность работника, а также наименование организации-адресата заявления. Заявление пишется на имя руководителя организации, т.к. именно он выступает от имени налогового агента в налоговых правоотношениях. Во-вторых, четко выраженное желание вернуть излишне удержанную сумму налога. В-третьих, сумма налога, подлежащая возврату, и, наконец, банковские реквизиты для ее перечисления. Обратите внимание: НДФЛ всегда возвращается только путем безналичного перечисления, даже если заработную плату (иной доход, с которого был излишне удержан налог) сотрудник получает наличными в кассе.

Чтобы работники не фантазировали, сочиняя заявление, можно предложить им использовать готовую форму, сделав ее можно сделать приложением к приведенному выше извещению.

Директору ООО «Роза ветров» Савченко И.С.

от старшего инженера отдела БВО

о возврате излишне удержанной суммы налога

В соответствии с п. 1 ст. 231 Налогового кодекса РФ прошу осуществить возврат излишне удержанного из моей заработной платы за сентябрь с.г. налога на доходы физических лиц в размере 1023 (одной тысячи двадцати трех) рублей. Возврат прошу произвести по следующим реквизитам:

Наименование банка: Краснодарское ОСБ № 8627 Сбербанка России

Местонахождение банка: г. Краснодар

ИНН банка 2193001987

Ф.И.О.: Иванченков Петр Игоревич

01 декабря 2014 года Иванченков /Иванченков П.И./

Итак, правильно оформленное заявление получено. Теперь надо перечислить работнику деньги. На это НК РФ отводит работодателю целых три месяца, указывая при этом, что деньги можно взять из текущих платежей по НДФЛ. Причем, не обязательно у этого конкретного сотрудника — средства для возврата можно взять из общей суммы НДФЛ, удержанного данным налоговым агентом. Это позволяет произвести возврат как в ситуациях, когда работнику выплат в ближайшие месяцы не будет, так и в случаях, когда сумма НДФЛ, подлежащая удержанию у работника, меньше возвращаемой.

Еще один важный для бухгалтера момент: при таком варианте возврата налога уведомлять о произведенной операции налоговую инспекцию не нужно (см.

Исключения из правил

Как и из любого правила, в порядке возврата «лишнего» НДФЛ тоже есть исключения, когда работодатель не имеет права возвращать деньги работнику и последнему нужно обращаться за «своими кровными» в налоговую инспекцию.

Первое такое исключение связано с видом переплаты. Она может образоваться не только вследствие ошибки, но и из-за смены статуса самого работника с нерезидента на резидента. В таком случае пересчет налога и возврат проводится через инспекцию (п. 1.1. ст. 231 НК РФ). Соответственно, о таких «переплатах» работника уведомлять не нужно, равно как и принимать к исполнению его заявление о возврате подобных сумм.

Второе исключение связано с налоговым агентом, точнее с его отсутствием. В таком случае работник тоже должен обращаться за возвратом денег в налоговую инспекцию. Тут нужно помнить, что налог всегда возвращает тот же агент, что его удержал. Это значит, что если работник переводился внутри группы из компании в компанию с последующей ликвидацией одной из них, то вернуть налог «за ликвидированную» компанию нельзя.

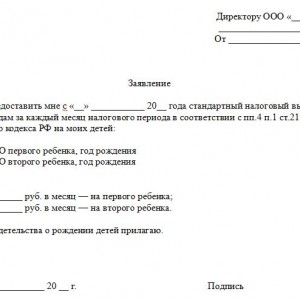

Как написать заявление на вычет на ребенка?

Заявление на получение стандартного налогового вычета по НДФЛ на ребенка может потребовать для уведомления работодателя о необходимость учитывать данную льготу при расчете подоходного налога в заработной платы работника.

Заявление пишется лично работником, желающим получить данный вычет на детей. Право на льготу, выраженное в заявлении, подкрепляется документами, который работник прикладывает к заявлению. Это должны быть документы, способные подтвердить, что действительно имеются дети указанного в заявлении возраста.

Такими документами могут стать свидетельство о рождении, где записаны родители ребенка. Следует сделать копию со свидетельств на тех детей, на которых положен вычет по НДФЛ — не достигшие 18 лет, а также достигшие 18 лет и обучающиеся при этом на очной форме обучения.

Если работодатель получает от работника такое заявление, то при расчете НДФЛ от начисленной величины заработной платы будет отниматься величина положенного вычета на детей. Налог считает от разности зарплаты и вычета.

В 2016 году установлены следующие размеры стандартного вычета по НДФЛ на детей (в рублях):

- 1400 — на первого и второго ребенка;

- 3000 — на третьего, четвертого и последующих;

- 12000 — на ребенка инвалида 1 и 2 группы.

Образец заявления на вычет на ребенка можно скачать внизу статьи в формате word.

Как написать — образец заявления

Бланк заявление проще всего оформить вручную на листе бумаги формата А4. Ручкой пишется информация о том, кому предназначено заявления (ФИО руководителя, должность, название организации), а также кем оно пишется (ФИО и должность работника).

Бланк заявление проще всего оформить вручную на листе бумаги формата А4. Ручкой пишется информация о том, кому предназначено заявления (ФИО руководителя, должность, название организации), а также кем оно пишется (ФИО и должность работника).Далее пишется заголовок и текст. В тексте в свободной изложении сообщается просьба работника представить стандартный налоговый вычет по НДФЛ на детей и приводится список этих детей — ФИО, возраст. Также не лишним будет сослаться в тексте заявления на статью Налогового кодекса РФ, дающую право данной категории налогоплательщиков, получить вычет по НДФЛ (пп.4 п.1 ст.218 НК РФ).

Также нужно указать желаемый размер вычета. В приложении указывается, что свидетельства о рождении прилагаются.

Если ребенку больше 18, но меньше 24 лет, и он учится на очной форме обучения, то следует для обоснования получения вычета на ребенка приложить также справку из учебного заведения, подтверждающую очную форму.

Если ребенок является инвалидом 1 или 2 группы, и работнику положен повышенный размер вычета, то также следует приложить документы, подтверждающие инвалидность.

Если вычет желает получить родитель, воспитывающий ребенка в одиночку, то вычет увеличивается в 2 раза, но нужно приложить подтверждающие документы, о том что работник является единственным воспитателем ребенка.

Еще один случай, когда можно получить стандартный вычет в двойном размере — это отказ второго родителя от получения вычета по месту своей работ. При этом к заявлению нужно приложить справку с места работы второго родителя о том, что он не получает данную льготу.

Все прилагаемые документы должны быть перечислены в приложении в тексте заявления. Скачать пример оформления можно ниже.

Правильное оформление

Заявление на вычет на детей по НДФЛ образец — скачать.

Заявление от работника позволит без последствий снизить базу по НДФЛ

Все вычеты по НДФЛ предоставляются на основании письменного заявления налогоплательщика. Стандартные вычеты не исключение. Поэтому, чтобы без риска придирок инспекторов уменьшить налоговую базу, надо собрать с работников заявления. Официального бланка нет, составляется заявление в произвольной форме (см. образец). Сотрудник может написать его от руки или заполнить на компьютере. Можно сделать для работников образец или шаблон.

Наталья Цацкина, эксперт «УНП»

Очень важный момент: лучше не указывать в заявлении период предоставления вычета. Тогда в следующем году заявления заново собирать не придется. Если же в бумаге будет просьба предоставить вычет в 2008 году, то в 2009-м придется снова потребовать у работника соответствующее заявление. Именно так считают чиновники (письмо Минфина России от 27.04.06 № 03-05-01-04/105). Так что с тех работников, от которых имеются заявления без указания налогового периода (они их написали в прошлом, позапрошлом году и пр.), можно сейчас эту бумагу не требовать.

А вот дата составления в документе быть должна. Она подтвердит правомерность предоставления налогового вычета с определенного момента (как правило, с начала года). Поскольку НДФЛ рассчитывается по итогам каждого месяца, то безопаснее, если заявление будет датировано не позднее 31 января этого года.

НАПОМНИМ.

В некоторых случаях к заявлению стоит приложить документы, подтверждающие право на вычет (п. 3 ст. 218 НК РФ). Например, если предоставляется стандартный вычет на ребенка, таким документом будет копия свидетельства о его рождении. Если сотрудник является инвалидом I или II группы и претендует на вычет в размере 500 рублей, то к заявлению прикладывают копию справки, выданной государственной службой медико-социальной экспертизы.

Справка по форме 2-НДФЛ потребуется, если сотрудник устроился на работу в течение года и просит предоставить стандартный вычет. На основании этой справки компания сможет определить общую величину дохода с начала года, а также сумму уже предоставленных вычетов за налоговый период. Правда, некоторые суды признают правомерность вычетом и без справки по форме 2-НДФЛ (постановления федеральных арбитражных судов Северо-Западного округа от 14.08.06 № А05-3035/2006-31, Уральского округа от 07.11.06 № Ф09-9786/06-С2, Центрального округа от 01.06.05 № А54-5096/04-С8, Московского округа от 23.10.06 № КА-А40/10310-06). Но чтобы себя обезопасить, попросите сотрудника хотя бы указать в заявлении, что по прежнему месту работу вычеты не предоставлялись.

Документы, подтверждающие право на стандартные налоговые вычеты, лучше приложить к заявлению, даже если их копии уже имеются в бухгалтерии или отделе кадров компании. Это экономия времени на подбор комплекта документов при проведении налоговой проверки.

Руководителю ООО «Компания»

Седову Олегу Игоревичу

от старшего менеджера отдела продаж

Петракова Ивана Олеговича

При определении налоговой базы по НДФЛ прошу предоставить мне следующие стандартные налоговые вычеты:

- на основании подпункта 3 пункта 1 статьи 218 НК РФ стандартный налоговый вычет в размере 400 рублей;

- на основании подпункта 4 пункта 1 статьи 218 НК РФ стандартный налоговый вычет на детей в количестве 1 человека в размере 600 рублей на каждого ребенка.

Документы, подтверждающие право на вычет:

копия свидетельства о рождении ребенка на 1 листе

11 января 2008 года Петраков Петраков И.О.

Готовые образцы заявлений для ситуаций, когда сотрудник приходит к вам за вычетом по НДФЛ

От чего убережет: Вы не ошибетесь с размерами вычетов и в итоге удержите с доходов работника верную сумму НДФЛ.

Если ваша компания на упрощенке

Рекомендации, данные в этой статье, пригодятся и упрощенщикам. Ведь они также исполняют обязанности налоговых агентов по НДФЛ.

Наверняка у вас есть сотрудники, которые имеют право на стандартные вычеты по НДФЛ. Несовершеннолетние дети уж точно у многих из них имеются. А значит, с некоторой части доходов таких работников удерживать налог не потребуется. Загляните в таблицу ниже — с ее помощью вы быстро определите, в каком случае и в каком размере полагается вычет.

Кто и на какие стандартные вычеты по НДФЛ может рассчитывать

Кто получает стандартный вычет

Размер стандартного вычета, руб.

Копии каких документов потребуются от работника

Сотрудники, пострадавшие от катастрофы на Чернобыльской АЭС или на работах по устранению последствий аварии, и некоторые другие сотрудники, перечисленные в подпункте 1 пункта 1 статьи 218 Налогового кодекса РФ

Удостоверение участника ликвидации последствий аварии на Чернобыльской АЭС, справка об инвалидности и т. д.

Инвалиды с детства, I и II группы, работники, получившие лучевую болезнь или другие заболевания, связанные с радиацией, и другие сотрудники, перечисленные в подпункте 2 пункта 1 статьи 218 Налогового кодекса РФ

Справка об инвалидности, удостоверение участника ликвидации последствий аварии на производственном объединении «Маяк» и т. д.

Родитель первого или второго ребенка до 18 лет или учащегося по очной форме до 24 лет

Свидетельство о рождении ребенка

Родитель третьего или любого следующего ребенка до 18 лет или учащегося по очной форме до 24 лет

Свидетельство о рождении ребенка

Родитель ребенка-инвалида до 18 лет или учащегося по очной форме инвалида I или II группы до 24 лет

Свидетельство о рождении ребенка, справка об инвалидности

Правда, предоставить все эти вычеты вы можете, только если сам работник напишет заявление. Но нередко сослуживцы забывают это вовремя сделать. А то и вовсе не знают о своих правах. Так вот, мы советуем вам напомнить сотрудникам о том, когда и какие заявления на вычет они могут подать. Достаточно просто выдать памятку, которую мы разместили в статье «Как работнику с детьми можно уменьшить НДФЛ, чтобы получать больше денег на руки» . В ней мы доступно объяснили, при каких условиях появляется право на стандартные вычеты по НДФЛ. В итоге вам не придется потом разбираться с вычетами и конфликтовать с работником, если он вдруг принесет заявление под конец года или вообще в следующем году. А здесь мы дадим вам образцы заявлений для разных ситуаций.

Напоминаете ли вы работникам о том, что нужно подать заявления на вычеты?

Источник: опрос на сайте www.glavbukh.ru

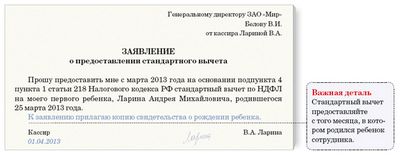

Ситуация 1. Работник просит предоставить ему вычет на ребенка

Итак, вот самый распространенный случай: у работника есть дети, и потому он хочет получать стандартный вычет по НДФЛ. То есть воспользоваться правом, предоставленным подпунктом 4 пункта 1 статьи 218 Налогового кодекса РФ. Выдайте этому сотруднику бланк заявления, образец которого мы привели ниже.

Заметьте важную деталь. В заявлении не стоит уточнять год, за который работник просит предоставить ему стандартный вычет. Да и конкретизировать размер вычета тоже не надо. Ведь в следующем году он уже может быть другим. Тогда вам не придется ежегодно собирать такие заявления. Достаточно заполучить его от сотрудника один раз ( письмо Минфина России от 8 августа 2011 г.

А как поступить, если работник принес заявление с опозданием (скажем, в середине года), хотя право на детский вычет у него было с января? В этом случае предоставьте вычет за все месяцы с начала года . Даже если в каких-либо месяцах у сотрудника не было налогооблагаемых доходов. И не переживайте: пересчитывать налог за предыдущие месяцы вам не придется. На сумму не использованного ранее вычета (или хотя бы его части) вы просто уменьшите очередной облагаемый доход работника. Ведь его считают нарастающим итогом с начала года. Такой подход одобряют и в Минфине России (см. комментарий ниже).

Подсказывает Николай Стельмах , заместитель начальника отдела налогообложения доходов физических лиц Департамента налоговой и таможенно-тарифной политики Минфин России

Работнику, который подал заявление на стандартный вычет с опозданием, предоставьте его задним числом

— В течение налогового периода (года) доходы, облагаемые НДФЛ по ставке 13 процентов, уменьшайте на стандартные вычеты. Таково требование пункта 1 статьи 218 Налогового кодекса РФ. Но вычеты предоставляйте только после того, как работник напишет соответствующее заявление. Предположим, сотрудник работал в компании в январе и на тот момент у него на обеспечении уже находился ребенок. Тогда вы вправе предоставить налоговый вычет с начала года, даже если заявление об этом получили позже. Вычет действует до месяца, в котором налог, облагаемый по ставке 13 процентов, превысит 280 000 руб.

Напомню, что один из родителей вправе отказаться от стандартного вычета на ребенка в пользу второго. Предположим, ваш работник будет получать вычет за двоих. Тогда к вычету сотрудника прибавьте сумму, которую бы получил супруг.

Однако если доходов, облагаемых по ставке 13 процентов, в течение года не было вовсе (например, работница находилась в отпуске по уходу за ребенком до полутора лет), то и вычетов не будет. Ведь уменьшать на них нечего, а право на вычеты действует лишь внутри календарного года.

Еще частенько бывает, что работник вспоминает о вычетах уже в следующем году и просит предоставить ему их за год предыдущий. Так вот, за пересчетом налога сотрудник может обратиться лишь в ИФНС по месту жительства. Налоговики сами вернут ему возникшую переплату. Вы же не должны ничего корректировать. Об этом сказано в пункте 4 статьи 218 Налогового кодекса РФ.

Частые вопросы по налоговым вычетам по НДФЛ

Работник просит предоставить ему два вычета по НДФЛ: стандартный и имущественный. С какого из них начать?

В Налоговом кодексе РФ на этот счет ничего не сказано. Поэтому предложите работнику самому определиться с очередностью.

У нашего сотрудника есть еще одно место работы. Где ему получать стандартный вычет?

Гражданин вправе выбрать, у какого работодателя получать вычет. Не забудьте предупредить работника, что получать вычет в другой компании нельзя.

Сотрудница является единственным родителем ребенка-инвалида. На какую сумму стандартного вычета она может рассчитывать?

На сумму 6000 руб. Столько полагается единственным родителям, которые воспитывают ребенка-инвалида.

Доход работницы пока не больше 280 000 руб., а у ее супруга этот лимит уже превышен. Может ли она получать вычет за мужа?

Нет, не может. Ведь у супруга уже нет права на вычет, поскольку его доходы превысили лимит.

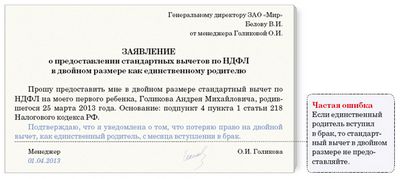

Ситуация 2. Сотрудник хочет получить удвоенный вычет как единственный родитель

Получать стандартный вычет в двойном размере могут работники, которые являются единственными родителями. Тогда на первого и второго ребенка полагается по 2800 руб. в месяц. На третьего и более младших детей — по 6000 руб. ежемесячно.

Но важно правильно определить, действительно ли речь идет о единственном родителе. Ведь иначе вы предоставите увеличенный вычет неправомерно, а значит, недоплатите налог в бюджет.

Единственным родителем работник считается, если второй родитель умер или не указан в свидетельстве о рождении ребенка. Еще одна возможная ситуация — второй родитель вписан в такое свидетельство со слов матери. В последнем случае, чтобы подтвердить право на удвоенный вычет, попросите сотрудника принести вам справку из ЗАГСа по форме № 25 (утверждена постановлением Правительства РФ от 31 октября 1998 г. № 1274 ). Такие разъяснения есть в письме Минфина России от 19 августа 2011 г. № 03-04-05/5-579 .

Но вот что важно. Единственный родитель может рассчитывать на удвоенный вычет до тех пор, пока не вступит в брак. Как только это случится, он сможет получать вычет лишь в одинарном размере. При этом не имеет значения, стал ли второй супруг оформлять родительские права на ребенка. Об этом советуем предупредить работника, когда он будет писать заявление на вычет. Оговорку можно добавить в текст документа (см. образец выше). Еще предостережем вас от распространенной ошибки. Развод работника не означает, что он стал единственным родителем. Такое разъяснение содержит недавнее письмо Минфина России от 30 января 2013 г. № 03-04-05/8-78 . Поэтому разведенным родителям вычет в двойном размере не предоставляйте.

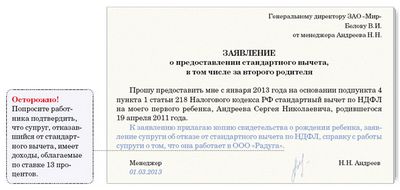

Ситуация 3. Работник сообщил, что его супруг отказывается от своего права на детский вычет

Работник может получить увеличенный вычет на ребенка, если второй родитель от своего вычета отказался. Об этом прямо сказано в статье 218 Налогового кодекса РФ. Чтобы получить вычет, работнику понадобится написать заявление (образец — ниже).Недавно сотрудники ФНС России пояснили, что получить увеличенный вычет можно, только если второй родитель в принципе имеет на него право. То есть у него есть доходы, облагаемые по ставке 13 процентов. Если же второй родитель не работает, то передать вычет он не может ( письмо от 27 февраля 2013 г. № ЕД-4-3/3228@ ).

Но вот вопрос: на какую сумму вычета может рассчитывать работник, чей супруг от вычета отказался? Ведь размер вычета у них может различаться. Скажем, жена отказалась от вычета в пользу мужа по одному ребенку. У него это первый ребенок, то есть вычет равен 1400 руб. А у жены есть еще двое детей от первого брака, для нее это третий ребенок. То есть вычет равен 3000 руб.

Из статьи 218 Налогового кодекса РФ следует, что вычет работника надо сложить с той суммой, от которой отказался второй родитель.

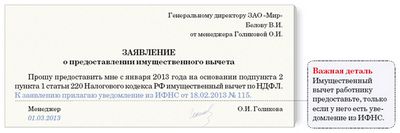

Ситуация 4. Сотрудник хочет воспользоваться имущественным вычетом через компанию

Теперь скажем про имущественный вычет. Это та часть суммы, потраченной работником на покупку жилья, на которую можно уменьшить его доход. Право на такой вычет закреплено в подпункте 2 пункта 1 статьи 220 Налогового кодекса РФ. Заявить о нем человек может либо обратившись в инспекцию, либо в бухгалтерию компании, в которой работает.

Допустим, сотрудник пришел к вам, показывает уведомление из налоговой о том, что имеет право на имущественный вычет, и просит предоставлять его ежемесячно. Само собой, с работника надо взять еще и заявление. Можете выдать ему бланк по образцу, который есть ниже. Но прежде удостоверьтесь, что уведомление выписано именно на 2013 год. Ведь подтверждать свое право на конкретную сумму вычета работник должен каждый год. Плюс ко всему в уведомлении должны значится Ф.И.О. вашего работника. Даже когда он получает вычет за супруга (есть такое право). Если данные расходятся, вычет не предоставляйте, пока сотрудник не принесет правильно оформленное уведомление.

Предположим, все документы в порядке. Подскажем, как вы будете предоставлять вычет. Посмотрите, какая сумма вычета указана в уведомлении. До тех пор пока доход работника, облагаемый по ставке 13 процентов, не превысит эту величину, удерживать налог не придется. Сотрудник принес уведомление, действующее с начала года, лишь сейчас? Тогда примите в расчет все доходы, облагаемые НДФЛ, с января. Такой алгоритм дали чиновники из Минфина России в письме от 29 декабря 2012 г. № 03-04-06/4-374 . Вернуть НДФЛ, удержанный до подачи уведомления, не получится ( письмо от 21 марта 2011 г. № 03-04-06/6-46 ).

Если же вы по ошибке исчисляли НДФЛ, уже получив от работника уведомление, по итогам года за работником сохранится переплата. Тогда вы вернете ее по правилам статьи 231 Налогового кодекса РФ. То есть сначала уведомите об излишках сотрудника, а потом возьмете с него заявление на возврат. Деньги перечислите ему на банковский счет.

А что делать, если сумма вычета, обозначенная в уведомлении, больше доходов работника?

В этом случае подскажите сотруднику, чтобы он обратился в ИФНС. Там ему пересчитают остаток вычета и выдадут новое уведомление на следующий год.

Источники:

www.pnalog.ru , www.buhonline.ru , rabotnika.ru , www.audit-it.ru , delovoymir.biz ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением