Как правильно написать заявление для вычетов ндфл

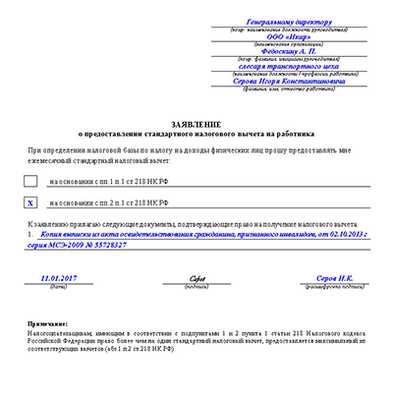

Заявление на стандартный налоговый вычет на работника

О стандартных вычетах по НДФЛ знает практически каждый работающий россиянин. Они позволяют налогоплательщику уменьшить налогооблагаемый доход, с которого исчисляется и уплачивается налог.

Физлицо может получить вычет как себя, так и на своего ребенка (детей), если на то есть основания (п.1 ст.218 НК РФ ). Первый вид вычета подробно описан в отдельной консультации. Отметим только, что он бывает двух размеров: 3 000 руб. и 500 руб., и предоставляется ежемесячно лишь отдельным категориям налогоплательщиков (например, инвалидам ВОВ, участника ликвидации аварии на ЧАЭС и пр.).

Чтобы реализовать свое право на личный вычет у работодателя (налогового агента), работник должен написать заявление на стандартный налоговый вычет. К нему он также должен приложить подтверждающие документы (абз.1 п.3 ст.218 НК РФ ). Например, инвалид I или II группы приносит копию справки медико-социальной экспертизы, герой РФ – копию соответствующего удостоверения и т. д.

Налоговый агент не вправе предоставлять вычет по НДФЛ при отсутствии вышеуказанных документов.

Рассмотрим некоторые особенности составления заявления на стандартный налоговый вычет на работника и правила его подачи.

Итак, работник может получить вычет по НДФЛ на себя у работодателя, написав для этого заявление. Подать его он должен до конца календарного года. В противном случае вернуть переплату по налогу можно будет только обратившись в свою налоговую инспекцию с декларацией 3-НДФЛ (п.3 и п.4 ст.218 НК РФ , письмо Минфина России 25.09.2013 г. № 03-04-06/39802).

Заявление составляется в свободной форме. Хотя работодатель может разработать конкретный шаблон документа. Текст обычно формулируется следующим образом: «При определении налоговой базы по налогу на доходы физических лиц прошу предоставлять мне ежемесячный стандартный налоговый вычет …». Далее указывается законодательная норма, обеспечивающая правом на вычет.

Заявление с налогоплательщика достаточно взять всего один раз (письмо Минфина России от 08.08.2011 г. № 03-04-05/1-551). Поэтому работнику лучше не конкретизировать в нем размер самого вычета и год, за который он просит его предоставить. Иначе документ придется переписывать ежегодно.

Если физлицо претендует на несколько стандартных налоговых вычетов (например, на себя и ребенка), то заявление можно заполнить одно сразу на все вычеты.

Может случиться так, что сотрудник принес заявление только в конце года. Тогда бухгалтеру организации придется пересчитать НДФЛ с начала налогового периода.

Если работник хочет получить вычет за предыдущий календарный год, то за перерасчетом НДФЛ он должен обратиться не к работодателю, а в ИФНС по месту жительства (п.4 ст.218 НК РФ ).

Ниже Вы можете скачать бланки и образцы заявления на предоставление стандартного налогового вычета на работника.

Образец заявления на возврат НДФЛ

Закажите у нас подготовку пакета документов для получения вычета по разумной цене

Перечни документов для получения налоговых вычетов

Письмом ФНС от 22.11.2012 № ЕД-4-3/19630@ утверждены следующие перечни документов, которые вправе требовать налоговые органы для получения налогоплательщиком:

Этим же Письмом ФНС утвержден образец заявления на распределение имущественного налогового вычета между супругами, которое предоставляется в комплекте документов для получения стандартного, социального и (или) имущественного налогового вычета.

Образец заявления на возврат НДФЛ

Скачать бланк заявления на возврат НДФЛ

(в формате Word 97-2003

Образец заполнения заявления:

Форма заявления утверждена

Письмом ФНС от 22.11.2012 № ЕД-4-3/19630@

В инспекцию ФНС России N 11 по г. Москве

от Иванова Ивана Ивановича

проживающего(-ей) по адресу 2 : 127381, г. Москва, ул. Открытая, д. 18, кв. 90

контактный телефон: 8 (916) 102 30 40

На основании пункта 6 статьи 78 Налогового кодекса Российской Федерации прошу вернуть мне сумму излишне уплаченного в 2014 3 году налога на доходы физических лиц в размере 4

налогового вычета по налогу на доходы физических лиц.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам 5 :

Наименование банка _________________________________________

ИНН _____________________ БИК ___________ КПП ______________

К/с _________________________ Р/с ____________________________

Лицевой счет налогоплательщика ______________________________

Дата ____________ Подпись ________________ /Иванов И.И./

(подпись заявителя, расшифровка подписи)

1 - Указывается при наличии

2 - Соответствует паспортным данным

3 - Соответствует году, за который представляется налоговая декларация

4 - Соответствует данным, указанным в представленной налоговой декларации

5 - Является обязательным для заполнения

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

Пунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

налоговый агент обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ;

налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика;

возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя;

за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата;

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентом

Директору ООО "Ромашка"

от Иванова Ивана Ивановича

проживающего(-ей) по адресу 1 : 127381, г. Москва, ул. Открытая, д. 18, кв. 90

На основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь - июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам:

Наименование банка _________________________________________

ИНН _____________________ БИК ___________ КПП ______________

К/с _________________________ Р/с ____________________________

Лицевой счет налогоплательщика ______________________________

Дата ____________ Подпись ________________ /Иванов И.И./

(подпись заявителя, расшифровка подписи)

Когда налоговый агент не может вернуть излишне удержанный НДФЛ

Действия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

Истек налоговый период.

Налоговый агент не сможет вернуть НДФЛ, если закончился налоговый период, в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

заявление (меняем название налогового агента на название налоговой инспекции);

справку о доходах (форма 2-НДФЛ), которую выдает работодатель - налоговый агент;

копии документов, подтверждающих статус налогового резидента РФ (если излишне удержанный НДФЛ связан со сменой статуса налогового нерезидента на налогового резидента).

Сумма подлежащего возврату НДФЛ слишком велика.

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Налогоплательщик перестал получать доходы от налогового агента.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ - осуществить возврат на счет налогоплательщика в банке.

У налогового агента временно нет денег.

Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая - обращение в налоговый орган.

Операции по расчетному счету налогового агента приостановлены.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Информация размещена 21 февраля 2013 года. Дополнена - 16.10.2014

Заявления и другие документы на вычет

Документы на вычет через инспекцию при покупке недвижимости

Данный список Вы можете использовать для получения вычета при покупке недвижимости через налоговую инспекцию. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Вы можете скачать образец заявления на возврат налога для налоговой инспекции в формате doc, пройдя по этой ссылке. При помощи этого заявления, поданного вместе с декларацией, Вы сможете получить возвращенный налог от налоговых органов.

Вы можете скачать образец заявления в формате doc, пройдя по этой ссылке. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию).

Как получить максимальный вычет быстро и просто?

Документы на вычет через работодателя при покупке недвижимости

Данный список Вы можете использовать для получения вычета при покупке недвижимости через работодателя. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Вы можете скачать образец заявления для работодателя (или иного налогового агента) в формате doc, пройдя по этой ссылке. При помощи этого заявления, получив предварительно в налоговой инспекции уведомление о праве на вычет, вы сможете получить вычет у своего работодателя.

Вы можете скачать образец заявления для налоговой инспекции в формате doc, пройдя по этой ссылке. При помощи этого заявления, Вы сможете получить в налоговой инспекции уведомление о праве на вычет. Далее, с уведомлением о праве на вычет, Вы сможете получить вычет у своего работодателя (или иного налогового агента).

Соглашение о разделе вычета при общей совместной собственности можно использовать такое же, как при вычете через налоговую инспекцию (выше).

Документы на вычет по обучению

Вы можете скачать список в формате pdf, пройдя по этой ссылке.

При получении вычета по обучению заявление на вычет теперь не требуется. Соответствующие изменения в Налоговый кодекс были внесены законом в конце 2009 года. Но если Вы хотите, чтобы возвращенный налог был Вам перечислен, Вам нужно подать в налоговую инспекцию реквизиты Вашего банковского счета. Поэтому мы рекомендуем подавать заявление по данному шаблону с реквизитами Вашего счета.

Документы на вычет по лечению

Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Шаблон заявления можно использовать такой же, как при вычете по обучению (выше).

Документы на стандартный вычет

Заявление по данной форме можно подавать не только работодателю, но и любому налоговому агенту. Вы можете скачать шаблон заявления в формате doc, пройдя по этой ссылке.

Вы можете скачать шаблон заявления в формате doc, пройдя по этой ссылке.

НДФЛ Заявления на Получение Вычетов Скачать

Образцы Заявлений на Возврат НДФЛ и Заявления на распределение Имущественного вычета Скачать

Заявления на Возврат НДФЛ и на Имущественный Вычет

(документы для скачивания - внизу страницы)

Для получения социального или имущественного налоговых вычетов в налоговую инспекцию необходимо представить налоговую декларацию форма 3-НДФЛ и документы, подтверждающие право на получение соответствующего вычета.

Для получения социального или имущественного налоговых вычетов в налоговую инспекцию необходимо представить налоговую декларацию форма 3-НДФЛ и документы, подтверждающие право на получение соответствующего вычета.

Письмо ФНС N ЕД-4-3/19630@ содержит перечни документов, необходимые для получения: имущественного вычета при приобретении квартиры (на вторичном рынке, по договору долевого участия в строительстве), при приобретении земельного участка с расположенным на нем жилым домом; социального налогового вычета по расходам на обучение, на лечение и приобретение медикаментов.

В письме содержатся и образцы заявлений на получение соответствующих вычетов.

ОБРАЗЕЦ ЗАЯВЛЕНИЯ НА ВОЗВРАТ НДФЛ

В инспекцию ФНС России № 15 по г. Москве

(наименование налогового органа)

от Иванова Ивана Ивановича

проживающего(-ей) по адресу**:

127282, г. Москва, ул. Полярная, д. 100, кв. 100

контактный телефон: 8 (916) 100 00 00

На основании пункта 6 статьи 78 Налогового кодекса Российской Федерации прошу вернуть мне сумму

излишне уплаченного в 20ХХ *** году налога на доходы физических лиц в размере 50 000**** руб.

( Пятьдесят тысяч руб.) в связи с предоставлением мне имущественного/социального

(нужное подчеркнуть) налогового вычета по налогу на доходы физических лиц.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам*****:

Наименование банка __________________________________________________________

ИНН_______________________ БИК ____________________ КПП ___________________

К/с _______________________________ Р/с _______________________________________

Лицевой счет налогоплательщика _______________________________________________

Дата ___________ Подпись ______________ / Иванов И.И. /

(подпись заявителя) (расшифровка подписи)

ИНН* указывается при наличии

Адрес** соответствует паспортным данным

Год *** соответствует году, за который представляется налоговая декларация

Сумма **** соответствует данным, указанным в представленной налоговой декларации

Реквизиты ***** является обязательным полем для заполнения

О РАСПРЕДЕЛЕНИИ ИМУЩЕСТВЕННОГО НАЛОГОВОГО ВЫЧЕТА

В инспекцию ФНС России № 11 по г. Москве

(наименование налогового органа)

от Иванова Ивана Ивановича

проживающего(-ей) по адресу**: 127282, г. Москва, ул. Полярная, д. 100, кв. 100

и от Ивановой Ольги Николаевны

(Ф.И.О. супруги (супруга) заявителя)

проживающего(-ей) по адресу**: 127282, г. Москва, ул. Полярная, д. 100, кв. 100

контактный телефон: 8 (916) 100 00 00

На основании пп. 2 п. 1 ст. 220 Налогового кодекса РФ мы распределяем имущественный налоговый вычет по налогу на доходы физических лиц по расходам на приобретение на территории Российской Федерации жилого дома (указать объект недвижимого имущества), расположенного(-ой) по адресу***: 112504, Краснодарский край, г.Сочи, ул. Центральная, д. 100,

Иванову Ивану Ивановичу - в размере3 1 500 000 руб. 00 коп. ( Один миллион пятьсот тысяч руб. 00 коп.);

Ивановой Ольге Николаевне - в размере 100 000 руб. 00 коп. ( Сто тысяч руб. 00 коп.).

Дата ___________ Подпись ______________ / Иванов И.И. /

(подпись заявителя) (расшифровка подписи)

Подпись ______________ / Иванова О.Н. /

* указывается при наличии

** соответствует паспортным данным

*** соответствует данным, указанным в представленной налоговой декларации

Документы

Образец заявления работодателю о предоставлении имущественного налогового вычета по НДФЛ

Образец заявления о распределении имущественного налогового вычета по НДФЛ между супругами в случае приобретения ими жилья в совместную собственность

Как получить вычет по НДФЛ на детей — заявление

Для того чтобы получить стандартный налоговый вычет по НДФЛ на детей, необходимо написать соответствующее заявление и приложить к нему документы, подтверждающие право на получение данной льготы – свидетельства о рождении.

Стандартный детский вычет по НДФЛ относится к стандартным, предоставляется он только в отношении заработной платы работника, для уменьшения налогооблагаемой базы при расчете подоходного налога по ставке 13 процентов.

Получить его можно у своего работодателя, написав заявление в свободной форме на имя руководителя.

Физическое лицо имеет также право получить имущественный вычет при покупке квартиры, а также социальный на лечение и обучение. Для получения данных льгот также следует написать заявление. Скачать образец заявления на получение имущественного вычета при покупке квартиры можно здесь, социального на обучение можно по этой ссылке, на лечение — здесь.

Образец заявления на вычет на детей по НДФЛ в 2015 году

Заявление адресуется директору организации.

В тексте необходимо грамотно изложить просьбу предоставить стандартный налоговый вычет по доходам на детей. Нужно указать, с какой даты он должен предоставляться (с начала работы на данной предприятии или с начала календарного года).

Так как размер льготы напрямую зависит от того, сколько детей у заявителя, то нужно указать фамилию, имя и год рождения каждого ребенка, а также размер положенного налогового вычета по НДФЛ.

Важно, что льгота предоставляется только на несовершеннолетних детей, а также на обучающихся на очной форме до 24 лет.

На первых двух несовершеннолетних положено по 1400, на третьего и каждого следующего – по 3000 руб. Причем, считается общее количество детей у заявителя. Например, если у работника их трое: старшему – 25 лет, среднему 14 лет и младшему – 5 лет. То получить налоговый вычет по НДФЛ можно будет на двух младших, на 14-летнего он будет в размере 1400 (это второй ребенок), на 5-летнего – 3000 (это третий). На старшего льгота уже не положена.

В приложении нужно перечислить все документы, которые прикладвыаются к заявлению на стандартный налоговый вычет по НДФЛ на детей. Прежде всего, это свидетельство о рождении каждого ребенка. Если сын или дочь работника достигли совершеннолетия, но продолжают учиться, то необходимо подтверждение того, что они учатся на очной форме обучения.

Если работник имеет право на стандартную льготу в двойном размере, то нужно предоставить подтверждающие документы.

В каких случаях представляется вычет в двойном размере, можно прочитать в этой статье.

Скачать бесплатно образец

Образец заявления на стандартный вычет на ребенка в 2015 году – скачать.

Источники:

yarbuh76.ru , yuridicheskaya-konsultaciya.ru , www.nalogia.ru , nicolbuh.ru , tobuh.ru ,Следующие статьи:

- Как правильно написать заявление должностному лицу

- Как правильно написать заявление на возврат денег из сбербанка

Комментариев пока нет!

Поделитесь своим мнением