Как написать заявление о вычете денег

Заявление на возврат НДФЛ: как составить и какие документы нужны?

Огромную роль для налогового вычета играет заявление на возврат НДФЛ. Без него, если честно, у вас не получится никоим образом оформить возвращение потраченных средств. Так что придется уделить должное внимание данному вопросу. Многие граждане интересуются, как именно составляется данное заявление. И здесь начинаются проблемы. Ведь ни одна налоговая служба точно ответить вам не может на этот вопрос. Как написать заявление на возврат НДФЛ? Какие документы пригодятся нам для налогового вычета? И сколько придется ждать ответа от соответствующих инстанций?

Собственно говоря, нет никаких четких правил по поводу составления заявления для получения налогового вычета. Главное - это определить причину вашего обращения. В зависимости от этого будет изменяться написанный текст в вашем запросе.

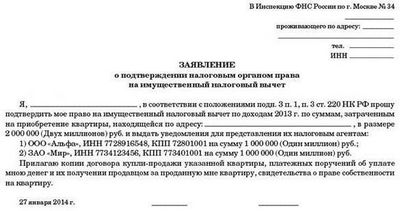

Например, заявление на возврат НДФЛ при покупке квартиры, образец которого представлен ниже, в обязательном порядке должно содержать сведения обо всех участниках сделки. Сюда относят и вас, и продавца. Также в обязательном порядке потребуется написать информацию о приобретаемом товаре/квартире. Без этого запрос не будет считаться действительным.

Так что заявление на возврат НДФЛ при покупке квартиры написать не слишком трудно. Точно так же, как и любой аналогичный запрос для вычета, он пишется в свободной форме. В обязательном порядке здесь указываются все фигуранты сделок (их паспортные данные), а также сведения об объекте или услуге, за которую нужно вернуть средства. Кроме того, в заявлении указываются еще и ваши банковские реквизиты, а также ваши траты.

Заявление на возврат НДФЛ имеет какие-то свои ограничения. То есть они распространяются на возможность получения налогового вычета. Согласно современному законодательству, граждане имеют право вернуть себе потраченные по тем или иным причинам средства при наличии у них официального дохода, облагаемого налогами, за последние 3 года. И не более того.

Так что соответствующее заявление должно быть составлено и подано в налоговую службу не позднее, чем спустя 3 года после заключения сделки. Вообще, чем раньше вы начнете заниматься получением вычета, тем лучше. Стоит поторопиться.

Почему? Рассмотрение запроса и возврат денежных средств тоже занимает время. Обычно на первое действие затрачивается около 1,5-2 месяцев. Столько же уходит на перечисление денег по реквизитам, предоставленным в налоговые органы. Выходит, что вычет в среднем отнимает 4 месяца. Не так уж и мало, если задуматься.

Заявление на возврат НДФЛ можно написать во многих случаях. Главное, чтобы у вас был облагаемый налогом доход. Это основное правило, которое в обязательном порядке должно соблюдаться.

За что можно получить налоговый вычет? Практически за любые ваши траты. Например, при сделках с недвижимостью или транспортом. Это имущественный вычет. Также можно возместить некоторый процент денег за лечение, обучение, медицинские лекарства.

Собственно, также имеет место специальный налоговый вычет на детей.

Итак, у вас уже есть заявление на возврат НДФЛ. Что теперь нужно приложить к нему для того, чтобы ваше дело было рассмотрено соответствующими инстанциями? Все зависит от ситуации. Но, тем не менее, можно обобщенно перечислить все пункты, которые только могут понадобиться. Это:

- паспорт;

- СНИЛС и ИНН;

- свидетельство о праве собственности (при сделках с недвижимостью);

- свидетельство о браке/разводе/рождении детей;

- договоры, подтверждающие сделки (купли-продажи, на оказание услуг);

- платежки, чеки, квитанции;

- декларация 3-НДФЛ;

- справка о доходах (форма 2-НДФЛ);

- выписки о недвижимости и стоимости оной;

- лицензии и аккредитации (для медучреждений и при вычете за обучение);

- справки студента (для вычета за учебу);

- пенсионное удостоверение (для пенсионеров).

Все это предъявляется для получения налогового вычета по любым причинам. В обязательном порядке сюда же прикладывается заявление на возврат НДФЛ. После остается только ждать.

Заявление на налоговый вычет — составляем образец

Налоговый вычет позволит вернуть потраченные расходы при приобретении имущества и иных объектов. Далеко не все налогоплательщики знают, что могут вернуть (возместить) часть потраченной суммы. Давайте мы рассмотрим, что представляет собой такая «скидка» и как оформить заявление на налоговый вычет.

Налоговый вычет простыми словами – что это?

Налоговый вычет представляет собой сумму уменьшения размера налогооблагаемой базы (дохода), с которого будет уплачиваться налог.

Всего НК РФ предусматривает 6 групп вычетов:

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

- Имущественный.

- Социальный.

- Стандартный.

- Профессиональный.

- Вычеты при переносе убытков компании на будущее, вызванные работой с ценными бумагами.

- Вычеты при переносе убытков компании в будущем периоде, полученные при участии в инвестиционном товариществе.

При этом претендовать на получение могут только резиденты РФ (юридические и физические лица, которые находятся на территории РФ более 183 дней в году). Кроме того, они должны иметь налогооблагаемый доход по ставке 13 %.

К примеру, если человек безработный и не имеет официального источника доходов, он не сможет воспользоваться налоговым вычетом. Кроме того, ими не могут пользоваться ИП, которые пользуются специальными налоговыми режимами и не имеют тех доходов, которые могут облагаться налогом в размере 13 %.

Получение налогового вычета – что делать?

Для получения налогового вычета существует два вариант:

- Можно получить определенную сумму на свой банковский счет по окончанию календарного года проведения расчетов.

- Определенный период времени не выплачивать НДФЛ.

Если человек решил воспользоваться вторым вариантом, то он вначале должен получить соответствующее решение из налоговой службы, после чего вычет по НДФЛ будет представлять работодатель.

При этом важно отметить, что вычет за календарный год не может превышать 13 % от суммы общего заработка за год.

Если остались невыбранные средства, их оставляю на следующий календарный год. А вот сумма расходов, если она превышает размер вычетов, не переносится на следующий год и «сгорает». Декларацию можно подать в течение трех следующих лет с момента оплаты расходов.

За какие объекты можно получить вычет?

Все частные лица, которые являются налогоплательщиками и собственниками имущества, также обладают правом на получение вычета. Чтобы это сделать, необходимо подготовить некоторые документы, уделив внимание составлению заявления, поскольку это главный документ, которым человек выражает свое желание получить вычет.

При этом понятие «имущество» включает в себя массу различных объектов. Потому НК РФ (в статье 220) конкретизировало перечень таких объектов имущественного типа, как:

Налоговый вычет по недвижимости

- Квартира. При этом налоговая позволяет получить вычет не только за недвижимость, которая полностью принадлежит физическому лицу, но и находится в доли. К примеру, это получение «скидки» при приобретении комнаты, которая является частью квартиры.

- За дом. Вернуть налог можно и в случае расходов, которые были потрачены на приобретение жилого дома. Как и в случае, о котором мы сказали выше, не обязательно владеть целым домом для получения «скидки».

- За землю. При покупке земельного участка физические лица также могут получить вычет для уменьшения налогооблагаемой базы. Правда, в НК РФ есть один нюанс, который требуется соблюдать: для получения «скидки» на земле должен обязательно быть какой-либо объект, например, дом или строение.

В каких случаях заявление будет являться неправомерным?

Правда, прежде чем составлять заявление на налоговый вычет, необходимо учесть некоторые факторы, которые могут остановить процесс получения «скидки». Так, документ может быть призван неправомерным в таких ситуациях, как:

- Если документы были поданы не вовремя – позже или раньше установленного в НК РФ срока. В законодательстве четко указано, что заявление нельзя подавать ранее, чем наступил год, следующий за отчетным (следующий после покупки имущества), но и не позднее, чем три года с момента заключения сделки купли-продажи.

- В случае если плательщик налога уже воспользовался своим правом на получение «скидки», независимо от того за какое именно имущество.

- При отсутствии каких-либо реквизитов на документы. Нередко налогоплательщики подают неполные данные или просто забывают поставить свою подпись.

В нашем материале мы подробно изучим, что такое профессиональный налоговый вычет и кто может его получить.

Здесь вы узнаете, как получить налоговую скидку при продаже квартиры.

Можно ли получить налоговый вычет на детей? Тут вы подробно узнаете об этом.

Заявление на возврат НДФЛ работодателю

В НК РФ предусмотрено два основных вида подобных заявление на получение «скидки» при приобретении квартиры или дома.

Важно отметить, что если частное лицо приобрело квартиру или дом, находясь в статусе сотрудника компании, а вычет начал оформлять, находясь на пенсии, то в таком случае нужно оформить заявление для налогового инспектора.

В бланке заявления, подаваемого на имя работодателя кроме общих данных на компанию (название организации, ФИЛ руководителя), должна содержаться такая информация, как:

- Просьба о получении вычета, ссылка на закон НК РФ. Прежде всего нужно написать свое желание получить предоставление «скидки», обязательно указав время, когда он хочет воспользоваться вычетом. Далее прописывается ссылка на закон статья 220 НК РФ.

- Указываются сведения о налоговом вычете. Прежде всего нужно прописать, о каком виде вычета идет речь. Например, имущественный, социальный либо профессиональный. Обязательно указывается объект, на который распространяется льгота.

- Размер компенсации, что позволит руководителю понимать, какую сумму может получить сотрудник компании. При этом размер вычета обязательно должен приложить к заявлению документы, подтверждающие вычет, которые были получены в налоговой.

Как написать документ на имя налоговой службы?

Лучше всего оформить заявление на готовом бланке, поскольку в этом случае минимизируется количество ошибок и помарок, что может стать причиной отказа от выплат.

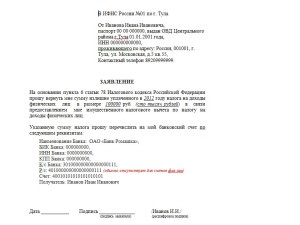

При оформлении бланка вам нужно указать реквизиты налоговой, ФИО налогоплательщика, который претендует на получение «скидки», год, в котором физическое лицо понесло расходы и сумма льготы.

Дополнительно следует прописать в заявлении реквизиты расчетного счета или банковской карты, куда будут перечисляться средства. Размер вычета стоит прописать цифрами и прописью. Если человек хочет получить на возврат налогов за процентные выплаты, это стоит обязательно указать в заявлении.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Заявление на налоговый вычет

Заявление на налоговый вычет поможет возвратить уплаченный налог на доходы.

А ведь многие даже и не догадываются о такой процедуре, как возврат налогового вычета.

Может быть и слышали, но информацию предоставляли им искаженно.

Если вы приобрели квартиру, дом, оплатили лечение в клинике или же обучение в среднем или высшем учебном заведении, у вас есть возможность вернуть обратно часть затраченных средств в свой кошелек.

Для этого необходимо заполнить декларацию три НДФЛ, чтобы возвратить прямой налог с приобретения квартиры, оплаты обучения, лечения, также если вы собрались продавать любое движимое недвижимое имущество нужно заполнять декларацию.

Про заявление на налоговый вычет

Необходимо обратить внимание, что вернуть подоходный налог можно в том случае, если из ваших доходов производятся вычет тринадцать процентов.

Все физ лица имеют право получить налоговый вычет в размере тринадцати процентов, при этом необходимо собрать определенные документы:

Первый вид – налоговый вычет предоставляется гражданам, на попечении которых находятся несовершеннолетние дети, а также относится к некоторым категориям граждан (где уменьшается налог НДФЛ). Социальные – самый распространенный вид налоговых вычетов, который представляет собой расходы за обучение в любых образовательных учреждениях либо на лечение, отчисления в НПФ, затраты на добровольное страхование.

Социальный вычет будет получен если реальные затраты не превышены чем сумма, установленная на недорогое лечение – составляет сто двадцать тысяч рублей, на обучение детей затраты составляют пятьдесят тысяч рублей.

Профессиональные вычеты, в эту категорию в основном попадают индивидуальные предприниматели, в таком случае можно получить вычет в размере двадцать процентов от полученной прибыли. Имущественные выплаты, это выплаты, которые получает гражданин при покупке квартиры, дома, земельного участка в размере тринадцати процентов.

Посмотрите видеоролики этой теме

Срок выплаты налогового вычета

Срок выплаты налогового вычета за обучение может продолжаться несколько месяцев, так как налоговая инспекция сильно загружена. Если гражданин получает заработную плату в конверте, то налоговое возмещение можно будет получить только с «белой» заработной платы, то есть с официального дохода. На такое возмещение средств имеют право даже те, кто сдает квартиру либо дом в аренду, только в том случае если такой заработок облагается тринадцатипроцентным налогом.

Период возмещение удержания денежных выплат считается с того момента, когда гражданин подал декларацию в инспекцию, срок выплат затянуться даже на более длительное время чем прописано законом, в таком случае воспользоваться денежными выплатами можно будет после полугода либо уже года. Период выплаты денежных средств зависит от продолжительности выполнения процесса налоговой инспекции.

После проверки налоговых деклараций и документов длительность которой занимает примерно около трех месяцев после заполнения декларации, гражданин в дальнейшем получит письменное уведомление. В котором описано положение о выдаче вычета либо уже об отказе. Если инспекция не выдает в обозначенный период времени денежные выплаты по налоговому вычету, то можно смело писать претензию. Претензия предоставляется в письменной форме, в ту инспекцию, которая задерживает перевод денежных средств.

Это нужно знать! В случае просрочки по выплатам за каждый просроченный день начисляется пени на всю сумму денежных средств. Чтобы в кратчайшие сроки получить деньги, следует все отношения с инспекцией оформлять письменно.

Полезное видео по теме

Что вам еще обязательно надо прочитать:

Особенности оформления заявление на получение налогового вычета

Ряд документов необходимых при получении возмещения денежных средств с покупки квартиры:

- паспорт гражданина;

- декларация три НДФЛ на возмещение денежных средств;

- справка два НДФЛ;

- справка, подтверждающая затраты на покупку квартиры.

Для возврата материального вычета нужно отдать в инспекцию либо по месту работы заполненную форму три НДФЛ плюс предоставить еще ряд нужных бумаг:

- заявление номер один, о возмещении денежных вычетов в связи приобретения имущества;

- заявление номер два, о перечислении денежных средств;

- заявление номер три, о выдаче денежных средств между партнерами.

- в обращении всегда предоставляйте сведения, которые соответствуют реальности.

Денежное возмещение за обучение имеют возможность получить все физические лица, внесшие оплату за:

- свое образование;

- образование своих детей, не достигших возраста двадцать четыре года;

- образование своих подопечных, не достигших восемнадцати лет;

- образование своих близких: братьев, сестер, не достигших двадцати четырехлетнего возраста.

Денежный вычет на ребенка может быть предоставлено родителям чья заработная плата облагается по тарифу тринадцать процентов. Для получения этого денежного возмещения нужно отправить заявление на ФИО работодателя, и отдать копии подтверждающих свидетельств.

Отказ в предоставлении налогового вычета

Гражданин подал в инспекцию налоговую декларацию по форме три НДФЛ, сообщили о возмещении налогового возврата на доходы. И внезапно от инспекции пришел отказ.

В этом случае направляем жалобу в налоговую. В случае, если налоговая приняло решение об отказе она пришлет гражданину по почте акт об отказе. В дальнейшем вас пригласят в налоговую для того, чтобы рассмотреть итог контроля.

Вы в принципе можете не посещать налоговую, а написать заявление о том с чем вы не согласны. В итоге ваше заявление примут, и решение вынесут и без инспекции.

Возможно ли получение вычета при отсутствии гражданства/прописки

Гражданин имеющий временную регистрацию, к тому же если он имеет регистрацию по месту жительства, поэтому для возмещения денежных средств гражданин предоставляет декларацию по месту стабильного проживания. Если же гражданин не имеет регистрации по месту проживания не может предъявлять права на получение налоговых вычетов.

Гражданин без прописки не может надеяться на налоговые вычеты, так как вся информация о плательщике формируется по месту проживания, если такое отсутствует налоговая не может узнать обращался ли человек ранее за возвратом денежных средств.

Бланк заявление на возврат НДФЛ

Трудоспособные граждане нашего государства со всех видов полученной прибыли обязаны платить подоходный налог от всей суммы, причем размер ставки может быть от 9 до 25% , все зависит от полученного дохода.

Каждый работодатель раз в месяц отчисляет за своих сотрудников причитающиеся государству налоги, сведения о них содержатся в справке НДФЛ, и любой сотрудник может ее затребовать у сотрудников бухгалтерии.

Что такое налоговый вычет?

Уплаченные ранее налоги можно частично вернуть, согласно Налоговому Кодексу, например, при приобретении жилья по ипотечному кредитованию, за лечение в клинике, обучение детей. Но не все граждане могут воспользоваться помощью государства, а только те, кто уплачивает подоходный налог. Например, люди пенсионного возраста, находящиеся на военной службе, сироты или учащиеся в высших учебных заведениях его не платят, и значит, получить налоговый вычет не могут, и только если они являются резидентами страны.

Ну а остальные граждане имеют право на налоговый вычет, то есть уменьшить налоговую базу для обложения на полученные доходы. В основном граждане платят только 13 % от всей суммы, и именно эти проценты и можно вернуть.

Есть несколько вариантов налогового вычета:

- Стандартный. Его можно получить в том случае, если у налогоплательщика есть несовершеннолетние дети и его доход не превышает установленную сумму.

- Социальный. Его предоставляют при оплате лечебного курса гражданина или если он заплатил за обучение своих детей.

- Имущественный. Этот вид распространяется на сделки с недвижимостью, и в определенных случаях налогоплательщик может и вовсе его не уплачивать, например, если была продана квартира, которой он владел более 5 лет, совсем недавно это срок составлял 3 года.

- Вычет за ценные бумаги могут предоставить, если их владелец понес убытки.

- Профессиональный вычет могут получить авторы каких-либо произведений.

Отсюда можно сделать вывод, что наличные деньги от государства получить нельзя, но можно значительно уменьшить налогооблагаемые доходы.

Особенности предоставления налогового вычета

У налогоплательщика есть законное право на оформление налогового вычета при совершении сделок по продаже имущества, бывшего в собственности не более трехлетнего периода, стоимостью не более 1 млн руб., и имущества владение которым превышает 3 года.

Гражданин может не оформлять имущественный вычет, а вместо этого уменьшить налогооблагаемую базу документально подтвержденных произведенных расходов, которые имели место при получении дохода.

Такое право возникает из возникших расходов на строительство нового жилого дома, погашения процентных ставок по полученным ипотечным кредитам на новое жилье.

Но можно рассчитывать снижение налогового бремени только на сумму, не превышающую 2 млн руб., эта возможность предоставляется только один раз.

Необходимые документы

У налогоплательщика есть право выбора порядка получения налогового вычета: в конце периода или в любое время.

Если выбран первый вариант, то необходимо подать декларацию о полученных доходах за весь налоговый период.

Необходимый список документов:

- Если было строительство нового дома или его приобретение: свидетельство о собственности.

- При покупке квартиры или доли в возводимом здании: договор покупки, акт передачи в эксплуатацию, или другие подтверждающие право документы.

- Всю платежную документацию: чеки за произведенные расходы, выписки с банковского счета о переводе средств от приобретателя жилья продавцу.

Налоговый инспектор будет проверять достоверность предоставленных данных около 30 рабочих дней, считая от дня подачи документов. Будет проведена проверка полученных налогоплательщиком доходов и предоставленного заявления о причитающемся ему вычете и всех платежных документов. На этом основании база налогообложения будет уменьшена на сумму вычета, она перечисляется на расчетный налогоплательщика счет в банке.

Если выбран второй вариант, то опять следует обратиться в налоговую инспекцию по месту проживания, подать заявление на вычет, предоставить те же документы в течение налогового периода, когда совершилось приобретение имущества.

Если решение инспекции будет положительным, то работодателю будет направлено уведомление, что гражданин имеет право на налоговый вычет. Если гражданин имеет доходы в разных организациях, то право определения налогового агента предоставляется ему. Бухгалтерия, получив уведомление, возвращает сотруднику уплаченные ране налоги до тех пор, пока сумма не будет погашена.

Бланк заявления на возврат НДФЛ

Важно знать, что подать заявление можно в срок, не превышающий трех лет со дня уплаты налога по совершенной сделке.

Нет обязательных требований к заполнению, но в нем обязательно должны присутствовать: фамилия, имя, отчество претендента на возврат, фактическое место проживания, дата подачи, номер расчетного счета, куда будут переведены суммы вычета, приложенные официальные документы-основания для получения вычета. Официальные данные о банке, куда будут перечисляться средства, его реквизиты и местонахождение.

Заявление оформляют по истинным данным, ничего не изменяя. Хотя и нет официального требования к заполнению, но нужно обосновать сумму причитающегося вычета.

Например, если вам причитаемся вычет за покупку квартиры, то сумма не может превышать 2 млн руб., даже если она на самом деле стоит дороже. Сумма покупки указывается полностью, например, 3 млн руб., но расчет будет производиться только с 2 по 13-процентной ставке.

Обратите внимание, что нужно заполнить все реквизиты вашего расчетного банковского счета, причитающаяся сумма вычета будет рассчитываться из данных налоговой декларации, предоставляемой вместе с заявлением. Для исчисления налоговой базы по возврату, из дохода вычитаются уже уплаченные налоги.

Образец заявления на возврат излишне уплаченного НДФЛ

Не каждый гражданин может точно рассчитать сумму налогообложения, иногда она превышает положенный размер.

Ошибки могут возникнуть по разным причинам, а это приводит к изменению суммы уплаченного налога. Операции по возврату регламентируются НК РФ, и если произошла переплата, то сумма излишек может быть учтена для зачета последующих платежей по налогу, в счет возникших недоимок по штрафам, пени, или возвращена плательщику.

Писать заявление следует в налоговую инспекцию по месту проживания, если инспекция выявила излишки, инспектор должен принять решение в течение 10 рабочих дней. Зачет переплаченных сумм может проводить сама инспекция. Срок подачи заявления ограничен тремя годами после выявления переплаты.

Заявление на удержание из заработной платы: образец и правила написания

Удержание из зарплаты может быть обязательным или добровольным.

Как следует из 137-й статья Трудового Кодекса, обязательное производится только на основании закона.

В частности, из зарплаты удерживаются НДФЛ и суммы по поступившим исполнительным листам.

Данные отношения регулируются Налоговым Кодексом и Законом об исполнительном производстве.

Во 2-м абз. 137-й ст. ТК указаны случаи, когда удержание происходит в интересах работодателя (неотработанный аванс, счетная ошибка и др.)

Добровольное удержание осуществляется по заявлению самого труженика.

При этом из заработной платы удерживаются суммы, указанные в таком заявлении.

Заявление на удержание из заработной платы составляет сам работник и подает его в бухгалтерию или руководителю организации.

Он это делает добровольно, по собственному выбору, руководствуясь своей необходимостью, например, для периодической выплаты профсоюзных взносов, внесения дополнительных платежей в пенсионный фонд, для оплаты кредитов и др.

Он это делает добровольно, по собственному выбору, руководствуясь своей необходимостью, например, для периодической выплаты профсоюзных взносов, внесения дополнительных платежей в пенсионный фонд, для оплаты кредитов и др.

Оформляя такое заявление, нужно учитывать письмо Роструда ПР/7156-6-1 в котором разъясняется, что ограничения размера удержаний из заработной платы 138-я статья ТК касаются только обязательных вычетов.

Гражданский кодекс РФ. Статья 138. Ограничение размера удержаний из заработной платы Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов, а в случаях, предусмотренных федеральными законами, — 50 процентов заработной платы, причитающейся работнику.

При удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50 процентов заработной платы.

Ограничения, установленные настоящей статьей, не распространяются на удержания из заработной платы при отбывании исправительных работ, взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью другого лица, возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещении ущерба, причиненного преступлением.

Размер удержаний из заработной платы в этих случаях не может превышать 70 процентов.

Не допускаются удержания из выплат, на которые в соответствии с федеральным законом не обращается взыскание.

Поскольку работник в данном случае добровольно распоряжается начисленной ему платой, он ими не связан и может добровольно распорядиться хоть всей суммой.

В каких случаях составляется заявление

Все случаи перечислить невозможно: закон никак не ограничивает человека, а у него могут быть самые разные необходимости.

- уплата медицинских или страховых взносов;

- профсоюзные взносы (3-я часть 28-й ст. Закона о профсоюзах);

- погашение банковских кредитов и займов работодателя;

- добровольный возврат денежных средств, полученных в результате счетной ошибки;

- оплата услуг ЖКХ, сотовой связи и др.

Этот перечень открытый.

Из этого правила есть исключения: так, согласно 28-й ст. Закона о профсоюзах он не вправе отказаться, обязан производить платежи взносов бесплатно и без задержки.

Заем работника у организации

Законом это не запрещено, а сделка может быть взаимовыгодной: работник получает заем на более выгодных, чем банковские условиях, а работодатель поощряет ценного труженика, сохраняет его лояльность и заинтересованность.

Данные отношения не являются трудовыми и регулируются нормами гражданского права 42-я глава ГК.

Данные отношения не являются трудовыми и регулируются нормами гражданского права 42-я глава ГК.

Форма договора только письменная 1-ячасть 808-й ст., сумма ничем не ограничена, заем может быть процентным и беспроцентным 809-я ст., проценты выплачиваются ежемесячно 2-я ч. 209-й ст., обычно указывают срок, очень важное условие — порядок возврата суммы 809-я ст.

Один из способов возврата займа – удержание причитающихся займодателею — работодателю сумм из оплаты работника — заемщика.

Гражданский кодекс РФ. Статья 808. Форма договора займа

- Договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы.

- В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

Гражданский кодекс РФ. Статья 809. Проценты по договору займа

Это обязательно должно быть прописано в договоре, поскольку без согласия работника (его подписи под договором), работодатель такие удержания производить не сможет.

Кроме того, труженик должен оформить соответствующее заявление на имя руководителя организации с просьбой удерживать с такого-то числа из его зарплаты суммы, уплачиваемые по договору займа.

Но большие суммы, чем указано заявлении, работодатель удерживать не может.

На удержание алиментов

Согласно 2-й части 80-й ст. Семейного Кодекса, родители обязаны содержать своих детей.

Семейный кодекс РФ. Статья 80. Обязанности родителей по содержанию несовершеннолетних детей

Если они этого не делают добровольно – алименты взыскиваются в судебном порядке.

Если они взыскиваются в судебном порядке, на основании исполнительного листа, то это обязательное удержание из заработной платы по заявлению работника.

Если они взыскиваются в судебном порядке, на основании исполнительного листа, то это обязательное удержание из заработной платы по заявлению работника.

Оно производится без заявления работника.

Заявление необходимо, если это его добровольное решение, а родители во внесудебном порядке согласовали размер и порядок выплаты алиментов.

В этом случае труженик обращается с заявлением на удержание алиментов из заработной платы к работодателю в котором указывает:

- наименование организации;

- заявление адресуется в бухгалтерию или руководителю организации;

- свои ФИО и должность;

- обращение именуется «Заявление»;

- указываются ФИО получателя платежа и паспортные данные;

- данные о ребенке или о детях;

- размер выплат, например, 25% от з/п;

- банковские реквизиты или почтовый адрес получателя платежа;

- с какой даты производить удержание;

- число и подпись работника.

На удержание выплат за услуги ЖКХ

Адресуется руководителю или в бухгалтерию, указываются ФИО работника, в содержательной части заявления обозначается цель удержания – оплата услуг ЖКХ и реквизиты получателя.

Прописывается с какого числа труженик просит производить платежи за жилищно-коммунальные услуги и суммы этих платежей.

Заявление подписывается работником собственноручно, ставится число.

Во всех подобных случаях речь идет о добровольных платежах, осуществляемых работодателем по просьбе работника. Это означает, что срок труженик устанавливает сам.

Либо в заявлении, либо, если конечный срок указан не был, удержание в любой момент можно прекратить, подав еще одно заявление: «о прекращении удержания».

Либо в заявлении, либо, если конечный срок указан не был, удержание в любой момент можно прекратить, подав еще одно заявление: «о прекращении удержания».

В этом существенное отличие добровольных удержаний из зарплаты по заявлению работника, от обязательных. Их сможет прекратить или изменить только судебное решение или принятие нового закона.

Добровольное удержание из заработной платы – это удобное средство, облегчающее жизнь работнику, которому больше не нужно ежемесячно беспокоиться о периодических платежах: выискивать реквизиты, совершать переводы, собирать и хранить платежные документы.

В то же время и получатели платежей чувствуют большую уверенность, поскольку на страже их интересов стоит теперь не только работник, но и его работодатель.

+7 (812) 627-13-61 (Санкт-Петербург)

Источники:

businessman.ru , vesbiz.ru , npfond.com , corphunter.ru , 101million.com ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением