Как написать заявление в налоговую на усн

Подача заявления на УСН при регистрации ИП

В настоящее время в Российском законодательстве существует несколько основных видом налоговых режимов, которые могут выбирать юридические лица и индивидуальные предприниматели.

Одной из самых популярных среди малого бизнеса является система упрощенного налогообложения.

Для того чтобы перейти на этот режим, компании или ИП должны соответствовать определенным требованиям.

Переход на УСН осуществляется в четко установленные законодательством сроки после подачи заявления в налоговую инспекцию.

Выбор системы налогообложения и переход на нее для юридических лиц и индивидуальных предпринимателей регулируется Налоговым кодексом Российской Федерации.

Выбор системы налогообложения

В данный момент в России существуют следующие системы налогообложения:

- Общая – назначается всем ИП и юрлицам автоматически, если они не перешли на другие системы. Самый сложный режим в плане финансов и отчетности.

- Упрощенная – один из самых выгодных режимов, под который попадает большинство видов предпринимательской деятельности.

- Сельскохозяйственный налог – может использоваться теми юрлицами и индивидуальными предпринимателями, чей доход от сельского хозяйства составляет более семидесяти процентов в общей прибыли.

- Налог на вмененный доход – особый налоговый режим, который используется только для отдельных видов деятельности. В настоящее время им чаще всего пользуются предприниматели, занимающиеся розничной торговлей и оказывающие услуги населению. Спецификой этого режима является то, что налоговые выплаты осуществляются не с реального дохода, а с той суммы, которую, по мнению государства, должен был получить ИП или юрлицо.

- Патентная – система, применимая только для маленьких фирм, численность сотрудников которых не превышает пятнадцати человек. В этом случае предприниматель выкупает патент на определенный вид деятельности и также платит налог не с того дохода, который получил, а с той суммы, которая определена государством.

Предприниматели имеют полное право выбирать любую из этих систем, если они соответствуют установленным требованиям.

В настоящее время среди ИП большим спросом пользуется УСН.

Преимущества «упрощенки»

Упрощенная система налогообложения имеет несколько существенных плюсов, благодаря которым она пользуется повышенным спросом у малого бизнеса:

- налоговый период длится один год, поэтому декларацию можно подавать также один раз;

- у предпринимателей есть возможность выбрать объект налогообложения и сменить его в установленные законом сроки, в настоящее время объект включает в себя доходы, с которых платят 6% налога, и доходы минус расходы, облагаемые 15%;

- упрощенное ведение бухгалтерского и налогового отчета также радует ИП и юрлиц, кроме этого, при упрощенке им не нужно подавать бухгалтерскую отчетность в отделение ФНС;

- уменьшенная налоговая база на основные средства с момента начала их эксплуатации, это же правило работает по отношению к нематериальным активам;

- замена трех налогов в один, для индивидуальных предпринимателей заменяется НДФЛ на доходы от предпринимательской деятельности.

Заявление на УСН для ИП при регистрации

Заявление о переходе на систему упрощенного налогообложения лучше всего заполнять в соответствующей форме и подавать в Налоговую инспекцию при регистрации ИП вместе с другими документами.

Для этого действия государство установило сроки, нарушив которые предприниматель получает возможность подать заявление только на следующий год.

Подать заявление о переходе на УСН следует в первые тридцать дней после регистрации или в период с начала октября до конца декабря каждого года.

В остальные периоды уведомление не будет принято сотрудниками ФНС.

Так как срок подачи уведомлений четко определен Налоговым кодексом, то ИП следует только узнать этот период и обратиться в регистрирующий орган сразу после его начала, чтобы в случае ошибок в заявлении успеть их исправить и точно перейти на упрощенку в следующий отчетный период.

Как проходит регистрация ИП через Госуслуги? Пошаговая инструкция тут.

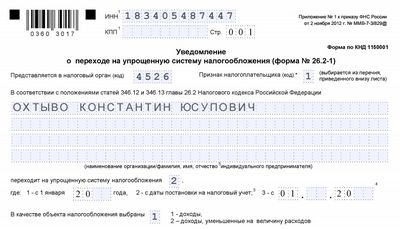

Заполнение формы 26.2-1

В настоящее время для заявления о переходе на УСН была разработана форма 26.2-1. Она достаточно проста в заполнении, поэтому разобраться с ней не составит труда.

Лучше заполнять ее на компьютере, но если такой возможности нет, то тогда делать это следует ручкой с черными чернилами, заглавными печатными буквами.

Каждый символ должен находиться в отдельной клетке.

Обязательные реквизиты

В настоящее время к обязательным реквизитам для индивидуальных предпринимателей относится только ФИО физического лица.

Все остальные данные будут даны в процессе регистрации и не могут быть известны ему на момент подачи уведомления, если оно подается вместе с заявлением о регистрации. В остальных случаях указывается также ИНН.

Заявление на УСН при регистрации ИП на 2017 год должно содержать личные данные предпринимателя, его телефон и ИНН.

Также в заявлении следует указывать закодированную информацию:

- когда подается заявление (сразу или при переходе с другой системы);

- кто подает (сам ИП или его представитель).

Обязательным пунктом является код отделения налоговой инспекции, который можно узнать через интернет на сайте ФНС или обратившись к сотрудникам нужного вам филиала.

Кроме этого, в заявлении на переход на упрощенку обязательно указывает полученный доход, количество сотрудников и стоимость всех активов.

Бланк заявления о переходе ИП на УСН здесь,

образец заполнения заявления о переходе ИП на УСН здесь.

Если предприниматель не успел подать заявление

Бывают ситуации, когда зарегистрированный индивидуальный предприниматель не сразу определяется с системой налогообложения, которая больше ему подходит.

Если он решает выбрать УСН по окончании тридцати дней с момента регистрации, то в этом случае он не сможет это сделать сразу.

Законом предусмотрены определенные сроки для подачи подобных уведомлений.

Перейти на упрощенку можно только со следующего финансового года, но для этого ИП необходимо подать заявление в период с начала октября до конца декабря.

Если уведомление было рассмотрено и одобрено сотрудниками ФНС, то с 1 января индивидуальный предприниматель начинает платить налоги по новой системе.

Как заполнить документы на регистрацию ИП онлайн? Читайте здесь.

Что делать после регистрации ИП в Налоговой? Подробная информация в этой статье.

Налоговая инспекция имеет полное право отказать предпринимателям в переходе на систему упрощенного налогообложения.

Это может быть вызвано тем, что бизнес ИП не соответствует указанным в НК РФ требованиям:

- доход меньше шестидесяти миллионов рублей за отчетный период (год);

- численность работников менее ста человек;

- сфера деятельности компании не должна касаться добычи полезных ископаемых и производства акцизных товаров.

Налоговая инспекция запретит переходить на УСН тем предпринимателям, деятельность которых относится к 3 пункту 346.12 статьи Налогового кодекса (банковское дело, страхование и прочее).

Кроме этого, заявление на УСН для ИП при регистрации может быть не принято из-за ошибок в заполнении. В этом случае предпринимателю необходимо будет только исправить неточности и обратиться в отделение ФНС второй раз.

На видео о переходе предпринимателя на УСН

Заявление о переходе на УСН. Форма 26.2-1

Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения.

Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

15 октября 2016 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2016 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2017 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Бланк заявления о переходе на УСН (по форме № 26.2-1)

Перво-наперво скачиваем пустой бланк.

Ниже будет представлен полный мануал по заполнению этого заявления.

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор, который меняется ежегодно.

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистарции ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщика

Здесь нужно написать одну цифру — код признака налогоплательщика.

- — пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

- — когда вы регистрируйте компанию или ИП заново. Т.е. были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш. Также двойку пишут предприниматели, переставшие быть плательщиками ЕНВД.

- — при переходе с другого налогового режима на УСН, кроме ЕНВД (для них — 2). Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас.

Далее поле называется “переходит на упрощённую систему налогообложения”.

- — ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего.

- — те, кто переходит сразу же при регистрации. Наш вариант.

- — предприниматели, переставшие быть плательщиками ЕНВД. Они имеют право перейти на УСН не с 1 января следующего года, а с 1 числа следующего месяца года настоящего.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб., а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

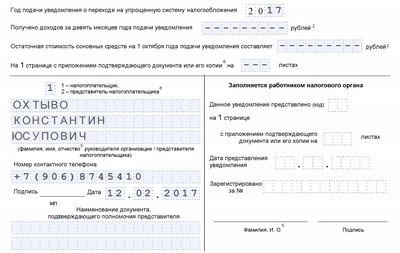

Остался самый простой последний этап.

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.

Заявление о применении УСН при регистрации ООО (нюансы)

Заявление о применении УСН при регистрации ООО — это документ, с помощью которого налогоплательщик уведомляет налоговый орган о своем желании использовать данную систему налогообложения. Его форма и содержание определены в налоговом законодательстве. О нюансах составления заявления расскажем в нашей статье.

Как перейти на упрощенку

В соответствии с положениями ст. 346.12 НК РФ решение о переходе на упрощенную систему с целью оптимизировать налогообложение налогоплательщик принимает самостоятельно.

Использование данной системы налогообложения предусмотрено законом «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации…» от 24.07.2002 № 104-ФЗ и имеет для предпринимателей ряд положительных моментов:

- Часть налогов, которые подлежат уплате в бюджет, заменяются единым налогом. Это позволяет сэкономить на их уплате, не допуская при этом нарушений налогового законодательства.

- Значительно упрощается состав отчетности. Налогоплательщики на УСН представляют по окончании налогового периода только декларацию.

- Компании на УСН ведут упрощенный учет и составляют сокращенную бухгалтерскую отчетность.

ОБРАТИТЕ ВНИМАНИЕ! Ст. 346.12 НК РФ устанавливается ограничение на осуществление определенных видов деятельности предприятиями, применяющими УСН. Их перечень дан в п. 3 этой статьи.

Существуют 2 способа стать плательщиком единого налога:

- осуществить переход на УСН при регистрации ООО;

- перейти на УСН с других систем налогообложения.

Основания для применения УСН

Порядок и условия, которые дают возможность перейти на УСН, регламентирует ст. 346.13 НК РФ. Основным условием является уведомление налогового органа о принятом решении.

Следует учитывать и требования п. 3 ст. 346.12 НК РФ, который позволяет использовать данный налоговый режим только с условием, что об этом уведомлен налоговый орган. В противном случае налогоплательщик лишается права его применять. Налоговый орган направляет плательщику налогов сообщение о нарушении сроков, отведенных на уведомление, по форме 26.2-5.

Если налогоплательщик применял данный спецрежим без уведомления налоговой, ему будет произведено доначисление НДС за весь период применения в порядке, установленном ст. 172 НК РФ, по ставке 18%.

ВАЖНО! Если налогоплательщик осуществлял операции по реализации товаров, по которым предусмотрены пониженные ставки налогообложения (0 или 10%), доначисление налогов все равно будет производиться по ставке 18%. Данная позиция высказана Минфином России в письме от 17.12.2012 № 03-07-11/537

Форма, в которой производится уведомление налогового органа

С этой целью можно использовать рекомендованную форму 26.2-1, утвержденную приказом ФНС России «Об утверждении форматов представления документов для применения упрощенной системы налогообложения в электронной форме» от 02.11.2012 № ММВ-7-3/829@.

В п. 3 приказа № ММВ-7-3/829@ ФНС отмечает, что данная форма носит рекомендательный характер и, следовательно, не является обязательной для применения налогоплательщиками.

ОБРАТИТЕ ВНИМАНИЕ! Положения гл. 26.2 НК РФ свидетельствуют о том, что налоговый орган не вправе наложить запрет или выдать разрешение на применение УСН. Заявление на упрощенку при регистрации ООО — это способ уведомления, и решение налоговой не может повлиять на возможность ее применения налогоплательщиком.

Об этом свидетельствует и многочисленная судебная практика, примерами которой являются:

- постановление 2-го арбитражного апелляционного суда от 22.02.2012 по делу № А82-8226/2011;

- постановление Федерального арбитражного суда Московского округа от 29.12.2008 № КА-А41/12325-08;

- постановление Федерального арбитражного суда Северо-Западного округа от 09.11.2004 № А42-5179/04-28;

- постановление 13-го Арбитражного апелляционного суда от 24.08.2012 по делу № А26-3617/2012.

Суды в числе прочего опираются на положения ст. 3 НК РФ, на основании которых все противоречия в нормативных правовых актах должны быть истолкованы в пользу налогоплательщика.

Таким образом, уведомление налогового органа в произвольной форме не может стать основанием для отказа в применении данной формы налогообложения.

Однако на практике налогоплательщики сталкиваются с требованием налоговой подавать уведомление о применении УСН при регистрации ООО именно по рекомендованной форме. Так что с целью избежать судебных разбирательств следует использовать форму из приказа № ММВ-7-3/829@.

Предприятия, которые решат отстаивать свои права, могут обратиться в вышестоящий налоговый орган с жалобой на действия должностных лиц или в арбитражный суд.

Переход на УСН при регистрации ООО

Заявление на УСН должно быть подано в течение 30 календарных дней после постановки компании на учет в налоговом органе.

Если уведомление произведено своевременно, налогоплательщик может применять УСН с момента регистрации.

Уведомить налоговую о выборе системы налогообложении можно и в электронном формате, который определен ФНС России в приказе от 16.11.2012 № ММВ-7-6/878@.

Помимо этого, уведомление может быть выслано по почте. В этом случае датой его подачи будет считаться дата, проставленная на штемпеле почтового отделения.

Требования к содержанию уведомления устанавливает ст. 346.13 НК РФ. Согласно ее положениям в уведомлении необходимо указать объект налогообложения, который выбрал налогоплательщик.

Сведения об остаточной стоимости основных средств и размере доходов налогоплательщика с 01.01.2015 указывать необязательно.

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщики, которые выбрали и применяют упрощенный режим налогообложения, не могут перейти на другую систему, пока не закончится налоговый период.

Переход на упрощенку с других налоговых режимов

Переходить на УСН могут не только вновь зарегистрированные плательщики налога, но и те, кто применял до этого другие режимы налогообложения.

Закон позволяет это сделать компаниям, которые не позже 31 декабря подали в налоговый орган соответствующее заявление, форма которого была рассмотрена выше.

ВАЖНО! Если доходы налогоплательщика в отчетном периоде составят более 60 млн руб., положения п. 4 ст. 346.13 НК РФ запрещают применять УСН с начала того квартала, в котором было зафиксировано превышение.

Данная налоговая норма изменится с 01.01.2017. Право применять УСН приобретут налогоплательщики, объем доходов которых не превышает 120 млн руб. (закон «О внесении изменений…» от 03.07.2016 № 243-ФЗ).

Отдельного пояснения требует ситуация с выбором системы налогообложения компанией, у которой изменилась организационно-правовая форма. В ходе хозяйственной деятельности компания, применявшая УСН, может принять решение о реорганизации (слиянии, присоединении, выделении). Прямого ответа на вопрос, сможет ли она после реорганизации продолжить применять УСН, в налоговом законодательстве не содержится:

- по мнению Минфина России, высказанному в письме от 19.08.2016 № 03-11-03/2/48777, в ходе реорганизации образуется новое юридическое лицо, которое в порядке ст. 346.13 НК РФ должно в течение 30 дней с момента регистрации подать соответствующее заявление в налоговый орган и уведомить его о намерении перейти на УСН;

- некоторые суды придерживаются противоположной позиции, считая, что правопреемство в данном случае позволяет вновь образованной компании использовать налоговый режим, который существовал до реорганизации (постановление ФАС Восточно-Сибирского округа от 02.07.2008 № А33-1638/08-Ф02-2803/08 по делу № А33-1638/08).

Таким образом, стать плательщиками единого налога и применять УСН могут как вновь зарегистрированные организации, так и те, кто применял до этого другие налоговые режимы. Заявить о своем желании применять УСН они обязаны в установленные законом сроки. Нарушение данных сроков лишит их возможности применять УСН до конца отчетного периода. Форма уведомления налогового органа о выборе УСН может быть произвольной. Но ФНС рекомендует использовать для этого форму 26.2-1.

Заявление на УСН при регистрации ИП или ООО (срок подачи)

Упрощенная система налогообложения является востребованной среди частных предпринимателей и организаций, она позволяет обеспечивать экономию финансовых и временных ресурсов.

Заявление на УСН – причины подачи.

- Необходимость предоставления в ФНС бухгалтерской отчетности, что делает данную процедуру простой и быстрой;

- в ведении налоговой отчетности возникают упрощения, требуется отражать только доходы и расходы в специальной книге;

- налоговое бремя имеет значительно меньшую величину: сборы заменены единым платежом;

- лицо вправе делать самостоятельный выбор основания для вычислительных процессов.

Но остается открытым вопрос о таком моменте, как срок подачи заявления на УСН 2016. Рассмотрим основные законодательные моменты.

Как подается заявление для ИП

В процессе регистрации индивидуальной предпринимательской деятельности при использовании данной системы процесс производится на основании порядка законодательного уровня.

Заявление на УСН 2016 предполагает сбор некоторых документов.

- Документ о том, что будет произведена государственная регистрация лица;

- квитанция о подтверждении факта оплаты пошлины государству;

- копия паспортных данных с указанием места прописки;

- заявление на упрощенку, составляемое специально в форме 26.2-1

Сроки предоставления

Сейчас заявление на упрощенную систему налогообложения целесообразнее всего подавать в ходе регистрации индивидуального предпринимателя – наряду с пакетом остальных документов. При этом учитывается база, по которой будут начисляться налоговые сборы. Этот момент описывается в законодательных нормах. Можно подать бумаги для перехода на новый режим, необходимо знать – заявление на упрощенку: до какого числа подавать. Заблаговременно о подаче вам необходимо оповестить налоговый орган, переход возможен в 2017. Заявление подается до 31 декабря действующего года.

Данные в уведомлении

Срок подачи заявления на УСН 2016 понятен, осталось рассмотреть основные нюансы, обязательные к присутствию при создании бумаги. Можно создать документацию по образцу, указав такие параметры, как КПП, ИНН, название, признак, период, наименование компании, отметка о переходе, дата подачи, СЧП, контактные данные. Заявление ИП на УСН должно составляться со строгим соблюдением условий. Определиться с тем, что вы будете пользоваться именно этим режимом, необходимо в течение 30 дней с момента регистрации (подачи пакета документации).

Переход на упрощенный режим для организаций

Если своевременно не было подано заявление УСН ООО при открытии 2016, то компания автоматически уплачивает единый налог. Если сразу учредители не осуществили переход, можно его сделать при ведении деятельности. В первом случае требуется заполнить и подать само заявление на упрощенку на 2016 год и прикрепить его к другим бумагам при предоставлении в инспекцию. Создается несколько экземпляров, один из них остается на руках у заявителей. Подписанием занимается уполномоченное лицо, к коему может относиться непосредственно руководитель фирмы или его представитель, действующий в рамках доверенности.

Бланк заявления на упрощенную систему налогообложения 2016 включает в себя несколько информационных сведений, обязательных к упоминанию. Форма – стандартная.

Отмечается ряд характеристик:

В качестве базы могут выступать доходы или доходы за минусом расходов, окончательный выбор делается налогоплательщиком самостоятельно. Как и заявление УСН при регистрации ИП, этот случай предполагает указание обязательного перечня данных.

Чтобы подать заявление о переходе на УСН, важно учесть:

- Если сразу заявление о переходе на упрощенную систему налогообложения не было подано, нужно определиться в течение 30 дней, чтобы уже с этого года работать по-новому.

- Чтобы осуществить запоздалый переход, необходимо подать заявление до последнего дня декабря, и со следующего периода форма Н/О сменится.

Есть специальный бланк заявления на УСН 2016. Скачать бланк можно на официальном сайте ФНС.

Пример заполнения заявления на УСН:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как заполнить и сдать Заявление на УСН

На самом деле, с 2013 года принцип применения «упрощенки» изменился - организации и ИП теперь подают не Заявление на УСН, а Уведомление о начале применения этой формы налогообложения. Тем не менее, традиционно, документ по-прежнему чаще всего называют «Заявление», да и в его содержании, кроме заголовка, практически ничего не изменилось.

Шаг 1: Где взять форму 26.2-1

Суть упрощенной системы налогообложения, а также требования, которые необходимо соблюсти для ее применения индивидуальными предпринимателями и ООО, были рассмотрены нами в статьях «УСН для ИП» и «Документы для регистрации ООО». В данной статье мы остановимся только на процедуре оформления Заявления на УСН.

Одними из самых распространенных способов получить бланк заявления о переходе на УСН являются два:

- Обратиться в местный орган ФНС, в котором вы будете регистрировать (или уже зарегистрировали) ваш бизнес, и получить бланк заявления на бумаге.

- Найти в сети Интернет сайт с размещенным бланком Заявления на УСН и скачать его на ваш компьютер. Далее – заполнить в электронном виде, распечатать, подписать и поставить печать и после этого сдать в ФНС.

Скачать бланк Заявления на УСН вы можете и на нашем сайте – в конце статьи.

Если вы скачиваете Уведомление о переходе на УСН из интернета, то обязательно обращайте внимание на заголовок документа (это должно быть именно «Уведомление», а не устаревшее «Заявление»), а также на описание соответствия скачанной формы 26.2-1 приказу № ММВ-7-3/829 ФНС от 2.11.2012 (эта информация размещается в правом верхнем углу бланка Заявления на УСН).

Шаг 2: Заполняем Уведомление о применении УСН

Первое, что вам нужно заполнить – код налогового органа, куда вы будете сдавать документ. Определить код вашего ИФНС можно при помощи онлайн-сервиса на сайте налоговой - https://service.nalog.ru/addrno.do.

После того, как вы внесли данные ФНС, нужно указать код, по которому можно будет определить статус налогоплательщика, сдающего уведомление:

- Код 1 – при регистрации ИП или ООО.

- Код 2 – при переходе на УСН с ЕНВД уже после регистрации.

- Код 3 – при переходе на УСН с других форм налогообложения.

Далее определяется момент для начала применения упрощенки:

- Код 1 – с начала года;

- Код 2 – с даты регистрации (постановки на учет);

- Код 3 – с момента утраты права на использование УСН (для бизнеса, лишившегося права применять УСН).

Также нужно выбрать и объект, с которого будет производиться выплата налога: код 1 – доходы; код 2 – разница между доходами и расходами.

Если вы переходите на УСН уже после начале деятельности, то также нужно будет заполнить раздел заявления, посвященный доходам за последние 9 месяцев ведения бизнеса.

Когда заявление заполнено, его необходимо подписать и скрепить печатью (для ИП, работающих без печати, нужно проставить «Б/П»). Подписывает документ либо лично предприниматель или руководитель организации, либо доверенное лицо. Но в последнем случае в Заявлении на УСН обязательно нужно указать данные доверенного лица и основания для передачи полномочий (номер и дату доверенности). Также нужно обязательно указать номер контактного телефона.

Шаг 3: Сдаем Заявление на УСН

Сдать Уведомление о переходе на УСН можно либо непосредственно в момент подачи всех документов на регистрацию ИП или ООО, либо в течение 30 дней с даты регистрации (т.е до истечения первого налогового периода), либо по истечении 30 дней с момента регистрации бизнеса, но в таком случае упрощенку можно начать применять только с 1 января следующего года (официально срок сдачи заявлений на УСН – с 1 октября по 31 декабря текущего года).

При смене режима налогообложения, не важно - переходите ли вы на УСН с ЕНВД или с общей системы налогообложения, а также при изменении объекта для расчета налога (только доходы или разница между доходами и расходами), возможность применять УСН может появиться исключительно с 1 января года, следующего за годом подачи заявления.

На этом процедура сдачи Заявление о переходе на УСН закончена. Как видите, оформить этот документ достаточно просто, а его суть крайне примитивна – уведомить ИФНС о необходимости изменения для вашего бизнеса способа расчета налогов. Важно правильно заполнить этот документ и вовремя передать его в регистрирующий орган ФНС.

Источники:

nam-pokursu.ru , assistentus.ru , rusjurist.ru , raszp.ru , www.burokratam-net.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением