Как правильно написать заявление в банк о снижении ставки по ипотеке

Снижение процентной ставки по ипотеке

Большинство россиян приобрести жилье может только за счет оформления ипотечного кредитования. Ранее в Сбербанке кредитные договоры на ипотеку составляли около 14−15%, а то и выше. После уменьшения ставки рефинансирования Центробанком большинство банков пересмотрели свои кредитные программы. В связи с этим Сбербанк снизил ставки по ипотеке, условия кредитования улучшились, а приобретать жилье в кредит стало выгоднее. У заемщиков, которые оформили кредитование по завышенным ставкам, возникает желание уменьшить процент. Выясним, есть ли возможность снизить тариф на пользование кредитными средствами, и что для этого необходимо.

Большинство россиян приобрести жилье может только за счет оформления ипотечного кредитования. Ранее в Сбербанке кредитные договоры на ипотеку составляли около 14−15%, а то и выше. После уменьшения ставки рефинансирования Центробанком большинство банков пересмотрели свои кредитные программы. В связи с этим Сбербанк снизил ставки по ипотеке, условия кредитования улучшились, а приобретать жилье в кредит стало выгоднее. У заемщиков, которые оформили кредитование по завышенным ставкам, возникает желание уменьшить процент. Выясним, есть ли возможность снизить тариф на пользование кредитными средствами, и что для этого необходимо.

Как снизить процент по кредиту в Сбербанке

но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить

именно Вашу проблему,

позвоните юристу прямо сейчас:

Если Вам так удобнее,

Все консультации бесплатны.

Ставка по ипотеке Сбербанка на сегодня начинается от 7,4% годовых, которая является акцией. Она распространяется на приобретение строящейся недвижимости или жилья в новостройке у компании из списка аккредитованных организаций. Ипотека на покупку готового жилья и под материнский капитал варьируется от 8,6 до 8,9%. Военная ипотека, строительство загородного дома оформляется под 9,5%, а вот строительство жилого дома — под 10%.

Для того чтобы понизить процентную ставку по заключенному договору ипотечного кредитования со Сбербанком, необходимы веские основания. Все договоренности достигнуты, в связи с этим менять условия соглашения по закону нельзя. Однако имеется несколько вариантов решения этого вопроса:

Обращение за помощью в другое финансовое учреждение;

Обращение за помощью в другое финансовое учреждение;- Реструктуризация ссуды;

- Написание иска в суд, если ипотечная ставка на данный момент незаконно завышена;

- Участие в социальной программе, возможность претендовать на получение льгот, например, в виде снижения процента.

Эти варианты также отвечают на вопрос о том, как уменьшить ежемесячный платеж по ипотеке. Клиенту следует обратиться с соответствующим заявлением в банк. Но перед этим стоит убедиться, что в вашем договоре есть метод, который предусматривает возможность уменьшения процента.

Условия снижения процентной ставки

- Ипотечная ставка должна быть не ниже 12%;

- Размер оставшейся задолженности должен быть не меньше 300 000 руб.;

- Отсутствие просрочек и других негативных моментов, которые повлияют на принятое решение.

Рефинансирование и реструктуризация

При удовлетворении этих условий можно просить Сбербанк произвести рефинансирование кредита (9,5% годовых). В самом кредитном учреждении сделать это не получится, т. к. эта услуга не предоставляется клиентам. Те, кто взял средства на приобретение недвижимости в другом финансовом учреждении, имеют возможность перевести свою ссуду в Сбербанк и даже рефинансировать в одну. Это позволит снизить расходы.

При удовлетворении этих условий можно просить Сбербанк произвести рефинансирование кредита (9,5% годовых). В самом кредитном учреждении сделать это не получится, т. к. эта услуга не предоставляется клиентам. Те, кто взял средства на приобретение недвижимости в другом финансовом учреждении, имеют возможность перевести свою ссуду в Сбербанк и даже рефинансировать в одну. Это позволит снизить расходы.

Сбербанк рефинансирует кредиты из других кредитных учреждений под 12%. Однако этот показатель может повыситься еще на 1%, если клиент не застрахует свою жизнь и здоровье. До внесения сведений о ссуде в Госреестр ипотечная ставка будет автоматически увеличена еще на процент.

Для рефинансирования ипотеки в этом банке необходимы следующие документы:

- Заявление;

- Паспорт гражданина РФ;

- Заверенная работодателем копия трудовой книжки;

- Документы на недвижимость, которая является залогом;

- Справка об остатке задолженности перед финансовым учреждением, в котором оформлена ссуда;

- При кредитовании с поручителем — его паспорт;

- Справка 2-НДФЛ.

После рассмотрения заявления и полученных документов специалист банка сообщает принятое решение. Эта процедура занимает около 8−10 дней. Должны быть соблюдены типовые условия. К примеру, срок займа не должен превышать 30 лет.

Для принятия решения специалисту потребуется оценить залоговое имущество. Делает это сам банк, клиенту заказывать не нужно. Сведения принимаются только от оценщиков, прошедших их аккредитацию. Если есть желание произвести оценку заранее, то заемщику необходимо ознакомиться со списком оценщиков, а потом обращаться к одному из них. Реструктуризация ипотеки Сбербанка позволяет снизить ставку тем, кто оформил ссуду на покупку недвижимости в этом банке. Суть этой процедуры состоит в изменении условий действующего договора по каким-либо причинам. Снизить ставку можно двумя способами:

- Уменьшить срок кредитования. Ипотечная ставка может уменьшиться примерно на 0,5−1%. Заемщик может остаться в выигрыше при перерасчете переплаты по займу. Необходимо прийти в банк с заявлением о снижении процентной ставки.

- Этот вариант более длительный, но сможет снизить процент на несколько пунктов. Необходимо подать заявление на уменьшение ипотечной ставки, которое пишется в свободной форме, а также другие документы, которые запросит банк.

Реструктуризация сократит расходы заемщика, т. к. банк делает условия кредитования более выгодными для клиента, а вот для кредитора финансовой выгоды нет в связи с тем, что снижается размер прибыли. Но зато эта процедура позволяет удерживать клиентов, которые собираются произвести рефинансирование ипотеки в другом учреждении.

Эта процедура проводится, когда изменилось материальное положение клиента после оформления кредитного договора. Например, ухудшение здоровья, потеря работы, переезд в другой город, снижение заработной платы, либо же, напротив, произошли финансовые изменения в положительную сторону.

Оформить заявление на реструктуризацию кредита можно следующими способами:

Перед написанием заявления на реструктуризацию ипотеки необходимо знать следующие факты:

- Понижение процентной ставки в обязанности финансового учреждения не входит. Оно пойдет на это для того, чтобы клиента не переманили конкуренты.

- На рассмотрение заявки потребуется минимум 7−10 дней. Практика показывает, что данный срок может доходить до 120 дней. О статусе заявки необходимо узнавать самостоятельно.

- Размер снижения процента у каждого свой. Ниже 12% годовых новая ставка не опустится. Эта разница может составить 2% и более.

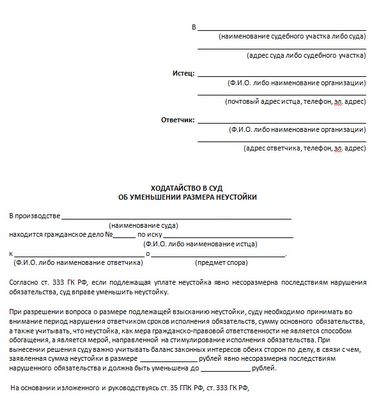

Обращение в суд, участие в программах

Обращение в суд — данный вариант можно использовать, когда права клиента ущемлены (необоснованное увеличение процентной ставки, возникновение дополнительных комиссий).

Если по каким-либо причинам иск не будет удовлетворен, банк может подать заявление о взыскании задолженности и неустойки в рамках кредитного договора и закона, в связи с чем клиент сам может стать нарушителем.

Участие в социальных программах. Своим клиентам с особым социальным статусом Сбербанк предоставляет льготы. Например, при получении материнского капитала (им можно сразу же погасить ипотеку). Имеются также выгодные программы специально для молодых семей.

Как снизить процент по ипотеке?

В последнее время одним из популярных способ улучшения жилищных условий является ипотека. Но ипотечный кредит имеет длительный период погашения, порой достигая 20-30 лет. Естественно, планировать своё будущее на столь длительный период никто не может. Поэтому в процессе оплаты кредита у заёмщика может возникнуть потребность в уменьшении платежей или изменения срока выплат. Как правильно уменьшить платежи по ипотечному кредиту пойдёт речь в этой статье.

Важно! Если вы сами разбираете свой случай, связанный со снижением процента по ипотеке, то вам следует помнить, что:

- Все случаи уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Важные моменты, на которые стоит обратить внимание при оформлении ипотеки

Ещё до оформления ипотеки и выбора банка-кредитора, заёмщику нужно проявить активность и найти банк, который предлагает наиболее выгодные условия кредитования. В первую очередь заёмщику нужно узнать, какой вид платежей по ипотеке предлагает банк. Существует 2 вида платежей – аннуитетный (постоянный) и дифференцированный (меняющийся).

При постоянном виде платежей во время всего периода оплаты кредита ежемесячная сумма не меняется т.к. в первый период кредитования, как правило, 80% от платежа составляют проценты по кредиту, а 20% это заёмные средства («тело кредита»). А во второй период кредитования, наоборот, 20% составляют проценты по кредиту, а 80% – это «тело кредита». Поэтому если банк при постоянном виде платежей установил заёмщику сумму ежемесячного платежа в 20 тыс. рублей, то в течение 15 лет (срок ипотеки) – это сумма будет неизменна.

При дифференцированном виде платежей сумма ежемесячного платежа будет уменьшаться вместе с сокращением срока кредитования. Например, если в первые 5 лет сумма ежемесячного платежа составляла 15 тыс. рублей, то в следующие 5 лет она будет составлять, например, 12 тыс. рублей, а в последующий период кредитования 10 тыс. рублей. Это связано с тем, что с уменьшением суммы заёмных средств, соответственно уменьшаются проценты за пользование данными средствами.

Важно! Дифференцированный вид платежей наиболее выгоден для заёмщика т.к. с уменьшением срока кредитования автоматически уменьшается сумма ежемесячных платежей.

Важно! Если в ипотечном договоре будет закреплена сумма чуть меньше, чем реально может платить заемщик – это для заёмщика дополнительная гарантия на случай уменьшения его дохода.

Снижение процентов по ипотеке

Заёмщик может в некоторых случаях обратиться в банк с заявлением о снижении процентов по ипотеке.

Это возможно, например, в том случае, если у банка-кредитора по аналогичным кредитам для новых заёмщиков уменьшилась процентная ставка по ипотеке. В этом случае, заёмщик может обратиться в банк с заявлением, об уменьшении процентной ставки т.к. действуют новые условия банка.

Также это возможно, если Центральный банк РФ снижает ставку рефинансирования, под которую кредитуются коммерческие банки.

Важно! В настоящее время ставка рефинансирования ЦБ РФ 11% годовых и уже продолжительное время не меняется.

Помимо этого, заёмщик может просить банк-кредитор уменьшить процентную ставку по ипотеке в связи с тем, что у него возникли финансовые затруднения.

Важно! В заявлении заёмщик должен обязательно указать причину финансовых трудностей и указать вероятную продолжительность данных проблем (например, потеря работы, уменьшения зарплаты).

Банк может в этом случае уменьшить проценты по ипотеке, но только на период материальных проблем у заёмщика, когда же финансовая ситуация у заёмщика стабилизируется, процентная ставка будет повышена как предусматривает договор ипотечного кредитования.

Уменьшение ежемесячного платежа по ипотеке

Кроме этого, помимо уменьшения процентной ставки заёмщик может обратиться в банк с заявлением о реструктуризации кредита. В заявлении можно просить уменьшить ежемесячную сумму платежа и вместе с тем увеличить срок кредитования.

Важно! Если заёмщик просить о рассрочке платежей, то в заявлении нужно указать посильную сумму платежа, которую он может платить на данный момент.

Уменьшение срока кредитования

Срок кредитования находится в прямой зависимости от суммы ежемесячного платежа. Поэтому уменьшение срока кредитования возможно, если будет увеличена сумма ежемесячного платежа или заёмщик разово будет досрочно вносить дополнительные средства, помимо обязательной оплаты, предусмотренной графиком платежей по ипотеке.

Итак, если у заёмщика есть реальная возможность платить в месяц большую сумму, чем предусмотрено графиком платежей, он может написать заявление в банк об увеличении суммы платежа. Как правило, банки охотно на это соглашаются.

Если же заёмщик не может платить больше каждый месяц, но у него имеются накопления, то он может разово досрочно внести платёж по ипотеке и данный платёж также сократит период кредитования, и уменьшит переплату по кредиту.

Важно! Для досрочного погашения части ипотеки, заёмщик заранее должен написать соответствующее заявление в банк.

Помимо вышеперечисленного, стоит добавить другие способы, с помощью которых, заёмщик может уменьшить платежи по ипотеке.

- Если у семьи есть материнский капитал, то можно его направить на погашение ипотеки.

Важно! При погашении ипотеки материнским капиталом, не нужно дожидаться исполнения ребёнком возраста трёх лет.

Важно! Вычет по процентам ипотеки можно оформлять в налоговой инспекции за каждый год, когда платилась ипотека, представив справку из банка об уплаченных процентах за предшествующий год.

Чтобы обеспечить оплату платежей по ипотеке в срок, можно сдать квартиру в аренду и за счёт арендной платы – рассчитываться по кредиту.

Важно! В отдельных случаях для сдачи квартиры в аренду нужно получить согласие банка. Поэтому прежде чем сдавать квартиру нужно внимательно прочитать кредитный договор, и узнать какие условия, по этому поводу там прописаны.

Итак, данная статья рассказывает о возможности снижение платежей по ипотеке и даёт практические рекомендации как заёмщику соблюдать график платежей, чтобы банк не забрал заложенную квартиру.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует - напишите в форме ниже.

Как снизить процент по ипотеке или уменьшить ежемесячный платеж?

У меня уже несколько лет ипотека. Пришлось сменить место работы и сейчас з/п несколько меньше, чем была. Можно ли как-то снизить проценты по ипотеке или ежемесячный платеж? Просрочек платежей до этого не было никогда.

Добрый день! Собственно, обращаться либо в этот же банк, либо в другой для рефинансирования ипотечного кредита. В Сбербанке сейчас рефинансируют по 9,5%, например, в том числе и размер платежа можно снизить увеличив срок кредита.

Добрый день. Обратитесь в Банк с заявлением о рефинансировании ипотечного кредита на основании того, что у вас значительно изменился ежемесячный доход.

Специалист по кредитным обязательствам, досудебное, судебное урегулирование споров по кредитам, помощь заёмщикам в уменьшении долга по кредитам.

Снижение ставки по ипотеке в Сбербанке в 2018 году

Большинство граждан Российской Федерации могут купить недвижимость только с помощью ипотечного кредита. Свои программы кредитования предлагают практически все банки страны, включая и крупнейший из них – Сбербанк. Согласно официальным статистическим данным по недвижимости, в течение 2017 года наблюдается тенденция снижения ипотечных ставок, как на первичном, так и на вторичном рынке. В среднем на 1,2 и 1,5 процента соответственно. Снижение ставки по ипотеке в Сбербанке также имеет место и возможно будет продолжаться в 2018 году. Однако можно ли уменьшить ставку по действующему договору в данном учреждении тем, кто уже имеет на руках кредитное соглашение, оформленное ранее?

Снижение процентной ставки по действующей ипотеке в 2018 году

При наличии ипотеки в Сбербанке снижение ставки в 2018 году возможно, однако без веских оснований сделать это не представляется возможным. Заемщик и банковское учреждение действуют в рамках заключенного между ними договора, где указаны все условия, обязательные к соблюдению обеими сторонами. Прямого права менять пункты соглашения не имеет ни одна сторона. Т.е. клиент не имеет возможности самовольно снижать прописанный процент, а банковская структура его повышать.

Предусмотрено несколько действенных вариантов, как это можно осуществить:

- реструктуризация займа с изменением условий кредитования.

- рефинансирование ипотеки.

- обращение в суд.

Информация о снижении ставки по действующей ипотеке в Сбербанке присутствует и на официальном сайте учреждения. Банк разъясняет, что может рассмотреть в 2018 году заявки собственных заемщиков по действующим ипотечным соглашениям (на основании заявления, образец которого приведен ниже). Процентная ставка может быть снижена до 12%, при условии, что договор был заключен до ноября 2014 года для займов, предоставленных после указанной даты. Для положительного разрешения данного вопроса клиент не должен иметь действующих просрочек платежей, при остатке на ипотеке не менее 300 тыс. руб.

Условия снижения ставки путем реструктуризации

Реструктуризация – это процедура, с помощью которой можно изменить основные положения ипотечного кредита для клиента банка на более выгодные. Она возможна тогда, когда материальное положение клиента реально изменилось в худшую сторону, причем уже после оформления договора.

- потеря работы,

- ухудшение здоровья.

- необходимость смены постоянного места жительства.

- уменьшение размера, постоянного дохода.

- потеря кормильца.

Некоторые заемщики, при возникновении одной из вышеперечисленных ситуаций, предпочитают просто не платить, не добиваясь снижения процентной ставки по действующей ипотеке в Сбербанке. Но такая тактика заранее проигрышная, поскольку проблемы она не решает, а только увеличивает размер выплат с учетом начисления пени за просрочку платежей. Гораздо проще и выгоднее решить вопрос, оформив заявку на снижение ставки по ипотеке в Сбербанке.

В настоящее время можно выделить несколько актуальных разновидностей реструктуризации:

- Пролонгация – увеличение периода выплат от 3 до 10 лет, при условии, что общий срок, при этом, не будет превышать 35 лет.

- Отсрочка выплаты тела кредита на два года. Заемщик в этот период обязан выплачивать только набегающие проценты.

- Поквартальная выплата процентов. Предполагает оплату процентов по ипотеке один раз в течение квартала.

- Особый график выплат. Например, для тех, кто работает вахтовым методом и не имеет возможности соблюдать установленный первоначально график.

- Кредитные каникулы. Самый выгодный вариант, позволяющий заморозить погашение ипотеки на определенный период. Предоставляется Сбербанком крайне редко.

Реструктуризация в 2018 году также возможна в связи с улучшением материального состояния клиента, для уменьшения процентов и срока погашения ипотеки. Заемщик может попросить сменить условия ипотеки в Сбербанке, заявлением на снижение процентной ставки (образец ниже), однако последнее слово всегда остается за банковской структурой.

Порядок подачи заявки в Сбербанк

Пакет документов, который необходимо предоставить для реструктуризации долга неодинаковый. Он должен включать, кроме заявления на снижение ставки по ипотеке в Сбербанке и копии договора, любые документы, свидетельствующие об уменьшении или увеличении доходов, которые подтверждают причину обращения в банк для реструктуризации ипотеки.

Обратитесь в отделение Сбербанка с полным пакетом документов и заполненным заявлением, чтобы получить снижение процентной ставки по действующей ипотеке Сбербанка

Обратитесь в отделение Сбербанка с полным пакетом документов и заполненным заявлением, чтобы получить снижение процентной ставки по действующей ипотеке Сбербанка

При действующей ипотеке в Сбербанке, заявление на снижение процентной ставки, с указанием причины внесения изменений в действующий договор, подлежит обязательному рассмотрению. Дополнительно клиент может письменно обратиться для участия в одной из действующих программ государственной поддержки с целью последующего субсидирования, за счет чего можно погасить часть суммы долга. Такие средства, как правило, поступают напрямую в банк со счетов федерального бюджета.

В случае одобрения заявки, с банком заключается новый договор. На снижение процентной ставки по ипотеке в Сбербанке образец соглашения находится в свободном доступе. Перед подписанием бумаг с новыми условиями, необходимо самостоятельно осуществить расчет суммы согласно измененного графика внесения платежей. Клиент сможет понять, как уменьшится соотношение тела ипотечного кредита и процентов в сравнении со старым соглашением, и какую сумму он сможет сэкономить таким образом.

Скачать образец заявления

В случае получения отказа на реструктуризацию долга по ипотеке в 2018 году, заемщик имеет право на процедуру рефинансирования, суть которой заключается в покрытии старого долга за счет получения другого кредита на новых условиях. Если клиент считает, что в процессе обращения на снижение ставки по ипотеке в Сбербанке его права были нарушены, то он может обратиться в суд для оспаривания принятых банком решений.

Образец заявления о снижении процентной ставки

Снижение ставки на имеющиеся кредиты – разумный подход при управлении личными финансами. Если кредиты получены по более высоким тарифам, чем текущее предложение банков, стоит воспользоваться случаем получить ощутимую выгоду. В этой статье будут рассмотрены вопросы снижения процентной ставки по действующим кредитным обязательствам, а также приложено заявление о снижении процентной ставки за кредит

Снижается процент по ипотеке и потребительским кредитам. Как поступить?

На рынке кредитования периодически меняются условия. Например, начиная с середины 2015 года тарифы по ипотечным программам снижаются. Тем, кто оформлял договоры ипотечного кредитования по высоким ценам, сейчас нужно обратиться в банк с заявлением на понижение ставки.

Длительные сроки кредитования и большие размеры ссуды предполагают высокие переплаты. При уменьшении процентной ставки на 1% можно получить значительную экономию, снизить ежемесячные платежи. Для начала процедуры направляется ходатайство в кредитный отдел банка.

Почитайте также по теме:

Такие же действия стоит предпринять владельцам потребительских кредитов. На первый взгляд может показаться, что снижение процентной ставки по потребительским ссудам принесет меньшую выгоду, чем по ипотеке. Но здесь нужно учитывать индивидуальную ситуацию.

Потребительские кредиты выдаются на различные суммы и сроки.

Изменилось материальное положение заемщика. Как поступить?

Меняется финансовое положение заемщиков, и не всегда в лучшую сторону. Если в силу обстоятельств снизился доход и есть угроза просрочки платежа в банк, то стоит обратиться с заявлением об изменении ставки.

Нужно представить документы, подтверждающие снижение уровня доходов – больничный лист, копию приказа об увольнении. Как правило, банки идут навстречу в таких ситуациях, и кроме уменьшения процентов могут предложить реструктуризацию.

Банк отказал. Как поступить?

В случае отказа банка снизить ставку, заемщику стоит получить письменный ответ, объяснение причин отказа. Если они покажутся недостаточно обоснованными, то можно обратиться за помощью к квалифицированному адвокату. Вторым шагом заемщика является обращение в другие банки с просьбой рефинансирования кредита.

Действия по снижению кредитной ставки необходимо предпринимать не только в случаях сложной жизненной ситуации, но и при изменении кредитной политики банков. Это поможет получать экономию на процентах и более свободно распоряжаться личным бюджетом.

Cнижение процентной ставки по ипотеке

Ипотечные кредиты являются долгосрочными банковскими продуктами. Из-за длительного периода выплат, они несут в себе риски для заемщиков. В условиях российской нестабильности сложно предсказать что-то на будущее, а поскольку сроки выплат растягиваются на долгие годы (десятки лет) риск перемен в финансовом положении клиента значительно велик. За последний десяток лет условия по ипотеке менялись много раз.

Изначально банки брали различные комиссии (за выдачу, за ведение счета, за открытие счета и проч.), затем комиссии были отменены, но ставки в разы возросли. Начиная с 2010 годов уже практически не встретить ипотечный процент ниже 10% годовых (для сравнения в США или Европе он составляет 1-3%). Тем не менее, ипотека остается одним из шансов для многих людей обзавестись своим собственным жильем.

Основным критерием выбора того или иного банка все еще является процентная ставка по ипотеке. Конечно, нельзя ориентироваться только на нее в выборе, ведь нужно еще оценить надежность банка, общие условия оформления и погашения, наличия дополнительных услуг (страхования, комиссий и проч.). Зачастую, получая желаемый кредит на жилье, клиент платит по установленной схеме, не зная, что условия можно менять. Если ставки по ипотеке после ее оформления были снижены, то и по действующему займу также можно ее снизить, уменьшая бремя выплат. Сейчас существует несколько способов снижения процентной ставки по ипотеке на законных основаниях. Рассмотрим подробнее, что это такое, в каких случаях можно снизить ставку, какие бывают льготные программы от государства?

Что такое снижение процентной ставки по ипотеке?

Это уменьшение кредитором оговоренной и прописанной в договоре %-ой ставки по заявлению клиента с обоснованием причины.

При получении ипотечного займа ситуации могут сложиться разные. Например, клиенту могут посчитать по одной ставке платежи, а в момент подписания договора и всех остальных документов выяснится, что банк поднял ставку. Здесь остается либо соглашаться на выставленные условия, поскольку вся основная работа уже сделана, либо начинать все заново. Бывает, что в момент получения действует одна ставка, но через какое-то время появляются обновленные программы (сезонные предложения, акции с господдержкой и др.) с выгодными параметрами. В данном случае клиент может перекредитовать свой существующий займ на новых условиях. Но здесь придется снова побегать и собирать новый пакет документов.

Таким образом, даже в случае уже оформленной ипотеки всегда можно переиграть условия в свою пользу, но здесь нужно учитывать сразу несколько условий и просчитать реальную выгоду.

Случаи снижения процентной ставки по ипотеке.

Есть несколько способов законно изменить ставку по действующему ипотечному займу. Каждый имеет свои особенности, поэтому рассмотрим каждый вариант подробнее:

- Рефинансирование. Оно подразумевает снижение процентной ставки по ипотеке за счет перекредитования – покрытия действующего кредита новым с более выгодными параметрами. Это можно сделать у своего же кредитора, либо подыскать другого, который предоставит такие условия. Многие банки, такие как Сбербанк, ВТБ 24, Газпромбанк, УралСиб и др. довольно охотно рефинансируют ипотеку, заполучая тем самым новых клиентов. При рефинансировании можно изменить два параметра: срок и ставку. Снижение второго варианта будет наиболее выгодным.

Льготные ипотечные программы от Сбербанка и Россельхозбанка.

Если говорить о снижении ставки при выдаче кредита, то стоит вспомнить госбанки: Россельхозбанк и Себрабанк. Обе организациями имеют государственную поддержку и участвуют в госпрограммах. Сейчас можно оформить ипотеку с господдержкой, позволяющую приобрести жилье на выгодных условиях.

Источники:

domovik.guru , dolgi-net.ru , finansytut.ru , infozaimi.ru , mycredit-ipoteka.ru ,Следующие статьи:

- Как правильно написать заявление в банк об отсрочке платежа

- Как правильно написать заявление в приватбанке

Комментариев пока нет!

Поделитесь своим мнением