Как написать заявление на налоговую льготу

Налоговые льготы для пенсионеров

Уровень социальных пособий в России не может, к сожалению, обеспечить граждан достойным доходом. По этой причине помимо денежных выплат социально незащищенные россияне имеют дополнительные льготы.

В нашей стране предусмотрены следующие льготы пенсионерам по налогам:

- на транспортный налог для пенсионеров возможны льготы, если это предусмотрено в том регионе, где проживают граждане;

- на земельный налог льготы устанавливаются региональным административным органом и предоставляются пенсионерам только в том случае, если он предусмотрен в регионе проживания граждан;

- льготы по имущественному налогу предусмотрены на территории всей страны и распространяются на всех пенсионеров, независимо от оснований пенсионного обеспечения.

Льгота пенсионеров по налогу на имущество

Данная льгота с 2015 года (уплата налога при этом по кадастровой стоимости производится до 1 декабря 2016 года) предоставляется всем гражданам, получающим социальное пособие, только по одному объекту каждого вида имущества:

- жилые комнаты, квартиры и дома;

- нежилые помещения и сооружения;

- строения для хоз. нужд, не более 50 кв. м.;

- гаражи.

Особенно важно учесть, что налоговые льготы пенсионерам на недвижимость предоставляются только в том случае, если она является их собственностью, не используется для получения коммерческой прибыли и рыночная цена этого имущества не превышает 300 млн рублей.

На все остальные объекты пенсионеры на общих основаниях обязаны уплачивать налог в бюджет.

На налог на имущество до 2015 года пенсионеры были освобождены от уплаты налога на имущество, и налоговая льгота пенсионерам по налогу на имущество предоставлялась на все без исключения объекты недвижимости. С 2015 года, как сказано выше, условия предоставления льгот по налогам на недвижимость изменились. Также в большинстве регионов, произошли изменения в расчете стоимости имущества из которой считается сумма налога. С 2015 года за основу берется кадастровая стоимость собственности. Обратите внимание, что это касается лишь тех регионов, где приняты соответствующие местные законы. В 2015 году на расчет налога на имущество перешло 28 регионов. В этом году их станет больше.

Возникает вопрос: что нужно для оформления налоговой льготы пенсионеру?

Как оформить налоговую льготу пенсионеру

Для получения налоговой льготы пенсионера на имущество нужно в заявительном порядке (то есть, самостоятельно) направить комплект документов в ИФНС по месту жительства пенсионера:

- заявление о предоставлении льготы на имущество пенсионеру;

- паспорт РФ гражданина;

- свое пенсионное удостоверение;

- документ, подтверждающий право собственности пенсионера на имущество, которое будет освобождено от налога;

- ИНН.

Предоставить документы можно личным обращением, почтой или в электронном виде. Сделать это надо в определенный срок – до 1 ноября. Если вы не успели вовремя уведомить налоговую инспекцию, то это можно будет сделать лишь в следующем году, опять же, до 1 ноября.

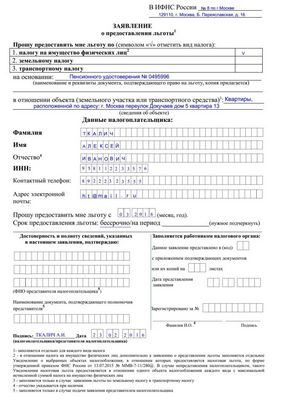

Образец заявления в налоговую инспекцию на льготы пенсионерам

Каждый гражданин РФ признается налоговым резидентом и обязан уплачивать взносы за владение собственностью, со всех видов доходов отдавать определенную долю средств государству.

Порядок предоставления льгот пенсионерам

Налоговая инспекция — исполнительное орган власти, осуществляющий начисление пошлин. Это учреждение призвано контролировать своевременность внесения платежей, оценивать правомерность применения привилегий. Сюда обращаются налогоплательщики, чтобы исполнить обязательства согласно НК РФ.

Для физических лиц обозначен список основных налогов на:

- основные положения;

- объекты налогообложения;

- ставки для расчетов;

- алгоритм исчисления;

- срок уплаты;

- льготы и порядок их предоставления.

Налог на доходы физлиц:

- имеет статус федерального (статья 13);

- регулируется положениями НК РФ;

- применяется без изменений всеми субъектами Федерации.

Остальные виды дифференцируются местными и региональными нормативно-правовыми актами.

Пенсионеры, как социальная группа, отнесены статьей 407 НК к льготной категории граждан. Это касается исключительно пошлины на недвижимость.

Федеральный закон считает людей пожилого возраста полноправными налогоплательщиками, привилегий при начислении земельного и транспортного сборов не предусматривает. Муниципалитеты вводят собственные нормативы и вправе предоставлять скидки.

Актуальную информацию о действующих послаблениях можно получить онлайн через интернет на портале «Госуслуги».

Для каждого вида сборов указаны местные и федеральные льготы, применяемые вычеты и ставки.

Перечень категорий граждан, которые наделены преимущественными правами, еще не означает, что скидки будут применяться изначально. Закон предусмотрел уведомительный способ реализации привилегий.

Только после подачи налогоплательщиком заявления уполномоченные органы рассматривают правомерность назначения послаблений.

Порядок действий плательщика:

- подготовить документы;

- написать заявление;

- передать доступным способом служащим ИФНС.

Документы сдаются гражданином лично или пересылаются почтовым отправлением.

Для подтверждения факта обращения заявление составляется в двух экземплярах: один для налоговой, второй с отметкой о принятии остается у льготника.

Письмо почтой России следует отправлять с описью вложений и уведомлением.

- проверят данные;

- запросят информацию в учреждениях;

- исчислят начальную сумму налога;

- применят снижающий коэффициент;

- рассчитают окончательный платеж;

- оформят уведомление.

Оплатить квитанцию следует до 1 декабря года, следующего за налоговым периодом.

Платеж осуществляется на основании уведомления. Оно размещается в «Личном кабинете» официального веб-портала. Бумажные извещения инспекцией не рассылаются.

Необходимые документы

Основанием для применения сниженных ставок послужит пенсионное удостоверение.

Специфичность налогов — земельного, транспортного, на имущество — потребует указания правоустанавливающих документов на:

Могут понадобиться справки о:

Образец заявления о предоставлении льготы

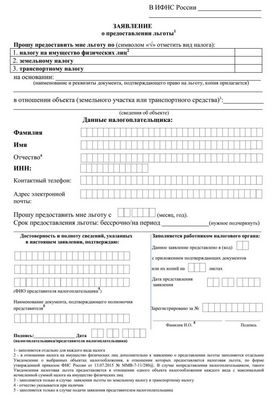

Федеральная Налоговая Служба Письмом № БС-4-11/19976@, датированным 16 ноября 2015 года, направила нижестоящим подразделениям рекомендованную типовую форму заявления.

Так выглядит шаблон:

При подаче заявления правильнее ориентироваться на общеустановленный образец. Инспекторы выдадут распечатанный бланк, расскажут, как правильно написать заявление в Налоговую инспекцию на льготу пенсионерам.

Если ранее пенсионер не пользовался скидкой при наличии оснований, он вправе просить пересчитать взносы за последние 3 года.

По каждому виду взносов заполняется отдельное заявление.

По транспортному налогу

Во многих регионах РФ местным законодательством для людей пенсионного возраста установлены сниженные ставки за владение авто. Скидка применяется при расчете взносов за одну единицу транспорта.

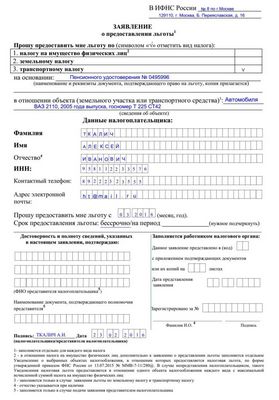

Заявление должно содержать сведения об автомобиле:

Пример заполненного бланка:

По имущественному налогу

При наличии собственной квартиры, дома, другой недвижимости пенсионер обязан уплачивать пошлину. ФЗ №117 пунктом 1.10 статьи 407 освободил граждан, получающих гособеспечение, от уплаты взносов в отношении одного объекта каждого вида недвижимости. Какой именно объект жилья выбрать, решает налогоплательщик.

Сообщить службам об объектах, выбранных для применения скидки, нужно до 1 ноября года — налогового периода.

По умолчанию ИФНС применяет 100-процентную уступку к наибольшей сумме пошлины.

В бланке заявления в налоговую инспекцию на предоставление льготы пенсионерам указывается:

Сотрудники сформируют уведомление с учетом скидки. По остальным объектам произведут расчет полностью с применением вычетов.

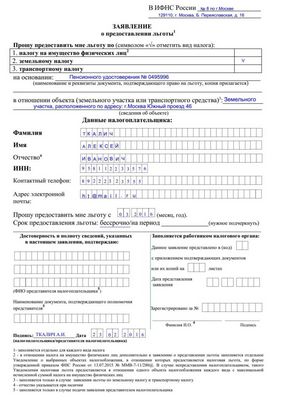

По земельному налогу

Пенсионеры не отнесены статьей 395 НК к категории лиц, имеющих льготное право при оплате взносов за землю. Если местные власти предоставляют преференции, гражданин может ими воспользоваться, обратившись в ИФНС.

Образец заявления в налоговую инспекцию на льготы пенсионерам по земельному налогу:

На доходы физических лиц

НДФЛ — обязательный платеж (статья 207 Глава 23 НК). Удерживается с физических лиц в процентном соотношении к совокупному доходу. Ставки колеблются от 9 до 35 процентов.

Размер определяется по формуле:

Каждому виду дохода соответствует определенная законом ставка. Поэтому налоговая база рассчитывается отдельно (статья 210 п.2).

Пенсионеры не платят налог с пенсии по:

Не применяется НДФЛ к:

- любым видам компенсаций,

- субсидиям,

- алиментам,

- материальной помощи,

- единовременным денежным выплатам социальной направленности.

Общие правила действуют относительно других денежных поступлений. Например, к таким относятся:

- банковские проценты по вкладам;

- операции с ценными бумагами;

- продажа имущества.

Если доходы пожилого человека — пенсия, компенсация, субсидия — обращаться за льготой не нужно. Она будет предоставлена автоматически. Другие доходы подлежат декларированию.

30 сентября 2017 года Президент России подписал ФЗ №286. Он вносит ряд изменений в Налоговый кодекс. Они коснуться порядка предоставлений преференций по имущественным сборам.

Согласно положениям ФЗ налогоплательщик может, но не обязан подтверждать сведения, указанные в заявлении, документально. Служащие ИФНС запросят данные самостоятельно из соответствующих инстанций.

Граждане обязаны ставить в известность ИФНС о приобретении автотранспорта, квартиры, дачного участка, другой недвижимости, уведомлять о возникновении льготных прав вовремя, оплачивать начисленные суммы пошлин.

Как писать заявление о предоставлении льготы в 2018 году

Российское налоговое законодательство предусматривает для определенных категорий налогоплательщиков льготы или даже полное освобождение от уплаты различных видов налогов.

Для того, чтобы воспользоваться своим правом нужно написать и подать в свою налоговую инспекцию заявление на предоставления положенных по закону льгот.

Документ надо составить с учетом всех правил и требований, чтобы от обращения получить желаемый результат.

Налоговые льготы дают возможность снизить размер уплачиваемых налогов или даже получить полное освобождение от них.

Предоставляются такие преимущества только определенным категориям налогоплательщиков.

Налоговые льготы существуют как для юридических, так и для физических лиц.

Для первой категории обычно нет проблем с оформлением. Бухгалтерия налогоплательщика подготовит и подаст необходимые бумаги.

Сложнее обстоит дело с налогоплательщиками-физическими лицами. Налоговые льготы носят обычно заявительный характер.

Это значит, что нужно обязательно подавать заявление вместе с необходимым пакетом документов.

Простые граждане часто не знают, как заполнить заявление о предоставлении льготы в налоговую. Главное, проявить немного внимательности и изучить подходящие к конкретному случаю требования и нормы.

Нормы законодательства

Порядок исчисления и уплаты налогов устанавливаются НК РФ.

Он же предусматривает и возможность получения льгот по различным видам налогов для отдельных категорий граждан, а также порядок их оформления. По разным видам налогов льготы устанавливаются различными статьями НК РФ.

Физическим лицам по вопросу налоговых льгот можно обратиться к ст. 361.1, ст. 395, ст. 407 НК РФ, если вопрос касается налогов, взимаемых с различных видов собственности (транспортных средств, земельных участков, недвижимости).

Предусмотрены и преференции для отдельных категорий граждан и по налогу на доходы физических лиц.

Налоги можно разделять на категории по различным критериям. Если исходить из объекта налогообложения, то их можно разделить на имущественные и налоги на доходы, а также различные сборы.

Также можно разделить налоги с физических лиц на следующие категории, исходя из уровня принадлежности:

Вводятся федеральные налоги НК РФ, и они обязательны к уплате на всей территории страны.

Физические лица из федеральных налогов платят только НДФЛ, государственные пошлины и сборы при получении разрешений на охоту, рыбную ловлю и т.п.

Хотя перечень федеральных налогов относительно небольшой они составляют довольно существенную часть налоговой нагрузки гражданина.

В отличие от федеральных региональные устанавливаются и регулируются уже субъектами РФ.

Таким образом, в различных областях размер региональных налогов может отличаться, а иногда они могут и действовать лишь в некоторых субъектах РФ.

Налоги на землю и на имущество физических лиц относятся уже к местным. Их регулированием занимаются власти конкретных муниципальных образований.

Заявление о предоставлении льготы по имущественным налогам (образец можно скачать здесь) следует подавать в налоговую инспекцию по месту жительства.

Допускается лично принести пакет документов и сдать его или отправить по почте ценным письмом с описью вложения.

В первом случае надо обязательно получить отметку о принятии документа, чтобы в дальнейшем не возникло спора о наличии заявления.

При отправке почтой подтверждением будут служить квитанции и чеки из почтового отделения.

Замечание. Можно отправить заявление также и через личный кабинет налогоплательщика на официальном сайте ИФНС.

Список категорий граждан, которые могут рассчитывать на получение льготы достаточно широк.

Обычно в него входят пенсионеры по возрасту, инвалиды, Герои СССР и РФ, участники ВОВ, ветераны боевых действий и т.д.

Полный перечень категорий налогоплательщиков, которые могут рассчитывать на получение льготы можно всегда уточнить в Налоговом кодексе. Для разных налогов он будет различаться.

Прикладывать документы, подтверждающие право на получение льготы желательно. Но необязательно, налоговая служба часто может запросить необходимые документы из других госорганов.

Но все же лучше документы представить, например, не всегда у налоговиков получается узнать информацию относительно инвалида или других не самых распространенных категорий льготников. Более-менее схема взаимодействия отлажена только по пенсионерам.

Какие объекты собственности подпадают

Главным образом, вопрос о том на какие объекты можно получить льготу касается налога на имущества.

Можно получать льготы на следующие объекты:

- квартира (комната);

- дом;

- гараж (машино-место);

- хозяйственные сооружения, а также помещения, используемые в качестве студии, мастерской и т.п.

Налогоплательщик может получить льготу на один объект каждого вида. Это означает что, например, имея в собственности 3 квартиры, получить льготу можно только на 1, но в тоже время имея квартиру, дом и гараж льготы можно получить на все 3 объекта.

Когда решение вступает в силу

Налоговому органу дается 30 дней на то, чтобы рассмотреть заявление. За это время ему предстоит принять решение о предоставлении льготы или об отказе в ней.

Выбрать объект для получения льготы по налогу на имущество можно только до 1 ноября соответствующего налогового периода.

Если этого не сделать, то налоговый орган будет льготу предоставлять на объект с максимальной суммой.

Не стоит откладывать подачу заявления в долгий ящик, лучше после появления обстоятельств, позволяющих воспользоваться льготой, например, выхода на пенсию по старости сразу обратиться в ИФНС и оформить положенные льготы. Начнут, в этом случае, они применяться с момента подачи обращения.

Видео: налоговые льготы с 1 января 2018 года

Образец заявления о предоставлении льготы

Долгое время регламентированной формы для заявления о предоставлении льготы по налогам в российском законодательстве не устанавливалось, и налогоплательщик мог подготовить документ фактически полностью по своему усмотрению.

Хотя многие ИФНС рекомендовали бланк, разработанный ими, но силу обязательных эти рекомендации не имели.

С 2018 года ситуация изменилась. Законодательство установило необходимость использовать для заявления о предоставлении льготы стандартную форму КНД 1150063 (скачать образец можно здесь).

По налогу на имущество пенсионерам

Пенсионеры могут получить льготы по налогу на имущество физического лица.

Для этого им необходимо обратиться в ИФНС по месту жительства с заполненным заявлением по установленной форме.

Желательно к нему приложить также копию пенсионного удостоверения, чтобы у сотрудников не возникало проблемы с выяснением наличия необходимых обстоятельств.

Льгота также, как и остальным категориям льготников, предоставляется только на один объект одного вида. Причем конкретный объект допускается выбирать.

Транспортный налог традиционно вызывает множество споров. Он является региональным налогом и субъекты РФ могут менять ставки по нему.

Льготы предусмотрены только для владельцев грузовиков массой более 12 тонн при наличии системы Платон.

Их владельцы могут уменьшить налог на сумму платежей по системе Платон или получить полное освобождение от него, если размер платежей превышает размер налога.

Земельный налог относится к числу местных налогов. Его устанавливают органы власти конкретного муниципального образования.

Они же имеют возможность предоставить льготы для отдельных категорий граждан, например, инвалидов или пенсионеров.

НК РФ устанавливает льготы главным образом для государственных, общественных и других подобных организаций, а также для коренных народов, если земля ими используется для традиционной деятельности.

Заявление по установленной форме можно заполнить на компьютере или от руки.

Первый вариант предпочтительнее, т.к. такие документы гораздо легче читать и можно использовать для автоматической обработки. При написании от руки все данные следует вносить печатными буквами.

При заполнении бланка нужно обязательно указывать всю информацию точно также, как в подтверждающих документах.

Никаких исправлений или помарок в документе допускать нельзя. Готовое заявление нужно обязательно подписать перед отправкой или передачей в налоговую инспекцию.

Правильно подготовить заявление на налоговую льготу физическому лицу совсем несложно. Образцы подобных документов можно без проблем найти на информационных стендах в ИФНС.

Но если трудности с подготовкой все же возникли, то можно воспользоваться помощью специализированных компаний. Стоит такая услуга обычно недорого.

После рассмотрения заявления налогоплательщик может узнать о принятом по нему решении в ИФНС.

Как оформить льготу по налогу на имущество?

Налоговая инспекция продолжает рассылать россиянам «письма счастья» — уведомления об уплате имущественных налогов. Многие россияне имеют право на льготы по налогу на имущество. Как правильно оформить льготу, рассказывает юрист сайта «Вести права«.

Кто имеет право на льготы по налогу на имущество физлиц?

1. Федеральные льготники (ст.407 НК РФ, полный список)

- инвалиды I, II групп, инвалиды с детства;

- Герои Советского Союза и Герои РФ, кавалеры ордена Славы трех степеней;

- участники гражданской войны, Великой Отечественной войны, боевых операций по защите СССР из числа военнослужащих, которые проходили службу в воинских частях, штабах, учреждениях в составе действующей армии, и бывших партизан; ветераны боевых действий;

- «чернобыльцы», граждане, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате ядерных испытаний;

- военнослужащие и граждане, уволенные с военной службы по состоянию здоровья, по возрасту, из-за организационно-штатных мероприятий, с общей продолжительностью военной службы 20 и более лет;

- члены семей военнослужащих, потерявших кормильца, родители и супруги военнослужащих и госслужащих, погибших при исполнении;

- пенсионеры, получающие пенсии, мужчины в возрасте от 60 лет и женщины в возрасте от 55 лет, получающие ежемесячное пожизненное содержание;

- участники боевых действий в Афганистане;

- и некоторые другие категории граждан.

Федеральным льготникам льгота по налогу на имущество физических лиц предоставляется в размере суммы налога, который подлежит уплате.

Органы местного самоуправления, власти Москвы, Санкт-Петербурга и Севастополя имеют право установить дополнительные льготы по налогу на имущество. Размеры местных льгот в каждом муниципальном образовании могут быть разными. Узнать, какие льготы действуют в вашем муниципальном образовании, можно с помощью специального сервиса ФНС — Справочная информация о ставках и льготах по имущественным налогам.

Кроме льгот для отдельных категорий граждан по налогу на имущество можно получить налоговый вычет. Это сумма, на которую уменьшается налоговая база по тому или иному объекту недвижимости. Подавать специальное заявление на получение вычетов не нужно, они полагаются всем собственникам квартир, комнат, жилых домов, и налоговая учтет их самостоятельно в вашем уведомлении на уплату налога.

Размеры вычетов по налогу на имущество

- по квартирам — кадастровая стоимость 20 кв.м. общей площади (вычитается из кадастровой стоимости всей квартиры);

- по комнатам — кадастровая стоимость 10 кв.м. площади комнаты (вычитается из кадастровой стоимости всей комнаты);

- по жилым домам — кадастровая стоимость 50 кв.м. общей площади дома (вычитается из кадастровой стоимости жилого дома);

- по единому недвижимому комплексу, в составе которого есть как минимум 1 жилое помещение или жилой дом — 1 млн рублей (вычитается из кадастровой стоимости ЕНК).

Если объект принадлежит нескольким собственникам, вычет все равно дадут один на весь объект, а получившийся налог поделят между собственниками согласно их долям в праве на данную недвижимость. Если ваша недвижимость настолько мала, что при использовании вычета получается отрицательное число, налог за такой объект вообще платить не надо.

На какую недвижимость можно получить льготу по налогу на имущество?

Льготники могут выбрать объект, на который им будут рассчитывать льготу по налогу на имущество. Выбрать можно из следующих объектов:

Условия получения льготы по налогу на имущество

- Льготу можно оформить только на один объект каждого вида по вашему выбору. Если у вас в собственности есть несколько квартир, оформляйте льготу на одну из них (что выгоднее). За остальные квартиры в собственности налог платить придется.

- Объект, по которому запрашивают льготу, должен находиться в собственности льготника. Если льготник просто прописан или живет в чьей-то квартире, оформить льготу по налогу на эту квартиру нельзя.

- Льготу нельзя просить на объект, который используется в предпринимательской деятельности.

- Если вы имеете право на льготу по нескольким основаниям (например, как инвалид I группы и ветеран боевых действий), льготу все равно предоставят только на один объект недвижимости каждого вида.

Как оформить льготу по налогу на имущество

- Соберите пакет документов:

— заявление на получение льготы + уведомление о выборе объекта налогообложения + документы, подтверждающие право на льготу (например, пенсионное удостоверение, удостоверение инвалида и пр.). Если вы имеете право на льготу по земельному и транспортному налогу, можете оформить ее этим же заявлением.

ФНС рекомендует делать это до 1 мая, пока не началась рассылка уведомлений по имущественным налогам. Но вообще подать уведомление о выборе объектов налогообложения, по которым вы желаете получать льготу, можно до 1 ноября.

Заявление на льготу можно подать:

- лично в налоговую инспекцию (дополнительно возьмите паспорт и оригиналы документов, подтверждающих право на льготу), а также по доверенности;

- через Личный кабинет налогоплательщика на официальном сайте ФНС (для получения логина и пароля к личному кабинету обратитесь в любую налоговую инспекцию с паспортом);

- по почте (лучше заказным письмом с уведомлением о вручении или ценным письмом с описью вложения и уведомлением).

Нужно ли подтверждать свое право на льготу по налогу на имущество каждый год?

Нет, каждый год оформлять в налоговой эту льготу не нужно. Достаточно один раз обратиться в налоговую инспекцию и предоставить все необходимые документы. Просто укажите в своем заявлении период действия льготы по налогу на имущество — бессрочно.

Важно: льгота будет действовать до тех пор, пока ее не отменят соответствующим законом. Поэтому все-таки лучше ежегодно проверять актуальность вашей льготы на сайте Федеральной налоговой службы.

Что будет, если я не оформлю льготу по имущественному налогу?

Если вы сами не выберете объект, по которому желаете получать льготу по имущественному налогу, налоговая служба предоставит льготу самостоятельно. В этом случае льготу будут учитывать по одному объекту налогообложения каждого вида с максимальной исчисленной суммой налога.

Налог на имущество за 2016 год нужно заплатить не позднее 1 декабря 2017 года. Посмотреть налоговое уведомление по налогу на имущество можно в Личном кабинете налогоплательщика.

Имущественный налог для пенсионеров в 2017 году

Особенности уплаты имущественного налога для пенсионеров

От выплат с этого налога обеспечивается пополнение бюджетов разных уровней.

Объектом налогообложения являются следующие объекты недвижимости:

- дома;

- квартиры;

- гараж, машино-место;

- объекты, отнесенные к незавершенному строительству;

- иная недвижимость.

Не может признаваться объектом налогообложения имущество, которое включено в перечень общей собственности, находящейся в доме (многоквартирном).

Пенсионеры относятся к категории граждан, имеющей льготы на этот вид прямого налога. Ранее это налоговое послабление относилось не ко всем пенсионерам: рассчитывать на него могли только те, которые не устроены на работу официально. Работающим пенсионерам эта льгота не предоставлялась. Но с 2016 года ситуация изменилась: работающие пенсионеры получили эту льготу.

Если говорить о законном обосновании льготы, то право на нее обозначено в ст. 401, 407 НК РФ. В частности, в этих статьях говорится о том, что пенсионер, получающий пенсионное обеспечение в законном порядке, освобожден от выплаты налога. Но при одном условии: имущество пенсионера должно находиться у него в собственности. Этот факт должен быть подтвержден соответствующими документами.

Ставка налога на имущество

Ставки налогов определяются нормативными актами, вынесенными органами власти и управления. В регионах в качестве налоговой базы, служащей основной для исчисления этого вида налога, используется кадастровая стоимость недвижимости. Налоговые ставки определяются в размерах, которые не превышают:

Налоговые ставки могут быть увеличены или уменьшены, но не более чем в три раза изданием правовых актов от государственных органов регионального уровня. Если налоговые ставки не определены, налогообложение осуществляется по ставкам, которые установлены правыми актами, вынесенными федеральными органами власти. Это позволяет говорить о том, что определение размера налога на прибыль находится в совместной компетенции органов власти федерального и местного уровня. В зависимости от определенных факторов, характеризующих объект недвижимости, допускается установление налоговых ставок дифференцированного значения. К факторам относят:

- кадастровая цена недвижимости;

- тип объекта;

- месторасположение недвижимости;

- типов территориальных зон, в пределах которых находится недвижимость.

На какое имущество пенсионер может получить налоговые льготы?

2003 -1 ФЗ от 1991 года устанавливает, что лица, переступившие пенсионный порог, не обязаны выплачивать в государственную казну налог на имущество. Это налоговое послабление действует в отношении объектов недвижимости, находящихся в собственности у пенсионеров. К категориям объектов относится имущество:

Главное правило предоставления пенсионерам налоговой льготы – это принадлежность недвижимости пенсионеру на праве собственности. С 2016 года была введена в действие норма, устанавливающая порядок применения существующей у пенсионеров налоговой льготы.

Налоговая льгота не действует в отношении некоторых объектов недвижимости даже при условии их принадлежности к пенсионеру на праве собственности. К этим объектам относятся:

- кадастровая стоимость недвижимости более 300 млн. р.;

- применение недвижимости в предпринимательских целях.

Как платит налог на имущество работающий пенсионер?

С 2016 года всем пенсионерам предоставляется эта налоговая льгота. Это положение касается и работающих граждан пенсионного возраста. Они так же, как и неработающие граждане, могут обратиться с заявлением в налоговый орган. В нем указать на возможность получить льготу по выплате налога.

Документы для оформления льготы

Для того чтобы воспользоваться правом на льготу, пенсионер должен уведомить об этом компетентные органы. Оформление документов проходит несколько этапов:

Для того чтобы воспользоваться правом на льготу, пенсионер должен уведомить об этом компетентные органы. Оформление документов проходит несколько этапов:

1. Сбор перечня документов.

Перед написанием заявления в налоговый орган, обслуживающий адрес местонахождения недвижимости, гражданин обязан предоставить инспекторам документы:

- паспорт;

- удостоверение пенсионера (оно является основанием к получению льгот, доказательством получения пенсии, идентификации личности обратившегося за налоговым послаблением);

- ИНН;

- Документы, подтверждающие право на недвижимость.

2. Оформление заявления от гражданина.

Заявление пишется от имени пенсионера и подтверждает его право на оформление льготы. Унифицированной формы заявления законом не установлено, но бланки документов, сопровождающих подачу заявки, можно просмотреть на официальном сайте Налоговой инспекции. Заявление гражданином оформляется быстро, его содержание должно быть полным и четким. Необходимо в его тексте указать право на льготу.

Реквизиты подаваемого заявления от гражданина:

- Ф.И.О человека, обратившегося за налоговой льготой в инспекцию;

- Наименование налогового органа, инициалы и фамилия его руководителя, в обязанность которого вменяется рассмотрение заявления от гражданина;

- ИНН пенсионера;

- Обозначение в документе реквизитов паспорта пенсионера;

- Адрес прописки заявителя;

- Описание сути вопроса, с которым гражданин обращается в налоговый орган;

- Реквизиты документа, подтверждающего право гражданина на оформление налоговой льготы;

- Описание способа получения ответа, присылаемого из налоговой инспекции (почта, лично, интернет);

- Дата оформления заявления;

- Подпись заявителя.

3. Способы подачи заявления.

Гражданин подает заявление в налоговый орган, находящийся по месту регистрации имущества. Перед тем как направиться в налоговый орган, следует удостовериться в том, действительно ли он обслуживает территорию, на которой находится недвижимое имущество. Информация об этом доступна на сайте Налоговой Инспекции. Если интернет у пенсионера отсутствует, можно обратиться по контактным телефонам государственного органа и уточнить этот вопрос. Например, можно спросить у сотрудника налоговой службы время работы и приема населения налоговым инспектором.

Заявление и прилагаемые к нему бумаги подаются несколькими способами. Каждый из них удобен для пенсионера. Преимуществом обращения является то, что человек может выбрать, как именно отослать заявление в налоговый орган.

- Личный визит гражданина в налоговый орган.

- Через почту (почтовое отправление на адрес налогового органа).

- Через интернет (через электронное сообщение, отправленное при помощи специального сайта ФНС РФ).

Пенсионеры, которые предпочитают первый способ, лично приходят в налоговый орган. Написав заявление, они обращаются к дежурному сотруднику налогового органа, уполномоченного принимать заявления от граждан. Сотрудник налоговой обязан подтвердить принятие заявления, проверить предоставленные пенсионером бумаги, содержание заявления, документов. Заявление регистрируется сотрудником налоговой инспекции, а заявителю выдается документ, подтверждающий факт рассмотрения его заявления налоговой инспекцией.

Заявление может быть отправлено почтой. Большинство граждан считает, что заявление и копии прилагаемых к нему документов нужно удостоверять у нотариуса. Но письмо от МинФина от 2014 года под №03-02 Р3/39142 говорит о том, что заявитель имеет право самостоятельно заверить документ. Для этого ему всего лишь необходимо после реквизита предоставить надпись – верно, расшифровать подпись и проставить дату. Если пакет документов, который получен по почте от гражданина, по закону не соответствует тому, что указано в положениях правовых актов, он возвращается гражданину до устранения ошибок, недочетов.

Кроме того, гражданин обязан:

- оформить электронную подпись;

- получить универсальную (электронная).

4. Принятие решения по гражданину

После рассмотрения заявления и документов, налоговая инспекция принимает решение. Если она решает, что льготы будут применены к пенсионеру, производится перерасчет обязательного сбора. Если гражданин обратился за льготой в несвоевременном порядке, перерасчет ему будет произведен – налоговая не может отказать заявителю в этом действии. Но перерасчет будет в этом случае осуществляться за период, который не превышает трехлетний срок.

Пенсионеры освобождаются от налога. Они также могут претендовать на получение имущественного вычета, который применяется независимо от того, имеется ли на него льгота, либо ее нет. Например, владеет двумя домами. В отношении первого дома в законном порядке он освобождал себя от налоговых выплат. Но в отношении второго объекта выплаты не действуют, зато он может воспользоваться налоговым вычетом. Это означает, что он может заплатить налоги за второй дом в меньшем размере, чем этого требуется. Налогообложение за квартиру уменьшается на 20 кв. метров, на дом – в два раза больше, на комнату – на 10 кв.м.

Источники:

spmag.ru , subsidiya.com , yurday.ru , vestiprava.com , znaybiz.ru ,Следующие статьи:

- Как написать заявление на налоговый вычет если ребенок инвалид

- Как написать заявление на обжалование инвалидности

Комментариев пока нет!

Поделитесь своим мнением