Как написать заявление на предоставление налогового вычета на детей

Заявление на предоставление вычета на ребенка

- постановление органа опеки и попечительства или выписка из решения (постановления) указанного органа об установлении над ребенком опеки (попечительства);

- договор об осуществлении опеки или попечительства;

- договор об осуществлении попечительства над несовершеннолетним гражданином;

- договор о приемной семье.

5 Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета на ребенка (детей) и копиями документов, подтверждающих право на такой вычет. Что бы правильно определить размер вычета, необходимо выстроить очередность детей согласно датам их рождения. Первым по рождению ребенком является старший по возрасту из детей вне зависимости от того, предоставляется на него вычет или нет.

Заявление на налоговый вычет на ребенка в 2016 году: образец

Как выяснилось, это системная ошибка и, чтобы выявить масштабы бедствия и принять меры по ее устранению, ИФНС обращаются к плательщикам с просьбой не тянуть с представлением расчета до последнего. < … Главная → Бухгалтерские консультации → НДФЛ Актуально на: 31 января 2017 г.

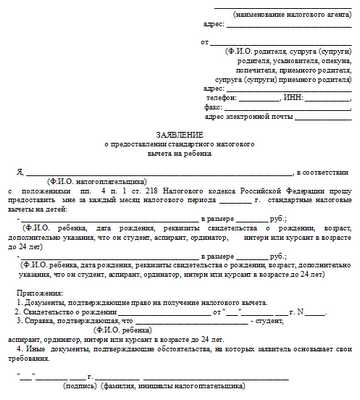

Мы рассматривали в отдельной консультации стандартные налоговые вычеты на детей, которые применяются в 2017 году, и указывали, что для их получения налогоплательщик должен представить налоговому агенту письменное заявление. Приведем пример заявления на детские вычеты в нашем материале.

По какой форме и когда писать заявление Налоговым законодательством не установлена единая форма заявления на предоставление стандартного налогового вычета. Поэтому каждый работодатель может установить свою форму.

В ней работник должен указать основание и вид запрашиваемого налогового вычета.

Стандартные налоговые вычеты

Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей):

- свидетельство о рождении или усыновлении (удочерении) ребенка;

- справка об инвалидности ребенка (если ребенок инвалид);

- справка из образовательного учреждения о том, что ребенок обучается на дневном отделении (если ребенок является студентом);

- документ о регистрации брака между родителями (паспорт или свидетельство о регистрации брака).

3 Если сотрудник является единственным родителем (единственным приемным родителем), необходимо дополнить комплект документов копией документа, удостоверяющего, что родитель является единственным.

Образец заявления на налоговый вычет на ребенка

Вновь устраиваемые работники, как правило, оформляют такое заявление в момент трудоустройства. При этом писать заявление на вычет ежегодно не нужно. Если право работника на вычет не прекратилось, работодатель продолжает предоставлять налоговый вычет на ребенка и в следующих годах. Для снижения риска предъявления претензий о необоснованности предоставления вычета в случае, когда право на вычет работником было утеряно, в форму заявления можно внести фразу о том, что работник обязуется информировать работодателя об утере права на вычет.

Заявление на налоговый вычет на детей в 2017: образец

В новой форме отчета нет ни раздела I, ни раздела II.

Минаева, эксперт по бухгалтерскому учету и налогообложению Подавать заявление на получение вычета работник может один раз. Но только при условии, что у него сохранилось право на получение данной льготы в следующем налоговом периоде.

Ведь согласно пункту 3 статьи 218 Налогового кодекса РФ, налоговый вычет предоставляется налогоплательщику на основании его письменного заявления и документов, подтверждающих право на такой вычет. Если сотрудник уже подал в бухгалтерию заявление на вычет, то повторно представлять его не нужно.

Стандартные налоговые вычеты на ребенка (детей) в 2016 году

- свидетельство о смерти второго родителя;

- выписка из решения суда о признании второго родителя безвестно отсутствующим;

- справка о рождении ребенка, составленной со слов матери по ее заявлению (по форме № 25, утвержденной Постановлением Правительства РФ от 31.10.1998 № 1274);

- документ, удостоверяющий, что родитель не вступил в брак (паспорт).

4 Если сотрудник является опекуном или попечителем, необходимо дополнить комплект документов копией документа об опеке или попечительстве над ребенком.

Налоговый вычет на ребенка (детей) в 2017 году

Налоговый вычет на ребенка (детей) предоставляется родителям (родителю, опекуну, попечителю), имеющим доходы, облагаемые по ставке 13%. Для получения стандартного налогового вычета родителю необходимо написать на имя работодателя соответствующее заявление и подготовить копии документов, подтверждающих право на получение данного вычета: Форма заявления на стандартный налоговый вычет на ребенка законодательно не установлена, поэтому заявление составляется в произвольной форме.Образец заявления на стандартный налоговый вычет на ребенка: Генеральному директору OOO «Золотой Олимпик»С.А.

Петровуот секретаря административного отделаТ.А. Ивановой ЗАЯВЛЕНИЕ Прошу предоставить мне с 1 января 2014 года стандартный налоговый вычет по моим доходам за каждый месяц налогового периода в соответствии с пп.4 п.1 ст.218 Налогового кодекса РФ, на моих детей (Ф.И.О., дата рождения) в размере:1400 руб.

Стандартные вычеты на детей в 2016 году

- на первого и второго ребенка – 1400 рублей;

- на третьего и каждого последующего ребенка – 3000 рублей;

- на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом

I или II группы – 12 000 рублей родителям и усыновителям (6 000 рублей – опекунам и попечителям).

Если у супругов помимо общего ребенка есть по ребенку от ранних браков, общий ребенок считается третьим. Порядок действий при получении налогового вычета на ребенка (детей) ^К началу страницы Предоставляется налогоплательщикам, на обеспечении которых находится ребёнок (дети).

1 Написать заявление на получение стандартного налогового вычета на ребенка (детей) на имя работодателя.

Все о стандартном налоговом вычете на ребенка в 2016 г, в 2017 году

Образец заявления на двойной налоговый вычет скачать бланк Генеральному директору ООО «Субсидии и льготы» М.

«26» февраля 2017 г. /Т. А. Светлакова/ (подпись) (расшифровка подписи) Обо всех основаниях для предоставления двойного вычета на ребенка можно прочитать в статье Вычеты на детей. Образец заявления об отказе от налогового вычета на детей Генеральному директору ООО «Субсидии и льготы» М. И. Ветрову от С. Н.

Заявление на предоставление вычета на ребенка

Категории налогоплательщиков, имеющих право претендовать на стандартный налоговый вычет ^К началу страницы Одним из стандартных налоговых вычетов является вычет на налогоплательщика, который предоставляется определённым физическим лицам, например, «чернобыльцам», инвалидам с детства, родителям и супругам погибших военнослужащих. Полный перечень физических лиц, которые могут претендовать на получение стандартного вычета, указан в пп.

1, 2, 4 ст.218 НК РФ. Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов. При этом вычет на детей предоставляется независимо от предоставления других стандартных налоговых вычетов.

Заявление на предоставление вычета на ребенка 2015

Также вы можете скачать бланк заявления для Msword и Openoffice. Генеральному директору ООО «Субсидии и льготы» М. И.

Ветрову от главного бухгалтера Т. А. Светлаковой ЗАЯВЛЕНИЕ Прошу предоставить мне с 1 января 2017 года стандартный налоговый вычет по моим доходам за каждый месяц налогового периода в соответствии с пп.4 п.1 ст 218 Налогового кодекса РФ, на моих детей (ФИО, дата рождения каждого ребенка) в размере: 1400 руб. в месяц — на первого ребенка; 1400 руб. в месяц — на второго ребенка. Документы, подтверждающие мое право на налоговый вычет на детей, прилагаю:

- Копии свидетельства о рождении детей;

- ***

» » февраля 2017 года Подпись Т. А. Светлакова *** В зависимости от ситуации могут потребоваться другие документы, подробнее в статье Вычеты на детей.

Налоговый вычет на детей и как его получить?

Понятие «налоговый вычет» знакомо каждому гражданину Российской Федерации и чтобы грамотно воспользоваться этим финансовым инструментом, необходимо иметь понятие, откуда он происходит и в каких случаях действует.

Налоговый вычет иными словами

Всем известно, что все работающие граждане Российской Федерации обязаны со своего дохода отчислять налог- подоходный. Как правило, это касается подоходного налога в 13%. В подавляющем большинстве случаев эту функцию уплаты налога, осуществляет работодатель.

Расчет вычета на ребенка

Эти тринадцать процентов высчитываются от всего дохода, который был начислен сотруднику.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Российское законодательство определило ситуации, когда есть возможность уменьшения подоходного налога, соответственно увеличения получаемого дохода за счет, так называемых, налоговых вычетов. Такая льгота рассчитывается для каждого случая в индивидуальном порядке с учетом условий его применения.

Существуют следующие налоговые льготы:

Первые в списке, стандартные, делятся на:

- для инвалидов, героев России и т.д.;

- для тех, у кого есть дети.

Налоговый вычет на детей

Механизм действия этого инструмента следующий. В зависимости от количества и от возраста детей, (при определенных обстоятельствах состояния здоровья), от величины дохода родителей, законом определяются конкретные цифры.

Эти суммы вычитаются из начисленного дохода, и только после этого рассчитывается подоходный налог. Таким образом, этот механизм дает возможность уменьшить величину подоходного налога и соответственно увеличить выплату, получаемую на руки.

Вычеты в денежном выражении

Эти льготы имеют определенный размер, установленный государством, и подвергаются индексации. В налоговом кодексе РФ оговариваются все условия их применения:

- Полагается на ребенка — первого 1400 рублей.

- Полагается на ребенка — второго1400 рублей.

- Полагается 3000 рублей на третьего и каждого последующего из детей.

- Полагается 12000 рублей в случаях, когда у родителей ребенок-инвалид несовершеннолетний (до 18 лет), эта льгота сохраняется до исполнения ему 24 лет, если он получает образование на очной форме обучения, он может быть студентом, аспирантом, интерном.

Тем, кто становится опекуном, приемным родителем или попечителем тоже полагается налоговая льгота в размере обозначенных в пунктах 1-3 предыдущего абзаца и 6000 рублей, если это случай, обозначен в пункте 4.

Этот вычет имеет конкретное время действия:

- до момента пока не исполнится 18 лет;

- до момента пока не исполнится 24 года ( только в случае, когда он на дневном (очном ) обучении;

- пока общий доход родителя с января не превысит 350000 рублей;

- пока не окончился срок договора о приемной семье. Также, эта льгота используется в периоды учебы и

- академического отпуска, который оформлен должным образом в период обучения.

Налоговый вычет – порядок получения

Она начинает действовать с месяца рождения ребенка. Обычно эту сумму рассчитывает работодатель, для этого, в зависимости от ситуации, надо собрать такие документы:

- заявление родителя о предоставлении вычета;

- документ (свидетельство) о рождении или усыновлении, опекунстве над ребенком;

- справка-документ об инвалидности, если ребенок является инвалидом;

- из учебного заведения документ-справку об обучении ребенка (при этом, если возраст его старше восемнадцати лет);

- если родитель, является единственным, то документ, подтверждающий это (если родители находятся в разводе или один из них не уплачивает алименты, то это недостаточное условие для признания единственности такого родителя;

- справку о зарплате с предшествующего места работы, если в данный момент родитель на новом месте работы.

В случаях, когда человек имеет несколько мест работы, то предоставить ему вычет может только один работодатель.

Заявление на получение налогового вычета

Если работник пришел на новое место работы, то начисление льготы должно производиться с учетом тех заработков, которые он получал ранее, начиная с января месяца текущего года.

Можно получить при выполнении соответствующих условий двойной налоговый вычет:

- когда родитель является единственным, это также касается опекуна единственного или усыновителя; — вычет не начисляется с месяца, с которого человек вступает в брак;

- когда кто-то из родителей отказывается письменно от получения налогового вычета; — целесообразно его получать родителю, у которого больше доход.

Иногда возникают ситуации, что по каким-то причинам, человек не получил налоговую льготу у себя на работе. Тогда работнику надо по месту жительства в налоговую инспекцию собрать следующие документы:

- заполненную декларацию 3НДФЛ;

- справку 2НДФЛ из бухгалтерии своего предприятия о полученных доходах и уплаченных налогах;

- свидетельство о рождении, усыновлении и т.д.;

- справки из учебного заведения;

- справка об инвалидности, если это такой случай;

- сведения о расчетном счете родителя, для перечисления вычета.

Проверка документов происходит в течение трех месяцев. Для того, чтобы получить излишне уплаченную работодателем величину налога, работник должен вместе с вышеперечисленными документами подать заявление о возврате налога. Эти деньги должны вернуться не более, чем за тридцать дней после предоставления заявления. На детей налоговая льгота предоставляется независимо от наличия стандартного вычета у родителей, выданного по другим основаниям.

Каким был налоговый вычет на имущество в 2016 году? Об этом наша статья.

Каким был налоговый вычет на имущество в 2016 году? Об этом наша статья.

Здесь вы узнаете, каким был налоговый вычет на ребенка в 2016 году и как его рассчитать.

Чтобы получить налоговый вычет на имущество, необходимо собрать много документов, о которых вы узнаете тут.

Как рассчитать налоговый вычет на ребенка?

У сотрудницы ООО «Ромашка» Ивановой А.А. трое детей: шестнадцати, десяти и пяти лет, ее доход в месяц составляет 40000 рублей.

В случае, если льгота не предоставляется, на руки Иванова А.А. получит выплату 34800 рублей, которая рассчитывается следующим образом:

- 40000х13%=5200; 40000-5200=34800 рублей Если налоговая льгота на троих детей предоставляется, то сумма к получению рассчитывается так:

- по 1400руб на первого и второго детей и 3000руб на третьего ребенка:

- 1400+1400+3000=5800руб — это общая величина льготы, далее: (40000-5800)х13%=4446руб; 40000-4446=35554руб

Иванова А.А. получит на руки с учетом налоговых льгот 35554руб. Но в данном случае вычеты будут производиться до августа включительно, так как в сентябре заработок с января превысит 350000руб: 9х40000руб=360000.

С сентября месяца льготы предоставляться не будут и сумма к получению составит 34800 руб.

Сотрудник Петров А.А. имеет доход в месяц 30000рублей и получает налоговый вычет на одного ребенка в возрасте девяти лет в размере 1400 руб.

- (30000-1400)х13%=3718 рублей,

- на руки ежемесячно (с января по май) получается выплата : 30000-3718=26282 рублей;

- Без учета льготы сумма составляла бы: 30000х13%=3900, 30000-3900= 26100

Согласно закону, льгота на детей предоставляет с месяца их рождения, поэтому уже в июне заработная плата будет рассчитываться так:

- 1400+1400=2800 рублей

- (30000-2800)х13%=3536 рублей

- на руки с июня месяца получается величина 30000-3536=26464 рублей

Вычеты будут предоставляться с января по ноябрь включительно, а с декабря общий доход превысит 350000 руб и в декабре налоговая льгота предоставляться не будет.

Таким образом, налоговый вычет – это финансовый инструмент, созданный государством и позволяющий для предусмотренных случаев (отмеченных в законе) уменьшить налогооблагаемую базу своего дохода. Каждый гражданин РФ при выполнении соответствующих условий и предоставлении документов имеет право на вычет на каждого из детей.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Заявление на «детский» вычет по НДФЛ

Работники, имеющие детей несовершеннолетнего возраста (а также детей до 24 лет на очной форме обучения) имеют право на получение стандартного налогового вычета по НДФЛ в размере 1400 руб. на первого и второго ребенка, 3000 руб. — на последующих.

Вычет на детей предоставляется ежемесячно и отнимается от начисленной заработной платы для расчета подоходного налога. На получение «детского» вычета работник может рассчитывать до тех пор, пока его общий заработок с начала года не станет больше 350 000 руб. Данная цифра — это лимит дохода для применения вычета на ребенка, действующая с 2016 года (в 2015 году эта величина составляла 280 000 руб.).

Для того чтобы работодатель при исчислении подоходного налога учитывал стандартные вычеты, положенные работнику, необходимо его об этом уведомить. Работнику следует написать заявление на получение вычета на ребенка и предоставить его в кадровую службу. На основании этого заявления бухгалтер при расчете НДФЛ будет отнимать от зарплаты размер вычета, от полученной разницы будет считаться подоходный налог в размере 13%.

Образец заявление на стандартный вычет на ребенка можно по ссылке в конце статьи.

О предоставлении вычета на детей в 2017 году читайте здесь.

Как правильно написать в 2017 году?

В бланке заявления следует изложить просьбу предоставить стандартный налоговый вычет по НДФЛ за каждый месяц года. Не лишней будет ссылка на статью Налогового кодекса РФ, дающего право на вычет на детей.

Далее в заявлении следует указать количество детей, их ФИО, года рождения и сумму положенного вычета. В качестве подтверждения к заявлению следует приложить копии свидетельств о рождении детей.

Заявление следует адресовать руководителю организации, составленный бланк подписывается заявителем, проставляется день, месяц и год написания, после чего документ передается по месту назначения.

Если ребенок уже совершеннолетний, но продолжает учиться на очной форме, то следует к заявлению также приложить справку из учебного заявления, подтверждающую очную форму.

Вычет будет применяться к расчету, начиная с даты, указанной в заявлении.

Если ребенок — инвалид 1 или 2 группы, то размер вычета по НДФЛ увеличивается до 12000 руб. (с 2016 года). Данная величина действует для родителей. Опекуны могут рассчитывать на получение вычета на ребенка инвалида в размере 6000 руб.

Скачать образец заявления на вычет на детей — ссылка.

Образец заявления о предоставлении стандартных вычетов на детей, скачать бланк

Заявление о предоставлении стандартных вычетов на детей

Большинство сотрудников, у которых есть дети, получают стандартные налоговые вычеты у своих работодателей. Для этого, им необходимо заполнить Заявление о предоставлении вычета, а также приложить к нему документы, подтверждающие право на вычет.

Ниже Вы можете скачать данный образец!

Директору ООО "Омега"

Заявление о предоставлении

стандартных налоговых вычетов на детей

Я, Иванова Анастасия Александровна, в соответствии с положениями пп. 4 п. 1 ст. 218 НК РФ прошу предоставить мне за каждый месяц соответствующего налогового периода стандартные налоговые вычеты на детей:

- Иванову Михаилу Михайловичу, 1999 года рождения (студенту дневного отделения ВятГГУ), в размере 1400 руб.;

- Ивановой Марии Михайловне, 2005 года рождения, в размере 1400 руб.;

- Ивановой Ларисе Михайловне, 2014 года рождения, в размере 3000 руб.

В случае изменения каких-либо обстоятельств, связанных с правом на получение налоговых вычетов, я обязуюсь сообщить об этом работодателю.

- копия свидетельства о рождении Иванова М.М.;

- справка из ВятГГУ о прохождении Ивановым М.М. обучения;

- копия свидетельства о рождении Ивановой М.М.;

- копия свидетельства о рождении Ивановой Л.М.

Для того, чтобы узнать, в каком размере Вам положены вычеты на детей - посмотрите здесь

ИНН 434583621300, ОГРНИП 316435000071159

Тел.: 8 (953) 130-55-00

Автоматизация заполнения налоговой декларации 3-НДФЛ

Налоговый вычет на детей 2017. Образец заявления налогового вычета на ребенка.

Форма заявления в бухгалтерию о вычете по НДФЛ. Налоговый вычет на ребенка 2017.

В 2017 году изменились размеры налогового вычета на детей по НДФЛ. Налоговый вычет на ребенка образец. Как оформить заявление в бухгалтерию, чтобы уменьшить подоходный налог. Какой размер налогового вычета на детей. Заявление на налоговый вычет на детей. Вычет НДФЛ 2017.

Коды налогового вычета на ребенка

Вычет на детей действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода превысил 280 OOO рублей.

Вычет на первого ребенка (код 114) в 2017 году составит 1400 рублей;

На второго ребенка (код 115) – 1 400 рублей;

Вычет на третьего ребенка (код 116) в 2017 году составит 3OOO рублей;

Вычет на ребенка-инвалида (код 117) – 3OOO руб.

Образец заявления на налоговый вычет на ребенка

Как составить заявление на стандартный вычет по подоходному налогу? Ниже мы приводим форму заявления на льготу по НДФЛ, предоставляемую на детей.

В бухгалтерию организации (название предприятия)

от ______________________ (Ф.И.О. заявителя)

Заявление на стандартный вычет по НДФЛ на детей (ребенка)

В соответствии с подпунктом 4 пункта 1 статьи 218 налогового кодекса Российской Федерации при определении моих доходов с 1 января 2017 года прошу предоставить мне стандартный налоговый вычет по НДФЛ на детей в количестве _____ человек(а), которые находятся на моем обеспечении, в размере _____ рублей.

Копии свидетельства о рождении детей (ребенка) и справка учебного заведения о том, что мои дети (ребенок) учатся на дневном отделении учебного заведения, прилагаются. Копия документа, подтверждающего право на двойной вычет по налогу на доходы физических лиц, прилагаю (если такое право есть).

_______ (дата составления заявления о вычете)

__________ (подпись работника предприятия)

Стандартный налоговый вычет

Стандартный налоговый вычет выплачивается в двойном объеме на единственного родителя, попечителя или опекуна. Предоставление данного вычета прекращается с первого месяца после вступления в брак. Налоговый вычет предоставляется на основании заявления о отказе одного родителя от получения налогового вычета.

Налоговый вычет на ребенка предоставляется супруге или супругу на основании письменных заявлений, а также документов, которые подтверждают право на этот налоговый вычет.

К этим документам относят: свидетельство о рождении ребенка, документы, которые подтверждают факт совместного проживания с ребенком, паспорт, свидетельство о разводе.

Оформить налоговые вычеты на ребенка также проблематично, как и быстро похудеть после родов. Тут как и в похудении нужны четкие и обдуманные действия.

Документы на налоговый вычет на ребенка. Код налогового вычета НДФЛ на обучение ребенка. Социальный расчет налогового вычета на первого, второго, третьего (1, 2, 3) ребенка. Налоговый вычет на ребенка бланк. Имущественный налоговый вычет на троих приемных детей

Источники:

ls-net.ru , vesbiz.ru , buhs0.ru , ndflservice.ru , sroki-uplaty-nalogov.ru ,Следующие статьи:

- Как написать заявление на прибавку к пенсии

- Как написать заявление на прием по совместительству образец

Комментариев пока нет!

Поделитесь своим мнением