Как написать заявление отказ от страхования жизни

Новые правила отказа от страхового полиса по займу

Можно ли отказаться от страховки по кредиту после получения, и как это сделать?

Навязывание страховки является давно уже незаконным деянием, однако, все банки это делают, без страховки кредит получить очень сложно. Почему получается такая ситуация – банк ограничен в своих правах в данном вопросе, однако он продолжает это делать, не нарушая закона?

Ситуация со страхованием

Дело, конечно, в двойственности и несовершенстве отечественного законодательства. С одной стороны оно запрещает навязывать страховку, но с другой стороны не может принудить банк выдать кредит, если тот того не хочет.

Итог – либо вы не получаете кредит, либо вы соглашаетесь на условия банка, то есть оформляете страхование жизни.

Кроме этого есть еще одно весомое обстоятельство, которое подталкивает кредитополучателей на то, чтобы согласиться с условиями и взять страховку – условия по отдельным кредитным программам в одном и том же банке могут значительно отличатся друг от друга.

Таким образом, банк манипулирует процентной ставкой, общей суммой кредита и длительностью его срока, что делает кредит со страхованием более заманчивым и выгодным для обывателя.

Но это кажущаяся видимость!

Ведь полная стоимость кредита (проценты, стоимость полиса и сумма займа) не факт, что будет значительно ниже, чем займ без страховки, кроме того его можно погасить досрочно, и в любом случае не проиграть.

То есть со стороны банков всегда идет сплошное «нагибалово», они не упустят свою выгоду в любом случае.

Размер стоимости страховки по кредиту иногда весьма значительный, не 1000 рублей, а гораздо больше. По-сути это тоже ваши расходы, которые ложатся на вас в качестве бремени за обслуживание займа, как и ростовщический процент.

Нужно ли все это вам?

Наверное, нет. Любой адекватный человек хочет отказаться от страховки после получения кредита при любой удобной возможности. И здесь нет ничего такого зазорного!

Но если банки такие «хитропопые», граждане тоже не считают себя дураками – начинается соревнование по хитрости «кто кого».

Одним из вариантов для заемщиков «сделать» банк – это согласиться на оформление страхового полиса, получить кредит и тут же от нее отказаться.

Но вы думаете, у вас действительно это прокатит? Что говорит по этому поводу закон? Можно так делать или нет – об этом данная статья.

На данный момент по-сути в силу появления новых законов или, напротив, в силу общественных заблуждений, отказаться от страховки можно в двух случаях:

- в течение первых 5 дней со дня оформления кредитного договора (при этом договор может быть, как оплачен, так еще и не оплачен)

- при досрочном погашении кредита в том случае если страховой полис продолжает свое действие

Что бы понять, что из этого ложь, что нет – обратимся к законам!

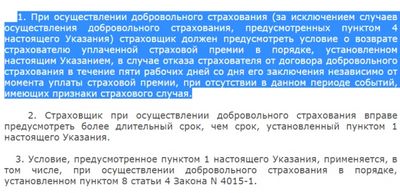

С 2016 года у заемщиков появилась законодательная возможность отказаться от страховки по кредиту на официальном уровне, оставляя за собой полученный кредит, правда в течение первых 5 дней ее оформления – в банковской сфере это стало называться «периодом охлаждения».

Однако и для него банки уже придумали лазейку (об этом ниже) – никто не хочет ничего никому возвращать, только забирать и зарабатывать на воздухе.

А некоторые банки, пытаясь проявить лояльность к своим постоянным клиентам, наоборот увеличили срок возврата – в Сбербанке он, например, составляет сейчас аж 14 дней (читайте, как вернуть стоимость страхового полиса в Сбербанке). И это инициатива именно руководства банка. По закону ее вернуть можно только в течение 5 дней!

ЗА ВОЗВРАТ СТРАХОВКИ ОТВЕЧАЮТ СЛЕДУЮЩИЕ ЗАКОНЫ!

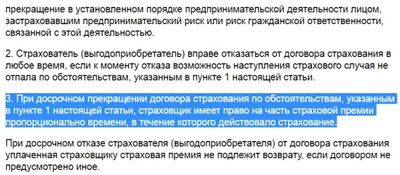

- Указ от Банка России от 20.11.2015 № 3854-У – предполагает возникновение права клиента отказаться от страхового полиса в течение 5 дней с момента его заключения

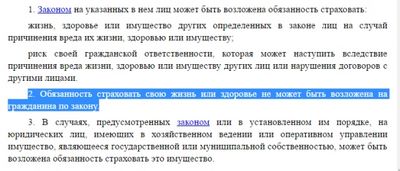

- 935 ГК РФ о добровольном страхование жизни заемщика (никто не имеет право навязывать эту услугу при выдаче займа)

- 958 ГК РФ – в случае досрочного погашения кредита заемщик имеет право вернуть стоимость неиспользованного страхового полиса, но только если это предусмотрено кредитным договором

Согласно Указанию Банка России, действующему от 20.11.2015 № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» он обязывает страховую компанию или организацию предусматривать условия по возврату денежного взноса при отказе от договора страхования на протяжении 5 рабочих дней от даты заключения документального согласия, в независимости от времени оплаты страхового взноса.

Это возможно исключительно в случае, если за этот временной промежуток не имел место быть страховой случай.

Всю необходимую сумму страховая возвращает не позже, чем через десять рабочих дней, после того, как получила письменный отказ заемщика от их страхового продукта.

В случае, когда договор по страхованию вступает в действие (с момента подписания или спустя пару дней), но заемщик пишет отказ от страховки в течение 5 рабочих дней, то страховая может удержать часть суммы и выплатить денежный долг в не полном объеме.

Эта часть будет составлять процентное соотношение от срока, во время которого кредитополучатель формально был застрахован, к общему сроку по страховке.

Если человек был застрахован 2 дня, а срок страховки составляет один год, то около пол процента будет удержано за использование услуги компании.

Данное указание действительно и обрело силу в начале марта 2016 года, когда его опубликовали в издании «Вестник Банка России». После этого всем страховым организациям был поставлен срок в 90 суток для осуществления деятельности по приведению в порядок своих текущих дел для реализации данного указания.

В целом же стоит отметить, что страхование жизни или же кредита является добровольным, о чем и гласит статья 935 ГК РФ.

Кроме этого, Статья 16 Закона РФ «О защите прав потребителя» гласит о том, что воспрещается навязывать потребителю услуг дополнительное получение других товаров взамен основных. Условия, которые ущемляют права клиента считаются презренными и ничтожными, однако на деле все иначе и доказать что-либо просто невозможно.

Статья 958 ГК РФ отвечает за возврат страховой премии при долгосрочном погашении кредита.

В ней рассказывается о том, что застрахованный гражданин может отказаться от данного вида услуги в любое время, однако возврат средств возможен только в том случае, когда это предусмотрено кредитным договором. Так как это выгодно только заемщику, то естественно, что такого пункта, как возврат средств, там нет.

После введения нового закона теперь в процессе своей работы с клиентами банки обязаны предусматривать период «охлаждения».

По новым требованиям, если клиент обращается в течение 5 рабочих дней с просьбой вернуть ему деньги за страховку, поскольку он передумал ей пользоваться, то он успешно сможет их получить обратно.

Сумма, которая подлежит возврату:

- полный возврат средств в случае, когда договор не вступил в силу

- страховая премия за недостатком тех денег, что были потрачены за период действия страхования в расчете по-дням (в случае досрочного погашения кредита и если возврат предусмотрен договором)

- полный отказ от возвращения средств, если за время «охлаждения» произошел страховой случай

Страховые организации и банки могут продлить срок периода «охлаждения» на свое усмотрение, хоть на месяц, тем самым как бы вызывая дополнительную лояльность у общественности. И примеры таких банков есть, например Сбербанк или ВТБ 24.

С точки зрения закона и защиты прав потребителей «период охлаждения» стал использоваться для того, чтобы люди действительно имели запас времени для принятия правильного решения, отказываться от страховки или все же нет, даже после оформления кредитного договора. Все-таки многие граждане сначала делают, а потом думают. И это правильный шаг государства!

Ну, а у каждого банка свой взгляд на этот установленный период.

Условия в каждом из банков могут отличиться по многим аспектам:

Для большей точности необходимо узнавать это непосредственно в банке, где планируется оформление кредита.

Как итог, период «охлаждения» включает:

- базовый период действия 5 дней, во время которого заемщик имеет возможность отказаться от страховки (это предусмотрено законом)

- увеличенный период по усмотрению конкретного банка (читайте договора)

Важнее всего запомнить то, что каким бы кредитом Вы не пользовались и в каком бы банке он не был оформлен, у Вас всегда есть минимум 5 рабочих дней, в течение которых есть возможность отказаться от страховки по кредиту и получить всю сумму страховых премий или же ее основную часть.

Если кредит закрывается досрочно, а страховая услуга оплачена сильно вперед, то можно потребовать возврат средств по страховым взносам. За возможность этого действия отвечает статья 958 ГК РФ.

В принципе страхователь имеет возможность расторгнуть договор когда угодно, но при досрочном отказе от страхового полиса деньги по-закону возврату не подлежат. Возврат некой суммы возможен лишь тогда, когда это предусмотрено в кредитном договоре с банком. Но зачастую такого просто не бывает, так как это выгодно лишь кредитополучателю.

Новая «лазейка» банков

Вполне ожидаемо, что банки и страховые постарались найти какой-нибудь альтернативный и выгодный для себя выход из данного нововведения, который будет препятствовать возврату денежных средств в указанный период.

И он был быстро найден!

Теперь заемщикам предлагают подключаться к системе страхования коллективного типа. Даже многие банки придумали маркетинговые названия таким страховым продуктам, и теперь их активно всем впихивают.

В чем смысл данных манипуляций?

Дело все в том, что в этом случае покупается страховая защита сразу на группу заемщиков. То есть никто из граждан не заключает индивидуальный страховой договор, а лишь оплачивает необходимую банку сумму за услугу подключения к данной групповой страховой программе.

Получается так, что страхователем является сам банк, а возврат денег и отказ от страхования предусмотрен лишь в случае прямых договорных соглашений между страховой и заемщиком.

Так что, теперь не соглашайтесь на коллективное страхование, заранее узнавайте все подробности страховых предложений от банка.

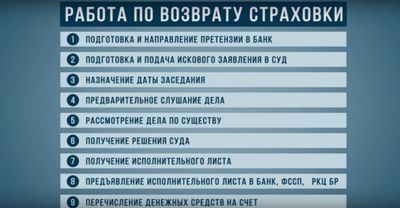

Как отказаться от страховки по кредиту:

Обязательно ли страхование жизни при автокредите?

Накопить приличную сумму для покупки автомобиля многим людям не удается, но приобрести машину в кредит – это обычная практика.

Накопить приличную сумму для покупки автомобиля многим людям не удается, но приобрести машину в кредит – это обычная практика.

Банки сегодня предоставляют различные программы автокредитования.

Причем на первое место для выдачи кредита они ставят тех заемщиков, которые не только оформили страховку на автомобиль, но и свою жизнь.

Можно ли отказаться от страхования жизни при автокредите, можно ли вернуть страховку при досрочном погашении кредита и как это сделать, – об этом поговорим ниже.

Зачем страховать жизнь по автокредиту и обязательно ли это делать?

Вопрос страхования жизни при оформлении кредита на машину расценивается неоднозначно. Преимущество страховки в том, что если с заемщиком что-то случится, то страховая компания выполнит за него обязательства, выплатит банку оставшуюся сумму кредита. В противном случае погашать долги будут члены семьи заемщика.

На вопрос: «Обязательно ли страхование жизни при автокредите?» ответ однозначно: «Нет, необязательно».

Банк вообще не имеет права навязывать клиенту страхование – это сугубо добровольное дело. И если клиент с этим столкнулся и не хочет заказывать услугу страхования, то он может обратиться за услугой в другой банк, настаивать на своем либо же решить этот вопрос в судебном порядке.

Как вернуть страховку по автокредиту при досрочном погашении?

На практике очень часто страховые компании не желают возвращать клиенту страховку при досрочном погашении кредитного договора, если тот был оплачен заемщиком в полном объеме.

В этом случае задача потребителя – обратиться в страховую компанию с требованием вернуть оставшуюся сумму страховки. Для этого необходимо подготовить такие документы:

В этом случае задача потребителя – обратиться в страховую компанию с требованием вернуть оставшуюся сумму страховки. Для этого необходимо подготовить такие документы:

- заявление в 2 экземплярах. Человек, принимающий заявление, должен обязательно зарегистрировать его и проставить отметку на экземпляре заявителя;

- копию договора займа;

- паспорт;

- справку о полном погашении кредитного договора. Получить ее можно в банке или кредитной организации, в которой был оформлен договор.

Для того, чтобы вернуть страховую премию, клиент должен обращаться не в банк, где ему выдали кредит, а именно в страховую компанию, которая выступает гарантом по страхованию жизни.

Обращение в банк за получением страховой премии будет оправдано только в том случае, если страховка жизни входит в пакет услуг банка.

Заявление клиента о возврате страховки обычно рассматривается 1 месяц. Если после этого периода человек не получит письменного ответа от страховой компании, то он имеет право обратиться в Роспотребнадзор или суд.

Обращение в Роспотребнадзор

Схема обращения в эту организацию аналогична обращению в страховую компанию:

- клиент подает письменное заявление;

- прикладывает к заявлению ответ страховой компании или банка (если он есть).

Некоторые заемщики сразу же обращаются в суд, минуя Роспотребнадзор.

Некоторые заемщики сразу же обращаются в суд, минуя Роспотребнадзор.

Но, обращаясь в эту инстанцию, он должен понимать, что судебные разбирательства будут длиться не 1–2 месяца.

Тем не менее пакет документов заявитель должен подготовить.

Туда, кроме заявления в страховую компанию (банк), он должен приложить исковое заявление, договор страхования и кредита, платежные документы, которые подтверждают досрочную выплату кредита, расчет суммы иска, ответ страховой компании или банка (если такой имеется).

Как отказаться от страхования жизни при автокредите?

Если у вас нет желания переплачивать деньги за страховку при покупке автомобиля, то вы можете отказаться от страхования жизни. Сделать это можно тремя путями:

1 способ отказа. Настоять на своем в момент подписания документов

Если человек точно решил не пользоваться услугами страховой компании для страховки жизни, то он должен уведомить об этом страховую компанию. Но в этом случае он должен знать, что тогда процентная ставка по кредитному договору будет выше.

2 способ отказа. Письменное заявление в банк

В некоторых страховых компаниях предусмотрен пункт в договоре, согласно которому человек может расторгнуть договор страхования, если он досрочно погасит кредит.

Бывают и такие ситуации, тогда в договоре четко прописываются даты, когда клиент может отказаться от страховки, например, 3 месяца или полгода.

3 способ отказа. Обратиться в суд

Этот способ отказа наименее подходящий для заемщика. И очень часто суд встает на сторону банка, поскольку при подписании кредитного договора клиент добровольно ставит свою подпись, даже не вчитываясь в условия соглашения.

Но если страховая компания отказывается предоставлять деньги или никак не реагирует на претензию заявителя, то это дает заемщику полное право подавать иск в суд.

Видео: Отказ от страховки по кредиту

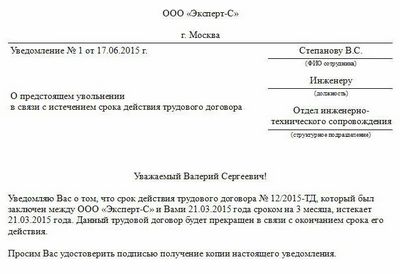

Правила составления заявления на возврат страховки

Не знаете, как правильно написать заявление на возврат денег со страховки? Правила составления документа в адрес банка или страховой компании состоят из нескольких частей:

В верхней правой части, в углу заявитель должен указать адресата: написать реквизиты банка/страховой компании. Ниже под этими данными он должен указать свою фамилию, имя, отчество, адрес, а также номер телефона.

В верхней правой части, в углу заявитель должен указать адресата: написать реквизиты банка/страховой компании. Ниже под этими данными он должен указать свою фамилию, имя, отчество, адрес, а также номер телефона.- В основной части (информационной) заявитель должен указать номер и дату кредитного и страхового договора, срок его действия, важные условия, расчет выплаченной суммы, требования о возврате денег.

- В заключение человек должен обосновать свои требования путем подачи списка документов, подтверждающих его правоту.

- В конце заявитель должен поставить дату и подпись.

Составление искового заявления в суд

Если страховая компания отказывается возвращать страховку по досрочно расторгнутому кредитному договору, и заемщик теперь не знает, как вернуть страховку жизни по автокредиту, то его задача – обратиться в профильное учреждение.

Для того чтобы суд принял жалобу истца, тот должен написать исковое заявление, в котором следует указать:

- название суда (в правом верхнем углу), данные истца (фамилия, имя, отчество, контактные данные, адрес);

- наименование ответчика (страховой компании);

- номер и дату договора, условия соглашения;

- требования истца.

К этому исковому заявлению следует приложить заверенную копию договора.

Страховка жизни при автокредите: как обманывают потребителей банки?

Обычно человек, выбирающий кредит, звонит по нескольким компаниям, банкам, интересуется о процентных ставках. Естественно, что он выбирает банк с наименьшим процентом по автокредиту. И вот тут он и попадается на уловку.

Дело в том, что зачастую в банках, где предполагается небольшой процент по автокредиту, страховка жизни стоит больше, чем процент по автокредиту. Только узнает заемщик об этом в момент подписания договора.

Как это выглядит в автокредите:

Специалисты советуют людям быть бдительными, в том числе при получении автокредита. Не попадайтесь на ухищрения банков по выдаче автокредита с минимальной процентной ставкой, обращайтесь к специалистам.

При составлении договора нужно учитывать все тонкости, внимательно читать каждый пункт соглашения, чтобы после получения на руки экземпляра договора, у заемщика не было претензий к банку или страховой компании. Также обязательно вчитываться в абзацы, написанные мелким шрифтом. Чаще всего именно они несут в себе полезную для заемщика информацию.

При составлении договора нужно учитывать все тонкости, внимательно читать каждый пункт соглашения, чтобы после получения на руки экземпляра договора, у заемщика не было претензий к банку или страховой компании. Также обязательно вчитываться в абзацы, написанные мелким шрифтом. Чаще всего именно они несут в себе полезную для заемщика информацию.- Если вы не планируете тратиться на страховку жизни, то об этом лучше всего сразу сказать консультанту.

- Если сотрудник банка будет говорить о том, что отменит кредитное соглашение в случае, если заемщик не подпишет документы о страховании, то клиент должен позвать руководителя.

Сколько стоит страхование жизни при автокредите?

Фиксированной суммы страховки жизни при взятии автомобиля в кредит нет. Стоимость страхового полиса зависит от многих факторов:

- размера страховой суммы, выдаваемой на момент страхового случая;

- периода страхования (страховка на непродолжительный срок стоит меньше);

- возраста и пола заемщика. Мужчины платят за страховку больше, чем женщины. После 40 лет человек, неважно какого пола, переходит в так называемую группу риска. И тогда стоимость страховки увеличивается примерно на 10%;

- рода занятий и увлечений человека, который страхуется;

- состояния здоровья человека, наличия каких-либо заболеваний.

В 95% случаев при оформлении страхового полиса на жизнь клиента учитывается только размер страховой суммы. А стоимость самого страхового полиса определяется в процентном соотношении к этому показателю. Это может быть 3, 5, 7, 10 и более процентов.

В каких банках можно получить автокредит без страхования жизни?

Получить авто в кредит без этой услуги можно в таких банках:

Получить авто в кредит без этой услуги можно в таких банках:

При этом диапазон процентных ставок по кредиту во всех банках отличается.

Зная свои права и обязанности как клиента банка и/или страховой компании, при получении автокредита у вас не должно возникать вопроса: «Как вернуть деньги?».

Решение о страховке жизни должен принимать сам человек, на имя которого оформляется страховка. Ни в коем случае она не должна быть навязана банком или страховой компанией.

Страхование жизни оформлять необязательно, но иногда это необходимо сделать, чтобы чувствовать себя уверенным, знать, что в случае несчастного происшествия долги заемщика покроет страховая компания.

Как грамотно составить заявление на отказ от страхования жизни в росгосстрах

Опубликовал: admin в Ваш юрист 12.01.2018 0 58 Просмотров

На покупке автомобиля затраты, как правило, не заканчиваются. Существует целый ряд дополнительных и обязательных услуг, над приобретением которых должен задуматься каждый счастливый обладатель своего авто. В этот перечень входит и полис ОСАГО, который представляет собой страхование автогражданской ответственности его получателя.

Данная практика является очень нужной и полезной, ведь в случае аварии на дороге или каких-нибудь других происшествиях, связанных с транспортным средством, выплаты по ущербу могут быть начислены пострадавшей стороне на основании этого самого полиса.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

- Уловки и хитрости при оформлении полиса ОСАГО

- Как это происходит?

- Основные правила и условия составления претензии к компании

- Условия подачи заявления

- Порядок действий при навязывании дополнительных услуг

- Заключение

Уловки и хитрости при оформлении полиса ОСАГО

Оформление ОСАГО осуществляется в страховой компании, филиалы которых расположены по всей стране. Одной из самых популярных и широко рекламируемых является компания «Росгосстрах», являющаяся лидером в своем сегменте рынка.

Помимо выгодных тарифов на выплаты, здесь предусмотрена вполне демократичная цена на получение самих полисов ОСАГО. Кроме того, в компании предусмотрены различные дополнительные услуги, цель которых максимально обезопасить, в финансовом плане, участников дорожного движения.

Но зачастую, как показывает практика, недобросовестные агенты, руководствующиеся личными мотивами, либо указанием вышестоящего начальства, навязывают автолюбителям эти самые дополнительные услуги, стоимость которых не самая маленькая.

Самой распространенной такой услугой, в последнее время, стало страхование жизни при получении полиса ОСАГО. Казалось бы, инициатива компании понятна и объяснима, ведь она желает предусмотреть все риски и обстоятельства. Но одно дело, когда человек сам выбирает и добровольно оплачивает эту услугу, а другое когда сотрудники компании путем давления навязывают приобретение этой самой услуги.

Причина таких действий компании довольна проста: банальное обогащение за счет автолюбителей, которые, зачастую, не имеют другого выбора, кроме как приобрести навязываемую услугу.

Чтобы не попасть в такую ситуацию, нужно знать вероятные действия сотрудников компании, к которым они могут прибегнуть в желании обязать вас приобрести услугу страхования жизни при покупке ОСАГО. Не лишним будет и знание тех манипуляций, которые помогут вам добиться отказа от такого рода услуг (см. отказ от страхования жизни), либо оспаривания уже начисленных.

Если же человек решает бороться до конца в поисках справедливости, то ему нужно знать, какие шаги следует предпринять в такой ситуации, чтобы выиграть этот спор со страховой компанией.

Вот как это бывает:

Бланк заявления об отказе страхования жизни росгосстрах вы можете по ссылке ниже:

Заявление на отказ от страхования жизни образец в росгосстрах.

Основные правила и условия составления претензии к компании

Если вам отказывают в выдаче полиса, то необходимо предупредить сотрудника компании, что такой отказ является прямым нарушением закона, которое наказывается штрафом в размере 50 тысяч рублей. Вполне возможно, видя вашу осведомленность в этом вопросе, страховщик попросту не станет связываться с проблемным клиентом и оформит полис.

Но такой «счастливый конец» случается далеко не всегда, поэтому нужно иметь в вооружение несколько других способов воздействия на компанию:

Условия подачи заявления

Основным условием подачи заявления об отказе от страхования жизни является отказ в выдаче полиса ОСАГО. Как мы уже знаем, все эти действия страховой компании попадают под прямое нарушение Законодательства Российской Федерации.

Объясняет он это тем, к примеру, что в офисе отсутствуют бланки или что-то в этом роде.

В таком случае, с заявлением необходимо обратиться непосредственно к руководителю регионального офиса, в котором вами изложены все претензии к компании и сотруднику, отказавшемуся выполнять свои прямые должностные обязанности.

Порядок действий при навязывании дополнительных услуг

Чтобы несколько подытожить всю процедуру составления и подачи заявления, можно отметить основной алгоритм действий при возникновении проблем с навязыванием дополнительных услуг:

Зачастую такие компании, как «Росгосстрах», предпочитают не доводить дело до суда (читайте про досудебный порядок урегулирования споров), ведь суммы штрафов за незаконные действия компании могут быть очень большими. Если человек проявит немного принципиальности и стойкости, то он, безусловно, добьется полного признания своей правоты.

В случае возникновения спорных ситуаций, а навязывание дополнительных услуг, безусловно, к ним относится, человеку приходится доказывать свое право на получение качественных услуг, проходя через множественные кривотолки и тяжбы.

Но важно помнить, что закон находится полностью на стороне автолюбителя, ведь нет никаких законов и правовых актов, обязующих его приобретать эту дополнительную услугу.

Зная это, вам будет намного проще бороться за своё право на получение только тех услуг, которые вам действительно нужны.

Законный отказ от навязанной страховки

Как произвести отказ от навязанной страховки - поясняет кредитный юрист ЮЦ "ЗаконЪ" Никита Кумпанич - большинство банков при кредитовании своих клиентов включают в договор такое обязательное условие, как страхование жизни и здоровья.

При оформлении кредита отношения между банком и заемщиком закрепляются в специальном документе — договоре. В любом договоре существует две группы условий:

существенные — обязательно должны присутствовать в документе;

дополнительные — включаются в договор одной из сторон и согласовываются со всеми участниками сделки.

Стремление минимизировать возможные риски и убытки, которые могут наступить вследствие смерти или болезни клиента. Ведь кредитуя клиента на крупную сумму, банк в ряде случаев может остаться ни с чем — нет гарантии, что родственники умершего заемщика смогут оплатить долг. Оформление полиса дает банку уверенность, что его средства будут возвращены вне зависимости от возможных обстоятельств.

Сотрудничество со страховыми компаниями и получение процента за каждого привлеченного клиента (или проданную страховку). В этом случае, кроме минимизации своих рисков, банк получает еще и дополнительную финансовую выгоду, а также партнеров в виде страховых компаний.

Чтобы избежать проблем со страховкой и переплат, связанных со страховыми взносами, прежде всего, нужно внимательно читать договор. Часто сотрудники банка даже не сообщают клиенту, что в документе присутствует условие относительно страхования. Его включают в договор автоматически, поэтому заемщики и считают это обязательным требованием. Если такое условие присутствует или сотрудник банка предлагает включить его в документ, клиент не обязан соглашаться — он может самостоятельно решать, приобретать данные услуги или нет.

Обратиться в банк с просьбой о кредитовании. После устного отказа со стороны сотрудников нужно оставить заполненную анкету-заявку и дождаться ответа в письменной форме.

Если банк не одобрил поданную заявку, можно предупредить сотрудника или менеджера о своем намерении пожаловаться в Федеральный антимонопольный комитет (ФАС) — возможно, эта угроза воздействует на них, и решение и кредитовании будет изменено.

В случае окончательного отказа в выдаче средств клиент вправе обратиться в ФАС (написать жалобу или позвонить по горячей линии). Сотрудники службы рассмотрят обращение и применят в отношении банка определенные санкции — возможно, после этого клиент все же сможет получить свой кредит.

В том случае, если договор уже подписан и клиент согласился оплачивать страховой полис, возврат комиссий и банковских страховок по кредиту все же возможен. Сделать это можно при помощи трех основных способов:

Обращение в суд. Этот способ особенно подходит для регионов с положительной судебной практикой по делам такого рода. Обратиться можно, написав претензию на банк или подав иск о защите прав потребителя. Если судом будет принято положительное решение, банк обязан будет вернуть клиенту деньги, уплаченные в виде страховых взносов.

Досрочное расторжение договора страхования жизни по кредиту. Этот вариант допустим только в том случае, если он прописан в договоре. Чаще всего там указывается возможность расторгнуть договор только в течение определенного времени или вернуть деньги не в полном размере.

Обращение в Роспотребнадзор. Этот способ довольно длительный и не всегда эффективный, поскольку во многих случаях клиенту просто разъясняют законодательство, не возбуждая дел по административным правонарушениям. Однако если неправомерные действия все же имели место, Роспотребнадзор рассмотрит жалобу и сможет привлечь банк и страховую компанию к административной ответственности за нарушение прав потребителей. Если это произойдет, банк вернет все выплаченные средства за страховку, чтобы снизить размер своего штрафа.

Наличие полиса страхования жизни и здоровья не является обязательным условием для получения кредита и не может служить основанием для отказа в его выдаче.

Если договор все же был оформлен, клиент вправе его расторгнуть и произвести отказ от навязанной страховки (если это предусмотрено в документе).

Навязывание банком страховых услуг — нарушение прав заемщика, поэтому он может обратиться с жалобой на кредитное учреждение в Федеральную антимонопольную службу.

Если клиент уже делал взносы на страхование жизни при оформлении кредита, которое было включено в договор без его желания, он вправе вернуть потраченные деньги — через суд или обратившись в Роспотребнадзор.

Образец претензии на отказ от навязанной страховки

В ___________________(наименование банка)

В ___________________(наименование страховой)

Отказ от страховки по кредиту

Уже получив банковский займ, мы замечаем, что в него включена страховка, составляющая немалую долю общей суммы. Между тем, согласно п.2, 3 ст.927, п.2 ст.958 Гражданского кодекса РФ, страхование осуществляется на добровольной основе. Поэтому расторгнуть договор и подать на отказ от страховки по кредиту никогда не поздно. Исключение — ипотека, как правило, растянутая во времени, где страхование обязательно.

Заемщику потребуется написать заявление на отказ прямо в отделении банка. По стоимости потребительского (иного) кредита будет сделан перерасчет. Если банк препятствует, сама услуга была вам навязана, включена в договор незаконно, с письменным отказом можно обратиться в суд.

Адвокаты портала Правовед.ru расскажут о сроках и порядке отказа от страховки по кредиту, какие документы вам потребуются, ответят на любые другие вопросы. Получите консультацию уже сегодня «онлайн», по телефону, бесплатно или платно!

Консультации юристов по законодательству России

Отказ от страховки после оформления потребительского кредита

Здравствуйте! Скажите, могу ли я отказаться от страховки после оформления потребительского кредита в сбербанке?

Как отказаться от страховки по кредиту, о наличии которой не знала и которую навязали?

Здравствуйте. Обращаюсь к вам с таким вопросом, взяла товарный кредит в МТС банке, мне его одобрили и сказали какая сумма будет и что без переплат..я все подписала..а потом увидела что заместо 24000 тысяч я должна 37000 что какая то страховка в .

Есть вопрос к юристу?

Как составить отказ от страхования по кредиту?

Здравствуйте. Взяла кредит в Хоум Банке, только при подписании увидела страховку, сказала мне она не нужна, на что ответили, не переживайте подписывайте, через месяц спокойно откажетесь и все дела.

Страховка по кредиту

Оформил кредит, как всегда оформили со страховкой так как без страховки банк не одобряет. Как правильно теперь вернуть страховку? И если можно написать притензию

Отказ от страховки при взятии потребительского кредита

Здравствуйте. Сегодня в банке Сбербанк я взяла потребительский кредит. Просила чтобы мне оформили без страховки, но без страховки сказали не возможно. В итоге я оформила кредит 200000 руб. и страховка 40000 руб. В понедельник хочу поехать написать .

Как отказаться от страховки по кредиту в Сбербанке?

Здравствуйте, вчера взял кредит в сбербанке. Читал, что можно отказаться от страховки в течении пяти дней. Если это правда, то как можно это сделать?

Повышение процентной ставки после заключения кредитного договора из-за отказа от страховки

Здравствуйте! Взял потребительский кредит , одобрили 16% при условии заключения полиса страхования, на следующий день я подал заявление о расторжении договора в страховую компанию ( чтобы уложиться в 5- дней периода охлаждения) для полного возврата .

Как возвратить страховую часть кредита, если заявление об отказе от страховки не принимают?

Заключен Договор ,Кредит выдан.Договора на страхование нет, только заявление,но страховую сумму сняли со счёта. Заявление об отказе по страховке не принимают

Как отказаться от страховки по потребительскому кредиту?

могу ли я подписав кредитный договор ( в котором нет пункта про страховку) отказаться подписывать договор страхования навязываемый сбербанком

13 Декабря 2016, 23:26 Олеся,

Как составить заявление об отказе от страховки, оформленной в банке?

Я хочу отправить заявление в страховую компанию об отказе от страховки АО МетЛайф, пришлите пожалуйста образец заявления на отказ.

Законно повышение процентной ставки по потребительскому кредиту после отказа от страховки?

Здравствуйте! Взяла 02.12.2016 потребительский кредит и вместе с ним пришлось оформить страховку (очень нужны были деньги),в банке сказали что я могу от нее отказаться в течение 5 дней но тогда % ставка по кредиту будет увеличена на 2%,т.е вместо .

Как я могу вернуть страховку по потребительскому кредиту?

здравствуйте,взяли потребительский кредит, страховка составила 295 т.р.,подали заявление на расторжение договора,затем претензию на отказ. втб страхование одобрило выплату,назначило дату до которой будет эта выплата и обозначили сумму,но ни к этой .

Вернуть страховку по потребительскому кредиту ВТБ

26.11.2016 взяли кредит потребительский в ВТБ 24 - 150 тыс.руб. Страховка составила - 32 тыс.руб. Сумма была списана единовременно банком в пользу ВТБ страхование. Выписан страховой полис. Хотим вернуть страховку

Возврат страховки по потребительскому кредиту после его получения в ВТБ 24

какие документы и на ,что нужно обратить внимание при отказе от страховки, пакет страховок по 5000 руб . с момента заключения договора прошло 3 раб. дня. Написала заявление на отказ от страховки. кредит брала в ВТБ 24 , кредитная компания ВТБ .

24 Ноября 2016, 21:43 елена,

Могу ли я отказаться от страховки по кредиту и какие мои действия?

Здравствуйте, вчера оформили кредит в сбербанка,где была навязана страховка в размере 70000 рублей. Могу ли я отказаться от неё и какие мои действия? Спасибо.

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее,

Источники:

creditoshka.ru , pravo-auto.com , ari-m.ru , centr-zakon.ru , pravoved.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением