Стандартный налоговый вычет на двух детей как написать заявление

Налоговый вычет на ребенка в 2018 году

Налоговый вычет на ребенка является законодательно установленной налоговой льготой, служащей для уменьшения налоговой базы (дохода, облагаемого налогами) физических лиц. То есть, стандартный детский налоговый вычет — это фиксированная часть дохода, которая не подлежит налогообложению. Поэтому, если у работника есть один или несколько детей, то при использовании такого налогового вычета, он получит большую сумму денег, так как НДФЛ будет удерживаться не с общей суммы зарплаты, а только с ее части. На налоговый вычет имеют право оба родителя.

Для уменьшения суммы налога необходимо подать заявление на имя директора на месте работы или представить документы в налоговую инспекцию.

Условия предоставления вычета на детей

Физическое лицо имеет право на получение детского налогового вычета при таких условиях:

- Наличие одного и более детей возрастом от 0 до 18 лет. Вычет продляется до 24 лет, когда ребенок учится очно, и предоставляется ежемесячно, включая академический отпуск (ст. 218 Налоговый кодекс);

- Налогоплательщик имеет доход, облагаемый 13% НДФЛ (ст. 210 НК);

- Ребенок находится на полном обеспечении налогоплательщика (ст. 218 НК).

Предельный доход в 2018 году

Вычет производится до лимита, пока облагаемый НДФЛ суммарный доход работника в течение рабочего года не достигнет предела в 350 000 рублей, после этого налогообложение производится с общей суммы дохода без вычетов вплоть до нового года (п. 4 ст.218).

Размер стандартного вычета на детей

Размер стандартного вычета зависит не только от того, каким был рожден по счету ребенок, но также и от состояния его здоровья (наличие инвалидности) и формы обучения. Размеры налогового вычета (в рублях):

- На 1 ребенка в семье — 1400;

- На 2 ребенка в семье — 1400;

- На 3 ребенка в семье и следующих детей —3000;

- На каждого ребенка-инвалида до 18 лет — 12 000 родным родителям;

- На каждого ребенка-инвалида до 18 лет — 6 000 опекунам, попечителям.

Таблица кодов стандартных налоговых вычетов по НДФЛ в 2018 году на детей

Свежие новости: Минфин разрешил суммировать вычет на ребенка-инвалида

В марте 2017 года, Минфин в своем письме дал разъяснение, что родители ребенка-инвалида имеют право два вычета: стандартного, который зависит от количества детей в семье и по факту инвалидности. Для расчетов необходимо сложить их размеры.

Например, у Вики родился второй ребенок с инвалидностью, значит сумма, которая будет вычитаться из ее зарплаты и зарплаты мужа: 1400 + 1400 + 12000 = 14800 каждый месяц.

При определении размера детского вычета всегда учитывается общее количество детей в семье независимо от возраста старших и предоставления или непредставления вычета на них (на основании письма № 03-04-05/8-302 от 15 марта 2012г. от Минфина России).

Как рассчитать чистый доход с вычетами на детей

Согласно п. 4 ст. 218 вычет на первых двух детей без инвалидности составляет по 1400 рублей, на третьего ребенка — 3000 рублей. Для примера мы взяли работника, проживающего в РФ и имеющего:

- заработную плату — 20 000 руб;

- 3 детей — 8, 14 и 25 лет.

Доход за год составит — 240 000 рублей, то есть данный работник не превышает предельную величину дохода для получения вычета и будет получать его каждый месяц текущего года.

На первого ребенка (25 лет) вычет не распространяется, на второго и третьего сумма вычета составляет по 1400 на каждого, итого — 4400 рублей. Из общей суммы зарплаты вычитаем сумму вычетов и получаем цифру, с которой будет удержан 13% налог:

20 000 — 4400 = 15 600

13% от суммы 15 600 составит 2028 рублей (15600 * 0,13), то есть при данных условиях работник на руки получит: 20 000 — 2028 = 17 764 рублей.

Без использования вычетов его чистый доход составит: 20 000 — 2028 = 17 972 руб. Экономия в данном случае составит 572 рубля в месяц, 6864 рублей за год.

Период предоставления вычета

Предоставление стандартного вычета на детей осуществляется с месяца:

- В котором родился один ребенок или нескольких детей одновременно;

- В котором была установлена опека, произошло усыновление одного или нескольких детей;

- В котором вступило в силу действие договора о передаче детей (одного ребенка) в семью.

Социальный налоговый вычет перестает предоставляться:

- Со следующего месяца года после достижения ребенком 18 лет, в случае, если он более не посещает школу или не учится в других образовательных учреждениях на очном обучении;

- При досрочном расторжении, истечении срока действия договора на передачу детей (ребенка) в семью;

- Со следующего месяца, как ребенок достиг 24-летнего возраста;

- В случае смерти ребенка.

Какие документы нужны для налоговой

Вычет на детей (одного ребенка) предоставляется всегда на основании заявления и документов, которые являются подтверждением права на подобный вычет. Если физическое лицо имеет одновременно несколько мест работы, то ему необходимо выбрать одного работодателя, где он будет получать вычет на ребенка, так как использование данной льготы возможна только в одном месте работы.

В каждом конкретном случае может требоваться разный набор документов и их копий:

- Свидетельство о рождении, его копия;

- Исполнительный лист, соглашение на уплату алиментов;

- Паспорт (с брачной печатью или отсутствием таковой) и его копия;

- Справка с других мест работы;

- Свидетельство о регистрации брака и копия;

- Справка из ЖКХ о составе вашей семьи.

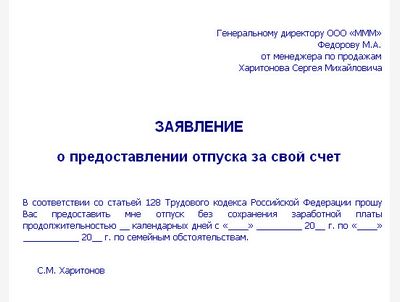

Заявление на налоговый вычет

Образец заявления на детский социальный вычет в одинарном и двойном размере вы можете получить на своей работе, налоговой инспекции или скачать его здесь:

Комментарии к заявлению

Если работник ранее не подавал заявление и документы на получение вычета на ребенка, то работодатель по закону не обязан предоставлять такую услугу самостоятельно, независимо от любых изменений, касающихся вычета.

Налоговый вычет на ребенка в двойном размере

Если один из родителей (законных представителей) отказывается от предоставления налогового вычета, то второй родитель может получать его в двойном размере. Для отказа от вычета родитель должен работать или иметь доход который облагается налогом 13%. Например, вы сдаете в аренду машину, гараж или квартиру и платите все налоги.

Нельзя отказаться в пользу супруга от вычета, если вы:

- Не работаете (домохозяйка);

- Находитесь в отпуске, связанном с беременностью, родами;

- Находитесь в отпуске, ухаживая за ребенком до 1,5 лет;

- Имеете доход, освобожденный от налогообложения;

- Состоите в центре занятости на учете.

Двойной налоговый вычет также положен единственному родителю. Родитель считается единственным, если второй:

- Умер;

- Официально признан безвестно отсутствующим;

- Признан умершим;

- Юридически не установлен отцом;

- По желанию матери не вписан в свидетельство о рождении.

Не считается единственным, если:

- Супруги были разведены;

- Родители не регистрировали брак;

- Другой родитель был лишен родительских прав;

- Другой родитель лишен свободы.

Для получения двойного вычета требуется заявление и документы, подтверждающие, что родитель единственный.

Как получить налоговый вычет на детей за прошлые года

Бывает, что работодатель не напомнил вам о возможности получать вычет. Тогда вы должны обратиться в налоговую и попросить сделать перерасчет НДФЛ за прошлый год.

Бланк формы 3-НДФЛ за 2016, 2015 и 2014 годы (PDF)

Налоговая от вас потребует документы: заявление, справку 2-НДФЛ с работы за запрашиваемый период, копии и оригиналы документов определяющих право на получение вычета и самостоятельно заполненную декларацию 3-НДФЛ.

Через налоговую вернуть вычет по НДФЛ можно только за три последних года (в 2017 за 2016, 2015 и 2014).

После подачи документов, налоговая 3 месяца будет проводить камеральную проверку документов, потом сделает перерасчет и пришлет письменное уведомление. Деньги на счет придут в течение месяца.

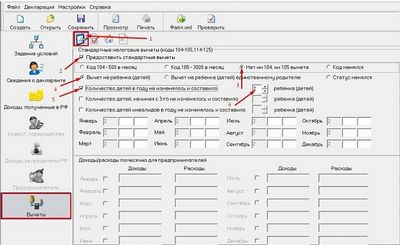

Как указать вычет на ребенка в декларации 3-НДФЛ

Заполнять декларацию рекомендуется с помощью специальной программы на сайте налоговой службы. На специальной вкладке «Вычеты» достаточно просто галочкой отметить нужные вычеты и указать количество детей.

Отвечаем на вопросы

Отвечаем на вопросы

Здравствуйте! Нужно ли каждый год писать новое заявление на налоговый вычет на детей? Елена

Елена, если у налогоплательщика не закончилось право на получение налогового вычета по каким-то причинам, то повторного представления заявления работодателю от вас не требуется.

Скажите, пожалуйста, изменились ли в 2017 году стандартные налоговые вычеты на детей? Оксана

Оксана, размер детских вычетов в 2017 году не изменился. Их размеры вы можете посмотреть в статье выше.

Кто получит налоговый детский вычет, если родители в разводе? Спасибо.

Любой родитель имеет право на стандартный детский вычет, если платит алименты, или ребенок находится на его иждивении. Причем право на вычеты имеют также новые супруги, если их вторая половина вносит вклад в содержание ребенка отчислениями алиментов или обеспечивает, живя совместно.

Принцип оформления заявления на налоговый вычет на детей

Налоговый кодекс, действующий на территории России, предусматривает получение налогового вычета при наличии детей. В этом случае расчет НДФЛ производится по-другому.

Оформление льготы возможно через работодателя, а также налоговую службу по месту проживания. В первом случае работник составляет заявление на налоговый вычет на детей.

Обращение имеет некоторые особенности. Важно правильного составить его, чтобы бухгалтерия произвела вычет. Для этого необходимо знать порядок подготовки документа в 2018 году.

Когда в семье появляется ребёнок, родители могут рассчитывать на получение вычета. Льготы предусматриваются нескольких видов. При этом выплаты могут иметь стандартный и повышенный размер.

Каждый родитель может подать заявление на налоговый вычет на детей.

При этом доступно несколько вариантов налоговых льгот:

- Стандартный вычет предусматривается для все граждан, имеющих детей и официально работающих. Он предоставляется независимо от каких-либо вложений, покупок или трат.

- Социальный вид вычета предоставляется в том случае, если производится оплата за обучение ребенка.

- Второй вид социального вычета – на лечение. Льгота доступна при затратах на необходимое лечение или покупке медикаментозных препаратов.

- Если приобретаются объекты недвижимости, которые оформляются на ребенка, положен имущественный вычет.

Обычные и двойные выплаты

Предоставление налогового вычета производится семьям, которые стали родителями. Рождение ребенка предусматривает обращение за льготой.

При этом родителям доступны следующие суммы:

Вычет предоставляется в том случае, если в семье имеется ребенок-инвалид. Размер может варьироваться в зависимости от родственных отношений получателя льготы с ребенком.

- родители;

- муж/жена родителя;

- усыновители.

- содержании несовершеннолетнего ребенка-инвалида;

- обучении инвалида первой и второй группы в ВУЗе на очной форме (пока не исполнится 24 года).

- попечители;

- опекуны;

- усыновители;

- муж/жена усыновителя.

- содержании несовершеннолетнего ребенка-инвалида;

- обучении инвалида первой и второй группы в ВУЗе на очной форме (пока не исполнится 24 года).

В некоторых случаях вычет имеет двойной размер.

Такие льготы предусматриваются для одиноких:

После вступления родителя, воспитывающего ребенка, в брак, право на получение двойного размера вычета аннулируется.

Сумма льготы меняется в зависимости от статуса лица, которое подает заявление:

- при наличии одного ребенка – 2 800 рублей;

- при наличии двух детей – 2 800 рублей на каждого;

- при наличии трех и более детей – по 6 000 рублей.

Возможно получение 24 000 рублей при:

- содержании несовершеннолетнего ребенка-инвалида;

- обучении инвалида первой и второй группы в вузе на очной форме (пока не исполнится 24 года).

- при наличии одного ребенка – 2 800 рублей;

- при наличии двух детей – 2 800 рублей на каждого;

- при наличии трех и более детей – по 6 000 рублей.

Возможно получение 12 000 рублей при:

- содержании несовершеннолетнего ребенка-инвалида;

- обучении инвалида первой и второй группы в вузе на очной форме (пока не исполнится 24 года).

Налоговый вычет по стандартной форме могут получить все родители без выполнения каких-либо требований и условий. Единственными критериями оценки является наличие гражданства Российской Федерации и уплата НДФЛ, составляющего 13%.

Льгота предусматривается как для родных детей, рожденных в семье, так и тех, кого усыновили или взяли под опеку.

Продление срока возврата возможно до 24 лет для:

Возврат может предоставляться работникам в тот момент, когда заработная плата с начала отчетного периода не превышает установленной границы. Она определена в размере 350 000 рублей. При превышении дохода этого значения налоговый вычет перестает перечисляться.

Для правильного подсчета льготы важно ориентироваться на возраст детей и очередность рождения в соответствии с ним. Старший ребенок, родившийся первым, учитывается даже после достижения им 24 лет. Для облегчения понимания необходимо рассмотреть пример.

У женщины родилось четверо детей, которым на данный момент наступило 27, 26, 17 и 9 лет.

Для определения возможности получения вычета необходимо ориентироваться на порядок начисления:

В целом семья за детей должна получать по 6 000 рублей.

При наличии детей от предыдущих браков очередь определяется в таком же порядке. Общий ребенок будет являться третьим.

В случае содержания ребенка только одним родителем, определен двойной размер вычета.

- смерти второго родителя;

- признании его без вести пропавшим;

- отсутствии записи в свидетельстве о рождении.

Если брак расторгается, то получение двойного вычета не предусматривается.

Когда подаётся заявление на налоговый вычет на детей

Подача заявления осуществляется по мере необходимости. Просьба о предоставлении вычета по НДФЛ должна быть выражена до конца календарного года. Если не сделать этого, то заявление необходимо подавать в налоговую службу.

Возможен вариант обращения за получением двойного вычета при отказе одного из родителей получать стандартный. Документ направляется в момент передачи вторым родителем письменного отказа.

При обращении за вычетом на собственное имя, обращаться необходимо до конца года, который считается отчетным. При пропуске сроков налогоплательщик самостоятельно посещает налоговую службу.

Стандартный вычет может быть получен у налогового агента. Тогда выплаты производятся на основании передачи патентных прав. Заявление необходимо заполнить и передать с целью расчета вычета на ребенка.

Работодатель может получить от сотрудника заявление об отказе в начислении вычета. Право на льготу автоматически передается второму родителю. Заявление подается в момент принятия решения.

Что также важно помнить

Заполнение заявления производится в соответствии с определенными требованиями. Чтобы вычет был предоставлен, необходимо подготовить полный пакет документов.

Требования к содержанию

Составляется документ на бумажном носителе письменно или с помощью компьютера. Во втором случае заявление нужно будет распечатать. Можно ориентироваться на образец, который предоставляет работодатель или человек самостоятельно нашел в интернете.

Форма заполняется свободно. Однако важно отразить необходимые реквизиты. Каждый раз писать заявление не требуется. Достаточно единовременно подать его по месту работы.

Передача документа осуществляется работодателю. Он считается налоговым агентом. При смене работы необходимо вновь подавать заявление.

Для создания заявления необходимо скачать бланк и заполнить его, отразив требуемые данные.

- наименование учреждения, являющегося налоговым агентом, должность, фамилия, имя, отчество руководителя в дательном падеже;

- данные сотрудника без предлога «от», но в родительном склонении;

- название документа и заголовок (Заявление о предоставлении налогового вычета на ребенка);

- непосредственно текст обращения, начинающийся со слова «Прошу»;

- прилагаемые документы;

- дату составления;

- подпись заявителя.

Порядок заполнения и представления форм 1-МС и 2-МС подробно изложен тут.

Важно правильно составить текст обращения.

- просьба от сотрудника на предоставление вычета;

- законные основания, дающие право на льготу (подпункт 4 пункта 1 статьи 218 Налогового кодекса РФ)4

- налоговые период, за который производится перечисление;

- данные детей, на которых предоставляется вычет.

Рядом с фамилией, именем и отчеством ребенка прописывается его дата рождения, а также сумма вычета в зависимости от очередности. Дополнительно можно указать серию и номер свидетельства о рождении.

При запросе двойного вычета указываются основания для этого. Если ребенок совершеннолетний, важно отметить причину получения льготы (обучение, название учебного заведения).

В случае воспитания ребенка инвалида этот факт также указывается с подтверждающими документами.

Образец заявления на налоговый вычет на детей

Образец заявления на налоговый вычет на детей

Необходимые документы

Чтобы провести уменьшение НДФЛ при наличии детей, работником на имя работодателя составляется заявление. При его подготовке можно ориентироваться на шаблон. Дополнительно необходимо приложить определенные документы.

- копии свидетельств о рождении всех детей (даже при отсутствии права на вычет, смерти);

- документ об усыновлении или опекунстве, попечительстве (в качестве него выступает решение суда);

- справку об обучении в учебном заведении (до 24 лет);

- заключение медицинской комиссии о присвоении статуса инвалида;

- заявление от второго родителя об отказе в получении льготы;

- подтверждение статуса родителя-одиночки (для двойных выплат);

- свидетельство о регистрации брака или другое подтверждение совместного иждивения ребенка (решение суда, заявление, исполнительный лист);

- 2-НДФЛ с предыдущего места работы (при новом трудоустройстве).

Получение налогового вычета может производиться двумя способами. В первом случае налогоплательщик обращается в территориальный орган налоговой службы.

При этом соблюдается определенный порядок действий:

- Необходимо собрать требуемые документы.

- Налогоплательщиком заполняется декларация 3-НДФЛ по установленной форме.

- Подготавливается заявление о предоставлении налогового вычета.

- Документы сдаются в инспекцию по месту проживания.

- Денежные средства перечисляются в течение четырех месяцев с момента обращения к налоговикам. На протяжении трех месяцев проводится камеральная проверка, а оставшиеся 30 дней даются на перевод средств.

При обращении к работодателю порядок иной и считается наиболее легким вариантом для работника:

- Необходимо собрать документы, не заполняя 3-НДФЛ.

- Нужно составить заявление на имя руководителя учреждения.

- Пакет документов передается в налоговую службу.

- Через месяц выдается уведомление о получение налогового вычета.

- Документ направляется в бухгалтерию по месту трудовой деятельности.

Граждане, имеющие право на налоговый вычет, могут самостоятельно рассчитать сумму льготы и зарплаты, которая после этого будет выплачиваться. Для этого необходимо использовать типовой пример.

Родитель воспитывает троих детей. При этом один из них имеет статус инвалида. При заработной плате в 30 000 рублей после применения вычета сумма составит 28 024 рубля.

Это значение получено путем:

- сложения причитающихся льгот за каждого ребенка (1 400+1 400+12 000);

- вычета получившейся суммы из заработной платы (30 000 – 14 800);

- умножения результата на ставку НДФЛ (15 200*0,13);

- вычитания суммы из заработной платы (30 000 – 1 976).

Законодательно не установлен срок, в течение которого можно обратиться за получением вычета.

Использовать право можно по желанию:

- Выплаты производятся не после составления заявления, а при предоставлении подтверждающих документов. Бухгалтерия будет пересчитывать вычет за текущий год или учтет выплаты в новом периоде.

- Предоставление вычета социального характера возможно только при наличии письменного заявления.

- Вычет может быть произведен в том месяце, который является датой рождения ребенка. Таким образом во внимание не должна приниматься дата подачи заявления.

- Под налоговым периодом понимается год формирования заработной платы. При превышении лимита вычет не предусматривается. Вновь получить право можно только на следующий год.

- Выплаты производятся каждый месяц.

Получить вычет можно в соответствии с возрастом ребенка, установленным законодательно. Прекращение выплат предусматривается при несоблюдении критерием, смерти ребенка или окончания договора опеки.

Что делать, если не получено

Льгота предоставляется родителям после появления ребенка. Подавать заявление необходимо сразу же в этом месяце. Он будет считаться учетным при расчете.

В случае более позднего предоставления документов проводится пересчет НДФЛ в отчетной даты. При рождении ребенка в прошлом году, возможен новый расчет с начала года. За предыдущий период можно получить возврат в налоговой службе.

Получение вычета доступно для всех родителей. Использовать право необходимо с момента рождения ребенка. Для этого подается соответствующее заявление по месту работы.

Как выглядит форма отчета о целевом использовании средств — вы можете увидеть далее.

Сроки сдачи декларации по транспортному налогу указаны в этой статье.

Что такое налоговый вычет на детей

Все родители, имеющие детей, имеют права на вычет из уже уплаченного налога на каждого из детей. То есть при расчете налогообложения определенная сумма дохода не будет учтена, она строго определена и закреплена положениями Налогового Кодекса. Такое право получили оба работающих родителя, с зарплаты которых идут отчисления в бюджет.

Например, если мать находится дома и ухаживает за малолетними детьми, то вычет может получить их отец, и наоборот: если отец не получает официально заработанную плату, вычет положен матери. Или у обоих родителей учитывают необлагаемую налогом сумму, а в итоге на руки гражданин получает денег больше.

Кто имеет право на налоговый вычет

Налоговым вычетом могут воспользоваться не только законные родители и представители несовершеннолетних детей, это право распространяется на опекунов или приемных родителей, в семье которых проживает, а значит, о нем заботятся материально, ребенок. И если кто-то из семьи ушел, но платит алименты на детей, и у такого гражданина есть законное право ежегодно получить вычет.

Но есть моменты, когда этой налоговой льготой воспользоваться нельзя, например:

- Если заработанная плата превышает установленный законом предел в 280 тысяч рублей. Если это так, то вычет не положен.

- Послабление дается только до тех пор, пока ребенок несовершеннолетний, а при достижении 18 лет вычеты прекращаются. Но если он продолжает учебу на очном отделении, и не получает зарплаты, то только до 24.

Только те граждане, кто воспитывает своего или приемного ребенка, ежемесячно на 1 списывается 1400 рублей, за второго та же сумма, а за третьего – 3000. Если ребенок – инвалид, то родители в любом случае получают налоговые льготы, из заработанной платы не облагается сумма в 3 тысячи рублей.

Если в семье ребенок воспитывается единственным родителем, опекуном, приемным родителем, то вычет предоставляется в двойном размере.

Как получить налоговый вычет на детей

Воспользоваться правом получения налоговой льготы можно на работе и в инспекции по налогообложению:

- Чтобы вычеты проводились из заработанной платы, нужно подать заявление на имя руководителя и подготовить ряд документов (об этом ниже).

- Через инспекцию по месту жительства. Этот вариант подойдет тем, кому исчисления провели неверно или и вовсе отказали учитывать льготу, заявление на предоставление вычета пишут по окончании отчетного годового периода.

Необходимые документы

Для получений вычетов по месту основной работы:

Для второго варианта, по месту нахождения налоговой службы понадобятся:

- Декларацию обо всех полученных за год доходах, в ней указать о непредставлении положенных по Закону вычетов, или размер был уменьшен.

- Установленной формы заявление об излишне уплаченного налога на доходы.

- Доказательные документы (вышеперечисленные), что у вас есть дети.

- Справку из бухгалтерии о полученных за год доходах.

Обратите внимание, что можно воспользоваться подачей декларации в электронном виде на сайте Госуслуг, при переходе к заполнению, есть опция программного обеспечения, которая поможет рядовому пользователю не ошибиться при составлении налоговой декларации: просто кликните на опцию «программа для физлиц». Инспектору дается на проверку введенных данных 90 дней, а после этого срока деньги будут зачислены в счет будущих налоговых поступлений.

Но оно может разниться по ряду причин: в семье два ребенка, есть ребенок-инвалид, или нет второго родителя, которому тоже полагается вычет, и вместо него сумма должна быть зачислена только одному.

- Взять образец в бухгалтерии или инспекции;

- На чье имя подается заявление: руководителю предприятия, его должность паспортные данные;

- Кто подает заявление: ваши данные;

- Указать основания, которые дают право на налоговый вычет, также определить, что вы подаете заявление на стандартный или нестандартный вычет;

- Сведения о ребенке: его данные, место и дату рождения;

- Указать список прилагаемых к заявлению документов;

- Подпись и дата подачи.

Со следующего месяца налогообложение будет уменьшено, а ваша зарплата станет больше.

Пока мы говорили о стандартных льготах при налогообложении, но можно получить и двойные при соблюдении определенных условий, если:

- Ребенка воспитывает только один из его законных родителей, опекунов или попечителей. Такая ситуация может возникнуть при смерти одного из них, признание его судом, без вести пропавшим или отсутствующим или в случае непризнания отца действительно являющегося таковым. Может сложиться и такая ситуация, когда метрика на ребенка заполняется не по действительным документам, а по словам, матери ребенка.

- Кто-то из законных представителей ребенка отказался в пользу другого на получение вычетов в письменной форме.

- Единственным родителем может быть признана гражданин или гражданка, если второго из них лишили родительских прав.

- Один из законных представителей заключен под стражу или отбывает срок в соответствии с Уголовным Кодексом.

Давайте разберем конкретные семейные обстоятельства, когда возникает право на вычет в двойном размере:

Можно ли вернуть излишне уплаченный налог за прошлые годы

Стоит отметить, что законодательством предусмотрен вычет только на одном предприятии, даже если родитель трудится сразу у нескольких работодателей. И если вы знали о причитающихся вам налоговых льготах, но не воспользовались своим правом, то можно вернуть излишне уплаченный налог и за прошедший срок. Для этого необходимо подать заявление в местное отделение налоговой службы, подать установленной формы декларацию и список необходимых документов, подтверждающие что вычет не проводился и у вас на попечении есть малолетние дети.

Можно самому рассчитать положенную сумму вычетов, они будут переведены на банковскую карту или счет, эти данные указывают при подаче заявления. Инспекторам требуется время на камеральную проверку ваших данных, но по истечении 90 дней деньги будут перечислены, если факт будет подтвержден.

Если выявятся ошибочно введенные данные или указана неправильная сумма, то будет извещение, что нужно исправить декларацию или пояснить определенные моменты.

Нестандартные ситуации

Иногда могут возникнуть такие ситуации, когда родитель какое-то время из всего календарного года не работал, то есть не имел дохода и за него не исчислялись налоги. Некоторые могут подумать, что получить положенные вычеты уже нельзя, но это не так: налоговым периодом принято считать целый календарный год, и даже если родитель не получал заработанную плату, ему все равно должны провести вычеты в следующих месяцах работы.

Или другая ситуация: родитель получил сумму финансового займа, с не он обязан уплатить 13-ти процентный налог в казну государства.

Родители, которые признаны участниками ликвидации ядерной аварии, освобождаются от уплаты всех налогов, даже при заработанной плате свыше 280 тысяч рублей. Но и они, как все российские граждане, имеют право на налоговые вычеты, которые не отчисляются от заработанных денег. В этом случае они должны обратиться в налоговый орган по месту жительства, объяснить сложившуюся ситуацию, написать заявление, и суммы вычета будет приходить на банковский счет или карту ежемесячно.

Как рассчитать налоговый вычет на детей по НДФЛ?

Работающих родителей интересует вопрос налоговых вычетов на детей, и как он будет рассчитываться в 2017 году. Тем, кто впервые столкнулся с подобной темой, а также тем, кто уже пользуется подобной льготой, будет интересно узнать, как выполняется расчет налогового вычета (НВ) на детей по НДФЛ, и как его оформить.

Что такое налоговый вычет на ребенка, кому он положен?

Для многих слово «вычет» ассоциируется с понятием «изъятие». Налоги и их вычет относятся к бухгалтерским терминам. Именно бухгалтерам необходимо осуществлять расчет всех начисляемых на заработную плату выплат. Но в отличие от других вычетов, налоговый, рассчитываемый на детей, наоборот, призван уменьшить облагаемый налогами доход путем уменьшения суммы, изымаемой в виде налога на заработную плату.

Стандартным налоговым вычетом на детей (ребенка) является сумма заработка, из которого не удерживается НДФЛ в размере 13%. Благодаря этой льготе налоговая база уменьшается, что приводит к увеличению чистого ежемесячного дохода, получаемого родителем. С рождением ребенка каждый гражданин может получать больше, чем до его появления.

Если родитель не работает, соответственно, он не платит НДФЛ, ему не будет рассчитываться НВ. Независимо от того, сколько детей в семье, данная льгота положена на каждого ребенка обеим родителям. Но при этом ее размер будет прямо зависеть от того, сколько малышей находится в семье на воспитании. Чем их больше, тем выше не облагаемая налогом сумма.

Правом получения НВ обладают не только биологические родители малыша, но и люди, официально оформленные приемными родителями, опекунами, попечителями или усыновителями. Льгота рассчитывается не только для работающей матери, как многие думают, она положена обоим родителям. При определенных условиях получают налоговую льготу дедушки и бабушки, если они оформлены опекунами над ребенком.

Стандартный размер вычетов и предел вычетов по НДФЛ

Правом получения стандартных налоговых вычетов (СНВ) могут пользоваться сотрудники-резиденты предприятий и организаций, имеющие детей и получающие доход, со ставкой налога 13% (не считая дивидендов). Эти вычеты имеют ограничения по размеру получаемых доходов, из которых можно их осуществлять. Налоговая база напрямую зависит от применения НВ, начисляемых на доходы физлиц. Поэтому важно знать, какой предельный размер доходов должен иметь родитель, чтобы получить право на стандартный вычет.

В 2017 году доход получателя данной льготы не должен превышать 350 тысяч рублей. Он подсчитывается с начала года в виде нарастающего итога. Если родитель имел доходы, которые небыли частично освобождены от НДФЛ, предельная величина включает в себя только налогооблагаемую часть.

Размер стандартных выплат:

- 1,4 тыс. рублей – на 1-го, 2-го ребенка;

- 3,0 тыс. руб. – на 3-го и следующих детей;

- 6,0 тыс. руб. – на несовершеннолетнего ребенка или обучающегося стационарно в аспирантуре, ординатуре, интернатуре, студента до достижения им 24 лет; на детей, имеющих инвалидность I-II групп. Получатели НВ – приемные родители, попечители, опекуны;

- 12000 руб. – на несовершеннолетнего ребенка-инвалида, студента, обучающегося очно (интерна, курсанта, ординатора, аспиранта). Получатели – родители, усыновители.

Если в семье кроме ребенка, являющегося инвалидом, есть другие дети, величина СНВ при этом будет определяться как сумма вычета, установленного на ребенка-инвалида и вычета, установленного в соответствии с очередностью рождения детей. Вычеты должны начисляться родителям независимо от количества выплат, полученных за месяц.

Если родители ребенка разведены и вступают в новый брак, их новые супруги получают право на льготу по НДФЛ. При выплате отцом алиментов, высчитываемых из зарплаты, она считается совместной собственностью созданной семьи. Поэтому жена получает такое же право на оформление вычета. В случае, когда ребенок остался жить с матерью после официально оформленного развода, вновь вышедшей замуж, новый муж получает аналогичное право на НВ.

Практика показывает, что льготу по НДФЛ одновременно на одного ребенка могут получать 4 человека.

Примеры расчётов СНВ на детей

Если у родителей один ребенок, расчет выплат будет осуществляться по следующему принципу. Например, в августе работнику была начислена заработная плата и отпускные. Августовский вычет, который ему положен, составляет 1400 рублей. Он вычисляется из всех доходов, полученных за этот месяц. Нужно знать, что некоторые налогоплательщики имеют право на двойной вычет. Он может быть получен единственным родителем ребенка или одним из родителей в случае письменного отказа от НВ второго родителя.

При вступлении единственного родителя в брак, право получения двойного вычета он утрачивает. При разводе такое право будет возобновлено.

Во время подсчета количества детей будет учтен каждый ребенок, не зависимо от того, старше он предельного для получения начисления возраста или нет.

К примеру, если в семье есть двое общих детей 6 и 8 лет, но муж имеет своего 25 летнего ребенка от первого брака, начисление льготы будет осуществляться следующим образом. Жена получит 2800 рублей (из расчета по 1400 руб. на 1-го и 2-го ребенка), муж – 4400 рублей (за второго и третьего ребенка).

Если в семье первый ребенок имеет возраст 27 лет, второй умер, а третий – усыновленный, в возрасте 13 лет, НВ будет осуществляться на младшего, как на 3-го ребенка в семье. Его размер будет составлять 3 тыс. рублей.

Во время определения суммы вычета должны учитываться все дети, которые появились на свет, а также принятые на воспитание в семью.

Еще один пример расчета НВ на детей. Степанов, Ильин и Семенов работают на одном предприятии, размер их окладов составляет по 24 тыс. рублей. У Степанова двое детей, один из них является ему родным, второй приемный. У Ильина новая семья – второй брак, в котором есть один ребенок, являющийся третьим для Ильина. В предыдущем браке он оставил двое детей. У его новой жены этот ребенок первый. Супруга Ильина написала заявление об отказе в получении НВ в пользу мужа. У Семенова есть 19 летний сын – являющийся инвалидом III группы, на заочной форме обучения. Каждый из этих работников предоставил в бухгалтерию своего предприятия все необходимые документы. Их доходы не превышают установленного предела в 350 000 рублей.

Для этих сотрудников расчет НВ на детей будет осуществляться следующим образом:

Начисление зарплаты за месяц:

24 000-2 800 (на 2 детей по 1400 руб.)=21 200 рублей (размер налоговой базы, из которой вычисляется НДФЛ).

Налог на доходы ФЛ составит: 21 200х13%=2756 – налог к уплате в бюджет.

На руки Степанов получит: 24 000-2756=21244 рублей.

Начисление зарплаты 24 000-4 400 (3000 составляют его вычеты+1400 его жены)=19 600 рублей – (сумма налоговой базы НДФЛ).

19 600х13%= 2548 рублей – сумма налога НДФЛ.

К выплате: 24 000-2548=21 452 рублей.

Начислено 24 000 руб.- 0 (ребенок является инвалидом III группы, заочник)=24000 рублей – база для исчисления налога НДФЛ.

НДФЛ=24000х13%=3120 рублей – сумма налога на доходы физлица.

Выплачиваемая заработная плата за месяц составит 20880 рублей.

Порядок получения стандартного налогового вычета

СНВ на детей оформляется подачей соответствующего заявления работодателю. К нему необходимо приложить пакет документов (копии), подтверждающих право получения такой льготы. Соответственно, для оформления вычетов на 1-го, 2-го ребенка (по 1400 руб.), 3-го и каждого следующего (по 3000 руб.) не обходимо предоставить:

- копию свидетельств о рождении всех детей;

- документы, свидетельствующие об обучении, если дети (ребенок) до 24 лет учатся на стационаре.

Для получения вычета в размере 6000 рублей на ребенка-инвалида, если получателями льготы являются его попечители, приемные родители или опекуны:

- предоставляются копии документов о рождении детей;

- документ-подтверждение назначения заявителя попечителем или опекуном.

Если получателями льготы являются родители ребенка-инвалида или усыновители, для получения НВ в сумме 12 000 руб. необходимо:

- предоставить копии свидетельств о рождении всех детей;

- предъявить удостоверение или другой документ, подтверждающий инвалидность ребенка;

- справку о прохождении очного обучения ребенка-инвалида до 24 лет.

Получение двойного вычета на детей НВ, рассчитанного в двойном размере возможно в случае письменного отказа второго родителя от положенной ему льготы. Отказывающийся от вычета по НДФЛ родитель должен предоставить подтверждение наличия дохода, облагаемого налогом в размере 13%. Он не должен быть выше установленного на 2017 год лимита – 350 000 рублей.

Право получения двойного НВ предоставляется второму родителю, опекуну, усыновителю.

- копию документа о рождении ребенка;

- справку из органов ЗАГСа (форма №25), если была внесена запись об отце со слов матери;

- заявление с отказом от СНВ в пользу второго родителя (заявление может быть подано по месту работы одного из родителей);

- документ, подтверждающий что родитель, подающий заявление на данную льготу, не находится в браке.

Для правильного определения размера НВ нужно определить очередность детей в соответствии с их датами рождения. Старший ребенок должен быть первым, при этом не важно, положен на этого ребенка вычет или нет.

Получение вычета через ИФНС

Если НВ не предоставлялись или не были получены в положенном размере, есть возможность получить их по завершению года, обратившись в ИФНС. При обращении в этот орган плательщиком налога:

- заполняется декларация 3-НДФЛ;

- предоставляется справка с места работы 2-НДФЛ;

- подается заявление с просьбой о получении НВ;

- подаются копии документов, подтверждающих право на НВ.

Документы предоставляются в ИФНС по месту проживания. В течение трех месяцев после подачи документов они проверяются. После окончания проверки на протяжении 10 дней налоговая служба направляет письменное уведомление плательщику налогов. В нем сообщаются результаты проведенной проверки с отказом или подтверждением права на НВ.

Получив уведомление, налогоплательщик должен посетить ИФНС, чтобы подать заявление о возврате НДФЛ. Деньги будут перечисляться на протяжении одного месяца с момента подачи заявления.

Период и сроки предоставления налогового вычета

Работнику должен предоставляться налоговый вычет в начале налогового периода, но не раньше, чем он получит право на данную льготу. Если работник заявляет о праве на предоставление вычета впервые, работодатель должен начать делать вычеты со времени рождения ребенка, его усыновления или установления опекунства (попечительства).

Предоставление вычета осуществляется до того времени, до которого есть основания:

- до достижения ребенком 18 лет, при условии, что он не обучается в ВУЗе на очной форме;

- до достижения 24 лет – учащемуся очно, аспиранту, студенту, ординатору, курсанту.

Причины для прекращения предоставления вычета

Причины для прекращения предоставления НВ:

- если доход, получателя НВ превысил 35 000 рублей с начала года, вычет должен быть прекращен до окончания налогового периода;

- ребенок достиг 18 лет, но не поступил на обучение на стационарном отделении;

- в случае смерти ребенка;

- ребенок закончил учебу, но ему еще нет 24 лет.

Налоговый вычет на ребенка в 2017-2018 году: условия и порядок получения

Каждый работник обязан уплатить 13 % от полученного заработка. Работодатель самостоятельно рассчитывает и перечисляет положенные к уплате суммы в налоговые службы.

Вычет – возможность для работника вернуть часть перечисленных работодателем налогов.

Статья 218 Налогового кодекса устанавливает перечень стандартных вычетов, предоставляемых государством ‒ два вида вычетов льготным категориям (3000 и 500 рублей) и «детские» вычеты.

Вычеты для граждан из льготного списка:

- Код 104, размер его составляет 500 рублей.

Он предоставляется Героям РФ и Советского Союза, участникам Великой Отечественной войны, а также кавалерам ордена Славы любой степени.

Если гражданин подходит под несколько категорий вычетов, то предоставлен будет один из них. Вычет на ребёнка рассчитывают независимо от расчёта прочих стандартных вычетов, то есть получатели по коду 104 или 105 могут получать и «детские» вычеты.

Важные изменения законодательства в 2018 году, связанные с вычетом на детей

Законодательные изменения не обошли стороной и стандартные налоговые льготы. С начала 2016 г. изменился размер льгот на детей-инвалидов первой и второй группы, учащихся очно до 18 лет, аспирантов, ординаторов, курсантов до 24 лет.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

С начала года суммы налоговых вычетов на ребенка изменились следующим образом:

- код 117, для родителей сумма возрастёт до 12 000;

- код 117, размер вычета опекунам и попечителям увеличился до 6 000.

Кроме этого, возросла сумма предельного дохода, с 2016 года максимальный лимит составит 350 000. В 2015 году он был не более 280 000 рублей, получается, предельная величина дохода для расчета НДФЛ возросла на 70 000.

Прочие «детские» вычеты, кроме кода 117, а также иные стандартные вычеты остались без изменений.

Кому предоставляется налоговый вычет на ребенка в 2018 году

Вычет может быть рассчитан:

- на попечителя;

- на опекуна;

- на родителя или приёмного родителя и его супруга;

Основания для уменьшения облагаемого дохода ‒ заявление трудящегося и пакет документов, свидетельствующий о праве сотрудника на такое уменьшение.  Стандартные вычеты рассчитываются налоговым агентом, осуществляющим выплату дохода или налоговым органом по запросу.

Стандартные вычеты рассчитываются налоговым агентом, осуществляющим выплату дохода или налоговым органом по запросу.

При работе по совместительству выбор налогового агента остаётся за трудящимся.

В письме Минфина №03-04-06-01/182 указано, что важным условием для уменьшения налогов является обеспечение ребенка его родителями. Если семья полная и ребенок обеспечивается родителями, то право на вычет получают как мать, так и отец.

Если супруги не в браке, а несовершеннолетний живет совместно с матерью, то вычет положен:

- матери;

- отцу, если он обеспечивает ребенка;

- отчиму, если он участвует в жизни ребенка и финансово поддерживает его. Основанием для вычета станет заявление матери о совместном обеспечении ребенка и его свидетельство о рождении;

- мачехе несовершеннолетнего, при условии, что алименты на ребенка оплачивает именно она.

Как получить стандартный налоговый вычет на детей в 2018 году: порядок действий

Законодательством предусмотрено, что часть налоговых отчислений можно вернуть без непосредственного обращения в налоговую, при помощи работодателя, перечисляющего доход.

- составить заявление с просьбой о предоставлении вычета, адресовав его работодателю;

- представить все необходимые документы.

Налогоплательщики, трудящиеся сразу у нескольких работодателей, могут самостоятельно выбрать, у кого они хотят получать льготу и обратиться к нему с документами и заявлением.

Если вычеты ранее не предоставлялись или были применены неполностью, работник может пойти в налоговую за возвратом.

Для этого придется представить необходимые бумаги:

- декларацию 3-НДФЛ за год предполагаемого получения вычета;

- копии всех документов, подтверждающих право получения;

- 2-НДФЛ за тот же год.

После получения необходимых документов, налоговыми сотрудниками будет проведена камеральная проверка, сроком в 3 месяца, в этот период они могут обращаться к гражданину за разъяснениями и запрашивать необходимые документы. По истечении этого времени часть налоговых отчислений будет переведена на указанный расчетный счет.

Таким образом, в налоговой инспекции процедура исчисления налогового вычета и перечисления его гражданину может затянуться до 4 месяцев, но, как правило, инспекторы не затягивают срок и стараются перевести средства намного раньше.

Стандартный налоговый вычет на детей. Как не упустить свою выгоду узнайте из видео.

Как изменились размеры вычетов по сравнению с прошлым годом

В 2017-2018 гг. законодательно установлены следующие вычеты:

По сравнению с 2015 годом изменились лишь размеры налоговых вычетов на учащихся детей и детей-инвалидов. Теперь для родителей будут предоставлены льготы в размере 12000 рублей, вместо 3 000, предоставляемых в 2015. Для опекунов инвалидов и учащихся вычет возрос с 3 000 до 6 000 рублей.

Количество детей подсчитывается в хронологическом порядке, очередность рождения будет определена по датам в документах о рождении. Для предоставления вычета будут учтены все дети, даже те, по которым налоговый вычет не был предоставлен.

Таким образом, если у работника имеются двое детей старше 18 и один ребенок, не достигший совершеннолетия, он будет считаться третьим и трудящийся получит вычет 3000 рублей. При расчете учитываются подопечные, не усыновленные от другого брака супруга и умершие дети.

Если родители не зарегистрировали брак, каждый учитывает только своих детей.

Примеры расчета стандартного налогового вычета на детей

Размер льгот будет зависеть от количества, возраста и состояния здоровья детей у сотрудника:

Иванова А.Н. имеет одного ребенка 10 лет, ежемесячная оплата труда ‒ 40 000 рублей.

Для определения периода применения льгот, необходимо рассчитать в каком месяце будет превышен максимально возможный доход.

Иванова А.Н. сможет уменьшать налогооблагаемую базу в течение последующих 9 месяцев: 40 000*9 = 360 000.

По заявлению сотрудницы налог удержат не с 40 000, а с 40 000 – 1 400 = 38 600.

Таким образом, ежемесячная сумма налога составит 38 600*13% = 5018.

Если бы Иванова не подала заявление, расчёт происходил бы так: 40 000 * 13 % = 5200.

Ежемесячная экономия по налогам составляет 182 рубля.

Оплата труда составляет 40 000 в месяц.

Льготный период продлится до сентября (40 000*9=360 000).

В расчёт будут приняты только трое несовершеннолетних, но первым будет считаться 25-летний.

Размер льготы будет равняться: 1400+3000+3000 = 7400.

Налоговая база сотрудницы равна 40000-7400=32600, а НДФЛ составит 32600*13%=4238, вместо 5200.

Ежемесячная экономия Афанасьевой составит 962 рубля.

Расчёт удвоенного вычета происходит по аналогичной схеме.

В феврале текущего года у него рождается еще один ребенок.

Предполагается, что уровень заработной платы не изменится и совокупный доход не превысит лимит.

Сотрудник будет получать вычет на первенца на протяжении всего года: 25 000 – 1400=23600, а налоговые отчисления составят 23600*13% = 3068, вместо 3250.

Если в феврале он принесёт документы, подтверждающие рождение второго ребенка и напишет заявление, то налоговая база уменьшится еще на 1400: 23 600 – 1400=22200, а размер налога составит 2886. Таким образом, за год по сотруднику будет перечислено 3068+2886*11 = 34814, вместо 39 000, экономия на налогах составит 4186 рублей.

Документы для предоставления вычета на детей

Для получения налоговой льготы сотруднику предстоит обратиться в отдел кадров с документами и заявлением.

Может понадобиться следующий пакет документов:

- свидетельства о рождении всех детей и копии этих документов;

Может пригодиться справка из управляющей компании о совместном проживании малыша с родителем и копия брачного свидетельства, а также копия страницы паспорта, на которой есть отметка ЗАГСа.

Для вычета на приёмного ребенка, кроме стандартного набора документов, нужно предоставить постановление органа опеки, договор об опеке, свидетельство об усыновлении, договор о приёмной семье.

Удвоенный вычет: кто имеет право?

В некоторых случаях граждане могут рассчитывать на удвоение налоговой льготы.

- Для единственного родителя: согласно законодательным нормам единственному родителю предоставляется двойной вычет, второй родитель может отсутствовать по разным причинам: по причине безвестного отсутствия, смерти или прочерка в графе отцовство.

Если родитель официально считается единственным и свой статус он подкрепил соответствующими документами, его доход для расчета налога, будет уменьшен на 2800 за первого и второго и на 6000 за последующих детей, а на ребёнка-инвалида на 24 000 рублей.

Важно учитывать, что лишение родительских прав или развод не делают родителя «единственным» и не предполагают двойных налоговых льгот.

Столь простая на первый взгляд ситуация имеет несколько существенных деталей.

Написать отказ от вычета можно, если сотрудник имеет на него право, например, если лимит дохода за год превысил 350 000, то написать отказ уже нельзя.

Оба супруга должны иметь облагаемую налоговую базу, если супруг не имеет доходов, то и написать отказ он не сможет.

Похожая ситуация возникает, если заработок супруга облагается ставкой 30 %.

Отказываясь в пользу другого родителя, нужно каждый месяц составлять справку 2-НДФЛ в качестве доказательства того, что лимит в 350 000 не превышен.

Отказаться от ранее предоставленных льгот гражданин также не сможет.

О налогах ИП в 2018 году узнайте на нашем сайте.

О налогах ИП в 2018 году узнайте на нашем сайте.

О франшизе для малого бизнеса в статье. Преимущества и недостатки франчайзинга, поиск франшизы, популярные направления.

Об испытательном сроке согласно Трудовому кодексу здесь.

Как вернуть деньги за обучение ребенка

Уменьшить налогооблагаемый доход за оплату обучения ребёнка смогут как родители, так и братья, и сёстры. Главным условием является оплата из налогооблагаемого заработка по ставке 13 %, при оплате из выигрыша или материнского капитала, льгота не предоставляется.

Вернуть деньги можно только при очном обучении. В целях исчисления НДФЛ будут учитываться до 50 000 рублей, а размер возвращённых средств не превысит сумму налогов, перечисленных за этот налоговый период.

На возврат части налоговых перечислений могут претендовать и опекуны, при этом после достижения совершеннолетия подопечного, они могут продолжать оплачивать его обучение и получать соответствующие льготы.

Вернуть часть средств можно не только при получении высшего образования, а при учёбе в любых заведениях, имеющих лицензию на образовательную деятельность:

- платное образование в детском саду;

- оплата школы;

- оплата дополнительного образования, например, музыкальной школы.

- оплата отечественных и зарубежных ВУЗов, в последнем случае стоимость пересчитывается по курсу Центрального Банка.

Условия, при которых предоставление вычета прекращается

У предоставления налоговых вычетов существует ряд ограничений, по которым исчисление его может быть прекращено:

- Общий доход за год достиг предельно возможной суммы.

Вычет не будет учитываться с месяца, в котором совокупный доход превысил лимит 350 000 рублей.

Налоговый вычет ‒ возможность уменьшить налогооблагаемую базу гражданина на фиксированную сумму, установленную государством.

Законодательство предоставляет работнику несколько вариантов налоговых льгот, для получения которых ему придётся представить необходимые документы и написать заявление. Со всеми бумагами он должен обратиться к работодателю или в налоговый орган.

В некоторых случаях размер льгот может быть удвоен, однако при этом должны быть учтены все обязательные условия.

Подробности о налоговом вычете на детей-инвалидов узнайте из видео.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Источники:

posobie-na-rebenka.ru , buhuchetpro.ru , consultwork.ru , znaybiz.ru , vesbiz.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением