Как написать заявление в налоговой

Образцы заявлений в налоговую инспекцию: где найти

Все мы, и граждане, и организации, периодически вынуждены общаться с различными государственными структурами. Одной из наиболее популярных уже давно стала налоговая инспекция. Общаться с органами власти настоятельно рекомендуют исключительно в письменном виде, поскольку устная консультация может диаметрально отличаться от официального разъяснения, то насущным вопросом очень часто становится вопрос: как написать заявление в налоговую инспекцию?

Обращения граждан в налоговые органы лично

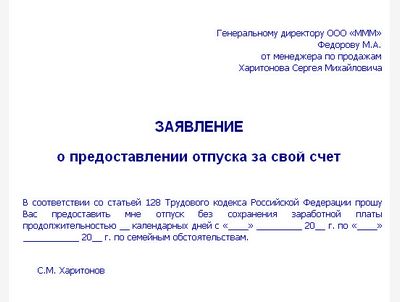

В ряде организаций существуют форменные бланки заявлений. Для органов ФНС в случае обращения туда с общим вопросом обычного физического лица утвержденной формы бланка заявления в налоговую инспекцию не существует: он пишется исключительно в произвольной форме.

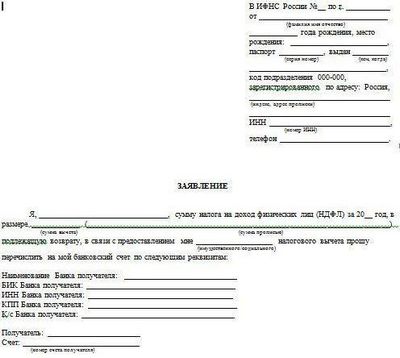

В случае, если гражданин обращается за налоговым вычетом, то дополнительно заполняется декларация. Реквизиты, куда перечислить возвращаемые деньги, указываются в заявлении в налоговую инспекцию, образец которого должны дать сами налоговики.

Обращения юридических лиц

Взаимоотношения юридических лиц, стоящих на учете в конкретной инспекции, осуществляются следующими способами:

- в письменном виде на бумажных носителях;

- в письменном виде через защищенные каналы связи.

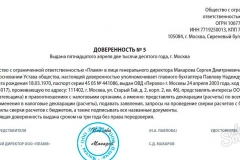

Обращения юридических лиц на бумажных носителях

Такие документы оформляются на форменных бланках организации по внутренним правилам, установленным инструкцией по делопроизводству. В части оформления образец заявления в налоговую инспекцию по общему вопросу ничем не отличается от образца заявления в какую-то иную структуру. На бланке организации обычно присутствует угловой штамп с фирменным наименованием, почтовым адресом, телефонами. Текст заявления подписывается руководителем. На заявлении может ставиться печать организации-заявителя. В тексте заявления рекомендуется указать ИНН заявителя. К общим вопросам обычно относят вопросы консультативного характера или ответы на запросы ФНС, которые не требуют специализированного оформления.

Обращения юридических лиц через защищенные каналы связи

«Общение» юридических лиц с налоговой в настоящее время в большинстве случаев осуществляется с использованием электронного документооборота через защищенные каналы связи. Исключения составляют только юридические лица с очень малой численностью наемных работников, которые предпочитают передавать документы в инспекцию что называется «на ногах». Бухгалтерские работники обычно все-таки в целях экономии рабочего времени, которого всегда не хватает, стараются взаимодействовать с налоговой в электронном виде.

На ниве электронного документооборота давно уже подвизаются официальные провайдеры. У большинства организаций на слуху такие названия, как "Тензор", "СБИС", "Контур". Организовать электронное общение достаточно просто: достаточно обратиться к провайдеру, оплатить счет – и для вас будет открыт личный кабинет и создана цифровая подпись, которой будут подписываться все отчеты и обращения.

В личном кабинете присутствуют все образцы заявления в налоговую инспекцию, касающиеся осуществления зачетов ранее уплаченных налогов, получения информационных выписок и т.

Различные образцы заявления в налоговую инспекцию при желании можно без труда отыскать в Интернете. Если прийти в саму инспекцию, то там на выбор вам предложат еще несколько вариантов. И все они будут разные – в зависимости от того отдела, где работает специалист. Поэтому не стоит ломать голову: гражданам лучше обращаться в произвольной форме, а юридическим лицам – не мудрить, а пользоваться электронным документооборотом и готовыми вариантами в личном кабинете.

Как правильно написать заявление в налоговую инспекцию

Заявление в ИФНС относится к официальным видам обращения гражданина или организации к государственному фискальному органу. В отличие от жалобы, обстоятельствами для написания заявления не является какое-либо нарушение его прав. Суть заявления состоит в выражении намерения реализовать законные права заявителя и его интересы. В отношении юридических лиц заявление в налоговую инспекцию пишется с намерением разобраться и устранить какие-либо недочеты в работе организации.

Фискальный орган принимает обращения граждан и организаций с использованием строго определенных бланков, позволяющих быстро систематизировать и обрабатывать поступившую информацию. Таким образом, форма бланка будет соответствовать типу вопроса, в связи с которым обратился заявитель.

Общие правила заполнения

Документы в налоговую отличаются наличием четкой структуры и требований к оформлению. Различают заявления на установленном бланке и обычную форму документа.

Документы в налоговую отличаются наличием четкой структуры и требований к оформлению. Различают заявления на установленном бланке и обычную форму документа.

Следует заранее уточнять, имеется ли установленный по интересующему вопросу бланк, либо обращение необходимо оформить в соответствии с общими требованиями к документу такого вида:

- Информация в заявлении указывается достоверно и правильно.

- В правом верхнем углу заполняют сведения о должностном лице и отделении, куда направляется запрос, далее вносят личные данные от заявителя.

- Посередине пишут заголовок документа – «заявление».

- Изложение просьбы в фискальный орган должно соответствовать налоговому законодательству. Текст заявления необходимо сопровождать ссылками на Налоговый Кодекс.

- После основного текста приводят список приложений, если они необходимы.

- Дополнительно допускается указание способа связи с заявителем, получение ответа по запросу.

- В нижней части заявления ставят дату и расписываются.

В зависимости от типа обращения заявления будут различаться некоторыми деталями в оформлении.

Если заявитель обращается в налоговую с просьбой о переводе на вмененное налогообложение, придерживаются следующих правил:

- Для заполнения используется установленный бланк ЕНВД-2.

- Информация в бланк заносится черной или синей ручкой. Допускается электронное заполнение бланка и его отправка.

- Документ заполняется дважды, т.е. у двух экземплярах. Второй документ остается у заявителя.

- Бланк является двухстраничным и требует внесения простых данных.

На титульном листе указывают: ИНН, ФИО, ОГРНИП, дату перехода на ЕНВД, число прилагаемых листов, количество листов в прилагаемых копиях. Следует не забывать о необходимости указывать в графе вариант подтверждения сведений: лично или через представителя.

Вторая страница содержит номер ИНН, страницы, а также код вида деятельности. Заявитель указывает, где функционирует предприниматель, адрес с индексом, код региона.

Профессиональный налоговый вычет

Граждане и организации перечисляют налог с любых получаемых доходов. В отдельных случаях предусмотрена возможность оформления профессионального налогового вычета. Для физического лица подобный вычет может быть оформлен через заказчика (предпринимателя или предприятия), который выступает в качестве налогового агента.

Подача заявления требует приложения бумаг, которые подтвердили бы расходы исполнителя. Если работа выполнялась для физических лиц, вычет оформляют в инспекции. В таком случае подача заявления происходит путем подачи 3-НДФЛ.

Подача заявления требует приложения бумаг, которые подтвердили бы расходы исполнителя. Если работа выполнялась для физических лиц, вычет оформляют в инспекции. В таком случае подача заявления происходит путем подачи 3-НДФЛ.

Более простая форма заявления предусмотрена, если вычет требуется по вознаграждениям. Форма отличается большей свободой оформления. В шапке документа указывают налогового агента, к которому обращается заявитель, далее – сведения о гражданине. Далее, со ссылками на положения НК, оформляется запрос вычета.

При переходе на упрощенную систему налогообложения заполняется определенная фискальным органом форма. В рамках перехода на УСН, заявитель сообщает о намерении оплачивать 6-процентный налог с доходов, либо применении принципа обложения налогом доходов за вычетом доходов, при условии применения 15-процентной ставки.

Так как форма бланка строго регламентирована, рекомендуется использовать электронный вариант последнего актуального бланка и заполнить его компьютерным способом.

Налоговый вычет на лечение

Данный вид налогообложения относится к социальным вычетам. Граждане, планирующие компенсировать часть затрат на лечение, могут воспользоваться перечисленными ранее в бюджет средства. Документ оформляется с учетом общих требований.

На видео о заявлении на возврат налога

В некоторых случаях требуется написать заявление о проведении совместной проверки по налогам или сборам, в пустой графе указывают вид(ы) сверяемого налога с кодом КБК. Бланк составляется от руки либо на компьютере.

Таким образом, обращаясь в налоговую с определенным намерением, необходимо быть готовыми к написанию и самостоятельному оформлению заявления. В зависимости от потребности налогоплательщика, требования к оформлению могут отличаться в индивидуальном порядке.

Образец жалобы (обращения) в налоговую инспекцию на ее бездействие. Как написать жалобу и правильная ее подача в инспекцию.

Образец жалобы (обращения) в налоговую инспекцию на ее бездействие

Как написать жалобу и правильная ее подача в инспекцию

Довольно часто налоговая инспекция задерживает выплаты по налоговым вычетам.

Срок для возврата налоговых вычетов, как социальных, так и имущественных, четко аргументирован в Налоговом Кодексе РФ, статьи я привела в самом образце жалобы ниже.

Есть очень «шустрые» налоговые инспекции и перечисляют денежные средства на счет раньше установленного кодексом срока (4 месяца), а есть «тягомотники», оправдывая свои действия перегруженностью работой и т.д.

Вот именно таких «тягомотников» мы и будет немножечко подгонять, ведь это в наших интересах получить свои деньги быстро 🙂

На сайте налоговой инспекции nalog . ru есть сервис под названием «Обратиться в ФНС».

Этот сервис удобен тем, что не нужно толпиться в очередях налоговой инспекции и ругаться с кем-либо, а можно спокойненько, сидя дома за компьютером заполнить форму и ждать звонка налогового инспектора.

Именно этот сервис поможет ускорить продвижение Вашего дела по налоговым вычетам и получить деньги не позднее 2-х недель с момента написания жалобы.

Итак, заходим на сайт nalog.ru

Выбираем вкладку "ФИЗИЧЕСКИЕ ЛИЦА" (выделена оранжевым цветом)

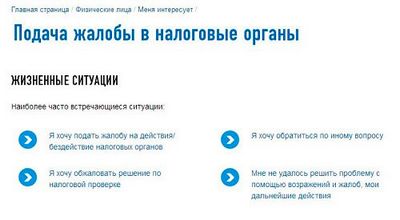

Далее опускаемся чуть ниже и справа нажимаем ссылку "ОБРАТИТЬСЯ В ФНС РОССИИ" (отмечено выделением всей фразы справа)

Прокручиваем вниз страницы и выбираем кнопку "ФИЗИЧЕСКОЕ ЛИЦО ИЛИ ИП"

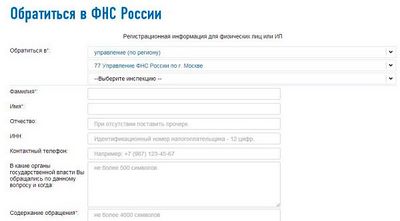

Далее попадаете на страницу « Регистрационная информация для физических лиц или ИП »

Ее заполняете по пунктам:

— управление (по региону)

– выбираете ФНС своего региона (для Московской области – это будет Управление ФНС России по Московской области)

Фамилия: вписываете Вашу фамилию

Отчество: Ваше отчество

ИНН: Ваш номер ИНН

Контактный телефон: Ваш мобильный номер

В какие органы государственной власти Вы обращались по данному вопросу и когда: в ИФНС № 1000 по МО

Содержание обращение: копируете сочиненное письмо, см. образец ниже

Вложить файл: если необходимо что-то приложить, это может быть заверенная декларация, опись вложения со штампом почтового оператора и т.д.

Как направить Вам ответ: выбираете «по почте в бумажном виде»

Вводите код с картинки

И нажимаете «Отправить»

Все, ждете звонка налогового инспектора.

Удачи в получении своих денег 🙂

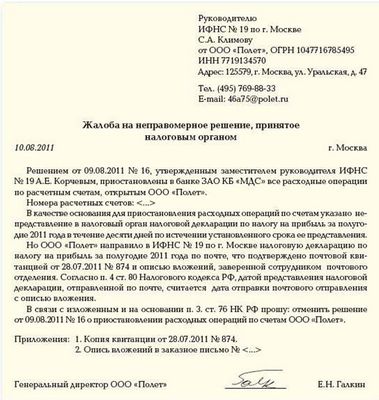

Руководителю УФНС России по Московской области

от Семенович Анны Сергеевны

паспорт серии 46 00 № 000000 выдан ОВД Московской области дата выдачи «24» апреля 2002 г.

Адрес: 141730 Московская область, г. Люберцы, ул. Ленина, 1111/2/222 контактный телефон: 8 (900) 000-00-00

на бездействие налогового органа

Московская область 24 мая 2013 г.

07 декабря 2012 года в Налоговую Инспекцию ФНС России № 1000 по Московской области мною были отправлены по почте с уведомлением: налоговая декларация по налогу на доходы физических лиц за 2011 г. и документы, подтверждающие право на получение имущественного налогового вычета на покупку квартиры.

Заявление на возврат было написало и подано в налоговую инспекцию № 1000 07 марта 2013 года, в нем были указаны реквизиты сберкнижки и предоставлены все необходимые документы.

На момент написания жалобы, причитающаяся к возврату из бюджета сумма на указанный счет в банке не поступила.

В соответствии со статьей 88 Налогового кодекса РФ камерная проверка проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, которые должны прилагаться к налоговой декларации.

В соответствии со статьей 78 Налогового кодекса РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Все сроки установленные Налоговым кодексом РФ на проведение камеральной проверки и на перечисление денежных средств истекли.

Таким образом, излишне уплаченная сумма НДФЛ должна быть возвращена налоговым органом не позднее 07.04.2013 г.

В связи с этим прошу обязать Налоговую Инспекцию ФНС России № 1000 по Московской области:

— вернуть излишне уплаченный налог за 2011 год в сумме 100 000,00 (Сто тысяч) руб.;

— уплатить пени за каждый календарный день нарушения срока возврата налога (в соответствии с п. 10 ст. 78 Налогового кодекса РФ).

В противном случае буду вынуждена обратиться в судебные органы для защиты своих интересов.

Как составить обращение в налоговую инспекцию (ИФНС) в 2018 году

Вы недовольны действиями налоговой инспекции? Вы обратились в уполномоченный орган, но так и не получили ответа? Тогда можно смело подавать жалобу. Разберем, как написать такое обращение в ИФНС в 2018 году.

Не всегда налоговый орган выполняет свои обязательства по отношению к гражданам. Если и вы столкнулись с бездействием уполномоченной инстанции, то можете составить соответствующее обращение.

Причем жалоба может подаваться не только в случае бездействия налоговиком, но и при действиях, которые, по вашему мнению, нарушают определенные права. Разберемся, как составить жалобу, а также куда, когда и как ее подать.

При наличии оснований для написания жалобы следует учесть определенные данные, которые указываются в документе.

Важно также разобраться, какова последовательность действий должна соблюдаться при обращении в госорган.

Но сначала разберемся, какие нормативные документы Российской Федерации вам пригодятся в данном вопросе, а также когда именно можно обратиться в налоговую инспекцию.

Жалобой признается обращение лица в налоговый орган в случае нарушения прав граждан или юридического лица. Это законный вариант урегулирования возникшего спора.

Обращение может быть апелляционным и обычным. Первый вариант предполагает обращение после проведения налоговой проверки, если налогоплательщик не согласен с вынесенным решением.

Такая жалоба подается, пока решение еще не вступило в силу, то есть в течение месяца после его получения.

С какой целью подается

Обращаются в налоговую службу за разъяснениями в таком случае:

- если налогоплательщику неправильно насчитана сумма налога, который подлежит уплате в бюджет;

- если представитель налогового органа отказывается предоставить вычет;

- если не зачтено переплату по налоговым платежам;

- если приостановлено операции по расчетным счетам;

- если налоговый инспектор издал ненормативный акт;

- если несвоевременно выполнены обязательства налоговиками;

- если работник налоговой службы требует представить документы, о которых не идет речь в законодательных актах.

Не обязательно жаловаться именно на налоговую службу. К примеру, можно подать жалобу о незаконной предпринимательской деятельности.

Процесс подачи жалобы в ФНС рассмотрен в ст. 137—140 Налогового кодекса. Так, если права плательщика налога нарушены, он должен обратиться сначала в вышестоящий орган, чтобы обжаловать решение налоговой службы (п. 2 ст. 138 НК).

Порядок и сроки обращения прописаны в ст. 139 НК России. Специальные формы заявления не установлены на законодательном уровне.

Но стоит опираться на требования, что изложены в ФЗ от 2 мая 2006 года № 59. Актуальны также нормы ФЗ от 9.02.2009 № 8.

Обращение в ФНС допускается по вопросам, что прописаны в Положениях о ФНС, которые утвердили Постановлением властей РФ от 30 сентября 2004 года № 506.

Как написать обращение в налоговую инспекцию в России

Жалоба подается в вышестоящую службу или вышестоящим должностным лицам. При подаче документа прямо в ФНС (если не учтено иерархическую структуру), то его перенаправят по необходимому адресу.

Но вот стоит понимать, что в данном случае будет потрачено лишнее время. Жалоба на решение по налоговой проверке до момента вступления в силу решения предоставляется в отделение ФНС, решение которой вы обжалуете.

Что же должен содержать письменное обращение в налоговые органы от налогоплательщика:

- Информацию о налоговой службе, в которую подается – название, адрес.

- Сведения о компании или индивидуальном предпринимателе – все имеющиеся реквизиты, ФИО, должность, ИНН и ОГРН, контакты.

- Пишут адрес заявителя, чтобы сотрудник уполномоченного органа знал, куда направить ответ.

- Сам текст – на какие неправомерные действия подается жалоба, а также все сопутствующие документы, которые подтвердят вашу правоту. Необходимо указать ссылки на нормативные положения НК.

- Опишите, какого результата вы ожидаете – отменить акт, изменить решение и т. д.

- Перечисляют документы, которые прилагают к заявлению – те, что могут подтвердить полномочия представителей, которые действуют по доверенности, те, что подтвердят обоснованность излагаемой информации.

- ФИО составителей, подписи и дату.

Перечислим, какие доказательства можно прилагать:

Лицо может подавать жалобы, заявления или предложения. Но в каждом случае должны указываться определенные реквизиты.

Налоговики могут отказаться рассматривать заявление, если:

- оно не содержит каких-либо обязательных реквизитов, точного адреса;

- текс документ трудно прочесть;

сведения прописаны на латинице или использованы только заглавные буквы, или же текст не разбито на предложения;

Составление жалобы (на бланке организации)

Отметим, что составлять заявление-жалобу можно произвольно. А значит, компания вправе самостоятельно разработать и утвердить бланк.

Что такое страховой взнос в ТФОМС для ИП, читайте здесь.

Главное, чтобы он содержал основные данные, указанные выше. Отражают:

- название компании;

- ИНН;

- адресные данные;

- ФИО руководителя или иного лица, которое уполномочено действовать от лица фирмы.

Ставится печать компании в том случае, если обращение представляется в бумажном виде не на бланках фирмы. Важно указывать реквизиты решения, которое обжалуется.

Компания может обращаться с жалобой, если:

- принято решение, в соответствии с которым определенных лиц привлекают к ответственности;

- уполномоченный сотрудник ФНС отказывается принять декларацию по налогам и т. п.;

- ФНС дает отказ в возврате налога, что уплачен сверх необходимой суммы.

Сотрудники предприятий могут подать жалобы на работодателей, если:

- организация платит заработок гражданам в «конверте»;

- фирма не платит своевременно причитающиеся средства;

- руководство отказывается заключать трудовое соглашение тогда, как работник уже трудится в компании;

- осуществляются неправомерные удержания с зарплаты и т. д.

Формирование в электронной форме

Подача документа возможна несколькими способами:

- самостоятельно или через доверенное лицо;

- по почте заказным письмом (обязательна опись вложений);

- через интернет (через сайт ФНС онлайн).

Остановимся на нюансах заполнения электронной формы:

При подготовке жалобы можете опираться на такой пример:

Фото: образец жалобы о незаконной предпринимательской деятельности

Нюансы при составлении анонимного варианта

Налогоплательщики вправе обратиться анонимно в отделение ФНС. Жалоба может быть подана такими способами:

- устно по специальным номерам, которые содержатся на портале налоговой службы;

- при личном посещении уполномоченной инстанции;

- по почте или факсу;

- посредством интернета.

Обращение онлайн предполагает отражение личных данных заявителя. Анонимные сведения по факту коррупции можете сообщать по телефону доверия.

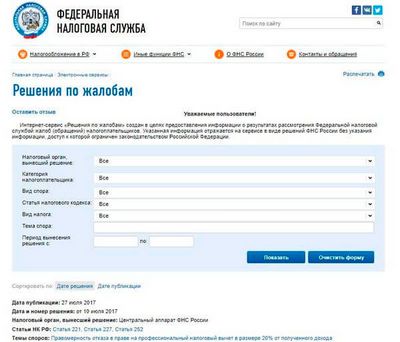

Как можно проверить по номеру

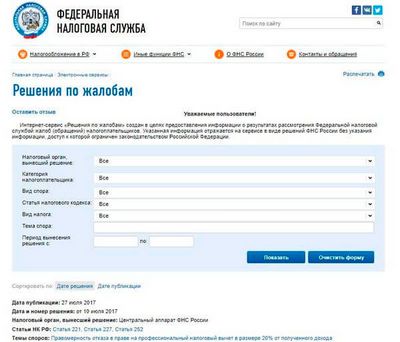

Через сайт Налог.ру заявитель может узнать:

- когда жалоба поступила и какой имеет номер рассмотрения государственной инстанцией;

- какие результаты рассмотрения заявки (ФНС приняла решение или перенаправила жалобу в иное региональное отделение);

- какие сроки отведены на принятие решений, а также не продлены ли они;

- находится заявка на рассмотрении или ее рассмотрение завершено.

Для получения информации о поданном документе заполняется электронная форма, в которой нужно отразить имеющиеся сведения. Пишут:

- какой налоговый орган должен рассматривать заявку;

- какой тип лица-заявителя;

- какой номер обращения.

Иные пункты заполнять не обязательно. Далее система потребует ввести защитный код. Все результаты будут выведены на экран. Через интернет можно узнать и о решении. Такая информация является публичной.

Жалоба может быть подана в течение года после того, как лицо узнало о том, что его права нарушены. Ранее такой срок был меньшим – всего три месяца.

Обращение граждан и компаний в ФНС должно регистрироваться в течение 3 дней. На рассмотрение заявок у налоговиков есть 15 дней после регистрации (ранее этот срок составлял месяц).

А значит, заявитель должен получить ответ на вою жалобу в течение не более 33 дней.

Изредка срок рассмотрения обращений может быть продлен руководством налогового органа или заместителями еще на 15 дней.

Видео: обращения, жалобы и вопросы в налоговую ФНС РФ онлайн

Обязательно должно высылаться уведомление о том, что сроки рассмотрения продлеваются.

Если будет принято решение оставить жалобу без рассмотрения, заявителю должно в течение пяти дней после обращения прийти уведомление об этом.

Но это не значит, что вы не можете подать жалобу повторно (п. 3 ст. 139 НК). Решения, которые могут быть приняты:

- провести дополнительные мероприятия налогового контроля;

- привлечь к ответственности виновных в правонарушении лиц;

- отказать в привлечении виновных лиц к ответственности.

В любом случае решение можно обжаловать.

Как быть, если инстанция не отвечает

Если налоговая инспекция оставляет ваше обращение без рассмотрения, не приняла меры по заявлениям, тогда жалоба подается:

Учтите также, что в суд можно обратиться после того, как принятый акт обжалован в вышестоящем органе.

Порядок подачи (онлайн через интернет)

Если вы предпочли подать жалобу онлайн, тогда следует придерживаться такого алгоритма действий:

- зайдите на сайт налогового органа nalog.ru. Данный портал содержит ряд разъяснений к законодательным положениям, информацию о задолженностях налогоплательщиков, справочные сведения и т. д. С помощью сервиса также можно подавать жалобы. Как только вы зайдете на сайт, систем проведет в автоматическом режиме навигацию, учитывая ваше местоположение.

- выберите пункт услуг физлицам или иным лицам.

Допускается также обжалование решений и получение сведений о дальнейшем порядке действий.

Допускается также обжалование решений и получение сведений о дальнейшем порядке действий.

- определитесь, какой пункт более всего подходит в вашем случае. К примеру, при желании обратиться с жалобой на работу налогового органа нужно кликнуть на такой вариант:

Здесь же содержатся сведения о правах плательщиков налогов.

- действуйте согласно подсказкам. Заполните необходимые сведения.

- вверху выберите организацию, куда подается обращение (в ФНС или вышестоящую инстанцию). Затем впишите свои данные.

Если у вас имеются документы, которые подтвердят вашу позицию, прилагайте их к заявке. И прикрепление возможно по таким ссылкам:

Отметьте, какой способ получения ответа вам подходит. Далее перепроверьте указанную информацию и нажмите «Отправить».

Любая жалоба, которая поступает в налоговую службу, должна регистрироваться и направляться руководству структурного подразделения.

Как получить свидетельство о госрегистрации физического лица в качестве ИП, читайте здесь.

Про уведомление о постановке на учет физического лица в налоговом органе, смотрите здесь.

А значит, если заявитель неточно укажет адресата, жалобу могут перенаправить иному должностному лицу, если оно является компетентным в рассмотрении данного вопроса.

Законодательство должно выполняться всеми без исключения. А значит, если вы уверены в том, что ваши права как налогоплательщика нарушаются, можете обратиться в ФНС.

Какой бы способ подачи жалобы вы не выбрали, учитывайте правила написания документа.

И помните, что при невнимательно указании данных вы не сможете получить уведомление с номером обращения, и соответственно, не можете отслеживать состояние заявок.

Заявление в налоговую инспекцию образец

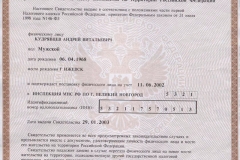

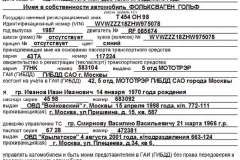

Заявление в налоговую инспекцию. В адрес заявителя поступило требование согласно которому за ней числится задолженность по налоговым платежам. Согласно указанному уведомлению заявителю на праве собственности принадлежат два автомобили. Однако прав собственности на какие-либо автомобили за ней зарегистрировано не было. Заявитель просит разъяснить решения инспекции по вопросу взыскания налога на транспортное средство.

В Инспекцию Федеральной налоговой службы № ___ по г. ____________

В ____________г. в мой адрес поступило требование № _______ из ИФНС № __ по г._________, согласно которому по состоянию на _________г. за мной – ______________________________, числится задолженность по налоговым платежам в размере _______________ рублей __ копеек .

Из расчета, предоставленного ИФНС России № __ по г. ________ в требовании № _______ усматривается, что налог на имущество физических лиц составляет ________ рубля __ копеек, пени в размере ______ рублей __ коп. Однако, оставшаяся сумма: ____________ ИФНС № __ г. ________ мне не пояснена.

В ___________ г. в мой адрес поступило налоговое уведомление № _________ из ИФНС № __ по г._________, согласно которому по состоянию на __________ г. за мной – _______________________, числится задолженность по транспортному налогу в размере ___________ рублей.

Согласно указанному уведомлению мне на праве собственности принадлежат: автомобиль марки ________, автомобиль марки __________, однако как в настоящий момент, так и по состоянию на ____ г. прав собственности на какие-либо автомобили за мной зарегистрировано не было.

В соответствии с указанным уведомлением по состоянию на _______ г. мной внесена предоплата в размере _______ рубля, однако задолженность по пени составляет ____ рубля. Иные задолженности по налоговым платежам отсутствуют.

В _________ г. в мой адрес поступило требование № ____ из ИФНС № __ по г._________, согласно которому по состоянию на _________ г. за мной – _______________________, числится задолженность в размере ________ рубля __ копеек.

Из расчета, предоставленного ИФНС России № __ по г. ________ в требовании № ____ усматривается, что транспортный налог с физических лиц составляет _______ рублей, пени составляют _______ рубля __ копеек. Однако, оставшаяся сумма: ____________ ИФНС № __ г. _______ мне не пояснена.

ИФНС № __ по г. ________ в Мировой суд г. _______ Судебного участка № ___ предъявлено заявление о вынесение судебного приказа о взыскании с меня – ___________________ суммы недоимки по налогу на имущество физических лиц за ____ г. в размере ________ рублей __ копеек.

Указанная сумма мной не оспаривается, однако мне неизвестно за какую налоговую базу мне выставлены иные требования.

На основании п. 2 ст. 44 НК РФ, обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора.

В силу ст. 357 НК РФ, налогоплательщиками налога (далее в настоящей главе - налогоплательщики) признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения, если иное не предусмотрено настоящей статьей.

Однако какое-либо транспортное средство на праве собственности мне никогда не принадлежало.

На основании ст. 358 НК РФ, объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе - транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

В соответствии с п. 2 Постановлении о государственной регистрации автотранспортных средств и других видов самоходной техники на территории РФ от 21.02.2002 N 126, регистрацию транспортных средств на территории Российской Федерации осуществляют подразделения Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации.

Согласно ч. 4 ст. 362 НК РФ органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Несмотря на то обстоятельство, что я не являюсь собственником автомобиля, Инспекция ФНС России № __ по г. ________ неоднократно с _____ г. на мое имя отправляет квитанции об оплате налога на автомобили.

Кроме этого, в настоящее время в мой адрес приходит не только транспортный налог, а иные налоги, налоговая база по которым мне не разъясняется.

На основании изложенного, –

1. Разъяснить решения Инспекции ФНС России № __ по вопросу взыскания налога на транспортное средство с ___________________________

2. Разъяснить решения Инспекции ФНС № __ по вопросу взыскания с _________________________ иных налогов и сборов, установленных законодательством РФ.

В случае отказа либо неполного удовлетворения моих требований, равно как и отсутствия ответа на заявление я буду вынуждена обратиться в суд с иском о возмещении мне причиненного материального ущерба и морального вреда. В этом случае к сумме судебного иска будут добавлены судебные расходы, в том числе и расходы на услуги представителя, к помощи которого я буду вынуждена прибегнуть.

Ответ на заявление прошу направить по адресу: _________________________________________

КАК РЕШИТЬ ЮРИДИЧЕСКУЮ ПРОБЛЕМУ ЗА 3 ШАГА

Заполните форму обратной связи. По возможности подробно простыми словами опишите ваш вопрос. Для письменного ответа укажите обратный адрес вашей электронной почты.

В течении дня юрист ответит вам на почту с разъяснением ситуации и рекомендациями что делать дальше.

После получения от нашего юриста списка необходимых документов зайдите на наш бесплатный архив юридических документов и найдите вам нужный. Вставьте персональные данные, почтовые реквизиты, адрес получателя и отправляйте по назначению.

Источники:

www.syl.ru , ru-act.com , vernut-vse.ru , jurist-protect.ru , peopleandlaw.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением