Как написать исковое заявление в суд по транспортному налогу

Medved01 › Блог › Суд отказал налоговой инспекции во взыскании транспортного налога

Позиция ФАР и моя по транспортному налогу простая — налог несправедлив, правительство обещало его отменить, но не отменило. Поэтому мы помогаем все тем к кому налоговая предъявляет незаконные претензии по уплате транспортного налога.

Конкретный пример как отшить налоговую.

В соответствии с требованиями Налогового Кодекса налоговая инспекция должна направить уведомление по уплате налога, если оплаты нет, то налоговая посылает требование об уплате налога.

Если и после получения требования нет оплаты, то налоговая обращается в суд за судебным приказом. Судебный приказ выносится без судебного заседания, по имеющимся документам. Далее приказ направляется должнику. Должник его может обжаловать не приводя никаких доводов. Можно просто написать, что не согласен с судебным приказом и прошу отменить.

Суд отменяет судебный приказ и после этого у налоговой есть 6 месяцев чтобы обратится уже с исковым заявлением в суд.

Как правило они пропускают этот срок, но все равно подают в суд.

Данный срок не восстанавливается судом и является пресекательным.

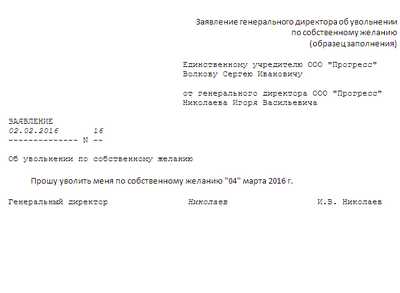

Вот какой отзыв я подготовил на исковое заявление.

Мировому судье с\у №10

620057, г. Екатеринбург, ул.

Истец: Межрайонная ИФНС России №32

Позиция по делу

Межрайонная ИФНС России №32 обратилась к ЛВОКу с исковым заявление о взыскании задолженности по транспортному налогу.

Согласно п. 3 ст. 48НК РФ Рассмотрение дел о взыскании налога, сбора, пеней, штрафов за счет имущества физического лица производится в соответствии с гражданским процессуальным законодательством Российской Федерации.

Требование о взыскании налога, сбора, пеней, штрафов за счет имущества физического лица может быть предъявлено налоговым органом (таможенным органом) в порядке искового производства не позднее шести месяцев со дня вынесения судом определения об отмене судебного приказа.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

К заявлению о взыскании может прилагаться ходатайство налогового органа (таможенного органа) о наложении ареста на имущество ответчика в порядке обеспечения требования.

Судебный приказ отменен 28 сентября 2011 года. С исковым заявлением налоговый орган обратился спустя шесть месяцев с даты вынесения определения об отмене судебного приказа.

Срок для обращения в суд, установленный п. 3 ст. 48НК РФ, является пресекательным, то есть не подлежащим восстановлению, в случае его пропуска суд отказывает в удовлетворении требований налогового органа.

ЛВКОк. 23 мая 2012 г.

Мировой судья решил отказать в исковых требованиях. Налоговая подала апелляционную жалобу. Вышестоящий суд оставил решение без изменения.

На основании изложенного, руководствуясь ст. ст. 12. 56, 167, 194-199 Гражданского процессуального кодекса Российской Федерации, мировой судья

В у до в лство рении иско в ы х треб о в ан кй Межр айо* \ но й № [а гекции фе дер аль ной налоговой службы России № 32 по Свердловской области к ЛВОКу Борисовичу о взыскании задолженности но транспортному налогу с физических лиц за 2010 год и пеки, отказать.

Решение суда может быть обжаловано в Орджоннкидзсвский районный суд г, Екатеринбурга в течение месяца с момента изготовления мотивированного решения путем подачи апелляционной жалобы через мирового судью, вынесшего решение

Мотивированное решение изготовлено 29 мая 2012 года.

Федерация Автовладельцев России

Мы за равенство и безопасность на дорогах

Транспортный налог — линия защиты!

В связи с массовой рассылкой налоговыми инспекциями уведомлений на уплату транспортного налога в очередной раз страсти накаляются. Все больше в Федерацию автовладельцев поступает звонков от возмущенных автомобилистов, которые требуют «принять меры» к отмене этого позорного налога или спрашивают, что им делать, поскольку транспортный налог они или уже не платят, или больше не собираются платить. Разумеется, ФАР не может призывать к неуплате транспортного налога, но следует признать, что стихийная акция гражданского неповиновения все равно набирает силу.

Многие звонившие впервые узнают об результатах акций ФАР за полную отмену ТН, которые проводятся с осени 2010 года и в которых еще не поздно принять участие. Эти акции пока не привели к отмене ТН из-за пассивности большинства автовладельцев, которые, как обычно, «просыпаются» слишком поздно, когда «петух» уже клюет. В итоге еще один год потерян, еще один год в пользу вороватых госчиновников и их бизнес-приближенных, с большой личной выгодой осваивающих собранные налоги.

Что же все-таки делать автовладельцу, если он числится в налоговой инспекции не уплатившим транспортный налог? Причины этого могут быть разные – не вручено налоговое уведомление, поэтому нет оснований к уплате налога, или налог уплачен вовремя, но запись в базу данных налоговой инспекции не внесена, и т.д.

Следует учитывать, что согласно пункту 3 статьи 363 Налогового кодекса РФ налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. А согласно пункту 4 статьи 57 НК «в случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления». То есть если налоговое уведомление не вручено, обязанность по уплате транспортного налога не возникла.

Согласно пунктам 2 и 4 статьи 52 НК налоговое уведомление направляется налоговым органом не позднее 30 дней до наступления срока платежа и может быть передано налогоплательщику (его законному или уполномоченному представителю) лично под расписку, направлено по почте заказным письмом, а также передано в электронном виде, что на физических лиц пока не распространяется. Однако большинство уведомлений по транспортному налогу поступает в виде простых почтовых отправлений, поэтому считать ли их «переданными» в соответствии с законом, а обязанность по уплате транспортного налога возникшей – фактически, добровольный выбор налогоплательщика.

Но самое интересное в пункте 4 статьи 52, что «в случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма».

При выявлении недоимки (неуплаты налога) налоговая инспекция должна направить налогоплательщику требование об уплате налога теми же способами, какие предусмотрены для налогового уведомления (пункт 6 статьи 69), не позднее трех месяцев со дня выявления недоимки (пункт 1 статьи 70). Требование должно быть исполнено налогоплательщиком в течение 8 дней, если иной срок не указан в требовании.

Если требование не исполнено в установленный срок, у налогового органа есть шесть месяцев, чтобы подать исковое заявление в суд (пункт 2 статьи 48 НК). Если этот шестимесячный срок пропущен, налоговый орган утрачивает право на обращение в суд, однако пропущенный по уважительной причине срок может быть восстановлен судом.

Кроме того, в пункте 3 статьи 363 Налогового кодекса имеется двусмысленная формулировка: «направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления». Тем самым допускается, видимо, направление налогового уведомления после срока, установленного пунктом 2 статьи 52. То есть если судом будет установлено, что уведомление налогоплательщику не вручено, у налогового органа появляется основание направить налоговое уведомление «задним числом». Законность такого уведомления может быть оспорена в судебном порядке, однако у налоговиков остается «зацепка» за эту двусмысленную формулировку.

Обычно налоговые инспекции не подают исковые заявления в суды общей юрисдикции, а действуют по упрощенной процедуре издания судебного приказа мировым судьей. Это связано с тем, что в каждой инспекции числятся тысячи неплательщиков транспортного налога, а подготовить такое количество полноценных исков, уведомить и обеспечить явку сторон, парализовав деятельность судов, практически невозможно.

Судебный приказ издается в отсутствие налогоплательщика. Чтобы его отменить, налогоплательщику достаточно в десятидневный срок подать возражение на судебный приказ. Поэтому если вы вдруг получили извещение об издании судебного приказа на принудительное взыскание с вас транспортного налога, ваша задача направить возражение в десятидневный срок от даты вручения вам извещения. Вся необходимая информация – кому, куда и когда – обычно имеется в извещении.

В возражении можно указать, что требования налогового органа не обоснованы, указав причины, а также что порядок издания судебного приказа нарушает ваше право на судебную защиту.

ОБРАЗЕЦ ВОЗРАЖЕНИЯ НА СУДЕБНЫЙ ПРИКАЗ

Заявитель: Иванов Иван Иванович

Проживающий по адресу:

относительно исполнения судебного приказа № 2-360/13 от 08. 02. 2013 г.

вынесенного по заявлению ИФНС России № __ по г. Москве

08.02.2013 года мною была получена копия судебного приказа № 2-360/13 от 00. 00. 2013 г., мирового судьи судебного участка № 190 г. Москвы, вынесенного по заявлению ИФНС России № __ по г. Москве о взыскании с меня недоимки по транспортному налогу за 2012 г., в размере 10000 (тысяч) рублей.

На основании изложенного, в соответствии со ст. ст. ст. 128, 129, 135, ГПК РФ

судебный приказ № 2-360/13 от 00.00. 2013 г., мирового судьи судебного участка № ___ г. Москвы, вынесенный по заявлению ИФНС № ___ России по г. Москве о взыскании с меня недоимки по транспортному налогу за 2012 г., в размере 10000 (тысяч) рублей, отменить.

Дата подачи возражения: ____________ Подпись заявителя: ____________

Отменой судебного приказа обычно тяжба по транспортному налогу и заканчивается. Однако если вам все-таки повезет встретиться с представителем налоговой в суде, необходимо учесть следующее.

Согласно пункту 6 статьи 108 Налогового кодекса, «лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица». Это аналог презумпции невиновности, содержащейся в административном и уголовном кодексах.

Таким образом, именно налоговая обязана доказать факт вручения налогового уведомления и требования на уплату налога в установленном законом порядке, а также факт неуплаты транспортного налога налогоплательщиком. Наличие или отсутствие записи в базе данных налоговой, очевидно, не является таким доказательством, поскольку от ошибок никакая база не застрахована, тем более база данных налоговой.

При этом налогоплательщик не обязан доказывать факт уплаты налога. Обязанности налогоплательщика определены пунктом 1 статьи 23 Налогового кодекса, обязанность доказывать факт уплаты налога отсутствует. Согласно пункту 3 (подпункт 3) статьи 45 НК обязанность по уплате налога считается исполненной «со дня внесения физическим лицом в банк, кассу местной администрации либо в организацию федеральной почтовой связи наличных денежных средств для их перечисления в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства».

Конечно, если документы об уплате налога у налогоплательщика имеются, лучше их предъявить и закрыть вопрос. Однако если эти документы утеряны, и налогоплательщик не может вспомнить, где, в каком отделении банка и когда он уплатил транспортный налог, это не может являться основанием для признания его неплательщиком или доказательством неуплаты налога. Конечно, налогоплательщик обязан хранить документы об уплате налогов четыре года, однако ответственность за их утерю для физических лиц не предусмотрена.

Наконец, с сентября 2010 года вступил в силу абзац третий пункта 1 статьи 363 НК: «срок уплаты налога для налогоплательщиков, являющихся физическими лицами, не может быть установлен ранее 1 ноября года, следующего за истекшим налоговым периодом». Если в налоговом уведомлении за 2010 год указан более ранний срок, оно незаконно. Сейчас налоговые органы Москвы рассылают заказными письмами именно такие налоговые уведомления со сроком уплаты до 1 июля 2013 года.

Если автовладельцам, не оплатившим транспортный налог по этим уведомлениям, до 1 ноября будут приходить требования на уплату налога, эти требования также будут незаконны. Поскольку опротестовать в суде эти уведомления и требования, как минимум, в части сроков, не представляет затруднений, можно предположить, что налоговые органы по-прежнему руководствуются принципом: «транспортный налог уплачивают добровольцы».

Если после отмены судебного приказа налоговая все-таки обратится в суд с исковым заявлением о взыскании суммы транспортного налога с автовладельца, который числится в налоговой инспекции не уплатившим транспортный налог, линия защиты автовладельца в суде может быть примерно следующей.

Первое. По существу искового заявления налоговой поясняем суду (письменно или устно), что обязательство по уплате транспортного налога согласно п. 3 ст. 363 и п. 4 ст. 57 НК возникает на основании налогового уведомления, направляемого налогоплательщику в порядке, установленном п. 4 ст. 52 НК. А исковое заявление в суд подается налоговой в течение шести месяцев по истечении срока исполнения требования на уплату налога (п. 2 ст. 48), причем сумма иска должна соответствовать сумме, указанной в требовании.

Одновременно ходатайствуем (лучше письменно) об истребовании судом у налоговой доказательств вручения нам налогового уведомления, требования на уплату налога, а также доказательств неуплаты налога. Мотивируем ходатайство необходимостью установления судом законности иска налоговой.

Если документы об уплате налога нами утеряны, на соответствующий вопрос поясняем суду, что документы утеряны, что точно вспомнить, когда и какие налоги уплачены, не можем, поэтому установить факт уплаты или неуплаты налога, а также законности искового заявления налоговой можно только на основе доказательств, представленных налоговой инспекцией.

Если доказательства не представлены (или наше ходатайство отклонено), ходатайствуем об оставлении судом иска налоговой без удовлетворения, поскольку не представлено доказательств ни возникновения у нас обязанности по уплате транспортного налога (если налоговое уведомление не вручено), ни законности искового заявления (если требование на уплату налога не вручено), ни факта неуплаты налога.

Второе. Если доказательства представлены, внимательно их изучаем. Доказательством вручения уведомления и требования является наша подпись на почтовом извещении или ином аналогичном документе. Если она отсутствует, предъявляем суду наше заявление в налоговую о невручении нам уведомления и ходатайствуем об отклонении иска налоговой в связи с тем, что обязанность по уплате налога не возникла (если не вручено уведомление) и/или нарушен установленный законом порядок обращения взыскания через суд (если не вручено требование).

Как можно доказать неуплату транспортного налога физическим лицом, не известно. Вероятно, это может быть справка Центрального банка о том, что платеж по транспортному налогу от такого-то лица в банковскую систему РФ не поступал или что-то подобное. Возможно, суд удовлетворит акт технической экспертизы о том, что за исследуемый период сбои базы данных налоговой и сбои передачи данных из банковской системы в базу налоговой инспекции отсутствовали. Хотя за период более года сбои наверняка были и записи о них должны сохраняться в системе администрирования базы данных. Если эти записи не сохраняются, акт можно оспорить.

Если все доказательства налоговой представлены, внимательно проверяем даты и суммы. Если в уведомлении неверно указан срок уплаты налога, ходатайствуем о признании уведомления не соответствующим закону, а нашей обязанности по уплате транспортного налога – не возникшей. Если пропущен шестимесячный срок для подачи искового заявления или сумма иска не соответствует указанной в требовании, ходатайствуем об оставлении искового заявления без удовлетворения.

Если судом установлено, что налоговое уведомление в соответствии с законом не направлялось, но нам вручено новое уведомление, у нас есть 30 дней, чтобы собрать необходимую сумму и уплатить налог. При этом новое уведомление не может содержать записей более чем за три года, предшествующих дате его вручения, а также каких-либо пеней и штрафов.

Если нужную сумму собрать не удалось и транспортный налог в установленный срок не уплачен, цикл «требование – исковое заявление налоговой в суд» может повториться. При повторном судебном разбирательстве начинаем с ходатайства об отмене судом нового уведомления как не соответствующего закону в связи с нарушением сроков его направления, установленных п. 2 ст. 52 НК, а также иными нарушениями, если они будут допущены налоговой.

Третье. Если все-таки все затребованные доказательства налоговой инспекцией представлены и/или все ее действия признаны судом соответствующими закону, подаем встречное заявление (встречный иск) о незаконном возложении на нас обязанности по уплате транспортного налога и освобождении нас судом от этой обязанности. Пример такого заявления (встречного иска) приводится ниже.

Конечно, подобное заявление можно подать, не дожидаясь иска налоговой. Однако не стоит обольщаться: суд первой инстанции едва ли возьмет на себя ответственность разрешить перезревшую проблему транспортного налога. Скорее всего, придется обращаться в кассационную инстанцию, чье решение также может оказаться неудовлетворительным.

Бесполезно обращаться и в Конституционный суд. Отрабатывая некогда полученную «установку», на протяжении нескольких лет КС уклоняется от решения вопроса транспортного налога по существу, отсылая заявителей к ранее принятым решениям. Хотя «все течет», и что-то могло измениться или может измениться в предвыборный год.

Подача в суды автовладельцами подобных заявлений, не дожидаясь исков налоговых органов, имеет смысл, если это будет массовая акция. Если суды будут завалены исковыми заявлениями по транспортному налогу, причем неважно чьими – налоговых органов или автовладельцев, эта статистика достаточно быстро станет известной нашим правителям и они, возможно, начнут шевелиться в правильном направлении.

Другой путь – обращение в Европейский суд по правам человека. Если вы получили решение российского суда первой инстанции и суда кассационной инстанции по транспортному налогу, и оба решения вас не устраивают, юристы ФАР помогут вам подготовить обращение в ЕСПЧ. Платить при обращении в ЕСПЧ ничего не нужно, для граждан он работает бесплатно.

Правда, рассмотрение вашего обращения может занять несколько лет. Однако если акция станет массовой, и количество обращений по тому же вопросу будет расти, рассмотрение в ЕСПЧ может пройти достаточно быстро.

ПРИМЕР ЗАЯВЛЕНИЯ (ВСТРЕЧНОГО ИСКА) АВТОВЛАДЕЛЬЦА В СУД

В Н-ский районный суд г. Москвы

Истец: гражданин РФ Фамилия Имя Отчество

адрес: почтовый адрес истца

тел. номер телефона истца

Ответчик: Инспекция ФНС России № … по г. Москве

адрес: почтовый адрес инспекции

В связи с подачей ИФНС № … в отношении меня искового заявления прошу признать незаконным возложение на меня обязанности по уплате транспортного налога и освободить меня от уплаты транспортного налога как нарушающего мои права и законные интересы. Просьбу мотивирую следующими основаниями.

Транспортный налог, введенный главой 28 Налогового кодекса, не соответствует Основным началам законодательства о налогах и сборах, установленным статьей 3 Налогового кодекса РФ.

Согласно п. 1 статьи 3, законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

Согласно п. 2 этой статьи, налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных … и иных подобных критериев. Согласно п. 3 указанной статьи, налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

Указанные положения определяют мои права при введении налогов, которые я должен уплачивать, а также при их начислении и уплате мной налогов.

В соответствии с подпунктом 1 пункта 1 ст. 359 НК налоговой базой транспортного налога в отношении транспортных средств, имеющих двигатели, определена мощность двигателя транспортного средства в лошадиных силах. Согласно п. 1, п. 2 ст. 362 НК РФ налоговые ставки устанавливаются законами субъектов Российской Федерации в расчете на единицу мощности двигателя дифференцированно в зависимости от мощности двигателя транспортного средства.

При этом согласно п. 3 ст. 362 допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Для города Москвы ставки транспортного налога введены Законом г. Москвы от 09.07.2008 № 33 «О транспортном налоге», причем эти ставки не учитывают количество лет, прошедших с года выпуска (износ) транспортных средств, или их экологический класс.

С … года я владею автомобилем «…» с мощностью двигателя … лошадиных сил. К настоящему времени остаточная стоимость автомобиля снизилась на …%, однако ставка транспортного налога и сумма налога к уплате за тот же период возросла в … раза (справку прилагаю). Стоимость новых автомобилей с сопоставимой мощностью двигателя превышает стоимость моего подержанного автомобиля в … раз (справку прилагаю), однако сумма транспортного налога для моего и этих более дорогих автомобилей является одинаковой.

Мои личные доходы в связи с экономическим кризисом сократились (справку прилагаю), что привело к снижению фактической способности к уплате налога и снижению интенсивности использования мной транспортного средства. Однако установленный порядок начисления транспортного налога не учитывает фактической способности к уплате налога и не позволяет мне как налогоплательщику уменьшить налоговые платежи пропорционально снижению доходов или интенсивности использования транспортного средства.

Таким образом, использование в качестве налоговой базы транспортного налога неизменной мощности двигателя без учета износа транспортного средства, а также повышение с 2009 года ставки транспортного налога нарушает принцип учета фактической способности налогоплательщика к уплате налога, установленный п. 1 ст. 3 Налогового кодекса. Вследствие этого, несмотря на снижение стоимости указанного выше транспортного средства, а также моих доходов, мне приходится уплачивать возросший транспортный налог в отсутствие к этому экономических оснований.

Использование мощности двигателя в качестве налогооблагаемой базы не имеет экономических оснований как в случае отнесения транспортного налога к категории имущественных налогов, так и в случае его обоснования в качестве правопреемника дорожного налога. В первом случае это связано с тем, что мощность не отражает ни стоимость транспортного средства с учетом его износа, ни затраты на его содержание.

Во втором случае это связано с тем, что мощность двигателя не отражает также и интенсивность использования транспортного средства, то есть использование им дорожной инфраструктуры, ущерб, наносимый автодорогам, и другие аналогичные характеристики. Мощность двигателя не отражает также и экологические характеристики транспортного средства, поскольку не учитывает наличие или отсутствие системы нейтрализации выхлопных газов, установку гибридных двигателей или другие показатели экологического класса.

Таким образом, выбор мощности двигателя в качестве налогооблагаемой базы транспортного налога не имеет экономических оснований и является произвольным, что противоречит упомянутым выше требованиям п. 3 ст. 3 Налогового кодекса. Тем самым нарушены мои права, причинен и причиняется ущерб моим экономическим интересам.

Дифференцированные ставки транспортного налога по тем же причинам не имеют экономических оснований, при этом имеют дискриминационный характер, и установлены исходя из социальных и им подобных критериев. Тем самым нарушены мои права, установленные требованиями также и п. 2 ст. 3 Налогового кодекса.

Из сравнения ставок налога, установленных ст. 2 упомянутого Закона г. Москвы, следует, что ставка для принадлежащего мне транспортного средства превышает ставку налога для аналогичного транспортного средства мощностью до 100 лошадиных сил в … раза, а сумма налога к уплате – в … раза. Как показано выше, объективные экономические или экологические критерии для обоснования такой разницы отсутствуют. Стоимость принадлежащего мне автомобиля не превышает стоимость новых автомобилей мощностью до 100 л.с. более чем в … раза, что также не может служить обоснованием указанной разницы транспортного налога.

Согласно разъяснению Министерства финансов, опубликованному на сайте Федерации автовладельцев (распечатку прилагаю), мощность двигателя рассматривается в качестве показателя, который «наиболее эффективно отражает фактическую способность налогоплательщика к уплате налога». Тем самым Министерство финансов признает, что более высокие ставки налога для более мощных транспортных средств установлены в предположении о более высокой платежеспособности их владельцев, т.е. в основу дифференциации ставок положены социальные и им подобные критерии (принадлежность к высокодоходным слоям населения и т.п.).

Таким образом, ставки транспортного налога установлены в нарушение требований п. 2 ст. 3 Налогового кодекса и имеют дискриминационный характер. Как показано выше, дискриминационные ставки транспортного налога приводят к тому, что я уплачиваю необоснованно высокий транспортный налог, который выше не в … раза, как было бы при равных ставках налога, а в … раза по отношению к владельцу транспортного средства мощностью до 100 лошадиных сил.

Транспортный налог, привязанный к мощности двигателя, ограничивает возможность приобретения мной более мощного и более безопасного транспортного средства, т.е. препятствует осуществлению моего права на безопасность. Кроме того, упомянутый Закон г. Москвы освобождает от уплаты транспортного налога не только льготные категории граждан, но и коммерческие организации, эксплуатирующую дорожную инфраструктуру для извлечения прибыли.

В частности, согласно подпункту 1 пункта 1 статьи 4 Закона от уплаты налога освобождаются организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования. Тем самым нарушается принцип всеобщности и равенства налогообложения, установленный п. 1 ст. 3 Налогового кодекса.

Нарушением принципа всеобщности и равенства налогообложения в части транспортных средств является также то, что главой 28 Налогового кодекса не предусмотрено обложение транспортным налогом железнодорожного транспорта. Предлогом к этому является отсутствие его государственной регистрации. Однако данное обстоятельство не является основанием для нарушения моих прав, предусмотренных п. 1 ст. 3 Налогового кодекса, что может рассматриваться как основание для освобождения меня от уплаты транспортного налога в соответствии с указанным принципом всеобщности и равенства налогообложения.

Согласно п. 7 статьи 3 Налогового кодекса, все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

С учетом изложенного прошу:

- освободить меня от уплаты транспортного налога, установленного главой 28 Налогового кодекса и Законом г. Москвы «О транспортном налоге», как нарушающего мои права и законные интересы, установленные п. 1, п. 2, п. 3 ст. 3 Налогового кодекса РФ;

- отменить налоговое уведомление на уплату транспортного налога за … год со сроком исполнения до …, направленное мне ИФНС № … по г. Москве;

- обязать налоговый орган возместить мне уплаченный мной транспортный налог за предшествующие три года по сроку уплаты;

- взыскать с ИФНС № … по г. Москве причиненный мне моральный ущерб в сумме … рублей, что соответствует сумме незаконно предъявленных мне налоговых требований.

указать все прилагаемые документы,

приложить тексты статей законов, упомянутых в заявлении,

приложить копию заявления (встречного иска).

Возражение на исковое заявление о взыскании налога штрафа и пени

В производстве районного суда находится гражданское дело по иску ИФНС к заявителю о взыскании налога, штрафа и пени. Ознакомившись с исковыми требованиями ИФНС заявитель считает их незаконными и необоснованными. Заявитель просит в удовлетворении исковых требований ИФНС отказать в полном объеме.

В __________ районный суд города _________

должник по гражданскому делу

в деле: Инспекция ФНС России № __ по г. _______

взыскатель по гражданскому делу

Гражданское дело № ___ по иску ИФНС № __

г. _________ к _________ о взыскании налога,

на исковые требования ИФНС № __ г. _________ о взыскании налога, штрафов, пени в сумме ________ рублей

В производстве ____________ районного суда города __________ находится гражданское дело по иску ИФНС № __ города ________ ко мне, ________________, о взыскании налога, штрафов, пени.

Ознакомившись с исковыми требованиями ИФНС № __ города ___________, считаю их незаконными и необоснованными по следующим мотивам.

Требование об уплате налога направляется налогоплательщику при наличии у него недоимки. Требование об уплате налога направляется налогоплательщику независимо от привлечения его к ответственности за нарушение законодательства о налогах и сборах.

В силу ст. 70 НК ПФ требование об уплате налога должно быть направлено налогоплательщику не позднее трех месяцев со дня выявления недоимки, если иное не предусмотрено пунктом 2 настоящей статьи.

Требование об уплате налога должно быть исполнено в течение восемь дней с даты получения указанного требования.

Установленная Истцом недоимка иметь место быть только из-за ошибки бухгалтера. Я не имел умысла уклониться от уплаты налога в полном объеме.

В соответствии со ст. 110 НК РФ виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности.

Согласно ст. 109 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения при наличии хотя бы одного из следующих обстоятельств:

1) отсутствие события налогового правонарушения;

2) отсутствие вины лица в совершении налогового правонарушения;

3) совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния шестнадцатилетнего возраста;

4) истечение сроков давности привлечения к ответственности за совершение налогового правонарушения.

В силу ст. 106 НК РФ налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика

С вменяемым мне правонарушением я не согласен, так как в моих действиях не усматривается состава правонарушения, - нет вины.

Согласно ст. 88 НК РФ камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета).

Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Данные нормы нарушены ИФНС № __ г. Москвы.

В силу ст. 56 ГПК РФ каждая сторона должна доказать те обстоятельства, на которые она ссылается как на основания своих требований и возражений.

Доводы Истца безосновательны.

В соответствии со ст. 149 ГПК РФ при подготовке дела к судебному разбирательству ответчик или его представитель представляет истцу или его представителю и суду возражения в письменной форме относительно исковых требований.

Таким образом, с учетом вышеизложенного, полагаю, что требования Истца безосновательные, противоречащие нормам налогового законодательства РФ, вследствие чего не подлежат удовлетворению.

На основании вышеизложенного, руководствуясь норами налогового законодательства РФ, ст. 35 ГПК РФ,

1. В удовлетворении исковых требований ИФНС № __ города Москвы ко мне, _____________________, о взыскании налога, штрафов, пени - отказать в полном объеме.

Копия настоящих возражений – 1 экз.

«___» _______________ г. ____________________

Индивидуальный предприниматель ______________

КАК РЕШИТЬ ЮРИДИЧЕСКУЮ ПРОБЛЕМУ ЗА 3 ШАГА

Заполните форму обратной связи.

В течении дня юрист ответит вам на почту с разъяснением ситуации и рекомендациями что делать дальше. В окончательных рекомендациях юрист сообщит вам какие документы нужно составить и их получателей.

После получения от нашего юриста списка необходимых документов зайдите на наш бесплатный архив юридических документов и найдите вам нужный. Вставьте персональные данные, почтовые реквизиты, адрес получателя и отправляйте по назначению.

Как подать в суд на налоговую инспекцию?

Каждый гражданин, получающий какой либо доход из любого источника, должен платить налоги. Их количество достаточно велико, но все их объединяет одно — они все курируются налоговой инспекцией. Именно она заведует всеми операциями, связанными с налоговыми сборами: сбором, распределением, подсчетом, работой с неплательщиками и прочим.

При этом порой случается так, что налоговая совершает ошибки, которые затем за собой не признает: начисляет лишние суммы к оплате, требует повторной уплаты налога, применяет штрафные санкции к добросовестным гражданам. И в этом случае приходится вступать с этой службой в серьезные споры. Встать на вашу сторону могут разные инстанции, самой эффективной из которых будет суд. Именно о нем и пойдет речь в нашей статье.

Основания для жалобы

Налоговая инспекция — государственная служба, работающая с финансами, и большинство её сотрудников — уполномоченные госслужащие, имеющие ряд дополнительных прав и обязанностей. В связи с тем, что налоговая работает с финансами населения и организаций, существует весьма широкий спектр для подачи жалоб, связанных именно с особенностями работы. Подать жалобу на налоговую инспекцию вы можете в следующих случаях:

- Сотрудник налоговой использовал свои полномочия в личных целях, распространил закрытую информацию, нарушил права физического или юридического лица;

- Налоговая допустила значительную ошибку, которая привела к ущербу для гражданина или его финансов;

- Налоговая применила меры к физическому или юридическому лицу, не имеющему каких — либо нарушений;

- При оплате налоговых сборов была совершена какая — либо ошибка, в результате которой возникли требования по повторной уплате налога;

- Сотрудниками налоговой были утеряны личные документы или денежные средства гражданина;

- За сотрудниками налоговой были замечены следы мошенничества или иного должностного преступления.

Как бороться с налоговой?

Существует достаточно много способов добиться справедливости, и метод защиты ваших интересов целиком зависит от того, какая именно ситуация произошла. В любом случае жаловаться вы можете как в различные уровни самой налоговой, так и в суд.

Самый простой способ подать жалобу — сделать это прямо в отделении. Для этого нужно обратиться к руководителю отделения с устной или письменной просьбой. Устное обращение хорошо тем, что не требует ничего составлять или подписывать, однако такую жалобу следует подавать только в том случае, если нарушение незначительно и не требует проверок.

Если вы столкнулись именно с нарушением работы, неправильными подсчетами или бездействием, то вам стоит отправить письменное обращение в УФНС — главный отдел налоговой службы, который уполномочен рассматривать обращения граждан, связанные с различными проблемами. Передать обращение туда можно как по почте, так и лично. Однако подготовить его достаточно сложно. Вам обязательно потребуется указать номер операции, с которой возникли проблемы, уполномоченных лиц, которых вы считаете виновными, а так же очень четко обосновать вашу позицию. В целом, обращения в УФНС достаточно для того, чтобы решить любую спорную ситуацию, однако жалоба не дает вас 100% гарантии. Так что если вам не смогли ничем помочь, то обращаться следует в суд.

Инициация судебного разбирательства всегда начинается с подачи искового заявления. Оно имеет строгую форму и пишется по определенным правилам, несоблюдение которых влечет отказ от рассмотрения дела. Эти правила очень просты:

- Избегайте ненормативной лексики. Оскорбление должностного лица — уголовно наказуемое преступление;

- Описывайте только четкие факты, подтвержденные доказательствами. Если ваши слова не подтверждены документально или свидетелями то вам никто не поверит;

- Используйте деловой стиль, излагайте свою позицию максимально ясно.

Форму искового заявления на налоговую инспекцию так же нужно соблюдать достаточно четко. Всего в заявлении три части, прописывать которые следует следующему плану:

- Заголовок. В нем нужно указать реквизиты суда, истца (то есть заявителя) и ответчика (отделения налоговой инспекции);

- Информационная часть. В ней необходимо описать суть проблемы (обязательно указав номер документа или операции, из — за которой начался конфликт), указать на возникшие ошибки в работе налоговой, обозначить ваши требования и обосновать их;

- Заключительная часть. Содержит дополнительные сведения, такие как контакты свидетелей, а так же опись приложенных к иску документов, подпись заявителя и дату подачи иска в суд.

Окончил Российский государственный университет правосудия (РГУП). Аспирант Московского института государственного управления и права (МГИУП). С начала 2007 года судебная практика, специализация Трудовое право и трудовые споры.

Иск в суд по транспортному налогу.

Иск в суд по транспортному налогу.

Требование о взыскании налога, сбора, пеней, штрафов за счет имущества физического лица может быть предъявлено налоговым органом (таможенным органом) в порядке искового производства не позднее шести месяцев со дня вынесения судом определения об отмене судебного приказа.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

отбиваться по срокам давности(платить за 3 последних года).

От Ясько Руслана Алексеевича

по иску Межрайонной инспекции

Федеральной налоговой службы №7

по Ханты-Мансийскому автономному

округу-Югре от 16.01.20014 №04-12/б/н

к Ясько Руслану Алексеевичу

о применении исковой давности

17 мая 2013 г. был вынесен судебный приказ №2-2352-2005/2013 о взыскании в пользу Межрайонной ИФНС №7 по ХМАО-Югре с Ясько Р.А. задолженности по транспортному налогу в размере 103 844 руб. 67 копеек, пени в размере 836 руб. 36 копеек, а всего 104681 руб. 03 копейки.

11.06.2013 г. мировой судья судебного участка №5 города окружного значения Нефтеюганск ХМАО-Югры отменил судебный приказ от 17.05.2013 г. №2-2352-2005/2013 о взыскании недоимки по транспортному налогу за 2009, 2010, 2011 гг с Ясько Р.А. на основании поданного возражения налогоплательщика в соответствии со ст.129 ГПК РФ.

Согласно ст.129 ГПК РФ при отмене судебного приказа, заявленное требование может быть предъявлено в порядке искового производства.

При подаче искового заявления от 16.01.2014 №04-12/б/н истцом был пропущен срок обращения в суд (или срок исковой давности), поскольку определение об отмене судебного приказа было вынесено 11 июня 2013 г.

В соответствии с п.3 ст.48 НК РФ, требование о взыскании налога и пени за счет имущества физического лица может быть предъявлено налоговым органом в порядке искового производства не позднее шести месяцев со дня вынесения судом определения об отмене судебного приказа.

На основании изложенного, руководствуясь п.2, статьи 199 Гражданского кодекса РФ, исковая давность применяется судом только по заявлению стороны в споре, сделанному до вынесения судом решения. Истечение срока исковой давности, о применении которой заявлено стороной в споре, является основанием к вынесению судом решения об отказе в иске.

Поскольку уважительных причин пропуска срока у истца не имеется, он имел возможность обратиться в суд в течение установленного срока

Применить срок исковой давности в отношении требований истца о взыскании задолженности и отказать в удовлетворении исковых требований

1. Копия заявления о выдаче судебного приказа на взыскание транспортного налога от 01.03.2013 г. №6549.

2. Копия судебного приказа от 17 мая 2013 г. №2-2352-2005/2013

3. Копия определения об отмене судебного приказа от 11 июня 2013 г.

4. Копия искового заявление о взыскании недоимки по транспортному налогу и пени от 16 января 2014 г. №04-12/б/н

Дата подачи заявления "___"_________ 2014 г. Подпись _______

Источники:

www.drive2.ru , www.autofed.ru , peopleandlaw.ru , trudinsp.ru , forums.drom.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением