Как написать заявление на премию в юбилей

Что такое премия к юбилею и каков порядок её начисления? Образец приказа, служебной записки и ходатайства

Обоснованное премирование работников признано самым действенным стимулом к улучшению результата труда. Это относится и к премиям, начисленным к личному празднику работника.

Такие приятные поощрения способны создать и укрепить атмосферу хорошего настроения внутри коллектива.

Как подмечено многими работодателями, благодарный сотрудник намного эффективнее и качественнее выполняет свою работу, не пренебрегая трудовыми обязанностями.

Определение премии к юбилею

Премия к юбилею считается разовой мотивирующей выплатой в связи с нетрудовым поводом, определяемой статьей 129 ТК РФ, как составляющей частью заработной платы работника.

Это требует регулирования ее назначения в отдельном Положении о премировании (статья 135 ТК РФ), коллективном соглашении (статья 135 ТК РФ) или индивидуальном контракте (статья 57 ТК РФ). Выплачивают поощрение в юбилейную дату (обычно 20, 30, 40, 50, 55 и далее каждые 5 лет).

Как рассчитывается размер?

Указание вилки нижнего и верхнего предела суммы позволяет дифференцировать премии в зависимости от возраста и величины оклада сотрудника.

Порядок начисления такой премии несложен, но требует слаженных действий работников нескольких подразделений.

Оформление и ведение личных дел сотрудников является одной из основных функций отдела кадров. Как правило, именно кадровик отслеживает памятные даты работников и запускает механизм начисления премии к юбилею.

Выплата поощрения сотруднику предусматривает документальное оформление для дальнейшего налогообложения. Статья 252 НК РФ требует документального обоснования трат компании, необходимо подтверждение в виде ссылки на пункт колдоговора или трудового соглашения, регламентирующего поощрения.

Выдача средств сотруднику

Система выплаты поощрения должна соответствовать статье 191 ТК. Премиальные выплаты, не имеющие отношения к трудовому процессу, могут выплачиваться непосредственно в день юбилея, а не с остальной частью заработной платы.

Статья 191 ТК РФ. Поощрения за труд

Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

Оформление процедуры

Оформления поощрения предполагает следующие этапы:

- составление служебной записки с предложением о поощрении сотрудника, сути и величине назначаемой премии;

согласование суммы выплаты с бухгалтерией на предмет наличия ее к конкретной дате;

согласование суммы выплаты с бухгалтерией на предмет наличия ее к конкретной дате;- передача бумаги на рассмотрение главе компании;

- оформление приказа о премировании на основании подписанной служебной записки, как требует Постановление Госкомстата РФ №1 (январь 2004 года);

- торжественное поздравление работника;

- подтверждение факта ознакомления с бумагой (роспись);

- внесение записи о премировании в документы учета личного состава компании.

Цель ходатайства о назначении выплаты к юбилею – побуждение руководства к выплате премии. Учитывая отсутствие шаблона, оно пишется в свободной форме следующей структуры:

- название «Ходатайство о премировании №»;

- число, месяц, год подачи бумаги;

- сведения о представляемом к премии сотруднике (пример: Андреев В.В., экспедитор, непрерывно работает в ООО «Парма» 10 лет, все это время был надежным профессиональным сотрудником, примером для коллег, принимал участие в обучении молодежи);

- мотив премирования (пример: за безукоризненную работу и к 55-летию);

- вид и размер поощрения (пример: предлагаю поощрить В.В. Андреева денежной премией в размере 15 000);

- подпись ходатайствующего (пример: начальник отдела Р.Н. Сорокин).

Для ходатайства характерен расширенный подход к мотиву премирования. В документе подчеркиваются личные и профессиональные качества работника, особые заслуги.

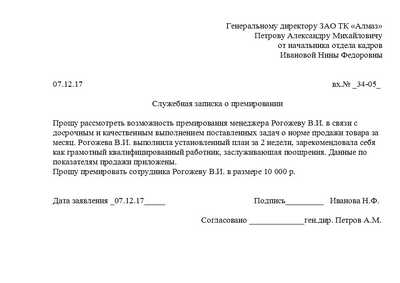

Служебная записка пишется по следующему образцу:

- «шапка», отражающая реквизиты руководителя предприятия, которому она адресована, и данные о составителе;

- название документа в середине листа «Служебная записка о премировании»;

- текст записки, включающий предложение о поощрении в виде премии (пример: за 15 лет старший инспектор Семенкевич Е.А. зарекомендовала себя грамотным и исполнительным специалистом, что подтверждено премиями и грамотами со стороны руководства. Прошу за безукоризненный труд и в связи с 50-летием наградить Семенкевич Е.А. золотым знаком отличия компании и премией согласно коллективному договору);

- дата подачи записки;

- подпись составителя (пример: начальник кадровой службы Цой А.В.).

Положение о премировании (статья 135 ТК) не относится к обязательным документам компании, но часто разрабатывается ввиду своей полезности:

удобнее принять единый документ, регламентирующий систему поощрений, не перегружая контракты сотрудников;

удобнее принять единый документ, регламентирующий систему поощрений, не перегружая контракты сотрудников;- факт наличия бумаги о премиях стимулирует работников к повышению улучшению результатов работы;

- Положение служит документальным обоснованием и подтверждением трат на поощрение сотрудников, позволяющих сократить сумму, облагаемую налогом на прибыль.

Положение определяет порядок начисления стимулирующих выплат:

- условия премирования;

- размеры выплат;

- перечень сотрудников, попадающих под действие документа;

- периодичность, сроки и источники выплат;

- порядок выдачи поощрений;

- лиц, ответственных за принятие решения о стимулировании;

- правила депремирования.

Для составления приказа разработана форма Т-11, но допустимо издавать его и в свободной форме, указав:

- дату и место составления;

- данные юбиляра;

- причины премирования (пример: за долголетний и добросовестный труд и в ознаменование юбилея);

- вид поощрения (пример: приказываю объявить благодарность с внесением записи в трудовую книжку и премировать в размере 20 000 рублей);

- основание приказа (пример: на основании ходатайства о поощрении от 22.06.2012г. №12);

- подпись руководителя с расшифровкой.

Финансовый учет дохода

Праздничная выплата требует отражения во многих учетных документах компании.

При учете поощрения бухгалтерией имеет значение, за счет чего она выдана.

Дебет 91-2 Кредит 70 – начислена премия за счет прочих расходов.

Стимулирующие начисления к юбилею, отнесенные на счет прибыли компании, которая осталась после всех отчислений, требуют следующего проведения:

Дебет 84 Кредит 70 – начислена премия за счет чистой прибыли.

Разовую премию относят к накладным расходам, поэтому налогообложение прибыли учитывается, когда сумму перечисляют получателю (статьи 272 и 318 НК).

Статья 20.1 закона №125-ФЗ указывает на обязательность страховых взносов с трудовых начислений.

Поскольку все вопросы работников компании регулируются трудовым договором, то поощрение к празднику попадает под данное определение.

Возможна и альтернативная точка зрения.

Контраргументом в споре о том, имеет ли выплаченная премия отношение к работе, будет то, что размер премии к юбилею не зависит ни от должности, ни от объемов и качества выполненной работы. Судебная практика по этому поводу неоднозначна, заочно определить результат слушания дела в данном случае не представляется возможным.

Стоит ли включать в средний заработок?

Суммы, начисленные к юбилейным датам, считаются разовыми премиями. Они не относятся к трудовым поощрениям и не учитываются в расчете средней заработной платы.

Вопросы, связанные с оформлением, бухучетом и налогообложением поощрений, выданных к юбилею, требуют особого внимания и работы нескольких подразделений компании.

+7 (812) 627-13-61 (Санкт-Петербург)

Премии к праздничным и юбилейным датам: порядок выплаты и налогообложения (Тарасов В.)

Дата размещения статьи: 04.10.2015

В настоящее время многие учреждения стараются повысить материальное стимулирование и социальное обеспечение своих работников. Одним из таких способов является выплата премий к праздничным и юбилейным датам. Однако, как показывает практика, такие выплаты вызывают множество вопросов по поводу оформления и обложения их налогами и страховыми взносами. Налоговые органы и суды отвечают на эти вопросы по-разному.

При этом отметим, что содержание стимулирующих и компенсационных выплат трудовым законодательством не раскрыто. Перечень видов выплат стимулирующего характера в федеральных бюджетных, автономных, казенных учреждениях и Разъяснение о порядке установления таких выплат в указанных учреждениях утверждены Приказом Минздравсоцразвития России от 29.12.2007 N 818. Напомним, что к ним относятся выплаты:

- за интенсивность и высокие результаты работы;

- за качество выполняемых работ;

- за стаж непрерывной работы, выслугу лет;

- премиальные по итогам работы.

В соответствии со ст. 135 ТК РФ система оплаты труда (включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования) устанавливается коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

Согласно ст. 144 ТК РФ системы оплаты труда (в том числе тарифные системы оплаты труда) работников государственных и муниципальных учреждений устанавливаются:

- в федеральных государственных учреждениях - коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ;

- в государственных учреждениях субъектов РФ - коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ;

- в муниципальных учреждениях - коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ и нормативными правовыми актами органов местного самоуправления.

Согласно положениям ст. 191 ТК РФ работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии). При этом другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине.

Из анализа приведенных положений трудового законодательства премиальные выплаты можно разделить на два вида:

- являющиеся составной частью заработной платы и определенные системой оплаты труда в учреждении поощрительные выплаты, выплачиваемые регулярно;

- носящие разовый характер поощрения за определенные успехи в работе и не только.

Соответственно, можно сказать, что премии являются элементом заработной платы, предназначенным для стимулирования работников к улучшению количественных и качественных показателей работы.

Кроме того, для решения данного вопроса следует обратиться к НК РФ, а именно к ст. 252, согласно которой все расходы организации должны быть обоснованны, документально подтверждены и направлены на получение дохода. Поэтому для учета сумм премий в составе расходов на оплату труда в целях налогообложения прибыли необходимо иметь документы:

- подтверждающие отношение выплат в виде премий к системе оплаты труда в учреждении. Здесь имеется в виду, что выплаты должны быть установлены в трудовых договорах с работниками или трудовые договоры должны содержать ссылку на локальный нормативный акт, регулирующий обязанности работодателя в части оплаты и (или) стимулирования труда работников. При этом, заключая трудовой договор, работодателю необходимо ознакомить работника (под роспись) с содержанием указанного локального нормативного акта;

- подтверждающие достижение работниками конкретных показателей оценки труда (фактически отработанное время, количество созданных трудом материальных ценностей, суммы полученных с привлечением труда доходов и пр.);

- первичные документы о начислении конкретных сумм выплат в пользу работников по действующей в учреждении системе оплаты труда, оформленные в соответствии с законодательством. Решение о выплате премии оформляется приказом (распоряжением) руководителя учреждения. А при оформлении премий, носящих разовый характер, следует применять унифицированные формы Т-11 (если премированию подлежит один работник) или Т-11а (при премировании нескольких работников). Отметим, что для выплаты премий, предусмотренных системой оплаты труда (например, положением о премировании работников, коллективным (трудовым) договором), издание приказов по унифицированным формам не является обязательным.

Однако уточним, что НК РФ не устанавливает конкретного перечня подтверждающих документов для выплаты премии в целях отнесения к расходам на оплату труда. Соответственно, можно предположить, что выплата премии к праздничным и юбилейным датам может быть отнесена к оплате труда при условии ее отражения в трудовом (коллективном) договоре и издании соответствующего приказа руководителя.

В качестве примера отражения порядка выплаты разовых премий в коллективном договоре или положении об оплате труда приведем фрагмент положения об оплате труда.

3.1. Премии выплачиваются к следующим праздничным датам, предусмотренным ст. 112 ТК РФ:

- Дню защитника Отечества (работникам мужского пола);

- Международному женскому дню.

Премии выплачиваются к юбилейным датам работников, достигших 30, 40, 50, 55 (для женщин), 60 (для мужчин) лет.

Премии выплачиваются к профессиональным праздникам - 25 марта - День работника культуры России.

Премии выплачиваются в связи с присуждением почетных званий, награждением государственными и ведомственными наградами, выходом на пенсию, а также другие единовременные (разовые) премии.

Указанные виды премий могут выплачиваться при наличии экономии фонда оплаты труда, а также за счет средств, полученных от приносящей доход деятельности.

3.2. Размер указанных премий определяется в твердой сумме или в процентах от оклада по представлению руководителя.

3.3. Совокупный размер материального поощрения работников максимальными размерами не ограничивается и зависит только от финансового положения учреждения.

- не содержит прямого указания о запрете выплат, в частности, премий работнику, имеющему дисциплинарное взыскание;

- не устанавливает конкретных требований к содержанию локальных нормативных актов.

Не начислить премию можно также в следующих случаях:

- нарушения правил внутреннего трудового распорядка, техники безопасности, требований охраны труда;

- неисполнения или ненадлежащего исполнения обязанностей, предусмотренных должностной инструкцией;

- невыполнения приказов и распоряжений.

налогами и страховыми взносами

- любые начисления работникам в денежной и (или) натуральной формах;

- стимулирующие начисления и надбавки;

- компенсационные начисления, связанные с режимом работы или условиями труда;

- премии и единовременные поощрительные начисления;

- расходы, связанные с содержанием работников.

Пунктом 2 указанной статьи установлено, что к расходам на оплату труда в целях налогообложения прибыли относятся, в частности, начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели.

В то же время напомним, что перечень расходов, установленный ст. 255 НК РФ, не является закрытым, в связи с тем что п. 25 данной статьи предусмотрены другие виды расходов на оплату труда, произведенных в пользу работника, предусмотренных трудовым и (или) коллективным договорами.

При этом финансовое ведомство при рассмотрении вопроса налогового учета выплат в связи с профессиональными праздниками, знаменательными датами, персональными юбилейными датами и пр. делает вывод, что они не соответствуют п. 2 ст. 255 и ст. 252 НК РФ, так как не связаны с производственными результатами работников. Такое мнение представлено в Письмах Минфина России от 28.05.2012 N 03-03-06/1/281, от 23.04.2012 N 03-03-06/2/42, от 22.02.2011 N 03-03-06/4/12, от 22.09.2010 N 03-03-06/1/606, от 21.07.2010 N 03-03-06/1/474. Аналогичной позиции Минфин придерживался и ранее.

Кроме того, контролирующие органы при рассмотрении данного вопроса ссылаются:

- на п. 21 ст. 270 НК РФ, согласно которому при определении налоговой базы не учитываются расходы на любые виды вознаграждений, предоставляемых руководству или работникам, помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

- на п. 49 ст. 270 НК РФ, в соответствии с которым при определении налоговой базы не учитываются иные расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ.

Однако арбитражная практика не может прийти к единому мнению, при этом большинство судебных решений - в пользу налогоплательщиков.

Решения против налогоплательщика:

2) в Постановлении ФАС ПО от 17.10.2006 N А65-3412/2006-СА2-41 сделан вывод о том, что включение в состав затрат на оплату труда премий в честь юбилейных дат, в связи с проведением конкурса профессионального мастерства, ко Дню 8 Марта, ко Дню ремонтника, премии участникам спортивных соревнований является необоснованным, поскольку указанные выплаты не связаны непосредственно с режимом работы или условиями труда;

3) Постановление ФАС ВСО от 02.05.2012 N А74-2038/2011 содержит аналогичный вывод, при этом судом установлено, что спорные выплаты:

- не связаны с конкретными результатами труда;

- носили разовый характер и были обусловлены такими обстоятельствами, как достижение юбилейного возраста, в соответствии с действующим положением о поощрении работников в связи с юбилейной датой и уходом на пенсию, представлением к премированию руководством предприятия и профсоюзного комитета, победа в конкурсе, юбилейные и праздничные даты;

4) в Постановлениях ФАС СЗО от 07.09.2009 N А56-20637/2008, от 24.04.2008 N А13-2423/2007 судьи пришли к обоснованному выводу, что премии к юбилейным и праздничным датам, не предусмотренные коллективными или трудовыми договорами, не могут относиться к расходам на оплату труда, так как подпадают под действие п. 21 ст. 270 НК РФ.

Решения в пользу налогоплательщика:

1) в Постановлении ФАС УО от 05.09.2011 N Ф09-5411/11 сделаны следующие выводы.

2) исходя из текста Постановления ФАС МО от 17.06.2009 N КА-А40/4234-09 суды пришли к обоснованному выводу о том, что премии, выплаченные к юбилейным датам, соответствуют критериям, указанным в п. 1 ст. 252 НК РФ об экономической оправданности затрат, поэтому правомерно включены в расходы при исчислении налога на прибыль.

4) ФАС ЗСО в Постановлении от 23.01.2008 N Ф04-222/2008(688-А27-37), Ф04-222/2008(741-А27-37) установлено, что основанием для выплаты премий послужили производственные и трудовые показатели работников, которым за долголетний и добросовестный труд и производственные результаты, а именно добычи 500 000-го рубежа добычи тонн угля, в честь празднования Дня шахтера были выплачены спорные суммы. При этом указано, что данные выплаты в соответствии с п. 2 ст. 255 НК РФ правомерно отнесены налогоплательщиком на расходы, учитываемые при определении налогооблагаемой базы, так как выплачены на основании коллективного договора, положения о премировании и соответствующих приказов;

5) в Постановлениях ФАС ЦО от 15.09.2006 N А64-1004/06-11, от 23.07.2009 N А64-5461/08-19 судьи отметили, что выплаты к праздничным датам могут быть отнесены к оплате труда, если они предусмотрены трудовым (коллективным) договором или иным локальным актом, связаны с производственной деятельностью и выполнением трудовых обязанностей, носят поощрительный и стимулирующий характер;

6) Постановление ФАС ЗСО от 12.07.2006 N Ф04-4351/2006(24491-А70-33) содержит вывод суда о том, что премии к профессиональному празднику, предусмотренные коллективным договором, признаются расходами, уменьшающими налоговую базу по налогу на прибыль. При этом суд указал, что выплата премий к профессиональному празднику имеет стимулирующий характер и служит обеспечением социальных гарантий работников предприятия, производилась в пользу работников, непосредственно участвующих в финансово-хозяйственной деятельности организации, за высокие показатели в работе, долголетний добросовестный труд, была направлена на повышение производительности труда. При этом все выплаты в пользу работников были предусмотрены коллективным договором предприятия.

Подведем итог: по мнению контролирующих органов, премии к праздничным и юбилейным датам в любом случае не могут быть учтены при исчислении налога на прибыль. И если учреждение придерживается противоположной точки зрения, то с учетом сложившейся арбитражной практики вероятность отстоять свою позицию в суде будет зависеть от того, закреплены ли положения о выплате этих премий в трудовом, коллективном договорах или ином локальном нормативном акте учреждения. При этом, помимо оснований для назначения премий к праздничным и юбилейным датам, целесообразно также предусмотреть условия для депремирования работников (например, при нарушении трудовой дисциплины). Кроме того, при расчете их размера следует учитывать стаж работы и величину заработной платы работников.

Пунктом 2 ст. 226 НК РФ предусмотрено, что исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент.

Соответственно, все виды премий, выплачиваемых работникам, облагаются НДФЛ в общем порядке.

<1> Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".

Соответственно, выплаты работникам по основаниям, связанным с наличием трудовых отношений между плательщиком страховых взносов и физическим лицом, например премии к праздникам, разовые премии, являются объектом обложения страховыми взносами и должны быть включены в базу для их начисления.

Образец служебной записки и приказа о премировании сотрудников

Одним из самых приятных поощрений на работе – это получение премии сотрудником. Работая, часто приходится выкладываться по полной, задерживаться, иногда получается перевыполнять план. Существует закономерность, что чем лучше работает сотрудник и со стороны руководства это замечено и одобрено, то активность работников со временем возрастает, тем самым, повышая производительность и приводя предприятие к прибыли. Каждый сотрудник хочет, чтобы его труд был оценен по достоинству и, желательно, в денежном эквиваленте. Рассмотрим:

- в каких случаях можно премировать сотрудника;

- как происходит премирование (пошаговый процесс);

- для чего необходима служебная записка;

- рекомендации по составлению (образец).

В каких случаях можно премировать сотрудника

Премия выдается по согласованию с руководством за заслуги сотрудников. К таким заслугам может относиться все что угодно, по мнению руководителя. Премия подразумевает собой денежное вознаграждение сотрудника поощрительного характера.

Каждая компания самостоятельно решает, выплачивать премии или нет, такая информация регулируется внутренними документами. В таких документах прописывается основание для выплаты, суммы или процент от зарплаты, порядок и срок выплаты. Премирование – это хороший способ привлечь сотрудников выполнять свою работу качественнее и в более короткие сроки. Предприятие будет более успешно развиваться, а это главная цель успешного бизнеса, поэтому многие руководители вводят систему премирования.

Основные поводы для премирования:

за выполнение или перевыполнение плана;

за выполнение или перевыполнение плана;- за качество проделанной работы;

- за высокие достижения;

- за индивидуальные заслуги или за успешную работу в коллективе;

- выполнение задания в короткие сроки;

- грамотное распределение ресурсов, времени.

Также случаи премирования можно поделить на следующие группы с возможными примерами:

- Количественные данные – выполнение задач по выпуску продукций, обеспечение работы оборудования без перерывов, сокращение времени на ремонтные работы, использование меньшего количества работников.

- Качественные – улучшение качества продукции или выполняемых услуг, снижение брака.

- Экономия ресурсов – снижение количества используемого сырья и материалов, снижение затрат при обслуживании техники.

- Рациональность – быстрое освоение новой техники, применение ее при работе, использование технологических нововведений, повышение загрузки оборудования.

Руководитель вправе установить, что премирование сотрудников происходит в связи с отсутствием недостатков, сбоя в работе, либо в связи с перевыполнением плана.

Размер доплаты можно установить:

- фиксированный;

- в виде процента от суммы (оклада, перевыполненного плана).

Оценка работы на предприятии может производиться в индивидуальном порядке, рассматривая результаты каждого работника, или в зависимости от комплексной работы, когда рассматривается, например, работа отдела в совокупности.

При ориентировании на индивидуальные показатели работников, выплачивать премию можно за личные показатели, к таким могут отнести:

- за качественное выступление на конференции;

- презентация фирмы, представление интересов предприятия;

- выполнение срочного задания;

- успешное прохождение переговоров;

- применение творческого подхода при работе;

- улучшение показателей;

- привлечение новых партнеров;

- укрепление позиций на рынке, улучшение показателей конкурентоспособности.

Премировать сотрудников могут и при наступлении определенных значимых событий:

день рождение, юбилей;

день рождение, юбилей;- бракосочетание;

- рождение ребенка;

- длительная работа – выплата за выслугу лет.

В зависимости от прописанных условий премирования по результатам работы составляется приказ на премирование сотрудников. Также составляется список сотрудников, которым премиальные не положены.

Как оформить поощрения правильно

Чтобы сотрудник получил премию за свою работу, рассмотрим пошаговую инструкцию, как происходит это на предприятии:

Сначала разрабатывается внутренняя нормативная документация, в которой прописывается вся информация, касающаяся поощрения:

- сроки выплат;

- суммы – фиксированные или процент;

- частота выплат;

- причины премирования;

- характер выплат – разовый или постоянный;

- источники выплат премий.

Если не прописать все условия в локальных документах, то руководству придется прописывать все это отдельно в каждом новом заключенном трудовом договоре с сотрудником. Присутствие положения о премирования поможет избежать претензии со стороны проверяющих структур и исключить финансовые недовольства со стороны работников.

- Далее определяют ряд лиц, выполненную ими работу, их результативность – количественные показатели.

- Устанавливается период выплаты (с ближайшей заработной платой, по окончании квартала, года).

- Производится расчет суммы, в зависимости от установленных условий (фиксированная ставка, процент от зарплаты, процент от выполненный работы или от работы сверх нормы).

- Составляется служебная записка в соответствии с разработанным ГОСТом, этот документ фиксируется в документообороте после согласования с руководителем фирмы.

Вполне вероятно, что подсчет количественных показателей работы, выполненной сотрудником, требует времени, поэтому часто премиальные выплачиваются в месяце, следующем после выполненной работы или по итогу квартала.

Для чего необходима служебная записка

Служебная записка – это документ, который составляется по итогам работы для выделения человека или группы лиц для премирования. Служебная записка требует четкой формулировки, так как от нее зависит сумма выплаты, а также срок ее получения или отказа в выплате.

Служебная записка – это документ, который составляется по итогам работы для выделения человека или группы лиц для премирования. Служебная записка требует четкой формулировки, так как от нее зависит сумма выплаты, а также срок ее получения или отказа в выплате.

Помимо служебной записки к составленному в ней тексту необходимо приложить документы, подтверждающие обоснования премирования, можно выделить следующие группы:

Важным моментом является своевременное предоставление служебной записки. Если в компании большой документооборот, то такой документ следует зафиксировать в специальном журнале документов.

Важным моментом является своевременное предоставление служебной записки. Если в компании большой документооборот, то такой документ следует зафиксировать в специальном журнале документов.

Последней инстанцией, которая решает, выплачивать премию или нет, является генеральный директор или индивидуальный предприниматель. Составляет такой документ начальник отдела премированного сотрудника, иногда записка требует согласования и с другими начальниками отделов.

Могут возникнуть и ошибки при составлении, это часто бывает, если руководитель подразделения ошибочно оценил результат о выполненной работе сотрудников. Работнику тоже стоит понимать, что не всегда выполненная работа без явных «косяков» должна быть обязательно премирована, за такую работу работодатель выплачивает зарплату. Для получения премии стоит приложить дополнительные усилия для значимых улучшений работы предприятия

Для ответственного за составление служебной записки важно, чтобы все данные отражали реальную картину, и эти показатели приносили прибыль или снижали затраты, поэтому все необходимо проверить несколько раз и не спешить, чтобы все обстоятельства были уже учтены. Грамотное премирование будет дополнительным поощрением для работников выполнять свою работу лучше и быстрее.

Рекомендации по составлению

Существует унифицированная форма для премирования (Т-11), она не является обязательной, носит рекомендательный характер. Структура служебной записки включает в себя:

- «шапку» документа, включающую информацию о фирме;

- название документа;

- дата и номер исходящего документа;

- текст записки – причина премирования;

- указывается сотрудник или группа лиц, которым положено вознаграждение, с указанием должности каждого;

- указывается сумма премии или процент от суммы, который положен сотруднику;

- ставится подпись, должность и ФИО лица, ответственного за составление;

- указывается дата составления;

- место для согласования с руководителем фирмы, возможны поля для согласования с другими начальниками отдела.

Четких формулировок, за что положена премия, в законе не прописано, каждое предприятие самостоятельно регулирует, за что вознаградить и поощрить работника, главное помнить, что требуется соблюдать законодательство по отношению к налогообложению таких выплат. Именно на эти статьи обращают внимания проверяющие органы.

Чтобы при проверке у налоговых не возникало вопросов к премии, лучше использовать формулировку общего характера для выплат за непроизводственные заслуги. Например, в приказе указать премирование «за многолетний труд», а уже в положении о премировании или в коллективном договоре прописать более конкретно, что премия выплачивается по достижению 50-летнего возраста.

Иногда руководители избегают вопросов о премировании, потому что опасаются сделать ошибку. Данное видео поможет премировать сотрудников так, чтобы не опасаться ошибок.

Приказ о премировании работников в 2018 году

Если проступки при выполнении обязанностей чреваты для работников различными дисциплинарными взысканиями, то успехи должны сопровождаться вознаграждением.

Как правильно написать приказ о премировании сотрудников

Работодатели, не знающие, как написать приказ о премировании работников, могут ориентироваться на форму Т-11. Ранее она являлась унифицированной, однако после отмены нормы об обязательном применении стандартных форм, сотрудники кадровых служб стали использовать бланки, разработанные внутри организации. Многие до сих пор отдают предпочтение форме Т-11 при выдаче премии работникам. Если выполняется оформление вознаграждения сразу нескольким работникам, то используется немного видоизмененный образец приказа о премии — Т-11а.

Любой приказ о премировании сотрудника должен содержать конкретный вид поощрения. Данное условие считается наиболее существенным. Если принято решение о денежной премии, то указывается точная сумма. При этом ее обязательно упоминать прописью. При любом другом виде награждения достаточно вписать название объекта.

Должна присутствовать формулировка причины, по которой выполняется поощрение сотрудника:

- Личные заслуги работника;

- Успешные результаты организации в текущем периоде;

- Личный, профессиональный или государственный праздник.

В содержании также обязательно указывается основание, которым может быть ходатайство непосредственного руководителя.

Образец приказа о премировании сотрудников

Как и во всех остальных стандартных формах, сверху записывается наименование организации, ее реквизиты, а также наименование, реквизиты и дата самого документа. Далее указывается, кого именно поощряет работодатель. Вписывается не только ФИО, но также должность сотрудника, подразделение, мотив для награждения премией. В стандартном бланке есть место для того, чтобы уточнить, какой именно вид поощрения выбран работодателем. Это может быть объявление благодарности, награждение подарком или грамотой, выплата денежной премии и так далее.

Приказ о премировании к празднику

Многие работодатели практикуют выдачу премий по определенным датам. Например, очень часто такое поощрение сотрудников приурочивается к профессиональному празднику. Еще до издания распоряжения некоторые руководители прописывают факт премирования в коллективных договорах. Однако рекомендуется выбирать стандартную формулировку. К примеру, если близится день строителя, то выплату в распоряжении желательно обосновать успешно построенным объектом. При профессиональных праздниках может быть актуальной форма Т-11а, ведь в этом случае логично поощрять всех сотрудников, работающих в данной сфере. Премировать можно и при наступлении общегосударственных праздников.

Премирование к юбилею — приказ

В нем указывается, что премия выплачивается за добросовестный труд.

Приказ о премировании сотрудников школы

Оформление положения является основанием для выдачи последующего распоряжения. Например, в приведенном примере указывается, что премии выплачиваются ежеквартально по определенным показателям.

Среди этих показателей могут быть:

- Профессиональное разрешение возникающих конфликтов;

- Эффективность в методической работе;

- Участие в школьном самоуправлении;

- Образцовое руководство выпускными классами.

Зачастую в нем есть упоминание награждения за участие в таких конкурсах, как Учитель года. Далее в тексте распоряжения уже можно будет ссылаться на ранее принятое положение.

Совет 1: Как написать приказ о премировании

- Как написать приказ о премировании

- Как оформиться на работу

- Как выплатить премию из прибыли

Совет 2: Как составить приказ на премию

- - бланк формы Т-11;

- - документы предприятия;

- - документы премируемого работника;

- - печать организации.

Совет 3: Как написать представление к награде

- - ручка;

- - бумага;

- - аудитория.

- Перечень документов для представления к государственным наградам. Сайт Министерства Культуры РФ

Совет 4: Как написать характеристику на бухгалтера

Совет 5: Как написать письмо на поощрение

- Положение о поощрениях работников

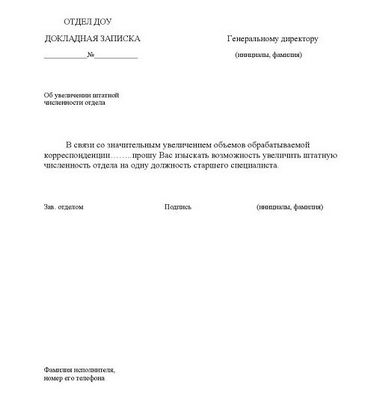

Совет 6: Как написать докладную записку: образец

Что представляет собой докладная записка

Деловая бумага в виде докладной записки носит информативно-рекомендательный характер. Она предоставляется непосредственному начальнику либо руководителю организации. Докладная записка может быть составлена по заданию руководства и по инициативе сотрудника.

Документ состоит из конкретных фактов по отношению к отдельному вопросу. В большинстве случаев докладная записка – это субъективное мнение работника, которое изложено в письменной форме. Иногда в свете происходящих событий на предприятии руководителю крайне важно знать мнения подчиненных, чтобы скорректировать свои дальнейшие действия. От работников требуется единолично составить развернутый ответ, дополненный собственными идеями и рекомендациями.

Что касается тематики докладных, то она может быть различной: от разового предоставления сведений до периодической отчетности. В отличие от объяснительной и служебной записок докладная может использоваться внутри предприятия или же играть роль отчетного документа для вышестоящей инстанции.

Причина составления документа

Докладная записка составляется в результате выхода из-под контроля какого-либо процесса, что может нанести ущерб предприятию. Именно тогда сотрудник может подобным образом довести до сведения начальства всю информацию. К примеру, это могут быть множественные прогулы ответственного лица или наплевательское отношение к выполнению плановых показателей, что, естественно, может негативно отразиться на результатах работы всего предприятия. В целом, документ призван стать сигналом к изменению внутренней политики, которую реализует в данный момент руководство.

Как грамотно оформить докладную записку

Обычно документ состоит из нескольких частей. Во-первых, необходимо четко сформулировать причину, которая явилась поводом для написания докладной. Здесь обрисовывается конкретная ситуация и перечисляются факты. Затем довольно доходчиво рекомендуется высказать собственное мнение по поводу происходящего. При этом необходимо произвести анализ ситуации со всех сторон и предложить свой вариант решения проблемы.

Вся информация должна быть изложена достаточно лаконично, при этом следует придерживаться тематики произошедшего. Недопустимо искажение действительности и высказывание домыслов, которые не подкрепляются доказательной базой.

Документ размещается на листке формата А4 с обязательным указанием в верхнем левом углу наименования подразделения. Справа вверху следует расположить информацию об адресате записки. Чуть ниже с красной строки большими буквами прописывается наименование документа и его номер, а также место составления.

Затем в довольно свободной форме излагается информация, которая подкрепляется подписью сотрудника – составителя документа.

Прежде чем отправлять докладную записку рекомендуется тщательно проверить реальность всех приведенных обстоятельств.

Источники:

101million.com , xn----7sbbaj7auwnffhk.xn--p1ai , znaybiz.ru , legionfg.ru , kakvernut-muzha-domoi.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением