Как написать заявление на социальный вычет на ребенка

Налоговые вычеты для родителей на ребенка

Государство по-разному стимулирует граждан становиться родителями. Один из способов повысить доходы семей с детьми – уменьшить их налоговые платежи. Ради этого благого намерения и вводились вычеты по НДФЛ. Рассмотрим основные налоговые вычеты на детей.

Понятие налогового вычета

Налоговым вычетом называют часть дохода гражданина, необлагаемую НДФЛ. Обычно он предоставляется:

- некоторым категориям россиян, нуждающимся в особой поддержке — ветеранам, инвалидам, благотворителям, военнослужащим и т.д.

- если заработанные деньги налогоплательщики тратят на определенные цели.

Первый вид вычета называется стандартным. Это фиксированная сумма, которая выводится из налогооблагаемой базы, независимо от суммы дохода.

Второй вид вычета именуется социальным. Государство поощряет россиян расходовать деньги на образование, лечение, благотворительность, уменьшая налогооблагаемую базу на величину подобных трат.

Налоговый кодекс предусматривает и другие: профессиональные, инвестиционные, имущественные налоговые вычеты. Однако для лиц, занимающихся воспитанием детей, именно стандартный и социальный вычет явится хорошей возможностью уменьшить суммы налога, отдаваемые государству.

Родителям следует учесть, что оба налоговых вычета не предоставляются по умолчанию. Плательщику НДФЛ недостаточно знать о своем праве на льготу и ждать, пока ее учтут по месту работы. Налоговый вычет на детей носит заявительный характер, то есть применяется лишь по письменному желанию работника, имеющего детей.

Стандартные «родительские» вычеты

С рождением каждого ребенка увеличивается необлагаемая налогом часть заработка его родителей. Статья 218 Налогового кодекса устанавливает, в каких объемах это происходит:

- 1400 рублей – вычитается из зарплаты (или иного дохода) при рождении первенца;

- 1400 рублей (1400 + 1400) – вычитается при рождении второго малыша;

- 3000 рублей (1400 +1400 + 3000) – вычитается при появлении на свет третьего ребенка. За каждого последующего «наследника» государство будет увеличивать сумму вычета на такую же величину.

То есть, если в семье четверо несовершеннолетних детей, их работающие мать или отец вправе получить вычет в размере 8800 рублей (1400 + 1400 + 3000 + 3000).

Если при этом зарплата родителя составляет 40 тысяч рублей, то применяется следующая арифметика: 40000 – 8800 = 31200 рублей.

С получившегося значения и будет удерживаться 13% налог (31200/100 * 13 = 4056 рублей).

Без вычета он бы взимался с полной суммы (40000 р.), и тогда бы отдаваемая государству часть зарплаты была бы иной – 5200 рублей.

Право на налоговый вычет на детей предоставлено не только биологическим, но и приемным матери или отцу. Родители детей с особыми потребностями получают более значительные налоговые преференции — 12000 рублей на ребенка, которому установлена инвалидность. Если же несовершеннолетний, имеющий проблемы со здоровьем, был усыновлен, вычет по НДФЛ составит 6000 рублей.

Еще в 2015 году Верховный Суд выразил свою позицию о порядке предоставления вычета по налогу родителям ребенка-инвалида.

- инвалидности сына или дочери;

- каким по счету ребенок-инвалид родился в семье.

Например, если малыш с особенностями – третий у родителей, они могут воспользоваться вычетом в размере 15000 рублей (12000 + 3000). Минфин и ФНС долго сопротивлялись такому подходу, однако затем их мнение изменилось. На сегодняшний день ими даны разъяснения, полностью совпадающие с позицией высшей судебной инстанции. В частности, ФНС отозвала свои письма, где излагалась иная точка зрения.

Когда дети воспитываются не в полной семье, а одиноким родителем (в том числе, приемным), то каждый вычет он получает в удвоенном размере. Однако, как только налогоплательщик вступит в официальный брак, он утратит право на такую льготу.

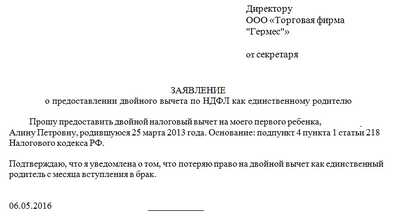

Пример заявления на двойную выплату:

Вне зависимости от того, какие дети воспитываются в семье (с инвалидностью или без нее), вычет предоставляется до достижения ими 18-летия. Его можно продлить до исполнения ребенку 24 лет, но только в том случае, если подросшее «дитя» поступило и учится на очной форме обучения в качестве аспиранта, студента, интерна, ординатора, курсанта.

Налогоплательщик-родитель утрачивает право на стандартный вычет, если год еще не закончился, а он успел уже заработать 350 тыс. рублей. С того месяца, когда был превышен данный лимит, льгота предоставляться не будет.

Социальные «родительские» вычеты

Родитель может получить социальный вычет, потратив часть дохода на обучение или лечение ребенка — статья 219 НК. По окончании налогового периода (года) он может вернуть часть перечисленного в бюджет налога. Общая сумма не может превысить 120 тысяч рублей, из них не более 50000 рублей составляет вычет за оплату учебы сына или дочери. Но это не означает, что налогоплательщик сможет возвратить деньги в таких значительных размерах. Ему вернется только 13%:

- либо с заявленной суммы (если она меньше предельной величины вычета);

- либо с максимальной – 50 или 120 тысяч рублей (если реальные расходы превысили верхний предел).

Таким образом, независимо от того, сколько родитель потратил на образование или лечебные мероприятия ребенка, максимум, что он вправе вернуть за год в виде вычета:

- 6500 рублей (50000/100 * 13) – на учебу;

- 15600 рублей (120000/100 * 13) – на медицинские услуги или лекарствами.

По той же формуле будут считаться и размеры соцвычетов, если траты были меньше предельно допустимых сумм. Например, если родитель потратил на операцию ребенка 90000 рублей, в следующем году он сможет вернуть из бюджета часть уплаченных налогов в размере 11700 рублей (90000/100 * 13).

Предоставление данных вычетов ограничено возрастом дочери или сына:

- до 18-летия ребенка разрешается оформлять вычет, связанный с его лечением;

- до 24-летия — оформляется вычет по расходам на его образование.

Для получения вычета нужно соблюсти и ряд других условий, в частности:

- приобретенные для ребенка лекарства должны входить в специальный правительственный Перечень (содержится в Постановлении Правительства № 201 от 19.03.2001);

- оплаченные медицинские услуги также должны иметься в особом Перечне (см. Постановление Правительства № 201);

- медицинским и образовательным учреждениям, на чей счет вносились родительские деньги, необходимо иметь лицензию;

- обучаться ребенок может только по очной форме;

- расходы на обучение не должны производиться за счет средств полученного материнского капитала.

Как оформить налоговые вычеты на детей

Процедура отличается в зависимости от того, на какой вычет претендует родитель. Разнится и перечень документов, которые потребуются заявителю.

Правила оформления стандартного вычета

Желая получать данную преференцию, родитель по собственному выбору вправе обратиться:

- либо в бухгалтерию по месту работы;

- либо в налоговую инспекцию своего района.

В первом случае ему нужно написать заявление с просьбой предоставить ему стандартный вычет. К нему прикладываются:

- свидетельства о рождении (по количеству детей, за которых сотрудник собирается получать вычет);

- брачное свидетельство (или ксерокс страницы паспорта с указанием семейного статуса);

- справка об инвалидности ребенка (если она имеется, и работник претендует на вычет в повышенном размере);

- справку из образовательного учреждения о том, что сын или дочь там обучается (чтобы иметь основание продлить налоговую «льготу» до 24-летия отпрыска);

- письменный отказ от вычета второго родителя и справку с работы, подтверждающую факт его неполучения (если мать и отец договорились, что кто-то один оформит льготу, но в удвоенном размере).

Если на удвоенный вычет претендует единственный родитель, он должен доказать свой статус. Для этого ему нужно предъявить один из следующих документов:

- свидетельство о смерти отца/матери ребенка (детей)

- решение судебной инстанции о признании второго родителя умершим или безвестно пропавшим;

- справку ЗАГСа, подтверждающую статус матери-одиночки (форма 25).

Рассмотрев все представленные сотрудником документы, бухгалтерия будет начислять ему зарплату с учетом стандартных вычетов на детей. И сделает перерасчет, если, например, ребенок родился в апреле, а заявление подано в декабре. Согласно Налоговому кодексу, вычет предоставляется со дня рождения малыша.

Если родитель, вместо ежемесячного уменьшения налогооблагаемой базы, желает вернуть переплаченный НДФЛ в виде реальных денег, ему нужно обратиться в налоговую службу. Тогда, кроме вышеуказанных документов, подтверждающих право на вычет, он предоставляет дополнительные бумаги:

- заполненную налоговую декларацию – 3-НДФЛ;

- справку 2-НДФЛ – о доходах за последний год;

- заявление о возврате переплаченной суммы налога (указывается ее размер) на банковский или карточный счет родителя (сообщаются его реквизиты).

На изучение и проверку представленных документов у налоговых инспекторов есть 3 месяца. После этого закон дает им еще 1 месяц на перечисление денег. Если у налоговиков возникли основания для отказа в возврате налога, они должны письменно уведомить о них заявителя.

То есть, обращаясь в налоговую инспекцию, родитель имеет возможность возвратить переплату за весь налоговый период – за год. Поэтому подать документы налогоплательщик может только после его окончания. Кроме того, если он своевременно не подал заявление на вычет, то вправе вернуть налог за последние три года.

Обращение за социальным вычетом на детей

Чтобы получить социальный вычет на работе, в бухгалтерию нужно предоставить только один документ: уведомление из налоговой инспекции, подтверждающее право работника на такую льготу. Но чтобы стать обладателем этой бумаги, надо посетить районное подразделение ФНС с комплектом копий и оригиналов следующих документов:

- метрикой (свидетельством) на ребенка;

- договором с учебным или медицинским учреждением, где оказывались услуги (в нем должны указываться реквизиты лицензии, на основании которой оно работает);

- рецептами на дорогостоящие лекарства (если право на вычет появилось в связи с их покупкой);

- платежными документами, подтверждающими расходы налогоплательщика на эти цели;

- заявлением о выдаче соответствующего уведомления.

В течение месяца такая бумага должна быть вручена родителю, если предоставленные документы не вызовут вопросов у работников ФНС. Уведомления достаточно, чтобы на работе перестали временно удерживать с сотрудника налог.

Если родитель желает вернуть вычет единой суммой, то по окончании года, в течение которого налог переплачивался, отец или мать обращаются непосредственно в ФНС. Но вместо заявления о выдаче уведомления о праве на вычет, они добавляют к вышеуказанному списку:

- налоговую декларацию за прошедший год;

- справку 2 НДФЛ (за него же);

- заявление на возврат переплаченного НДФЛ;

- банковские реквизиты.

Все копии документов, предоставляемые в налоговую инспекцию, необходимо предварительно заверить. Как и стандартный вычет, социальный возвращается не более чем в 4-месячный срок со дня подачи документов.

Оформление вычета по НДФЛ через портал Госуслуги

Сайт Госуслуги набирает популярность, так как позволяет получать многие государственные услуги, не выходя из дома. С его помощью родители могут оформить и налоговые вычеты. Но вначале на портале необходимо зарегистрироваться и получить электронную подпись. Лишь после этого пользователь получает доступ к различным сервисам.

Чтобы оформить через сайт налоговый вычет, следует, прежде всего, заполнить электронную декларацию. Она формируется в разделе «НАЛОГИ И ФИНАНСЫ». При заполнении документа в разделе «ВЫЧЕТЫ» в соответствующих полях проставляются «галочки», указывающие на то, что гражданин просит их предоставить. К декларации прикладываются сканы документов, которые подтверждают право пользователя на вычет по НДФЛ.

После отправки всех электронных «бумаг» родитель получит квитанцию о их получении, где укажут номер регистрации заявления. По нему можно проверять, на какой стадии рассмотрения находятся поданные документы.

Перед отправкой декларации и сканов, родитель в особой форме указывает реквизиты банка – для перечисления денег. Туда они и поступят, если проверка подтвердит законность требования заявителя.

Налоговый вычет на детей в 2017 году

Действующим налоговым законодательством в Российской Федерации предусмотрен целый ряд стандартных налоговых вычетов и льгот по уплате налогов.

В данной же статье речь пойдет об одном из видов налоговых вычетов, являющимся льготой по уплате налога на детей.

Налоговый вычет на детей - это льгота по уплате налога НДФЛ, предоставляемая родителям ребенка в зависимости от количества детей.

Итак, право на получение налогового вычета предусмотрено ст. 218 Налогового кодекса Российской Федерации.

Размер налогового вычета на детей

Стандартный налоговый вычет на ребенка (или детей, если их несколько) предоставляется в виде уменьшения суммы заработной платы, которая облагается налогом на доход физических лиц.

Что это означает? Это значит, что подоходный налог (НДФЛ) в размере 13 % вы будете уплачивать не с полной суммы заработной платы, а за минусом стандартного вычета.

Внимание. Налоговый вычет на детей предоставляется работнику только до тех пор, пока его общегодовой доход не превысит 350 000 рублей (с начала года), то есть начиная с месяца, в котором доход (рассчитываемый нарастающим итогом с начала года) превысил 350 000 рублей, налоговый вычет не применяется (см. статью 219 Налогового кодекса Российской Федерации).

Справочно. Ранее налог предоставлялся работающим гражданам за те месяцы, в которых годовой доход не превышал 280 000 рублей.

Теперь рассмотрим правила определения налогового вычета на детей, размер которого зависит от количества детей:

- вычет в размере 1 400 рублей предоставляется на первого и второго ребенка;

- вычет в размере 3 000 рублей предоставляется на третьего и на каждого последующего из детей;

- вычет в размере 12 000 рублей предоставляется на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Условие. Рассчитаем налоговый вычет для многодетной семьи, в составе которой 3 детей. Начисленная заработная плата (до удержания налога) составляет 40 000 рублей.

1. Итак, для родителя, воспитывающего троих детей, предоставлено право на налоговый вычет в размере: 1400 рублей (на первого ребенка) + 1400 рублей (на второго ребенка) + 3000 рублей (на третьего ребенка) = 5800 рублей.

2. Теперь необходимо от начисленной заработной платы отнять сумму налогового вычета (эта сумма не облагается налогом). То есть налог НДФЛ в размере 13 % будет начисляться не с 40 000 рублей (заработная плата), а с 34 200 рублей (40 000 - 5 800 = 34 200).

3. С учетом льготы по налогу на детей работник получит на руки 35 554 рублей (13 % от 34 200 = 29 754 рублей + необлагаемую сумму налога - 5 800 рублей).

Таким образом, в случае получения вычета на трех детей размер заработной платы, получаемой на руки, будет больше на 754 рубля.

В таблице ниже указаны размеры налогового вычета и разница в заработной платы в зависимости от количества детей.

Важное замечание. Если у супругов есть общий ребенок, но при этом они находятся во втором или третьем браке, причем каждый из них имеет по ребенку, то общий ребенок, согласно законодательству, считается третьим. Следовательно, на него уже распространяется вычет в размере 3000 рублей.

Налоговый вычет предоставляется в двойном размере единственному родителю (приемному родителю), усыновителю, опекуну, попечителю. Предоставление указанного налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Физическим лицам, у которых ребенок находится за пределами Российской Федерации, налоговый вычет предоставляется на основании документов, заверенных компетентными органами государства, в котором проживает (проживают) ребенок (дети).

Налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета.

Перечень документов для получения налогового вычета на ребенка (детей)

Если принять во внимание то, что для получения большинства налоговых вычетов необходимо лично обращаться в налоговый орган, то в ситуации с оформлением стандартного вычета на ребенка (детей) процедура несколько проще. Налоговым законодательством предусмотрена альтернативная возможность получения налогового вычета непосредственно на работе, не обращаясь в налоговую инспекцию по месту прописки, а также в налоговой инспекции.

Получение налогового вычета на работе

Предлагаем вам пошаговую инструкцию:

1. Необходимо подать письменное заявление (см. образец ниже) на имя своего работодателя с просьбой о предоставлении стандартного налогового вычета на ребенка (детей).

2. К написанному заявлению необходимо прикрепить ксерокопии следующих документов:

- свидетельства о рождении ребенка (или детей), также это касается усыновленных и удочеренных детей, для такого случая предоставляется копия свидетельства об усыновлении (удочерении);

- справки об инвалидности ребенка, если он таковым является;

- справки с места обучения ребенка (при условии получения вычета на ребенка старше 18 лет, обучающегося в учебном заведении на очной форме обучения);

- документа о браке (свидетельства о браке).

3. В случае, если вы являетесь единственным родителем ребенка (либо усыновителем), то необходимо представить ряд дополнительных ксерокопий документов:

- свидетельства о смерти второго родителя;

- справки с решением суда, о признании второго родителя безвестно пропавшим;

- справки установленной формы о рождении ребенка, составленной со слов матери, подкрепленной ее личным заявлением;

- документ, подтверждающий то, что вы не состоите в официальном браке (копия соответствующей страницы паспорта).

4. Если же вы являетесь опекуном или попечителем, то для вас актуален следующий набор документов:

- документ, подтверждающий ваше право на опекунство, выданный органом опеки и попечительства (выписка из соответствующего постановления);

- договор на право осуществления опеки или попечительства;

- договор на право осуществления попечительства над ребенком, не достигшим 18-ти летнего возраста;

- договор о приемной семье.

При формировании полного пакета документов, согласно указанным выше особенностям с заявлением необходимо обращаться непосредственно к работодателю.

Проектом "Персональные права.ру" подготовлен образец заявления работодателю для получения работником налогового вычета

Образец заявления о возврате налогового вычета на детей

Директору ООО «Персональные права»

(указывается наименование работодателя)

от Иванова Ивана Ивановича

проживающего по адресу: г. Москва,

пр. Ворошилова, д. 35, кв. 225

Заявление на налоговый вычет на детей

В соответствии с подп. 2, 4 п. 1 статьи 218 Налогового кодекса Российской Федерации прошу предоставить мне стандартный налоговый вычет по налогу на доходы физических лиц на моих детей:

Иванова Артема Ивановича 01.02.2007 года рождения;

Иванова Кирилла Иванович 03.04.2009 года рождения;

Иванову Марию Ивановну 05.06.2011 года рождения.

Копии свидетельств о рождении - на 3 л.

Дата ___________ Подпись ______________ / Иванов И.И. /

Налоговый вычет на детей в налоговой службе

Иногда бывают ситуации, когда стандартный налоговый вычет на ребенка (детей) работодателем не предоставлен либо предоставляется не в полном объеме, но это не отменяет вашего права на его полное получение. Вам необходимо в таком случае обращаться напрямую в налоговую службу по месту жительства, представив при этом следующие документы:

- На специальном бланке заполнить налоговую декларацию по форме 3-НДФЛ;

- В бухгалтерии по месту работы затребуйте справку о полученных за прошедший год доходах и уплаченных с них налогов по форме 2-НДФЛ;

- Ксерокопии документов, подтверждающих право на стандартный налоговый вычет;

- После сбора необходимого пакета документов их необходимо подать в налоговую службу по месту жительства.

Срок принятия налоговым органом решения о возврате излишнеуплаченного налога составляет примерно 4 месяца, 3 из которых отводится на проведение камеральной проверки и еще 1 месяц предоставлен для зачисление средств на лицевой счет заявителя. Следует помнить, что при подаче пакета документов необходимо иметь при себе кроме копий и оригиналы всех документов (их может затребовать работник налоговой службы для сверки).

Кроме того, при подаче налоговой декларации по форме 3-НДФЛ для возврата налога необходимо также подать письменное заявление. Сделать это можно либо одновременно с подачей декларации, либо по окончании камеральной проверки.

Как оформить и получить налоговый вычет на детей

Вырастить ребенка довольно сложно в финансовом плане, особенно когда он не один в семействе. Государство старается помочь гражданам, имеющим детей. С этой целью утверждена льгота налоговый вычет на детей.

Налоговый вычет на детей, понятия и определения

Что такое налоговый вычет на ребенка можно понять, тщательно изучив статью 218 НК.

Все люди, трудящиеся официально, уплачивают государству налог с дохода физического лица в размере 13 %. К примеру, с зарплаты в 11 тыс., работник сделает взнос в казну государства (11000 × 13 %) = 1 430 рублей.

Оформленный вычет – это сумма, уменьшающая базу налогообложения. Путем получения льготы по НДФЛ на детей, работники снижают ежемесячную сумму взноса в бюджет государства. На практике это выглядит так. От начисленной зарплаты отнимается сумма льготы, остаток облагается 13 %.

Если работник написал заявление работодателю, стандартный налоговый вычет на ребенка может предоставляться каждый месяц на протяжении налогового периода. Только, законом установлен лимит по зарплате 350000 рублей за год. При превышении данного показателя, льгота приостанавливается до следующего года.

Допускается разовое оформление льготы через ИФМС, если она не была оформлена по месту труда. Сделать это можно раз год, но получить можно компенсацию сразу за все месяца одной суммой.

При увольнении с текущего места труда, человек получает справку 2 – НДФЛ, её нужно подать новому работодателю для предоставления стандартных налоговых вычетов. Данный документ содержит подробную информацию о предоставленной льготе и налогооблагаемой базе.

Когда человек трудится у нескольких работодателей одновременно, придется выбирать у какого из них оформить льготу. Обычно, предоставление льготы производится по основному месту труда. Рекомендуется следить за предоставлением вычета самостоятельно. При выявлении ошибки необходимо сообщить об этом в бухгалтерию.

Если предоставляется излишняя сумма льготы, работнику придется доплатить налог самостоятельно.

Кто вправе оформить вычет на ребенка

Кому положен налоговый вычет, можно определить, исходя из ст. 218 НК. Получить стандартный вычет на детей вправе:

Претендовать на льготу вправе каждый из законных представителей. К примеру, мать и отец отпрыска одновременно по месту труда. То же самое касается других законных представителей ребенка.

Требования к заявителю

Прежде чем думать, как оформить льготу, необходимо ознакомиться с условиями. Существуют определенные требования при предоставлении суммы вычета на ребенка:

- Использовать льготу можно только на детей. До скольки лет:

- до возраста 18;

- до 24 лет, если они очно учатся.

- Заработок законного представителя носит официальный характер и облагается НДФЛ.

- Доход родителя с начала года не больше 350 тыс. руб. С месяца превышения данного лимита, предоставляемая льгота по подоходному налогу прекращает действие.

- Отпрыск находится на иждивении законного представителя.

Когда все условия соблюдены, можно идти к работодателю для оформления льготы.

Сумма льготы на ребенка

По законодательству, льгота действует только до момента превышения установленного законом лимита триста пятьдесят тысяч рублей в текущем расчетном периоде.

Стандартный вычет на ребенка в 2017 году составляет:

Детский вычет может оформляться обоими родителями одновременно, если оплачивается НДФЛ в казну государства. При этом учитывается:

- Очередность детей для каждого родителя в отдельности, так как количество их может отличаться. Соответственно, размер вычета у матери и отца будет разный.

- Дети могут быть как родные, так и усыновленные.

- Рассчитываются все отпрыски, включая взрослых и ушедших из жизни. К примеру, раньше заявителю предоставлялся льгота на двух детей. Один отпрыск вырос, но родился еще один. Соответственно, социальные льготы будут считаться так: 1400 + 3000 = 4400 рублей.

На умерших детей вычет не предоставляется, они только берутся в расчёт количества детей.

Расчёт вычета на ребенка в примерах

Посчитать зарплату с учетом льготы сможет каждый человек. Как, рассчитать налоговый вычет разберем на конкретных примерах.

Предположим, Симонова Ольга Ивановна имеет трёх детей: пяти, семи, и десяти лет.

Размер её начисленной заработной платы, ежемесячно составляет 45 тыс. рублей.

Так как все люди обязаны платить 13 % НДФЛ с заработка, она тоже не является исключением. Но, женщина вправе воспользоваться льготой:

- 1400 р. – вычет на первого ребенка;

- 1400 р. – второму отпрыску;

- 3000 р. – третьему малышу.

Получается, общая сумма налогового вычета за месяц считается так: 1400 + 1400 + 3000 = 5800 рублей.

Соответственно, на руки женщине выплачивается: 45 000 — (45 000 – 5800) × 13 % = 39904 руб. При отсутствии льготы, бухгалтерия считала бы НДФЛ со всей суммы начислений.

Стандартные вычеты предоставляется до того, месяца пока сумма дохода не перевалит 350 тыс. руб. При данном доходе, льгота по НДФЛ прекратит свое действие на восьмом месяце – в августе.

Давайте теперь рассмотрим на примере как расчитывается:

На старшего ребенка льгота ей не положена. Тогда, расчёт дохода на руки будет следующий:

15000 – (15000 – 1400) × 13 % = 13232 рубля.

При этом, если бы младший отпрыск был по счёту не второй, а третий, вычет ей был бы положен в сумме 3000 рублей. Соответственно, расчет будет выглядеть так:

15000 – (15000 – 3000) × 13 % = 13440 рублей.

Из последнего примера видно, что на взрослых детей вычет не предоставляется, но в расчёт количества они включаются.

Двойная льгота, кому разрешается

Законодательство нашей страны разрешает получение двойной льготы, определенным категориям трудящихся:

- При отказе от льготы второго родителя, имеющего на это право. Для этого отказавшийся от вычета родитель должен взять справку с места труда о не предоставлении льготы.

- Единственный родитель, если подтвержден факт смерти или безвестного отсутствия второго. Тогда придется принести документы — основания.

- Матерям – одиночкам. К одиночкам не относятся женщины, в свидетельстве о рождении детей которых графа отец заполнена. Даже если они не живут вместе.

Не получится отказаться от льготы:

- неработающему родителю;

- женщине, находящейся в декрете;

- лицам, состоящим на учёте в центре занятости.

Данные категории граждан не платят налог с дохода, поэтому льгота им не положена.

Получается, если оба родителя официально трудоустроены, один из них вправе получить налоговый вычет на ребенка в двойном размере. Но, для этого требуется оформить официальный отказ от льготы одному из них.

Пример расчёта двойного вычета

Рассмотрим, расчет налогового вычета в двойном размере на примере. Допустим, Климова Елена Павловна имеет зарплату 37 тыс. рублей и одного ребенка. Её супруг официально отказался от льготы. С этого момента женщина вправе претендовать на двойную льготу.

Одному отпрыску, согласно закону положен социальный вычет 1400 рублей, двойная льгота рассчитывается так:

Получается, на руки сотрудница получит зарплату, с учетом рассчитанного и удержанного НДФЛ:

37 000 – (37 000 – 2800) × 13 % = 32 554 руб.

Получается, при отказе родителя от льготы, второй законный представитель использует данную льготу в двойном размере.

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По — прежнему, самым широко используемым вариантом остается личное обращение.

Прекращение предоставления вычета

Каждый человек рано или поздно утрачивает право на предоставление вычета. Это происходит по одной из причин:

- Когда начисление зарплаты превышает 350 тыс. р. за год. В следующем периоде вычеты предоставляются снова.

- При смерти несовершеннолетнего лица налоговый вычет за ребенка предоставляется до конца года, затем прекращает действие.

- При достижении восемнадцати лет, в некоторых случаях двадцати четырех лет.

Суммируют ли вычеты с другими льготами

Детские вычеты можно суммировать с другими видами льгот. К примеру, одновременно можно получить имущественный вычет. Также одновременно допускается оформление льготы на обучение.

Только следует учитывать, что больше уплаченных в бюджет налогов льгота составить не может. При этом не имеет значение, имущественный вычет предоставляется или на детей. Соответственно, есть смысл оформлять их отдельно, когда доходы незначительны.

Предположим, в этом году у заявителя маленькие суммы начислений по зарплате, а в следующем расчетном периоде они увеличились. Только следует учитывать ограничения по срокам. Оформить компенсацию имущественный вычет, а также льготу на детей возможно максимум за три года.

При рождении ребенка у каждого родителя возникает право на вычет по налогу.

Рассчитываться льгота автоматически не будет.

Как составить заявление на налоговый вычет на детей в двойном размере в 2018 году

Одной из наиболее просто оформляемых налоговых льгот является вычет на детей. Процесс получения его имеет некоторые нюансы, со всеми ними лучше всего ознакомиться заранее.

При этом устанавливаются определенные лимиты касательно данного вычета. В соответствии с законодательными нормами все граждане РФ, а также другие физические лица, получающие доход на территории страны, обязательно должны уплачивать налог на доходы физических лиц.

Также данный налог обозначается как НДФЛ. Величина его составляет всего 13%. При этом важно помнить, что в определенных случаях официально трудоустроенный работник, при выполнении определенных условий, имеет право на использование вычета. Размер такого вычета может колебаться.

Важно помнить, что оформление вычета связано с большим количеством самых разных нюансов. Опять же стоит по возможности с ними ознакомиться заранее.

Наиболее важным нормативным документом, в соответствии с которым осуществляется оформление вычета, является Налоговый кодекс РФ. Существует ряд обязательных для рассмотрения моментов.

Отдельно нужно отметить именно список всех требуемых в таком случае документов. А также иные нюансы. Все они перечисляются в нормативных документах.

Также стоит заранее ознакомиться с перечнем органов в которые нужно будет обратиться. Это также позволит избегнуть многих проблем, задержек по времени. Существует много сложных моментов.

В законодательстве установлен перечень лиц, которым полагается рассматриваемого типа вычет. В соответствии с законодательными нормами правом данным обладает физическое лицо, на иждивении которого находится конкретный ребенок.

Обычно в перечень таковых входят следующие граждане:

Причем важно помнить, что предельная сумма вычета для усыновителей и опекунов, попечителей может существенно различаться. Например, если на содержании находится ребенок-инвалид.

Стоит этот момент заранее изучить. Также важно помнить, что в определенных случаях право на вычет может быть аннулировано.

Налоговый вычет на подоходный налог на детей не начисляется если:

- имеет место лишение родительских прав;

- родительские права по какой-то причине были ограничены;

- родитель был уличен в нарушении основных положений СК РФ — в отношении собственного ребенка;

- иное.

Существует достаточно обширный перечень самых разных оснований, при наличии которых конкретный родитель может быть лишен права получения льгот на основании наличия ребенка.

Ещё один важный момент — правом на льготы обладают оба родителя или же усыновителя (если их двое).

Причем сумма льготы делится между ними пополам — каждому ½ часть. Получение полноразмерной выплаты подразумевает отказ от льготы второго родителя.

Особым случаем является оформление рассматриваемого типа вычета индивидуальным предпринимателем.

Нередко случается, что даже при наличии официального налогооблагаемого дохода ему отказывают в начислении данного типа выплаты.

Например, если ИП используется один из специальных режимов типа УСН или же ЕНВД — то права на вычет он будет попросту лишен. Причиной тому является использование именно льготного режима налогообложения.

Основным условием получения вычета данного типа является наличие дохода, облагаемого по ставке 13%. При отсутствии такового вычет попросту не может быть использован.

В случае со специальными налоговыми режимами ставка составляет гораздо меньше 13%. Потому вычет попросту не предоставляется.

Аналогичным образом обстоит дело с находящимися в декретном отпуске. Например, отпускные в случае беременности и родов не облагаются налоговым сбором.

Соответственно, если какой-либо иной доход по какой-то причине отсутствует — то вычет попросту не будет предоставляться.

Данное правило является стандартным и действие его распространяется на всех без исключения граждан РФ. Нередко предоставление социальных льгот также сказывается на величине вычета.

Расчет налогового вычета стандартного типа на ребенка подразумевает большое количество самых разных нюансов, особенностей.

Оформление рассматриваемого типа вычета возможно только лишь при выполнении определенных установленных законодательством условий.

В перечень таковых на данный момент входит следующее:

- критерий возраста — находящийся на иждивении должен быть младше 18 лет;

- наличие официального места работы;

- уплата НДФЛ;

- сам обратившийся должен иметь право на получение такого вычета.

Наиболее важным моментом является именно соблюдение возрастного критерия. Так как для содержащих иждивенцев старше 18 лет недопустимо будет получить рассматриваемого типа вычет.

Данный момент устанавливается на законодательном уровне. Имеются лишь исключения для проходящих обучение на очной форме обучения.

Ещё один фактор — официальный задекларированных доход. Так как только лишь лица, осуществляющие отчисления в форме НДФЛ величиной 13%, имеют право на вычет.

В случае отсутствия дохода официального налогооблагаемого право на вычет будет отсутствовать.

Именно поэтому женщины, которые находятся в отпуске по уходу за ребенком до 3 лет, утрачивают свое право на вычет. Имеет смысл отказаться от него в пользу собственного мужа.

Важный момент — отсутствие каких-либо факторов, влияющих на факт наличия права на налоговые льготы по причине содержания детей.

Данный момент устанавливается на законодательном уровне. Стоит заранее ознакомиться со всеми ними. Подробную консультацию по этому поводу можно получить в налоговой службе, а также в органах опеки и попечительства.

Правовое регулирование

Все нюансы касающиеся вычетом различного типа, в том числе и на ребенка, отражаются в Налоговом кодексе РФ.

Образец заявления на стандартные налоговые вычеты на детей, читайте здесь.

Именно поэтому стоит заранее ознакомиться со всеми нюансами, отраженными в налоговом законодательстве.

На данный момент такими основополагающими разделами являются следующие:

Порядок оформления стандартного налогового вычета на ребенка

Согласно российскому законодательству, все граждане, получающие доход, обязаны платить налог государству в установленных размерах.

Под данным понятием понимается конкретная сумма, которая вычитается из общего размера доходов, которые облагаются налогом. То есть это определенная сумма доходов, с которой гражданин при ее получении не должен платить налог.

По законодательству все доходы граждан облагаются 13 процентами налогов. Обязанность по уплате налогов возлагается на работодателя. Он выступает в качестве налогового агента. Перед выдачей заработной платы своему сотруднику, работодатель обязан вычесть 13 процентов налога и уплатить их в налоговые органы.

Льгота на налоговый вычет предоставляется только по заявлению. Это право, которым любой гражданин может воспользоваться в определенных ситуациях. Максимально допустимая сумма дохода на 2017 год установлена 350 тысяч рублей. Именно в ее пределах может не облагаться доход. Данная сумма рассчитывается из доходов гражданина за календарный год.

Вычет рассчитывается накопительным итогом за каждый месяц. Как только необлагаемая сумма превышает установленный лимит, действие льготы прекращается и работодатель делает отчисления в размере 13 процентов.

Налоговое законодательство предусматривает несколько видов возможных вычетов, в зависимости от основания возникновения права. Предусмотрено 5 видов прав:

- стандартные (на детей);

- имущественные (максимум 260 тысяч рублей и 13 % от уплаченных процентов по ипотеке);

- инвестиционные (используются при вложении своих инвестиций в определенные сферы деятельности);

- профессиональные(используются при расчете налога для лиц, занимающихся частной практикой или работающих по гражданско-правовым договорам);

- социальные (предусматривают вычеты за лечение и обучение).

Каждый из этих видов регулируется отдельной статьей НК. Социальные вычеты можно оформить не только на оплату услуг за себя, но и за своих детей, родных братьев, сестер, близких родственников.

Для получения каждого из этих вычетов необходимо обязательное соблюдение установленных требований и условий. Самым главным и основным требованием для получения любого из этих вычетов – официальное регулярное отчисление налогов с полученных доходов. Нетрудоустроенный гражданин не в праве претендовать на получение любого вычета.

Также есть категории граждан, которые полностью или частично освобождены от уплаты налогов. Есть те, кто платят на 13 процентов, а 6, 9, 35 процентов. К ним относятся индивидуальные предприниматели. Они также не имеют право на оформление этого вычета.

Конкретный налоговый вычет, который полагается всем гражданам, имеющим на обеспечении несовершеннолетнего ребенка, регулируется статьей 218 Налогового Кодекса. При расчете налога учитываются все доходы за предыдущий год, полученные человеком.

Также на получение налогового вычета имеет право родитель, который содержит совершеннолетнего ребенка до достижения ему 24 лет, при условии, что подросток обучается на очном отделении.

Согласно законодательству на такой вычет имеет право каждый родитель, либо усыновитель.

Когда один из родителей находится в отпуске по уходу за новорожденным, право получения двойного вычета у второго родителя не возникает. Такое право возможно только в случае работоспособности обоих родителей.

Для всех видов вычета установлены общие правила:

- Общая сумма возврата налога в год не может превышать сумму уплаченного подоходного налога.

- Вычет может предоставляться не только физическому лицу, но и его родственникам.

- Право на вычет дается только официально трудоустроенным гражданам, отчисляющим налог, а также гражданам, получающим доход от авторства.

- При расчете суммы возврата учитываются только те доходы, которые облагаются таким налогом. Остальная прибыль, которая облагается другими налогами, не учитывается.

Эти правила действуют для всех видов вычетов, независимо от сферы их применения.

Поправки в НК вступили в силу с начала 2017 года. Основные изменения коснулись следующих пунктов:

Также наряду с этими изменениями были откорректированы сроки перечислений, установленные для работодателей.

С 2017 года максимальная сумма дохода, с которой может быть произведен вычет, стала 350 тысяч рублей.

В случае наличия детей-инвалидов их родителям сумма вычета составит 12000 рублей, а усыновителям 6000 рублей.

Расчет вычета зависит от количества детей и их очередности. Если человек имеет право на несколько вычетов по разным основаниям, они суммируются. Но в общей своей сумме они не должны превышать установленный лимит в 350 тысяч рублей.

Для подсчета очередности учитываются не только родные дети, но и усыновленные, а также умершие. При подсчете очередности не учитывается и возраст детей. То есть, если старшему ребенку исполнилось 24 года, то следующий ребенок не станет первым, он также и останется вторым по счету.

Зато учитывается расторжение брака. Если в нем содержались неродные дети, которые были усыновлены одним из родителей, то при расторжении брака право на получение за них вычета утрачивается. В этом случае также пересчитывается очередность детей. Для этого необходимо вовремя уведомить бухгалтерию работодателя.

Льготы на детей установлены в фиксированном размере. В этом году они составляют: по 1400 рублей на первого и второго ребенка и по 3000 рублей на каждого следующего после второго.

Для детей инвалидов предусматриваются большие суммы к вычету. Для родных родителей таких детей не подлежит налогообложению сумма 12000 рублей, а для приемных родителей 6000 рублей.

Все перечисленные суммы распространяются свое действие на детей до 18 лет, а также для обучающихся на очном отделении до 24 лет.

Также для официально одиноких родителей сумма вычета удваивается. Для того чтобы доказать статус одинокого родителя необходимо предоставить документы, подтверждающие основания отсутствия родителя:

- документы о смерти;

- о признании пропавшим без вести;

- признании недееспособным;

- судебное решение о лишении прав родителя.

Во всех этих случаях достаточно предоставить документ и будет назначен вычет в двойном размере.

Составление, подача заявления

Так как данное право на получение налогового вычета носит заявительный характер, следовательно, для его получения нужно написать заявление. Оно пишется на имя работодателя и передается в бухгалтерию. Вместе с ним предъявляется необходимый пакет документов.

Перед тем как заполнять заявление нужно подготовить следующее:

- оригиналы и копии документов детей (паспорта, свидетельства о рождении);

- для неродных родителей бумаги, подтверждающие право на опеку;

- при наличии у ребенка инвалидности подтверждающее медицинское заключение;

- справку их учебного заведения с подтверждением формы обучения для детей старше 18 лет.

Справки отправляются в оригинале, подлинники документов сверяются бухгалтерией с их копиями.

После этого работодатель может предоставить готовый бланк заявления на предоставления налогового вычета. Обычно в организациях, где работает много людей, эти бланки всегда есть в готовом виде.

Но также его можно написать от руки в свободной форме. Важно соблюдать основные требования по заполнению заявления:

- Документ должен содержать в верхнем правом углу наименование получателя (полное название юридического лица), а также должность руководителя и его персональные данные.

- Ниже заполняется должность заявителя и его персональные данные.

- Название документа.

- Просьба о начислении положенного налогового вычета на основании того, что имеются дети.

- Далее нужно заполнить перечень детей с датами их рождения.

- Перечень документов.

- Дата и подпись заявителя.

Налоговым Кодексом не установлена периодичность предоставления справок для детей, которые обучаются на очной форме. Поэтому этот пункт остается на усмотрение работодателя. Он может просить подтверждение 2 раза в год, после окончания каждого семестра, либо 1 раз в год, после начала учебного года.

Заявление о предоставлении вычета пишется один раз, а впоследствии предоставляются только документы, подтверждающие свое право на это. Работодатель может запросить переписать заявление в случае изменения суммы вычета. Принятые документы должны храниться в бухгалтерии на каждого сотрудника пока не истечет срок действия этого права. После истечения этого срока документы должны быть должным образом заархивированы. Архивы хранятся 75 лет.

Также законодательством предусмотрены такие случаи, когда на налоговый вычет могут претендовать следующие граждане:

- для тех, кто официально не усыновлял детей от супруга, с которым состоит в официальном браке;

- для лиц, которые состоят в разводе и уплачивают алименты собственным детям.

Эти категории граждан осуществляют трату своих денежных средств на содержание детей по факту, поэтому им также полагается налоговый вычет. Для того чтобы подтвердить свое право на него, они должны дополнительно представить следующие бумаги:

- Для тех, кто содержит детей и совместно с ними проживает необходимо свидетельство о новом браке и справка о составе семьи из ЖКУ.

- Для плательщиков алиментов надо предоставить исполнительный лист или выписку из расчетного счета в банке, подтверждающую регулярную плату алиментов. Если средства передаются в наличном виде, то необходимо предоставление расписок от супруга об их получении.

Вычет от работодателя предоставляется только при получении заработной платы. Если сотрудник своевременно не написал заявление и ему не был предоставлен вычет за прошлый год, он может написать заявление о выплате ему компенсации излишне уплаченной суммы. Это заявление пишется в налоговые органы, и все документы предоставляются туда. Сумма будет возвращена разовым платежом, указанным в заявлении способом.

Воспользоваться этим правом можно в течение 3 лет с момента его возникновения.

Для получения компенсации излишне уплаченного налога нужно будет представить следующие документы:

- заявление;

- декларацию;

- справку о доходах за прошлый год;

- и весь перечень документов, необходимых для получения вычета у работодателя.

После принятия документов налоговыми органами проводится камеральная проверка и принимается решение. Оно должно быть принято в течение 30 дней. После этого налоговые органы должны вернуть денежные средства в течение 10 дней.

Когда прекращается право вычета

Данный вычет должен предоставляться работодателем на протяжении всего периода действия права гражданина. Прекратить свое действие он может в следующих случаях:

- исполнения ребенку 18 лет;

- исполнению ребенку 24 лет при условии, что до этого он учился на очной форме обучения;

- при отчислении ребенка с очной формы обучения;

- при несвоевременном предоставлении документов, подтверждающих продолжение действия права на вычет;

- в случае прекращения получения гражданином налогооблагаемого дохода.

Все эти ситуации являются законным основанием прекращения прав на налоговый вычет. При наступлении одного из этих пунктов сотрудник обязан известить бухгалтерию работодателя.

Все российские граждане, которые платят подоходный налог, имеют право оформить различные виды налоговых вычетов. Это те суммы дохода, которые не облагаются налогом 13 процентов. В зависимости от сферы деятельности могут быть разные виды вычетов и льготных условий.

Для всех граждан установлено право на получение стандартного вычета, который подразумевает наличие у человека детей, которых он содержит. При документальном подтверждении этого права работодатель обязан принять от сотрудника заявление и предоставить этот вычет.

Если по определенным причинам сотрудник не подал заявление своевременно на получение вычета, и календарный год закончился, то он может получить сверх уплаченный налог, обратившись с заявлением в налоговые органы.

Источники:

mamkapital.ru , personright.ru , lgotoved.ru , jurist-protect.ru , ostr.online ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением