Как написать заявление в страховой о дтп каско

Заявление о страховой выплате КАСКО

Довольно распространённым явлением бывает недоплата по КАСКО или вообще отказ от выплат страхователям. На причины отказа или недоплаты страхового возмещения ущерба часто влияют неправильные действия застрахованного автовладельца при наступлении страхового случая.

В каких случаях СК выплачивает возмещение

Как правило, страховка по КАСКО заключается на один год, однако есть варианты заключения договора на меньший срок. При этом стоимость такого полиса будет немного дороже исходя из пропорциональных расчетов.

За данный период действия страхового полиса, страховщик обязан совершать выплаты компенсации при наступлении страхового случая. Виды страховых рисков, покрываемых полисом КАСКО, и размер страховых выплат зависит от условий договора.

Стандартные риски, покрываемые программами КАСКО:

- Угон.

- ДТП, то есть авария, в которой участвуют два и более автомобиля.

- Наезд на какой-либо предмет.

- Пожар или взрыв.

- Стихийные бедствия.

- Падение на авто тяжелых предметов.

- Действия третьих лиц, в следствие которых были нанесены повреждения автомобилю.

Часть данных рисков может отсутствовать в страховом соглашении. Это зависит от программы комплексного автострахования, которую выбирает страхователь.

Также, как и покрытие рисков, в страховом договоре или в правилах КАСКО оговариваются исключения, то есть те обстоятельства повреждения авто, при которых страховщик не выплатит компенсацию.

В основном страховщик не выплачивает страховое возмещение при:

- умышленном повреждении автомобиля страхователем или другими лицами, которые имеют право на пользования данным транспортным средством;

- эксплуатации автомобиля при его неисправностях, описанных в ПДД;

- нарушении правил пожарной безопасности или перевозки и хранения опасных предметов или веществ;

- управлении автомобилем лицами, не имеющими на это право;

- управлении транспортным средством в состоянии алкогольного или наркотического опьянения;

- обучении вождению третьих лиц, если иное не оговорено договором;

- участии в соревнованиях, если это не оговорено в договоре;

- военных или террористических действиях, народных волнениях, забастовках;

- конфискации, реквизиции, ареста, уничтожении или повреждении ТС по указу властей.

Каждый страховой договор КАСКО является индивидуальным, поэтому некоторые дополнительные пункты могут добавляться в его содержание.

Именно поэтому страхователю следует обращать внимание как на список страховых случаев, при которых страховщик обязуется возместить ущерб, так и на содержание исключений.

Как правильно написать заявление на выплату по КАСКО

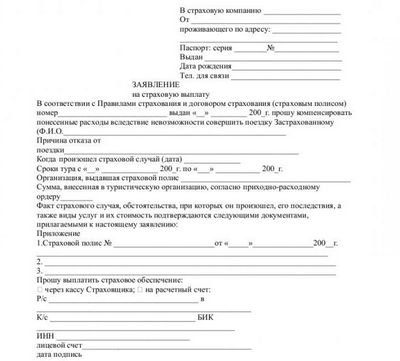

Заявление о выплате страхового возмещения по КАСКО может писаться в произвольной форме. Также в страховой компании можно получить бланк стандартного заявления.

Главное, чтобы в данном документе было указанно подробное описание произошедшего страхового случая и его результат.

В заявлении нужно указать:

- Наименование страховщика, то есть кому предназначено данное заявление.

- ФИО страхователя и его контактные данные, т.е. от кого предоставляется заявление.

- Просьбу о возмещении убытков.

- Описание того, при каких обстоятельствах были нанесены повреждения автомобилю.

- Участников произошедшего, если это ДТП или действия третьих лиц.

- Повреждения автомобиля.

- Банковские реквизиты, в том случае если страховым договором предусмотрен расчет компенсации ущерба по калькуляции.

- Документы, которые прилагаются к заявлению.

Какие документы приложить

К заявлению на выплаты по КАСКО требуется приложить документы, которые доказывают наступление страхового случая. При наступлениях страховых случаев по разным рискам, необходимо предоставлять страховщику разные документы.

Все необходимые документы и справки по конкретному риску должны быть прописаны в правилах добровольного страхования, которые выдаются страхователю после заключения страхового договора.

- Страховой договор.

- Документы о регистрации ТС.

- Документ о праве владения ТС.

- Постановление о возбуждении уголовного дела или о его отказе либо приостановлении;

При хищении некоторых из выше представленных документов вместе с автомобилем, необходимо представить документ, подтверждающий такое обстоятельство.

По риску ущерба, нужно приложить к заявлению такие документы:

- страховой договор;

- удостоверение водителя, который управлял ТС в момент страхового случая;

- документ о регистрации ТС;

- справки из автоинспекции или полиции, соответствующие событиям;

- заказ-наряд на ремонт авто;

- счета за эвакуацию, если она была.

Также в случаях стихийных бедствий, в следствии которых было повреждено ТС нужно приложить к вышеуказанным документам справку из компетентных государственных органов, осуществляющих контроль за состоянием окружающей среды.

Страхование прицепов к легковым автомобилям физических лиц описывается здесь.

Кому подавать в страховой компании

При наступлении страхового случая, страхователь обязан уведомить об этом страховую компанию, сразу позвонив по номеру, указанному на страховом полисе.

Следуя указаниям диспетчера, страхователь должен выполнить рекомендуемые действия в конкретной ситуации. после оформления необходимых справок и документов, следует обратиться в страховую компанию.

Также можно выслать сопутствующие документы страховщику по почте. Почтовый адрес страховщика должен быть указан в документах.

При личном обращении в страховую компанию, можно узнать у администратора куда обратиться, скорее всего это будет страховой агент, который оформлял страховой полис, либо компания предоставит другого сотрудника, с которым будут решаться дальнейшие вопросы по выплатам.

Для осуществления страховых выплат страховая компания проводит некоторые действия. В первую очередь, после получения всех необходимых документов, страховщик должен признать событие, в результате которого автомобиль получил повреждения, страховым случаем.

В правилах страхования и в страховом договоре оговорены некоторые события, при которых страхователю не полагается возмещение ущерба.

Поэтому страховщику необходимо время для изучения всех обстоятельств, на основании документации переданной страхователем, при которых произошло повреждение либо хищение автомобиля и определение того факта, что данный случай не попадает под условия исключений.

Сроки рассмотрения заявления на выплату страховой компенсации и сопутствующих документов могут быть прописаны в правилах страхования. Однако чаще всего такие сроки не указывают.

Кроме того, даже сроки выплат очень часто не определены документально, что впоследствии приводит к задержке выплат.

Поэтому при заключении договора следует ознакомиться с правилами страхования, и если подобного условия нет, то необходимо потребовать внести в договор сроки хотя бы по выплатам.

Например, в правилах страхования «Росгосстраха» сроки рассмотрения заявления и прилагающихся документов не указан.

Однако есть условие о том, что страховщик имеет право увеличить срок на рассмотрение документов, чтобы принять решение по данному делу, то есть признать случай страховым или нет.

Данная процедура может быть предпринята в таких случаях:

- если по данному случаю возбуждено уголовное дело;

- если есть необходимость в проверке представленных страхователем документов;

- если необходимо сделать дополнительные запросы в компетентные органы.

В таких случаях срок рассмотрения документом не может быть увеличен более чем на 60 рабочих дней. Такой срок отсчитывается с момента предоставления уведомления страхователю.

Кроме того, срок выплаты и рассмотрения документов могут существенно затягиваться в случаях угона автомобиля или тотальной гибели.

Так как при таких обстоятельствах проверка документов требует больше деталей и тщательной проверки фактов, то чаще всего страховщики посылают дополнительные запросы в органы полиции.

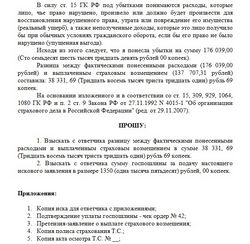

Исковое заявление, если СК отказывается платить

Кроме отказа в выплате в связи с непризнанием произошедшего случая страховым на основании исключений в правилах страхования, страховщик может отказать в выплате по другим причинам.

Если обстоятельства показывают, что отказ в выплатах является нарушением правил страхования или страхового договора, то на страховщика можно подать в суд.

Однако перед подачей искового заявления, следует предпринять досудебные процедуры. Для этого сперва нужно написать досудебную претензию и отправить страховщику.

Если после направления претензии и досудебного разбирательства страховая компания настаивает на своем решении, тогда настало время обращаться за помощью в суд.

Для этого пишется исковое заявление, в котором должно указываться:

- Произошедшие обстоятельства.

- Информацию о заключенном страховом полисе.

- Причины отказа страховщика в выплатах.

- Основания на выплату.

- Просьбу взыскать сумму страховой выплаты и других расходов.

- Список документов, подтверждающих основания на выплаты.

Вместе с исковым заявлением следует направлять документы, подтверждающие наступление страхового случая и основания для страхового возмещения ущерба.

Таким образом, правильные действия страхователя, после наступления страхового случая, помогут не только повысить шансы на гарантированное полное возмещение ущерба, но и получить компенсацию быстрее.

А грамотно составленное заявление, как на выплаты в страховую компанию, так и исковое для судебного разбирательства, поможет доказать свое право на получение страховых выплат.

Правила расторжения договора ОСАГО узнайте в этой информации.

Видео: Выплаты по КАСКО и ОСАГО. Что необходимо сделать чтобы получить всю сумму?

Образец заявления в страховую компанию по каско

Хороший образец обращения послужит, чтобы сохранить время для визирования к доставке адресату.

Нужно помнить, что юриспруденция не стоит в конкретной точке и большиство документов продолжают быстро устаревать. Всегда нужно сверять современность указанных в них ссылок на нормы права. Вполне реально, что законы уже потеряли силу.

Претензия в страховую компанию каско образец - бесплатный архив юридических документов peopleandlaw.ru

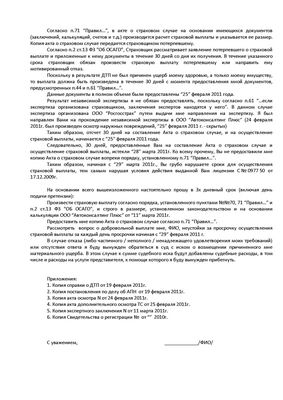

Претензия в страховую компанию каско. По договору страхования заключенному между гражданином и страховой компанией, гражданин застраховала по риску каско принадлежащее ей транспортное средство – автомобиль. В результате дорожно-транспортного происшествия автомобиль гражданина получил технические повреждения.

На момент ДТП автомобилем на основании доверенности, удостоверенной нотариусом управлял заявитель. Виновным в ДТП был признан водитель другого автомобиля. О наступлении страхового случая заявитель незамедлительно обратился в страховую компанию.

После обращения, страховщиком был произведен осмотр транспортного средства и составлен акт осмотра транспортного средства. Заявитель не согласен с результатом экспертизы. Заявитель требует не производить выплату страхового возмещения, предусмотренную договором страхования, до момента получения им результатов независимой технической экспертизы автомобиля.

По договору страхования № ____________ от ___________ года, заключенному между ___________________ и ООО «__________________», ____________ застраховала по риску «Каско» принадлежащее ей транспортное средство – автомобиль марки «_________», государственный регистрационный знак __________.

Во исполнение условий договора страхования и в полном соответствии со ст. 940 ГК РФ в кассу страховой компании внесена страховая премия в размере ___________ рублей.

Страховая сумма по Договору составляет ____________ рублей.

Согласно указанному Договору выгодоприобретателем по рискам «Угон/Хищение», «Ущерб» (на условиях «Полной гибели») в части непогашенной задолженности Страхователя (Залогодержателя по договору о залоге) является ________ (ЗАО), по риску «Ущерб» - страхователь.

Согласно ч. 1 ст. 929 ГК РФ, по договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе, либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

В результате дорожно-транспортного происшествия, произошедшего ___________г.

Факт дорожно-транспортного происшествия подтверждает Справка о дорожно-транспортном происшествии от ___________ г.

На момент ДТП автомобилем на основании доверенности __ № _________ от __________ года, удостоверенной нотариусом г._______ ___________ управлял я – __________________.

Виновным в ДТП был признан водитель автомобиля ___________, гос. Регистрационный знак ___________ – ___________________.

О наступлении страхового случая я незамедлительно, а именно _________ года, сообщил в ООО «______________», действуя при этом в полном соответствии с требованиями «Правил страхования автотранспорта и ответственности владельцев автотранспортных средств».

Кроме этого, в Страховую компанию мной были переданы все необходимые документы, предусмотренные Правилами страхования.

На основании ч. 1 ст. 943 ГК РФ условия, на которых заключается договор страхования, могут быть определены в стандартных правилах страхования соответствующего вида, принятых, одобренных или утвержденных страховщиком либо объединением страховщиков (правилах страхования).

В результате моего уведомления о страховом случае Страховой компанией был открыт паспорт убытка № _______________ от __________ года.

На основании п. 11.4 Правил страхования, утвержденных генеральным директором ООО «______________» № __ от __________ года если иное не предусмотрено договором страхования, Страховщик в течение 15 рабочих дней, считая с даты получения от Страхователя (Выгодоприобретателя) всех необходимых документов и исполнения обязанностей, предусмотренных п.п. 11.8, 11.10, 11.25, 11.27, 11.31, 11.40, 11.44, 14.2 настоящих Правил, обязан принять решение о признании или не признании события страховым случаем.

Событие, а, именно, дорожно-транспортное происшествие – признано страховым случаем, совершившимся в период действия договора страхования.

На основании Договора страхования _____________ от ____________ года – страховое возмещение в случае повреждения застрахованного транспортного средства производится путем проведения восстановительного ремонта на СТОА официального дилера.

После моего обращения, а именно __________ года, страховщиком был произведен осмотр транспортного средства, составлен акт осмотра транспортного средства № __________.

Согласно письму ООО «________________» ________, полученного мной ___________ года, ООО «____________» была проведена независимая техническая экспертиза № _____________, в соответствии с которой размер причиненного ущерба превысил 75% страховой суммы, в связи с чем на основании п. 11.17 Правил Страхования, Страховщиком принято решение об урегулировании страхового случая на условиях «Полная гибель».

В результате указанного обстоятельства выплату страхового возмещения Страховщик готов осуществить страхователю и выгодоприобретателю по риску «Ущерб» на условиях «Полная гибель», т.е. Банку ______, в связи с чем предложено 3 варианта выплаты страхового возмещения.

Я – _____________ не согласен с предложенными вариантами и результатами проведенной экспертизы и считаю сумму ремонта автомобиля необоснованно завышенной.

В свою очередь я намерен провести независимую техническую экспертизу автомобиля с целью выяснения реальной стоимости причиненного ущерба.

В связи с этим мной было направлено письмо в Банк _________ с просьбой приостановить какие-либо действия до получения результатов независимой технической экспертизы.

Не производить выплату страхового возмещения, предусмотренную Договором страхования № ___________ от ___________ года, до момента получения мной результатов независимой технической экспертизы автомобиля марки «_________», государственный регистрационный знак __________, получившего повреждения в результате ДТП, происшедшего __________г.

Ответ на претензию прошу направить по адресу _____________________________________ в течение 7-ми (семи) дней с момента получения претензии.

Жалоба на страховую по осаго, по каско, претензия в страховую, исковое заявление на страховую, образцы документов

ПРЕТЕНЗИЯ в страховую компанию.

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ

ПРЕТЕНЗИЯ в страховую компанию.

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

ЗАНИЖЕНИЕ СУММЫ СТРАХОВОЙ ВЫПЛАТЫ

ЖАЛОБА на страховую компанию в надзорный орган.

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ

ЖАЛОБА на страховую компанию в надзорный орган.

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ

ЖАЛОБА на страховую компанию в РСА.

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ

ЗАНИЖЕНИЕ СУММЫ СТРАХОВОЙ ВЫПЛАТЫ

ИСКОВОЕ ЗАЯВЛЕНИЕ в суд на страховую компанию.

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

ПРЕТЕНЗИЯ в страховую компанию.

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ

ПРЕТЕНЗИЯ в страховую компанию.

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ при хищении (угоне) ТС

ПРЕТЕНЗИЯ в страховую компанию.

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

ОТКАЗ СТРАХОВОЙ ВЫПЛАТЕ

ЖАЛОБА на страховую компанию в надзорный орган.

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ при хищении (угоне) ТС

ЖАЛОБА на страховую компанию в надзорный орган.

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

ИСКОВОЕ ЗАЯВЛЕНИЕ в суд на страховую компанию.

ОТКАЗ В СТРАХОВОЙ ВЫПЛАТЕ

ИСКОВОЕ ЗАЯВЛЕНИЕ в суд на страховую компанию.

ЗАНИЖЕНИЕ СУММЫ СТРАХОВОЙ ВЫПЛАТЫ

НАРУШЕНИЕ СРОКОВ СТРАХОВОЙ ВЫПЛАТЫ

Произошел страховой случай

Если ваш автомобиль поврежден в результате ДТП или действий третьих лиц, и появилась необходимость обратиться в страховую компанию, эта пошаговая инструкция поможет вам ответить на вопросы : Как написать заявление, как обратиться в страховую компанию и победить в этой бюрократической схватке со специалистами страховой компании.

Шаг 1. Определить в какие сроки, и по какому адресу необходимо обратиться в страховую компанию при подаче заявления.>

Шаг2. Собрать необходимый комплект документов для обращения в страховую компанию :

- Свидетельство о регистрации транспортного средства

- Водительское удостоверение

Шаг3. С перечисленными документами выехать в страховую компанию, заполнить заявление о наступлении страхового случая ( Заявление по ОСАГО или КАСКО ).

Шаг4. Отдать заявление и комплект документов специалисту страховой компании и получить от него опись с перечисленными документами, которые вы им оставляете.

Шаг5. Предоставить автомобиль к осмотру.

Шаг6. Получить направление на оценку ( при обращении по ОСАГО или при получении наличных денег на ремонт по КАСКО ).

Шаг7. Предоставить автомобиль к осмотру независимому эксперту для расчета стоимости ремонта.

Шаг8. Довести необходимые документы ( если Постановление или Определение не выдали ранее ).

Шаг9. Получить направление на ремонт или деньги на счет.

Шаг10. Записаться на ремонт на СТО по направлению и в указанный день приехать в ремонтную зону.

Шаг11. Забрать автомобиль и подписать акт выполненных работ.

Каждый страховой случай уникальный и таит в себе множество подводных камней. Если у вас возникли дополнительные вопросы. Вы можете задать вопрос ( ссылка в нижней левой части страницы «задать вопрос», задать вопрос на форуме и получить ответ не только от нас, но и от тех, кто уже с этим сталкивался, задать вопрос по электронной почете 9650777700@mailru или позвонить по телефону 8-965-0-7777-00.

Подача заявление в любую страховую компанию осаго и каско - kzpa

Вы можете не обращаться в страховую компанию, а доверить это дело нам. Автоюристы помогу получить выплату со страховой компании. Наши автоюристы имеют более чем 10-летний опыт работы в сфере автострахования.

Страховые компании переносят отделы приема документов по ДТП в другие города, тем самым пытаются снизить количество обратившихся за страховой выплатой. Мы нашли выход из этой ситуации.

Вы приезжаете к нам всего один раз: заполняете документы по ДТП и проходите независимую экспертизу. Все остальное мы делаем самостоятельно.

В страховой компании можно провести целый день, у нас оформление документов занимает не более 30 минут.

Мы подаем заявление в страховую компанию с приложением всех необходимых документов. У страховой компании есть 20 дней для страховой выплаты (изменения в закон об ОСАГО с 01 сентября 2014 года). Если в течении 20 дней выплаты не будет, то мы обращаемся с претензией.

Срок для ответа на претензию 5 дней по ОСАГО, 10 дней для КАСКО и обращаемся в суд. Все больше и больше страховых компаний начинают выплачивать по претензиям поступившим от «Комитета по защите прав автовладельцев», т.к.

Таким образом потерпевший получает страховую выплату по независимой экспертизе.

Если выплата происходит по решению суда, то можно получить за счет страховой компании: неустойку, проценты за пользование денежными средствами, компенсацию морального вреда и штраф в размере 50% от взысканных судом суммы.

Вы оплачиваете только 2 000 рублей за осмотр ТС независимым экспертом. В стоимость осмотра входит: фотографирование и составление акта с перечнем повреждений ТС.

Заявление о страховом случае.

Заявление в страховую компанию о страховой выплате должно быть подано не позднее 15 рабочих дней. Пропуск этого срока не является основание для отказа в выплате.

Потерпевши может обратиться в страховую компанию или к виновнику ДТП в течении срока исковой давности, который составляет три года. Страховая компания обязана возместить вред причиненного имущество, и пропуск срока для обращения за выплатой не лишает потерпевшего права требовать страховую выплату в течении трех лет.

Согласно Закону об ОСАГО страховщик рассматривает заявление потерпевшего о страховой выплате и предусмотренные правилами обязательного страхования приложенные к нему документы в течение 20 дней со дня их получения. В течение указанного срока страховщик обязан произвести страховую выплату потерпевшему или направить ему мотивированный отказ в такой выплате.

Закон РФ от 27 ноября 1992 г. N 4015-I "Об организации страхового дела в Российской Федерации"

Страховая выплата - денежная сумма, установленная федеральным законом и (или) договором страхования и выплачиваемая страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая.

При направлении на ремонт, по КАСКО, страховая компания выступает посредником между потерпевшим и автосервисом – страховщик по вашему поручению перечисляет денежную сумму автосервису, но деньги это потерпевшего и он вправе из получить на руки.

В рамках ОСАГО, по согласованию с потерпевшим и на условиях, предусмотренных договором обязательного страхования, страховщик в счет страховой выплаты вправе организовать и оплатить ремонт поврежденного имущества.

В случае признания события не страховым случаем страховая компания обязана направить потерпевшему мотивированный отказ в выплате. Если отказ не получен, можно подать жалобу на страховую компанию.

Частью 3 статьи 14.1 КоАП РФ установлена административная ответственность в виде штрафа за осуществление предпринимательской деятельности с нарушением условий, предусмотренных специальным разрешением (лицензией) - от тридцати тысяч до сорока тысяч рублей.

Несмотря на то, что досудебный порядок урегулирования спора со страховой компанией не предусмотрен законодательством, а слово "претензия" не разу не упоминается в Законе "О защите прав потребителей", судебная практика складывается Таким образом, что в случае неподачи досудебной претензии суд отказывает во взыскании штрафа за отказ в добровольном порядке исполнить требования потребителя.

Закон РФ от 07.02.1992 N 2300-1?"О защите прав потребителей"

При удовлетворении судом требований потребителя, установленных законом, суд взыскивает с изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя, импортера) за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятьдесят процентов от суммы, присужденной судом в пользу потребителя.

При грамотно составленной претензии шанс получить страховую выплату очень высок. Получая претензию страховая компания понимает, что на этом потерпевший не успокоиться и имеет намерение обратиться в суд.

Страховой компании невыгодно доводить дело до суда и для минимизации своих расходов страховщики производят выплату.

Все больше и больше страховых компаний начинают выплачивать по претензиям поступившим от «Комитета по защите прав автовладельцев», т.к. понимаю, что юристы Комитета идут до конца и не остановятся на подаче претензии.

Рассмотрение дела в суде.

В Постановлении Пленума №20 Верховный суд разъяснил, что отношения между страховой компанией и потерпевшим в ДТП регулируются, в том числе, и положениями Закона «О защите прав потребителей».

Иски по таким спорам рассматриваются судами общей юрисдикции. Исковое заявление подается в суд по месту нахождения страховой компании, по месту жительства истца, по месту заключения или месту исполнения договора страхования.

Общественные организация выступающие в защиту потерпевшего освобождены от уплаты госпошлины. Обратившись в «Комитет по защите прав автовладельцев» за помощью, вам удастся избежать лишних расходов на уплату государственной пошлины, размер которой может составлять до 60 000 рублей.

В порядке суброгации (переход к страховщику, выплатившему страховое возмещение, права требовать компенсацию с лица, ответственного за ущерб, причиненный страхователю в пределах возмещенного) страховая компания может обратиться с иском в суд к лицу виновному за причиненный вред в течении трех лет с момента наступления страхового случая.

Срок рассмотрения дела судом.

Гражданский процессуальный кодекс Российской Федерации

Статья 133. Принятие искового заявления Судья в течение пяти дней со дня поступления искового заявления в суд обязан рассмотреть вопрос о его принятии к производству суда.

Статья 154. Сроки рассмотрения и разрешения гражданских дел

1. Гражданские дела рассматриваются и разрешаются судом до истечения двух месяцев со дня поступления заявления в суд, если иные сроки рассмотрения и разрешения дел не установлены настоящим Кодексом, а мировым судьей до истечения месяца со дня принятия заявления к производству.

Если не подана апелляционная жалоба, то решение суда вступает в законную силу в течении месяца с даты принятия в окончательной форме.

После того, как решение вступит в законную силу можно получать исполнительный лист. Исполнительный лист выдается судом принявшем решение в течении одного дня.

Приказ Судебного департамента при Верховном Суде РФ от 29.04.2003 N 36 "Об утверждении Инструкции по судебному делопроизводству в районном суде" 9.3.2. Исполнительные документы выписываются и передаются (направляются) по назначению не позднее следующего рабочего дня после вступления в законную силу судебного постановления либо после возвращения дела из апелляционной инстанции…

Исполнительный лист можно предъявить в банк, в котором у страховой компании открыт расчетный счет или к судебным приставам по месту регистрации страховщика.

В случае предъявления исполнительного документа в банк списание средств со счета должника производиться не позднее трех дней.

Федеральный закон от 02.10.2007 N 229-ФЗ "Об исполнительном производстве" Статья 70. Обращение взыскания на денежные средства 5. Банк или иная кредитная организация, осуществляющие обслуживание счетов должника, незамедлительно исполняют содержащиеся в исполнительном документе или постановлении судебного пристава-исполнителя требования о взыскании денежных средств, о чем в течение трех дней со дня их исполнения информирует взыскателя или судебного пристава-исполнителя.

Образцы претензий в страховую компанию - цюпс

Образец досудебной претензии в страховую компанию по каско

Данный образец примерный и носит универсальный характер. Вам необходимо будет указать наименования страховой компании, свои данные и описания характерного для вас события (ДТП) с перечислением повреждений.

«Наименование страховой компании

Между Мной и Страховой компанией (Наименование) «дд/мм/год» был заключен договор (№ от «дд/мм/год») страхования транспортного средства. Согласно условиям договора на страхования принимался транспортное средство марки (указать марку автомобиля) государственный регистрационный знак «________».

Согласно, Справки о ДТП от (дд/мм/год) моему автомобилю были причинены следующие повреждения:

«дд/мм/год» в соответствии с правилами страхования обратился в «Наименование страховой компании» с Заявлением о наступления страхового события.

Досудебная претензия в страховую компанию

Акция: Спецпредложение этого лета! Не упустите свой шанс.

Все конфликты со страховщиком можно решить еще до суда, если составить убедительную претензию и направить её в страховую компанию.

Все конфликты со страховщиком можно решить еще до суда, если составить убедительную претензию и направить её в страховую компанию.

Как правило, претензия к страховой компании предъявляется в следующих случаях:

1. Размер компенсации необоснованно занижен.

2. Отказ в выплате страховой компенсации.

3. Необоснованное затягивание выплаты страховой компенсации.

1. Размер компенсации необоснованно занижен

Это один из самых распространенных случаев, когда страховщик не выполняет свои обязательства.

При этом следует отметить, что страховой компании намного выгоднее не проводить замену поврежденных агрегатов (даже если это необходимо), а просто провести ремонт. Как результат – страховая компания получает солидный доход, а страхователь – ремонт вместо замены.

Далее по акту осмотра транспортное средство направляется на проведение независимой экспертной оценки, которая устанавливается по минимальным параметрам. В настоящее время независимая оценка может определяться по минимальным, средним и максимальным параметрам. Но чаще всего оценка выставляется именно по минимальным параметрам, так как оценочная компания не хочет терять клиента в лице страховщика.

Лучше всего самостоятельно подыскать оценочную компанию и доверить ей проведение независимой экспертизы. После этого предоставить результаты проведенной экспертизы в страховую компанию. Кроме того, данные результаты необходимо приложить к исковому заявлению (если разбирательство перешло в судебную стадию).

2. Отказ в выплате страхового возмещения.

Причиной отказа в выплате компенсации может послужить нарушение условий заключенного договора. При этом наш опыт показывает, что в большинстве случаев отказы в выплате возмещения носят необоснованный, незаконный характер. Следовательно, при нарушении ваших прав возникает необходимость досудебного разбирательства, а в некоторых случаях дело доходит и до суда.

- Оспорить заключение экспертизы (Для этого вы должны знать все нюансы либо обратиться к квалифицированному специалисту).

- Подать в суд исковое заявление на страховую компанию. В суде у вас всегда будет право принять или опровергнуть приведенные страхователем аргументы.

3. Необоснованное затягивание выплаты компенсации

Всевозможные справки и звонки от страховой компании с различными объяснениями являются искусственным (незаконным) затягиванием выплаты компенсации.

Для того чтобы получить положенное страховое возмещение, вам необходимо составить грамотную досудебную претензию, в которой должны присутствовать соответствующие ссылки на действующее законодательство.

Образец досудебной претензии к страховой компании

1. «Шапка» - адресат (страховая компания, ее реквизиты), ФИО руководителя, адрес компании.

2. Непосредственно текст претензии. Должен содержать полное описание страхового случая (дата, место, время, обстоятельства произошедшего). Указание причин отказа выплатить страховое возмещение.

3. Претензия должна предусматривать ссылки на нормы законодательства и пункты правил страхования, которые подтверждают Ваши доводы необоснованного отказа страховой компании.

В приложениях к претензии необходимо предоставить Отчет независимой оценки, такой Отчет усилит аргументированность Ваших требований.

Как получить возмещение ущерба по КАСКО?

После ДТП или наступления любого другого страхового случая, предусмотренного в полисе КАСКО, владелец застрахованного транспортного средства должен уведомить страховую компанию о наступлении страхового случая и подготовить пакет документов для получения страхового возмещения. Однако чтобы получить компенсацию своевременно и в полном объеме, необходимо соблюдать ряд правил страхования, предусмотренных в договоре.

В данной статье мы рассмотрим основные правила и условия получения возмещения по КАСКО, опишем пошаговую процедуру получения выплат, а также коснемся вопроса сроков осуществления и объема выплат по КАСКО.

Порядок действий на месте ДТП

При наступлении ДТП страхователю, в первую очередь, необходимо уведомить правоохранительные органы и страховую компанию о факте происшествия (страхового случая). До прибытия сотрудников ГИБДД водителю нельзя передвигать, ремонтировать и другими способами воздействовать на автомобиль.

Обратите внимание! Пострадавшей стороне ни в коем случае не следует обсуждать со вторым участником происшествия те или иные способы возмещения ущерба в обход процедуры, регламентированной страховой компанией – если дело дойдет до суда, это может расцениваться как намерение обмануть страховую компанию.

По прибытии на место ДТП, сотрудники правоохранительных органов должны составить протокол или акт о произошедшем ДТП. Составленный акт нужно проверить и, при необходимости, внести в него индивидуальные правки. Так, например, если происшествие было зафиксировано на камеры видеонаблюдения, это обязательно нужно указать в протоколе.

Что нужно делать после страхового случая?

После составления акта о ДТП и эвакуации автомобиля, нужно оперативно подготовить пакет документов для страховой компании, который, как правило, включает следующее:

- заявление на возмещение ущерба по КАСКО;

- удостоверение личности (паспорт заявителя);

- оригинал и копию водительских прав;

- регистрационные документы на машину;

- страховой полис КАСКО;

- акт или протокол произошедшего ДТП, заверенный сотрудником ГИБДД.

В зависимости от обстоятельств сотрудники страховой компании имеют право потребовать дополнительные документы, которые могут быть необходимы для восстановления полной картины происшествия. Например, при угоне потребуется копия документа о возбуждении уголовного дела, при аварии в результате стихийного бедствия – свидетельство из Гидрометцентра, а при пожаре – справка из МЧС.

Обратите внимание! Весь пакет документов необходимо подготовить в двух экземплярах: один – для собственника автомобиля, другой – для страховой компании. В копиях для владельца автомобиля сотрудник страховой компании обязан поставить отметки, свидетельствующие о дате их приема. Также следует уточнить номер дела, дату его регистрации и сроки рассмотрения.

После передачи документов в установленные страховой компанией сроки необходимо предоставить автомобиль на экспертизу для оценки повреждений и расчета предполагаемой суммы страхового возмещения.

Как составить заявление на получение возмещения?

Чтобы подать заявление на получение выплат по КАСКО, в страховой компании необходимо взять унифицированный бланк, утвержденный законодательными органами РФ. Содержательная часть заявления играет особую роль в намерении компенсировать ущерб после страхового случая по КАСКО, так как известны случаи, когда неправильно оформленный документ становился причиной отказа в выплатах компенсации.

Впрочем, на практике заполнить заявление не так уж и трудно, главное – предоставить страховщикам максимальное количество информации о произошедшем страховом случае. Всю эту информацию можно распределить на блоки:

Заявление о страховой выплате "Росгосстраха": образец. Порядок обращения в случае ДТП

Автомобиль - одно из опаснейших средств передвижения. Мы обычно об этом даже не задумываемся, слишком уж часто и в большом количестве видим их на своих улицах. Да и сами являемся автовладельцами. Личный транспорт - это очень удобно. Не нужно вставать раньше времени, идти в самую неприятную погоду на остановку общественного транспорта, ждать автобус или маршрутку, пребывая в предобморочном состоянии помеси недосыпа и спешки, толкаться с другими такими же людьми в забитых автобусах. Абстрактная опасность нам кажется невысокой платой за удобство. Но тем временем происходит довольно много дорожно-транспортных происшествий. И хорошо, если они влекут за собой только финансовые траты.

И денежные расходы, и возмещение за ущерб здоровью может покрыть страховка. В этой статье нас интересует страховка "Росгосстраха". Мы рассмотрим особенности программ этой организации. К тому же мы научимся оформлять заявление о страховой выплате ("Росгосстрах").

Компания "Росгосстрах"

Страховая компания "Росгосстрах" считается крупнейшей из своего сегмента по России. На сегодняшний день в списке ее продуктов - более пятидесяти наименований. Среди них и наиболее популярные программы страхования, и сугубо индивидуализированные, для самого немногочисленного, но требовательного клиента.

В 2013 году "Росгосстрах" в очередной раз подтвердил свое заслуженное место в рейтинге надежности страховых компаний. На данный момент у них статус А++, что означает "исключительно высокий уровень надежности". Кредо компании - "страхование должно быть не только надежным, но и понятным". В каждом офисе вам прозрачно расскажут об особенностях страховых продуктов, подберут для вас индивидуальный, подходящий только вам, вариант.

Общение с такой фирмой доставляет удовольствие, так как не требует особенных усилий и жертв. Многочисленные офисы позволяют не дожидаться своей очереди среди множества таких же клиентов. Оформление происходит быстро и качественно.

Продукты страховой компании

Страховая компания занимается множеством отраслей этого направления.

В этой статье мы рассмотрим, как выглядит полис "Росгосстраха". Посмотрим, какие ключевые записи он должен содержать. Научимся правильно заполнять заявление о страховом случае. Рассмотрим, какие документы потребуются при оформлении пакета на выплату.

ОСАГО от "Росгосстрах"

КАСКО - программа страхования, которая защищает вас и ваш автомобиль в случае аварии, если вы являетесь виновником дорожно-транспортного происшествия или пострадавшим, но страховка виновника не покрыла всех ваших расходов. Помимо этого, КАСКО страхует от угона и порчи автомобиля. То есть если автомобиль был взломан, из него пропали некоторые детали или оборудование, произошел непредвиденный случай порчи имущества (например, с этажа жилого дома упала ваза с цветами на лобовое стекло автомобиля, и оно разбилось). Выплаты по КАСКО рассчитываются исходя из стоимости новых автозапчастей или автомобиля в целом. При наступлении страхового случая из вышеприведенных, также необходимо писать заявление о страховой выплате ("Росгосстрах").

Куда обращаться для оформления

При оформлении полиса,необходимо обратиться в один из функционирующих офисов компании. Их по всей России насчитывается более трех с половиной тысяч. Обычно в каждом районе города (особенно крупного) есть хотя бы один офис. Это упрощает задачу: не нужно далеко ехать, рискуя по пути найти неприятную историю для своего автомобиля, еще не обзаведясь страховкой.

К тому же полис можно оформить через интернет в режиме онлайн. Для этого нужно зайти на официальный сайт "Росгосстраха", затем перейти в раздел "КАСКО" или "ОСАГО", заполнить обязательные поля регистрации. Через интернет можно получить полис как в электронном варианте, подписанный электронной подписью (в этом случае он придет к вам на электронную почту), так и в бумажном варианте. Во втором случае можно самостоятельно забрать готовый полис в одном из филиалов компании либо воспользоваться бесплатной доставкой до дома или места работы.

Куда обращаться при наступлении страхового случая

Обращение через интернет и по телефону

Для того чтобы не терять драгоценного времени и не ожидать присвоения номера дела в душном офисе центра урегулирования убытков, стоит обратиться в компанию через интернет или по телефону. На официальном сайте есть кнопка "Сообщить о наступлении страхового случая". Именно на нее и стоит нажать. После этого заполнить пустые окошки деталями происшествия и получить номер дела. В телефонном режиме все происходит точно так же, только информацию забиваете в базу данных не вы, а оператор с ваших слов.

Порядок оформления ДТП

Положительное решение по выплате страхового возмещения подразумевает правильное оформление самого дорожно-транспортного происшествия. Если случилась авария, вам необходимо связаться с представителями ГИБДД. Впоследствии вам понадобится справка этой государственной структуры, поэтому без их участия не обойтись. Однако у вас есть выбор: вызывать службу на место происшествия либо, самостоятельно зафиксировав подробности столкновения на фото или видеокамеру, отправиться на ближайший пост сотрудников дорожной инспекции и оформить протокол. К тому же необходимо заполнить бланк, прилагающийся к страховому полису. На нем тоже должны быть отметки дорожной инспекции.

Необходимые документы при причинении вреда имуществу

При причинении вреда имуществу потерпевший должен обратиться в центр урегулирования убытков со следующим комплектом документов: паспорт, страховой полис на автомобиль, справка о ДТП от компетентных органов (форма №154), протокол об административном правонарушении, извещение о дорожно-транспортном происшествии, определение об отказе в возбуждении административного правонарушения (если такое составлялось), реквизиты получателя страховой выплаты. Автомобиль до момента обращения в страховую фирму должен быть в том же состоянии, что и после аварии. Страховщик должен будет осмотреть и оценить полученный ущерб, затем выдать документ, подтверждающий этот осмотр. Затем заполняется бланк заявления на страховую выплату с зафиксированным номером дела.

Документы при причинении вреда здоровью

Для возмещения ущерба, причиненного здоровью, лицо должно предоставить следующий пакет документов в страховую организацию: точно так же паспорт для удостоверения личности пострадавшего, справку о дорожно-транспортном происшествии формы №154, протокол о правонарушении, постановление суда, справку о возбуждении административного правонарушения, справки из медицинской организации, проводившей осмотр пострадавшего (отчет бригады скорой помощи, амбулаторную карту, заключение лечащих врачей, выписной эпикриз).

Если был причинен ущерб жизни, то необходимо предоставить свидетельство о смерти из органов ЗАГС и медицинское свидетельство о смерти. Если у пострадавшего есть иждивенцы, необходимо предоставить документы на них. Для детей в возрасте до 14 лет - свидетельство о рождении, с 14 до 18 - паспорт гражданина Российской Федерации. Супруг, находящийся в отпуске по уходу за ребенком до трех лет - справки из фонда социальной защиты населения, инвалид - свидетельство медико-социальной экспертизы. К тому же необходимо заполнить заявление на получение страховой выплаты. Его вам выдадут в офисе организации. Однако для ознакомления мы предоставляем вам экземпляр заявления на страховую выплату (образец).

Отзывы о компании "Росгосстрах"

Страховой случай по КАСКО: ущерб, угон

Что делать, если произошел страховой случай по КАСКО?

Что делать владельцам КАСКО при ДТП

Порядок действий при ДТП, чтобы оформить страховой случай по полису КАСКО:

Обязательно ли вызывать ГИБДД для оформления страхового случая?

Для обладателей КАСКО прибытие ГИБДД предусмотрено условиями страхового полиса и чаще всего вызова не избежать. К тому же, это упростит процесс получения материальной компенсации от страховой компании за ущерб (повреждения) автомобиля.

Однако по условиям вашего полиса может быть доступна опция получения компенсации без предоставления справок от компетентных органов. Уточнить наличие данной опции вы можете в условиях полиса КАСКО или позвонив в свою страховую компанию и назвав серию, номер полиса.

Владельцам КАСКО запрещено: самостоятельно оплачивать нанесенный ущерб, сговариваться с остальными участниками аварии об отсутствии претензий у сторон, менять картину ДТП, своевольно эвакуировать автомобили без согласования со страховщиком.

Автомобиль получил ущерб: повреждения на стоянке или поцарапан каким-то предметом?

Действия для владельцев полиса при нижеследующих страховых случаях КАСКО необходимо:

Страховой случай — угон

Действия для владельцев КАСКО при угоне автомобиля:

- При обнаружении кражи немедленно звоните в полицию по номерам: 02, 112 (для МТС), 911 (для Билайн), 020 (для Мегафон);

- Свяжитесь со своей страховой компанией;

- Напишите заявление и подайте его в отделение полиции, которое обслуживает место угона.

- Запрещается: видоизменять картину происшествия, ликвидировать доказательства по факту кражи ТС злоумышленниками.

Автомобиль полностью (частично) сгорел

Действия для владельцев КАСКО при пожаре:

- Незамедлительно сообщите о возникшем пожаре по номерам: 01, 112 (для МТС), 911 (для Билайн), 010 (для Мегафон);

- Если пожар продолжается, попробуйте его погасить;

- Свяжитесь со страховщиком и проконсультируйтесь, как доставить ему автомобиль для осмотра.

- Возьмите справку в местном отделении Госпожнадзора, где указана причина возгорания и принятое решение.

- Запрещается: видоизменять картину происшествия, самостоятельно эвакуировать ТС без ведома страховщика.

Страховой случай с пассажирами автомобиля

Если пострадавшие в ДТП пассажиры застрахованы от несчастного случая, то обычно помимо документов относительно самого несчастного случая нужно предоставить дополнительные документы – результаты обследования в ходе медицинской экспертизы. В случае возбуждения уголовного дела прилагается копия соответствующего постановления.

Подведем краткий итог. При наступлении любого страхового случая необходимо осуществить три основных действия:

- оперативно известить страховую компанию,

- сообщить о случившемся в соответствующие органы (ОВД, ГИБДД, пожарная служба) для получения документальных свидетельств происшествия,

- своевременно подать письменное заявление в страховую компанию.

Что делать после оформления страхового случая?

Источники:

provodim24.ru , bfmac.com , insur-portal.ru , businessman.ru , gosavtopolis.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением