Как написать заявление о выдачи справки

Оформляем и выдаем работникам справки

Какие справки выдаются работникам

Какие сведения должны содержаться в справке

Как учитывать выданные справки

КАКИЕ ВИДЫ СПРАВОК МОЖЕТ ТРЕБОВАТЬ РАБОТНИК?

Работникам могут понадобиться разные справки. Разные в зависимости от цели, содержания и места предоставления. В этой статье мы рассмотрим примеры наиболее востребованных справок.

Обязанность выдавать работникам справки установлена Трудовым кодексом РФ.

Извлечение из Трудового кодекса РФ

Статья 62. Выдача документов, связанных с работой, и их копий

По письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику трудовую книжку в целях его обязательного социального страхования (обеспечения), копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно.

К этому списку стоит добавить справку о доходах физического лица по форме 2-НДФЛ[1]. Эту справку чаще всего оформляют при увольнении работника, она нужна бухгалтерии для определения сумм налоговых вычетов. Кроме того, ее может запросить банк при получении работником кредита или займа.

Извлечение из Налогового кодекса РФ

Глава 23. Налог на доходы физических лиц

Статья 230. Обеспечение соблюдения положений настоящей главы

3. Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Выдается справка на основании заявления. Она подписывается руководителем и бухгалтером и заверяется печатью.

Реквизиты справок оформляются в соответствии со схемами расположения реквизитов документов, приведенными в приложении А к ГОСТ Р 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов».

ОБЯЗАТЕЛЬНЫЕ РЕКВИЗИТЫ СПРАВКИ

Справки, как правило, оформляются на общем бланке или на специально разработанном бланке для справок. В любом случае справка должна содержать следующие реквизиты:

• наименование организации — автора документа;

• наименование вида документа («справка»);

• регистрационный номер документа;

• место составления документа;

• заголовок к тексту (при оформлении на бланке формата А4);

• отметка о наличии приложения (если оно имеется);

• подпись руководителя организации или его заместителя;

• оттиск печати (при наличии у организации или индивидуального предпринимателя).

ФОРМЫ СПРАВОК, ВЫДАВАЕМЫХ РАБОТНИКУ

Справка с места работы

Такие справки занимают особое место среди документов по личному составу.

• должность или профессию (пример 1);

• размер заработной платы и т. д.

Справка с места работы подписывается руководителем организации либо кадровым работником, если такая обязанность входит в его компетенцию на основании приказа о распределении обязанностей.

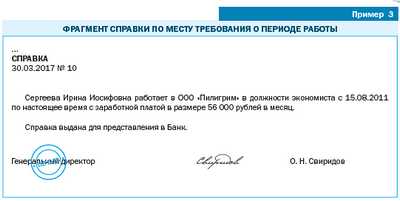

Справка о заработной плате тоже имеет несколько разновидностей. Например, справка о заработной плате за последние три месяца работы (пример 2) может представляться в органы соцзащиты для признания семьи малообеспеченной.

Еще одна распространенная справка — о сумме заработной платы за два календарных года, предшествующих увольнению работника, — выдается по письменному заявлению застрахованного лица (его законного представителя либо доверенного лица) не позднее трех рабочих дней со дня получения (регистрации) страхователем заявления.

Эта справка нужна уволенному работнику для оформления пособий (по временной нетрудоспособности, по беременности и родам, по уходу за ребенком).

Заполняется она либо от руки черными или синими чернилами (шариковой ручкой), либо с использованием технических средств (компьютера или пишущей машинки). Подчистки и исправления не допускаются. Сведения, содержащиеся в справке, заполняются на основании данных бухгалтерского учета и отчетности страхователя. Заполненная справка удостоверяется печатью организации (круглой), которая проставляется в специально отведенном месте и не должна закрывать подпись.

Справка для представления по месту требования

В зависимости от места требования содержание справки может разниться. Исполнитель обязательно должен уточнить у работника, в какую организацию он будет ее представлять.

Справка для представления по указанному работником месту требования оформляется и регистрируется в том же порядке, что и справки с места работы, — на фирменном бланке организации (пример 3).

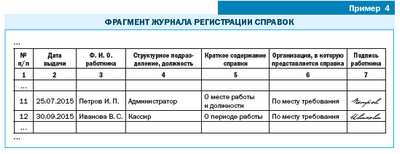

КАК УЧИТЫВАЮТСЯ СПРАВКИ?

Учет справок, выдаваемых с места работы, ведется инспектором по кадрам или другим работником отдела кадров в специальном журнале (книге) учета либо в его электронном аналоге (пример 4).

1. Справки работнику выдаются по его заявлению. В заявлении нужно указать, какие именно сведения должны содержаться в справке.

2. Выдаваемые справки подписываются руководителем организации или уполномоченным лицом и заверяются печатью организации (при ее наличии).

3. Выдаваемые справки учитываются в специальном журнале и выдаются работнику под роспись.

[1] Приложение № 1 к Приказу ФНС России от 30.10.2015 № ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме».

заместитель директора по управлению персоналом

Заявление на выдачу справки о рождении

Появление в семье младенца – всегда радостное событие. Государство оказывает единовременную помощь родителям, для того чтобы они могли приобрести для ребенка вещи первой необходимости. Ее назначение и процедура выплаты регулируется приказом Минздравсоцразвития России N 1012н (2009 г.) и Федеральным законом № 81-Ф3 (1995 г.).

Появление в семье младенца – всегда радостное событие. Государство оказывает единовременную помощь родителям, для того чтобы они могли приобрести для ребенка вещи первой необходимости. Ее назначение и процедура выплаты регулируется приказом Минздравсоцразвития России N 1012н (2009 г.) и Федеральным законом № 81-Ф3 (1995 г.).Порядок оформления справки

Право на единовременное пособие имеют трудоустроенные граждане. Если оба родителя неработающие, то пособие выплатят по месту жительства; в любом случае необходимо в органы социальной защиты или по месту работы предоставить пакет документов, среди которых главной является справка о рождении ребенка или детей. К слову, помощь государства рассчитывается на каждого новорождённого. То есть если в семье появилась двойня, то размер пособия будет двойным.

Как заполнить заявление

Этот документ является типовой формой №24. Он представлен на информационном стенде в любом отделении ЗАГСа. Есть он и в свободном доступе в интернете. Например, на некоторых юридических или информационных ресурсах, в том числе и нашем сайте. Чтобы сэкономить время, вы можете скачать здесь бланк заявления на выдачу справки о рождении ребенка, заполнить его дома и предоставить в ЗАГС.

Главное, что нужно сделать перед выездом за границу, это узнать есть ли у вас запрет на выезд, в этом поможет проверенный сервис наших партнеров, который, в течении нескольких минут, предоставит вам информацию о наличии задолженности по кредитам, штрафам, алиментам, услугам ЖКХ и прочему, а также оценит вероятность запрета вылета за границу.

Обратите внимание на следующие нюансы:

- Все данные и реквизиты, что определяются правилами документооборота, проставляются сотрудниками ЗАГСа (например, номер справки и дата ее выдачи, печать).

- Указывается полное название отделения ЗАГСа, в котором было получено свидетельство о рождении ребенка.

- Сведения, которые отображены в метрике новорождённого: его ФИО, дата рождения, место, родители.

Выданная справка действительна на протяжении 30 дней.

Онлайн журнал для бухгалтера

Подаем заявление на получение справки 2 НДФЛ

В наши дни подача заявления на выдачу справки 2-НДФЛ проходит по стандартной процедуре и стала обязательным этапом для любого работодателя. В эту форму вносят данные о заработке, а также о сумах налога, которые были рассчитаны на основании соответствующего дохода.

Естественно, существует ряд требований, которые закон предъявляет к оформлению данного документа. Ведь форма 2-НДФЛ предназначена для передачи ее налоговикам. Организации, а также ИП за наемных работников, вносят в нее всю необходимую информацию:

- о размере заработной платы и иных выплаченных доходов;

- произведенных удержаниях НДФЛ у конкретного работника;

- имеющихся налоговых вычетах – стандартных, социальных, инвестиционных и имущественных.

Данный документ должен быть оформлен на каждого работника. Справку подписывает доверенное лицо (обычно работник бухгалтерии) либо руководитель фирмы, индивидуальный предприниматель.

В целом, справка 2-НДФЛ – крайне востребованный документ. Эта форма пригодится во многих житейских ситуациях. А именно:

- если решили взять в долг у банка;

- при смене работодателя;

- чтобы можно было получить налоговый вычет при оплате учебы, лечения и в других оговоренных в законе ситуациях;

- для правильного расчета оплаты листка нетрудоспособности и дней положенного отдыха;

- для подачи документов на разрешение на въезд и пребывание в другую страну (например, шенгенская виза);

- для приобретения жилого помещения в ипотеку.

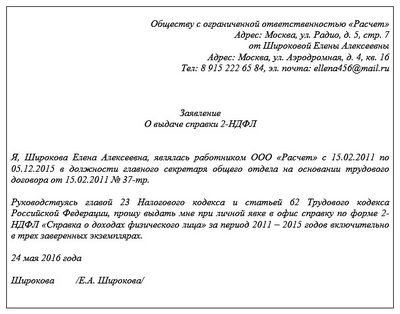

Процедура в подачи заявления на выдачу справки 2-НДФЛ в законе не оговорена, поэтому довольна проста. Сначала сотрудник в свободной форме подает в бухгалтерию соответствующее заявление (иногда возможно и в устной форме). После этого предприятие изготавливает справку. Она же служит источником ценной информации для налоговиков.

Выдача справки о доходах

Выдавать 2-НДФЛ следует по правилам статьи 62 Трудового кодекса и положениям главы 23 Налогового кодекса РФ. Основное требование закона такое: после подачи заявления на выдачу справки о доходах у работодателя есть три рабочих дня, чтобы сформировать ее и выдать.

В случае отказа или пропуска этого срока компанию (ИП) ждут серьезные последствия. Если по каким-то причинам подчиненный не смог получить справку на руки в трехдневный срок, он имеет полное прав оформить на вас жалобу, так как это считается серьезным нарушением закона. Причем с жалобой он может пойти и в трудовую инспекцию, и в налоговый орган, и прокуратуру, и даже в суд. Таким образом, в силу закона отказ выдать 2-НДФЛ – считается серьезным нарушением.

Заметим также, что, как правило, справка о доходах интересует работников в дни их увольнения. Так что будьте готовы ее предоставить.

В поисках документа о доходах

Нельзя исключать нетипичные ситуации, при которых у человека нет возможности обратиться напрямую к своему работодателю. Однако шанс сообщить новому работодателю либо просто самому узнать о своих доходах остается всегда. В этом поможет заявление на получение таких сведений.

Ситуация 1. Допустим, вы сменили работу в нескольких компаниях (ИП). Спустя время от одного из работодателей потребовалась информация о выплаченных доходах и удержанном налоге. Однако найти его никак не получается. И такое – не редкость. Ведь фирма могла оказаться просто-напросто однодневкой. В этом случае запросить нужные сведения можно в территориальной налоговой инспекции на основании заявления. Обычно его составляют в произвольной форме.

Ситуация 2. Если достоверно известно, что работодатель прекратил свою деятельность, то справку 2-НДФЛ можно запросить с помощью Интернета. Для этого нужно активировать свой личный кабинет на официальном сайте налоговой службы России.

Ситуация 3. Выяснилось, что у ФНС России нет данных о ваших прошлых доходах и перечисленном с него работодателем НДФЛ. Тогда остается одно: при трудоустройстве в новую компанию написать заявление, в котором указать причину невозможности получить справку о доходах. Например, ликвидация бывшего работодателя, зарплата в конвертах и т. п. В этом случае, руководство по новому месту работы может подать соответствующий запрос в органы Пенсионного фонда и налоговой службы. В том числе, в их архивные подразделения.

Для тех, кто не знает, как написать заявление на 2-НДФЛ, существуют простые правила. В первую очередь, нужно помнить, что подается оно в произвольной форме. А чтобы быть уверенным, что компания (ИП) его получит, лучше воспользоваться услугой отправки заказным письмом с уведомлением о вручении.

Имейте в виду, что образец запроса предполагает наличие данных:

- о заявителе и его паспорте;

- почтовом адресе;

- номере телефона для связи;

- подписи с датой под текстом заявления.

Когда и сколько работал

И, пожалуй, самое главное: не забудьте указать, в какой именно период времени вы работали в этой компании, а также за какие календарные годы вам нужны сведения о доходах и налоге с них. Это не только значительно упростит работу бухгалтерии, но и позволит получить справку оперативно. Причем, на основании ст. 62 ТК РФ можно запросить сколько угодно ее заверенных копий. Как говорится, на все случаи жизни. И все это бесплатно.

Всю информацию, необходимую для запроса 2-НДФЛ, можно найти в нижеследующем стандартном образце.

Также рекомендуем учитывать, что многие фирмы имеют свои внутренние правила и положения. В них может быть более конкретизирован порядок выдачи некоторых документов, в том числе 2-НДФЛ, и основные требования к этому процессу.

Заявление на выдачу справки 2 НДФЛ. Образец

В обязательном порядке работодатель той или иной организации предоставляет в налоговые органы по месту регистрации справку о полученных доходах (2-НДФЛ) всех числящихся сотрудников. Она является основным документом, отражающим полную информацию о начисляемой заработной плате, удерживаемых налогах. Оформляется отдельно на каждого сотрудника. Подписывается законным представителем компании или тем лицом, который имеет право подписи (распоряжение начальства). Это может быть заместитель директора, главный бухгалтер.

Совершенно другой процесс происходит, когда запрашивается работником информация о доходах для личных целей. Для этого необходимо подать заявление на выдачу справки 2 НДФЛ, образец которого находится на сайте Фонда социального страхования РФ, либо узнать о его наличии в бухгалтерии.

Заявление на справку 2 НДФЛ: образец

Заявленная форма предъявляется по месту требования и необходима в следующих ситуациях:

- Возникла потребность во взятие у банка крупной суммы денег в кредит на определенные нужды (приобретение ипотечного жилья, другой недвижимости, автотранспорта и т.п.).

- Оплата лечения, для получения высшего и другого образования. Выдается родителям учащегося.

- Увольнение и устройство на новую работу. Запрос делает отдел кадров. В редких случаях справка выдается автоматически.

- Для расчета листков нетрудоспособности, пенсии.

- Когда стоит вопрос об усыновлении ребенка из детского дома, взыскании алиментов с должника/ов.

- Судебные разбирательства.

- Для получение визы в консульстве, посольстве.

Организация при получении заявления на справку 2 НДФЛ (образец заполняет сам подающий) обрабатывает запрос от 1 до 3 дней и после ее выдает на руки. Вся информация, содержащиеся в этом документе должна быть достоверной, это является основной для последующего анализа налоговыми инспекторами о правильности уплаты налогов.

Как написать заявление на справку 2 НДФЛ. Процесс выдачи

Как написать заявление на справку 2 НДФЛ? Вопрос не должен возникать, так как эта информация доступная.

Документ оформляют и заверяют подписями и печатями, опираясь на Налоговый Кодекс РФ (гл. 23, ст.62), после получения запроса в течении 3 (трех) рабочих дней, исключая праздники и выходные.

Если вы подали заявление на выдачу справки 2 НДФЛ и ее не выдали в срок, следует оформить жалобу, которую предоставляете в один из исполнительных органов:

Начнется разбирательства, так как по действующему закону прямой отказ, касающийся заявления на получение справки 2 НДФЛ, правильного образца, является существенным нарушением трудового права.

Нестандартные ситуации. Как написать заявление на 2 НДФЛ?

- Частая смена рабочих мест. Нет возможности взять справки с этих мест работ. В таком случае бывший сотрудник не знает: как написать заявление на 2 НДФЛ. Оформление заявления происходит в произвольной форме и предоставляется налоговому инспектору, обслуживающего район по месту проживания уволенного ранее работника.

- Произошла ликвидация организации (причина банкротство). За неимением данных в ФСН, необходимо подать заявление «Об отсутствии возможности в получении справки о доходах». Далее работодатель, принимающий нового работника, запрашивает данные в пенсионном фонде, налоговом органе.

Заявление на 2 НДФЛ. Отправка образца в бухгалтерию

Оформление заявления на 2 НДФЛ (отправка образца в бухгалтерию по месту работы заказным письмом) происходит в свободной форме.

В документе прописываются:

- паспортные данные заявителя;

- место прописки, либо регистрация, почтовый адрес;

- действующий номер домашнего, рабочего, мобильного телефона для связи;

- № телефона для связи;

- основной текст (прошу предоставить информацию о доходах за прошедший, текущий год);

- сколько требуется заверенных экземпляров;

- в конце дата составления, подпись и ее расшифровка.

Подробности сведений для заявления о выдаче справки о социальных вычетах

Федеральной налоговой службой России была утверждена форма, которая составляется при обращении налогоплательщика для подтверждения факта неполучения социального вычета. Она является рекомендуемой, чтобы сохранить единообразие в документах налоговиков.

На основании статей Налогового кодекса РФ получение социального вычета доступно любому гражданину, который делал отчисления НДФЛ при пенсионных взносах в НПФ или на добровольное пенсионное страхование. Если вычет был не получен, должно быть выдано соответствующее подтверждение.

В форму вносятся определенные сведения для заявления о выдаче справки о социальных вычетах. Они должны быть отражены в полном объеме, чтобы документ приняли компетентные органы.

Сведения для заявления о выдаче справки о социальных вычетах предоставляются в определенном законом порядке. Важно знать основные моменты процедуры, которую проходит налогоплательщик.

Правила предоставления справки о неполучении или получении налогового вычета отражены в подпункте 4 пункте 1 статьи 219 Налогового кодекса РФ. Согласно норме получить вычет могут граждане, которые производили отчисления в негосударственный пенсионный фонд. Уплаченный НДФЛ может быть возвращен налоговикам по предоставлению заявления.

При определении суммы учитываются все фактические расходы налогоплательщика. Во внимание берется каждый из договоров.

Получить вычет могут налогоплательщики, обратившиеся в налоговую инспекцию по месту жительства.

Пенсионные фонды должны рассчитывать базу, согласно которой для плательщика определяется налоговый вычет при досрочном прекращении соглашения. В этом случае гражданину может быть выдана справка о неполучении социального налогового вычета, передаваемая налоговому агенту.

ФНС разработала рекомендации по выдаче таких документов. Также была утверждена форма справки. В качестве обоснования имеется Приказ ФНС № ММ-3-04/625@, изданный 1 января 2001 года.

Для выдачи справки налогоплательщик предоставляет в инспекцию:

- заявление;

- копии соглашений с пенсионным фондом негосударственного типа;

- платежные документы.

Обязательно отражаются реквизиты договоров и данные налогового агента, который будет получателем документов. Полный пакет предоставляется лично налогоплательщиком или по почте. Также передать документы может доверенное лицо при наличии официальной разрешающей бумаги.

Стандартные положения

Под налоговым вычетом понимается определенная сумма, на которую могут быть уменьшены отчисления лица. Она определяется с доходов налогоплательщика, в том числе и заработной платы. Возврат осуществляется на законных основаниях.

Выделяют два способа получения вычета. В первом случае налогоплательщик подает документы непосредственно в налоговую службу. Это вариант используется гражданами тогда, когда производится возмещение крупной суммы денег. Но для проведения проверки потребуется три месяца.

Второй вариант является более быстрым. Выплаты производит работодатель на основании заявления сотрудника. Возврат осуществляется ежемесячно и в меньшем размере. Но вариант имеет одно важное преимущество: налогоплательщик может не бояться инфляции, так как средства сразу же будут возвращаться.

Эти два способа касаются не всех видов вычетов. Налоговым законодательством предусмотрено право на возврат в различных сферах. Самым популярным является социальный вычет, который может быть предоставлен только по окончании налогового периода путем обращения в налоговую службу.

Социальные вычеты предоставляются тогда, когда гражданин потратил определенные средства на:

Получить их можно только по окончании года, в котором была произведена оплата. Обращение не имеет сложностей. Важно лишь предоставить в налоговую инспекцию документы, перечень которых утвержден законодательно. Чаще всего налогоплательщикам нужно заполнить 3-НДФЛ (декларацию) и приложить квитанции о совершенных расходах.

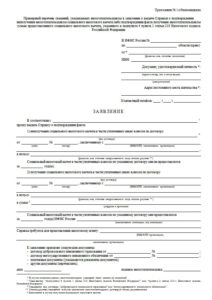

Форма сведений для заявления о выдаче справки о социальных вычетах

Подтверждение неполучения социального вычета оформляется в виде справки. Для ее предоставления налогоплательщик должен составить заявление по установленной форме.

В нем необходимо отразить определенные сведения, среди которых выделяют:

- данные (название и адрес) территориального отделения налоговой службы;

- информацию о заявителе (фамилию, имя, отчество);

- идентификационный номер налогоплательщика;

- серию и номер паспорта, дату и место выдачи;

- дату рождения налогоплательщика;

- адрес по месту регистрации и проживания;

- контактные сведения;

- данные налогового агента, куда направляется документ;

- реквизиты договора страхования.

Данная форма имеет определенный код 1112520, который проставляется для каждого налогового документа. Ранее заявление составлялось произвольно. Но после письма ФНС необходимо использовать именно этот бланк для заполнения.

С помощью данной бумаги налогоплательщик может подтвердить неполучение социального налогового вычета или сумму, которая была перечислена на законных основаниях.

Вычет предоставляется при отчислениях гражданином взносов в негосударственный пенсионный фонд или при добровольном пенсионном страховании. Данные о получении или неполучении вычета требуют страховщики для определения удержанного НДФЛ. Если договор расторгается досрочно, то уплаченный налог начисляется на выплату суммы, положенной лицу.

Однако при невыплате социального вычета налогоплательщику НДФЛ взиматься не будет. Именно для этого заполняется заявление по установленной форме.

Бланк заявления о выдаче справки о социальных вычетах

Бланк заявления о выдаче справки о социальных вычетах

Для того, чтобы правильно составить заявление, необходимо ориентироваться на образец. Также законодательно прописываются правила оформления документов, разработанные Федеральной налоговой службой России.

Отсюда вы узнаете, как составить заявление о разблокировке расчетного счета за ненадобностью отчитываться по НДФЛ

При составлении документа можно ориентироваться на приведенный ниже образец:

В Федеральную налоговую инспекцию №43

от Кравченко Василия Геннадьевича

Документ, удостоверяющий личность:

паспорт 0709 235486

выдан ОУФМС России по г. Москве

Дата рождения: 23.08.1987 года

Адрес по месту проживания:

г. Москва, ул. Пригородная, д. 168б, кв. 26

На основании пп.4 п.1 ст. 219 Налогового кодекса РФ прошу предоставить справку, подтверждающую:

- Неполучение социального налогового вычета по уплаченным мной налогам по договору добровольного пенсионного страхования №2364 от 21.04.2014 года, заключенному с Негосударственным пенсионным фондом «Согласие» ИНН 123584621272 КПП123595458 в пользу отца Кравченко Геннадия Анатольевича, являющегося застрахованным лицом.

Социальный налоговый вычет по уплаченным налоговым взносам, согласно договору №2364, положен мне за 2015 год ИФНС России №43 по городу Москве ИНН 128832158215.

Справка предоставляется налоговому агенту НПФ «Согласие» (ИНН123584621272 КПП123595458).

К заявлению приложены документы:

- Договор о добровольном пенсионном страховании №2364 от 21.04.2014 года.

- Договор негосударственного пенсионного обеспечения №2434 от 21.04.2014 года.

- Квитанция, подтверждающие факт оплаты №564795.

23.03.2016 года ___________________

Рекомендации по содержанию

ФНС России разработаны рекомендации по составлению заявления о непредоставлении или предоставлении социального налогового вычета. В них отражен основной порядок обращения налогоплательщика.

Для того, чтобы получить справку установленного образца гражданину необходимо обратиться в территориальное отделение ФНС с:

- письменным заявлением;

- копиями договора о пенсионном страховании добровольного характера;

- квитанциями, подтверждающими факт внесения денежных средств согласно договору.

Заявление должно содержать реквизиты документов и данные о налоговом агенте. Передать бумаги разрешается как лично, так и почтовым отправлением. При этом можно воспользоваться услугами доверенного лица при наличии подтверждения права направлять документацию подобного рода.

При личном обращении гражданина инспектор передает документы не позднее суток в ответственное подразделение. После регистрации пакета данные направляются начальнику инспекции для резолюции. Далее начинается камеральная проверка для подготовки ответа.

При почтовом отправлении регистрация с присвоением единого номера проводится в момент получения. Процедура проверки аналогична указанной выше.

В ходе камеральной проверке выясняется полнота отраженных в документах сведений и факт предоставления или непредоставления социального налогового вычета. Если возврат не был осуществлен, инспектора проверяют возможность его получения.

Важным моментом является сверка данных о налогоплательщике и налоговом агенте с информацией из единых госреестров. Если сведения не совпадают или представлены не в полном объеме, то налогоплательщику направляется уведомление о вызове. Оно должно быть подписано должностным лицом и направлено почтовым отправлением заказного типа.

При установлении факта неполучения вычета проверяют информацию о заявления налогоплательщика в отделение ФНС и федеральные базы для выявления отсутствия обращения в другие отделения. По предыдущему месту проживания направляется запрос. Ответ на него должен поступить не позднее, чем через пять дней.

После рассмотрения документов лицом, проводившим камеральную проверку, составляется докладная записка. Она направляется руководителю подразделения. Если документ согласовывается, готовится справка с использованием установленной формы. В ней отражается налоговый период, когда социальный налоговый вычет не был получен.

Документ передается на подпись руководителю с:

- проставлением порядкового номера;

- отметкой о дате выдаче;

- заверением печатью ФНС.

При отрицательном решение налогоплательщику направляется отказ в выдаче справки с указанием причин. Справки регистрируются в специальном журнале. По завершении процедуры документ передается в отдел, осуществляющий отправление.

На основании разработанных рекомендаций налоговый орган в обязательном порядке после предоставления документов должен инициировать их проверку. В ходе нее выясняется полнота предоставленных сведений, подлинность документов, которые являются основанием для выдачи справки.

Если в документации будут выявлены недостоверные сведения или налоговый орган получит неполный пакет документов, налогоплательщику направляется письменное уведомление. Оно содержит вызов лица в отделение.

Документ обязательно должен иметь основания для вызова. Среди причин выделяют наличие недостоверных данных или отсутствие каких-либо документов. Если пакет неполный, требуется указать дополнительные бумаги.

Уведомление передается на подпись должностному лицу. После этого документ отправляется заказным письмом налогоплательщику.

Чтобы не возникло спорных моментов, налогоплательщику нужно обратиться в инспекцию с:

- письменным заявлением;

- копиями договора или нескольких договоров о добровольном пенсионном страховании;

- платежными документами, которые являются подтверждением вносимых средств.

Дополнительно нужно приложить лицензии НПФ, которые заверяются подписью руководства и печатью учреждения. Если в договоре отражаются лицензионные данные, то такая бумага не нужна.

В заявлении важно отразить реквизиты заключенных соглашений и сведения о налоговом агенте. Если сделать все в соответствии с правилами, налогоплательщику выдадут справку без проблем.

Из этой статьи вы сможете узнать, как оформить приказ о зачислении подотчетных сумм на корпоративную карту.

Правила составления формы счета-фактуры при расчетах по НДС описаны здесь.

Источники:

www.profiz.ru , emigranto.ru , buhguru.com , lawcount.ru , buhuchetpro.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением