Как правильно написать письмо о переходе на усн

Уведомление о переходе на УСН — образец заполнения

Вы предприниматель или руководитель небольшой фирмы и хотите подать уведомление о переходе на «упрощёнку»? Для начала проверьте, соответствует ли ваше предприятие условиям, которые выдвигает законодательство налогоплательщикам на УСН.

Ддля перехода на УСН юрлицо или индивидуальный предприниматель подают в инспекцию ФНС по месту регистрации уведомление по рекомендованной приказом ФНС России от 2 ноября 2012 года № ММВ-7-3/ [email protected] форме №26.2-1. Образец заполнения уведомления о переходе на УСН с 2018 года мы рассмотрим в этой статье. Успеть подать его необходимо до 31 декабря 2017 года.

Однако для этого еще необходимо соответствовать целому ряду критериев.

- число человек, работающих в фирме, меньше 100;

- вы не применяете ЕСХН;

можете смело переходить на этот специальный режим.

Если вы — руководитель организации и:

- число работников у вас меньше 100;

- доход за 9 месяцев 2018-го не превысит 112 млн рублей при работе на УСН (п. 2 ст 346.12 НК РФ );

- остаточная стоимость основных средств менее 150 млн рублей;

- доля других фирм в уставном капитале меньше 25%;

- у фирмы нет филиалов;

- ваша деятельность не относится к финансовому сектору (банки, страховщики);

- заработок за прошлый год составил менее 150 млн рублей (п. 4 ст. 346.13 НК РФ ),

вы сможете использовать УСН с 2018 года. Для этого необходимо узнать о том, что собой представляет форма 26.2-1 (скачать бланк 2018 в excel можно в конце статьи) и заполнить ее без ошибок.

Как получить уведомление

Уведомительный характер — отличительная черта перехода на УСН. Но это не значит, что нужно получать уведомление о переходе на УСН из налоговой службы. Как раз наоборот: вы сообщаете ФНС о своем намерении использовать «упрощенку» в следующем календарном году. Ранее действовала форма уведомления о возможности применения упрощенной системы налогообложения — этот бланк служил ответом на заявление налогоплательщика. Но он утратил силу еще в 2002 году по приказу ФНС России N ММВ-7-3/ [email protected] Теперь ждать от налоговой разрешения на использование «упрощёнки» не нужно. Направляйте уведомление о переходе на УСН самостоятельно. Если для этого вам необходим образец заполнения уведомления о переходе на УСН- 2018 (форма 26.2-1), его можно найти в конце статьи.

Подтверждать право применять этот режим тоже нет нужды. Если вы не подходите по условиям, это выяснится после первой отчетности, и уж тогда придется отвечать за обман материально. У налоговой службы нет оснований запрещать или разрешать переходить на упрощенную систему, ее использование — добровольное право налогоплательщиков. Кроме того, уведомление о переходе на УСН формы 26.2-1, о котором пойдет речь в статье, имеет характер рекомендации. Сообщить в ФНС о намерении использовать спецрежим можно и в другой — произвольной форме, но удобнее воспользоваться готовой. Поэтому скачать бланк уведомления о применении УСН в 2018 году можно прямо в этом материале.

Срок подачи уведомления

Перейти на упрощенку можно с начала нового календарного года — налогового периода. Если вы планируете использовать эту систему с 2018-го, успейте найти образец заполнения уведомления о переходе на УСН с 2018 года для ИП и юрлиц, заполнить его и направить в территориальный орган ФНС до 31 декабря 2017 года. Точнее, до 29 декабря включительно, так как 31 декабря — это выходной день, воскресенье. При опоздании придется отложить переход на УСН на год. Статья 346.12 НК РФ запрещает применять режим фирмам и предпринимателям, которые нарушили срок подачи документа.

Как заполнить уведомление о переходе на УСН 2018 (форма 26.2-1): пошаговая инструкция

Рекомендуемая форма введена приказом ФНС России от 02.11.2012 N ММВ-7-3/ [email protected] «Об утверждении форм документов для применения упрощенной системы налогообложения». По такой же форме подают уведомление вновь созданные фирмы и ИП, только при этом они прилагают к нему документы для регистрации. Вновь созданные предприятия вправе сообщить в ФНС о применении УСН в срок 30 дней с тех пор, как встанут на учет.

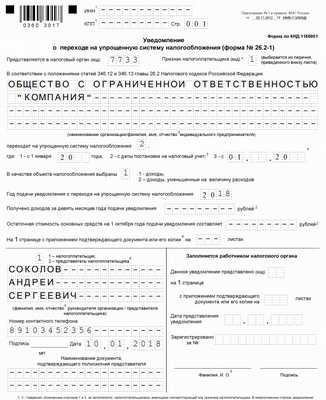

Вот как выглядит пустой бланк:

Руководство по заполнению Формы 26.2-1

Разберем построчно, как заполнять форму. Отметим различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях.

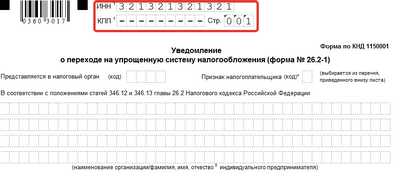

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

Если уведомление подает организация, КПП проставляется обязательно.

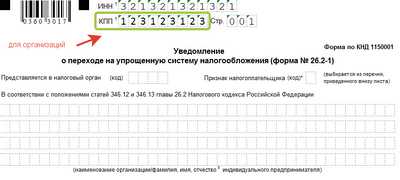

Шаг 2 — код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы не знаете код, то посмотреть можно на сайте ФНС. На примере код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

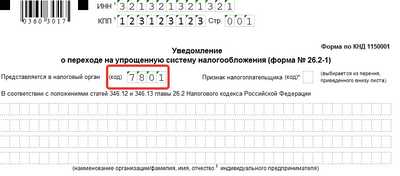

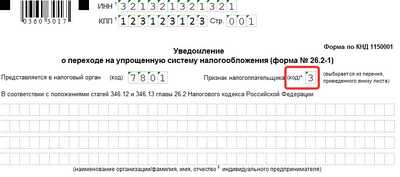

Шаг 3 — код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

Шаг 4 — название фирмы или ФИО ИП

Предприниматель вносит ФИО, остальные клетки заполняя прочерками.

Одним из самых популярных, среди предприятий малого бизнеса, льготных режимов налогообложения является УСН. Он позволяет вести бухгалтерский учет в упрощенном виде и отчитываться по незначительному количеству налогов, размер которых ниже чем на ОСНО . Как перейти на УСН строго определено в законе – для этого в установленном порядке подается заявление на УСН по форме 26.2-1

Порядок перехода на УСН

Законодательство устанавливает определенные сроки, в которые может осуществиться переход на УСН, как при организации нового хозяйствующего субъекта, так и при переходе с одного режима налогообложения на другой.

Переход может быть осуществлен следующим образом:

Заявление о переходе на УСН подается в электронном виде или лично представителем фирмы. Для его оформления используется утвержденная приказом ФНС форма 26.2-1.

Ее можно заполнить в специализированных программах, интернет-сервисах, или вручную, используя чернила черного цвета, прописные заглавные буквы. Сам бланк при этом можно приобрести в типографии, получить в налоговой инспекции или распечатать с интернета.

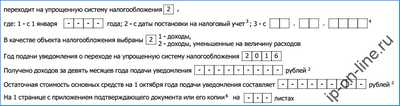

Образец заполнения заявление о переходе на УСН

В верхней части заявления прописывается ИНН фирмы или индивидуального предпринимателя. Место для него содержит 12 клеток. Если документ подается от фирмы, номер которой состоит из 10 знаков, то лишние две клеточки подчеркиваются знаком «-». Поле КПП указывают только организации, а физические лица должны в каждой клеточке поставить знак прочерка.

Затем записывается код налоговой инспекции из 4 цифр, в которую отправляется заявление.

В поле «Признак налогоплательщика» указывается, в какой момент заполняется документ:

- При подаче вместе с бумагами на государственную регистрацию организации или предпринимателя ставится «1».

- Отметка «2» указывается, если заявление подается на физическое или юридическое лицо, которое вновь регистрируется после ранее совершенного закрытия или ликвидации. Кроме этого, этот же пункт необходимо выбрать тем, кто совершает переход с режима ЕНВД на упрощенную систему.

- Если происходит смена с любой другой налоговой системы, кроме ЕНВД, то ставится символ «3».

После этого в заявление вписывается полное название юридического лица, согласно официальным документам, или же полные Ф.И.О. предпринимателя в соответствии с паспортом или заменяющим его удостоверением личности. Наименование фирмы заполняется в одну строчку, личные данные — каждое слово с новой строчки. Все пустые клетки нужно прочеркнуть знаком «-».

Затем указывается с какого момента осуществляется переход на упрощенную систему:

- Отметка «1» ставится фирмами, которые переходят с 1 января с другого налогового режима.

- Код «2» указывается, что смена производится с даты регистрации организации или ИП — его используют те, кто регистрируется первый раз или вновь после закрытия.

- Цифру «3» ставят тогда, когда налогоплательщик перестал осуществлять деятельность, облагаемую ЕНВД, и в связи с этим переходит на упрощенную систему. Здесь же указывается с какого месяца это происходит.

В следующей строке выбирается объект налогообложения:

- Код «1» проставляется для расчета налога «по доходам».

- Цифра «2» – по доходам, уменьшенным на величину расходов. Затем необходимо вписать год, в котором производится подача документа.

Следующие два поля заполняются только в том случае, если налогоплательщик производит переход на УСН с другого режима, т. е., если ранее в поле «Признак налогоплательщика» был указан код «3». Здесь необходимо вписать какой доход получен за 9 месяцев того года, в котором оформляется заявление, а также остаточную стоимость ОС.

Если документ подается представителем фирмы или предпринимателя через доверенное лицо, то ниже нужно указать количество прикладываемых бумаг, подтверждающих эти полномочия.

Если документ подается представителем фирмы или предпринимателя через доверенное лицо, то ниже нужно указать количество прикладываемых бумаг, подтверждающих эти полномочия.В самом низу заявление разделено на 2 части — заполнять нужно только левую. Здесь указывается кто подает документ в налоговую инспекцию:

- «1» если лично налогоплательщик.

- «2» – его представитель. Ниже вписываются полные личные данные руководителя, предпринимателя или его представителя, а также указывается контактный телефон. Данные заверяются личной подписью, и при наличии — печатью. В этом блоке все оставшиеся пустыми клеточки отмечаются знаком «-».

Заявление на УСН скачать бланк формы 26.2-1

Скачать бланк заявления на УСН в формате Excel.

Скачать форму бланка 26.2-1 в формате PDF.

Скачать образец заполнения заявления, PDF.

Как написать уведомление о переходе на УСН

Упрощённая система налогообложения – это льготный режим для малого бизнеса, позволяющий существенно снизить налоговую нагрузку. Перейти на упрощёнку можно в течение 30 дней с даты создания ООО или ИП. В этой статье вы найдете уведомление о переходе на УСН 2018 форма 26.2-1 (образец заполнения) и порядок его подачи.

Заявление о переходе на УСН, а если точнее, уведомление, утверждено Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@. Эта форма продолжает действовать и в 2018 году. Бланк одинаковый для ИП и организаций, далее мы рассмотрим образец его заполнения.

Срок подачи уведомления

Статья 346.13 HК РФ позволяет перейти на упрощенную систему вновь созданной организации и зарегистрированному индивидуальному предпринимателю в срок 30 дней после постановки на налоговый учет. При этом заявитель признается применяющим упрощенку с даты регистрации ИП или ООО.

Оговорка сделана специально, чтобы не вынуждать налогоплательщиков несколько дней до перехода на УСН отчитываться по общей системе налогообложения. Например, предприниматель зарегистрировался 25 апреля 2018 года, а сообщил о своем выборе только 10 мая. В 30-дневный срок он уложился, поэтому считается применяющим упрощенную систему налогообложения с 25.04.18. Отчитываться за третий квартал в рамках ОСНО ему не требуется.

Подавать заявление о переходе на УСН можно сразу вместе с другими документами на государственную регистрацию, однако если налоговые инспекции (регистрирующая и та, где налогоплательщик будет поставлен на учет) разные, то в приемке могут отказать.

Просто будьте готовы к такой ситуации, отказ в принятии - не произвол налоговиков, а нечеткое требование кодекса. В таком случае вы просто должны подать форму 26.2-1 в ту инспекцию, куда вас поставили на учет: по прописке ИП или юридическому адресу организации. Главное – успеть сделать это в 30-дневный срок после выдачи свидетельства.

Если вы сразу не сообщите в ИФНС о переходе, то возможность появится только со следующего года. Так, если ИП из нашего примера, зарегистрированный 25.04.18, не сообщит об этом, то будет работать на общей системе до конца 2018 года. А с 2019 года он снова получит право перехода на льготный режим, но сообщить об этом надо не позднее 31 декабря 2018 года.

Таким образом, уведомить налоговые органы о своем выборе можно либо в течение 30 дней со дня регистрации ИП/ООО или до 31 декабря, чтобы перейти на УСН со нового года.

В какую ИФНС сообщать о переходе

Если следовать букве закона, то заявление о переходе на упрощенную систему налогообложения с нового года надо подать в ту инспекцию, где действующий бизнесмен уже поставлен на налоговый учет. Указание на это есть в п. 1 статьи 346.13 НК РФ.

А вот в отношении того, можно ли подавать уведомление в ту же ИФНС, куда подаются документы на госрегистрацию, точно не сказано. Дело в том, что в крупных городах и некоторых регионах созданы специальные регистрирующие инспекции. Так, в Москве это 46-ая инспекция, в Питере - 15-ая. То есть, документы на регистрацию подают только в них, а на учет ставят в ИФНС по прописке ИП или юрадресу ООО.

На практике налоговики (та же самая 46-ая московская ИФНС) без проблем принимают заявление на УСН при подаче документов на регистрацию, но кое-где, как мы уже говорили, требуют обращаться по месту налогового учета. В вашем конкретном случае вполне может оказаться, что инспекция, куда вы подаете документы и которая ставит вас на налоговый учет, будет одной и той же. Тогда и вопрос выбора ИФНС просто не возникает. Узнать код инспекции можно на сайте налоговой службы.

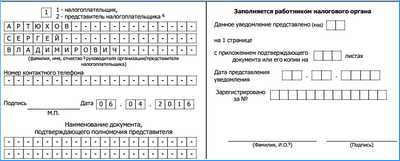

Как заполнить уведомление

Бланк одностраничный, заполнить его просто, но определенные моменты надо учитывать:

- Если подается заявление на УСН при регистрации ИП или организации, то поля ИНН и КПП не заполняют.

- Подписывает форму 26.2-1 лично предприниматель или руководитель ООО. Все остальные лица, в том числе учредитель, могут подписывать заявление только по доверенности, указывая ее реквизиты. Из опыта – налоговики принимают подпись учредителя и без доверенности, но будьте готовы к спорам, лучше все-таки, чтобы подписывал руководитель.

- Перед тем, как выбрать объект налогообложения: «Доходы» или «Доходы минус расходы», советуем получить бесплатную консультацию или самостоятельно изучить разницу между этими режимами. Поменять объект налогообложения можно будет только с нового года.

Приводим образец сообщения о переходе на УСН при регистрации ООО, для ИП он заполняется аналогично.

1.Первые ячейки (ИНН и КПП) заполняются уже действующими организациями, которые меняют налоговый режим. Только что созданные компании и ИП проставляют здесь прочерки.

2.Далее указываете код налогового органа и признак налогоплательщика:

- 1 – при подаче формы 26.2-1 вместе с документами на регистрацию;

- 2 – если сообщаете о выборе упрощенки в первые 30 дней с даты постановки на учет или снятии с учета по ЕНВД;

- 3 – при переходе работающих бизнесменов с других режимов.

3.Вписываете полное имя индивидуального предпринимателя или название организации.

4.Укажите код даты перехода на УСН:

- 1 – при выборе упрощенной системы с начала следующего года;

- 2 – с даты постановки новой компании или ИП на учет;

- 3 – с начала месяца в году при снятии с учета плательщика ЕНВД.

5.Выберите код объекта налогообложения:

Ниже вписываете год подачи уведомления. Поля с суммами доходов за предыдущие 9 месяцев и стоимость ОС заполняют только работающие организации.

6.В левом нижнем поле внесите данные заявителя, выбрав его признак:

- 1 – лично предприниматель или директор ООО;

- 2 – представитель, подающий по доверенности.

Во втором случае надо вписать название и реквизиты доверенности. Кроме того, указывается полное имя директора или представителя, ФИО предпринимателя в левом нижнем поле не дублируется.

7.Остается только внести номер телефона заявителя и дату подачи. Остальные свободные ячейки заполняются прочерками.

Чтобы упростить подготовку уведомления, можно заполнять его в нашем сервисе. Просто следуйте подсказкам системы, и вы получите пример документа с вашими данными, при необходимости отредактируйте его. Вам останется только распечатать весь пакет документов и подать в ИФНС.

Обычно хватает двух экземпляров уведомления, один остается у инспектора, второй отдают с отметкой о принятии, его надо хранить у себя в качестве подтверждения выбора УСН. На практике наши пользователи сообщают, что у них запрашивают три экземпляра, поэтому советуем иметь при себе дополнительную копию.

Как убедиться в том, что вас действительно поставили на учет в качестве плательщика упрощенной системы? В письме ФНС от 04.12.09 № ШС-22-3/915@ сообщается, что по письменному запросу налогоплательщика инспекция обязана подтвердить, что он применяет УСН. Особой нужды в подтверждении нет, достаточно второго экземпляра заявления с отметкой инспектора, но некоторые контрагенты при заключении сделок могут запросить такой официальный ответ.

Уведомление о переходе на УСН в 2018 году

Уведомлением о переходе на упрощенную систему налогообложения (УСН, УСНО, упрощенка, упрощенный налог) является документ, в котором ИП или организация сообщает о своем желании применять один из специальных режимов налогообложения – упрощенный.

Зачем заявлять о переходе на УСН

УСН, равно как и вмененка и патент, являются добровольными режимами налогообложения и могут применяться ИП и организациями по своему усмотрению при соблюдении соответствующих условий.

При регистрации предпринимателя или юридического лица он автоматически переводится на ОСНО, если уведомление для перехода на УСН им не будет предоставлено в течение 30 дней после постановки на учет.

ОСНО является одним из самых сложных и экономически невыгодных для субъектов малого предпринимательства режимов налогообложения. В большинстве случаев он применяется, когда по численности сотрудников и денежным оборотам компания или ИП не может применять УСН или ЕНВД либо, в случае, когда налогоплательщик сотрудничает в основном с контрагентами, заинтересованными в зачете «входного» НДС.

Если при регистрации ИП или организация забыли сдать уведомление на применение ЕНВД или УСН, перейти на спецрежим они смогут только в следующем году.

Применение УСН осуществляется только после уведомления налогового органа об этом и регистрации указанного лица в качестве плательщика упрощенного налога.

Бланк уведомления по форме 26.2-1

В настоящий момент унифицированной формы уведомления, обязательной к применению при переходе на УСН, нет. Организация или ИП могут использовать как рекомендованную ФНС РФ форму 26.2-1, так и собственноручно разработанную. Однако, во избежание возможных отказов на уровне местных инспекций, рекомендуем составлять и подавать уведомление о переходе на УСН по форме 26.2-1, рекомендованной Федеральной налоговой службой.

Скачать форму 26.2-1 уведомления о переходе на упрощенную систему налогообложения.

Особого порядка заполнения указанного документа нет, список основных кодов, которые понадобятся для внесения сведений, приведены внизу уведомления.

Порядок подачи уведомления

Уведомление может быть подано в налоговый орган несколькими способами:

- Путем личного обращения в ИФНС (МРИ ФНС) по месту учета.

- По почте заказным письмом с описью вложения.

- Через Личный кабинет индивидуального предпринимателя на сайте ФНС РФ.

Срок подачи уведомления напрямую зависит от того, по каким основаниям организация или ИП переходят на УСНО:

- При первичной постановке на учет ООО или ИП уведомление нужно сдать либо одновременно с общим пакетом документов на регистрацию, либо в течение 30 дней после нее.

Как было сказано выше, если бизнесмен забудет в тридцатидневный срок подать заявление для перехода на упрощенку, то он автоматически будет переведен на общий режим налогообложения, сменить который сможет только в следующем году.

- Действующая организация или ИП при переходе с иной системы налогообложения или при открытии нового вида деятельности, в отношении которого планируется применение УСНО, должны подать заявление в срок не позднее 31 декабря года, предшествующего тому, с которого будет применяться упрощенка.

Организации, решившие перейти на УСНО, должны подать заявление не ранее 1 октября, так как в указанном документе необходимо отразить сумму доходов за прошедшие 9 месяцев (по состоянию на 1 октября). Для ИП указанное ограничение не действует.

- При переходе с ЕНВД, если деятельность на вмененке прекращена – заявление подается в срок, не позднее месяца с даты прекращения работы на вмененке.

В этом случае ИП или организация начинают применение УСН не с начала года, а с месяца, в котором была прекращена деятельность на ЕНВД

- При переходе с УСН на иной режим налогообложения необходимо подать уведомление по форме 2-3 в срок до 15 января года, с которого ИП или организация планирует перейти на другую систему налогообложения.

Обратите внимание, что сменить систему налогообложения с УСН на иную, или изменить объект обложения («доходы» или «доходы минус расходы») ИП или организация может только со следующего года, кроме случая потери права на применение УСН в связи с превышением лимита сотрудников или доходов, полученных с начала налогового периода.

Почему рекомендуется подать уведомление одновременно с регистрацией ИП/ООО

Рекомендация сдать уведомление о переходе на упрощенку вместе с основным пакетом документов связана с исключением риска перевода на ОСНО, если предприниматель или ООО забыли подать указанный документ, что случается довольно часто.

Чтобы предупредить возможный исход рекомендуется сдать уведомление 26.2-1 вместе со всеми документами, представляемыми на регистрацию.

Рассмотрим вкратце образцы заполнения уведомления в разных ситуациях.

Образец заполнения формы 26.2-1 при подаче одновременного с общим пакетом документов на регистрацию.

Для ИП при первичной регистрации

Если его нет, то строчку нужно отчеркнуть.

- В блоке 2 нужно отразить код налогового органа, в который будет представляться заявление и признак налогоплательщика.

Код налогового органа в который подается заявление можно узнать с помощью специального сервиса на сайте ФНС РФ.

Признак налогоплательщика при подаче заявления вместе с документами на регистрацию указывается «1».

- В блоке 3 указываются полностью ФИО ИП, подающего указанный документ.

- В блоке 4 указывается код 2, в остальных ячейках ставятся прочерки.

- В блоке 5 отражается код, соответствующий виду выбранного объекта по УСН: «1» – для объекта «Доходы» 6% и «2»- для объекта «Доходы минус расходы» 15%.

- В блоке 6 указывается год подачи документа.

- В блоке 7 ставится код «1» если уведомление подается сам будущий ИП и «2» если его представитель.

Если ставится код «1», то 3 нижних строчки отчеркиваются и указывается только контактный номер телефона, дата заполнения заявление и подпись ИП.

Если ставится код «2», то в трех нижних строчках необходимо указать ФИО представителя ИП, затем номер контактного телефона и, в самом низу, данные о документе, подтверждающем полномочия представителя.

Все остальные строчки, а также строки, незаполненные полностью, отчеркиваются.

Для ООО при первичной регистрации

- В блоке 1 ИНН и КПП не указываются, так как организации они пока не присвоены.

- В блоке 2 указывается код налогового органа, в который будет представлен пакет документов на регистрацию вместе с данным уведомлением, а также признак налогоплательщика.

Код налогового органа, в который подается заявление, можно узнать с помощью специального сервиса на сайте ФНС РФ.

Признак налогоплательщика при подаче заявления вместе с документами на регистрацию указывается «1».

- В блоке 3 указывается полное наименованиеорганизации, подающейуведомление.

- В блоке 4 указывается код 2 (переход на УСН с момента регистрации), в остальных ячейках ставятся прочерки.

- В блоке 5 отражается код, соответствующий виду выбранного объекта по УСН: «1» – для объекта «Доходы» 6% и «2»- для объекта «Доходы минус расходы» 15%.

- В блоке 6 указывается год подачи документа.

- В блоке 7 ставится код «1», если уведомление подает руководитель организации и «2», если его представитель.

Если ставится код «1», то ниже необходимо указать ФИО руководителя организации, контактный номер телефона, дату заполнения заявления и подпись руководителя.

Если ставится код «2», то в трех нижних строчках необходимо указать ФИО представителя организации, номер контактного телефона иданные о документе, подтверждающем полномочия представителя.

Все остальные строчки, а также строки, незаполненные полностью отчеркиваются.

Образец заполнения формы 26.2-1 при подаче по прошествии 30 дней с даты регистрации или при переходе с ЕНВД на УСН в случае прекращения деятельности на вмененке.

Порядок заполнения уведомления при предоставлении его после регистрации (в течение 30 дней) или при переходе с ЕНВД, если деятельность на вмененке прекращена, отличается лишь признаком налогоплательщика (код). В данном случае ставится «2», а не «1», как в первом образце.

Если ИП или организация переходят на УСН с ЕНВД в середине года (в случае невозможности применения вмененки) в строке «переходит на упрощенную систему налогообложения» необходимо поставить код «3» и в соответствующей строке ниже, указать месяц и год, с которого происходит перевод на упрощенку.

Порядок заполнения уведомления при переходе на УСН с иных режимов налогообложения

При переходе с иных режимов налогообложения необходимо указать:

- Признак налогоплательщика (код) – «3»

- Переход на упрощенную систему налогообложения – «1»

- Год подачи уведомления – год, который предшествует тому с которого ИП или организация планирует применять УСНО

Организации дополнительно должны указать сумму доходов, полученных за прошедшие 9 месяцев (по состоянию на 1 октября) и остаточную стоимость основных средств.

Примечание: ИП данные строки не заполняют.

Как подтвердить применение УСН

Подтвердить применение упрощенной системы налогообложения можно непосредственно в налоговом органе по месту учета, запросив у контролирующего органа соответствующий документ.

Документом, подтверждающим нахождение ИП или организации на УСНО, с 2014 года является информационное письмо, форма которого утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

До 2014 года работу на упрощенке подтверждал другой документ – уведомление о возможности применения УСН.

Для получения информационного письма упрощенец должен обратиться с письменным запросом в инспекцию по месту учета. Срок предоставления подтверждения – 30 дней с даты получения налоговым органом запроса.

Как правильно подать заявление на переход на УСН

Упрощённая система налогообложения является одним из самых удобных экономических режимов, позволяющих максимально сократить налоговые отчисления. Такой режим очень удобен для многих фирм, занимающихся предоставлением услуг и продажей товаров.

Кто может использовать УСН и как осуществить переход

Юрлица и индивидуальные предприниматели, решившие использовать специальный упрощённый режим, должны соответствовать определённым параметрам.

Основными являются следующие показатели:

- Количество сотрудников фирмы не должно превышать 100 человек.

- Сумма дохода за девять месяцев должна быть не больше 59,805 млн. рублей (величина дохода для перехода на УСНО с начала 2017 г).

- Остаточная стоимость ОС с 2017 года должна быть до 150 млн.

Сроки подачи заявления на переход

Заявление на переход на УСН нужно отправить в налоговую до 31 декабря. В уведомлении нужно указать желаемый объект налогообложения, основные параметры доходов и остаточной стоимости амортизируемых основных фондов.

Если компания только зарегистрировалась, то уведомление о переходе нужно успеть подать в течение тридцати дней, которые рассчитываются с момента выдачи регистрационного свидетельства. Такие компании получают право применять УСН с даты регистрации.

Организации, утратившие право применения ЕНВД, могут подать заявление на переход на УСН с первого числа месяца, в котором закончилась обязанность по уплате вменённого дохода. Если компания переходит на основной режим, то вернуться к УСНО можно будет только через год. Фирма, пропустившая срок перехода на УСН, не имеет права использовать спецрежим до следующего срока подачи заявления.

В чём преимущества УСНО

Упрощённая система налогообложения является специальным режимом, ориентированным на снижение налоговых обязательств в малом бизнесе. Компании, выбравшие такую систему, освобождаются от уплаты НДС, налога на прибыль и имущество. Кроме того, все индивидуальные предприниматели освобождаются от начисления зарплатного налога на доходы. Остальные страховые начисления организации платят в общем порядке.

Компании, перешедшие на упрощёнку, уплачивают единый налог по одной из двух ставок:

- 6% - налоговой базой являются доходы фирмы;

- 15% - с разницы, остающейся после уменьшения доходной части на величину расходов.

Заявление на переход на УСН является официальным подтверждением использования той или иной ставки.

Правильное заполнение заявления для перехода на УСН

После сдачи заявления №26.2-1 налоговые органы дают разрешение на переход на УСН. Бланк заявления состоит из одного листа, поэтому его заполнение не займёт много времени.

Начинают заполнять бланк с самых верхних строчек, в которых прописывается ИНН и КПП компании. Далее проставляется код ИФНС. Если бланк подаётся вместе с заявлением на регистрацию, то в графе код признака заявителя нужно поставить 1, если уведомление подаётся после постановки на учёт, то ставится цифра 2, при переходе с другого режима – 3.

На бланке нужно обязательно указать подробные инициалы ИП или наименование организации. Также в отдельном пункте указывается выбранный процент налогообложения (6% доходы или 15% с разницы между доходной и расходной частью).

В следующей части документа, при условии ведения хозяйственной деятельности, заполняется сумма доходов, полученная за 9 предыдущих месяцев, средняя численность работников и стоимость имущества с учётом амортизации. Если компания только что зарегистрировалась, то в этих пунктах нужно поставить прочерки.

Как и любой другой официальный документ, заявление на переход на УСН подписывается директором и заверяется печатью фирмы.

Источники:

ppt.ru , ip-on-line.ru , www.regberry.ru , bizneszakon.ru , fb.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением