Как написать заявление на материальную помощь к отпуску образец

Как составить заявление на материальную поддержку к отпуску

Множество компаний предоставляет своим сотрудникам выплату дополнительных денежных средств к отпуску – материальной помощи. В разных фирмах она может называться по-разному – доплата, премия, пособие. Независимо от названия, для ее получения следует написать заявление, например, об оказании материальной помощи с указании причины просьбы — к отпуску.

Методика назначения перечисленных выплат регламентируется действующим законодательством – 129 статьей ТК РФ. Для того чтобы получить данный вид финансовых средств, работнику необходимо предоставить начальству соответствующее заявление, образец которого можно скачать бесплатно ниже.

Материальную помощь можно запросить не только по случаю наступления отпускного времени, но и в иных случаях, предусмотренных локальной документацией компании, а также в иных случаях по согласованию с руководством.

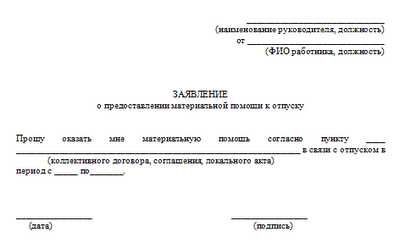

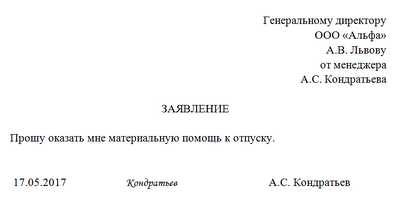

Образцы заявлений об оказании финансовой помощи:

Как написать заявление на материальную помощь к ежегодному отпуску

Главное требование, на основании которого назначается материальная выплата – это личное желание сотрудника, а также наличие такой обязанности у работодателя согласно внутреннему локальному акту. Унифицированной формы составления документа не существует, поэтому при заполнении заявления об оказании помощи к отпуску следует руководствоваться общими правилами документооборота компании.

В обязательно порядке в заявлении должна быть отображена следующая информация:

- ФИО и должность руководящего лица, которому адресовано обращение;

- наименование организации;

- ФИО сотрудника;

- название документа — заявления;

- грамотное обоснование причины предоставления материальной помощи — наступление ежегодного оплачиваемого отпуска;

- период отпуска;

- размер материальной помощи;

- подпись работника;

- дата создания документа.

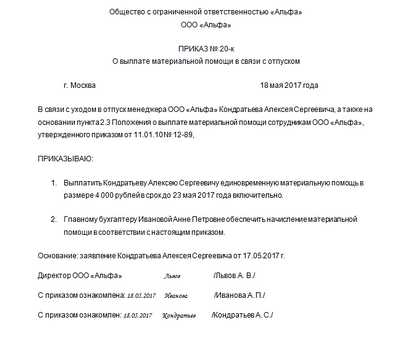

После того, как руководитель предприятия изучит полученную информацию, он оставляет на бланке заявления отметку о своем решении. При положительном исходе событий документ передается в бухгалтерию, где определяется, а после этого выплачивается дополнительная сумма. Составляется соответствующий приказ о выплате материальной помощи сотруднику в связи с его отпуском.

Виды выплат к отпуску

Кроме фиксированной заработной платы, руководитель компании имеет право предоставить сотруднику несколько видов материальной помощи:

Размер первого вида доплаты находится в прямой зависимости с результатами осуществления трудовой деятельности сотрудника. Эта сумма может быть фиксированной. В этом случае ее величина должна быть указана в соответствующем Положении фирмы. Второй вариант начисления доплаты – проценты.

Предоставление выплаты социального вида на основании заявления связано с событием, наступление которого может отобразиться на финансовом благополучии трудящегося гражданина. Типичный пример такого момента – отпуск. Денежная сумма может быть назначена для выплаты более 1 раза в год.

Финансовая помощь работника бюджетных организаций

Бюджетник получают материальную помощь в соответствии с ФЗ №79.

- дополнительное соглашение;

- трудовой или коллективный договор;

- приказ;

- специальное положение.

В случае если руководитель компании принимает решение о начислении дополнительных денежных средств сотрудникам, уходящим в отпуск, все нюансы, касающиеся этого вопроса, он решает самостоятельно, при этом требует от работника написания заявления. Чаще всего отмечается соблюдение следующих правил:

- в случае разделения периода для отдыха на несколько частей, материальная помощь назначается к той из них, которая превышает срок 14 дней;

- предоставление отпуска ранее срока, указанного в графике не оказывает влияние на размер выплат;

- заявление на начисление материальной помощи в связи с отпуском не обязательно составлять одновременно с отпускным. Допускается предоставление документов в разное время.

Материальная помощь на основании заявления работника выплачивается не только в бюджетных, но и коммерческих организациях, если это закреплено в ЛНА или трудовом договоре с сотрудником, а также в каждом отдельном случае данный вопрос может быть решен в индивидуальном порядке.

Образец заявления о материальной помощи к отпуску — скачать.

Материальная помощь к отпуску

Ежегодно работники отправляются в отпуска, чтобы отдохнуть от работы и набраться сил. У сотрудников в связи с этим зачастую встает вопрос о том, полагается ли им материальная помощь к отпуску. Как правило, они предпочитают провести отпуск либо на море, либо в путешествиях. Для этого им нужны немалые средства, но далеко не все накапливают их в течение года. Поэтому возможность предоставления дополнительных денежных средств волнует большую часть работников.

Предоставляется ли материальная помощь к отпуску в бюджетных учреждениях или частных организациях?

Трудовому законодательству неизвестно понятие материальной помощи к отпуску (Как написать заявление на ежегодный оплачиваемый отпуск читайте в нашей статье). Единственное, что обязательно предоставлять работнику в таком случае – отпускные. Значит ли это, что дополнительную выплату работник получить не может?

Ответ на этот вопрос связан с тем, есть ли на законодательном уровне хоть какое-то регулирование таких видов выплат, как материальная помощь к отпуску. Статья ТК РФ (135) предусматривает, что дополнительные выплаты, то есть не предусмотренные трудовым законодательством обязательные платежи работникам, могут быть гарантированы локальными актами, соглашениями, коллективными договорами организации. То есть материальную помощь получить работник может, если это предусмотрено самой организацией.

Но это правило действует не всегда. Правила предоставления материальной помощи различаются для бюджетных учреждений и коммерческих организаций. Для государственных служащих предоставление материальной помощи для отпуска – обязательное явление.

Заявление на материальную помощь к отпуску (образец)

Итак, если на месте работы сотрудника материальная помощь предусмотрена, ему необходимо написать заявление о ее предоставлении. Строгих правил того, как это необходимо делать, нет, что означает, что можно оформить его в произвольной форме. Тем не менее, для удобства ниже представлена примерная форма заявления на материальный отпуск, которой Вы можете воспользоваться в случае проблем с самостоятельным составлением.

(наименование руководителя, должность)

(ФИО работника, должность)

о предоставлении материальной помощи к отпуску

Прошу оказать мне материальную помощь согласно пункту ____

_____________________________________ в связи с отпуском в

(коллективного договора, соглашения, локального акта)

период с _____ по_______.

Подлежит ли материальная помощь налогообложению?

Вопрос о том, как учитывается материальная помощь, зависит от того, что она собой представляет. Первый вариант заключается в том, что единовременная денежная выплата не зависит от качества работы сотрудника, его должности, и представляет собой строго фиксированную сумму. В таком случае расходы на материальную помощь не учитываются, и они подлежат налогообложению, если превышают сумму в размере 4 000 рублей в год.

Вторым вариантом является зависимость размера материальной помощи от показателей работы сотрудника. Тогда она считается поощрением, и учитывается в расходах на оплату труда. Соответственно, и налогообложению она подлежит независимо от суммы.

Материальная помощь к отпуску 2016: нововведения

Законодатель всячески пытается улучшить положение работника. На сегодняшний день подготовлен законопроект, предусматривающий возмещение затрат на отпуск работникам, отдыхающим в России. Его тоже можно рассматривать как своего рода материальную помощь.

Суть его заключается в том, что если работник решит во время отпуска поехать на российский курорт (Крым, Карелия и т.д.), ему будет положена компенсация в размере до 50 000 рублей на человека (выплачивается также определенным членам семьи). Пока законопроект не вступил в силу, однако в случае, если он будет введен в России, положение работников, особенно с низкими доходами, улучшится в разы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как оформить и выдать материальную помощь к отпуску

Локальным нормативно-правовым актом работодателя или коллективным договором компании может быть предусмотрена материальная помощь — единовременная выплата к очередному оплачиваемому отпуску сотрудника. Для ее получения, как правило, требуется одновременное соблюдение ряда условий и требований.

Материальная помощь к отпуску

Хотя в законе не упоминается непосредственно материальная помощь к отпуску, статья ТК РФ № 144 позволяют бюджетной организации вводить дополнительные надбавки к зарплате и это должно устанавливаться коллективными договорами, соглашениями и другими внутренними документами.

Условия предоставления единовременной выплаты к отпуску могут существенно отличаться от работодателя к работодателю, однако, типовыми условиями являются:

- у работника нет дисциплинарного взыскания за текущий год работы;

- предоставляется один раз в год и не раньше 12 (24) месяцев с момента приема сотрудник на работу;

- отпуск соответствует утвержденному графику и составляет не менее 14 календарных дней.

Матпомощь может быть предоставлена и в других случаях. Часто она выплачивается в отсутствии каких-либо подтверждающих документов, однако и ее размер определяется индивидуально, на усмотрение руководителя. Положение о премировании (или другой локальный нормативно-правовой акт) может устанавливать предельный размер такой доплаты, а также другие условия ее предоставления. Чаще всего она оформляется приказом, оказывается работнику разово, часто — в трудных жизненных ситуациях.

Доплата по результатам работы сотрудника

Доплата, определяемая по результатам работы сотрудника, является правом, но не обязанностью работодателя, если она не закреплена законодательно, как например у государственных служащих. Критерии определения успешности результата или его достижения определяются каждым работодателем самостоятельно. В бюджетных организациях и некоммерческих организациях нередко выплаты осуществляются только при условии наличия экономии по фонду труда.

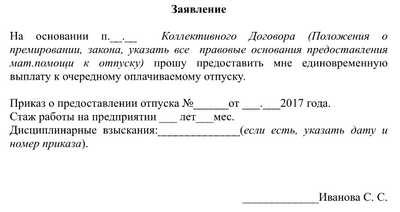

Образец заявления на материальную помощь к отпуску

Заявление заполняется сотрудником в свободной форме, в крупных компаниях для удобства работы утверждается бланк такого заявления.

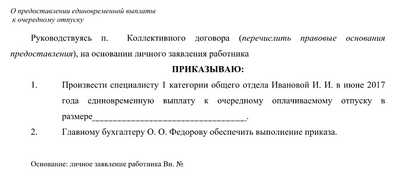

Образец приказа на материальную помощь к отпуску

Ответственное лицо (руководитель), рассмотрев полученное заявление, принимает решение. В случае положительного решения издается соответствующий приказ.

Материальная помощь к отпуску в бюджетных учреждениях

В бюджетных учреждениях она, как правило, именуется единовременной выплатой к ежегодному оплачиваемому отпуску. Ее размер может существенно отличаться: это может быть как фиксированная сумма, так и процент от оклада или тарифной ставки (количество окладов/тарифных ставок). Конкретный размер устанавливается соответствующим законом, подзаконным, локальным нормативно-правовым актом, регулирующим систему оплаты труда в конкретном учреждении или организации.

Облагается ли материальная помощь налогами

Вопрос налогообложения остается дискуссионным, так как социальные выплаты, предусмотренные, например, коллективным договором, не являются вознаграждением за труд, а являются мерой социальной поддержки. Поэтому денежные средства, выплачиваемые работнику, освобождаются от НДФЛ и страховых взносов в размере, не превышающем 4 000 руб. за налоговый период (календарный год) (абз. 1, 4 п. 28 ст. 217, ст. 216 НК РФ и ч. 11 ст. 9 ФЗ от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования").

Учитывается ли материальная помощь при расчете отпускных

Единовременная выплата к отпуску

Наемные сотрудники имеют право на получение материальной помощи к отпускным.

Когда это возможно? При каких обстоятельствах? Что для этого нужно? Из чего состоит эта выплата?

Рассмотрим эти вопросы подробнее.

Юридические моменты по ТК РФ

Материальная помощь наемному рабочему может быть предоставлена раз в год в определенной сумме на основании составленного соответствующего приказа при выходе в отпуск.

Такую норму фиксирует Трудовой Кодекс РФ и коллективный договор в частности.

Для получения возможности получить данную выплату наемный рабочий в обязательном порядке должен отработать в компании минимум полгода.

По причине того, что такая выплата не указана в перечне не облагаемых налогами в главе 34 НК РФ, на нее начисляются страховые взносы.

Необходимо дополнительно брать во внимание такие нюансы, как:

- если размер выплаты менее 4 тысяч рублей, она не подлежит налогообложению;

- финансовая выплата в сумме свыше 4 тысяч рублей подлежит налогообложению.

Отталкиваясь от писем Министерства финансов РФ, все без исключения эксперты сходятся во мнении, что подобные выплаты не могут занижать налоговую базу, поскольку это не является затратами на заработную плату.

Однако существует и иное мнение: на основании имеющейся судебной практики и положения Трудового Кодекса РФ, единовременная выплата напрямую связана с исполнением трудовых обязательств. Исходя из этого, она должна снижать налоговую базу по НДФЛ.

Изначально следует отметить, что нужно разделять терминологию:

Такие выплаты условно можно разделить на несколько групп:

- Поощрительные. Выплаты начисляются в качестве дополнительного стимулирования.

- Социальные. В первую очередь они должны быть направлены на решение первоочередных жизненных проблем (к примеру, материальная помощь, которая начисляется на основании составленного заявления наемным сотрудником и так далее). Выплаты положены на основании прописанных условий в коллективном договоре.

Говоря иными словами, материальная помощь (социальная) выплачивается по мере необходимости сотрудника: болезнь, смерть близкого родственника и так далее.

Единовременная выплата к отпуску – дополнительная мера стимулирования, которая может быть предоставлена за успехи в работе.

Все без исключения пособия могут получать наемные сотрудники различных учреждений

Кому и когда положена?

В статье 136 ТК РФ упоминается исключительно обязательство выплат наемным сотрудникам, однако материальная помощь не оговаривается.

Единовременная и материальная выплата может быть предоставлена всем без исключения наемным рабочим с одним нюансом – на матпомощь следует писать заявление, а на единовременную – нет, поскольку она, по сути, является премией.

Основания для предоставления и отказа

Отказ от предоставления единовременной помощи сотрудникам может прозвучать в таких ситуациях, как:

- работник поработал меньше полугода;

- если планируется отпуск с последующим увольнением;

- при уходе в декретный отпуск.

Отказать в материальной помощи могут при отсутствии весомых оснований (к примеру, болезнь недостаточно серьезная).

Требуется ли заявление?

Наемному сотруднику нет необходимости писать соответствующее заявление при предоставлении ежегодного оплачиваемого отпуска на единовременную выплату.

Это связано с тем, что такое условие указывается в коллективном договоре либо в соответствующих законах.

Однако если есть необходимость в предоставлении материальной помощи – заявление является обязательным.

Возможен ли перенос части отпуска на следующий год? Смотрите тут.

Особенности оформления материальной помощи к отпуску в 2018 году

Сразу вопрос: как оформить?

Алгоритм получения материальной помощи заключается в следующем:

- Возникновение обстоятельств для получения материальной помощи к отпуску.

- Сбор подтверждающей документации.

- Подача соответствующего заявления.

- Формирование комиссии, которая принимает решение относительно предоставления финансовой помощи.

- Выдача материальной помощи.

Алгоритм является стандартным и может быть изменен по решению руководства организации.

Выплата же единовременной выплаты производится одновременно с выплатой отпускных к первому периоду отдыха в году (если он разделен на части).

Из необходимого перечня выделяют такую документацию:

- заявления с просьбой о предоставлении материальной помощи;

- приказ (формируется работодателем);

- иная документация, которая способна подтвердить необходимость в предоставлении рассматриваемой выплаты.

Материальная помощь к отпуску может не предоставляться при отсутствии оснований на выдачу выплаты.

Как отражается в колдоговоре или положении?

В коллективном договоре часто прописывается несколько терминологий:

В первом случае, она полагается на основании предоставленного заявления при возникновении каких-либо обстоятельств (свадебная церемония, похороны и так далее), а во втором – в качестве дополнительной меры поощрения, в том числе за успех в работе.

В процессе составления заявления важно помнить, что оно должно включать в себя такие основные сведения, как:

- наименование компании;

- полные инициалы руководителя организации;

- требование о предоставлении единовременной помощи к отпускным.

Дополнительно следует приложить подтверждающие необходимость в помощи документы.

С примером заявления можно ознакомиться по этой ссылке.

В сформированном приказе обязательно должны содержаться такие сведения, как:

- точный размер помощи;

- период предоставления сотруднику;

- инициалы сотрудника, которому она предоставляется;

- основания для начисления материальной помощи с указанием реквизитов предоставленной документации;

- откуда будут взяты деньги на материальную помощь.

На основании сформированного приказа от работодателя будет начислена рассматриваемая выплата.

Подобные денежные выплаты должны быть предоставлены совместно с начисленными отпускными.

На практике встречаются ситуации, когда работодатель предоставляет денежную помощь совместно с выдачей аванса остальным сотрудникам.

Как начисляется и выплачивается?

Порядок начисления выплат является стандартным.

Прежде чем понять, как рассчитать выплату, необходимо помнить, что в учет берется уровень заработной платы, а уже после определяется сама сумма.

Сумма может быть выплачена совместно с отпускными, до ухода в отпуск наемного рабочего.

Сумма материальной помощи может рассчитываться пропорционально отработанному времени, однако часто зависит от предусмотренных условий в коллективном договоре либо иной документации организации.

Нередко такая помощь не превышает двухмесячный оклад.

Рассмотрим, как рассчитывается на примере:

Грибинюк М.В. подал заявление на отпуск с выплатой матпомощи. Согласно локальным нормативным актам, ему полагается выплата в размере 30% от оплаты труда. Зарплата Грибинюка 27 тысяч рублей.

27 тысяч рублей х 30% = 8 тысяч 100 рублей – материальная помощь Грибинюка

8 тысяч 100 рублей – 4 тысячи = 4 тысячи 100 рублей – налоговая база страховых взносов

4,1 тыс. рублей х 13% + 4,1 тыс. руб. х 22% = 1 тысяча 435 рублей – следует оплатить в ПФР и налоговую инспекцию

Грибинюк получит доплату в сумме: 8,1 тыс. руб – 1 тысяча 435 = порядка 6 тысяч 600 рублей

Налогообложение и страховые взносы

На основании действующего законодательства, в частности статьи 217 Налогового Кодекса РФ, налогообложение не начисляется на денежные выплаты материальной помощи при размере меньше 4 тысяч рублей.

С единовременной выплатой все аналогично – меньше 4 тысяч рублей налог не удерживается, в противном случае взимается на общих основаниях.

Важно помнить: если материальная помощь отображается в бухгалтерском учете как разновидность заработной платы, то подлежит удержанию 22% страхового взноса и 13% НДФЛ.

Если же сумма меньше 4000 рублей и она не начисляется как оплата за труд, ни о каких удержания речи быть не может.

Районные коэффициенты

Согласно действующему законодательству в состав заработной платы, на которую не распространяется возможность начисления районного коэффициента, входят:

- различные процентные надбавки за осуществление трудовой деятельности в районах Крайнего севера и прилегающих/приравненных территориях;

- все разновидности выплат по среднему окладу;

- материальная помощь;

- единовременные вознаграждения, которые не предусматриваются системой оплаты за трудовую деятельность.

Таким образом, на материальную помощь к отпуску не начисляется районный коэффициент. Однако если работнику предоставляется единовременная выплата, которая считается частью заработной платы и это закреплено законом или локальным актом, то начисление должно быть произведено.

Если данная помощь оформлена как социальная, алиментные выплаты не могут быть удержаны, в противном случае порядок начисления стандартный, как и по заработной плате.

Бухгалтерские проводки

Проводки в бухгалтерии следующие:

- Дебет 91 “Иная прибыль и затраты”, субсчет “Прочие потери”, Кредит 73 “Расчет с наемными сотрудниками” – отображается факт признания помощи в иных затратах компании;

- Дебет 91 “Иная прибыль и затраты”, Кредит 69 “Расчет соцстрахования и обеспечения”, субсчет “НДФЛ” – отображает факт удержания налога с прибыли физлиц при суммах свыше 4 тысяч рублей;

- Дебет 73 “Расчет с наемными рабочими по иным операциям”, Кредит 50 “Касса”, 51 “Расчетные счета” – код дохода относительно выплаченной матпомощи.

Как отразить в форме 6-ндфл?

Рассматриваемая выплата к отпускным отображается во второй категории справки 6 – НДФЛ таким образом:

- строка 100 “Период фактического получения прибыли” отображает день получения выплаты (факт перечисления денег на счет получателя) согласно ст.223 НК РФ;

- строка 110 “Период налогообложения” отображает временной отрезок, что и строка 100. Иными словами дату получения выплаты на основании ст.226 НК РФ;

- строка 120 “период оплаты налога” отображает день, который следует за датой предоставления выплаты рассматриваемой прибыли (согласно пункту 6 статьи 226 Налогового Кодекса РФ).

Делать какие-либо ошибки категорически запрещено, поскольку могут быть последствия с налоговыми органами.

Как рассчитать дополнительный отпуск за вредность? Об этом — здесь.

Делается ли запись в трудовой книжке при срочном трудовом договоре? Смотрите тут.

Нюансы предоставления

В процессе получении госслужащими оплачиваемого ежегодного отпуска осуществляется начисление единовременной выплаты в сумме нескольких окладов.

Что касается материальной помощи, то она предоставляется раз в год на основании составленного заявления (согласно Федеральному закону № 79).

Муниципальным служащим

Муниципальным служащим единовременная и материальная выплата начисляется согласно нормативным актам органов местного самоуправления.

Говоря простыми словами, то сумма обеих выплат и порядок предоставления определяется исключительно теми нормативными актами, которые принимаются в каждом отдельно взятом муниципальном образовании.

К примеру, в одном могут предоставить единовременную выплату раз в год, а в другом – если сотрудник берет отпуск максимум на 2 недели.

В бюджетных учреждениях

Единовременная помощь бюджетникам может быть начислена в случае наличия сведений в нормативно-правовых актах компании.

К таким наемным сотрудникам можно отнести:

- работы в сфере образования;

- работу в сфере здравоохранения;

- работу в социальной службе, науке так далее.

Если сведения относительно единовременной выплаты отображены в актах, то рабочие бюджетных организаций имеют полное право на ее получение.

Деньги могут предоставляться с периодичностью раз в год.

В случае если отпуск разделен на несколько частей, выплата начисляется при подаче заявления в первый раз.

Материальная помощь предоставляется на основании составленного заявления.

Сотрудникам полиции (МВД) и МЧС

Согласно Приказу МЧС России от 21.03.2013 N 195, сотрудникам МЧС выплачивается материальная помощь с периодичность раз в год на сумму не меньше одного оклада (при подаче рапорта).

Параллельно с этим, при подаче рапорта, размер материальной помощи может быть увеличен (если есть на то основания).

Что касается сотрудников МВД, то им положена материальная помощь в размере одного денежного содержания в 1 календарный год.

Согласно пункту 136 Порядка обеспечения денежным довольствием работника правоохранительных органов, который был утвержден Приказ МВД России от 31 января 2013 г. N 65, то выплата может быть предоставлена в иной день (не только перед уходом в отпуск) по предоставленному рапорту.

Относительно единовременной выплаты, то она может быть начислена на основании сформированного Приказа непосредственного руководства.

Трудовым Кодексом РФ не запрещается получение единовременной помощи учителям. Исходя из этого, они имеют все основания на ее оформление на общих основаниях.

Совместители имеют право на получение материальной помощи по основному месту трудовой деятельности.

Если же трудовой договор по иному месту предусматривает возможность доплаты, значит помощь можно получить на любой из работ на основании составленного заявления.

Важно отметить, что законодательством не предусмотрено запрета на получение доплата одновременно в нескольких организациях, если это решение руководства организаций.

При увольнении сотрудника

При увольнении сотрудника, единовременная помощь может быть предоставлена в том случае, если она прописана в локальных актах компании.

С материальной помощью ситуация складывается таким же образом.

Единственный нюанс заключается в том, что если компания начала процедуру банкротства, то рассчитывать на что-либо не приходится.

Когда работодатель должен отдать трудовую книжку при увольнении? Узнайте тут.

В процессе сокращения ситуация складывается таким же образом, как и при увольнении.

Если же в коллективном договоре предусмотрена такая возможность, то порядок оформления выплаты стандартный.

Единственное о чем следует помнить, то возникает необходимость в формировании комиссии, которая принимает решение о необходимости начисления дополнительной денежной помощи (материальной) к отпуску.

Медицинским работникам

Медработники имеют право оформить единовременную выплату к отпуску в случае наличия такой возможности в нормативно-правовых актах за успех.

Матпомощь предоставляется на основании составленного заявления.

Вне зависимости от того, является сотрудник инвалидом или нет, порядок получения стандартный, причем регулярность получения – не чаще 1 раза в год.

Многодетным работникам

Нередко многодетные сотрудники имеют больше привилегий по коллдоговору, нежели остальные рабочие. Несмотря на общий порядок оформления у них есть больше шансов получить материальную выплату к отпуску.

Часто задаваемые вопросы

Можно ли взять авансом?

Выплата может быть выдана авансом исключительно по предварительной договоренности с работодателем.

Берется ли сумма выплаты в расчет отпускных?

Выплата является доплатой к отпуску, на основании чего она не может браться в расчет отпускных.

Положена ли работнику через полгода работы?

Согласно Трудовому Кодексу РФ сотрудники не имеют право получить выплату, если они отработали менее 6 месяцев.

На основании этого можно ответить, что те, кто отработал полгода, имеют законные основании для получения денежной помощи к отпускным.

Выплачивают ли при неполном рабочем дне?

Предоставление материальной помощи – по сути, личное право работодателя. На основании этого, при работе по неполной ставке/дне нет оснований для вынесения отказа. При наличии обстоятельств, выплата может быть начислена.

Как оформить и выдать материальную помощь к отпуску

Оформляем выдачу материальной помощи

Премирование к отпуску должно быть предусмотрено локальными нормативными актами организации, в том числе трудовыми и/или коллективным договорами, положением о выплатах матпомощи сотрудникам. Однако предоставлять ее работодатель может только на основании заявления конкретного работника. Никаких особых требований при его составлении нет: главное указать, кто обращается, к кому и по какой причине. Обязательным является наличие даты и личной росписи заявителя.

Очевидно, что такое обращение должно быть составлено заранее, чтобы работодатель успел издать приказ и распорядиться выплатить соответствующую сумму. Ведь, по закону, отпускные перечисляются не позднее, чем за 3 дня до начала отдыха.

Образец заявления на материальную помощь к отпуску

После получения такого документа работодатель издает приказ, в котором должны быть прописаны основания для выдачи денежных средств заявителю, а также даны соответствующие указания ответственным лицам. В законодательстве не предусмотрено специальной формы такого распоряжения, ведь эти деньги выплачиваются по желанию компании. Поэтому приказ можно выпустить по аналогии с иными распоряжениями на предприятии или использовать наш шаблон.

Образец приказа на материальную помощь к отпуску

Учитываем материальную помощь

Многие интересуются, входит ли материальная помощь в расчет отпускных, и надо ли с этих денежных средств платить налоги и страховые взносы. Отвечая на второй вопрос, отметим, что все зависит от того, каким образом классифицировать такие суммы. Если дополнительные денежные средства к отпуску являются частью системы оплаты труда у работодателя, то он имеет право полностью списать их при расчете налога на прибыль. Об этом заявлено во многих разъяснениях Минфина (см. письма от 03.07.2012 № 03-03-06/1/330 и от 15.05.2012 № 03-03-10/47). Однако согласно п. 23 статьи 270 НК РФ, эти деньги не учитываются при расчете налога на прибыль (списывать их нельзя), если они являются стимулирующими выплатами.

В то же время, на основании п. 28 статьи 217 НК РФ, матпомощь в пределах 4 тысяч рублей в год не облагается НДФЛ. Если сумма больше, то с разницы необходимо удержать налог. При этом перечислить НДФЛ налоговому агенту следует не позднее следующего дня после выплаты, а вот налог с отпускных можно заплатить и по окончании месяца.

Что касается страховых взносов, то с 1 января 2017 года суммы, которые освобождены от них, перечислены в статье 422 НК РФ. В п. 11 этой статьи сказано, что с матпомощи в пределах 4 тысяч рублей в год, в том числе к отпуску, страховые взносы не платят.

С налогообложением разобрались, теперь посмотрим, учитывается ли материальная помощь при расчете отпускных. Вспомним, как они считаются: при расчете используется величина среднего дневного заработка. А в нее включаются только выплаты, которые входят в систему оплаты труда. Если матпомощь выдается как стимулирующая выплата, то брать ее в расчет не надо.

Предупреждаем споры с контролерами

Из-за материальной помощи, ее учета и налогообложения у работодателей и контролирующих органов часто возникают споры. Признать эти суммы налогооблагаемыми и суммами, с которых уплачиваются страховые взносы, контролеры могут, если докажут, что:

- ее размер зависит от конкретных успехов работника;

- она выплачивается регулярно;

- деньги не выдаются трудящимся, если ими были допущены нарушения трудовой дисциплины или совершены иные проступки.

Как же доказать обратное? Надо представить факты, что выплата не является платой за выполнение трудовых обязанностей и не зависит ни от каких характеристик получателя. Об этом можно заявить непосредственно в положении о выплате матпомощи работникам.

Источники:

buhs0.ru , raszp.ru , gosuchetnik.ru , buhdzen.ru , clubtk.ru ,Следующие статьи:

- Как написать заявление на материальную помощь матери одиночки

- Как написать заявление на материальную помощь на похороны

Комментариев пока нет!

Поделитесь своим мнением