Как написать заявление об отказе в втб 24

Рефинансирование кредита в ВТБ 24 и ВТБ: реально или нет?

Сегодняшняя статья будет посвящена очень интересной теме — рефинансированию кредитов.

Некоторые банки хотят переманить добросовестных заемщиков из других кредитных организаций. Для того, чтобы клиенты перешли к ним, банки предлагают им перекредитоваться на более выгодных условиях по сравнению с текущими обязательствами.

Другими словами, под рефинансированием понимается выдача нового кредита, процентная ставка по которому ниже, чем в прежнем банке. За счёт нового кредита с более выгодной процентной ставкой как раз и гасится текущая задолженность, увеличение кредитной нагрузки при этом не происходит.

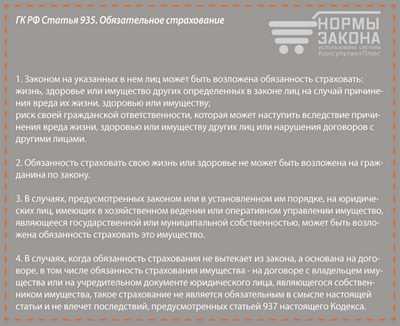

Стоит отдельно отметить, что банки обычно не ограничиваются только выдачей кредита, а дополнительно навязывают различные «добровольные» страховки, за счёт которых привлекательная процентная ставка по кредиту перекрывается платой за дополнительные услуги. Однако в некоторых случаях от страховок вполне можно отказаться.

В данной статье мы рассмотрим рефинансирование кредитов на примере ПАО «Банк ВТБ» и ПАО «Банк ВТБ 24» и узнаем, как в этих кредитных организациях обстоит дело с навязыванием дополнительных услуг.

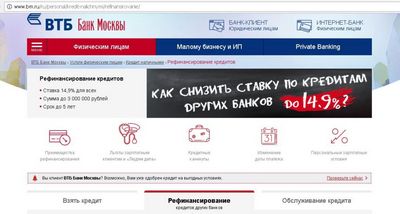

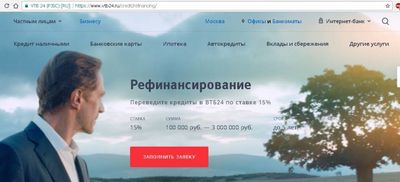

Условия программы рефинансирования в этих банках очень похожи. На данный момент «ВТБ Банк Москвы» предлагает рефинансирование под 14,9%, а «ВТБ 24» – под 15%. Вот как выглядит реклама данных кредитных продуктов на сайте:

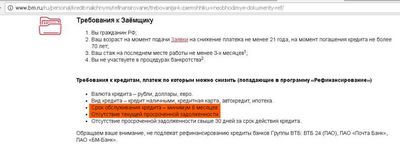

Какой кредит можно рефинансировать в ВТБ и ВТБ 24

В «ВТБ» и «ВТБ 24» можно рефинансировать потребительский кредит, кредитную карту, автокредит и ипотеку. Можно объединить несколько кредитов в один. Главное требование – отсутствие просрочек.

Рефинансирование кредитов самих банков группы «ВТБ» ( ПАО «Банк ВТБ 24», ПАО «Почта Банк», ПАО «БМ-Банк», ПАО «Банк ВТБ») недоступно, что вполне логично: зачем предлагать своим клиентам более выгодные условия, они ведь и так никуда не убегают.

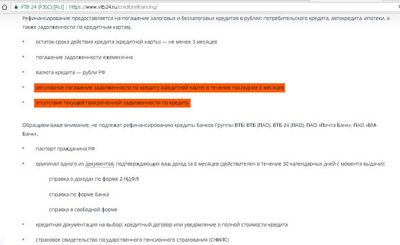

«ВТБ» и «ВТБ 24» требуют, чтобы рефинансируемый кредит аккуратно обслуживался не менее 6 месяцев до подачи заявки:

Можно запросить немного больше денег, чем требуется для рефинансирования старых кредитов, и использовать их по своему усмотрению.

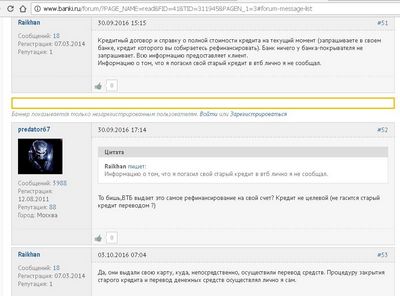

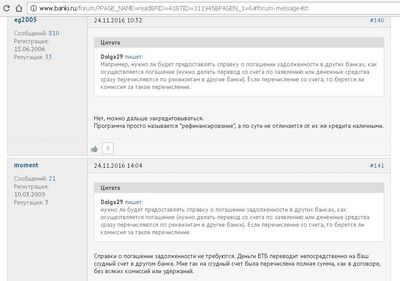

Одобренный кредит можно попросить перечислить сразу на счёт в другом банке для погашения задолженности, а можно на счёт в «ВТБ» или «ВТБ 24», и погасить уже самостоятельно. Причём «ВТБ 24» даже не потребует справку о том, что прошлый кредит погашен:

А вот в «ВТБ», судя по отзывам, всё-таки хотят увидеть справку о погашении старого кредита:

В БКИ рефинансирование отображается как обычный потребительский кредит:

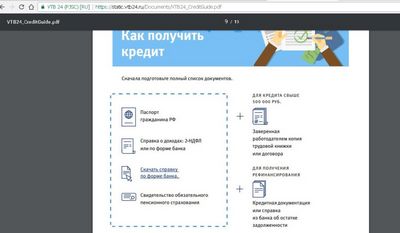

Какие документы нужны для рефинансирования кредитов

Для рефинансирования кредита в «ВТБ» и «ВТБ 24» нужно предоставить паспорт, справку о доходах (по форме банка или 2-НДФЛ), СНИЛС, старый кредитный договор или справку из банка об остатке задолженности, а также заверенную копию трудовой книжки, если сумма кредита выше 500 000 руб.:

Навязанная коллективная страховка в ВТБ и ВТБ 24

Собрать необходимые документы для рефинансирования совсем не сложно, основная проблема заключается в том, что к обещанному кредиту в 14,9% или 15% банки навязывают программу коллективного страхования, которая стоит весьма недёшево.

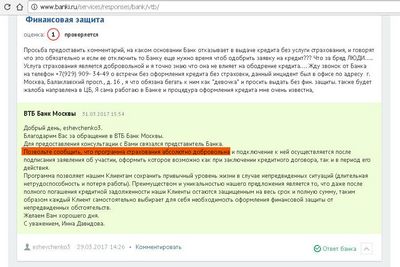

Декларируется, что страхование является абсолютно добровольным, и никак не влияет на принятие решения о выдаче кредита:

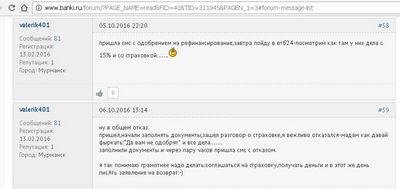

А на самом деле в сети можно встретить множество отзывов, в которых говорится, что сотрудники банков прямым текстом заявляют клиентам, что без страховки кредит им никто не даст:

До февраля 2017 в «ВТБ 24», в отличие от «ВТБ», страхование было индивидуальным, от него можно было отказаться в период охлаждения и вернуть деньги благодаря Указанию Банка России от 20.11.2015 N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». Подробнее о периоде охлаждения читайте в статье «Отказ от страховки по кредиту: новые правила».

На данный момент «ВТБ» и «ВТБ 24» подключают клиентов к программе коллективного страхования. В таких программах страхователем является сам Банк, а не физическое лицо.

Плата за участие в программе коллективного страхования вносится единовременно:

Отказаться от программы коллективного страхования (она называется «Финансовая Защита», «Лайф+», «Профи») можно в любой момент, только вот деньги возвращать никто не обязан:

Если погасить кредит досрочно, на пропорциональную часть страховки можно не рассчитывать:

В общем, при отказе от коллективного страхования «ВТБ 24» пришлёт Вам письмо, что денег он Вам не вернёт, и при этом все будет по закону.

У банка «ВТБ» ситуация с отказом от коллективного страхования несколько иная, есть отзывы, что кому-то удалось вернуть деньги при отказе от данного продукта, об этом чуть ниже.

Как рефинансировать кредит без страховки

Процентная ставка в 14,9% или 15% для потребительского кредита в настоящий момент совсем неплохая, однако, чтобы она и осталась такой выгодной, нам следует что-то придумать со страховкой. Нужно либо настоять и отказаться от неё на этапе подачи заявления, либо всё-таки попробовать вернуть деньги, воспользовавшись периодом охлаждения. Для реализации этих вариантов потребуется выдержка, актёрское мастерство и немного везения.

Итак, вот три возможных варианта действий.

1 Отказ от страховки при подаче документов на рефинансирование.

Как я уже писал выше, есть большое количество отзывов о том, что сотрудники «ВТБ» и «ВТБ 24» навязывают страховку при оформлении кредита, заявляя, что без страхования банк просто не одобрит кредит.

Однако есть и другие отзывы, их, правда, заметно меньше, когда у клиентов получилось рефинансировать свои кредиты под заявленные 14,9% и 15%, несмотря на отказ от страховки на этапе оформления документов.

Мне сложно сказать, в чем конкретно был залог их успеха: неопытность или просто порядочность сотрудника банка, настойчивость и бескомпромиссность клиента, везение или же упоминание о наличии собственного юриста. Также не стоит забывать, что некоторые отзывы могут быть «липовыми», т.е. написанными по заказу кредитных организаций для улучшения своего имиджа.

Договор страхования в ВТБ

Нередко при обращении за кредитом клиенту предлагают оформить договор страхования с ВТБ 24. Рассмотрим, что включают в себя разные образцы договора, в чем отличительные особенности коллективного страхования и как расторгнуть соглашение.

Страхование при ипотеке в ООО ВТБ Страхование

Договор страхования ООО ВТБ Страхование оформляется на добровольных основаниях, если иное не оговорено условиями ссуды. Не секрет, что по ипотеке страховку на приобретаемое жилье оформить нужно обязательно, согласно действующему закону. Она выступает мерой защиты не только для ВТБ 24, который получит заемные средства от страховщика, если с жильем что-то случится, но и для заемщика, который в случае повреждения или уничтожения квартиры, освобождается от выплат по ипотеке за нее.

Договор страхования с ООО ВТБ Страхование по ипотечной программе призван защищать от порчи конструктивных элементов квартиры, ее полного уничтожения, а также от потери права собственности на нее. Образец договора страхования с ВТБ Страхование можно запросить в отделении при подаче заявления.

В перечень рисков включены все основные направления:

- пожары, взрыв газа;

- затопления;

- наводнения, сильные ветра и другие природные явления;

- кража, повреждение посторонними лицами;

- террористические акты;

- ущерб, нанесенный соседям;

- другое (указывается в договоре страхования ВТБ 24).

Оформление договора страхования передаваемого в залог имущества, при получении ипотеки в ВТБ 24, является обязательным условием

Оформление договора страхования передаваемого в залог имущества, при получении ипотеки в ВТБ 24, является обязательным условием

ООО ВТБ Страхование предлагает заключать комплексный договор при оформлении ипотеки, образец которого также доступен для предварительного прочтения в офисе. В него, помимо защиты жилья и титула, включают также страхование жизни.

Рисками при этом называют смерть и полную утрату работоспособности при наступлении непредвиденного случая. В дополнение можно включить гражданскую ответственность, обеспечение ремонтно-строительных работ и т.д.

Стоимость страховки определяется с учетом цены на жилье и величиной ипотеки. Заключается договор на год, после чего подлежит продлению до момента окончания выплат. В договоре можно указать его автоматическое продление.

Если погашение ссуды осуществляется досрочно, заемщик вправе расторгнуть полис и возвратить часть выплаченных взносов по общепринятым нормам.

Страхование жизни и здоровья в ВТБ 24

Договор страхования жизни с ВТБ Страхование заключается при выдаче займа на добровольных началах. Также его можно заключить без привязки к кредитной программе для защиты себя и близких от непредвиденных обстоятельств.

При таком страховании перечень рисков зависит от выбранного направления. Но все направления подразумевают причиной наступление болезни или несчастный случай, обладающий признаками вероятности и непредвиденности:

- травматическое повреждение;

- прохождение стационарного лечения;

- утрата возможности работать на некоторое время;

- присвоение инвалидности, из-за чего теряется возможность работать;

- уход из жизни.

Если полис необходим для обеспечения займа в ВТБ 24, происходит индивидуальное подписание контракта с ООО ВТБ Страхование. Также можно застраховать по аналогичному проекту всю свою семью или группу людей по одному полису (до 50 человек).

Договор страхования жизни и здоровья оформляется добровольно при кредитовании в ВТБ 24, либо без получения какого-либо кредитного продукта в ООО ВТБ Страхование

Договор страхования жизни и здоровья оформляется добровольно при кредитовании в ВТБ 24, либо без получения какого-либо кредитного продукта в ООО ВТБ Страхование

В ВТБ 24 в договор страхования жизни клиент вправе включить любые вероятности, которые посчитает нужными (из общего перечня).

В договоре указываются моменты, при которых он перестает действовать, и порядок досрочного расторжения соглашения. В ряде случаев застрахованный вправе возвратить обратно уже внесенные платежи.

Договор коллективного страхования при кредите

При оформлении кредита в ВТБ 24 более лояльные условия, например, пониженную процентную ставку, предлагают заемщикам, оформившим полис на жизнь. Нередко для такой ситуации подключение выполняется по коллективному договору страхования ВТБ 24.

Особенностью коллективного контракта выступает то, что ВТБ 24 выступает посредником между застрахованным и страховщиком. При этом договор заключается между ВТБ 24 и страховой компанией, а частные лица просто присоединяются к нему.

Программы страхования

Коллективный договор в ВТБ 24 имеет два направления, отличающихся набором рисков:

- Лайф+ : смерть, получение повреждений, вызвавших временную нетрудоспособность, получение статуса инвалида (постоянная неработоспособность).

- Профи : помимо вышеуказанных, включает утрату работы по ряду причин (смерть работодателя, чрезвычайные ситуации, наступившие не по воле сторон, ликвидация организации, смена руководства, сокращение штата, невозможность сотрудника выполнять свои обязанности по состоянию здоровья, отказ работника от перевода на другую работу).

Выплата страховой суммы

Договор коллективного страхования в ВТБ 24 предусматривает такие основные положения:

- Страховая сумма каждого участника коллективного договора равна остатку его задолженности перед ВТБ 24 на момент наступления одного из рисков.

- При наступлении смерти или получении инвалидности, сумма равна изначальной задолженности (на дату подписания коллективного договора).

- При временной утрате способности работать, оплата назначается за каждый день больничного по принципу 1/30 от размера долга на момент наступления такой ситуации.

- При потере работы выплата происходит по схеме 1/26 за каждый день в статусе безработного с 61 дня расторжения контракта с работодателем (не позднее 183 дня).

В действие договор приводится после подписания коллективного соглашения. Длительность назначается индивидуально с даты присоединения каждого участника. Если в течение 90 дней он не оплачивает взносы, происходит автоматическое расторжение договора.

Размер страховой выплаты по договору коллективного страхования зависит от типа наступившего страхового случая

Размер страховой выплаты по договору коллективного страхования зависит от типа наступившего страхового случая

Расторжение договора с ООО ВТБ Страхование

Чтобы расторгнуть договор страхования с ВТБ Страхование, необходимо подать соответствующее заявление, образец которого можно получить в офисе или на сайте компании. В нем указываются сведения о себе, своем кредите, дата и причина расторжения.

Условия прекращения договора

Расторгнуть договор необходимо в случае погашения задолженности перед ВТБ 24 досрочно. В такой ситуации, застрахованному договор не дает никаких преимуществ, ведь выгодополучателем назначен ВТБ 24.

Если это не противоречит условиям договора, можно подать заявление на изменение выгодополучателя, указав себя или своих близких. Так, клиент остается под защитой и сможет получить компенсацию в непредвиденной ситуации. Или же отказаться от страхования в принципе.

Автоматическое расторжение договора страхования с ВТБ 24 происходит при получении постоянной неработоспособности или смерти застрахованного. Все эти условия указываются в договоре. Их можно изучить заранее, запросив образец.

Возврат страховой суммы

Если требуется расторгнуть договор по инициативе клиента без учета вышеперечисленных случаев, следует знать, что возмещение оплаченных взносов по закону назначается не всегда, и зависит от длительности действия договора на дату расторжения:

- до месяца : возвращаются все выплаты;

- до полугода : возможен возврат 30-60% от внесений, если компания не сможет доказать, что все они были потрачены на обслуживание полиса;

- свыше полугода : вероятность низкая.

При прохождении большого периода времени, вероятнее получить отказ от страховщика в возврате денег. Даже при обращении в суд, компания легко сможет доказать, что все средства уже потрачены, предоставив выписки, чеки, расходные накладные и прочую отчетность.

Если у вас есть возможность для возврата платежей, то в заявке.pdf нужно просить не только расторгнуть договор страхования с ВТБ 24, но и указать пожелание вернуть выплаченные вами средства, ссылаясь на соответствующий закон.

Как расторгнуть коллективный договор

Подавая заявление на расторжение договора страхования с ВТБ Страхование коллективного характера, многие сталкиваются с отказом. Обусловлено это несколько иной системой его действия. Но все нюансы легко изучить в образце договора, размещенного на сайте.

Подайте соответствующее заявление в ВТБ 24 для расторжения договора коллективного страхования

Подайте соответствующее заявление в ВТБ 24 для расторжения договора коллективного страхования

Руководство ВТБ 24 заявляет, что плата взимается помесячно, а потому написать заявление на разрыв договора коллективного страхования частное лицо вправе в любой момент. Расторгнуть договор ВТБ сможет лишь с начала следующего месяца, а платежи за предыдущий не возвращаются.

На практике же пользователи сталкиваются с затягиванием сроков, из-за чего требуется оплачивать взносы за следующие месяцы, ведь при отсутствии таковых, к застрахованному применяются санкции.

Также часто возникает вопрос о необходимости отказа от коллективного договора в виду его навязывания сотрудниками банка при обращении за заемными средствами. При этом, как свидетельствуют отзывы, детали и принципы его не поясняются.

Образец заявления об отказе от договора страхования

Чтобы впоследствии не сталкиваться с проблемами, нужно еще на этапе подачи заявления на кредит оценить необходимость заключения договора страхования жизни. Если вам он не нужен, пишите заявление об отказе от договора страхования на ВТБ Страхование. При этом ссуда будет обладать несколько иными ставками, также возможно получить отказ в выдаче.

Договор страхования в ВТБ 24 требует заключения при оформлении ипотеки и кредита. При этом условия и параметры назначаются индивидуально, перечень которых можно посмотреть в образце. Для потребительской ссуды договор выступает не обязательным, при этом часто рекомендуют присоединение к коллективному соглашению. При необходимости, можно расторгнуть любой из них с учетом норм закона и правил ООО ВТБ Страхование.

Как написать заявления об отказе от сраховки банка

Как можно отказаться от услуги страхования ВТБ 24

Законным является только одно страхование — титульное. Все остальные виды страховок являются исключительно добровольными (страхование жизни и здоровья, потери работы, КАСКО). Гражданский Кодекс РФ содержит статьи, согласно которым услуга страхования оформляется клиентом на добровольной основе. Банк ВТБ 24 предполагает отказ от нее по истечении 6 месяцев погашения кредита.

Достаточно будет написать соответствующее заявление по образцу банка.

Почта Банк отказ от страховки

Вне зависимости от того, какой полис был заказан, заемщик имеет право в Почта Банк отказаться от страховки после оформления кредита. Чтобы осуществить возврат, нужно подать заявление в банк или страховую компанию.

В случае если организация отказывается принять заявление и отменить действие полиса, или не реагирует на заявки клиента, который хочет отказаться от страховки после получения кредита, нужно писать претензию, после чего обращаться в суд.

Заявление на отказ от страховки по кредиту Сбербанка: образец

При поверхностной оценке ситуации клиент полагает, что дешевле заключить договор страхования, что в дальнейшем и делает. Однако грамотнее будет прежде изучить кредитные предложения иных организаций.

Вероятно, в некоторых из них страхование не является необходимостью и не влияет на решение о выдаче кредита. Решив отказаться от навязанной услуги, клиент должен внимательно ознакомиться с подписанным договором.

Заявление на отказ от страховки по кредиту (образец)

Заявление на отказ от страховки по кредиту (образец)

Обращаясь за получением кредита в банк, заемщики сталкиваются с таким нюансом, как страхование.

Чаще всего это не является обязательным, однако банки заставляют клиента его оформить, увеличивая процент по кредиту. Однако лишних трат можно избежать, подав заявление на отказ от страховки по кредиту.

Зачем нужно страхование заемщика кредита?

Банк таким образом стремится защитить себя и клиента при возникновении непредсказуемых ситуаций.

В этом случае банковское учреждение получит сумму задолженности с процентами, а заемщик сможет погасить ссуду за счет страховых средств.

- смерть заемщика;

- потеря здоровья;

- утрата заемщиком права на собственность;

- потеря работы.

При наступлении такого случая ни заемщик, ни его близкие не получат денег наличными, так как вся сумма страховки будет направлена на погашение взятого кредита.

- под залог имущества. При этом застраховать нужно само имущество, которое идет в залог;

- ипотека. Страхуется недвижимость, для которой и взят кредит, или другое имущество;

- автокредит. Транспортное средство должно быть непременно застраховано.

Осуществить отказ от страховки по кредиту вы можете, подав заявление – на бланке банковского учреждения или в произвольной форме.

Укажите в нем следующее:

- свои ФИО, телефон;

- данные паспорта;

- причину, по которой хотите расторгнуть договор;

- поставьте подпись и дату составления.

Такой документ должен иметь примерно следующий вид:

Отказ от страховки по кредиту: пошаговая инструкция

Лишь небольшое количество финансовых учреждений в виде исключения давали возможность оформить отказ от страховки банка и вернуть за нее деньги в течение нескольких дней. Кроме отказа от страховки новый закон позволяет клиентам не согласиться с разного рода дополнительными услугами, которые навязываются соответствующими организациями.

Однако в этом случае значительно возрастает риск финансового учреждения.

Директору Московского филиала Заявление об отказе от страховки по в связи с утерей (кражей) кредитной карты Номер договора ________________________.

Директору Московского филиала Заявление об отказе от страховки по кредиту в связи с потерей постоянного источника дохода Номер договора ________________________.

Директору Московского филиала Заявление в страховую о несогласии с односторонним расторжением договора

Как отказаться от страховки по кредиту Хоум Кредит?

Благодаря указу Центробанка с 1 июня 2018 года каждый заемщик может спокойно соглашаться на страхование при оформлении кредита и не бояться отказа, ведь в течение 5 дней он сможет расторгнуть договор и отказаться от полиса, написав заявление. Этот период получил название «охлаждение», когда заемщик с «холодной» головой может подумать, действительно ли ему нужна страховка или от нее лучше отказаться. Сделать это довольно просто.

Как вернуть страховку по кредиту ВТБ 24 или отказаться от ее оформления

Страхование жизни, здоровья или имущества заемщика, получающего банковскую ссуду, для многих становится ощутимой и критичной статьей затрат. Между тем, получить деньги на выгодных условиях без соблюдения этого требования практически нереально. Финансовая организация либо отказывает в средствах, либо предоставляет их под повышенную ставку процента. Но не стоит отчаиваться: возврат страховки по кредиту ВТБ 24 реален, достаточно знать свои права и следовать четкому алгоритму.

Можно ли не оформлять страховку?

Многие клиенты банков, собираясь получить деньги взаймы, задаются вопросом, можно ли отказаться от оформления страховки. Это позволит им сэкономить и снизить фактические траты на обслуживание ссуды.

Избавиться от ненужного продукта на практике непросто. Он выгоден и банку, и страховой компании. Первый получает гарантию, что не потеряет выданную сумму даже в случае болезни или смерти клиента, вторая зарабатывает больше, сотрудничая с финансовыми организациями.

В вопросе, как отказаться от страховки по кредиту в ВТБ 24, законодательство встает на сторону заемщика. Согласно ст. 935 ГК РФ страхование жизни и здоровья является добровольным, и никто не вправе принуждать гражданина к покупке полиса.

ФЗ «О защите прав потребителей» продолжает эту мысль. В нем указывается, что организации не вправе делать обязательной для приобретения одних товаров и услуг покупку других. Соглашения, в которых содержатся подобные условия, признаются недействительными.

На практике доказать, что страховой полис был навязан клиенту, оказывается невозможно. Достаточно включить в договор пункт, что гражданин действует добровольно, и сделка будет полностью соответствовать положениям законодательства.

Доказать принуждение к покупке полиса при оформлении ссуды также практически нереально. Банк предлагает клиенту две альтернативы: кредит со ставкой выше на 2-5 процентных пункта при отсутствии страхования и более низкую ставку при его наличии. Формально человек делает выбор сам, никто не ограничивает его добрую волю.

Отказ от страховки зачастую означает неполучение заемных средств. Банк не согласится выдавать ссуду на таких условиях, даже по повышенным ставкам. Согласно нормам закона, он не обязан объяснять клиенту причину отрицательного решения.

Как вернуть средства за навязанный полис?

Практика показывает, что вернуть навязанную страховку ВТБ вполне реально. Для этого достаточно знать про так называемый период охлаждения, которым успешно пользуются многие заемщики. Пошаговая инструкция по отказу включает следующие этапы:

Знакомимся со своими правами

Летом 2016 года вступило в действие Указание Центробанка за номером 3854-У. Этот документ гласит, что клиенты страховых компаний вправе отказаться от полиса в течение пяти дней с момента подписания контракта, если за указанный период не было страховых случаев. Страховщик может прописать в соглашении и более длительный срок, но на практике такое встречается крайне редко.

Клиент пишет заявление, после получения которого у страховой есть 10 дней на возврат средств. Если действие контракта еще не началось, деньги перечислят в полном объеме, если страховая премия была уже выплачена, с клиента могут удержать средства за истекшие 1-5 дней.

В Указании перечислены случаи, когда отказ от страховки невозможен. В основном они касаются специфических ситуаций и распространяются, например, на ДМС иностранцев в России, обязательное страхование для допуска к работе по специальности и т.д.

Взвешиваем «за» и «против»

Убедитесь в том, что страхователем по договору являетесь вы, а не финансовая структура. Некоторые кредитные организации предлагают заемщикам присоединиться к программам коллективного страхования. Их особенность в том, что клиент не фигурирует в тексте соглашения и не может вернуть уплаченную премию.

Перечитайте договор с банком. Часто в соглашениях предусматривается два вида ставок: более низкие для обладателей полиса и повышенные для тех, кто его не приобрел. Формально кредитная организация не нарушает закон, потому что предоставляет клиенту выбор.

Приступаем к действиям

Если анализ рисков показал, что от навязанного продукта можно отказаться, пора приступить к действиям. На это у клиента есть пять дней с даты подписания. Нужно подготовить заявление и передать его одним из двух способов:

- Лично принести в офис страховщика (не банка). У вас на руках должен остаться второй экземпляр с подписью принявшего лица и датой получения. Если впоследствии спор будет решаться в суде, документ станет подтверждением вашей правоты.

- Отправить заявление заказным письмом. Датой уведомления страховщика считается именно день отправки письма, поэтому даже если документ придет небыстро, вы уложитесь в срок.

Образец заявления на возврат можно получить непосредственно у фирмы-страховщика или скачать ниже. Унифицированной формы документа не существует, главное, чтобы в нем был указан № договора, данные страхователя и номер банковского счета, куда нужно возвратить ранее уплаченную сумму.

Некоторые компании, например, «ВТБ Страхование», просят подавать заявление вместе с подтверждающей документацией, в частности, самим соглашением со страховщиком. Не отдавайте этим организациям оригиналы, чтобы они случайно не «потерялись» и возврат средств не затруднился. Ограничьтесь копиями.

Закон дает заемщикам право вернуть средства за страховку в период охлаждения. Не стесняйтесь пользоваться этой возможностью при получении кредита в банке ВТБ 24. Вероятно, что недовольного страховщика придется припугнуть обращением в ЦБ или письменной претензией, но положенная сумма обязательно вернется к вам на счет.

Образцы исковых заявлений и претензий

Проживающего по адресу:

Ответчик: Закрытое акционерное общество

Юридический адрес: 101000, г. Москва

ул. Мясницкая, дом 35

Почтовый адрес: 630112, г. Новосибирск,

ул. Фрунзе, дом. 232;234; 234/1

О взыскании денежных средств

Госпошлина: освобождается от госпошлины,

В силу Закона РФ от 07.02.1992 N 2300-1 «О защите прав потребителей»

В связи с тем, что в момент заключения сделки с банком я не обладал специальными познаниями в сфере банковской деятельности, прав потребителя и Гражданских прав, я не мог оценить законность сделки и последствия действия сделки с банком, т.к. полная информация не была доведена до меня сотрудниками банка в доступной для меня форме, более того была скрыта действительно необходимая информация непосредственно касающаяся условий сделки между мной и банком.

Кроме того, форма заявления/договора/оферты о предоставлении кредитных средств разработана банком и отпечатана типографским способом на фирменном бланке банка и в силу того что на момент подписания я не мог оценить законность сделки и последствия действия сделки с банком ЗАО «ВТБ24» , я был введен в заблуждение относительно условий сделки. ЗАО «ВТБ24» нарушает право потребителей, установленное пунктом 1 статьи 10 Закона о защите прав потребителей на своевременное получение от изготовителя (исполнителя, продавца) необходимой и достоверной информации о товарах (работах, услугах), обеспечивающей возможность их правильного выбора.

Статья 12 Закона РФ 2300-1 «О защите прав потребителей» указывает на презумпцию отсутствия у потребителя специальных познаний о свойствах и характеристиках услуги, и в Постановлении Конституционного суда РФ от 23.02.1999 № 4-П говорится, что Гражданин в правоотношениях с банком является экономически слабой стороной и нуждается в особой защите своих прав, что влечет необходимость ограничить свободу договора кредитной организации (банка).

На данный момент выявлено, что в сделке с банком и в деятельности банка содержатся грубейшие нарушения прав и свобод Граждан РФ, утвержденных в международных законах, в законах РФ, в том числе и в первую очередь в Конституции РФ:

1) «..» ноября 2012г. между закрытым акционерным обществом «ВТБ24» и ФИО был заключен кредитный договор на основании заявления на получении кредита № ****** на предоставления кредита в сумме 937197 руб. 51 копейка, сроком на 60 мес., с меня было взыскано по договору страхования 109284 рублей 51 копейка.(Страховая компания/брокер/агент ООО "ВТБ Страхование") путем включения соответствующих условий в кредитный договор/анкету/заявление. Положения кредитного договора/анкеты/заявления были сформулированы самим банком (в виде разработанной типовой формы) таким образом, что без страхования кредит не выдавался. То есть получение кредита было напрямую обусловлено заключением договора страхования, в то же время получение кредита могло быть оформлено и без соответствующего страхования.

Страхование является самостоятельной услугой по отношению к кредитованию, и действующее законодательство не предусматривает обязанность заемщика страховать свою жизнь и здоровье (ч. 2 ст. 935 ГК РФ). Кроме того, в соответствии со ст. 810 ГК РФ страхование жизни и здоровья не входит в предмет кредитного обязательства, в связи с чем решение о страховании своей жизни и потери трудоспособности заемщик вправе принимать вне зависимости от кредитных обязательств. А также, банк, включив соответствующие условия в договор, нарушил положения статьи 421 ГК РФ, так как заемщик не был свободен в заключении договора и не мог отказаться от заключения договора страхования, был лишен права выбрать страховую компанию, и при этом получить кредит.

Пункты типовой кредитной сделки не соответствуют правовым нормам, в случае вменения в обязанность заёмщика страховать риски гибели, хищения и повреждения предмета залога, жизни и потери трудоспособности. Более того, суммы, подлежащая оплате по договору страхования, были включены в сумму выдаваемых кредитов, а потом списаны. Таким образом, на эти суммы были необоснованно начислены проценты банком, поскольку они были включены в сумму кредитов.

Условия кредитного договора в части взимания комиссии за подключение к программе страхования жизни и здоровья заёмщика применительно к положениям ст. 16 Закона «О защите прав потребителей» и ст. 168 ГК РФ являются недействительными как ущемляющее права потребителя.

Вместе с тем, согласно ст. 1102 Гражданского кодекса РФ, лицо, которое без установленных законом, иными правовыми актами или сделкой оснований приобрело или сберегло имущество (приобретатель) за счет другого лица (потерпевшего), обязано возвратить последнему неосновательно приобретенное или сбереженное имущество (неосновательное обогащение).

К тому же, согласно ГК РФ ст. 946 Тайна страхования - страховщик не вправе разглашать полученные им в результате своей профессиональной деятельности сведения о страхователе, застрахованном лице и выгодоприобретателе, состоянии их здоровья, а также об имущественном положении этих лиц. За нарушение тайны страхования страховщик в зависимости от рода нарушенных прав и характера нарушения несет ответственность в соответствии с правилами, предусмотренными статьей 139 или статьей 150 ГК РФ. Страховая компания нарушила данную Статью закона, передав персональные сведения третьему лицу - банку.

В случае, когда в период действия договора страхования страхового случая не произошло и в связи с нарушением страховой компанией ст.946 ГК РФ клиент может требовать возврата страховой суммы.

Понесенные расходы на оплату по договору страхования, являются убытками, возникшими вследствие нарушения права на свободный выбор товаров (работ, услуг), которые подлежат возмещению в полном объеме (ст.15 ГК РФ, п. 2 ст. 16 Закона РФ «О защите прав потребителей»).

Согласно ст. 5 ФЗ «О банках и банковской деятельности» кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

В силу того, что не усматривается законных оснований взимания с заемщика комиссии за подключения к программе страхования, а так же отсутствуют основания полагать, что Ответчиком заемщику оказана какая-либо услуга, связанная со страхованием его жизни и здоровья, за которую Истцом уплачена комиссионное вознаграждение в размере 109284 рублей 51 копейка, взимание данного страхового вознаграждения является ничтожным и взимание такой платы в период исполнения условий кредитного договора незаконно в силу статьи 1102 Гражданского кодекса Российской Федерации уплаченная Истцом комиссия по страхованию подлежит возврату.

Страхование жизни и утраты трудоспособности заемщика не относятся к предмету кредита и могут быть невыгодными для заемщика. А в силу п.5 ч.1 ст.11 Федерального закона "О защите конкуренции" соглашения, приводящие к навязыванию контрагенту таких условий, запрещены.

Прошу признать недействительными условия кредитного договора от «..» ноября 2012г. между закрытым акционерным обществом «ВТБ24» и ФИО, в части уплаты комиссии за подключение к программе страхования в размере 109284 рублей 51 копейка. И вернуть мне данную сумму добровольна в досудебном порядке, путем перечисления данной суммы мне на расчетный счет. Так же требую пересчитать проценты, которые были начислены на сумму страховки.

2) Так же нарушено право о подсудности договора

В соответствии с п.2 ст. 17 ФЗ «О защите прав потребителей», иски о защите прав потребителей могут быть предъявлены в суд по месту нахождения организации, месту жительства или пребывания истца, месту заключения или исполнения договора. При этом согласно указанной норме выбор между несколькими судами, которым подсудно дело, принадлежит исключительно истцу. Следовательно, включение Банком в условия кредитного договора положений о подсудности, в случае нарушения прав потребителя, ущемляет установленные законом права потребителя, что в свою очередь образует состав административного правонарушения предусмотренного ч.2 ст. 14.8 КоАП РФ.

Условия кредитного договора, устанавливающие подсудность договора не по месту нахождения потребителя, следует считать недействительными (ст.168 ГК РФ).

На основании вышеизложенного прошу суд считать данный пункт 1.1.9. договора № *********, заключенного «..» ноября 2012 года между ФИО и ЗАО "ВТБ24" недействительным, и рассмотреть данное исковое заявления по месту жительства ИСТЦА.

3) Согласно статье 151 Гражданского кодекса Российской Федерации, если гражданину причинен моральный вред (физические или нравственные страдания) действиями, нарушающими его личные не имущественные права, либо посягающими на принадлежащие гражданину другие нематериальные блага, суд может возложить на нарушителя обязанность денежной компенсации морального вреда.

В соответствии со ст. 15 Закона РФ от 07.02.1992 г. N 2300-I «О защите прав потребителей», моральный вред причиненный потребителю вследствие нарушения изготовителе (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером) прав потребителя, предусмотренных законами и правовыми актами Российской Федерации, регулирующими отношения в области защиты прав потребителей, подлежит компенсации причинителем вреда при наличии его вины. Компенсация морального вреда осуществляется независимо от возмещения имущественного вреда и понесенных потребителем убытков.

В связи с неправомерными действиями Ответчика Истцу был причинен моральный вред.

Считаю, что моральный вред будет компенсирован выплатой денежных средств в размере 1000 (тысяча) рублей.

На основании изложенного выше и руководствуясь ст. ст. 15, 16 Закона РФ от 07.02.1992 г. N 2300-I «О защите прав потребителей», п. 2 ст. 5 Закона РФ «О банках и банковской деятельности», ст. ст. 1102, 1107 Гражданского кодекса Российской Федерации, ст. ст. 35, 39, 320-322, 328-330 Гражданского процессуального кодекса Российской Федерации.

4) Нарушен закон об очередности погашения задолженности.

Таким образом, условия кредитного договора, устанавливающие порядок погашения задолженности не в соответствии со ст. 319 ГК РФ, следует считать недействительными (ст.168 ГК РФ).

Таким образом, прошу суд взыскать с ответчика в пользу истца незаконно полученные денежные средства в размере 109284 рублей 51 копейка без учета морального вреда.

Взыскать с закрытого акционерного общества «ВТБ24» в пользу ФИО денежные средства, уплаченные в счет взносов за страховую премию по программе страхования в размере 109284 рублей 51 копейка (сто девять тысяч двести восемьдесят четыре рубля 51 копейка).

Взыскать с закрытого акционерного общества «ВТБ24» в пользу ФИО в счет компенсации морального вреда денежные средства в размере 1000 руб. (тысяча рублей).

Прошу рассмотреть данное исковое заявление по месту жительства ИСТЦА.

Прошу признать недействительными условия кредитного договора от «..» ноября 2012г. между закрытым акционерным обществом «ВТБ24» и ФИО, в части уплаты комиссии за подключение к программе страхования в размере 109284 рублей 51 копейка.

ПРОШУ СУД ОБЯЗАТЬ ЗАО «ВТБ24» предоставить следующие документы для полного и всестороннего рассмотрения данного дела:

Предоставить информацию для анализа законных оснований деятельности банка и для подтверждения законности сделки между мной и банком (в соответствии с пунктом 4 ст.29 Конституции РФ каждый имеет право получать информацию касающуюся его лично

и ФЗ «О банках и банковской деятельности» Статья 8. Предоставление информации о деятельности кредитной организации, банковской группы и банковского холдинга) :

- заверенную копию лицензии Центрального Банка Российской Федерации, в которой конкретно указано, что банк может осуществлять «кредитование физических лиц»,

- выписку из ЕГРЮЛ о регистрации банка,

- письмо из Росстата со списком ОКВЭД банка,

- заверенную копию лицензии Федеральная служба по надзору в сфере связи, информационных технологий и массовых коммуникаций РФ (обработка персональных данных),

- Справку заверенную уполномоченным лицом банка, содержащую информацию о состоянии активов банка (собственных средств), в качестве обеспечения покрытия кредитных договоров банка за 2012-2014 г.г., а именно наличие объектов собственности , имеющих денежную оценку, и принадлежащих банку , учитывая, что основными источниками средств для образования активов являются собственный капитал банка , межбанковские кредиты , эмиссия облигаций банка,

- предоставить мне полную выписку по моему ссудному счету, с указанием и расшифровкой всех счетов движения моих денежных средств, (выписка должна выглядеть следующим образом дебет, кредит и сальдо).

-предоставить мне мемориальный ордер.( Фед. закон №395 , ст 24 Конституции РФ)

- если договор подписан с уполномоченным лицом филиала или представительства: заверенную копию положения о создании филиала или представительства, заверенную копию доверенности, выданную уполномоченному лицу филиала или представительства в соответствии с ч.3 ст. 55 ГК РФ.

- информацию по ссудному счету, открытому для обслуживания по кредитному договору - номер ссудного счета, заверенную копию выписки по этому ссудному счету со дня его открытия по день поступления этого требования, справку от ЦБ РФ о регистрации в ЦБ РФ ссудного счета и о наличии задолженности по этому ссудному счету (Положение «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации», утвержденного Банком России 26.03.2007 г),

- справку от ЦБ РФ о том, что банк за мой кредит не получил страховую сумму по ст. 29 Закона «О банках и банковской деятельности» № 395-1, которая гласит – обязательное страхование банком рисков по ст. 935 ГК РФ,

- информацию согласно п.7 ст.14 ЗоППД (ФЗ №152 от 27.07.2006г.): правовые основания и цели обработки персональных данных; цели и применяемые оператором способы обработки персональных данных; наименование и место нахождения оператора, сведения о лицах (за исключением работников оператора), которые имеют доступ к персональным данным или которым могут быть раскрыты персональные данные; обрабатываемые персональные данные, относящиеся к соответствующему субъекту персональных данных, источник их получения; сроки обработки персональных данных, в том числе сроки их хранения; наименование или фамилию, имя, отчество и адрес лица, осуществляющего обработку персональных данных по поручению оператора, если обработка поручена или будет поручена такому лицу.

согласно ст. 22 ФЗ «О ЗАЩИТЕ ПРАВ ПОТРЕБИТЕЛЕЙ».

Копия искового заявления для ответчика по делу – 2 экз.;

Копия паспорта ФИО – 2 экз.;

Кредитный договор (копия) № ****** от «..»11.2012г. – копия, 2 экз..

(Оригинал предоставлю для обозрения на судебном заседании так как данный кредит у меня действующий.)

Источники:

hranidengi.ru , finansytut.ru , yuridicheskayakonsulitatsiya.ru , zpp.guru , nobanki.ru ,Следующие статьи:

Комментариев пока нет!

Поделитесь своим мнением