Как написать заявление в налоговую об уточнении платежа по ндфл

Как исправить ошибки в платежках на уплату НДФЛ и взносов

Источник : Журнал «Зарплата» № 4, Апрель 2016

Как исправить ошибки в платежках на уплату НДФЛ и взносов

О.В. Негребецкая, эксперт журнала «Зарплата»

Если вы допустили ошибку в реквизитах платежки на уплату НДФЛ и взносов, определите, можно ли ее исправить. Мы расскажем, как внести исправления и что делать, если ошибку в платежке исправить нельзя.

Как бухгалтер узнает об ошибке в платежке

Есть несколько способов узнать об ошибке:

- бухгалтер обнаружил ошибку сам;

- в компанию поступило требование об уплате налогов (взносов);

- об ошибке сообщил банк.

О невыясненных поступлениях ИФНС должна сообщить компании (п. 1 раздела V Единых требований, утвержденных приказом ФНС России от 18.01.2012 № ЯК-7-1/9@). А вот внебюджетные фонды делать это не обязаны.

Рекомендуем раз в квартал делать сверку расчетов с налоговой инспекцией и фондами. Это не обязательная, но полезная процедура. Она поможет выявить неверные платежи и сэкономить на пенях.

Две категории ошибок

Все ошибки в платежках можно поделить на два вида. От вида ошибки зависит порядок ваших действий.

Ошибки привели к неуплате НДФЛ и взносов

В образце 1 ниже желтым фоном отмечены два поля платежного поручения:

- номер счета Казначейства России;

- наименование банка получателя средств.

Образец 1 Платежное поручение на уплату НДФЛ

Если допустить в них ошибки, НДФЛ и взносы считаются неуплаченными. Это следует:

- из подпункта 4 пункта 4 статьи 45 Налогового кодекса;

- пункта 4 части 6 статьи 18 Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ).

В такой ситуации выполните действия:

- оформите новое платежное поручение и повторно перечислите платежи по правильным реквизитам;

- уточните в налоговой инспекции и фондах, куда зачислены ошибочные суммы. Инспекторы подскажут, как их вернуть.

Ошибки не привели к неуплате НДФЛ и взносов

В образце 1 выше зеленым фоном отмечены несколько полей. Ошибки в них не приведут к неуплате налогов и взносов. Такие ошибки можно исправить.

Подайте заявление в налоговую инспекцию или фонды об уточнении платежа. Как оформить документ, читайте ниже.

Особая ошибка — неверный КБК

Неверный КБК в платежке по налогам. Эта ошибка не приводит к неуплате налога. Подайте заявление об уточнении платежа (см. образец 2 ниже). Тогда пеней не будет (письмо Минфина России от 29.03.2012 № 03-02-08/31).

Неверный КБК в платежке на уплату взносов. Эта ошибка приводит к неуплате взносов (п. 4 ч. 6 ст. 18 Закона № 212-ФЗ). Значит, инспекторы начислят компании пени. Есть судебные решения, в которых говорится, что недоимки не возникает, если взносы попали в нужный фонд и счет Федерального казначейства в платежном поручении указан правильно (Определение ВАС РФ от 02.12.2011 № ВАС-15419/11).

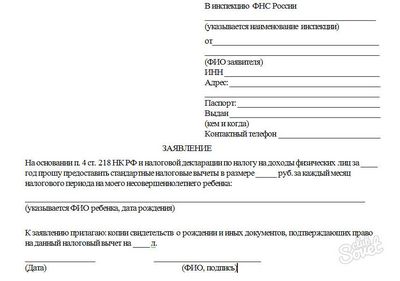

Заявление об уточнении платежа по НДФЛ

Составьте заявление в налоговую инспекцию в произвольной форме (см. образец ниже).

Что писать в заявлении об уточнении платежки по НДФЛ

Оформите заявление на имя руководителя налоговой инспекции. Укажите в нем:

- реквизиты вашей компании — полное и сокращенное наименование, ИНН, КПП, адрес, номер телефона;

- дату, номер, сумму и назначение платежа, указанные в ошибочной платежке;

- правильные реквизиты для зачисления НДФЛ.

Приложите к заявлению копию платежного поручения, в котором допущена ошибка, и копию выписки банка.

Решение ИФНС об уточнении платежа и пересчет пеней

После получения заявления налоговики предложат сверку расчетов (п. 7 ст. 45 НК РФ). Они вынесут решение в течение 10 рабочих дней. Этот срок отсчитывают (письмо Минфина России от 31.07.2008 № 03-02-07/1-324):

- со дня подписания акта сверки, если она проводилась;

- со дня получения заявления об уточнении платежа, если сверка не проводилась.

Налоговики сообщат о решении в течение пяти рабочих дней после его принятия. После принятия положительного решения о зачислении платежа инспекторы сторнируют пени (п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа по взносам

Подайте заявление об уточнении платежа:

- в управление ПФР, если вы ошиблись при уплате пенсионных или медицинских взносов. Бланк заявления приведен в письме ПФР от 06.04.2011 № ТМ-30-25/3445 (см. образец ниже);

- отделение ФСС РФ, если вы ошиблись при уплате взносов на случай травматизма или на случай временной нетрудоспособности и в связи с материнством. Форма заявления произвольная.

Что писать в заявлении об уточнении платежки по взносам

Укажите в заявлении:

- реквизиты вашей компании — полное и сокращенное наименование, регистрационный номер, ИНН, КПП;

- дату, номер, сумму и КБК, указанные в платежном поручении, в котором допущена ошибка;

- как правильно должны быть заполнены реквизиты.

Приложите к заявлению копию платежного поручения, в котором допущена ошибка, и копию выписки банка.

Решение фонда об уточнении платежа и пересчет пеней

После получения заявления инспекторы фондов предложат сверку расчетов (ч. 9 ст. 18 Закона № 212-ФЗ). После сверки они вынесут решение об уточнении платежа.

Срок для принятия решения не установлен. Фонд уведомит о принятом решении в течение пяти рабочих дней.

Если из-за ошибки в платежном поручении вам были начислены пени, то после принятия решения об уточнении платежа фонд их сторнирует (ч. 11 ст. 18 Закона № 212-ФЗ).

За какой срок можно уточнить платежи по НДФЛ и взносам

Ни в Налоговом кодексе, ни в Законе № 212-ФЗ не установлен срок подачи заявления об уточнении платежа.

Из письма ФНС России от 02.04.2015 № ЗН-4-1/5411 следует, что срок уточнения платежа по НДФЛ ограничен тремя годами. В течение этого срока можно зачесть или вернуть переплату (п. 7 ст. 78 НК РФ).

Срок уточнения платежа по страховым взносам рекомендуем уточнить в отделениях фондов.

Форма заявления об уточнении платежа в налоговую

Форма заявления об уточнении платежа в налоговую

Ошибки, подлежащие и не подлежащие уточнению

Но для начала давайте разберемся, какие ошибки при заполнении платежного поручения в принципе можно уточнить, а какие из них являются фатальными.

Так, любой платеж совершается по банковским реквизитам – номеру расчетного счета в определенном банке со своим БИК и корреспондентским счетом, а также с привязкой к названию конкретного получателя. В ситуации с бюджетными платежами получателем считается Федеральное казначейство, через которое те или иные суммы поступают уже в конкретную ИФНС.

Пример письма в налоговую об уточнении платежа

Руководителю ИФНС России по г. Москве № 29

Адрес юридический: 119192, г. Москва, Мичуринский пр-т д. 8

Об уточнении реквизитов платежного поручения на уплату налога по УСН

В связи с обнаруженной ошибкой в платежном поручении № 78 от 20 июля 2017 г. на перечисление авансового платежа по УСН за первое полугодие 2017 г. и согласно п. 7, 8 ст. 45 Налогового кодекса РФ ООО "Ромашка" просит принять решение об уточнении платежа. В данном платежном поручении на сумму 23 000 (Двадцать три тысячи) рублей в поле 107 было указано неверное значение показателя налогового периода - КВ.01.2017. Вместо этого некорректного значения должно быть указано КВ.02.2017.

Надо сказать, что закон требует подавать письмо в налоговую об уточнении платежа по образцу, приведенному выше, при совершении даже самых мелких неточностей. Однако очень часто на некорректное заполнение некоторых полей платежки налоговики и сами не обращают внимания. Если рассматривать выше приведенный пример с УСН и его платежными периодами – раз в квартал, то тут нужно понимать, что налог рассчитывается нарастающим итогом, так что платеж, отнесенный к другому периоду в рамках года, так или иначе будет засчитан именно в этот год.

Несколько сложнее дела обстоят с КБК, по которому определяется, какой налог был уплачен. Если ошибиться в этом реквизите, то долг по текущим обязательствам перед бюджетом не будет считаться выполненным, пока сам налогоплательщик не обнаружит ошибку и не уточнит некорректную информацию в платежном поручении. Уплаченная же сумма будет числиться, как переплата по другому налогу, КБК по которому было ошибочно указано в платежке. То есть это как раз тот случай, когда письмо в налоговую об уточнении платежа надо отправлять обязательно.

После подачи заявления

После того, как поданное заявление будет рассмотрено, налоговые инспекторы принимают решение об уточнении платежа с учетом откорректированных реквизитов. О данном решении в течение 5 дней с даты его принятия инспекция обязана сообщить налогоплательщику.

В некоторых случаях правда контролеры могут настаивать на проведении дополнительной сверки платежей. Такое право им дает пункт 7 статьи 45 Налогового кодекса. Если же к моменту подачи заявления фирме или ИП уже были предъявлены санкции из-за условной неуплаты налога, то после уточнения реквизитов платежа они будут отменены.

Онлайн журнал для бухгалтера

Уточняющее письмо в ИФНС о назначении платежа

Обязанность плательщика того или иного налога считается исполненной с момента зачисления налога в бюджет. При этом некорректно заполненные платежные документы, даже если на расчетном счете лица достаточно средств, могут стать причиной неисполнения таких обязательств.

Ошибки в платежном поручении

Статьей 45 Налогового кодекса РФ закреплено 2 категории ошибок в платежке, наличие которых ведет к незачислению суммы в бюджетную систему и обязанности заново провести платёж:

- Неверное указание названия банка-получателя.

- Ошибка в номере счета Федерального казначейства.

В этих случаях письмо об ошибке в назначении платежа не освободит от повторной необходимости произвести оплату по правильным реквизитам. А ошибочное перечисление придется возвращать в установленном законом порядке.

Учтите, что на возникшую задолженность всегда начисляются пени, которые в последующем не обнуляются. В том числе когда спор выходит на судебный порядок рассмотрения.

Как правило, письмо в ИФНС об уточнении платежа поможет исправить ошибку, если в поручении на перечисление налога неправильно указан КБК, ИНН, статус налогоплательщика, КПП, название организации и т. п.

На основании разъяснения ФНС России от 10.10.2016 № СА-4-7/19125, не являются основанием для признания налогового обязательства неисполненным неверные:

Для устранения неточности достаточно предоставить письмо об изменении назначения платежа, образец которого законом не закреплён.

Уточнение КБК не вызывает особых проблем, если правильный и ошибочный код относится к одному налогу. В противном случае налоговых санкций не избежать. И скорее всего, доказательство необоснованности пеней перейдет в плоскость спора с налоговиками.

Таким образом, если имеет место указание кодов разного налога, письма о неправильном назначении платежа в платежном поручении в налоговую инспекцию, скорее всего, будет недостаточно.

При ошибочно указанном ОКТМО, если налог идёт в местный бюджет, исправить неточность можно путем перечисления пеней и налога по правильным реквизитам.

Если же платежи направлены в региональный или федеральный бюджет, законодатель предоставляет возможность скорректировать ОКТМО, подготовив уточняющее письмо о назначении платежа.

Форма и особенности составления письма

Если в платежном поручении на уплату сбора, взносов или налога допущена ошибка, плательщику не стоит ожидать результата рассмотрения вопроса налоговым органом или казначейством. Ведь инспекция сможет инициировать сверку уплаченных сумм только на основании обращения.

В итоге уточняющее письмо о назначении платежа по образцу, соответствующему требованиям деловой практики и содержащее правильные сведения, позволит оперативно разрешить недоразумение и внести уточнение на день фактической уплаты. В распоряжении инспекции есть 10 дней для решения этого вопроса.

Перед подачей запроса в уполномоченный орган ФНС налогоплательщик должен обратиться в банк для получения надлежащего доказательства проведения платежа (платежки с отметкой банка об исполнении).

В обязательном порядке образец письма о назначении платежа должен содержать:

- сведения, позволяющие однозначно понять, в чем именно заключена ошибка;

- информацию о заявителе по вопросу уточнения платежа;

- правильные реквизиты, которые следует применить;

- указание на копию ошибочно/предположительно ошибочно оформленной платежки, по которой налог был перечислен первоначально.

Далее представлен образец письма об уточнении платежа.

105318, г. Москва, улица Ткацкая, д. 17, к. 6

ИНН 7719123456 / КПП 771901001

В ИФНС России № 19 по г. Москве

• п/п от 30.06.2017 № 105 на сумму 45 784,00 руб.

Генеральный директор____________Краснов____________/В.В. Краснов/

Обращаем ваше внимание, что к подготовленному в ИФНС образцу письма об ошибочном назначении платежа целесообразно приложить также заявление о проведении сверки платежей, если для этого есть весомые основания.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Бланк заявления в налоговую для уточнения платежа

УТОЧНЕНИЕ ПЛАТЕЖА в налоговую, бланк заявления, образец

В случае неправильного указания в платежке по налогам КБК налогоплательщик вправе подать заявление об уточнении платежа. При этом указание в платежном поручении на перечисление налога неправильного кода бюджетной классификации не является основанием для признания обязанности по уплате налога неисполненной. Но для уточнения платежа налогоплательщик может подать в налоговый орган соответствующее письмо, заявление. Об этом сообщила ФНС России в письме от 10.10.16 № СА-4-7/19125.

Итак, если при налоговом платеже или уплате страховых взносов в платежном поручении есть ошибка в названии организации, статусе налогоплательщика, КБК, ИНН, КПП, организация может уточнить свой платеж, если напишет соответствующее письмо уточнение. На основании этого документа инспекторы пересчитают пени, начисленные в соответствии с п. 2 раздела V Рекомендаций по порядку ведения в налоговых органах базы данных «Расчеты с бюджетом» (утв. приказом ФНС России от 16.03.07 № ММ-3-10/138@), уточнить КБК можно, если ошибочный и правильный коды относятся к одному налогу.

В противном случае, организация будет вынуждена перечислить налог еще раз по правильному коду, а затем просить налоговую о возврате. Налоговых санкций в этом случае не избежать. Доказывать неправомерность пеней, если в платежке назван КБК другого налога, скорей всего, придется в суде.

Уточнить ОКТМО возможно, если платежи произведены в федеральный или региональный бюджет. Если платежи произведены в местный бюджет, то исправить ошибку можно, перечислив налог и пени по правильным реквизитам. При этом переплата возвращается на расчетный счет.

В настоящий момент налоговые органы самостоятельно уточняют платежи, попавшие в разряд невыясненных. Это касается в основном платежей, в которых, например, организация указала несуществующий КБК, но в назначении платежа правильно указан перечисляемый налог. Пени в этом случае не начисляются.

Если организация неверно указала номер счета Федерального казначейства и наименование банка получателя, то на возникшую задолженность будут начислены пени. Такие пени обнуляться не будут. В этом случае нужно написать заявление на возврат налога и подать его в свою налоговую инспекцию.

Решение об уточнении платежа налоговая инспекция должна принять в течение 10 рабочих дней с даты, когда получит заявление от организации (письмо Минфина России от 31 июля 2008 № 03-02-07/1-324).

Перечень ошибок, которые можно исправить, ограничен. Организация может уточнить:

- основание платежа;

- принадлежность платежа (например, КБК);

- налоговый период;

- статус плательщика (поле 101);

- ИНН, КПП плательщика и получателя.

Уточнить реквизиты платежа можно только в том случае, если допущенная ошибка не повлияла на зачисление налога в бюджет. Такой порядок предусмотрен пунктом 7 статьи 45 Налогового кодекса РФ.

Обязательные реквизиты в Заявление об УТОЧНЕНИИ ПЛАТЕЖА в налоговую

В заявлении нужно указать ошибку, которая была допущена в платежном поручении, и его реквизиты. Также должны быть указаны правильные сведения, которые позволят налоговым органам правильно отразить суммы в карточке расчетов с бюджетом.

К заявлению необходимо приложить документы, подтверждающие уплату налога в бюджет.

Процедура уточнения платежа применяется для исправления в платежных поручениях ошибок, которые не привели к не перечислению налога на соответствующий счет Федерального казначейства.

Что делать, если в платежке на уплату налогов была допущена ошибка? В этом случае не стоит дожидаться результатов деятельности инспекции и казначейства, а следует срочно заняться подачей заявления на уточнение платежа в ИФНС, к которому нужно приложить платежку с отметкой банка. На основании данного заявления инспекция сможет инициировать сверку уплаченных налогов, штрафов и пеней или же немедленно вынести решение об уточнении платежа на день фактической уплаты налога. И, само собой, пени, которые были начислены по лицевому счету, должны будут пересчитаться.

Согласно указанию Минфина, инспекция должна провести вышеназванные действия в течение 10 дней с момента получения заявления налогоплательщика или же с момента подписания акта сверки.

Итак, налогоплательщик, узнавший, что из-за ошибки, допущенной в платежном поручении налог не отражен на лицевом счете, должен совершить следующие действия:

- Обратиться в банк и получить подтверждение своевременного перечисления налога в письменном виде. Проще говоря, платежку с отметкой банка об исполнении.

- Направить в налоговую инспекцию заявление об уточнении платежа. Если есть необходимость, то можно подать заявление о проведении сверки платежей.

Жизнь индивидуального предпринимателя — сайт на простом языке об отчетности ИП

Заявление об уточнении платежа. Бланк. Образец.

25.05.2017 admin Comments 0 Comment

Добрый день дорогие друзья! Наверняка многие из Вас сталкивались с ситуацией, когда все налоги и платежи уплачены вовремя, но Вам все равно приходит письмо «счастья» о том, что Вы чего-то да не заплатили. Такие ситуации бывают, как правило, в те моменты, когда была допущена ошибка в реквизитах. Ошибиться можете и Вы так и сотрудник банка. Очень часто ошибки допускают при написании ОКТМО и КБК.

Проверяем ОКТМО и КБК

Ошиблись в ОКТМО или КБК в платежке

Теперь рассмотрим второй вариант. Вы проверили все реквизиты в квитанции и нашли ошибку. Не важно, допустили эту ошибку Вы или девочка в банке, деньги ушли не туда. Идти разбираться в банк и на всех там ругаться смысла нет. Просто нужно написать заявление в наш контролирующий орган о том, что произошла небольшая ошибка. Давайте рассмотрим подробнее, как составить такое заявление.

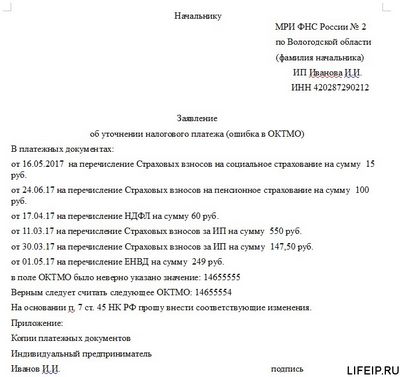

Заявление об уточнении платежа. ОКТМО

Заявления я составляю для своей налоговой. Вы соответственно будете писать все реквизиты свои. Так же укажите свои: название организации, ФИО, название инспекции, фамилию начальника инспекции (в интернете можно поискать), свои реквизиты и даты из квитанций.

В пенсионный фонд и ФСС заявления будут аналогичные. Только в ПФР и ФСС не пишите строку: на основании п. 7 ст. 45 НК РФ прошу внести соответствующие изменения. Все остальное писать по аналогии.

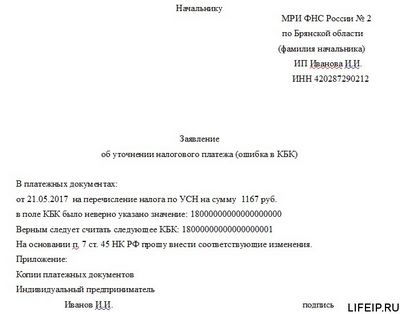

Заявление об уточнении платежа. КБК

Теперь берем это заявление и идем в ФНС, ФСС, ПФР и отдаем туда. После рассмотрения Вашего заявления, недоимку с Вас должны снять, а деньги переведут на нужные счета.

Надеюсь у Вас все получится!

Если у Вас появятся вопросы задавайте их в комментариях! Всем удачи и добра!

Присоединяйтесь к нам в социальных сетях, чтобы самыми первыми получать все новости с нашего сайта!

Источники:

otrude.ru , spmag.ru , buhguru.com , www.assessor.ru , lifeip.ru ,Следующие статьи:

- Как написать заявление в прокуратуру на суд образец

- Как написать заявление в прокуратуру по невыплате отпускных

Комментариев пока нет!

Поделитесь своим мнением